BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD-0.37%

ETH/HKD-0.37% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-1.15%

ADA/HKD-1.15% SOL/HKD+0.3%

SOL/HKD+0.3% XRP/HKD-0.48%

XRP/HKD-0.48%1、時代已至,細胞基因治療藥物正式起航

1.1、CGT:編寫人類遺傳信息的新時代藥物

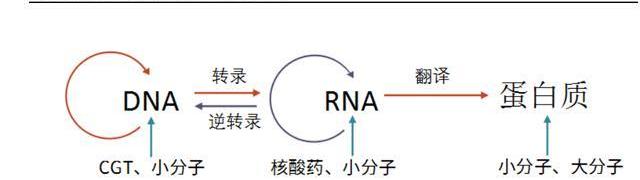

人類用藥的精準度與制備難度隨著基礎科學研究的發展而不斷提升:從成分復雜、靶向不明確的傳統藥物(天然提取),發展至成分清晰、機制明確的小分子及抗體藥物,并逐步革新至靶向精準、以遺傳信息及細胞作為工具的細胞基因治療藥物。

定義:細胞基因治療分為細胞治療和基因治療兩大部分,通過改變細胞內的遺傳信息,進而改變基因表達及相應細胞性狀,最終達到治愈疾病的目的。

機理:CGT作用機理可分三種,包括:1)導入正常基因替代缺陷基因;2)導入具有治療性的基因;3)直接糾正編輯致病基因。

特性:根據遺傳中心法則,CGT針對遺傳信息傳遞的上游,因此可從基因層面直接修復矯正致病基因,具有藥效長、治愈性高、有效覆蓋傳統不可成藥或難成藥靶點的特性。目前,人類基因編碼的功能性蛋白超2萬個,現有技術可靶向成藥的僅3000個左右,余下80%的蛋白靶點有望通過CGT靶向治療,潛在應用空間巨大。

分類:

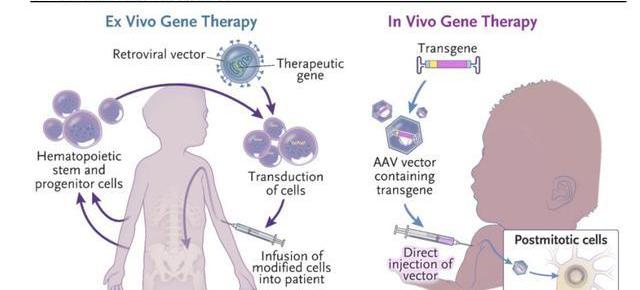

離體治療指在體外對細胞進行基因改造后回輸至患者體內。最為人熟知的是CAR-T細胞免疫療法,通過改造T細胞的基因,增強T細胞識別、殺傷腫瘤的能力,在難治復發性血液瘤中展現出了優異的療效;

在體治療指直接在體內注入目的基因或進行基因編輯,通過表達目的基因或修復缺陷基因,治療疾病。其中離體治療需要結合基因編輯及細胞回輸兩個流程,步驟相對繁瑣;而在體治療更偏向于狹義的基因治療,其步驟相對簡單。

1.2、多重因素開啟CGT商業化黃金時代

CGT發展歷經三十余年發展,逐步邁入商業化的黃金時期。我們認為多重因素刺激CGT市場快速發展:1)技術成熟,商業化產品數量快速增加;2)單藥售價高,易產生重磅炸彈;3)治療效果好,患者接受意愿高,市占率有望快速提升;4)上游審批加速,下游保險支持,提高藥物可及性。CGT技術日趨成熟,迎來上市產品收獲期。CGT研究由來已久,但技術不成熟導致的安全性低、療效差等原因,促使監管機構對相關藥物審批一直報有審慎態度。早在1990年美國FDA就批準全球首個人體基因治療的臨床試驗,但直到2017年FDA才批準美國第一個細胞治療產品Kymriah及第一個基因治療產品Luxturna上市。

CGT發展可分四大階段:第一階段為1960-1980年代,基于病對人類細胞進行基因改造的概念被初步提出并驗證;第二階段為1980-2000年,對病載體持續開發并進行人體試驗,但因為受試者死亡導致CGT試驗的停滯;第三階段為2000-2017年,全球數款CGT產品陸續上市,但因定價高、療效弱,患者接受意愿低,銷售疲軟;第四階段為2017年至今,FDA批準基于新技術具有良好治療效果的CGT產品上市,此后CGT產品加速上市,且銷售亮眼,增長強勁。截至2021年12月,全球范圍內共有19款CGT產品獲批在售。

根據FDA推測,2020至2025年CGT藥物將迎來收獲期,每年將會有10-20個藥物獲批上市,至2025年全球范圍將有50款以上CGT產品上市。快速增加的上市產品數將迅速打開CGT市場規模。中國盡管早在2000年初就批準了2款CGT藥物上市,但作為較早開發的產品銷量一直不佳。2021年中國首次上市了兩款CAR-T產品,分別由復星凱特及藥明巨諾與海外公司合作引進開發,標志了新一代CGT藥物在我國的商業化啟程,中國CGT市場逐步與國際接軌。

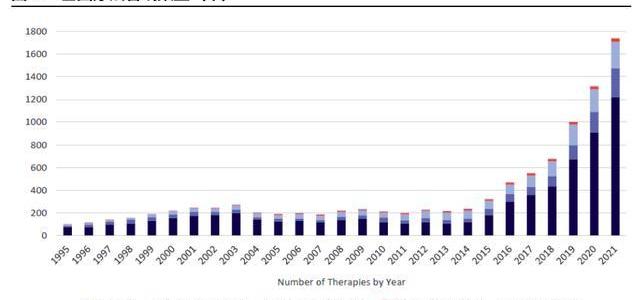

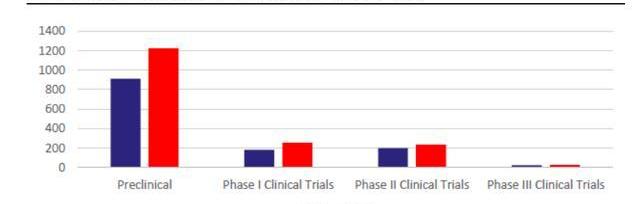

早期研發項目指數級增長,CGT增長后勁十足。雖然現有上市CGT產品數量有限,但快速增長的研發管線將支持后續CGT商業化強勁開展。截至2021年5月,全球共有1745項基因療法處于研發階段,且不同階段的項目數仍在快速爬坡。根據麥肯錫統計,截至2020年CGT藥物占臨床前管線的15%-20%,占臨床管線的10%左右。21年5月,CGT臨床前項目數同比上升34%,臨床I期項目則同比上升41%,從180個上升至254個,早期項目的高速增長將提升未來CGT在臨床管線及上市產品中比例。考慮到從臨床前及臨床I期推進至商業化需要大約6-8年,我們預計CGT商業化的快速成長期將在2025-2026年左右到來。

CGT單藥售價高,重磅炸彈潛力大。由于CGT藥物研發投入大,生產成本高,治療費用也高企不下。上市CGT產品中,Zolgensma作為全球最貴藥物售價達到驚人的212.5萬美元/年,Luxturna作為全球第三貴藥物售價達85萬美元,其他CGT產品則處于30-40萬美元的售價區間。我國已上市的CAR-T產品定價分別是120萬與129萬人民幣,盡管低于海外同類產品,但在我國也屬于昂貴之列。高單價意味著少數使用者即可推動產品銷售額快速增長,商業化前景巨大。

EvluatePharma預測在美國上市的7款CGT藥物中,3款產品的銷售額將在2024年突破10億美元。Zolgensma在2019年上市后第一年銷售額就有3.61億美元,2020年增長154.8%至9.2億美元,預計2024年其銷售額將突破20億美元。2021年新上市的Abecma與Breyanzi也表現不俗:1)Abecma作為第一款以BCMA為靶點的CAR-T產品,自2021年3月底獲批以來,僅第二季度銷售額就達到2400萬美元,估計當年銷售額將突破1億美元,2022年和2025年將分別增至3.28億美元和11億美元;2)Breyanzi在2021年2月份獲得FDA批準用于治療成人復發或難治性大B細胞淋巴瘤,第二季度銷售額即達到1700萬美元,預計在2026年將突破10億美元。不斷上市的高單價CGT產品將推動CGT市場快速擴張。

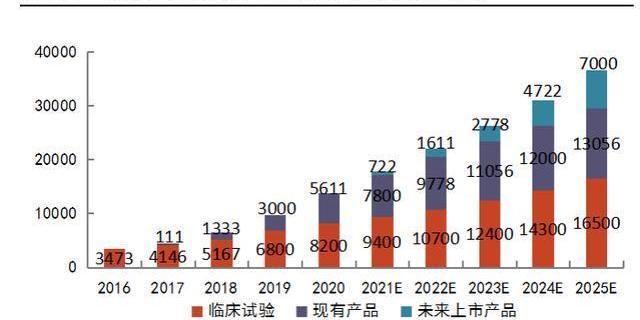

CGT臨床獲益好,患者治療意愿高。盡管CGT藥物價格高昂,但以其顯著的生存獲益和單次治療長期收益的優勢,在患者群體中滲透率快速提升。根據L.E.K統計,2016-2020年,接受CGT的患者人數由約3473人增長至13811人。其中,接受已獲批藥物的患者人數不斷增長,在2020年時占比達到41%。L.E.K預測,在2021-2025年間,接受CGT的患者人數每年至少增加20%-25%,這些數據預示著CGT藥物的銷售前景非常可觀。

我國的兩款CAR-T產品盡管定價高,尚未進入醫保,但使用人數依舊快速增長。接受CAR-T治療的患者均為末線患者,在經歷前線療法無效或復發的情況下,考慮兩款產品療效好,對其有較高接受度。復星醫藥的益基利侖賽注射液與藥明巨諾的瑞基奧侖賽注射液分別在2021年6月份與9月份獲批,截至21年底接受兩款產品治療的人數分別達到100余人與90余人,平均每月有20-30名患者分別接受治療,這將推動兩款產品在上市一年內銷售額即突破億元大關。

上下游政策支持,提高CGT藥物可及性。CGT藥物具有療效好,但價格貴的特點。為了加速CGT產品在患者群體中的普及度,我國在上游監管層面與下游支付層面均對CGT產品商業化做出支持。

監管方面,多部法規持續推出,形成了對CGT研發的全面監管政策,有利于高質量的CGT藥物研發有序開展,使患者可以享受到具有臨床獲益價值的CGT產品。而2020年7月《突破性治療藥物審評工作程序》的發布進一步加速了具有重要臨床價值的CGT藥物上市速度。在新規發布3個月內,5項被納入突破性治療藥物名單的藥品中有兩項是CAR-T,體現了具有臨床價值的CGT藥物可以縮短研發和上市注冊程序,加速CGT市場發展。

西班牙醫藥和營養公司Nutrymet接受SHIB作為支付方式:3月17日消息,據Shiba Inu的西班牙官方推特賬號顯示,醫藥和營養公司Nutrymet已經正式接受SHIB作為一種支付方式。[2022/3/17 14:02:42]

保險支付端,政府積極探索風險共擔與多種支付模式,降低患者使用門檻。CGT藥物大多價格高昂,對患者造成沉重經濟負擔。根據Statista統計,2020年美國按年治療費用最貴的藥物中,第一和第三位均為基因療法,分別是諾華的Zolegensma與SparkTherapeutics的Luxturna。為了支持患者用藥,歐美國家逐步形成了商保+醫保的多元支付體系,讓患者可以少付甚至不付就能獲得治療,對我國有一定借鑒意義。

以美國為例,美國醫療保險和醫療補助服務中心針對諾華的CAR-T產品Kymriah提出了基于療效的醫保支付方式,患者只有在第一個月對治療有應答,醫保才會在月末給諾華進行補償。吉利徳則進行了商業保險的探索,保險公司可以與患者簽訂個性化合同,在符合條件的情況下患者可以得到全額賠付。對于Zolegensma這種天價藥物,多家商業保險公司也有覆蓋,但相應地提出更多限制條件,諸如患者年齡、疾病癥狀、治療歷史等方面有所要求,需滿足標準方可賠付。

我國CAR-T產品盡管未進入醫保,但已有多地政府推出惠民保,可一定程度緩解患者經濟負擔。部分商業保險也已可報銷CAR-T治療費用,且保費低廉。此外公司也與醫院積極協商,考慮分期付款等方式,提高患者支付意愿。隨著支付體系的進一步成熟,CGT藥物對患者經濟負擔將會減小,從而促進患者使用意愿,推動CGT商業化進一步成熟。

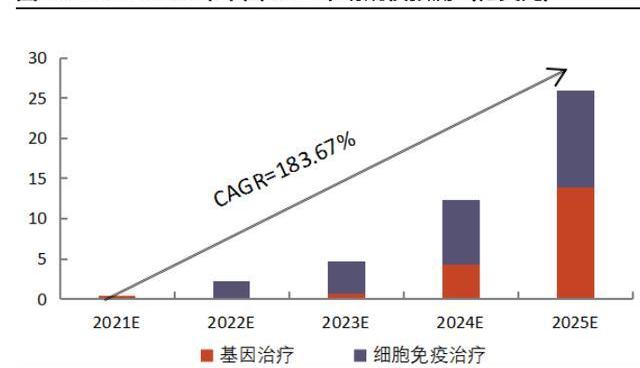

CGT前景巨大,市場規模高速增長。以上多重因素,將催使全球及我國CGT市場快速增長。根據弗若斯特沙利文的統計,2016-2020年,全球CGT市場規模從0.5億美元增長至20.8億美元,CAGR達到154%;2025年,全球CGT市場規模預計將突破300億美元,2020-2025E的CAGR將達到71%。中國市場雖起步晚,但后續勢頭強勁。2016-2020年,中國CGT市場規模從0.02億美元增長至0.03億美元,CAGR為12%。到2025年,中國CGT市場規模預計將飛速發展至25.9億美元,2020-2025E年的CAGR將達到驚人的287%。

2、歷史重演,CGTCDMO再現大分子CDMO輝煌

CGT藥物市場規模的快速增長,將推動CDMO行業進入快車道,正如過去生物藥市場需求催生了生物藥CDMO龍頭公司的快速成長一樣。

生物藥的快速發展,其底層驅動力來自于源源不斷上市的品種,及良好療效帶來的滲透率快速提升。根據NatureReviews文章統計,2000-2014年間FDA每年平均批準約兩款生物藥上市,而此后每年平均獲批數約為8款。同時,全球前十大暢銷藥物中,生物藥的個數及銷量均在不斷提升,其中修美樂銷售額更是自2012年起就持續占據榜首,反映市場對生物藥的迫切需求。

諸多生物藥CDMO公司也伴隨著生物藥市場擴大而快速成長。如三星生物和藥明生物,二者營收在過去幾年實現了數倍增長,從2015年10-20億人民幣級別迅速增長至2021年的百億人民幣規模,市值也突破2000億人民幣規模,較IPO時市值各增長近4倍與7倍。而老牌小分子CDMO龍頭Lonza在轉型生物藥CDMO后,其股價也在2014年前后伴隨生物藥快速發展而迅速上漲,其2021年全年營收近50%來自于生物藥CDMO。

我們認為,CGTCDMO的發展將重現生物藥CDMO發展歷程,并涌現諸如三星生物、藥明生物的CGTCDMO明星企業。立足當下,正如生物藥井噴期,CGT藥物將進入密集上市階段,且藥品以其優異效果迅速滲透患者,因此CGT市場的快速成熟有利于CGTCDMO的高速發展。我們認為CGTCDMO的增長主要受兩方面影響:

CGT市場快速發展帶來的外部影響,包括:1)CGT快速商業化導致的產能不足;2)CGT在研管線快速擴增帶來的研發生產需求;3)資金持續涌入,支撐藥企與CDMO企業合作。

CGT高外包率行業特性的內部影響,包括:1)CGT生產難度高,藥企無法獨立完成;2)CGT研發以Biotech為主,外包意愿強;3)CGT生產監管復雜,CDMO具有豐富應對經驗。

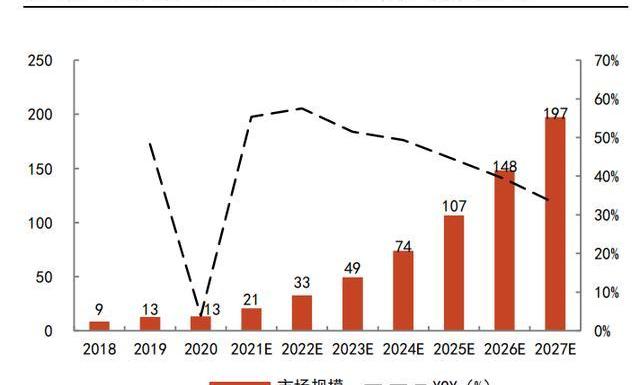

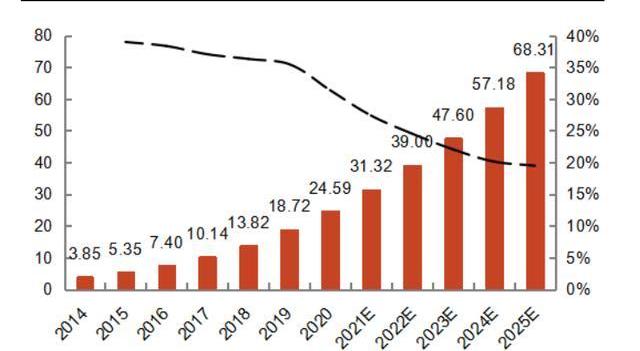

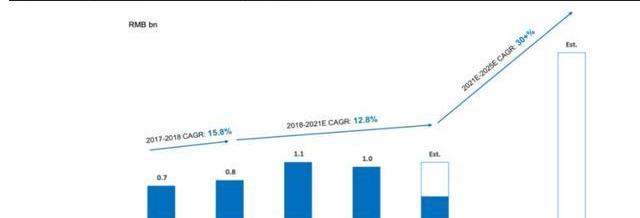

根據弗若斯特沙利文數據,2016-2020年,全球CGTCDMO市場規模的CAGR為22.3%,其中2020年全球市場規模約23億美元;中國市場則更不成熟,2020年市場規模僅為13億人民幣。但隨著CGT管線的增長及產業的成熟,預計全球的CGTCDMO市場規模將在2025年達到101億美元,2020-2025年CAGR將達到34.9%。中國CGTCDMO市場規模則可能在全球范圍內增速最快,預計到2025年,達到107億人民幣,2020-2025年CAGR高達51.5%。

2.1、外部影響:CGT行業快速發展推動CDMO增長

2.1.1、CGT商業化產能需求大

CGT商業化啟航,CGT產能需求提升。CGT藥物商業化的推進,對CGT產能需求沖擊最大,也是直接推動CDMO擴充產能的一大因素。隨著CGT藥物從臨床進入商業化階段,所需供應的病患數呈幾何級增長。通常CGT產品臨床階段供應量在幾十至一百人左右,但進入商業化階段其需求量可增加數十倍,對藥企的生產能力造成壓力。如BMS的CAR-T產品Abecma在上市四個月后即遇到產能瓶頸,諾華的CAR-T產品Kymriah則因為上市初僅在美國有生產基地,導致歐洲客戶交貨困難。由于CGT產品生產復雜、制造周期長,企業需要及時交貨以滿足迅速增長的需求,對CDMO的需求快速擴大。

未來幾年歐美地區CGT產品上市步伐加快,產能短缺將較為嚴重,CGTCDMO有望迎來快速發展。面對日益增長的需求,藥企與CDMO企業正在加快CGT產能擴建的步伐,在過去幾年進行了大量投資:如,諾華在2019年投資5億美金擴建基因治療產能;CenterforBreakthroughMedicines投資11億美金,以打造全球頂尖的細胞基因治療CDMO服務。CDMO巨頭Lonza則在休斯頓打造了全球最大的CGTCDMO生產基地,并于2021年正式獲批允許CGT商業化生產。國內公司如藥明康德、博騰股份、康龍化成、金斯瑞等公司也紛紛布局CGTCDMO領域,并已經產生銷售收入。據L.E.K統計,有超過20家制藥企業及CDMO公司將在2020-2023年間建成工廠投產使用以滿足CGT市場的高速發展。這些現象也從側面驗證了市場對CGTCDMO的巨大需求。

2.1.2、CGT研發旺盛

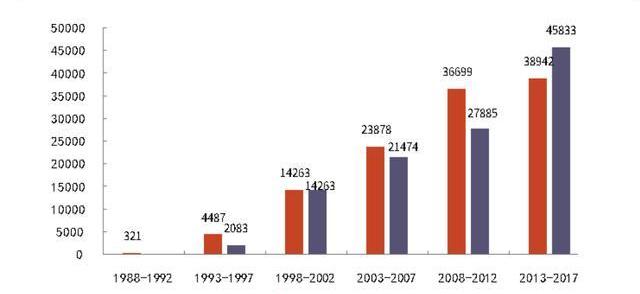

學術與產業研發需求旺盛,助力CDMO發展。CGT相關研發的持續投入也支撐了對CDMO的巨大需求。根據美國化學協會報告,1988年以來CGT領域的學術論文及專利數量均快速增長,反映學術界與工業界對CGT關注高、研發大。2013年后專利數量增速超過論文數量增速,則體現CGT研發從學術為重轉向產業應用。CGT研發中的質粒、病、細胞等產品,均依賴CDMO公司進行供應,工業研發需求的旺盛進一步推升對CDMO的需求。

《北京市中醫藥條例》正式發布,支持應用區塊鏈等技術開展中藥材流通溯源:11月27日北京市第十五屆人民代表大會常務委員會第二十六次會議通過《北京市中醫藥條例》。條例指出,市藥品監督管理部門應當會同中醫藥、農業農村等部門加強中藥材質量監督管理,支持和引導藥品生產企業、中藥材經營者等應用大數據、區塊鏈等新技術開展中藥材流通追溯。(首都之窗)[2020/12/2 22:53:34]

CGT相關臨床數量穩步上升也催化CDMO的發展。據ARM年報統計,2016-2020年,全球由產業界贊助的CGT臨床階段管線從425個增長至842個。其中,臨床II期占比最大,達到50%左右。臨床III期管線由2016的31個增長至2020年的97個,4年增長超過2倍。至2026年,CGT臨床管線有望較2020年翻2倍,達到近3500個,其中355個將處于III期臨床試驗階段。由于臨床管線多,2021年接受在研CGT藥物人數大于接受商業化CGT藥物人數,且該現象將持續數年,表明CGT臨床試驗對CGTCDMO發展也起了巨大的推動作用。

2.1.3、資金持續流入CGT賽道

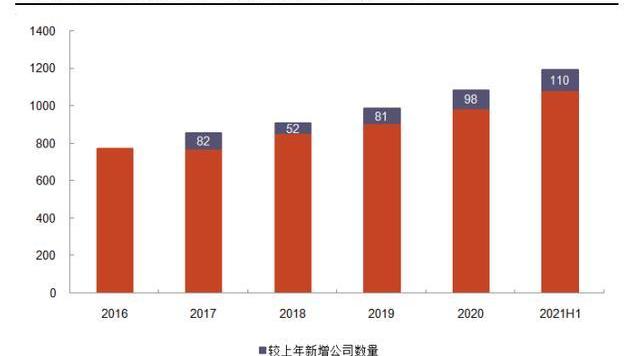

資金熱捧CGT公司,利好上游CDMO。2017年FDA批準三款細胞基因治療產品,標志CGT進入新時代,也激發資本加速涌入CGT賽道,推動上游CDMO發展。根據ARM年報,在2016年該領域全球融資額為52億美元;到2020年,CGT領域融資額強勁增長至接近200億美元,較2016年增長近3倍,其中有50筆交易價值超過1億美元;2021年,CGT行業融資額再創新高,僅上半年全球融資即達到141億美元,占2020年全年融資額的71%。全球CGT公司數量穩定上升,由2016年的772家增長至2020年的1085家。CGT融資額和公司數量的不斷增長,表明CDMO客戶群體擴大,潛在訂單增加。

2.2、內部影響:CGT研發生產高度依賴外包

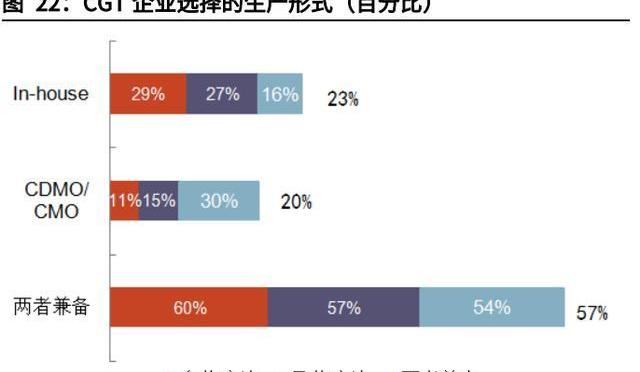

CGTCDMO滲透率高,顯著受益于CGT發展。相較于小分子及大分子,CGT藥物的研發生產高度依賴外包。截至2020年,Pharma'sAlmanac及JPMorgan的數據統計顯示,CGT行業的外包率在65%以上,遠高于傳統生物制劑約35%的外包率。CRB公司通過對近150家CGT企業調研發現,77%的企業與CDMO公司進行研發生產合作,僅有23%的企業選擇完全內部生產。CGT研發生產高度依賴外包的特性,導致CGTCDMO市場的發展與CGT市場的發展高度相關。

2.2.1、CGT生產壁壘高

CGT生產復雜,藥企難以獨立完成。與傳統藥物相比,CGT生產涉及更多對象、純化及測試分析,因此生產周期更長、步驟更多、成本更高,CGT藥企往往不具備全面的生產能力。以CAR-T生產為例,其具體過程涉及生產質粒、病、細胞:

1)質粒生產一般需要2周時間。作為基因的載體,在CGT中常作為基因表達、基因編輯工具、病生產的基礎平臺;

2)病生產一般需要2-3周時間。作為CGT常用的基因傳遞工具,它既可以作為基因治療的最終產品,直接用于在體治療,也可以作為中間載體將目的基因遞送至體外培養的細胞。

3)細胞擴張培養一般需要2周時間。作為細胞治療的最終產品,通常是從人體細胞分離后,經過基因改造、擴增而得到。

生產涉及的三個不同對象,其培養、純化、測試等工藝均不盡相同,CGT企業常缺乏完備的團隊及設施完成全部步驟。首先培養對象不同,質粒生產需要培養大腸桿菌,病生產需要培養生產細胞,最后培養CAR-T細胞,各步驟的培養設備及優化條件有區別。其次缺乏有效的大規模穩定生產能力,各步驟對工藝有較高要求,尤其以病生產壁壘較高,面臨缺乏有效轉染方法及生產不穩定等問題。對于質粒與病的純化步驟也名類繁多,如質粒純化中需要去除宿主組分、開環質粒、內素等,病純化需去除生產細胞碎片、質粒等,同時保持病完整性。CDMO公司可以為CGT企業提供質粒、病的生產及測試等工業化生產較成熟的步驟,幫助企業加快研發及生產。

2.2.2、Biotech外包意愿強

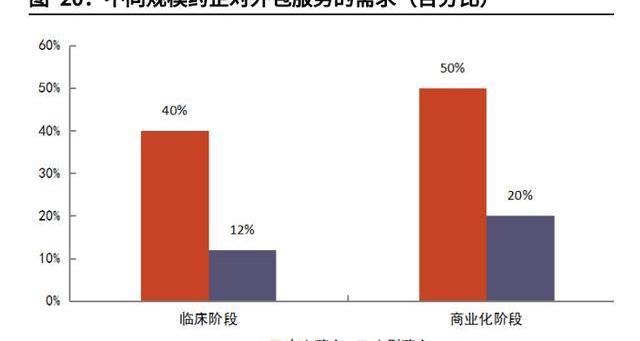

Biotech領軍研發,多重原因利好外包。CGT技術前沿多樣,Biotech如雨后春筍般成立,引領CGT開發潮流。我們認為CGT行業外包率高,與Biotech占研發主導地位也有強相關性。大型及超大型公司研發管線僅占CGT研發藥物不到10%,超過90%的管線由中小公司把控。而弗若斯特沙利文的數據顯示,小型藥企對外包服務需求遠超大型藥企。

CRB報告指出,CGT企業與CDMO公司合作最重要的兩大因素就是缺乏GMP產能及減少前期資本開支,上述因素分別占合作驅動因素的54%與18%。CGT生產涉及質粒、病、細胞三類不同產品,中小企業在規模、資金實力、工藝開發能力以及技術經驗方面難以一應俱全,通常無法完全獨立自主生產,即缺乏GMP生產能力。CDMO公司可以提供完備的GMP生產服務,適用從臨床前到商業化生產各種規模,因此僅有23%的受訪CGT企業選擇完全自主生產。

此外CDMO公司擁有豐富的細胞系及載體種類,可以快速開發生產CGT藥物方法。通過測試各類細胞系與載體,CDMO公司可以選擇最佳品系用于生產藥物。CDMO公司通過其成熟的開發平臺及豐富的生產開發經驗,可以縮短藥物上市時間,如藥明康德可以僅用十五個月,幫助客戶實現從DNA到IND申報。藥物快速上市可以為藥企取得先發優勢,快速占領市場,因此與CDMO企業合作縮短藥物開發時間也是CGT企業的一大考量。

此外,CGT藥物研發難度大,費用高,與CDMO合作可以節約成本。根據弗若斯特沙利文的分析報告,CGT在臨床前階段及臨床階段的研發費用約為傳統藥物的1.2-1.5倍。其主要原因在于CGT生藥物產成本高,各類活性及安全性測試復雜。搭建完整的團隊及生產線需要成本巨大,對于預算有限的公司,尤其是小型biotech公司,依靠CDMO公司進行藥物生產成為一個可行方案。后者可以為CGT企業節省對生產設備及團隊的投入,使CGT公司專注于藥物研發。

2.2.3、行業監管嚴

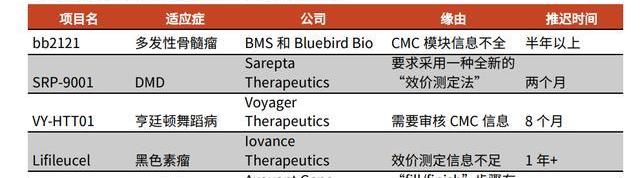

生產監管嚴,需豐富應對經驗。由于CGT治療需要注射活病或細胞進入人體,監管機構對生產流程審查嚴苛。監管機構要求企業對藥品生產進行全流程監管以及藥物活性測試,一定程度上限制了CGT藥物的快速上市。FDA前局長ScottGottlieb博士表示,CGT藥物審查有大約80%時間用于生產和質量問題檢驗。不合格的生產流程會造成CGT藥物上市申報失敗,對藥企造成重大經濟損失。

2020年,FDA正式公布了對CGT藥物IND申報的CMC要求。同年,FDA對四款CGT產品就CMC相關信息要求作出補充,比如要求Voyager公司提供更多關于其治療亨廷頓舞蹈病的VY-HTT01的CMC信息,并暫停臨床試驗進行,導致超過半年的進程延期。

我國在2019年底也推出《GMP附錄-細胞治療產品》征求意見稿,針對操作人員、原輔料及質量控制等各生產步驟均作出詳細要求,進一步提高CGT生產的工藝要求。CDMO公司具有豐富的審查應對經驗,及成熟的生產質控體系,可以幫助中小企業規避審查風險,防止因為生產不規范造成的上市延誤。

3、聚焦當下,分解CGTCDMO業務流程

動態 | 紫云股份借助騰訊區塊鏈技術 建醫藥行業溯源防偽服務平臺:據證券日報消息,近日,紫云股份發布公告稱,公司與騰訊公司簽署了《關于“藥品溯源防偽一體化服務業務”的戰略合作協議》。紫云股份將基于騰訊區塊鏈BaaS開放平臺構建全國醫藥行業區塊鏈聯盟鏈,在以騰訊區塊鏈提供底層的技術基礎上搭建“全國醫藥行業溯源防偽服務平臺”及相關應用,為百姓提供日常購藥時用來鑒別藥品的真假良劣的微信小程序——“紫云微追溯”,面向全球打造“藥品溯源防偽一體化云服務平臺”,最大程度上解決藥品安全問題。[2018/9/28]

CGTCDMO提供的服務貫穿藥物開發的全流程,囊括從臨床前研發至商業化生產。與傳統藥物相比,細胞基因治療的外包服務更注重活體開發過程,如質粒、病、細胞的生產及純化。因為開發工藝深度影響最終產品,因此細胞基因質粒產品開發有“過程即產品”這一說法。

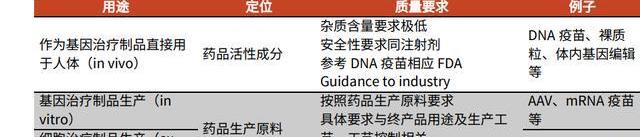

3.1、質粒:CGT的基礎工具

質粒通常指獨立于染色體外、可自主復制的雙鏈環狀DNA,常見于細菌與酵母中。在現代基因工程領域,典型的質粒元件包括原核復制起點、抗性基因、多克隆酶切位點、啟動子、目的基因及其標記。細菌質粒作為目前基因工程領域的基礎工具,既可作為CGT終產品,也可作為CGT生產的中間載體,是絕大部分CGT生產過程必不可少的一環。

質粒的生產可以分為四大步:質粒和菌庫構建;細菌培養與質粒擴增;質粒提取與純化;質粒的放行檢測與存儲;最終得到高質量、高含量、具有高轉染效率的超螺旋DNA質粒。盡管質粒的GMP生產歷史久遠且技術成熟,但在大規模生產上仍有相當挑戰,主要的難點有保持質粒批間穩定性、獲得高含量超螺旋質粒、大批量純化過程中去除雜質等。

質粒和菌庫的構建:主要涉及CGT企業在實驗室階段利用基因工程技術構建含有目標基因的質粒,然后將質粒轉入細菌中,經過篩選得到含有正確質粒的菌種。細菌培養與質粒擴增:將菌種復蘇后在搖瓶中培養,然后放大至上百升的反應器進行培養,最終通過細菌復制出大量的質粒。該過程最大難點在于如何穩定獲取大量具有高轉染效率的超螺旋質粒。對此,CDMO企業需要:優化質粒元件結構,以獲得穩定發酵的大腸桿菌;優化細菌培養條件,包括培養基和補料配方、發酵罐溫度、通氣速率、攪拌速度等參數;優化菌體收方式,主要有切向流過濾以及離心兩種方式。

質粒的提取及純化:一般包括裂解細菌、初步提取、過濾純化等步驟。菌體裂解通常采用化學與物理兩種方法,目前常用化學法中的堿裂解法,對DNA損傷小、收獲率高且適用于大多數菌株。對溶液進行澄清,再采用死端過濾或離心方式即可獲得含有質粒的混懸液。通過進一步層析純化去除開環或線性質粒,以及宿主細胞組分,獲得超螺旋質粒。在純化的基礎上,質粒最后還需要超濾濃縮、以及過濾除菌,以達到用于GMP生產的級別。

質粒的放行檢測與存儲:由于質粒會直接或間接用于人體,其質檢主要包括雜質檢測和質量檢測,通常需要進行內素等雜質的檢測、質粒鑒別、含量和純度分析、構型分析。最后,通過檢驗的質粒將進行灌裝和低溫儲存。根據QYResearch分析,全球病載體以及質粒市場規模在2025年將達13.5億美金,2021-2025年CAGR為18.5%。而中國地區病載體及質粒市場增速更快,2021-2025年CAGR為21.5%,到25年將達到68.31百萬美元。

新冠疫情催生了超過500億美元的mRNA疫苗銷售,加劇了質粒需求。根據全球最大GMP質粒生產商Aldevron的測算,全球生產十億劑mRNA疫苗就可以占掉現有質粒生產的一半產能。此外,除了滅活疫苗以外的其它新冠疫苗,如DNA疫苗、重組腺病載體疫苗等也需要質粒作為生產原料,這些產品也會增加對質粒的需求。2021年上半年,Aldvron為此在原有7萬平方英尺的生產面積基礎上新投入近19萬平方英尺產能。

我們通過以下步驟推算每年mRNA新冠疫苗能夠帶來的質粒市場需求:

GMP級質粒價格大規模采購價格預計為120美元/mg,1mg質粒預計能最終得到100mg的mRNA,每劑疫苗含mRNA預計為100μg,即可推算出每劑疫苗的質粒成本約0.12美元;

根據世衛組織數據,從新冠疫情開始截止到2022年1月初,全球mRNA疫苗生產接近76億劑。

考慮到現有新冠疫苗對變異株的防護能力逐漸降低,加強針的應用和新一代疫苗的研發仍將繼續,而mRNA疫苗的綜合優勢明顯,預計將成為未來新冠疫苗的主流。根據輝瑞及Moderna指引,2021年全球mRNA疫苗共生產約40億劑,序貫接種為每年一針,則保守估計未來2-3年每年20億劑mRNA疫苗的產量推算,帶來額外的質粒需求為2.4億美元。若以輝瑞及Moderna對2022年mRNA生產指引分別為40億及30億劑為基礎計算,則對質粒的額外需求可達8.4億美元。

新冠疫情還催化了mRNA在其他領域的研發應用,如Moderna正在開發的mRNA疫苗還包括巨細胞病、寨卡病、流感病等病類疫苗,以及各類腫瘤疫苗。其中現有流感疫苗每年產量約15億劑,假設其中50%被mRNA替代,即7.5億劑,也可帶來近1億美元的質粒需求。預計質粒的需求將隨著mRNA在其它領域的推廣而獲得持續的增量。

3.2、病載體:CGT載體的頂梁柱

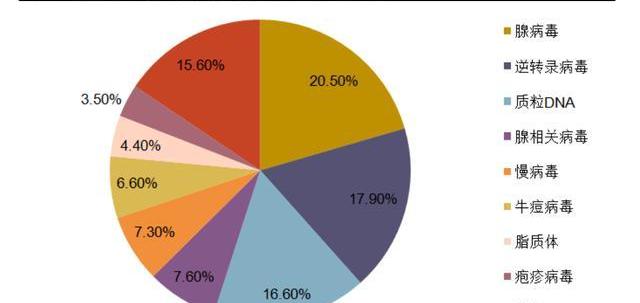

病是細胞基因治療中最重要也是最常用的基因載體。根據基因藥物雜志文章統計,在1989-2017年處于研發階段的基因細胞治療產品中,病載體占比高達63.4%。病既可以作為最終產品,將目標基因注入體內達到治療效果,也可以作為中間載體,在體外將目的基因轉染整合至目標細胞中,制成細胞產品后給藥。

病載體通常由三部分組成:蛋白衣殼和/或包膜——定義病載體的組織或細胞取向性和抗原識別;需要傳遞的目的基因——在細胞中表達時可產生預期效果;“調節盒”——即組合增強子/啟動子/輔助元件,控制轉基因作為上位體或染色體整合體的穩定或瞬時體細胞表達。

與質粒載體相比,病載體具有幾大特點:1)轉染效率高,轉染時間短;2)可以整合目的基因至宿主基因組;3)具有器官靶向性。因此,病載體是基因細胞治療中應用最廣、最成熟的載體,然而其生產成本高、難度大,是細胞基因治療規模化推廣的一大阻礙因素。

理想的病載體選用應當滿足高效轉導和高水平的基因表達。目前CGT產品主要使用的病載體為腺相關病,腺病,慢病以及逆轉錄病。其中慢病和腺相關病是最常用的病載體。慢病是逆轉錄病的一類亞種,可以將目標基因整合至宿主基因組,常用于體外細胞修飾改造。腺相關病則具有感染過程溫和、表達長效的特點,被視為是一種高效和安全的體外及體內基因轉導工具,是目前使用最廣泛的體內治療病載體。

病載體的制備是一個復雜的過程,需要將帶有編碼病和目的基因的質粒轉入工具細胞,從而生成帶有目的基因的病載體,再通過提取、純化、過濾得到所需的病載體。病載體的制備與抗體藥制備相近,通常有如下步驟:

病構建:病在細胞內生成主要由兩種方式,分別是瞬時轉染與穩定細胞系表達。前者使用靈活開發時間短,后者可以降低病生產成本。

1)瞬時轉染法

將含目標基因的病質粒和多個用于輔助病生成的質粒同時遞送給工具細胞,由工具細胞生產病載體。常見的三質粒系統包括包裝質粒、包膜蛋白質粒和包含目標基因的質粒,共同進入細胞后表達組裝行成病。

動態 | 順豐科技已實現區塊鏈醫藥溯源落地:人民網7月2日報道,順豐首次對外發布了“順豐醫藥供應鏈‘方案+’”和“順豐醫院‘方案+’”解決方案”。除了布局醫藥物流可視化平臺外,順豐科技還在醫藥物流領域研發并落地了區塊鏈醫藥溯源、無人機醫藥運輸等特殊服務。[2018/7/2]

2)穩定細胞系表達法

將目標基因及病包裝基因插入生產細胞系,構建可以穩定表達生產目標病的細胞系。通過篩選和測試挑選最優克隆系,進行放大并高密度懸浮培養。

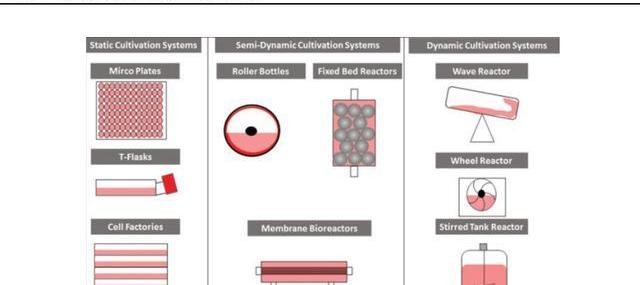

1)貼壁細胞培養

貼壁細胞培養指細胞依附于固相表面進行培養生長,因此培養裝置表面積大小限制了細胞擴增數量。貼壁培養常通過增加相同培養系統單元的數量或使用連續更大的設備來實現生產規模化,但也會因此增加管理難度。

2)懸浮細胞培養

與貼壁細胞相比,懸浮培養可以更方便地放大生產規模,并無需繁瑣的細胞分離步驟。為了促進懸浮細胞的生長,現已開發出各種容器培養系統,包括搖瓶、培養袋、攪拌槽生物反應器、玻璃生物反應器和不銹鋼生物反應器。

病收獲:工具細胞所生產的成熟病載體會被釋放到培養液中,因此,病載體的下游制備過程包括捕獲、濃縮、純化、表征存儲。

1)捕獲收集階段是為了去除轉染過程中的外加物質、血清蛋白和質粒DNA等污染物,以及宿主細胞來源的成分,如生產細胞、細胞碎片等。在初步捕獲階段常采用低速離心及微濾,去除尺寸較大的雜質。

2)在GMP級別的濃縮通常采用超濾及切向流過濾兩種方式進行病濃縮。該步驟可以富集病,減少后續步驟進料量,進而節省成本。

3)純化階段可以進一步去除特定的細胞、病或工藝衍生雜質(如蛋白質、DNA、殘留質粒和內素)。目前病生產的純化首選色譜法,其具有高回收率、可擴展、一致性強等特點。

4)純化后的病載體為滿足GMP級的生產要求還需要對病載體進行表征和儲存。通常需要在適當的緩沖液中進行濃縮和除菌過濾,并對滴度進行測定。最后,病載體按濃度要求完成制劑和灌裝。

3.3、改造的免疫細胞:CGT的先鋒產品

目前常用的細胞免疫治療有利用自體免疫細胞和同種異體免疫細胞兩種策略;前者相對成熟,并已有上市產品,后者正處于發展中,具有顯著成本優勢。在細胞免疫治療中,對免疫細胞的處理貫穿了整個生產流程。以CAR-T為例,其生產路線主要包括以下幾個步驟。

T細胞的采集及激活

1)從患者或健康志愿者的血液中分離出免疫T細胞。2)活化并刺激分離得到的T細胞在體外增殖,便于轉導。GMP生產中,常使用帶有CD3/CD28單抗的磁珠、或者聯用單抗磁珠和白介素來激活T細胞。

T細胞的基因修飾

1)CAR基因導入CAR-T制備最關鍵的一環是利用病或非病載體將CAR基因導入T細胞。轉導后的T細胞可以穩定表達CAR結構,從而識別腫瘤細胞并進行殺傷。2)T細胞基因編輯目前業界還開展了對T細胞基因編輯的研究,以期改善T細胞的活性,增強療效。對通用型CAR-T,敲除免疫原性基因、減少排異反應是此類產品是否可以成功的關鍵。

CAR-T細胞的擴增

經過基因改造后的T細胞通常需要在體外擴增到105-107細胞/kg才能達到回輸劑量。傳統的擴增方法主要有細胞培養瓶、培養袋、搖擺生物反應器,但工業生產正逐步轉向封閉式、自動化,一體化培養平臺正在涌現,如Lonza的Cocoon平臺和MiltenyiBiotec的CliniMACSProdigy平臺,有效減少對人工的依賴,以及降低產品被污染的風險。

CAR-T細胞的收集、存儲及應用

首先需要收集和洗滌細胞,富集CAR-T細胞并除去雜質和干擾物等。隨后,檢測細胞數量或CAR表達量并進行制劑分裝。分裝后的CAR-T制劑需要冷凍保存和運輸至醫藥。最后,采用靜脈輸液的形式臨床給藥,針對特定的病癥,可能會輔助應用局部注射。

3.4、供應鏈:CGT生產鏈的最后一環

大多數CGT產品需要在-80°至-180°C的溫度下儲存,否則存在降解的風險。以自體CAR-T產品為例,必須在極短時間內嚴控溫度運輸,并確保身份鏈和監管鏈完整。考慮CAR-T產品的個性化生產給藥特點,一些制造商戰略性地在容易運輸的位置建造了治療中心。由于冷鏈運輸建設需要較長周期與較大投入,細胞基因治療公司常會選擇外包公司提供的運輸服務,比如Cryoport作為生命科學領域領先的冷鏈運輸公司,為諾華的Kymriah和Kite的Yescarta提供物流服務。我們認為細胞基因治療的興起也將進一步刺激醫療冷鏈運輸產業的發展。

然而對于跨境生物制品運輸,我國制定了《出入境特殊物品衛生檢疫管理規定》,對出入境的生物制品進行了管理監督,具體指用于人類醫學、生命科學相關領域的疫苗、抗素、診斷用試劑等生物活性制劑。對于細胞基因療法CDMO行業,質粒及病載體均可出口,但活體細胞監管嚴格,相對不易跨境運輸。特殊物品出入境審批所需材料多達十余項,審批流程復雜,審批時間長,會大幅增加出口運輸成本,因此國內CGTCDMO企業要打開海外業務,勢必要在海外擴建產能。

3.5、規模化生產:CGT生產降本的必經之路

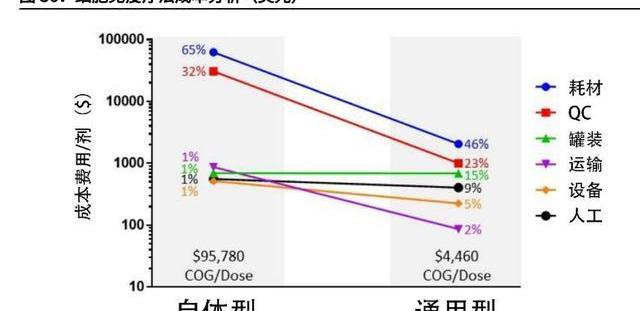

CGT藥物的高定價很大程度歸因于高生產成本,以CAR-T產品為例,目前海外上市產品的銷售價格介于37-42萬美元/劑,而生產成本可高達10萬美元/劑。我們認為CGT藥物盡管療效好,但需要快速降本才能迅速提高市場滲透率,進而加速CGT市場發展。

若以CDMO涉及的主要環節進行分拆,病載體的生產費用占比最高,約占總成本的30%,即每劑約3萬美元。多方面因素導致病生產成本高昂:1)傳統病生產采用貼壁細胞培養法,工藝放大困難,細胞培養密度低;2)轉染效率低,轉染試劑價格高。如實驗室級別采用的轉染試劑Lipo2000,1.5ml售價1650元,可轉染約106-107個細胞。大規模生產常采用磷酸鈣轉染法和PEI轉染法;3)質粒成本高。根據Cell&GeneTherapyInsights的報告,質粒在AAV病生產成本占比達約38%。

此外,T細胞的處理費用占比也很高,約占總生產成本的15-20%。該過程涉及的細胞篩選、激活、培養需要高昂的耗材。如抗CD3/28磁珠,2毫升售價近1萬人民幣。相關的進口儀器設備也相對昂貴,如單采機需要200-1000萬一臺,而細胞制備儀器需要300萬一臺。考慮一個病人細胞的培養周期約14天,則一臺制備機一個月僅能供兩位患者使用,周轉率低進而導致生產成本高。

規模化生產是降低病載體及T細胞生產成本的主要思路,我們認為有三大方向值得關注:1)突破通用型CAR-T技術;2)提高病生產效率;3)采用自動化封閉細胞培養。

3.5.1、突破通用型CAR-T療法

與自體型CAR-T相比,通用型CAR-T可以從健康人分離T細胞并進行改造,大批量擴增后用于不同患者。該過程免除了對每位病患進行細胞采集、運輸、處理、擴增、檢測等步驟,且大批量采購原輔料也可以降低采購價格。根據Harrison的報告,通用型CAR-T生產成本可以降至自體型CAR-T的十分之一,每劑量生產成本從10萬美元降低至4000美元左右。

阿里健康聯合天士力等十余家醫藥企業成立藥品全追溯聯盟:阿里健康今日宣布聯合天士力、廣藥集團、科倫藥業等十余家醫藥企業成立中國藥品安全追溯聯盟,以推動藥品行業形成共治的藥品安全追溯態勢,保障藥品從生產、到流通再到使用的全程安全。聯盟未來將聯合行業企業、技術服務公司、專家學者,在四個領域發力:建立探索建立藥品全程追溯平臺;建立消費者藥品安全服務標準,共同推動消費者提升安全用藥意識;探索區塊鏈技術在藥品追溯系統的應用;建立醫藥數據安全應用和管理規范。[2017/8/28]

3.5.2、提高病生產效率

降低病生產成本的主要思路是提高培養細胞滴度,及降低耗材使用,具體如下:

大表面積/體積比貼壁培養病生產細胞:通過增加復雜的三維結構來提高固相表面積,進而提升細胞培養密度。與簡單地橫向或縱向擴展培養規模相比,該方法具有更容易監測和控制生產過程、污染風險更小、設施空間需求小和運營成本低等優勢。例如用于生產Zolgensma的iCELLis固定床生物反應器,利用PET固定床微載體,使25L的體積可提供高達500m2表面積,培養面積與3000個轉瓶相當,而設備占地面積僅2m2左右。通過優化灌注和質粒使用,iCELLis可以使病生產成本降低50%,并且操作過程也更加簡單。

懸浮培養病生產細胞:相較貼壁培養法,懸浮培養單位體積可以獲得更高密度的細胞。貼壁培養的細胞密度可以達到105-106個/ml,而懸浮培養的細胞密度可以達到108-109個/ml。根據Comisel等研究者在BiochemialEngineeringJournal發表的文章,與采用瞬時轉染相比,用穩定細胞系進行懸浮培養最高可降低LV的全周期開發成本近30%,并提高利潤近13%。目前,病載體生產仍以瞬時轉染法為主,但CellCultureDISH報告顯示,近年穩定細胞系使用明顯增長,已占病載體生產的30%左右。

開發穩定細胞系:穩定細胞系可以大幅度減少質粒和轉染試劑的使用,簡化病生產的制造步驟,在需要大批量制造病載體時具有潛在優勢。CRBHorizons在2021年的細胞基因治療報告中指出,雖然超過80%的調查對象仍采用瞬時轉染技術生產病,但有65%的受訪者表示正在開發或打算開發穩定的生產細胞系。然而假如開發穩定細胞系導致藥物上市被延期,可能使最終利潤降低17%。

3.5.3、自動化封閉式細胞培養

針對細胞治療中細胞的采集、篩選、改造、收集等環節,整個生產線的封閉式、自動化的發展也能有效降低人工成本,如Lonza的Cocoon平臺和MiltenyiBiotec的CliniMACSProdigy平臺。這些平臺能夠在全封閉的條件下執行上述步驟,降低產品被污染的風險,免去人工介入操作。

BioProcessInternational報告對DC細胞的手動操作、半自動操作、全自動操作培養成本進行了對比分析,每100萬個DC細胞的生產成本可以從94美元降低至77美元,在增加操作批次的同時還降低了失敗率。報告認為自動化生產受限于設備投入,因此生產批次反而低于半自動化生產,產能彈性更低。根據BPI報告中測算,全手工生產中人工成本占比為50%,而半自動化生產中人工成本占比僅18%。

4、群雄紛爭,CGTCDMO競爭格局分析

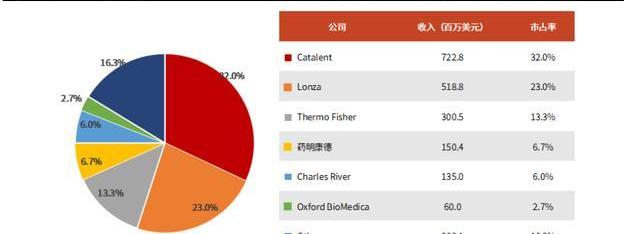

4.1、全球CGTCDMO:頭部企業集中度高

全球范圍內,歐美地區的CGTCDMO行業起步早,發展相對成熟。與國內企業相比,國際龍頭公司具有產能充足、成熟項目多、生產經驗豐富等特點。CGTCDMO的全球市場主要參與者包括Catalent、Lonza、ThermoFisher、藥明康德、CharlesRiver等。根據弗若斯特沙利文估算,2020年CGTCDMO前五家企業占據近80%的市場份額。

截至21H1,從披露的項目數來看,Lonza處于領先地位,擁有2個商業化項目及超過120個處于研發階段的項目,Catalent也有一個商業化項目以及超過60個研發階段項目。國內企業暫無商業化項目,其中金斯瑞以45個臨床前項目、24個CMC項目及24個臨床階段項目位處行業前列。

4.1.1、Lonza:行業先鋒,貫穿藥物發展史的CDMO龍頭

歷史悠長的老牌CDMO公司。公司成立于1897年,在1965年進入醫藥化工中間體業務,并發展小分子CDMO業務起家,成為全球小分子CDMO巨頭;在上世紀九十年代至2000年初積極布局大分子業務,目前是全球擁有最多商業化大分子CDMO項目數的公司;于2015年公司正式布局細胞基因治療CDMO服務,并成為最早實現2000LAAV商業化生產的CDMO公司。公司始終緊隨時代步伐,把握住每一個新型治療方式的風口,成為制藥界CDMO龍頭公司。

2017年,Lonza通過收購PharmaCellBV奠定其細胞基因治療生產領先地位,后者為當時僅有的兩款獲批細胞治療產品提供商業化生產。至今Lonza累計服務超過120個細胞基因治療項目,提供細胞和基因治療的臨床前、臨床和商業化開發和生產端到端服務,主要包括:1)自體和異體細胞療法生產服務;2)用于基因治療的病載體生產;3)工藝開發和生物分析服務;4)符合cGMP規范的生產制造;5)流程監督與管理支持;6)原材料采購服務。

產能方面,Lonza在美洲、歐洲、亞洲均有布局,其中位于休斯頓的30萬平方英尺CGT生產園區是全球最大CGT生產基地,在2018年正式投產,并且現在已獲得FDA批準進行商業化生產。廠區潔凈室采用模塊化設計建設,可以根據客戶需求有效快速改造,以滿足不同規模的生產需求,幫助藥品獲批上市以及商業化生產。

對于病載體生產,Lonza提供AAV、慢病、腺病載體和溶瘤病生產,支持貼壁和懸浮培養,最高單批次產能可達2000L,屬于行業頂尖水平。對于免疫細胞生產,Lonza可以支持自體與異體兩類細胞的開發,同時擁有優秀的科學家團隊進行最前沿的研發工作。此外通過與Vineti及Cryoport等供應鏈管理及物流公司合作,Lonza打造了完備的免疫細胞生產供應鏈,可以幫助客戶及時獲取高質量細胞產品。

作為行業先鋒,Lonza在CGT領域起步早,技術全,其特色是具有商業化GMP病及細胞產品生產能力,以及擁有獨特的CAR-T自動化生產平臺。在提供生產服務的基礎上,Lonza完善的供應鏈使其可以將產品直接送達病患手中,為制藥公司提供細胞采集-生產-遞送的一站式服務,彰顯強大商業化能力。公司技術布局全面,產能遍布全球,服務鏈條完整,是當之無愧具備全方位CGTCDMO服務能力的龍頭。

4.1.2、Catalent:后起之秀,CGTCDMO的并購王者

CGTCDMO的并購王者。Catalent公司最初為CardinalHealth的制藥技術服務部門,2007年由黑石集團收購后正式成立。公司以小分子制劑業務起步,歷經小分子-大分子-CGTCDMO三個時代,最終定位生物藥及CGTCDMO為當下發展主線。

在2019年以前,公司主要發展重心在小分子制劑與大分子CDMO業務,此后公司通過一系列并購,實現了CGTCDMO領域的彎道超車:2019年,Catalent以12億美元收購了ParagonBioservices,正式進入CGTCDMO領域;2020年以3.15億美元收購MaSTherCell,強化了該領域布局;2021年,公司收購DelphiGenetics,進一步擴大質粒DNA的生產產能。盡管Catalent進入CGTCDMO領域較晚,但公司憑借并購快速補全能力,成為CGTCDMO行業領先企業。

Catalent具有豐富的細胞與基因治療藥物開發經驗,目前在美國、歐洲擁有600,000平方英尺的細胞基因治療CDMO生產基地,累計服務超過60個細胞基因治療項目。公司在比利時以及美國的生產基地均通過了FDA和EMA的認證,可以支持CGT產品歐美地區的商業化生產。2019年,Catalent與諾華建立合作關系,其BWI商業化中心為諾華AveXis基因治療提供AAV商業生產,成為第一家FDA批準的CGT商業化生產CDMO公司。

4.1.3、ThermoFisher:科研霸主,全產業鏈布局的入侵者

無邊界擴張的科研服務霸主。ThermoFisher作為全球實驗室耗材及設備的絕對霸主,通過持續并購不斷開拓業務邊界。公司最早以實驗室儀器設備起家,通過70余次并購,發展為囊括生命科學、實驗室服務及產品、診斷、分析儀器四大板塊的國際化公司。2021年ThermoFisher收購全球第五大CRO公司PPD后,成功打通實驗室-臨床-商業化生產全鏈條服務,全年營收達392億美元,凈利潤77億美元,較Lonza及Catalent高出一個數量級。

ThermoFisher在2017年通過72億美元收購Patheon進入小分子及大分子CDMO行業,在2019年以17億美元收購BrammarBio開始布局細胞基因治療CDMO服務。BrammarBio是一家專注于制造細胞基因治療病載體的CDMO公司,支持了首個基因治療臨床試驗。收購完成后,ThermoFisher具備了完善的質粒DNA、病載體、細胞療法生產以及相關供應鏈服務能力。發展至今,ThermoFisher細胞基因治療CDMO業務已在美國、歐洲擁有650,000平方英尺工廠,超過3500名科學家及技術人員,其主要服務包括:

1)質粒服務平臺提供工藝開發、QC和分析以及從臨床到商業化cGMP生產服務。其中,cGMP生產服務提供30L-1000L的一次性生產流程。

2)病載體平臺提供病載體的過程開發、工藝驗證、質量分析、cGMP生產服務,涉及病種類包括AAV、腺病、慢病、逆轉錄病、皰疹病,支持貼壁和懸浮細胞培養開發過程。

3)細胞療法提供工藝和分析開發、cGMP生產。

4)臨床供應鏈提供二次包裝以及物流服務。ThermoFisher有超過27年的供應鏈服務經驗,擁有全行業最大的cGMP設施站點,遵守全球標準操作程序和維護基本行業認證來確保GxP合規性。

作為CGTCDMO新進入者,ThermoFisher的優勢在于:1)品牌力強,與眾多機構及企業具有長久合作歷史;2)布局全面,具備耗材、設備、服務一體化能力;3)供應鏈強大,具備全球生產能力及運輸能力。

相較于Lonza及Catalent,ThermoFisher的CDMO業務營收規模偏小,但可以與公司其他業務產生協同作用,有利于CGTCDMO快速發展。一方面,公司在科研服務領域深根多年,在全球生物醫藥界有強大品牌影響力,可以導流科研服務客戶從CRO向CDMO服務轉化;另一方面,公司在耗材、設備等領域的技術儲備可有力支持CGTCDMO業務,公司開發了封閉式一次性細胞治療生產設備,并可配套供給相關耗材,包括培養基、磁珠、純化填料、各類聚合薄膜等。與其他CGTCDMO相比,ThermoFisher具有強大的設備及耗材生產能力,可以按需提供生產解決方案,并具有強大的供應鏈管理能力,靈活滿足客戶從實驗室到商業化生產的不同需求。

4.2、中國CGTCDMO:多家企業各顯神通

根據動脈網不完全統計,截至2021年,國內經營CGTCDMO業務的企業共16家。與歐美市場相比,國內CGTCDMO行業處于發展初期,但近年來加快成長,市場規模快速擴大,增長態勢良好。國內主要從事CGTCDMO業務的公司包括藥明康德、金斯瑞生物科技、康龍化成、博騰股份、和元生物。

我們從業務范疇及特色對中國CGTCDMO領先公司進行簡要對比:

藥明康德是我國最早全方位布局大分子CDMO、小分子CDMO、CGTCDMO的企業。藥明康德發展歷程與Lonza相似,始終牢牢跟隨藥物發展風口,成為我國最大的CXO公司。公司是我國最早介入CGTCDMO業務的企業之一,目前CGT產能布局歐、美、亞三大洲,CDMO業務覆蓋質粒、病、免疫細胞三大類,與全球客戶建立良好合作。其中歐美地區提供病與細胞治療CDMO,中國提供質粒與病CDMO。

金斯瑞生物科技以科研服務起家,跨界進入CGTCDMO,這一發展路徑可對標ThermoFisher。金斯瑞生物科技最初以基因合成業務為核心,專注實驗室服務,在孵化細胞治療公司傳奇生物后積累充分CGT藥物開發經驗,順利進入CGTCDMO領域。由于具備上游實驗室服務能力,金斯瑞生物科技積極開發CGT相關設備、耗材等產品,打造一體化產業鏈供應能力,與ThermoFisher布局相近,有望成為我國科研服務-工業生產一體化龍頭。由于金斯瑞生物科技具備豐富的實驗室級別質粒供應經驗,在完成工業級別產能擴張后,迅速成為我國GMP質粒龍頭生產商。目前公司主要提供質粒與病CDMO服務,不涉及免疫細胞業務。

博騰股份起初專注于小分子CDMO,進軍CGTCDMO領域略晚于前二者,但公司快速擴建免疫細胞生產產能實現彎道超車,與Catalent發展歷程相近。公司在中國布局質粒、病、免疫細胞CDMO產能,是國內少有的具備免疫細胞CDMO服務能力的公司。作為海外對標公司,Catalent正是通過收購快速切入CGTCDMO賽道,并專長于免疫細胞CDMO,可服務CAR-T、TCR=T、CAR-NK等多類細胞,而博騰股份也具備各類免疫細胞生產能力。

和元生物是相對年輕且專長于病CDMO的公司,海外可比公司為OxfordBioMedic,后者是全球病載體CDMO先驅,擅長慢病與腺相關病載體生產。和元生物也具備質粒、病、細胞的全方位生產,但其特色是具有多種病載體的CRO工藝開發與放大生產的能力和經驗,其中溶瘤病的開發與生產是公司一大亮點,處于業內頂尖技術之列。公司提出“基因藥,中國造”的愿景,要在上海臨港打造全球最大基因藥生產基地。

康龍化成介入CGTCDMO的方式與國內同行策略不同,目前公司僅在海外提供服務,可以提供質粒生產與基因藥物開發。公司通過收購海外標的,獲得了CGT分析測試與CDMO能力,目前專注與國際領先的基因藥物開發團隊進行合作,打造公司基因藥物的開發能力。

4.2.1、藥明康德:中國CRO行業龍頭,CGTCDMO領跑者

中國CXO領域王者。藥明康德成立于2000年,歷經20余年發展,成為我國第一,全球第七的CRO公司。公司主營業務覆蓋實驗室服務、臨床CRO、小分子CDMO及CGTCDMO等,提供除了大分子CDMO外的全方位研發外包服務。

2017年,藥明康德成立美國高端治療事業部,開展細胞與基因療法等治療業務,此后服務客戶數量迅速增長。截至2021年H1,公司美國區為38個CGT項目提供服務,其中有16個項目處于II/III期;中國區服務12個臨床前及臨床I期項目。2019-2021年受新冠疫情以及美國客戶臨床失敗影響,公司CGT業務增長相對平衡,但通過布局擴大中國區CGTCDMO服務,2021年后相關業務有望提速。截至21Q3中國區業務同比增長187%,有效對沖美國區業務疲軟,公司預計2021年CGTCDMO業務收入超過10億人民幣。

公司服務主要包括:1)自體和異體細胞療法生產服務;2)用于基因治療的病載體生產;3)其他技術,如CRISPR/Cas9、溶瘤病、NK和外泌體。公司在中國地區主要提供質粒及病CDMO服務,在美國地區主要提供病及細胞CDMO服務。

產能方面,截至2021年H1,公司在中國區有超過380,000m2的質粒、病載體、細胞療法GMP生產基地,分別位于無錫惠山、上海臨港、上海外高橋,擁有超過250名員工;美國費城工廠占地約40萬平方英尺,提供病載體生產,細胞療法GMP臨床、商業化生產,有約820名員工,30個GMP車間。

作為中國CXO領軍企業,藥明康德在CGT領域起步早、技術全、客戶多,先發優勢明顯。隨著公司管線不斷推進,以及中國地區業務發力,CGTCDMO業務營收有望維持高水平增長。

4.2.2、康龍化成:全方位發展CDMO公司,緊跟海外CGT研發潮流

CXO全領域發展多面手。康龍化成是我國唯一一家集小分子、大分子、CGTCDMO于一體的公司,致力于為各類藥物提供端到端服務。公司以小分子化合物實驗室服務起家,橫向擴展至大分子及CGT藥物開發服務,縱向擴展至商業化生產,目前已完成小分子藥物的一體化開發生產布局,而大分子及CGT相關業務正處于起步階段。康龍化成在2019年開啟CGTCDMO業務板塊建設,2020年收購美國的AbsorptionSystems著手布局CGT業務,2021年收購艾伯維旗下位于英國的AllerganBiologicsLimited,建立細胞和基因產品的CDMO服務平臺。

公司CGT業務可以分為實驗室服務與CDMO兩大版塊:1)實驗室服務包含蛋白與細胞分析方法開發及驗證,DNA與RNA分析方法開發及驗證,以及CGT產品測試與分析,可以服務CGT產品不同階段的開發及分析需求;2)CDMO服務包含質粒生產、細胞系開發、AAV病載體生產等。截至21H1,公司大分子及細胞基因治療CDMO實現收入7170萬元,其中CGT業務主要服務基因治療項目,且以海外客戶為主,國內尚無產能布局。通過整合Absorption及ABL,康龍化成具備了CGT領域實驗室服務與CDMO生產能力,并與海外領先項目合作,為開展國內業務奠定良好基礎。

4.2.3、博騰股份:原料藥生產商華麗轉身,布局細胞基因治療賽道

跨越式發展的原料藥企業。2017年以前博騰股份以小分子原料藥生產為主,其后加強開發能力轉型小分子CDMO。2018博騰股份成立子公司蘇州博騰生物,跨越式進軍CGTCDMO。蘇州博騰生物已建成細胞治療工藝平臺與GMP生產車間,可以提供質粒、病載體及CAR-T等細胞療法的工藝開發及生產服務,是我國少有可提供免疫細胞CDMO服務的公司。

作為傳統小分子CDMO轉型公司,博騰股份積極打造國際化團隊建設CGTCDMO能力,引入了SandervanDeventer博士擔任首席科學官。Deventer博士是首個FDA批準上市的基因藥物Glybera主要開發人,具備豐富的CGT藥物開發及生產經驗。目前公司已打造具有一流水平的質粒、病、細胞培養平臺,其中基于昆蟲細胞的慢病懸浮無血清培養工藝具有領先優勢。此外公司可以提供多類免疫細胞治療產品CDMO服務,包括CAR-T、TCR-T、CAR-NK等,著力打造自動化密閉式的細胞生產線,并成功和南京卡提醫學、博生吉醫藥、凱地生物等合作開發細胞療法。

公司研發及生產的I期工程于2020年11月正式投產,面積達4000m2,主要服務臨床前期及臨床早期項目。在2021年蘇州博騰完成A輪融資,獲得高瓴創投國投招商在內的知名機構4億元融資,用于建設II期商業化生產基地,其在建規模16,000m2,預計2022年7月投入使用。本次融資將全面提高公司GMP質粒、病、細胞治療產品產能,加速公司端到端CGT服務能力。截至2021H1,公司為7個臨床前及臨床I期細胞基因產品提供服務,在手訂單共14個,實現收入626.25萬元。

盡管入場時間較晚,但博騰股份是目前中國地區CGTCDMO服務布局最為全面的公司,涵蓋了質粒、病、細胞生產三塊業務,尤其以細胞產品服務能力,在國內CGTCDMO較為稀缺。隨著商業化產能落地,公司在細胞免疫治療CDMO方向將保持領先地位。

4.2.4、金斯瑞生物科技:質粒GMP生產龍頭,產能放量造就商業化訂單

轉型CDMO的實驗室服務龍頭。金斯瑞生物科技是全球基因合成龍頭,切入實驗室科研服務賽道后迅速擴大業務,延伸至耗材、儀器、蛋白等業務,業務形態與ThermoFisher相近。公司旗下傳奇生物是全球領先的CAR-T企業,擁有潛在的BCMACAR-Tbest-in-class產品,使金斯瑞生物科技積累了豐富的CGT產品開發生產與申報經驗,具有進入CGTCDMO領域的先天優勢。

金斯瑞生物科技于2020年打造金斯瑞蓬勃生物品牌子公司,金斯瑞蓬勃生物主營大分子及CGTCDMO業務,并在2021年獲得高瓴資本1.5億美元A輪融資,此后迅速擴大產能,快速提升訂單承接能力。公司CGTCDMO業務涵蓋質粒、病的端到端一站式服務。由于公司提供實驗室研究級別質粒歷史悠久,擴張至工業規模生產后依舊保持高質量,是國內GMP質粒生產龍頭。公司累計幫助客戶完成超過50批次GMP質粒生產,提供的質粒具有菌庫溯源清晰、適用性強、生產工藝優秀、質粒性質穩定等優點。

公司質粒與病載體生產平臺特點如下:

質粒生產平臺是國內唯一可以提供體外轉錄的線性化質粒GMP生產平臺,優勢包括:1)菌株溯源清晰,具有sublicense權限,支持客戶項目商業化生產;2)生產擁有5L-150L發酵規模,滿足不同生產需求,產量可達600-800g/L;3)項目經驗豐富,截至2021年底獲得8個IND臨床批件,大于100批次質粒生產經驗,可應用于CAR-T、TCRT、CRISPR/Cas9、基因治療等;4)工藝穩健,PolyA丟失率<5%。

病載體CDMO服務提供病載體的非注冊臨床研究及臨床級GMP生產。公司擁有大于30批GMP慢病生產經驗,擁有貼壁、懸浮兩種生產工藝,其懸浮工藝相比貼壁工藝產量增加近5倍,成本可降低50%。

4.2.5、和元生物:專注基因治療,病載體生產專家

新興的細分賽道龍頭。和元生物成立于2013年,專注為重組病、溶瘤病、CAR-T等CGT產品研發提供載體構建、靶點及藥效研究及商業化GMP生產,目前IPO已通過注冊申請,即將登錄科創板。公司主要提供基因治療CRO及CDMO服務:CRO服務包括病載體研制、基因操作、細胞與動物實驗、外泌體等特色服務;CDMO服務包括基因治療Pre-IND/Post-IND生產、細胞治療GMP生產、溶瘤病GMP生產。

公司持續進行研發投入,2018-2020年,研發費用占營業收入的比重分別為45.84%、37.83%、15.40%,在病載體開發方面具有獨特優勢。科研方面,公司積累超3萬種病載體庫,1.5萬種人類cDNA表達庫,500多種人類腫瘤及正常細胞系;生產方面,公司具備五類病生產工藝,如AAV、慢病、溶瘤病,以及多種細胞系GMP生產。公司累計合作CDMO項目超過90個,執行中CDMO項目超過50個。公司2020年營收1.42億元,同比增長126.45%,主營業務收入以基因治療CDMO服務為主,占比由2018年29.79%上升至2020年71.47%,且預計在未來仍將進一步上升。

公司現有約1000m2的基因治療產品中試平臺,約7000m2的基因治療產品GMP生產平臺,包括質粒生產線1條、病載體生產線3條、CAR-T細胞生產線2條、建庫生產線3條、灌裝線1條。為了應對快速增長的基因治療CDMO市場需求,公司加快產能擴張,在上海臨港建設近80,000m2的精準醫療產業基地,設計GMP生產線33條,反應器規模最大可達2,000L。其中,I期11條生產線計劃于2023年初投產,II期22條生產線計劃于2025年初投產。

作為產業后起之秀,和元生物與其他業內同行差異化競爭,專注于基因治療的病載體開發,形成基礎研究-基因治療孵化-臨床/商業化生產的商業模式,打造一站式基因治療CDMO服務平臺。

精選報告來源:。

春風送暖,萬物始綠,一年一度的植樹節即將到來。樹木給人類提供基本生存條件,并推動了人類文明的進步。種下一棵樹,就是在春天種下一份希望,不論現在面臨怎樣的困難,但春天永遠會如期而至.

1900/1/1 0:00:00在上世紀90年代,我國農業、輕工業和重工業是如何保持協調發展的——在1990年的時候,我國已經有11億人口,天天要消費,需要的農副產品數量是很大的.

1900/1/1 0:00:00隨著2022年新春佳節的日益臨近,為滿足廣大市民新年用新鈔的習俗,加大人民知識宣傳力度,結合人民銀行宿遷市中心支行相關工作要求,1月26日.

1900/1/1 0:00:00一、愿景和價值 1.元宇宙走向何處——元宇宙的定義和4層含義當前處于元宇宙萌芽時期,業內對于元宇宙的定義和理解并沒有形成統一標準,是百花齊放、百家爭鳴的局面.

1900/1/1 0:00:00當地時間4月5日,津巴布韋政府頒布法定文書,宣布津巴布韋儲備銀行將于不久以后發行100元面值的新津巴布韋元紙幣。文書中說,100元的新津元紙幣顏色呈棕色,用棉纖維紙印制.

1900/1/1 0:00:00來源:第一財經 原標題:專訪跨境清算公司副總裁鄔向陽:以全球通行標準,賦能人民幣跨境使用 以全球通行的金融標準,首次實現業務直通式處理,為金融市場各類機構的跨境人民幣業務賦能.

1900/1/1 0:00:00