BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD+2.24%

ADA/HKD+2.24% SOL/HKD+1.19%

SOL/HKD+1.19% XRP/HKD+0.45%

XRP/HKD+0.45%研討CompoundFinanceV2DeFi協議的安穩幣告貸收益率,并分享咱們對收益率體現、動搖性以及哪些要素推進DeFi協議典當假貸收益率的看法。

盡管咱們知道最近Terra的算法安穩幣TerraUSD(UST)的崩潰,但咱們在這兒的剖析是關于中心化安穩幣的典當告貸收益領域。

咱們在這篇文章中得出定論,運用安穩幣進行低危險(在DeFi范圍內)典當告貸,能夠優于傳統金融商場的無危險出資。

USDT/USDC收益率剖析

已將財物放入流動性池的Compound用戶能夠運用exchangeRate核算總假貸收益率,這表明貸方隨著時刻的推移能夠獲得的利息價值,從時刻T1到T2可獲得:

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,這種類型的典當告貸的年化收益率(假設接連復利)能夠核算為:

Y(T1,T2)=log(exchangeRate(T2))—log(exchangeRate(T1))/(T2-T1)

Mantle Network擬撥款2.38億美元為生態應用、RWA穩定幣和跨鏈橋提供流動性支持:8月28日消息,以太坊 Layer2 網絡 Mantle Network 社區近日發布關于使用 Mantle Treasury 促進生態系統發展的提案,具體條款包括為應用程序提供最高 1.6 億美元的流動性支持,為 RWA 支持的穩定幣提供最高 6000 萬美元的種子流動性,以及為第三方跨鏈橋提供最高 1800 萬美元的流動性支持。

該提案還授權 Mantle 經濟委員會與服務提供商和頂級鏈上系統交易公司進行討論,并在必要時就流動性部署的合作協議或其他商業協議進行談判。此外,該提案還詳細說明了服務提供商的選擇標準,包括風險管理和執行系統、報告要求、主要保護和擔保、部署策略、風險控制、費用和激勵措施。[2023/8/28 13:01:56]

盡管Compound流動性池支撐USDT、USDC、DAI、FEI等多種安穩幣財物,但這兒咱們只剖析前兩種安穩幣,即USDT和USDC,它們的市值別離為800億美元和530億美元。它們算計占有了安穩幣總商場的70%以上。

拉丁美洲加密公司Ripio推出與美元掛鉤的穩定幣:金色財經報道,拉丁美洲加密服務提供商 Ripio 推出了一種與美元掛鉤的穩定幣UXD(也稱為 Criptodólar),部分目的是為阿根廷人提供一種保護其資產免受通貨膨脹影響的方法。該公司表示,阿根廷的Ripio用戶已經能夠購買 UXD 穩定幣,該國的年通貨膨脹率高達 115%。該穩定幣也可在巴西使用,托管在 LaChain 上, LaChain 是 Ripio 于 6 月與 SenseiNode、Num Finance、Cedalio 和 Buenbit 等合作推出的專注于拉丁美洲的第1 層區塊鏈。[2023/8/4 16:17:25]

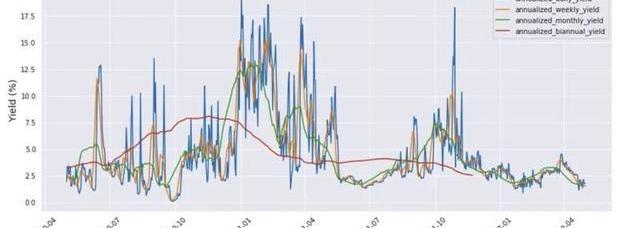

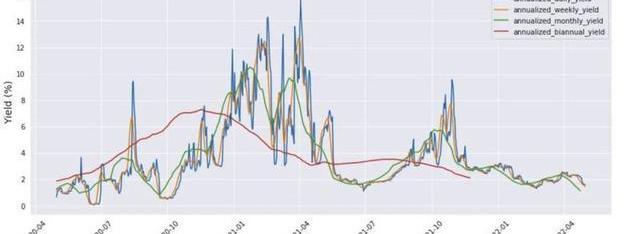

下面是依據上一節的公式核算出的年化日、周、月和半年收益率的圖。日收益率有些動搖,而周收益率、月收益率和半年收益率別離是之前圖的滑潤版本。USDT和USDC在圖中有相對類似的模式,由于它們在2021年初都閱歷了高收益率和高動搖性。這表明,有一些系統性的要素正在影響整個安穩的假貸商場。

英國央行副行長:將在8月之前引入穩定幣立法:金色財經報道,英國央行副行長Jon Cunliffe周三表示,英國財政部將與包括英格蘭銀行(BoE)、支付系統監管機構(PSR)和金融行為監管局(FCA)在內的其他監管機構磋商,在8月夏季假期前就穩定幣的監管體系引入立法。

Cunliffe還談到了英國以外的計劃,表示支付和市場基礎設施委員會(CPMI)——Cunliffe領導的國際小組——將在暑假前敲定系統性支付系統的全球標準指南。這些問題包括:哪些資產應該支持這些穩定幣,贖回或索賠應該是什么,以及如何確保在系統層面上使用的穩定幣或貨幣是安全的。Cunliffe表示,CPMI還計劃發布一份關于銀行巴塞爾框架應如何應用于穩定幣的報告。(coindesk)[2022/7/7 1:56:14]

穩定幣協議Abracadabra發布將MagicCRV加入白名單的Curve治理提案:4月30日消息,穩定幣協議Abracadabra發布將MagicCRV加入白名單的Curve治理提案。MagicCRV是Abracadabra上CRV的包裝資產,用戶可以鎖定CRV鑄造 MagicCRV,鎖定期為4年,期間用戶可以將MagicCRV換為mCRV,并在Curve上的mCRV/CRV池交易將其交易為CRV。MagicCRV將允許Abracadabra擁有投票權,并將用于改進MIM掛鉤。[2022/4/30 2:42:34]

來源:thegraph

或許影響告貸收益率的系統性要素是加密商場數據(如BTC/ETH的價格)及其相應的動搖性。當BTC和ETH處于上升趨勢時,一些追牛的出資者或許會從安穩幣池中告貸購買BTC/ETH,然后用購買的BTC/ETH作為典當,再借入更多的安穩幣,重復這個循環,直到杠桿到達預期水平。此外,當商場進入高動搖性機制時,會有更多的中心化和去中心化的加密交易,這也會增加對安穩幣的需求。

動態 | ShapeShift添加TUSD穩定幣:近日,加密貨幣交易所ShapeShift宣布已添加TUSD支持,提供TUSD相關交易。[2018/11/12]

現在,為了檢驗安穩幣收益率與加密貨幣商場數據的聯系,咱們運用以下公式進行簡略的線性回歸剖析,看看有多少收益率的變化能夠歸因于價格和動搖率要素:

為了衡量這些要素的影響程度,咱們運用R-Squared評分,其范圍為。得分為100%意味著收益率徹底由影響要素決定。

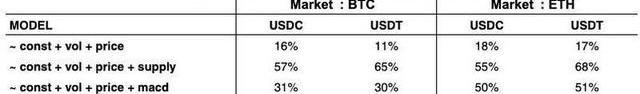

咱們別離對BTC商場和ETH商場的USDC/USDT進行回歸,得到如下R-Squared表:

在決定USDC和USDT的收益率方面,ETH商場數據(18%和17%)比BTC商場數據(16%和11%)具有更好的解說力。這并不奇怪,特別是由于自2021年初以來,ETH在DeFi商場的人氣和廣度不斷擴大。從這些成果能夠看出,加密貨幣的價格和動搖性要素并不能徹底解說安穩幣的收益率。咱們能夠得出定論,一定有其他要素有助于進步基本模型的分數。

咱們經過引進安穩幣前史供給數據和MACD技術指標價格數據對模型進行了進一步的探索性剖析。安穩幣供給量(供給給Compound流動性池的安穩幣總數)應該直觀地影響安穩幣的可用性/稀缺性,并直接影響收益率。MACD是一個重要的動量交易信號,由于它能夠協助出資者決定何時杠桿化和何時去杠桿化。

咱們看到R-Squared分數有了顯著的進步,USDC和USDT都到達了大約60%-70%的水平,如下圖所示。

從這些數據中咱們能夠得出定論,安穩幣的供給是一個重要的要素,由于它能夠使兩個商場中的任何一個安穩幣的得分都到達60%左右。這好像表明供給是影響安穩幣假貸商場收益率的一個主要要素。這與傳統經濟世界十分類似。

MACD數據(關于BTC和ETH價格)的發布帶來了喜憂參半的改進。以BTC商場為例,其獨立貢獻遠遠小于供給要素,僅超出供給邊際效益幾個百分點。但是,咱們注意到,與BTC商場相比,在ETH商場,MACD對R-Squared的獨立貢獻更大。這表明安穩幣假貸收益率與ETH中根據動量的交易活動的相關性高于BTC。

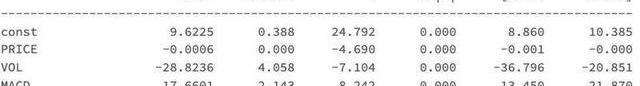

下圖是ETH商場USDC告貸收益率回歸系數的一個例子。該表表明,較高的ETH價格、動搖性和安穩幣供給一般與較低的USDC告貸收益率相關。一起,MACD信號越強,收益率越高。

與傳統無危險收益率的比較

盡管提醒安穩幣告貸低危險收益率的原因很風趣,但將這些收益率與TradFi商場的對應收益率進行比較也很重要。

由于安穩幣假貸收益率來源于Compound平臺典當告貸的實現起浮利率,所以咱們選擇了傳統貨幣商場運用的GeneralCollateral(GC)利率作為可比無危險利率,由于它也是以國債作為告貸典當品的起浮利率。

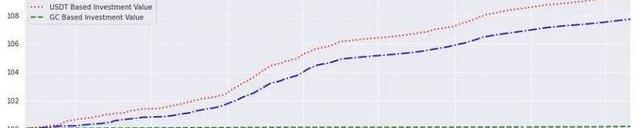

下圖是別離獲得USDC告貸收益率、USDT告貸收益率和GC利率收益率的出資組合價值的圖表。所有出資都以2020-05-01的初始價值100美元開始,并于2022-05-01結束。如下圖所示,USDT和USDC典當告貸的收益率大大高于GC利率。另一方面,賺取GC利率的無危險出資在同一時期幾乎沒有增加。

下表的均勻利率也證明了GC利率均勻在0.08%左右,而USDC和USDT在這段時刻的告貸收益率別離為3.71%和4.51%,如下圖所示。(咱們還查看了2020-05年2年期國債收益率,僅為0.2%)。

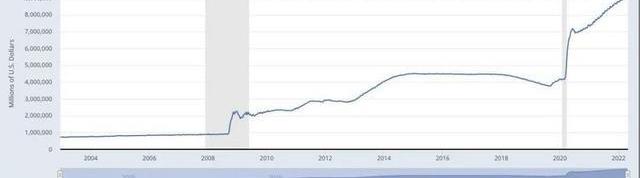

在可預見的未來,咱們有理由得出這樣的定論:至少在加密貨幣商場內,低危險利率將持續優于TradFi商場的無危險利率。其間一個原因是智能合約危險。但是,一個更大的原因是相對于整個加密經濟的增加,安穩幣供給的增加較慢。相比之下,自新冠以來,TradFi商場出現了大幅度的信貸增加,這有助于將無危險利率推至前史低點。

定論

該文對經過DeFi協議進行的安穩幣典當告貸供給的低危險收益進行了廣泛的指示性剖析。盡管這些收益率或許每天都在動搖,但它們的整體趨勢能夠經過BTC/ETH價格、動搖、安穩幣供給和MACD(動量交易活動)進行較好地解說。咱們還將這些收益率與TradFi商場的無危險收益率進行了比較,咱們看到加密貨幣商場的持續體現優于其他商場。

Tags:USDETHUSDCUSD幣USD價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意USDC幣USDC價格

寶馬旗艦級王牌座駕,2023款X7大型SUV終于揭開面紗了,帶著大膽的新面孔和全新內飾展現在我們面前。雖然這是一次中期改款,但是改變之大堪比換代車型.

1900/1/1 0:00:00以太坊是一種允許智能合約和Dapps在其網絡上運行的加密貨幣。它由俄羅斯/加拿大軟件開發商VitalikButerin創建,被視為比特幣的演變.

1900/1/1 0:00:00行業主要上市公司:合盛硅業、東岳硅材、興發集團、三友化工、新安股份、回天新材、天賜材料、宏達新材、集泰股份等本文核心數據:有機硅專利申請數量、有機硅專利區域分布、有機硅申請人排名、專利市場價值全.

1900/1/1 0:00:00我是卓言,我們一起終身學習,第327天。每天一本書,今天我們來讀《一人企業》本書作者保羅賈維斯,是一位著名的互聯網咨詢顧問.

1900/1/1 0:00:00來源:媒體滾動 北京商報訊正在經歷新一輪寒冬的幣圈中,又一熱門幣種同步崩盤。一度被幣圈玩家稱為“幣圈茅臺”的LUNA幣近日遭到血洗,這個從最低點0.12美元一路暴漲至119.5美元、流通市值.

1900/1/1 0:00:00合約代理是什么?合約代理是不是騙人的?合約代理賺錢嗎?合約代理在哪里做?合約代理交易所排行榜?合約代理有社區推薦嗎?區塊鏈合約代理能不能做?合約代理不會是騙人的吧?怎么做合約代理?合約代理在社區.

1900/1/1 0:00:00