BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+0.92%

ADA/HKD+0.92% SOL/HKD+0.7%

SOL/HKD+0.7% XRP/HKD+0.52%

XRP/HKD+0.52%

觀點提煉

為了繼續保持目前的增長勢頭,Uniswap必須想辦法擴大其可觸達市場。

Uniswap已經成功地在Layer2擴展方案上展開部署,交易量占到了2022年第三季度L2DEX交易量的65%。

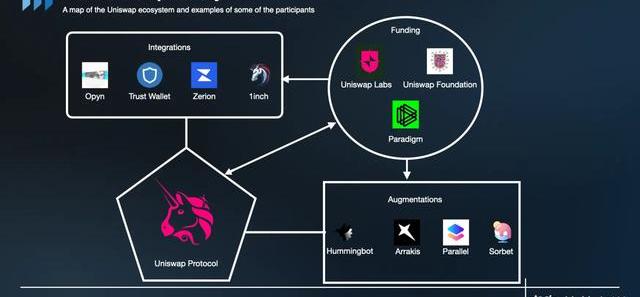

一些項目已經用上了Uniswap的軟件開發工具包,整合了Uniswap協議或增強了其功能。

是否開啟費用開關是Uniswap發展的一個大爭論。問題是用于增長性投資的新資金池是否會抵消與流動性供應者之間較弱的競爭地位。

Uniswap已經找到了產品與市場的契合點。UniswapV3的發布解決了自動做市商最明顯的缺陷——資金效率低下。另一方面,Uniswap已經成功地飽和了其目前的可觸達市場:它是最大的DEX,累計交易量達1.3萬億美元,占以太坊DEX交易量的70%以上。

困境在于,這種主導地位的出現,正是因為Uniswap成功吃到了唾手可得的果實。這意味著繼續優化DEX并擠壓現有市場的增長將不足以繼續其目前的軌跡。

然而,Uniswap一直堅持其創新和平易近人的精神,并開始拉動最具挑戰性的增長杠桿:擴大其可觸達市場。換句話說,就是吸引更多的受眾。過去,Uniswap使用相當直接的方法擴大市場,如L2的部署。同時它也采用了更復雜的策略,比如圍繞著資金、補充項目和整合,發展一個強大的生態系統。作為加密貨幣價值流動的核心,NFT整合和費用開關等舉措的結果將對整個行業產生廣泛影響。

Messari發布USDD Q3調研報告:Q3錢包數量增5倍:11月3日消息,加密數據研究機構Messari發布了USDD Q3調研報告,報告從供應量、質押資產、儲備金、錨定、定性分析等多個維度對USDD進行了研究。Messari指出,在經過了二季度的震蕩后USDD成功回錨,第三季度PSM的推出有助于維持錨定,并提升針對USDD穩定性的信心。

報告還指出,其中持有USDD的錢包數量在該季度增長了5倍,達到了12萬個,且平均持有的USDD價值達到6000美元。USDD的累計交易量超過62億,日均交易量的最低筆數為400。由于采用了兌換工具兼匯率穩定機制PSM,USDD目前仍然維持著300%的超額抵押率。

據悉,USDD由波場聯合儲備(TRON DAO Reserve)與區塊鏈主流機構發起,5月5日正式上線,6月5日正式升級為去中心化超抵押穩定幣,升級當日抵押率超過130%,目前的抵押率維持在300%左右。USDD運行波場、以太坊和幣安鏈等全球主流公鏈,發行總額已達到7.25億美元,總質押達到21億美元。[2022/11/3 12:13:20]

多鏈

UniswapLabs于2018年11月在以太坊主網上推出了其標志性的產品V1AMM,并于2020年推出了V2。2021年推出的V3解決了資金效率問題,標志著該協議開始向多鏈的未來擴張。

除了以太坊主網,UniswapV3隨后被部署到基于EVM的擴容方案Optimism、Arbitrum、Polygon和Celo。這些部署迅速吸引了其他DEX的流動性和交易量。這些部署所提供的流動性高達2.46億美元,2022年第三季度,這些鏈上超過65%的DEX交易量都通過Uniswap進行。Uniswap部署的L2交易量已經占到該協議總交易量的近20%。

Mythical Games 正在構建與以太坊兼容的鏈:金色財經報道,游戲技術公司Mythical Games的首席執行官John Linden表示,公司正在測試與以太坊區塊鏈兼容的“相鄰”區塊鏈,現在在測試網中有一條完全兼容EVM的鏈,Mythical Games在過去幾年中一直在構建區塊鏈,但以太坊的“巨額Gas”是一個缺點。他補充說,很難為用戶驗證“巨額外部費用”,尤其是在10美元的視頻游戲項目上。該公司現在使用EOS.IO 區塊鏈平臺。

Linden尚未完全透露 Mythical Games 是否正在轉向以太坊區塊鏈,但表示他的公司認為在幕后擁有真正的 EVM 鏈會帶來一些效率。[2022/9/1 13:01:17]

隨著更多的EVM擴容方案的開發,Uniswap可能會被部署在更多鏈上。10月,一項關于在zkSync2.0上部署UniswapV3的提案被執行,預計將在第四季度上線。此外,在Snapshot的「TemperatureCheck」中,代幣持有人表示贊成在Aurora上部署V3。如果提案通過,Aurora計劃激勵Uniswap用戶,其中500萬美元用于資助流動性挖礦活動和長期協議開發。

多鏈和以太坊L2的部署成本很低。事實上,經常會有鏈上激勵措施,向Uniswap用戶發放他們的原生代幣。此外,這些鏈的gas費用比以太坊低,有效地降低了散戶投資者的準入門檻,擴大了Uniswap的用戶基礎。鑒于Uniswap的良好聲譽和深厚的流動性,較新的鏈傾向于實施激勵策略,希望用戶和他們的流動性能夠長期維持下去。

資金

UniswapLabs最近獲得了PolychainCapital領投的1.65億美元B輪融資。這些資金將用于擴大Uniswap產品線的開發,以覆蓋更多的用戶。

Messari分析師:以太坊有望在2021年結算8萬億美元交易:金色財經報道,Messari分析師Ryan Watkins發推文稱,2021年第二季度,以太坊結算了2.5萬億美元的交易。這意味著季度環比增長65%,同比增長1490%,使以太坊有望在2021年結算8萬億美元的交易。[2021/7/14 0:52:33]

除了資本注入,Uniswap的愿景還得到了一個龐大的社區財政庫的支持,截至發稿時,這個財政庫持有的UNI價值超過17億美元。代幣持有者負責決定如何使用這些資金,資助內部組織,如Uniswap撥款計劃和最近的Uniswap基金會。

創立后,UF吸收并擴大了UGP,將在未來三年內分配6000萬美元的UNI。在UGP啟動后的近兩年里,約900萬美元的grant已被發放給一系列的生態提案。這些撥款旨在壯大Uniswap生態系統,也會讓建立在Uniswap之上的項目不斷增加。

除了捐贈資金之外,UF還支持了幾個社區主導的項目——最值得一提的是,正在進行的Optimism上的流動性挖礦項目。UF沒有直接啟動流動性挖礦計劃,而是通過社區合作伙伴,包括ArrakisFinance、xTokenTerminal和GammaStrategies,部署了從Optimism空投中獲得的80萬OP。

這些項目為UniswapV3池提供了積極的流動性管理服務,從而支持向提供「價內」流動性的用戶有效分配激勵措施,從而形成深度更好的池子。同時,一些用戶熟悉兌換代幣的流程,但由于對UniswapV3的靈活機制有誤解,或者需要主動管理以實現收益最大化,他們就不會提供流動性。當新的和現有的項目通過這些項目進行分配時,他們會接觸到LP工具,從而打消他們的疑慮。

Messari前主管:以太坊上存在BTC對BTC長期發展非常有利:Messari前主管、股票及加密貨幣交易員Qiao Wang發推表示,玩過一些合成的比特幣后得出結論,以太坊上存在比特幣對比特幣長期發展是非常有利的。比特幣可以以高度程序化的方式作為儲備貨幣與其他金融應用程序進行交互,給比特幣帶來了更多的活力。[2020/9/11]

補充項目/生態

交易員和流動性提供者是兩個截然不同的用戶群體,另外還有第三個經常被忽略的群體是開發者。由于Uniswap是開源的,所有建設者都可以利用Uniswap軟件開發工具包將他們的聰明才智應用于Uniswap。在實踐中,這意味著項目可以整合Uniswap或增強現有平臺。

通過讓其他項目整合其DEX,Uniswap可以從許多最新的DeFi創新和實驗中獲益,而不需要任何額外的工作。此外,當開發者增強Uniswap的功能時,他們會吸引更多的用戶加入這個DEX。這些項目中的大多數要么簡化了用戶體驗,要么增加了與協議互動的更精妙的方式,而且不會讓核心用戶界面變得更復雜。

整合

新項目的整合可以大致分為三類:聚合器、錢包和其他DeFi協議。

就Uniswap的用戶增長和獲取而言,聚合器可能是影響最小的類別。特別是DEX聚合器,如1inch和ParaSwap,純粹是為了優化執行而存在。雖然聚合器在過去兩年中帶來了Uniswap交易量的26.8%,但他們只有48.6%的交易量是通過Uniswap進行的。即使聚合器是一個有用的工具,他們也不會吸引額外的交易量,因為他們沒有內置的增長飛輪或自身的網絡效應。

金色財經現場報道 NS James:區塊鏈要讓用戶感到安全:在今天舉行的2018EOS開發者大會上,Scatter錢包創始人的NS James發表了演講,他表示, 區塊鏈并不是特別容易理解,大多數用戶并不能完全理解,因此現在要做的是幫助用戶和分布式應用建立一個橋梁,讓用戶能夠感到安全。[2018/6/10]

儀表盤也屬于聚合器的一個類別。這些非托管界面,如Zerion、Zapper和Instadapp,使Uniswap用起來更簡單。他們通過集中展示倉位數據和實現倉位管理,簡化了用戶體驗。用戶可以通過倉位管理創建新的倉位和流動性供應,這兩者都可以接入Uniswap。

另一個開發互換功能的類別是錢包。TrustWallet和RainbowWallet等錢包已經整合了Uniswap協議,這意味著用戶可以直接在他們的錢包中執行互換。其他流行的錢包,如Coinbase錢包,也通過DEX聚合器提供代幣互換功能,最終往往會通過Uniswap路由。

其他DeFi協議以多種不同方式整合Uniswap。通過ParaSpace和MakerDAO等協議進行的較簡單的整合,使LP能夠使用他們的V3流動性頭寸作為抵押品,從而提高資金效率。Opyn和OndoFinance等項目分別在其期權和結構性產品中整合Uniswap為用戶提供更復雜的策略。

增強功能

Uniswap的增強指的是同時擴展功能并使協議更易于使用。

在流動性提供方面,像ArrakisFinance這樣的項目在UniswapV3上實現了流動性管理的自動化,并重新引入了可組合的LP代幣。特別是ArrakisFinance目前在UniswapV3上管理著大約8.8億美元的流動性,或大約占其總流動性的31%。在代幣互換方面,交易者可以使用SorbetFinance等項目來設置限價訂單。

其他項目擴大了Uniswap的「非人類」市場。截至目前,交易機器人預計占到Uniswap交易量的20-40%。像Hummingbot這樣的開源軟件可以幫助用戶創建高頻機器人,與Uniswap一起運行做市和套利策略。

NFT

雖然Uniswap已經使用NFT來表示V3流動性頭寸,但這與其路線圖中的NFT集成有很大不同,即承諾會將NFT互換帶入平臺。UniswapLabs2022年6月發布了一則NFT公告,主要是關于收購NFT交易聚合器Genie。從那時起,Genie的創始人、現在UniswapLabs的NFT產品負責人ScottGray開始為UniswapNFT路線圖添彩。

收購Genie和集成sudoswap的公告表明Uniswap決定從多個NFT交易平臺聚合和獲取流動性,而不是像其對ERC-20代幣那樣「擁有」流動性。從戰術上講,這是有道理的,因為代幣市場更多地依賴于深度,而NFT市場則依賴于廣度。

在用戶增長和獲取方面,這種策略可能會產生深遠的影響,因為NFT目前擁有比代幣交易更大的可觸達用戶群。總而言之,該計劃將為這個DEX帶來一個新的、更大的用戶基礎,同時降低客戶獲取成本。

風險

Uniswap的開源性質允許社區開發者在此協議之上進行創造,促進了用戶的增長和獨創性。盡管這些附加層通常都會將客戶和這個核心AMM剝離,但依然可能會引入風險。

舉個例子,簡化投資策略的增強功能需要用戶與不是由UniswapLabs團隊開發的智能合約交互。一旦這個智能合約被攻擊,用戶的資金會蒙受損失,這可能不是Uniswap的錯,但仍會對用戶的信心和Uniswap品牌產生負面影響。此外,交互點的碎片化降低了Uniswap品牌的知名度,并將注意力轉移到無法保證對Uniswap生態保持忠誠的重疊項目上。

在碎片化方面,越來越多的Uniswap部署也存在風險。由于當前用戶在新部署中延長流動性供應通常是為了追求激勵,現有池子更有可能失去深度,這導致交易執行期間的價格滑點更高。也就是說,這種動態可以被新的流動性提供者和費用等級集中化所抵消。更高的滑點不僅會促使交易者將目光投向別處,還降低了DEX聚合器通過Uniswap池進行交易的機會。

費用開關

長期以來,費用開關一直是Uniswap社區內討論最多的話題之一。目前,100%的交易費由LP根據其對流動性儲備的貢獻來分擔。這種無稅模式對Uniswap發展成今天的巨無霸是至關重要的。

費用開關由Uniswap治理控制,指的是將部分交易費用從流動性供應者那里轉移到UniswapDAO財政庫作為協議費用。雖然費用開關尚未啟動,但在7月,代幣持有者在Snapshot投票通過對三個主要的穩定幣-ETH池進行為期120天的費用開關試點測試,收取10%的協議費用。費用開關將對流動性提供者的底線產生挑戰,同時增加流動性供給重新分配到其他交易所的概率。

如果該提案成功通過鏈上投票,那么這次試點將是Uniswap歷史上最大的實驗之一。它將決定LP是在其他地方重新分配他們的流動性供應,還是堅持使用交易量最大的DEX。一些人認為,激活費用開關是一個有風險的短視之舉,重點應該放在增長和用戶獲取上。其他人則認為,保留協議費給UNI代幣持有者提供了一個新的工具,可以利用它來促進協議的發展。

10月,UF宣布了對Alastor的資助,該團隊最近向社區提供了有關費用開關的定性和定量影響的研究。

另外還有一些有趣的討論圍繞著費用開關和UNI代幣增值進行。Nascent的聯合創始人DanElitzer就描述了這樣一個未來:Uniswap協議將轉移到一個特定的應用鏈或基于以太坊的rollup。

應用鏈論證的前提是,交易者支付的成本有三種:互換費、gas費和MEV——而只有互換費是可以由協議控制的。在應用鏈或rollup的世界里,gas費用將變得更便宜,為UNI代幣帶來更多價值流動的靈活性,它可以用來控制驗證者。雖然這么大的變化在短期內似乎不太可能實現,但確實揭示了創新的可能。

另外的一個風險是,Uniswap的現狀可能揭示了UniswapLabs和UNI代幣持有者之間的分歧越來越大。據報道,此次1.65億美元的融資對UniswapLabs的估值為16.6億美元,和社區財政庫中持有的UNI價值相當。最重要的是,在4年的鎖定期內,總共有40%的創世UNI供應分配給了團隊、投資者和顧問。因此,雖然距離這部分代幣解鎖還有兩年時間,但額外的融資可能會加深他們對代幣增值的擔憂。

結論

Uniswap已經成功占領了DEX市場,那么下一步是什么?這種成功在很大程度上源于生態資助和開源開發。這兩項舉措都為通過開展新業務擴大其潛在市場鋪平了道路。多鏈部署、集成、增強功能和收購Genie已經證明了其在縱向和橫向的擴張。

除了上述擴張之外,即將到來的運營變化可能會對Uniswap的核心用戶群產生負面影響。費用開關實驗如果通過,對UNI持有者和整個crypto的協議構建者來說都是一項重要的測試。無論最終發生什么,UniswapLabs都有充足的資金繼續build。在上一次熊市中推出Uniswap的團隊可能會在這次熊市中繼續創新。

在21年的牛市中,除了DeFi、NFT、元宇宙、GameFi以及Web3等為大家所討論之際,穩定幣很少被大家所提及,但是它卻被廣泛使用。作為法幣的延伸,穩定幣的使用是加密市場的關鍵一環.

1900/1/1 0:00:00今日凌晨交易所Binance疑似發生大規模對敲交易,包含:OSMO、OM、AMP、NEXO、POLS、SUN、ARDR、BIFI、XVS、ARK、LOOM等眾多山寨幣都突然出現的巨大的交易量.

1900/1/1 0:00:00我們相信加密貨幣的金融顛覆將持續演進,在此分享我們對2023年加密貨幣趨勢預測以及理論依據。本文源自ETF發行商VanEck《11CryptoPredictionsfor2023》,由陀螺財經編.

1900/1/1 0:00:00Defi借貸協議Aave創辦人公布最新進度表示,該生態的超額抵押穩定幣GHO將于明年一月初發布首個公共測試網,同時還將把Aavev3部署于以太坊網路上.

1900/1/1 0:00:00內容提要: 1、貨幣寬松用對了是甘露,用錯了是砒霜;2、在供應或者需求嚴重不足時,的確需要貨幣寬松的刺激;3、貨幣寬松的不同操作與實現路徑,效果完全不同;4、不同的貨幣寬松實現路徑.

1900/1/1 0:00:00烏軍麻煩大了!俄軍繳獲星鏈手機客戶端:這要看馬斯克的態度!俄方的最新消息顯示,俄軍繳獲了星鏈手機客戶端,從俄烏重發爆發開始,美國就向烏克蘭提供了衛星通信援助,也讓烏克蘭方面及時溝通前線和后方.

1900/1/1 0:00:00