BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-0.92%

ADA/HKD-0.92% SOL/HKD+0.22%

SOL/HKD+0.22% XRP/HKD+0.15%

XRP/HKD+0.15%

圖片來源@視覺中國

本文原發布于鏈得得,授權鈦媒體App發布,作者:宋宋

3月還沒過半,加密銀行三巨頭便接連倒下。其中,Silvergate和Signature這兩家是加密企業的主要銀行,而硅谷銀行則有許多加密初創企業和風投公司作為客戶。

從上周五開始,在恐慌不斷發酵并持續三日后,當地時間周日晚上,美國聯邦政府終于介入并發布公告稱,

“將支持Signature和SVB的存款。從3月13日開始,儲戶可以支取他們所有的資金。與硅谷銀行破產有關的任何損失都不會由納稅人承擔。此外,SignatureBank周日被紐約州監管機構關閉。Signature所有存款人都將得到全額補償,納稅人也不會承擔任何損失。”

至此,恐慌稍顯平息。盡管在美國聯邦政府介入并為兩家銀行的儲戶提供擔保后,加密貨幣的價格自周日晚間開始反彈,但這一事件還是引發了穩定幣市場的不穩定。

其中,“USDC脫鉤”算是受此影響最大的事件。這也是繼上個月“美國紐約州金融服務部命令Paxos停止發行BUSD”后的又一中心化穩定幣事件。

盡管Tether都僥幸躲過了這些事件,但作為中心化穩定幣的龍頭,Tether一直都處在風口浪尖之上,受到監管機構的密切關注。因此,當美國加密監管明朗化以及數字美元正式推出時,Tether或將第一個受到沖擊。

Mask Network已收購社交管理協議RARA團隊:4月4日消息,Mask Network宣布已收購社交管理協議RARA背后團隊,該團隊將繼續為RARA構建應用程序和開發人員工具。Mask Network將集成RARA,目前仍處于私人測試階段,支持開發者為所有Web3應用程序添加帶有反應、評論和標簽的NFT的實時和歷史評論、根據每個人的喜好個性化社交信息和NFT推薦等等。[2023/4/4 13:44:02]

不太穩定的穩定幣

作為加密生態中重要的一環,穩定幣通常與現實世界資產的價值掛鉤,因此不尋常的金融狀況可能會導致它們跌破其固定價值。

自去年5月Terra項目的算法穩定幣崩潰開始,穩定幣領域便一直在加密世界帶來諸多問題。與此同時,監管機構在過去幾周也一直在持續關注穩定幣。在紐約監管機構和美國證券交易委員會對Paxos施加壓力后,BUSD遭遇了大規模的資金外流。

而在此次硅谷銀行倒閉事件中,由于USDC發行商Circle透露“有高達33億美元的資產被存放在硅谷銀行中”,支持者們擔心,如果Circle無法從硅谷銀行存款中獲得全額存款,穩定幣將會遭到擠兌,因此紛紛外逃。USDC隨之開始下跌,最低至0.8美元附近。

Circle在數字資產生態系統中的位置舉足輕重,同時又與傳統金融界保持著緊密的聯系,曾獲得貝萊德和富達等投資者8.5億美元的融資,因此,這次事件對行業信心造成了不小的打擊。

美國銀行:美國多個州政府機構在考慮區塊鏈應用過程中加州處于領先地位:金色財經報道,美國銀行(BAC)在周四的一份研究報告中表示,美國聯邦和州政府機構考慮區塊鏈的應用,加州處于領先地位。加州機動車管理局(DMV)代幣化項目是公司以及美國州和聯邦機構如何使用基于區塊鏈的解決方案來提高效率和降低成本的一個例子,該部門計劃通過對該州注冊的超過1400萬輛汽車進行代幣化,徹底改革其車輛產權和轉讓管理系統。它將以NFT的形式發行車輛所有權,所有權記錄在Tezos區塊鏈的私有版本中。該銀行指出,其他聯邦和州機構也在研究基于區塊鏈的解決方案。其中包括聯邦緊急事務管理局(FEMA)、國土安全部和加州食品和農業部。[2023/3/24 13:25:05]

DAI作為另一種受歡迎的、與美元掛鉤的穩定幣,部分得到了USDC的支持,因此在USDC價格下滑的同時,DAI也在周六出現了脫鉤。同一時間,交易員們紛紛將USDC和DAI換成USDT,使其價格短時漲破1美元。

盡管Tether第一時間表示對硅谷銀行和Signature都沒有任何風險敞口,但它的商業行為以及儲備狀況卻受到了人們的質疑:既然對哪家都沒有敞口,那么Tether的儲備金究竟放在哪里?

目前,在美國財政部、美聯儲、聯邦存款保險公司的聯合“救市”下,Circle已然度過危機,并且正在尋找新的銀行合作伙伴。

Coinbase Wallet現已集成Optimism:金色財經報道,以太坊L2網絡Optimism在社交媒體上宣布,Coinbase Wallet現已集成Optimism,Coinbase Wallet將Optimism網絡上的 ETH 換成 USDC、DAI、USDT 或 WBTC,Optimism 的交易費用相對較低(比Layer 1以太坊低 10 倍),用戶將獲得 2 OP 作為獎勵。[2023/3/10 12:52:47]

在此次事件中,傳統銀行的關閉給USDC的贖回帶來了障礙,這也說明:如果沒有可信的贖回威脅,法幣支持的穩定幣本質上就是一種信賴游戲;這類穩定幣也容易受到擠兌的風險,造成恐慌性拋售,因為沒有人愿意成為最后的Hodler。

其他穩定幣

接下來我們看看市場、其他穩定幣以及DeFi領域對這場危機的反應。

在3月10日至11日期間,除了USDC,其他幾乎所有穩定幣都經歷了遠高于平均水平的波動,無論是上行還是下行。首先是DAI。

DAI

DAI/USDT-數據來源:DexScreener

畢馬威:加密和區塊鏈行業繼續顯示出成熟的跡象:金色財經報道,畢馬威在其9月Pulse of Fintech H1'22報告中表示,加密和區塊鏈行業繼續顯示出成熟的跡象。畢馬威表示,盡管從2021年開始有所下降,但加密貨幣持續增長的步伐“突顯了該領域的日益成熟以及吸引投資的技術和解決方案的廣度”。

然而,對于一些區塊鏈初創公司來說,未來可能仍然不確定,畢馬威法國區塊鏈和加密資產總監Alexandre Stachtchenko表示,這些公司可能需要降低估值以籌集資金,因為這是唯一的選擇。(The Block)[2022/9/7 13:13:30]

DAI目前是加密世界第四大穩定幣,通過PSM和G-UNILP頭寸由USDC擔保43%。在恐慌期間,DAI的交易價格最低降至0.886美元。倘若當時USDC繼續貶值或經歷擠兌,DAI有可能面臨抵押不足的風險。

受此影響,同一時間,Maker協議治理代幣MKR的價格也暴跌了26.1%。

FRAX

FRAX5DPrice-數據來源:TradingView

FRAX是第六大穩定幣,部分也由USDC通過其流動性和AMOs提供抵押。

美國加州監管機構命令Celcius停止在該州出售證券:8月10日消息,據Cointelegraph報道,美國加州金融保護與創新部(DFPI)已下令加密貨幣借貸平臺 Celcius 停止在加州銷售證券、營銷等。DFPI 認為 Celcius 和 CEO Alex Mashinsky 在提供加密利息賬戶時做出了重大失實陳述和遺漏,沒有向消費者正確解釋購入數字資產的風險。

上個月,DFPI 曾下令 BlockFi 和 Voyager 停止在該州提供服務。[2022/8/10 12:15:47]

恐慌期間,FRAX經歷了有史以來最大的脫鉤,在一些交易場所的價格低至0.877美元,因為市場擔心它會受到USDC脫鉤的影響。與Maker一樣,該協議的治理代幣FXS也經歷了大幅下跌,從3月9日至11日下跌幅度達到了20.4%。

LUSDandsUSD

LUSD/USDC5D-數據來源:DexScreener

在整個危機期間,Liquity的LUSD和Synthetix的sUSD都存在溢價,最嚴重的時候,這兩種穩定幣在某些DEX的交易價格曾高達1.08美元。

與USDT一樣,它們在危機期間被用作避險資產,充當起“避風港”的角色。換言之,每個對加密抵押品存在專有用途的穩定幣都出現了溢價。

Liquity的LUSD使用ETH作為抵押品,sUSD使用SNX而不是ETH作為抵押品。盡管存在不同,但在危機期間,交易員更加重視其去中心化的特性。

CurvePool

CurvePool作為穩定幣的深度流動性來源,對流動性提供者極具吸引力,可作為市場如何看待給定穩定幣風險的衡量標準。當資金池變得不平衡時,它可以反映出LP認為哪些資產風險更高或更低。

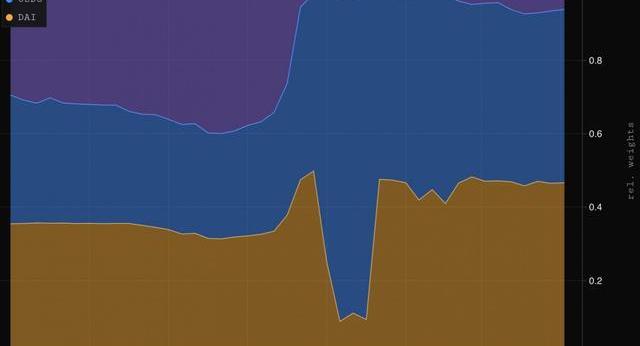

考慮到這一點,讓我們看看在危機期間,CurvePool的組成是如何變化的。首先從3Pool開始,這是Curve上最大的池,由USDT、USDC和DAI組成。

Curve3Pool7DComposition-數據來源:Parsec

如圖所示,LP在恐慌最嚴重的時候選擇逃往USDT,試圖減少他們對USDC和DAI的敞口。在3月10日晚恐慌達到頂峰時,3Pool已經變得嚴重失衡,僅持有1.5%USDT。

3月11日,LP試圖通過排空DAI池來進一步減少他們對USDC的敞口,致使DAI池的構成低至8.5%。

考慮到3Pool理論上應該擁有各三分之一的上述穩定幣,因此這造成一個巨大的不平衡。

盡管目前有所恢復,但截至發稿時,該池的比例仍然嚴重不平衡:USDC的組成為47.1%,DAI的組成為46.6%,USDT的組成僅為6.3%。

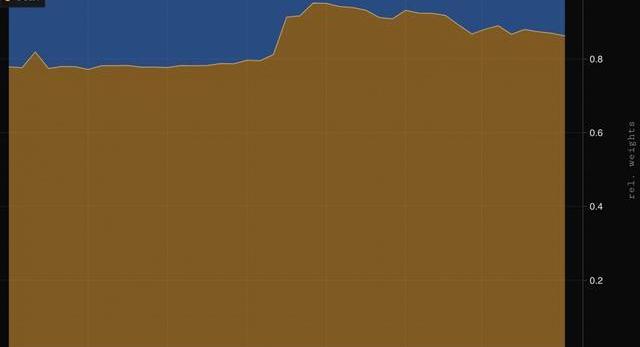

Curve3CRV-LUSD7DComposition-Source:Parsec

并且,其他池的穩定幣持有者也試圖逃離USDC。例如,LUSD池中的USDC的比例高達95.5%,而LUSD的比例僅為4.5%。這一點很好理解:流動性提供者逃離了受USDC影響的穩定幣,轉向不受USDC影響的穩定幣。

目前,這些池子相對于USDC仍嚴重失衡,這表明市場仍存在一些擔憂。

借貸市場

USDCAaveV2Rates3/10-3/14-數據來源:Parse

借貸市場的利率在兩個方向上存在巨大波動,以太坊上AaveV2的USDC借款利率從3.4%暴跌至2.1%,DAI從2.9%下降到0.9%。

LUSDAaveV2Rates3/10-3/14-數據來源:Parsec

而在此期間,USDT、LUSD和sUSD等接近錨定或溢價交易的穩定幣的利率出現了飆升。例如,LUSD的借款利率在3月11日飆升至75%。

雖然乍一看,這似乎是借款人在做空后面這些穩定幣,但實際上,利率高可能是因為用戶為了擺脫Aave而撤出這些資產,因為Aave對USDC和DAI有大量敞口。這也意味著在危機期間,Aave經歷了“小型擠兌”,但與硅谷銀行不同,該協議仍在繼續正常地運作

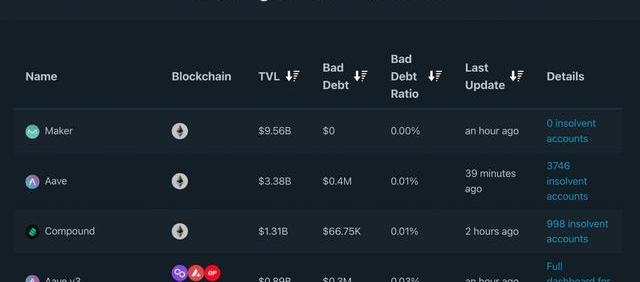

除了承受住了“小型擠兌”,像AAVE這樣的貸款協議還能夠在動蕩中幫助順利地進行清算

根據MEV分析網站EigenPhi發布的數據,在3月10日至11日期間,市場上發生了超過1190萬美元的清算,但像AaveV2、V3以及Compound這樣的主要貸款機構只擁有大約80萬美元的壞賬,占這些協議合計TVL的0.014%。

BadDebtPerLendingMarket-數據來源:RiskDAO

結論

盡管LP們瘋狂逃向USDC以外的穩定幣,但似乎沒有任何協議因脫鉤而崩塌。就像以外在熊市中一樣,DeFi很有彈性,促進了因波動而導致的清算。

即便如此,我們還是要從這場危機中吸取教訓。DeFi必須減少對受TradFi脆弱性影響的、由法幣支持的穩定幣的依賴。這暴露出了其他潛在的漏洞。此次恐慌也表明,去中心化資產在危機時期也存在溢價。

參考文章:

CNBC:WhatthefailuresofSignature,SVBandSilvergatemeanforthecryptosectorBankless:StablecoinPandemonium

Tags:USD穩定幣USDCUSD幣USD價格為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USDC幣USDC價格

自布雷頓森林體系建立以來,美元一直是占主導地位的全球儲備貨幣。即使在上世紀70年代黃金與美元的固定匯率體系徹底瓦解,美元的“過分特權”依舊沒有遭遇挑戰.

1900/1/1 0:00:00前幾天寫了一篇關于公鏈版塊,講了我看好的幾個公鏈幣,因為篇幅有限,所以分兩篇來寫,今天我就寫下篇,把我看好的幾個公鏈幣講完!在講下篇之前,我先回應一個問題,就是很多粉絲朋友說.

1900/1/1 0:00:00中國網汽車1月17日訊記者日前從工信部發布的第367批《道路機動車輛生產企業及產品公告》中獲悉到一組全新蔚來ES6車型的申報信息.

1900/1/1 0:00:00幣安NFT市場上5大最具吸引力的IGO產品鏈游BinaryX代幣BNX暴跌50% 關鍵點: Gamefi平臺BinaryX完成了原生BNX代幣的拆分.

1900/1/1 0:00:00Billions項目組今日當我們在查看HiveOSLinuxMiningOS統計數據時,根據數據統計結果,目前在HiveOS采礦用戶中最受青睞的幣種和算法當中,Kaspa與以太坊經典并駕齊驅.

1900/1/1 0:00:002月27日,GamiFi概念Celestial平臺代幣CELT短線由0.00538美元暴跌至0.00166美元引發熱議,此前該項目在社交平臺被多個KOL帳號同時“喊盤”.

1900/1/1 0:00:00