BTC/HKD+3.68%

BTC/HKD+3.68% ETH/HKD+4.03%

ETH/HKD+4.03% LTC/HKD+4.4%

LTC/HKD+4.4% ADA/HKD+4.28%

ADA/HKD+4.28% SOL/HKD+3.22%

SOL/HKD+3.22% XRP/HKD+3.21%

XRP/HKD+3.21%一、中國技術全球輸出,推動全球需求超預期

海外需求將超預期,開啟全球市場長期增長空間。根據Marklines數據測算,2022年全球新能源汽車銷量約1081.9萬輛,對應滲透率13.6%,同比+5.4pct。其中海外新能源汽車銷量約392.9萬輛,對應滲透率7.5%,同比+1.8pct。2022年中國平價技術全面兌現引領全球新能源汽車銷量,滲透率突破25%。海外市場方興未艾,電動化滲透徐徐展開。歐洲2020年通過引入中國廠商及培育本土供應鏈應對最嚴碳排放法規,驅動2022年新能源汽車滲透率接近20%,對應2026年預計1700萬輛汽車市場規模,我們預計當年電動車滲透率將提升至49%。美國2022年不足10%的新能源汽車滲透率對應2026年預計超1600萬輛汽車市場規模,強政策周期疊加供應保障助力新能源汽車市場崛起,2026年電動車滲透率有望提升至34%。拉美當前電動車滲透率約1%對應2026年預計約600萬輛汽車市場規模,當年電動車滲透率有望超8%。巴西、哥倫比亞汽車工業基礎夯實,墨西哥、智利受益于FTA政策優勢輻射區域廣闊,中系車企及零部件企業本土布局提振長期競爭力。東南亞當前不足5%電動車滲透率對應2026年預計約410萬輛汽車市場規模,政策紅利快速釋放下新能源汽車產業步入高速成長周期,當年電動車滲透率有望達13%。東南亞各國電動車補貼本土化生產要求嚴苛,中國車企抓取本土導入機遇。2024年開始中國增速換擋下海外市場擴張將接力助推全球電動化滲透持續提升。根據我們測算,2024年全球新能源汽車銷量有望突破1900萬輛,同比+34.8%,其中海外新能源汽車銷量有望突破870萬輛,同比+51%。增速切換下,拉美、東南亞、美國及歐洲將引領全球新能源汽車市場增速,而中國驗證商業成功的平價性技術將加速輸出助推2025后全球電動化滲透突破。根據IHS全球輕型車市場銷售預測,包含乘用車、微面、輕客、輕卡在內,2023~2030年全球輕型車年銷售規模預計為8300~9700萬輛區間,海外輕型車年銷售規模預計為5800~6700萬輛區間,經我們測算,2022年海外乘用車市場電動車滲透率約9%,對應2026年海外預計5200萬輛乘用車市場規模,當年海外乘用車市場電動車滲透率有望達32%。按照區域劃分,北美、歐洲、東南亞、南美、日韓市場將貢獻主要海外電動車市場增量。

綜合考慮經濟增長水平、汽車市場消費規模、新能源汽車政策及車型周期,海外區域遠期電動車市場空間:北美>歐洲>東南亞>南美>日韓。北美市場受遠期CAFE與GHG約束及IRA法案下車型補貼與供應鏈本土制造補貼激勵,處于強政策周期及中性的車型周期階段,當前滲透率不足10%,未來供給釋放下具備電動車滲透率提升潛力。歐洲市場經歷2019~2021年強勢補貼激勵及嚴苛碳排放考核,短期法規約束趨弱,2025年下一階段碳排放考核下車企平臺化車型投放提速,疊加中系車出海擴張、本土平價供應鏈導入有望開啟強車型周期。東南亞市場遠期電動車滲透率指引明確,配套補貼及稅收優惠措施密集推出下步入強政策周期,但本土電動化產能尚處萌芽期,當前新能源汽車產品依賴進口。南美市場汽車消費基礎夯實,區域內自由貿易激勵下本土電動化產能擴建可期。新能源汽車政策扶持以約束性法規為主,缺乏購置補貼激勵。日韓市場汽車消費成熟,新能源汽車供應鏈配套完善,現代、豐田已先期完成全球擴張布局,出口導向明確。考慮到混動車型熱銷疊加日韓車企電動化轉型遲緩,本土電動車市場成長空間或將有限。南亞及西亞市場具備一定汽車消費規模,但區域間各國普遍缺乏新能源汽車約束性法規及激勵性政策,僅印度、以色列等國較為領先。

二、歐洲:備戰2025,穿越最強政策周期

政策換擋提速,驅動格局重組

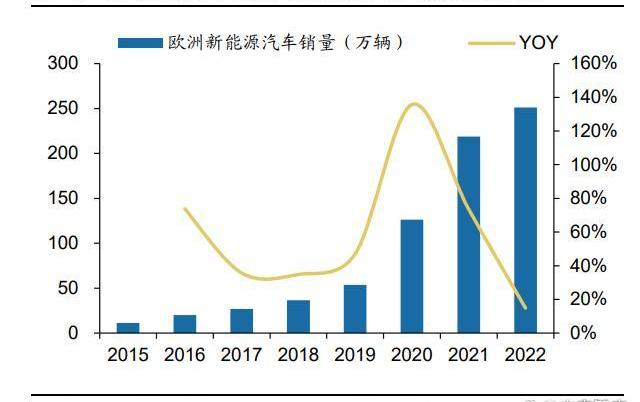

歐洲法規達標壓力趨弱,疊加核心國家補貼退坡拖累短期新能源汽車銷量增速。2019年起受益各國補貼政策及稅收優惠政策出臺,歐洲新能源汽車市場進入加速放量階段。2020年歐洲啟動全球最嚴碳排放法規,德、法兩國領銜,各國普遍加大補貼政策力度助推新能源汽車市場步入快速上行通道,2021年歐洲新能源汽車市場迎來高景氣度。類比中國市場增速換擋,據中汽協,2020年中國新能源汽車銷量136.7萬輛,同比增速僅為10.9%,主要系雙積分考核壓力較小、補貼大幅退坡疊加平價產品稀缺,中國新能源汽車市場進入調整期。2022年歐洲法規達標壓力趨弱同時俄烏戰爭導致供應鏈承壓,疊加能源危機導致的高通脹拖累汽車消費。2022年歐洲新能源汽車總銷量251.3萬輛,同比+14.8%,新能源汽車滲透率不足20%,仍具備提升潛力。

補貼溫和退坡沖擊幅度有限,使用經濟性及稅收優勢夯實新能源汽車銷量基本盤。2021年下半年以來各國補貼退坡預期升溫。英國于2022年6月終止插電式混動車型及純電動車型補貼。德國于2022年末取消PHEV補貼,2023年開始售價4萬歐元以內的純電車型補貼退坡至4500歐元;售價高于4萬歐元車型退坡至3000歐元;6.5萬歐元以上車型不享受補貼,2024年開始無補貼車型拓展至4.5萬歐元。法國于2023年取消PHEV補貼,售價4.7萬歐元以內的純電車型個人補貼退坡至5000歐元,企業補貼退坡至3000歐元。挪威2023年新能源汽車稅收優惠政策收窄,引入適用于純電車型的兩項新稅:500公斤以上車輛需繳納每公斤12.5挪威克朗的重量稅。純電汽車價格中超過50萬挪威克朗的部分征收25%的增值稅。

歐洲市場競爭格局分散,補貼紅利傾向4.5萬歐元以下純電動車型。根據Marklines數據測算,當下歐洲銷量主力車型價格帶集中在2~7萬歐元(約15~50萬人民幣),2022年新能源汽車年銷量TOP20中4.5萬歐元以下車型銷量占比達91%,代表車型如TeslaModel3/Y、Fiat500、大眾ID.4及斯柯達EnyaqiV。2023年上市新車中起亞EV4、菲亞特熊貓、本田SUV等新車定價位于4~4.5萬歐元區間,在補貼延續的各國仍有望受益于政策刺激迅速放量;而大眾ID.5、寶馬i4、Polestar2等中高端車型起售價低于6.5萬歐元,依然能享受一定補貼紅利。

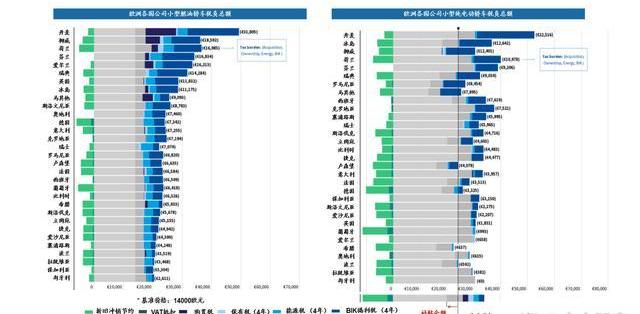

稅負優勢有望持續激活新能源汽車長期消費潛力。稅收制度通過調整私人及公司車的相對價格來改變汽車的消費購買行為。歐洲各國汽車稅種設置呈現多樣性,主要包括車輛購置稅、車輛所有權稅及能源消費稅。針對公司車輛,設置BIK福利稅、VAT抵扣稅及折舊沖銷稅。根據T&E對于歐洲31國同級別車型在不同國家的稅負總額進行比較,系統考量包含購置及置換補貼在內的財稅政策對汽車消費的稅負影響。整體來看,對于小型燃油轎車,能源稅為主要征收稅種,保有10年的私人汽車稅負總額在1500歐元~17000歐元之間。具體來看,小型燃油轎車中丹麥、荷蘭及挪威稅負最重,保加利亞、西班牙稅負最輕。對于同樣保有10年的小型私人新能源轎車,瑞士、挪威及德國為稅負總額TOP3,但相較于燃油車稅負分別降低4203歐元,8358歐元及3189歐元;匈牙利及保加利亞均為0稅收,新能源汽車稅負最低。總成本來看私人新能源轎車普遍高于同級燃油轎車,從德、法、英等歐洲7國汽車稅收政策演變趨勢來看,2025年后購置稅、所有權稅等稅收優惠幅度普遍收窄,將激發消費者對于平價電動車型產品需求。

現場 | 國網區塊鏈負責人王棟:國家電網在使用區塊鏈嘗試提升新能源消納效率:金色財經現場報道,10月28日,第六屆區塊鏈全球峰會的分布式認知工業互聯網主題論壇于上海開幕,論壇上,國網區塊鏈負責人、國家電網公司區塊鏈技術實驗室主任王棟演講表示,國家電網牽頭在區塊鏈與電網領域的研究攻關,建立了天平鏈、國網鏈,聯盟鏈,依托三個鏈,在嘗試解決新能源消納領域的協作問題,提升清潔能源消納效率,其中開展了接網全流程數據可信存證,設備檔案信息數據溯源,新能源用戶身份認證等場景應用。[2020/10/28]

BIK福利稅及折舊沖銷優惠強化新能源公司車輛經濟性。對于保有4年的小型公司燃油車,丹麥、挪威及荷蘭稅負最重。考慮BIK福利稅、VAT抵扣稅及折舊沖銷稅,采用同等級小型純電動車型作為公司車,三國稅負分別降低9289歐元、6191歐元及6007歐元。總保有成本來看,由于缺乏購買補貼同時設置高額稅率,丹麥及荷蘭的新能源汽車保有成本最高;希臘及盧森堡受益高額補貼,新能源公司車保有成本低廉;考慮折舊沖銷與其他稅收優惠,德國新能源公司車保有成本與燃油車較為接近;而英國由于BIK福利稅設置中新能源汽車與燃油車差異較大,對比燃油車及新能源汽車稅負總額,公司車選擇上新能源汽車經濟性突出。

2025年下一階段碳排放法考核開啟迎來政策換擋,帶來中長期歐洲電動化的確定性。據歐洲議會官網,2023年2月14日歐洲議會通過了歐盟委員會和歐盟理事會達成的《2035年歐洲新售燃油轎車和小貨車零排放協議》:中期即到2030年,新車及貨車的二氧化碳排放較2021年分別降低55%和50%;長期即到2035年,歐盟銷售新車實現二氧化碳零排放,即禁售燃油車。2025年歐洲將開啟下一階段碳排放考核,車企開發的全新平臺有望釋放更多面向中國供應鏈的訂單機會。

供給彈性釋放,中國車企出海正當時

A級以下車型先行放量,B級車產品突破引領滲透率增速。中歐車型分級標準不同,歐洲A/B/C級別車型大致等同于中國大眾標準下的A00/A0/A級別轎車。根據Marklines,2021~2022年歐洲A+B+C車型銷量占比分別為58.7%及56%;B級車TeslaModelY、大眾ID.5、斯柯達EnyaqiV及現代起亞IONIQ5、EV6豐富產品矩陣,產品突破引領新能源汽車滲透率增速。2022年B、C及D級新能源汽車滲透率攀升至45.9%、41.9%、25.4%,主要系寶馬、戴姆勒等豪華品牌電動車型銷售占比快速攀升。2023年特斯拉本土產能釋放疊加比亞迪進口車型放量,中高端車型率先實現新能源汽車滲透率突破。

本土車企基于全新純電平臺穩步推進電動化轉型。大眾集團當前基于MEB平臺持續推出ID系列車型,2023年4月全球首發純電轎車ID.7,23H2有望實現中國及歐洲市場同步銷售。據大眾官網,大眾計劃合并MEB平臺和PPE平臺為SSP平臺,2025年起奧迪品牌Artemis項目、2026年起奧迪品牌A8e-tron及大眾品牌Trinity項目將基于全新平臺實現規模量產。據寶馬官微,寶馬集團將在其2025年后的全新NeueKlasse平臺上使用圓柱形電池,率先應用于純電3系的開發和生產,同時與寧德時代及億緯鋰能分別達成中國和歐洲各兩座20GWh電芯工廠的合作協議。戴姆勒憑借EVA平臺EQ系列純電車型疊加高端AMG、邁巴赫車型提振銷量。根據奔馳官網,23Q1奔馳汽車全球新能源汽車銷量9.2萬輛,同比+24%,其中純電動車型5.2萬輛,同比+89%,主要系歐洲市場EQA/B/S疊加北美市場EQE貢獻,23H1邁巴赫EQS純電SUV將全球亮相。戴姆勒集團2025年后將推出三大全新平臺,包括MB.EA、AMG.EA及VAN.EA。Stellantis集團基于4個純電STLA平臺全面推進2030年電動化戰略,包含小型平臺(26年,覆蓋37~82KWh,500km,代表車型歐寶Corsa-e)、中型平臺(23年,覆蓋87~104KWh,700km,代表車型歐寶Manta)、大型平臺(23年,覆蓋101~118KWh,800km,越野JEEP)及Frame平臺(24年,159~200KWh,800km,豪華車)。

中國新能源汽車出海貢獻供給彈性,出色產品力打開銷量空間。歐洲市場準入標準嚴苛,EWVTA為歐盟最新的整車強制型式認證標準,涉及車輛安全、性能、環保、續航里程等多個測試項目。2018年6月歐盟發布新整車型式批準框架技術法規2018/858,旨在加嚴型式批準管理程序,增加車輛產品入市后的市場監管要求。2022年8月歐盟再度修訂汽車型式認證法規,更新方向多集中于車輛安全技術水平與ADAS功能要求,認證門檻大幅提高。據各車企官網,比亞迪ATTO3已通過EWVTA認證標準,獲得EuroNCAP最高五星安全評級,后續推進漢、唐等其他車型認證測試。蔚來ES8、ET7已先后獲得EuroNCAP最高五星安全評級。產品力方面,以比亞迪ATTO3為例,橫向對標大眾ID.4、日產Niro以及奧迪Q4e-tron等SUV產品,除尺寸空間略小外續航里程、NVH表現及電耗表現優勢顯著,疊加漢/唐打造中高端海外品牌形象基礎,中系進口電動車參與歐洲市場競爭具備一定產品力優勢。

海外售價大幅高于國內,盈利能力提振可期。以比亞迪出口歐洲車型為例,選取在售的ATTO3、漢EV、唐EV進行2023年盈利水平的橫向比較。經測算,綜合考慮出口歐洲帶來的進口關稅、目的地增值稅、海運陸運費用以及保險費,疊加歐洲經銷商店利潤率顯著高于國內的情況,ATTO3出口歐洲或可實現13.5%的毛利率水平,單車毛利有望超2500歐元;唐EV、漢EV歐洲售價約53萬元人民幣,相較于國內起售價漲幅達87.1%和94.7%。在總體制造成本基本相同的基礎上,高定價策略基本消弭了海運費用及目的地關稅高于國內水平的影響,預計唐EV/漢EV歐洲單車毛利6.03/8.03萬元,對應毛利率21.5%/28.4%。

迎接拐點,中國產業鏈驅動平價

中國市場已在A0及A級車市場得到驗證的磷酸鐵鋰+CTP技術,有望導入歐洲本土進一步幫助車企實現降本。據大眾官網,ID.3主要選裝LG新能源軟包電池,采用金屬價格聯動報價機制原材料成本波動較小,我們預計模組售價約130美金/kWh,高于中國市場電池售價。以A0級進口車型DaciaSpring及A級大眾ID.3為例,假設不同版本售價及其他制造成本一致,若換裝磷酸鐵鋰,經測算,銷售毛利率分別改善5.29pct及6.02pct,盈利提振效果明顯。根據大眾官網,大眾汽車于2021年3月PowerDay上宣布,計劃未來將在其入門車型上普遍使用磷酸鐵鋰電池。2023年3月大眾集團A級兩廂車ID.2all全球首發亮相,基于MEBEntry前驅平臺打造,售價低于2.5萬歐元,配備38kWh及56kWh磷酸鐵鋰電池包,WLTP續航450公里,預計將于2025年規模量產。

動態 | 華為將與蜂巢能源打造新能源電池區塊鏈5G平臺:1月8日,蜂巢能源與華為簽約,雙方將在企業云技術應用的多個領域開展深入合作。華為云結合技術發展趨勢,蜂巢能源則提供業務數據、功能設計以及算法,共同打造可持續演進的新能源及儲能大數據云平臺。據悉,根據雙方合作內容,華為將向蜂巢能源提供信息化、數字化、智能化建設服務,支撐蜂巢能源數字化企業發展。根據蜂巢能源業務和項目的信息化建設訴求和進度,提供業務系統架構設計、系統云化實施、數字化智能化的平臺建設及對新技術的訴求(區塊鏈應用、5G、AI、安全服務等)。(科創板日報)[2020/1/9]

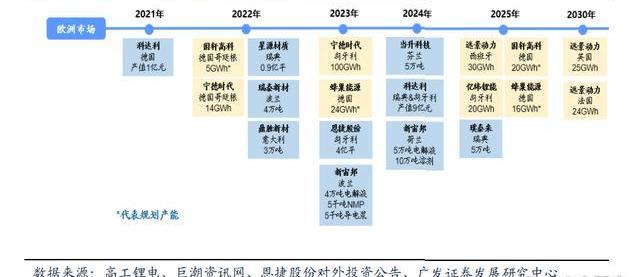

供給彈性逐步釋放,中國產業鏈驅動下一輪平價周期。當前以大眾、Stellantis、特斯拉、戴姆勒為代表的歐美車企均自建電池工廠,謀求掌握電池生產能力。自建產能有望于2024年后集中放量,給2025年后的動力電池競爭格局帶來更多不確定性。另一方面,車企遠期新平臺規劃處于醞釀中,將逐步釋放訂單吸引全球電池企業競相角逐。新一輪定點預計于2022年后密集開啟,影響2025年后競爭格局。第一輪電池供應鏈重組受益于軟包式微、方型崛起,磷酸鐵鋰、高電壓三元、CTP等加成下寧德時代快速突破歐洲市場,未來三年市占率有望不斷創新高,據2022年6月28日《新能源汽車系列之十一:動力電池迎來第二輪全球格局重組》,我們測算2025年前寧德時代全球市占率有望單邊上升至38%,歐洲市占率有望增長至42.1%。第二輪重組中新的電池結構及材料體系將成為重要創新,提升中國電池企業獲取全球車企訂單的競爭力,如億緯鋰能布局46系大圓柱把握寶馬、特斯拉技術應用趨勢,匈牙利工廠正穩步推進;國軒高科攜大眾打造本土電池公司PowerCo,獲得第一個UC項目定點爭取2025年后的SSP平臺。

根據各大電池企業公布,至2022年底歐洲動力電池產能預計為144GWh,考慮良品率調試及下半年產能爬坡,有效產能預計為110-120GWh。綜合考慮純電及插混車型銷量占比、中國進口車型銷量及電池企業OEE系數,同時考慮不同供應商車型配套存在不匹配因素及車企備庫需求,預計2023~2024年歐洲動力電池或將持續面臨供應緊平衡,需依靠中國產業鏈通過電池出口滿足本土需求。根據汽車動力電池產業創新聯盟,2022年我國動力電池出口總計68.1GWh,其中三元電池出口量46.9GWh,磷酸鐵鋰電池出口量20.9GWh,主要面向日韓及歐美市場。而在2025年后隨著以寧德時代、億緯鋰能為代表的中國企業以及以ACC、大眾PowerCO為代表的本土企業產能投放,本土電池產能將充分匹配歐洲市場動力電池需求。

對標美國歐洲本土化要求提升,中歐產業鏈合作深化無懼挑戰。對標美國頒布IRA法案打造本土鋰電產業鏈,據歐盟委員會官網,為實現30年氣候目標及加強能源獨立,2023年3月歐盟委員正式對外公布綠色工業計劃提案,旨在構筑本土彈性供應鏈,擺脫如中國稀土、南非鉑金集中供給依賴。根據行動計劃,戰略原材料涵蓋鋰、錳、天然石墨、鎳等鋰電產業鏈關鍵材料,分別設置精煉10%/加工40%/回收利用15%的最低本土產能目標,至2030年歐洲本土應具備至少40%的清潔制造能力。根據歐洲立法規則,從歐盟委員會提案至歐盟理事會及歐洲議會決策通過,我們預計距離法案正式落地尚早。長期來看,該法案有望助力歐盟成員國加快本土新能源汽車產業鏈的布局與擴張,而中國鋰電產業已先期于歐洲進行產能卡位,涵蓋電池、正極、負極、電解液及結構件核心環節,預計將從2023年開始密集實現產能投放,無懼政策挑戰。遠期中歐合資范式明確,產業鏈合作深化,如廈鎢新能-法國ORANO集團合資投建本土正極材料及前驅體項目。

三、美國:電動化大周期啟動,平價技術突圍入局

SUV率先放量,皮卡產品周期夯實拐點

特斯拉本土擴產疊加國產化車型豐富推動市場潛力釋放。隨著拜登政府新一輪清潔能源減排以及電動化替換政策,疊加IRA法案購買補貼兌現與產品力擴張,美國市場電動化增長空間可期。特斯拉產能落地保障交付,2022年4月德州奧斯汀工廠ModelY搭載4680大圓柱電芯正式投產;大眾ID.4、奔馳EQE國產化落地強勢入局;新勢力Rivian、福特突破產能瓶頸后有望推動電動皮卡市場高增,2023年全美新能源汽車銷量有望突破180萬輛。

純電轎車+SUV滲透率提速,皮卡產品豐富驅動電動化突破。2021年美國新能源SUV銷量42.5萬輛,同比+245.0%,銷量占比達62.3%,同比+25.2pct,首次超越轎車成為美國新能源主力車型。2022年美國新能源SUV銷量59.4萬輛,銷量占比達60.4%,份額小幅下滑主要系皮卡車型銷量崛起。2016年特斯拉ModelX發布后率先起量,填補純電SUV的市場空白,2020年后,特斯拉ModelY/X、吉普Wrangler、豐田RAV4、福特MustangMach-E等車型聯袂放量助力純電SUV市場二次高增。皮卡市場新能源汽車滲透率突破在即。皮卡車型電動化從2021年開始起步,2022年突破1.1%,主要系RivianR1T、FordF-Series以及GMCHummerPickup貢獻放量,但受限于當前皮卡產品稀缺疊加產能不足導致增量有限。隨著2023年特斯拉Cybertruck、2024年GMCSierraEVDenaliEdition1新車型密集發布,疊加福特F系列電動皮卡產能持續爬升,美國皮卡市場有望迎來電動化拐點。據福特官網,福特計劃于2023年達成全球電動車60萬、2026年200萬輛年產能目標,2026年起美國市場每年新增40GWh磷酸鐵鋰電池產能,助力其實現2022-2026CAGR90%的電動車增速目標。

短期SUV新車密集上市疊加皮卡產品突破持續激活需求。政策端,燃油經濟性指標和碳排放指標的合規壓力要求車企加速推進電動化進程。產品端,大量新能源SUV豐富產品矩陣填補市場空白。據Marklines,2021年C級車占比新能源SUV市場份額僅為13.5%,預計2023年美國市場新發布21款SUV車型,新車型以C級車為主,大排量、寬軸距車型聯袂上市有望填補中大型SUV電動化市場空白。皮卡車型從0到1實現產品突破,通用領銜,2023年二季度有望推出雪佛蘭Silverado等重磅新車型,疊加Rivian、福特產能釋放,年末特斯拉Cybertruck上市,皮卡市場有望迎來電動化突破。

遠期底特律巨頭電動化目標明確,一超多強局面逐步演變。當前特斯拉銷量占比過半,2022實現年美國新能源汽車銷量52.2萬輛,占比53%,同比-1.4pct。底特律三巨頭—通用、福特、Stellantis受益新車型放量逐步扭轉電動車銷量頹勢。據Marklines,2022年福特汽車受益MustangMach-E、F-150及E-Transit的放量貢獻,實現銷量7.4萬輛,位居第二;Stellantis集團受益Wrangler車型熱銷,實現銷量6.6萬輛,位次從2021年的第7升至第4。通用Ultium平臺首款車型凱迪拉克Lyriq已于2022年正式量產,旗下凱迪拉克、雪佛蘭、悍馬三大品牌將于2023-2024年間持續推出中大尺寸SUV及皮卡新車型完善產品矩陣,核心車型包括雪佛蘭ChevroletEquinoxEV、悍馬SierraEV等。通用汽車目標2025年占據20%美國新能源汽車市場銷售份額,全球新能源汽車產能規劃達200萬輛,其中本土產能達100萬輛。

華爾街分析師:“無用”天然氣或能成數字貨幣挖礦新能源:有華爾街分析師指出,希望通過將“無用”的天然氣轉換成數字貨幣挖礦能源,從而使得克薩斯州的二疊河盆地的天然氣生產商獲得可觀的利潤。一些加密貨幣使用的是工作證明(PoW)算法,這一共識要求礦商相互競爭以完成交易,并獲得新硬幣的獎勵。這種機制的主要例子是比特幣網絡。這個過程需要大量的電力;因此,網絡中的礦工總是在尋找廉價而充足的電力供應。在這樣的背景下,一些華爾街分析師建議,德克薩斯二疊紀盆地的石油公司可以通過天然氣燃燒來處理其過剩的天然氣,可以更好地利用天然氣發電,反過來,這將為比特幣開采平臺提供電力。[2018/4/22]

新政策周期啟動,電動化拐點將至

美國市場新能源汽車滲透潛力空間廣闊。據Marklines,2022年美國新能源汽車滲透率達6.9%,遠低于同期中國與歐洲。2013年特斯拉Model3實現規模交付驅動美國電動化起步,2018年前美國新能源汽車市場由電動豪華轎車引領,實現新能源汽車累計銷量100萬輛。2017~2021年特朗普政府執政期間汽車燃油經濟性考核較為寬松,新能源汽車滲透率趨緩。參考中歐市場經驗,在強監管政策周期下分別于2018年及2020年迎來電動化拐點,美國市場同樣將受下一階段燃油經濟性標準、CAFE民事處罰、GHG碳排放考核等法規約束,驅動電動汽車發展。

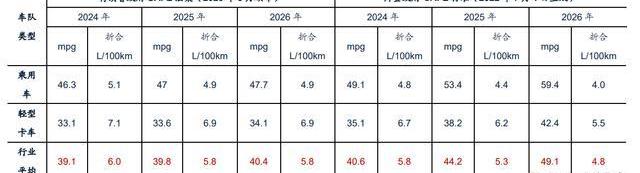

拜登新政府主導下汽車燃油經濟性考核加嚴。2022年3月31日,美國交通部國家公路安全管理局正式發布《2024-2026年乘用車和輕型卡車的企業平均燃油經濟性標準》,本次修訂為美國歷史最嚴苛的燃油經濟性標準,相較2020年3月發布的《安全、經濟、經濟實惠的燃油效率車輛規則》,NHTSA提出2026年車型行業平均燃油經濟性達49.1mpg,折算為行業平均燃油經濟性相較同一車型年的SAFE法案要求2024-2026年分別加嚴了3%、10%、17%。修訂后的CAFE標準大幅加嚴考核要求,針對2024~2025年車型年燃油經濟性(MPG)較上一年度考核要求提升8%,2026年車型提升10%。

重拾奧巴馬政府對油耗超標車企的罰款。2016年奧巴馬任期決定從2019年開始將油耗超標處罰提高一倍以上,但在特朗普任期將該法規生效日期推遲至2022年。根據NHTSA新規,對于2019~2021年度新車,未達油耗標準的部分每0.1MPG的罰款提升至14美元,2022年及以后每0.1MPG罰款提升至15美元。以主銷SUV及皮卡車型為代表的克萊斯勒、福特等美系車企將面臨巨額罰款,將推進電動化轉型以降低合規壓力。

提升2023-2026年GHG氣體排放考核標準。當前美國采用CAFE體系與GHG體系分別對車輛動力系統的經濟性及車輛運行時對環境的影響進行監管。2021年12月美國國家環境保護局發布新版GHG標準,調整了2023~2026年車型年的GHG排放要求,相比此前的SAFE規則,考核要求持續提升。按照最新規則,從2022車型年到2023車型年,GHG排放加嚴約10%,2024車型年進一步加嚴了5%,2025和2026車型年則分別在上一年的基礎上加嚴6.6%和10%。最終美國輕型車的綜合平均CO2排放當量在2026年的對應值約為161g/mile。

IRA法案延期新車稅收抵扣并擴大補貼范圍,全面提升供應鏈本土化要求。2022年8月16日,美國總統拜登正式簽署《通貨膨脹削減法案》。該法案計劃投資3690億美元用于能源安全及氣候變化項目,將于2030年碳排放降低40%,有效期從2023年1月持續10年至2032年底。電動車補貼政策核心條例包括:延續電動車的聯邦稅收抵免,新車最高7500美元、二手車4000美元,且設定汽車零售價及申報者收入要求。取消20萬輛電動汽車銷售數量限制,通用、特斯拉重獲補貼資格。全面提升電池供應鏈本土化要求。法規分別于2024年及2025年對電池組件及關鍵礦物設置了相關被排除實體清單。根據法規,滿足電池組件要求可以獲得3750美元抵免:電池組件必須來自美國或FTA國家,電池組件占比在2023年至少達到50%,從2024起到2029年每年遞增10%、直到100%;滿足關鍵礦物要求可以獲得3750美元抵免:電池中的關鍵礦物必須在美國或FTA國家提取、加工或北美回收。關鍵礦物的占比在2023年至少達到40%,從2024起到2029年每年遞增10%、直到80%。

2023年3月新能源汽車稅收抵免NPRM指南細則發布,對涉及關鍵礦物及電池組件的補貼要求進一步明確:2023年1~3月,滿足車型MSRP限額、申報人收入及北美總裝車型均根據電池容量獲得稅收抵免,電池容量超過17kWh即可獲得7500美元全額抵免;4月18日及以后投入使用的車輛將按照細則中規定的關鍵礦物和電池組件要求執行。OEM需證明關鍵礦物及電池組件符合要求,同時IRS將定期就符合稅收抵免要求的車型清單進行公示。車企需自行評估采購鏈電池中所含的“合格關鍵礦物”的價值百分比計算環節每個采購鏈單獨考核。車企需確定每個電池組件是否本土組裝,在計算電芯組件價值百分比時需要考慮電芯扣除材料環節的增量價值及模組扣除電芯環節的增量價值,即分子為滿足本土組裝的組件價值,分母為考慮了增量價值后的總值。

憑借美產電池疊加海外鋰鹽高成本占比,本土車型突破法案嚴苛限制。2023年4月17日起美國能源部持續更新電動車抵稅名單,當前已有超過20款車型獲得3750~7500美金不等的免稅額度,涵蓋特斯拉、通用、福特等主流本土車企。分析來看:采用美產電池的電動車基本可以獲得7500美金全額補貼,考慮海外高鋰鹽成本占比滿足2023年較低的40%關鍵礦物比例要求,通用集團旗下主銷車型均可獲得全額補貼。采用進口電池的電動車基本可以獲得3750美金補貼,材料限制好于預期,如福特Mach-E及吉普PHEV車型。

三種情景假設下,預計2025年滿足政策要求的車型比例出現拐點加速預算消耗,美國電動化進程提速有望率先帶動中國材料企業放量。根據聯邦預算委員會,2022~2031年間清潔燃料和車輛補貼擬預算總額為360億美元,悲觀預期角度,假定該項預算全部用于新車補貼,單車補貼力度假設7500美元,預計補貼將于2025年耗盡,中國材料環節產業鏈導入機遇預期強于電池環節。類比2017~2018年歐洲,核心鋰電材料企業如天賜、恩捷、科達利等由韓系電池企業帶動進入歐洲,而2020年后中國電池企業才逐步發力,考慮到2023~2024年補貼要求的本土比例較低,疊加材料企業原材料采購具備一定的靈活性,美國市場需求景氣提升有望增強中國材料企業放量的確定性。國會預算辦公室為2023財年制定了8500萬美元的新車稅收抵免擬預算額度,2022-2031年合計新車稅收抵免擬預算額75.41億美元。(注:該擬預算額并非實際補貼預算,而是預測《減少通脹法案》對未來10年美國政府財政收支的情況影響,即為測算的未來稅收抵免補貼總額)。基于此,從樂觀預期角度,2022~2031年間新能源新車補貼總預算為75.41億美元,以單車補貼力度7500美元測算,預計補貼將于2023年耗盡。考慮到首批預算相對車市總量較少,存在追加預算的可能性。根據國會預算辦公室數據并乘以1.3的放大系數,從中性預期角度,2022~2031年間新能源新車補貼總預算為98.03億美元,如若不追加補貼,預計補貼將于2024年耗盡。

江西省贛州市成立區塊鏈新能源物聯網租賃行業資管與交易平臺:3月10日,愛康科技發布公告,宣布與贛州開發區工業投資有 限公司共同投資設立新公司,利用區塊鏈技術建設新能源(光伏發電)租賃 行業資管與交易公共平臺,打造基于區塊鏈+物聯網技術的租賃平臺 。本次交易有利于打造基于區塊鏈+物聯網技術的租賃平臺,將區塊鏈技術應 用到電站全生命周期的各個階段,確保電站基本信息、運行信息真實無誤, 為電站資產流動性兌付提供信息安全認證。[2018/3/10]

年度預算拆分測算基于以下假設:根據日韓企業與特斯拉于北美地區的動力電池產能規劃,可假設實際產出的電池均配套北美本土組裝車型用于本土化銷售,均具備電池組件本土化的3750美元單車補貼資格,故僅考量獲取全額補貼的車型銷量比例演變帶來的預算消耗。受益IRA法案的推行與細化,更多的車企與電池供應商轉向關鍵礦物在美國以及自貿協定國家提取或加工,日韓各大電池企業均陸續與美國、澳大利亞及加拿大等鋰資源公司簽訂供貨合同。如LG新能源與美國CompassMinerals簽署了為期六年的電池級碳酸鋰采購協議加速關鍵礦物本土化進展。根據目前各家電池企業的鋰資源的布局進展,我們預計2025年LG新能源/松下/SKOn/三星SDI/特斯拉的關鍵礦物本土化率將達85%/90%/50%/65%/80%。基于2021~2025年滿足電池組件/關鍵礦物本土化要求車輛占比情況,并考慮2025年多數美國、澳大利亞等鋰資源企業開始向電池企業供貨放量,2025、2026年滿足單車7500美元補貼的車型數量增速加快,我們預計2026~2030年滿足單車7500美元補貼的車輛占比為81%~93%。假設美國政府不再對IRA法案電動車稅收抵免領域追加預算開支。

日韓電池帶動中國材料,中國電池受益平價技術突圍

日韓電池企業率先綁定,跑馬圈地重點布局北美產能。根據IRA法案,電池企業本土生產可以獲得35美金/KWh制造補貼。特斯拉-松下、通用-LG新能源、福特SKOn、Stellantis-三星SDI北美本土產能擴建提速。根據各家海外電池企業規劃,預計2025年美國本土電池名義產能有望突破400GWh,其中松下84GWh、LG新能源230GWh、SK創新72GWh、三星SDI23GWh。繼Stellantis集團之后,2023年4月,三星SDI宣布將聯合通用新建密歇根州電池合資工廠,預計2026年投產的產能將超過30GWh。

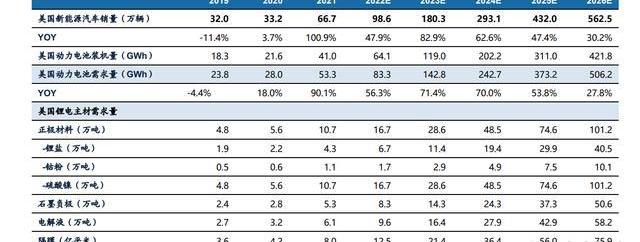

受益美國新能源汽車銷量攀升,美國動力電池以及鋰電池四大主材需求量預期高漲。我們預計2024年/2025年美國動力電池需求量有望達242.7/372.3GWh。當前北美本土配套的鋰電池產能主要由LG新能源、松下等日韓電池廠商貢獻以及特斯拉自建動力電池產能支撐需求,根據日韓電池廠商與特斯拉產能規劃,我們測算2024年前北美本土動力電池名義產能達204.5GWh,本土供需仍存在缺口。短期來看,美國市場動力電池產業鏈配套產能不足,美國市場仍需以進口中國、日韓鋰電池及鋰電材料為主滿足自身需求,中國供應鏈有望充分受益美國市場景氣需求。

材料產業鏈受益景氣需求率先受益,電池企業降本增效驅動需求迅速成長。鋰電池材料企業深耕布局,短期內有望率先受益,如當升科技-SK創新、中偉股份/天賜材料-特斯拉、道氏技術-浦項化學-LG新能源均已實現本土車企及日韓電池企業供應鏈滲透。中國企業憑借磷酸鐵鋰+CTP平價技術率先筑就競爭力,受益于中國市場的正向反饋有望加速向美國供應鏈拓展,提升中國企業全球份額。寧德時代以平價技術創新加快全球技術輸出,據寧德時代官微,寧德時代宣布與福特汽車建立全球戰略合作關系,合作內容涵蓋在中國、歐洲和北美的動力電池供應。根據協議,從2023年起,寧德時代將為北美的福特MustangMach-E車型供應磷酸鐵鋰電池包,并從2024年初起,為北美福特純電皮卡F-150Lightning提供磷酸鐵鋰電池包。據福特中國信息中心,福特集團計劃于2023年將電動車產能提升至60萬輛,于2026年超200萬輛,并于2030年在全球建立起240GWh的生產能力,高增的擴產需求有望為寧德時代帶來新的營收增長和市占率的提升。國軒高科北美產能布局獲得突破,據MichiganAdvance,2023年4月密歇根州參議院批準通過了1.75億美金州政府資金,用于支持國軒高科位于Mecosta鎮的動力電池工廠建設。

四、東南亞:政策紅利釋放,迎來高速成長周期

新興經濟體快速成長,政策提速打開空間

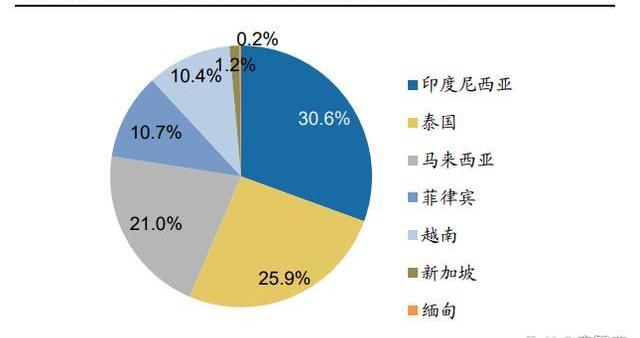

東南亞享人口與經濟高增速紅利,新能源汽車市場增量空間可期。東南亞核心汽車市場主要分布于東盟國家。東盟即東南亞國家聯盟,1967年8月8日于曼谷成立,目前成員國包括馬來西亞、印度尼西亞、泰國、菲律賓、新加坡、文萊、越南、老撾、緬甸和柬埔寨。東盟采用強化經濟合作關系架構協議,通過消除關稅和非關稅障礙加強成員國之間的貿易合作關系,以提升成員國的生產力和競爭力。人口方面,據國際貨幣基金組織,截至2022年底,東盟十國總人口6.8億,人口規模龐大;經濟方面,根據國際貨幣基金組織數據測算,東盟2022年人均GDP5380.6美元,同比+9.2%,保持高增速增長。據Marklines,東盟2022年汽車銷量342.8萬輛,同比+25.3%,其中新能源汽車銷量4.6萬輛,同比+428.3%,新能源滲透率1.3%。目前東盟新能源汽車市場尚處萌芽期,未來伴隨著人口紅利釋放、經濟向上與基礎設施建設不斷完備,疊加新能源汽車補貼政策推動與各系車企加速布局刺激需求,有望持續打開增量空間。

泰國、馬來西亞、印度尼西亞占據東南亞80%市場份額,越南電動車龍頭VinFast謀求海外突破。由于產業鏈體系、市場結構、自然資源等方面的不同,東南亞核心國家的新能源汽車布局與市場現狀存在差異:

泰國:東南亞汽車制造中心,電動車市場快速成長。泰國新能源汽車市場處于高速擴張階段,泰國政府規劃2025/2030/2035年電動車產量占比須達到15%/30%/100%,并構筑本土電動車產業鏈。據Marklines,2022年泰國汽車銷量88.7萬輛,產量188.4萬輛,出口導向性明顯;新能源汽車銷量2.1萬輛,同比+1303.6%,滲透率2.4%;2023Q1新能源汽車銷量1.9萬輛,滲透率7.3%,電動車市場成長迅速。據汽車前沿,泰國擁有18家汽車制造廠,規模較大的一級零配件供應商總計約700家,汽車產業供應鏈完備,但高端關鍵零配件仍依賴進口。新能源汽車方面,泰國目前僅內飾件、車身和外飾件等占比約50%的零部件可實現本土化生產供應,剩余的智能電子設備與電氣部件等完全依賴海外進口。

亦來云與新能源交易所簽署戰略合作協議:亦來云官方發布推特附圖稱,已與新能源交易所簽署合作協議。新能源交易所是一家提供基于區塊鏈的能源互聯網服務供應商,此前與熊貓綠能、華為共同啟動區塊鏈計劃。[2018/2/28]

馬來西亞:民族品牌主導市場,新能源汽車市場處于起步期。據Marklines,2022年馬來西亞汽車銷量72.0萬輛,產量70.1萬輛,產銷基本均衡。市場以本土民族品牌主導,Proton、Perodua等本土民族品牌占據約60%的市場份額。馬來西亞新能源汽車規劃逐步啟動,據馬來西亞國際貿易與工業部,馬來西亞政府規劃2030年新能源汽車滲透率達15%,計劃在2025年前提供9,000座交流電式與1,000座直流電式公共充電設施,并為電池管理系統、電池組與電池容量等關鍵零組件開發提供特別減稅。據馬來西亞汽車協會,2022年馬來西亞新能源汽車銷量2631輛,同比+860.2%,滲透率0.4%,電動車市場處于起步階段。

印度尼西亞:市場空間廣闊,借力資源優勢打造本土電動車產業鏈。據Marklines,2022年印度尼西亞汽車銷量104.8萬輛,產量147.0萬輛,汽車保有量每千人不足100輛,具備提升潛力。新能源汽車銷量約1萬輛,滲透率1.0%。印尼礦產資源豐富,據美國地質調查局數據顯示,印度尼西亞鎳資源儲量約2100萬噸,全世界第一,占比全球儲量約31%;鈷資源儲量約60萬噸,全世界第三。印尼政府目前全面禁止鎳礦出口,欲憑借鎳鈷資源優勢打造本土化電動車產業鏈,規劃2025/2030年電動車產量占比須達到20%/25%。

越南:國內市場狹小,電動車龍頭VinFast機遇與挑戰并存。高利率疊加信貸審核趨嚴拖累汽車消費,據越南汽車制造商協會(VAMA),2023年1-4月越南汽車銷量9.3萬輛,同比-30.2%;對于非VAMA成員,本土新勢力車企龍頭VinFast2023年1-4月實現國內市場交付5487輛,同比大幅增長。VinFast2019年實現首款電車型LuxSA2.0量產,2022-2023年全球核心銷售車型涵蓋VFe34、VF8、VF9,2023年推出新車VF5Plus及VF7。中大型車型VF8及全新VF9主力出口美國及歐洲市場。受制于美國IRA法案本土生產要求,為提振美國市場銷量,VinFast下調美國用戶月租金599美金至399美金,同時布局北卡羅來納州工廠推進北美本土量產。

高額進口關稅構筑壁壘,政策紅利密集釋放帶來電動車導入機遇。東盟通過構筑高關稅壁壘以保護本土化產業鏈,除東盟本土與日本出口基本免除關稅外,其他地區出口至東盟市場均須承擔高昂關稅費用。隨著東盟市場陸續開始規劃發展新能源產業鏈,東盟核心三國先后頒布了關稅優惠、稅費減免、市場補貼等多方面的電動車激勵政策,為其他系別車企導入帶來機遇。泰國2022-2023年對零售價不超過200萬泰銖(折合人民幣約38.6萬元)的電動乘用車提供40%的關稅折扣,對200-700萬泰銖(折合人民幣38.6萬-135萬元)的電動乘用車提供20%的關稅優惠;2022-2025年所有電動乘用車消費稅由8%降至2%,并為電池容量10-30kWh車型提供7萬泰銖/輛(折合人民幣約1.4萬元)的補貼,電池容量超過30kWh車型提供可獲得15萬泰銖/輛(折合人民幣約2.9萬元)的補貼。此外免征中國進口電動車關稅。印度尼西亞2023年起為每輛在國內生產的電動汽車提供最高8000萬印尼盧比的補貼,并對零部件本土化比例20%-40%/40%以上的電動汽車分別提供6%/10%的增值稅減免。馬來西亞在2023年12月31日以前免除100%電動汽車進口稅和消費稅、電動汽車整車進口免道路稅;對組裝進口電動汽車在2025年12月31日前免征100%的銷售稅。

日系車企發展史可鑒,中國車企抓取本土導入機遇

日系車企深耕東南亞市場數十載,本土產能擴建鞏固市場地位。日系車企自上世紀60年代開始進入東南亞市場,前期采取低價策略以整車、KD出口為主,其低價省油車型特點契合石油危機后市場需求,迅速搶占市場份額。上世紀80年代后,泰國等東南亞國家陸續實行對外開放政策,積極吸引外國直接投資以構筑本土化汽車產業鏈,豐田、五十鈴、大發、日產、本田等日系車企根據當地政策靈活調整投資戰略擴建本土工廠,供應鏈協同出海落地帶來出口量減少。據Marklines,2022年日系車銷量占據東南亞市場71%份額,本土產能擴建下市場地位鞏固。東南亞全區域汽車消費呈現多樣性特征,平價A0/A級車、MPV及皮卡車型占據主要市場份額,日系實用車型暢銷。泰國地區農村區域廣闊,皮卡車型銷售占比接近50%。印度尼西亞偏好小型MPV車型,主要系稅費低廉疊加無限制性計劃生育政策下人口集中于爪呱島,多座車需求旺盛。馬來西亞擁有本土品牌Perodua,系豐田系合資車系,推升平價A級緊湊型三廂車熱銷。根據i-BuzzResearch,越南受益于中產階級擴張帶來汽車需求高增,動力、內飾及服務為購車重點,轎車消費熱度最高,此外小型SUV及緊湊廉價MPV也具備銷售熱度,整體消費者的汽車偏好較為平均。

日系車企發展史可鑒,中國車企有望實現復刻。復盤日系車企東南亞發展史,我們認為其主要的成功經驗為:產品低價省油,契合石油危機后市場需求。戰略根據政策靈活調整,前期以整車、KD出口為主,后期迎合東盟國家政策投資建廠。供應鏈打包出海,在東南亞建立零部件生產分工網絡,實現集約化與規模化。尋求政府合作,積極融入東南亞經濟建設與政策制定中。當前東盟國家積極規劃發展新能源產業鏈,新能源汽車優惠補貼政策頻出,帶來市場導入機遇,同時本土新能源汽車產業鏈配套力量薄弱,利于中國從最早期介入當地電氣化轉型,發揮全產業鏈出海的優勢,并滿足東南亞本土化生產要求實現破局。產品力方面中系同級別電動車橫向對比具備性價比優勢,有望迅速搶占市場份額。

補貼本土化生產要求嚴苛,中國車企抓取本土導入機遇。東南亞新能源汽車優惠補貼政策多附加本土化生產要求,如泰國要求享受進口補貼車企與政府簽訂協議,后續須實現本土化生產,生產量和前期享受補貼量相關;印尼市場補貼僅限國內生產車型且稅費減免須滿足零部件本土化生產比例要求。中國車企抓取本土導入機遇先行布局工廠建設:比亞迪宣布在泰國曼谷建設純電動乘用車整車生產基地,年產能為15萬輛,預計2024年開始投產,生產車輛將輻射整個東南亞及周邊地區。長城于2020年收購原通用泰國工廠,現工廠設計產能為8萬輛,未來將擴增年產能至12萬輛,將生產哈弗H6等車型。上汽加速東南亞產業新能源轉型,泰國已有上汽名爵工廠,將繼續增建新能源產業園區,聚焦關鍵零部件的本地化生產。一期工程2023年內竣工,整體項目將于2025年建成。吉利于2017年收購馬來西亞民族品牌寶騰,后續將賦能寶騰新能源轉型,借助寶騰發力東南亞市場。

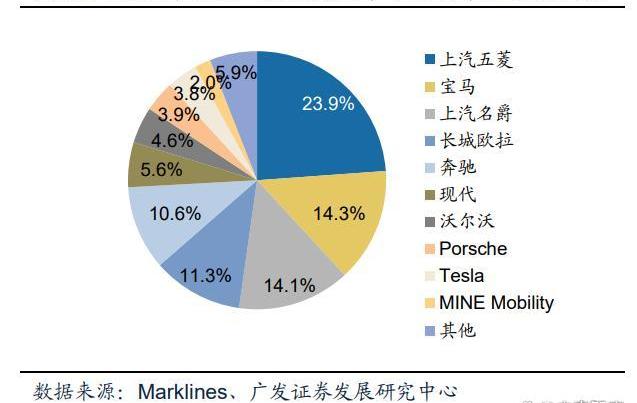

中國車企加速出海貢獻供給彈性,高性價比優勢持續發力東南亞市場。產品力方面,以泰國市場為例,橫向對標特斯拉Model3、泰國本土品牌MineMobilityMT30等產品,中系電動車在續航里程、NVH表現及電耗表現優勢顯著,且定價集中于70-120萬泰銖區間帶,高性價比優勢凸顯。據Marklines,2022年中國車企如上汽、長城等憑借先發優勢和爆款車型已占據東南亞新能源汽車市場絕大多數份額。23Q1中國車企加速布局,持續發力東盟市場。比亞迪進入東南亞市場后,憑借高性價比優勢迅速搶占市場份額。據AutolifeThailand,23Q1ATTO3連續成為純電車型上牌量榜首。

景氣上行帶來新機,產業鏈協作突破格局

各國指引明確疊加政策紅利兌現,電動車產業步入景氣上行周期。我們預計2023/2024/2025年東南亞區域核心東盟市場新能源汽車銷量有望達12.2/23.5/36.9萬輛,同比+163.3%/+93.2%/+57.1%。根據各國電動車規劃測算,2030/2035年東盟新能源汽車銷量有望超過120萬輛,對應滲透率達28.1%/41.3%。短期內,東南亞新能源汽以進口為主,中國車企加速出海,以高性價比優勢持續發力,釋放產品供給彈性助推動本土電動化進程。長期來看,2024年開始該區域市場將逐步由進口電動車過渡至本土生產,中國供應鏈受益于本土產能擴建疊加產業鏈協作突破格局,將充分受益電動車市場的高景氣需求。

行業步入高速成長期,催生供應鏈機會。東南亞本土新能源汽車產業鏈配套力量薄弱,鋰電池等關鍵零部件多依賴進口,中國電池企業加速導入,實現率先綁定。國軒高科與VinGroup于越南建設磷酸鐵鋰合資電池工廠,一期規劃年產能5GWh,預計于2023年末投產,綁定越南本土龍頭企業VinFast;比亞迪布局建設泰國動力電池工廠,滿足自身的泰國國內生產配套;寧德時代通過控股子公司普勤時代借助印尼資源優勢布局鋰電全產業鏈,合資項目將涵蓋采礦、冶煉、前驅體、正極、電池和電池回收全產業鏈環節,打開長期降本空間。

一體化提升效率,產業鏈協作突破格局。動力電池能量密度提高的趨勢推動三元材料向高鎳化發展,進而驅動材料企業布局鎳礦資源。據美國地質調查局,2020年印度尼西亞鎳資源儲量約2100萬噸,位居全球第一,全球儲量占比約31%。借力印尼豐富資源,多個中資濕法與火法項目于2022年開始加快投產,前驅體與正極材料龍頭深化戰略合作加快提升市場地位,相比傳統的垂直一體化模式因其長周期、重資產重資金等約束體現更加高效的成長路徑。華友鈷業規劃布局六大項目,共58.5萬噸/年產能,其中華越、華科、華飛項目陸續投產,華友、淡水河谷等項目有序推進;分別與福特汽車、大眾汽車簽訂供貨協議及戰略合作框架,協作布局印尼鎳鈷資源開發、鎳鈷硫酸鹽精煉、前驅體加工及正極材料生產等正極材料一體化業務;格林美與ECOPROBM合資共同建設青美邦項目,并將于2024-2026年向ECOPROBM供應總量為65萬噸的NCA&NCM高鎳三元前驅體材料;中偉股份規劃布局四大項目,共23.5萬噸/年產能,其中中青、德邦項目已投產,翡翠灣項目23Q1建成,有望于23Q3完成產能爬坡。

五、拉美:把握政策資源優勢,中資龍頭強化供應韌性

購買力提振,跨國車企引領格局分化

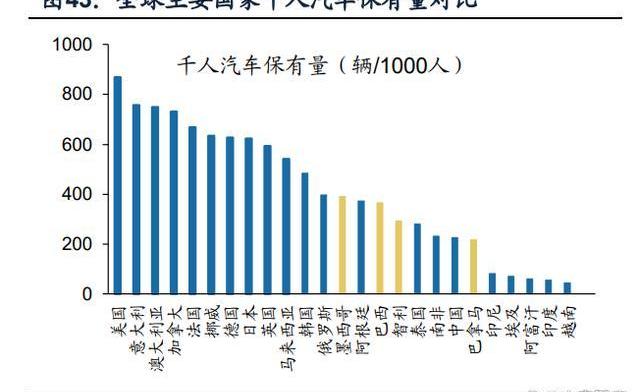

拉美人口基數優勢疊加疫后經濟復蘇釋放長期汽車消費潛力。拉丁美洲包含美國以南的墨西哥、阿根廷、智利、巴西等33個國家和地區,涵蓋中美洲、西印度群島及南美洲,人口基數龐大,高峰期汽車消費體量達600萬輛。據世界銀行按照美元現價統計,疫后拉丁美洲及加勒比海地區經濟持續復蘇,人均GDP由2020年的7290美元回升至2021年的8328美元。據拉美經濟委員會測算,繼2020年收縮7%后,2021年該地區的GDP增長恢復至6.2%,略高于全球5.8%的增長率。據Marklines,受疫情影響拉美8國2020年汽車銷量萎縮至384.3萬輛,同比-28.3%,2021-2022年穩步恢復至400萬輛區間。千人汽車保有量來看主要國家墨西哥、阿根廷、巴西處于全球三分位偏上區間,高于中國,低于美國、法國及日本。綜合考慮汽車消費基礎及較低的千人汽車保有量,經濟復蘇帶來購買力回升,拉美地區具備長期汽車消費潛力。

政策利好區域內自由貿易,墨西哥、巴西引領拉美汽車生產。受益于美墨加協定,在美國、墨西哥或加拿大生產至少75%部件的汽車或卡車可以零關稅出售,墨西哥汽車生產/本土消費比例約為2.9倍,通用、大眾、Stellantis及寶馬集團為首的跨國車企深耕拉美汽車制造多年,滿足北美及全球汽車市場需求。南美市場巴西主導,汽車生產/本土消費比例約為1倍,南美各國之間簽署友好貿易協定,如巴西-阿根廷-智利汽車零進出口關稅,巴西主要出口地區為南美內部。據巴西經濟價值報,2022年巴西汽車產量237萬輛,同比+5.4%;汽車出口48.1萬輛,同比+27.8%,核心出口目的國中阿根廷、哥倫比亞、智利占比分別為29%、16%、12%。

跨國車企引領競爭格局分化,消費者偏好集中于緊湊車型。拉美汽車消費主要集中在巴西、墨西哥、智利、阿根廷四國。據Marklines,2022年拉美8國汽車總銷量約為436萬輛,其中巴西210萬輛、墨西哥109萬輛、智利45萬輛、阿根廷40萬輛。由于缺乏強勢本土品牌,跨國車企集團引領下競爭格局分化。以巴西為例,汽車消費市場中跨國車企市場份額位列前茅,2022年CR3汽車集團占比達60%。受限于當地購買力水平,消費者偏好集中于經濟緊湊車型。拉美汽車市場小型車表現強勢,2022年拉美8國各細分市場數據顯示,A00、A0及A級車型合計占比達60%,緊湊型A級車為絕對銷量主力。墨西哥生產車型以面向北美市場的大型SUV為主,國內消費同樣偏向于小型經濟型進口車。據墨西哥汽車工業協會,墨西哥2022年進口量達72.9萬輛,國內總銷量占比67.2%。近年中系品牌占比提升明顯,據Marklines,2022年墨西哥中系車進口量達17.4萬輛,進口車占比達23.8%,主要系江淮汽車、上汽名爵及長安汽車貢獻。

公共領域電動化先行,本土布局夯實長期競爭力

政策指引明確長期趨勢,新能源汽車滲透空間廣闊。據Marklines,2022年拉美8國新能源滲透率不足1%,滲透率提升空間廣闊。以區域可再生能源開發利用為導向,拉美33國有27國將運輸行業列為重要減排領域。拉美各國《聯合國氣候變化框架公約》“國家自主貢獻方案”中,有13國特別提及交通運輸部門的電氣化愿景。巴西預計到2035年,電動汽車可占該國汽車總數的62%;墨西哥目標2040年電動車市場滲透率達50%,到2050年提升至100%;哥倫比亞宣布免除2022年之前電動車輛的進口關稅,并考慮在2030年前引進60萬輛電動汽車。公共領域電動化現行,哥倫比亞、智利、厄瓜多爾等多國均計劃強化本國政府采購,助推公共領域車輛電動化滲透。當前平價產品稀缺及充電基礎設施不足掣肘拉美新能源汽車行業發展。據巴西電動車協會統計,2022年巴西全域現有3000個公共及半公共充電站,對應車樁比為10:0.24,距離協會建議合理比例10:3差距較大。考慮到墨西哥等出口大國電動化戰略中缺乏本土電動車銷售強制標準,同時各國財政激勵政策以進口關稅優惠為主,當前政策周期趨向中性,缺乏長期約束力及有效的監管框架。

巴西市場孕育潛在增量,中系車企抓取機遇揚帆出海。自2018年巴西政府出臺Rota2030計劃以來,國內新能源汽車行業拐點漸顯。據巴西電動汽車協會數據,2022年巴西新能源汽車銷量1.88萬輛,同比+31.4%,對應滲透率2.3%,同比+0.6pct。ABVE預計2023年純電動、插電混動及乙醇驅動的混合動力汽車的產量將同比增長75%,新能源汽車銷量有望超3萬輛,電動車市場潛力逐步釋放。中國車企如奇瑞、江淮、比亞迪抓取出海機遇,2022年巴西銷售TOP20中中系車型占據6席,其中江淮于2021年分別以低價純電動兩廂車E-JS1及小型SUVe-JS4強勢登陸巴西,采用代銷模式先期實現放量。2022年比亞迪正式登陸巴西乘用車市場,以進口方式銷售比亞迪宋PLUSDM-i和元PLUSEV兩款新能源車型。

墨西哥自由貿易激勵疊加豐富資源優勢打造全球電動車制造中心。全球第二大汽車市場美國為應對汽車供應鏈風險,近年汽車工業重點轉向“近岸外包”模式,以2020年達成的《美墨加協定》為自由貿易激勵契機,疊加整車制造優勢,如低廉人工成本及成熟供應鏈配套,墨西哥吸引眾多國際車企積極布局。此外墨西哥鋰礦資源豐富打造成本優勢。據美國地質調查局,墨西哥以170萬噸鋰資源儲量排名第十。根據美國IRA法案中的FTA條款,對于滿足電動車稅收抵扣的關鍵礦物考核,需要在與美國有自由貿易協定的國家加工或提取,拉美地區主要涵蓋墨西哥、智利、哥倫比亞、哥斯達黎加、巴拿馬及秘魯。全球供應鏈重組背景下,墨西哥有望成為核心電動車制造中心之一,將依托本國豐富的鋰礦資源大力發展電動汽車生產制造產業。據墨西哥國家統計和地理研究所,2022年巴西汽車出口量達286.6萬輛,同比+86.6%,自2018年以來保持85%-90%水平,汽車出口地位凸顯。根據各家車企規劃,特斯拉、通用、福特、Stellantis、大眾等歐美汽車集團均于墨西哥規劃電動車產能,工廠集中分布于北部普埃布拉州、新萊昂州、科阿韋拉州及中部普埃布拉州、阿瓜斯卡連特斯州、墨西哥州。

中系車企拉美整車布局首選巴西,零部件重點聚焦墨西哥。奇瑞、江淮、長城等中系車企在拉美市場耕耘多年,首選巴西建廠配合整車出口輻射南美市場。比亞迪、長城新能源產能布局領先。比亞迪最早進軍巴西電動商用車市場,具備的成熟本土化設計及制造能力,銷售渠道建設趨于完善,產品涵蓋新能源乘用車、純電輕型商用車、電動卡車以及電動大巴。據BarzilianReport,比亞迪有望接管福特在巴西巴伊亞州投資建廠開啟本土化生產,預計于2024年~2025年間投產,產能擴建后將輻射墨西哥、智利、哥倫比亞等17個拉美國家。據長城汽車官微,其巴西伊拉塞馬波利斯工廠將于24H1啟動運營,產能規劃達10萬輛。特斯拉墨西哥產能擴張激發中國供應鏈出海提速,據不完全統計,均勝電子、祥鑫科技、岱美股份、拓普集團、香山股份、新泉股份等二十余家零部件產業鏈公司公布墨西哥建廠規劃,除滿足墨西哥本地汽車工業擴張需求外,未來也有望配套北美車企。

本土車企供給釋放激活市場活力,2024年拉美電動車市場有望邁入快速成長期。綜合考慮各國中長期電動化目標指引及車型產品投放,我們預計2023/2024/2025年拉美新能源汽車銷量有望達5.7/18.3/33.1萬輛,同比+85.3%/+222.7%/+80.8%,巴西、墨西哥率先實現電動車銷量提振。2025年后,秘魯、哥倫比亞、厄瓜多爾等其他拉美市場受益于公共交通領域的電動化滲透率提速,有望打開ToB市場增量空間。

聚焦產業鏈價值爬升,龍頭構筑供應鏈韌性

借力豐富鋰資源,南美各國聚焦長期價值爬升。據美國地質調查局,2022年全球鋰資源儲量為9800萬噸,玻利維亞、阿根廷、智利三國鋰資源儲量共計為5200萬噸,占比高達53%。玻利維亞政府表示,目前玻利維亞、阿根廷、智利三國正在就建立一個鋰生產國組織進行討論,未來三國或將對鋰礦開采實行統一限定的配額制,從而實現鋰資源經濟效益最大化。巴西及阿根廷汽車制造經驗豐富、零部件配套相對成熟,但由于電動車本土制造尚處萌芽階段,高價值鋰產品發展受限。據Bloomberg,阿根廷、智利、玻利維亞和巴西計劃將進一步就鋰電池的轉化生產方面展開合作,并拓展關于電池和電動汽車的制造業務。南美各國后續有望出臺更多產業鏈支持政策,反哺本國電動車產業發展。

鹽湖產量高度集中,2025-2026年鋰資源開采迎來密集投產。據各公司公告,南美鹽湖主要項目產能總計達88萬噸LCE,按照規劃,大部分鹽湖開采項目將于2025-2026年之前投產。據美國地質調查局,目前南美鹽湖產量主要集中于Atacama、Olaroz、Cauchari、HombreMuerto四大鹽湖。其中,Atacama鹽湖在資源量和濃度方面大幅領先,ALB和SQM合計在該鹽湖規劃32.5萬噸LCE。

中系龍頭入局南美鋰礦開采構筑供應鏈韌性。2023年1月,玻利維亞宣布寧德時代、廣東邦普、洛陽鉬業組成的企業聯合體中標玻利維亞首個鋰礦開采項目。該項目第一階段將超過10億美元,資金將用來改善道路等基礎設施,并推動鋰離子電池正極材料和電池工廠的建設。贛鋒鋰業在阿根廷擁有卡喬阿里鹽湖(Cauchari-0laroz)項目,該項目預計23Q1開始生產,年產能為4萬噸碳酸鋰;中國鋁業在智利的馬里卡米納鹽湖(Maricunga)擁有18.5%的股份,該項目由智利礦業公司和加拿大貝林公司合作開發,預計2023年投產。此外,西藏珠峰、天齊鋰業、青山控股等中系礦業龍頭加速布局南美鹽湖鋰礦開發項目,布局南美優質鋰資源,實現高價值鋰產品產能投放,推動拉美市場中長期電動車市場發展。

精選報告來源:。

博士主網發布后沒有正式更新或聲明,這讓一些急于實現的先鋒感到非常失望。先鋒們期待著主要網站的開放,并希望得到準確的發布時間.

1900/1/1 0:00:00今日策略 周二A股市場迎普漲行情,共有6只20CM個股漲停,高位股浙江世寶8天6板,瑞瑪精密6天5板。汽車產業鏈試圖加速,板塊中軍賽力斯漲停,一個月翻倍。主要股指均上漲,漲幅均在1%以內.

1900/1/1 0:00:00印度男子巴拉特·賈恩是一個非常傳奇的人物,他的故事在全球范圍內引起了廣泛的討論和關注。長期以來,他在印度孟買的街頭乞討,并以驚人的方式成為全球最富有的乞丐,擁有價值7.5千萬盧比,約合人民幣65.

1900/1/1 0:00:00許多關于小哥費玉清病危的消息傳來,臺媒爆料的有聲有色,不僅曬出了疑似費玉清躺在病床上和哥哥張菲掩面流涕的照片,還強調一輩子無妻無子的費玉清似乎有個“私生子”將要爭奪其20億家產.

1900/1/1 0:00:001912年,當時世界上最大的郵輪“泰坦尼克”號在首航時撞上了冰山,導致1500多人遇難,成為20世紀全球十大災難之一.

1900/1/1 0:00:00近日,歐盟委員會如期公布數字歐元立法提案,希望減少歐洲零售支付市場的碎片化,同時促進競爭,這預示著數字歐元時代即將到來.

1900/1/1 0:00:00