BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+1.59%

ETH/HKD+1.59% LTC/HKD+1.55%

LTC/HKD+1.55% ADA/HKD+3.36%

ADA/HKD+3.36% SOL/HKD+2.25%

SOL/HKD+2.25% XRP/HKD+2.61%

XRP/HKD+2.61%本文來源:華爾街見聞,作者:曾心怡張家偉

2021年開年以來,A股呈現分化格局,機構資金集中抱團,繼續加持大市值行業龍頭股。

海外市場上,美股則是突現哀鴻,FAAMNG和特斯拉周一帶領科技股下跌,一度沖上4.2萬美元的比特幣也重挫入熊。

這一次,“殺”了比特幣和特斯拉們的“兇手”,正是王者歸來、連續上漲觸及新高的美元指數。

下一個遭受重創的會是誰?會是A股當中“業績平穩且具備可持續性的消費龍頭”嗎?

或許很有可能。

01A股消費核心龍頭估值邏輯:

美眾議院小組委員會將于4月19日舉行關于穩定幣的聽證會:金色財經報道,眾議院數字資產、金融技術、包容性和資本市場小組委員會已安排聽證會討論穩定幣。該小組委員會是眾議院金融服務委員會的一部分。數字資產和金融科技小組委員會由French Hill眾議員擔任主席,是眾議院共和黨人接管金融服務委員會后新增的一個小組委員會。

聽證會定于2023年4月19日星期三上午10點開始。會議的主題是:了解穩定幣在支付中的作用和立法的必要性。[2023/4/13 14:00:15]

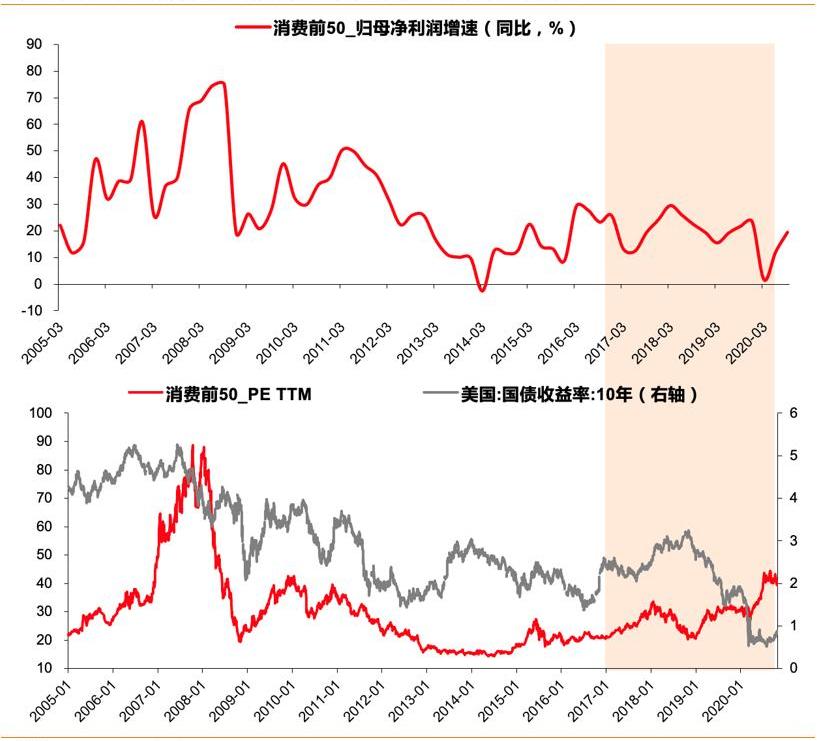

與短期業績脫鉤,取決于宏觀利率變化

在周日的一份研報中,天風證券看到,機構執著抱團的公司大致有兩類:一是外資最愛的穩定可持續消費龍頭,二是景氣度爆發的科技成長龍頭。

其中,對于真正業績爆發的科技成長方向而言,其超額收益的核心,不在于宏觀環境的變化,而主要還是取決于自身的景氣度能否持續爆發。

ENS:2022年注冊了超過220萬個ENS名稱:金色財經報道,ENS在推文中表示,2022年對ENS來說是不可思議的一年,2022年注冊了超過220萬個ENS名稱(占創建的所有名稱的80%)。[2023/1/2 22:20:09]

但是,對于消費類核心公司,其估值水平與短期業績的波動正在脫鉤,全球宏觀上的利率、流動性、通脹等問題才是值得關注的焦點。

眾所周知,外資的偏好在于“業績的穩定性和可持續”,他們的選擇是A股中一小部分最具備此能力的核心公司——集中在白酒、調味品、家電、醫藥等消費品行業中。

其中的典例,自然就是市場最熟悉的績優大白馬——貴州茅臺。

但與此同時,天風證券注意到,自2017年外資流入開始,A股核心公司的估值邏輯已經有所變遷:核心消費公司的估值與美債收益率的反向相關性極強,而與短期業績關聯度明顯下降。

“大空頭”Michael Burry:對加密交易所的審計是“毫無意義的”:金色財經報道,投資公司Scion Asset Management創始人Michael Burry周五表示,對加密貨幣交易所(包括Binance和倒閉的交易所FTX)的儲備證明(POR)審計毫無意義。在評論會計師事務所Mazars Group停止對加密貨幣公司的儲備證明審計時,Burry在推特上寫道:這就是問題所在。2005年,當我開始使用一種新的信用違約互換時,我們的審計師正在邊做邊學。

此前Binance首席執行官趙長鵬在接受采訪時談到對其交易所POR的擔憂,他還聲稱大多數會計師事務所不知道如何審計加密貨幣交易所。(news.bitcoin)[2022/12/17 21:50:55]

佳創視訊發布四款戰略級VR產品:11月12日,佳創視訊應邀參展2022世界VR產業大會,并于首日召開VR產品暨元宇宙生態戰略發布會。發布會上,佳創視訊發布了LOOPS CAM(幻鏡)、MotionMax(動現)、WeDeck(VR直播開放平臺)、OOPSLINE(幻境線)四款戰略級產品,為元宇宙內容生態建設提供產品服務體系,以期用科技賦能VR內容生產者,大幅簡化VR內容生產者工作內容,降低內容生產門檻,并通過VR技術繁榮元宇宙泛娛樂生態內容,開啟輕量化元宇宙泛娛樂內容建設新時代。(金十)[2022/11/14 12:59:59]

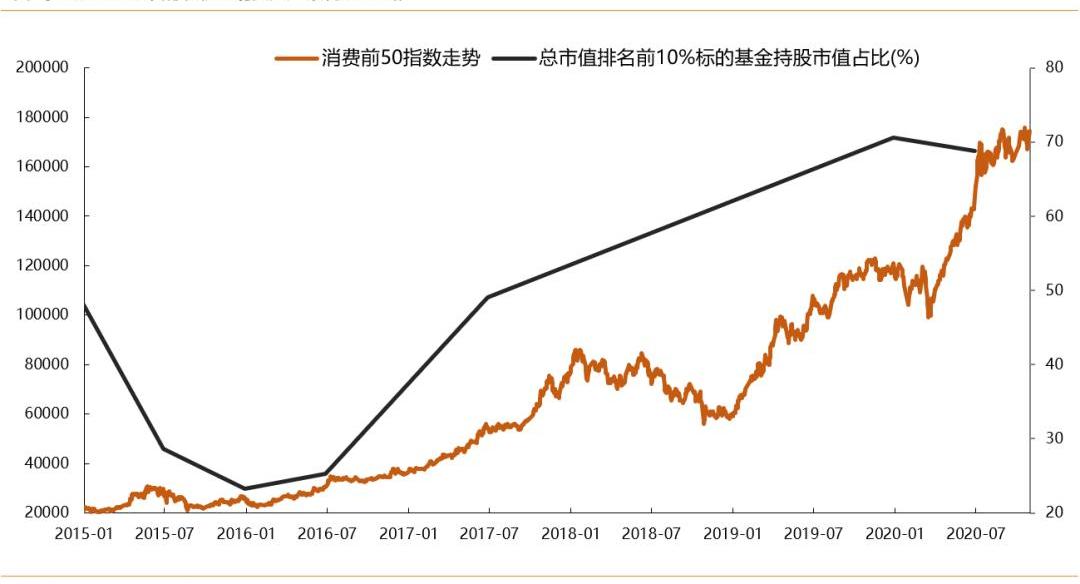

隨后,國內資金也開始接受外資的定價邏輯,公募的發行和與核心消費資產的上漲,形成螺旋加速。

這一批核心公司明顯跑贏市場→持有這一批核心公司的公募基金產品顯著跑贏指數→個人投資者入市方式由開戶炒股票轉向申購這些公募基金產品→公募基金產品在2020年的發行全面爆發→給這一批核心公司繼續帶來增量資金。

派盾:New Free Dao攻擊者將1000枚BNB轉移至Tornado Cash:9月16日消息,據派盾預警監測,New Free Dao項目攻擊者地址已將1000枚BNB(約27萬美元)轉移到TornadoCash。

此前9月8日消息,New Free Dao項目遭閃電貸攻擊,攻擊者獲利4500枚BNB(約合125萬美元)。[2022/9/16 7:00:41]

天風證券認為,鑒于目前MSCI納入A股比例僅有20%,中期來看,由于外資定價權還有進一步提升的空間,第一類抱團公司,也就是茅臺之流的消費龍頭估值仍然需要站在全球宏觀視角來看待。

這也就是說,這批核心公司的估值很大程度上取決于全球,尤其是美國利率的變化;應該關注的焦點是全球流動性的問題,也即2021年美國疫苗接種的進展、美聯儲每次議息會議關于購買資產的態度。

02利率走高美元走強

資本盛宴或將迎來終結

為應對疫情危機,包括美聯儲在內的全球央行紛紛“大放水”,去年推出前所未有的寬松貨幣政策,令美元承壓。

在彭博宏觀市場評論員YeXie看來,美元走軟是通貨膨脹交易的一部分,從股票到大宗商品,這一切都從中受益。美元如果出現升值,這一場資本盛宴就可能終結。

如今,美元指數已經創下近四個月最大漲幅,站穩90關口上方,而美股則是應聲下跌,遭受重創。

在類似的估值邏輯之下,下一個“遭殃”的,很可能就是A股消費核心龍頭。

值得注意的是,因美國利率回升太快,華爾街大行也不再看空美元。

摩根士丹利全球宏觀策略負責人MatthewHornbach周一表示,考慮到美國財政政策、貨幣政策以及通脹這三方面前景的新變化,美國實際利率已經進入筑底的過程,現在這個時點繼續押注美元走弱已經沒有吸引力了。

在1月9日的報告中,包括Hornbach在內的分析師也提到,“在美國新的財政刺激幾率上升、美元交易擁擠之際,我們對美元的立場變為中性。”至于何時會轉為看多,該投行稱還在尋找相應的信號。

摩根士丹利稱,這種觀點轉變背后主要有兩個因素,首先是民主黨贏得佐治亞州參議院決選,意味著美國最早可能于一季度出臺新的最高1萬億美元的財政刺激;其次在于美聯儲可能要開始討論貨幣政策正常化,這最早可能從6月就正式開始。

摩根士丹利稱,在這兩個因素影響下,市場對于美國利率繼續保持低位、從而抑制美元走高的預期將會逐步改變,“隨著關注焦點轉向美國新的財政政策,我們認為美國實際利率以及美元都在筑底的過程中。”

03新一代散戶要學會“聽媽媽的話”?

對于跟風追捧特斯拉、嗶哩嗶哩以及比特幣的散戶來說,“央媽”的眼色再也無法忽視。

今年以來,盡管“全都是泡沫”的聲音甚囂塵上,然而特斯拉、B站均在年內強勁上漲的基礎上續創新高,比特幣也不斷在歷史高點附近徘徊。

這些資產雖然講的是不同的故事,但他們身上卻有一個抹難以忽視的共同點:年輕一代是他們最大的擁躉。

《福布斯》雜志專欄作者LeeorShimron在此前一篇文章中將特斯拉、比特幣和標普500指數在過去六個月的價格相關性進行比較之后發現,特斯拉和比特幣在過去六個月里表現出了0.615的強相關性,遠超這兩種資產與標普500指數之間的相關性。

作者認為,會得出這樣的結果,其原因可能是,特斯拉與比特幣的投資者基礎相似,不僅有著類似的價值觀,相信技術可以解決許多社會問題,一般也比較樂觀。

此外,持有上述兩種資產的投資者當中,散戶占了很大一部分比例。其中,比特幣本來就是靠散戶起家,特斯拉也作為很多基金的權重股而被散戶持有。

與此同時,還有很多投資特斯拉和比特幣的人都是對它們極具信心的長期持有者。這部分玩家對技術及其潛在的社會影響深信不疑,無論手頭的這兩種資產怎么跌,都仍將繼續持有,波動性再高也無所畏懼。

不過現在可能是時候看一眼“央媽”臉色了。

而現在,美聯儲官員關于寬松政策退出的討論多了起來。

Tags:比特幣ENSORNNEW30歲老公玩比特幣輸了好多錢TENSHI價格ORN幣New TronFun Token

?作者|哈希派分析團隊聲音 | Anthony Pompliano:或有機會采訪Ripple CEO 近期曾表示“對XRP需求場景感到困惑”:Morgan Creek Digital聯合創始人A.

1900/1/1 0:00:00Kusama和Polkadot是建立在相似代碼庫上但互相獨立的網絡。Kusama與Polkadot相比具有更快的治理參數和更低的進入門檻.

1900/1/1 0:00:00據CoinDesk消息,基于波卡生態的開放式可編程保險市場TidalFinance完成195萬美元的種子輪融資,區塊鏈投資公司KR1領投.

1900/1/1 0:00:00MicroStrategy發行6.5億可轉債,并計劃將其用于投資比特幣,實際上得到了其背后的大股東的支持.

1900/1/1 0:00:001月2日20:20,比特幣價格首次突破3萬美元,邁進“3字頭”時代。觀點:ETH能力比BTC更好,市值和品牌化將很快提高:2月6日,Cyber Capital創始人、加密早期研究員Justin.

1900/1/1 0:00:00WhaleAlert數據顯示,在2021年的第一天,按照常規操作,Ripple解鎖了大量XRP。不過這一次的解鎖數量比平常稍微少了一點,由10億枚XRP變成了9億枚XRP.

1900/1/1 0:00:00