BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+1.34%

ADA/HKD+1.34% SOL/HKD+4.95%

SOL/HKD+4.95% XRP/HKD+1.12%

XRP/HKD+1.12%

Balancer在過去兩個月的成長是夢幻般的。2020的夏天屬于DeFi,也屬于Balancer。這也是時機的重要性,剛好遇上流動性挖礦+DEX爆發。但Balancer并不是因為看到了熱點才加入,而是在爆發之前就已經開始做好準備。

Balancer的超高速增長

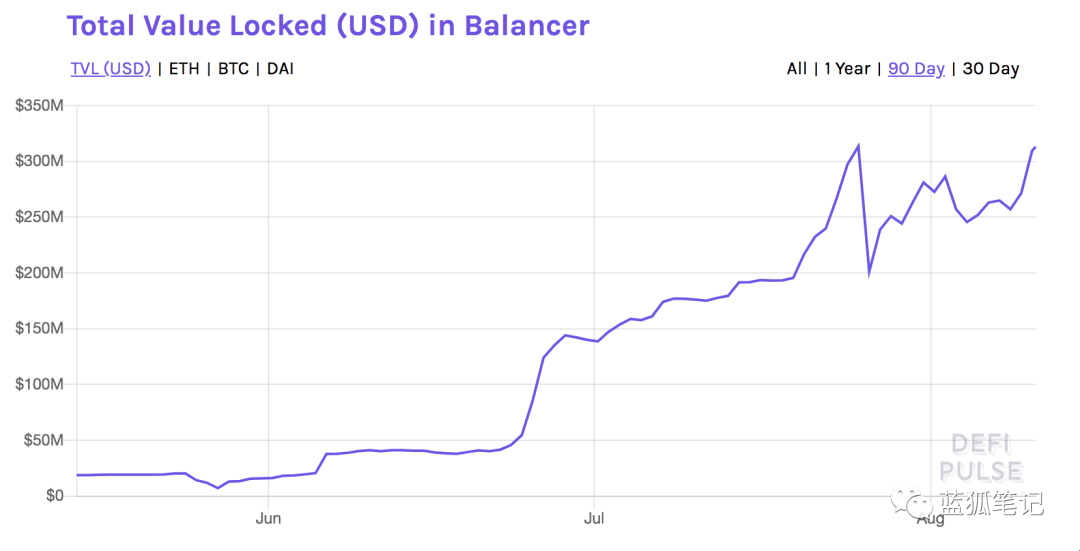

流動性漲了17.5倍

截止到藍狐筆記寫稿時,Balancer的流動性超過3.5億美元。藍狐筆記很早開始關注Balancer,在它推出流動性挖礦之前,其流動性不到2000萬美元,在短短這兩個月時間,漲了17.5倍。在此期間,它還經歷了幣價的漲跌,最低時僅有8美元,不過即便如此,其流動性也沒有大幅下跌。它呈現出了一定的韌性。

彭博分析師:Global X ETFs與CoinDesk申請推出比特幣趨勢策略ETF:金色財經報道,彭博分析師James Seyffart發布推文稱,Global X ETFs與CoinDesk正在申請推出比特幣趨勢策略ETF,將使用趨勢跟蹤指標來對比特幣期貨進行戰術/動態處理。潛在生效日期大概為10/3/2024。Seyffart解釋稱,該產品不屬于現貨ETF,因與所有已批準ETF的流程相同,將會獲得批準。[2023/7/22 15:51:41]

(Balancer上鎖定資產的趨勢,來源:DEFIPULSE)

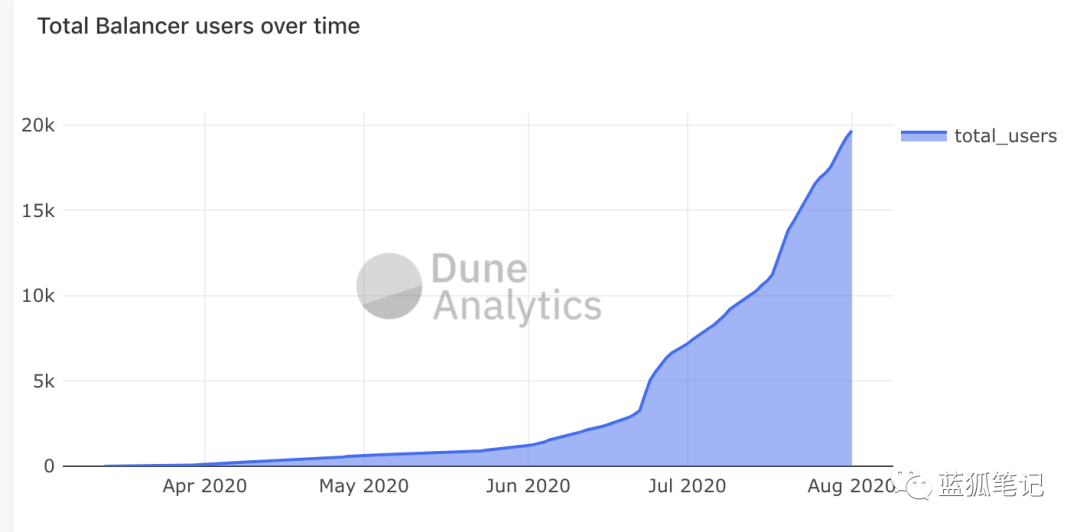

用戶量漲了13倍

截止到藍狐筆記寫稿時,Balancer的用戶量接近2萬人,而在兩個月前大約1500人,超過13倍。

(Balancer用戶增長趨勢,DUNEANALYTICS)

Tiger Global?對沖基金因美國科技股拋售損失約170 億美元:金色財經報道,根據英國《金融時報》消息,擁有 21 年歷史的公司Tiger Global?在今年的科技股拋售中損失了約 170 億美元。英國《金融時報》指出,這是對沖基金歷史上最大的跌幅之一,令人震驚的是,根據 Edmond de Rothschild 集團旗下的對沖基金的計算,Tiger Global 的對沖基金資產遭受重創,以至于該公司在四個月內抹去了大約三分之二的收益。根據同一份投資者信,Tiger Global 擁有去年上市的 38 家公司的股份,包括 Coinbase、Freshworks、SentinelOne 和 Toast,并表示去年向投資者分配了 37 億美元。[2022/5/11 3:05:41]

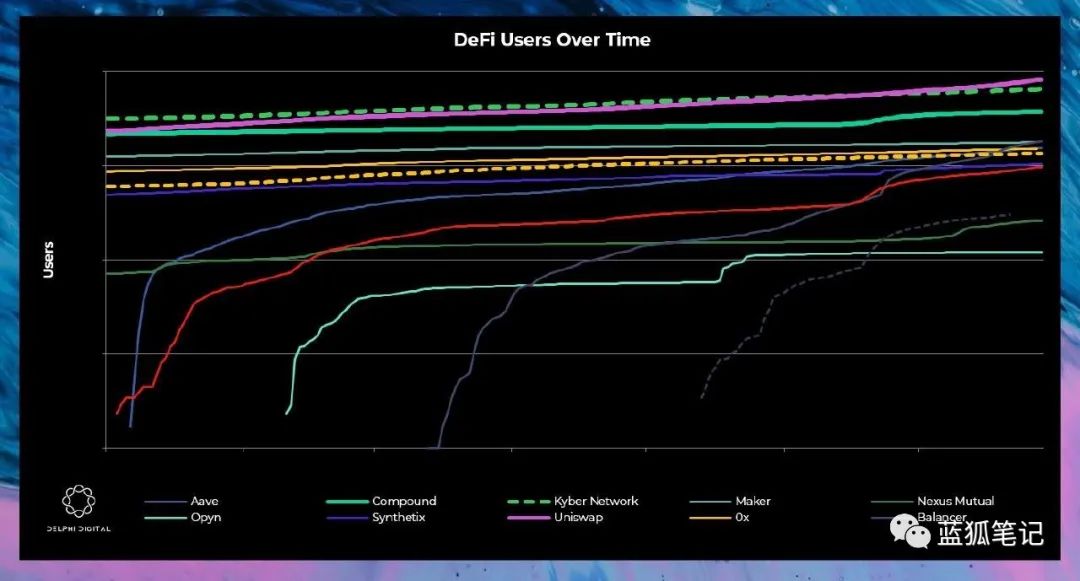

從最近的增長量看,它也是用戶增長最快的行列。根據DELPHIDIGITAL的統計,過去一個月內用戶增速的最快的DeFi協議:

*BAL(864%)

*REN(659%)

UMA開啟基于renBTC的流動性挖礦,每周可獲得UMA、REN和BAL代幣:資產合成協議UMA宣布推出基于renBTC資產抵押的收益類美元代幣uUSD。另外,用戶也可以將uUSD和 USDC注入Balancer資金池進行流動性挖礦,以獲得BAL、REN和UMA三類資產。[2020/9/8]

*CRV(246%)

*AAVE(94%)

*NXM(92%)

*Uniswap(74%)

*COMP(59%)

(DeFi協議在過去一個月里的用戶增速,DELPHIDIGITAL)

兩個月時間累計交易量超過5億美元

Balancer最近7天的交易量超過1億美元,累計交易量已經超過5億美元,而這都是發生在短短的兩個月時間內。

BKEX Global將于今日18:30上線DMCH:據BKEX Global公告,BKEX Global將于2020年8月6日18:30(UTC+8)上線DMCH(DARMA Cash),開放交易對:DMCH/USDT。

Darmacash是一個高速區塊鏈,它在XMR的基礎上集成了最新的隱私技術,以實現真正的私有地址,隱藏的財務數據,掩蓋的身份,無追蹤的IP,私有智能合約和基于Oracle和原子的DeFi交換技術,是新一代匿名區塊鏈的尖端技術。[2020/8/6]

(Balancer在過去一天的交易量,DEBANK)

種子輪回報超過45倍

Balancer種子輪價格為0.6美元,截止到藍狐筆記寫稿時,當前其代幣BAL價格為27.37美元,種子輪投資者的回報超過45倍;BAL總量為1億個,其中6,500萬個在未來的流動性挖礦中逐步釋放出來。其當前代幣供應量達到35,725,000個BAL,流動代幣量達到6,943,831,也就是其流通市值超過1.9億美元,完全稀釋后的總市值達到27.37億美元。不過由于流動性挖礦需要8.6年逐步釋放完畢,就目前而言,其流通市值更具參考意義。

聲音 | Global Data報告:加密貨幣是不可用的 不能擴展的:Global Data最近發布的一份報告——Thematic Research,正試圖打破它所認為的關于加密貨幣炒作的神話和巨大的謊言。在他們的調查結果中,該公司得出結論,加密貨幣是昂貴的、緩慢的,大部分是不可用的,而且不能按比例來滿足他們的預期需求。該公司的首席分析師Gary Barnett表示,“許多加密貨幣的支持者所提出的許多最基本的主張都是不正確的。我們被告知,加密貨幣的速度會加快,它們有助于消除中間商,而且他們沒有成本,但這些都不是真的。”[2018/7/6]

除了早期種子輪投資者,早期參與Balancer流動性挖礦的用戶也收益不少。

不管如何,早期參與Balancer的種子輪投資者和流動性挖礦者都獲得超高的回報。

而這僅僅發生在2個多月的時間。

Balancer 能否挑戰 Uniswap?

Balancer逐漸成為DeFi流動性挖礦的平臺,而Uniswap逐漸成為投機交易的平臺。藍狐筆記之前提到DEX是新一輪牛市的引擎:《DEX:牛市的助推器?》。在這一輪中,AMM模式目前為止貢獻最大的是Uniswap、Curve和Balancer,后續Bancor也有可能跟上。

Balancer有沒有可能成為格局改變者,超越Uniswap?Uniswap當前一騎絕塵,勢不可擋。但其護城河并非牢不可破。

首先來看看Uniswap的優勢:

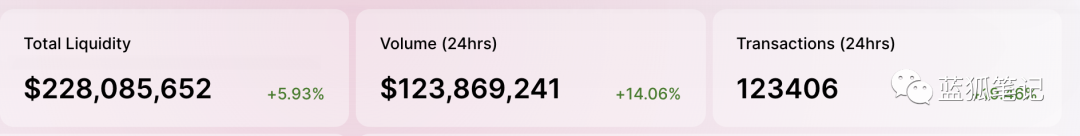

Uniswap沒有發行代幣,不過其交易量依然占據DEX的絕對優勢。從過去24小時看,Uniswap的交易量超過1.2億美元,流動性超過2.2億美元,交易次數超過12萬次。雖然其流動性不及Balancer,但其交易量卻超過Balancer。

其中最大的原因在于Uniswap上頻繁出現一些短期內高漲幅代幣,并由此形成了用戶交易慣性,此外,Uniswap在DEX中用戶體驗占優。由于其用戶體量在DEX中最大,加上一些短期內頻繁交易的代幣,例如AMPL,這導致Uniswap上交易量較大。經常可以看到流動性不大的代幣的交易量是其流動性數倍的情況。有時候用戶為了獲得代幣,有點不太顧及滑點了。

從AMPL、TRADE、DEXT等代幣交易量來看,往往其流動性遠低于交易量。現在Uniswap聚集了大量的新代幣交易,其中有很大比例是投機交易驅動。如果市場情緒持續看漲,就會產生泡沫,而泡沫最大的受益者之一就是Uniswap,這導致它在短期內很難被超越。

不過,如果市場走向平穩,Balancer的優勢可能反而會凸顯出來,因為它有代幣激勵,有更低的滑點。在市場起飛時,Uniswap不可阻擋。但一旦市場遇到阻力,Balancer的機會也許就來了。

同時,Balancer也在著手計劃V2,其V2估計會大量吸收Uniswap在用戶體驗上的長處,也會吸收Bancor的優勢,從而夯實自己的基礎。在某個時候,Balancer也許可以產生加速的基礎。

再來看看Uniswap的短板。Uniswap的短板有幾個:一是沒有代幣激勵;二是其流動性池的比例固定,提供流動性可能造成無常損失,同時對于項目方來說,提供流動性的成本相對較高。針對Uniswap的問題,Bancor V2做了針對性的優化措施。Balancer同樣也可以。

就目前來說,Balancer相對于Uniswap,其最大的牌在于流動性挖礦。

DeFi項目為了引導出流動性,首選是流動性挖礦,而流動性挖礦的首選平臺是Balancer。原因很簡單,它會極大減輕項目引導出流動性的成本。首先在Balancer上流動性挖礦,用戶可以獲得至少兩份收益,一是項目本身代幣激勵;二是BAL激勵。

隨著越來越多的DeFi項目方在Balancer上實施流動性挖礦,Balancer上的流動性會增大,而流動性增大會帶來更低的滑點。更低的滑點會帶來更多的交易用戶。更多的交易用戶和更大的交易量會讓Balancer 的基本面變好。更好的基本面會帶來BAL價格上漲。BAL價格上漲會帶來更大的流動性。

如果BAL價格能保持在20美元以上,BAL會具有持續的競爭力,因為一年超過1.5億美元的挖礦分配是相當具有誘惑力的。這意味著,Balancer在較長時間內都有機會吸引各種DeFi加入進來。

其次,Balancer代幣池設置更加靈活,不是50%:50%比例代幣池,這也是YFI當初選擇Balancer進行流動性挖礦的重要原因之一。

綜上所述,在Balancer上提供流動性的收益有可能會高于Uniswap,Uniswap目前只有手續費收益,而Balancer有代幣激勵和手續費收益。同時流動性提供者可以根據自己的偏好,選擇不同比例的代幣池,減輕無常損失,且有BAL補貼。而Bancor則直接實現100%的單代幣的流動性挖礦,不用擔心無常損失。

從長遠看,在Balancer和Bancor上提供流動性的吸引力要超過Uniswap,這意味著未來的流動性有可能會向Balancer和Bancor偏移,尤其是優質代幣的流動性池。短期內的高速發展可能會掩蓋比較優勢的問題,但如果將時間拉長,如果Uniswap不發行代幣,那么,Uniswap并非高枕無憂,DEX的頭把交椅競爭會日趨激烈。

Tags:BALANCALAbalanceGlobal Trading XenocurrencyShopping.io GovernanceGalatic Kitty FightersBalance.Finance

“你能想象有一天,銀行的漂亮柜員像推銷一個普通理財一樣推銷給你一個包裝了加密貨幣的衍生理財產品嗎?”這是我看到這個新聞的第一反應.

1900/1/1 0:00:00OKCoin是中國最早的加密貨幣交易所之一,也與幣安、火幣統稱為三大。OK在中文區的曝光量也相對更高,但由于嚴密的對外保密制度、復雜的組織體系、以及高管頻繁的變動,OK的高層組織架構最難以歸納.

1900/1/1 0:00:00Filecoin的存儲單元稱為扇區(Sector)。對傳統硬盤結構理解的小伙伴,對這個術語應該比較親切,傳統硬盤的最小存儲單元就叫Sector.

1900/1/1 0:00:00去中心化商業時代已經悄然來臨,顯然這又會帶來在線市場的一大波紅利,但與以往那些轟轟烈烈地商業模式不同的是,這次它來得悄無聲息.

1900/1/1 0:00:00金色財經報道,加密貨幣永續合約交易所OOEX今日發布了停運公告,公告稱,平臺近期一直頻繁遭受高頻的黑客攻擊,加上市場惡意競爭的壓力、技術相關問題,OOEX將于2020年7月31日晚8時關閉交易.

1900/1/1 0:00:007月30日-8月3日,由金色財經發起的“鄭州區塊鏈周”活動火熱進行,期間霍比特交易所連續5天舉辦「天天霍比特」線下酒會.

1900/1/1 0:00:00