BTC/HKD-4.03%

BTC/HKD-4.03% ETH/HKD-5.79%

ETH/HKD-5.79% LTC/HKD-4.43%

LTC/HKD-4.43% ADA/HKD-7.45%

ADA/HKD-7.45% SOL/HKD-11.18%

SOL/HKD-11.18% XRP/HKD-7.16%

XRP/HKD-7.16%原文作者:Messari-KunalGoel

編譯:BlockTurbo

Arbitrum在3月份推出了ARB代幣空投,受到用戶和支持者的熱烈反饋。代幣的推出將協議的去中心化控制權轉移至由代幣持有人治理的ArbitrumDAO。

自代幣推出以來,情況發生了戲劇性的變化。第一個改進提案旨在設立Arbitrum基金會并為其分配資金,但由于透明度和不清晰的溝通問題,遭到代幣持有人的拒絕。然而,該提案只是已經采取行動的批準,因此無法滿足代幣持有人的反對。擔憂的代幣持有人和社區成員提出了關于代幣實用性的問題,以及為什么在沒有現金流、不是Arbitrum的Gas代幣,甚至可能沒有完全的治理控制的情況下,ARB代幣值得擁有數十億美元的估值。

WhyToken?

傳統金融資產持有人的權利和責任在全球范圍內和發行者之間大體上是標準化的。然而,加密貨幣允許發行者為每個代幣制定獨特的權利和責任,甚至在類似的協議之間允許不同程度的價值捕獲。這些權利和責任構成了代幣經濟模型的一部分,并在確定代幣和協議的成功方面發揮著作用。

ARB的代幣經濟模型

ARB是ArbitrumDAO的治理代幣,對ArbitrumOne和Nova網絡行使重大控制權。根據協議文件,DAO控制以下內容:

以太坊上海升級逾后40萬枚ETH流入流動質押協議,總鎖定價值超過160億美元:4月30日消息,截至2023年4月30日,Lido Finance、Coinbase的Wrapped Staked Ether、Rocket Pool、Frax、Stakewise、Stakehound、Ankr、Ether.fi、Bitfrost等流動質押協議中鎖定總價值超過160億美元。

根據30天的統計,按鎖定價值排名的前十大協議中,有六個協議在過去一個月出現了增長,其中四個實現了兩位數的增長。目前,Lido占據主導地位,在所有流動質押協議中鎖定的8431605枚以太坊中持有占比達73.6%,即6206101枚ETH。[2023/5/1 14:36:13]

鏈的可升級性和技術未來

DAO國庫

代幣通脹

Sequencer利潤——即在鏈上操作收取的費用和Sequencer支付的L1費用之間的凈差額

所有Arbitrum社交媒體平臺和賬戶

雖然協議仍處于增長階段,但協議和DAO受選舉的超級用戶組成的安全委員會保護,該委員會可以通過多重簽名快速采取行動,應對任何潛在的漏洞或風險。DAO有權通過選舉和罷免成員來改變安全委員會的組成。

Glassnode:預計以太坊上海升級后只有不到1%的質押ETH將被解鎖:4月12日消息,Glassnode在4月11日的報告中預測,在上海硬分叉在以太坊上執行的第一周內,信標鏈上的1810萬枚ETH中,估計有17萬枚ETH將被解鎖,占比不到1%。這一數字包括價值10萬枚ETH(價值1.9億美元)的質押獎勵和價值7萬枚ETH(價值1.33億美元)的質押ETH。

此外,Glassnode認為此次硬分叉升級不會對以太坊的價格走勢產生“巨大”影響:“即使在最大金額的獎勵和質押被撤回和出售的極端情況下,賣方交易量仍然在平均每周外匯流入量的范圍內。因此,我們得出結論,即使是最極端的情況,此次升級也只會對ETH的價格產生可接受的影響。”(Cointelegraph)[2023/4/12 13:58:52]

在開曼群島注冊的法律實體ArbitrumFoundation也支持DAO。它承擔著簽訂場外協議、將資金分配到協議的增長以及管理社交媒體等責任。DAO有權更改管理ArbitrumFoundation的董事。

以太坊核心開發者:上海升級最后一個主網影子分叉計劃于下周進行:金色財經報道,以太坊核心開發者 Tim Beiko 發推總結最新一次的執行層會議討論內容,以太坊上海升級測試進入最后階段,最后一個主網影子分叉計劃于下周進行,并對最新版本進行跨客戶端 EVM 模糊測試。Lodestar 已經發布了一個新的(可選)版本,Prysm 也可能會在升級之前發布。

此前報道,以太坊基金會發布主網 Shapella 公告,將于 UTC 時間 4 月 12 日 22:27:35(北京時間 4 月 13 日 06:27:35)在 epoch 194048 處激活以太坊 Shapella 網絡升級。[2023/3/31 13:37:09]

代幣推出時供應量為100億個,每年最高通脹率為2%。在最初的分配中,總供應量的7.5%,即7.5億個ARB代幣,從DAO國庫轉移到了基金會的錢包中。初始代幣分配中并未披露這7.5億ARB的轉移。這成為代幣持有人的痛點,也是AIP-1被拒絕的主要原因。

治理權

AIP-1是已經采取行動的批準,引發了關于ARB代幣是否具有任何治理能力的擔憂。然而,代幣持有人拒絕了該提案,導致協議設計的透明度和清晰度得到改進,正是代幣的治理能力所在。基金會已經采取了多種措施來解決代幣持有人的擔憂,包括:

以太坊開發人員將于3月14日在Goerli測試網進行上海升級:金色財經報道,以太坊開發人員計劃于3月14日Goerli測試網絡(testnet)完成上海升級(上海升級版也稱為Shapella),以太坊的主網將在Goerli升級之后3-4周進行Shapella升級,這意味著質押的ETH提款將在4月份進行,與最初以太坊開發人員設定的三月時間表略有延遲。

本周早些時候,Sepolia測試網通過了Shapella,以太坊開發人員表示一切運行順利。[2023/3/3 12:39:34]

發布透明度報告,更詳細地介紹了基金會的設置和成本;

提出替代AIP-1.1,為轉移到基金會的資金添加了預算和分期解鎖計劃;

提出替代AIP-1.2,更新文件以更清晰地闡明基金會的角色和DAO對其的控制。

此外,社區成員AlexD.提出了AIP-1.05,要求基金會退還所有轉移給它的資金。然而,根據當前的投票計數,這個提案很可能會失敗。

由于活躍的治理帶來的直接改進,對代幣缺乏治理能力的擔憂似乎沒有實際依據。

現金流

第二層協議通過兩個主要的收入流來產生現金流:

福布斯:以太坊上海升級后將有價值290億美元的ETH被解鎖:2月13日消息,據福布斯報道,根據數據提供商Staking Rewards的數據,目前約有14%的ETH被質押,市值約為290億美元。而在上海升級后,用戶將可以提取這些資產。鑒于資產已被長期鎖定以及加密市場懸而未決的不確定性,人們擔心許多驗證者會撤回并出售他們抵押的以太坊,這可能會給以太坊的價值帶來壓力。

據Galaxy Digital稱,以太坊上至少75%的質押ETH由中介機構控制,例如 Coinbase或Kraken等交易所,或Lido或Rocketpool等特殊平臺,這意味著絕大多數抵押者不會能夠直接發起自己的取款。預計大部分提款將來自以太坊最大的質押平臺Lido,該平臺允許用戶質押任意數量的以太幣,而不是32 ETH的門檻。而Staking Rewards研究主管Allan Wojnowski表示:“排隊過程和Lido的大量提款份額將大大減緩提款過程中的任何拋售壓力,因為在提現功能存在之前就需要有信心押注以太坊,早期的質押者不太可能尋求退出,而且盡管有報道預測會出現大量提現,但平均每天仍有20,800枚ETH繼續質押。”質押中介機構可能會獲得巨大收益,摩根大通(JPMorgan)估計,在上海升級后,Coinbase 95%的散戶投資者可能會參與質押以太坊,按當前價格計算,這可能會給交易所帶來2.25億至5.45億美元的年收入。

此前金色財經報道,2月7日以太坊首個公共提款測試網Zhejiang已成功模擬上海升級,公共測試網Sepolia計劃于2月28日升級,之后計劃在2月底或3月初在以太坊Goerli測試網上發布上海升級,過渡成功后,將轉向主網。[2023/2/13 12:03:10]

Sequencer利潤是從L2用戶產生的費用收入和支付給基礎層的費用支出之間的差異。Arbitrum的Sequencer利潤將被轉移到DAO國庫中。

Sequencer可以通過重新排序用戶交易請求來生成最大可提取價值。目前,Arbitrumsequencer不捕獲MEV,但DAO可以通過拍賣區塊生產權利來獲得MEV的利潤,一旦去中心化排序實現。作為Arbitrum的主要開發團隊,OffchainLabs對MEV拍賣持保留態度,并正在探索減少MEV的方法。

盡管該協議目前不會分配現金流,但這些現金流將積累到國庫并用于進一步的增長。在現代金融中,產生自由現金流并將其再投資通常被認為是一種良好的方式,只要企業處于高增長期。Layer-2是高增長的行業,而加密貨幣行業也是高增長的。如果未來增長飽和,DAO可以投票分配其自由現金流。

非Gas資產

ARB可能永遠不會成為Arbitrum上的Gas代幣,但這并不需要成為其有價值的先決條件。隨著它轉向去中心化的排序器集,ARB未來很可能會增加其他實用性。DAO可能會強制要求Sequencer進行ARB質押,以經濟上對齊激勵,并允許在任何不當行為的情況下進行削減,類似于權益證明網絡中的驗證器。這將增加代幣的價值,因為用戶要求協議提供更高的安全性。

與Optimism的競爭

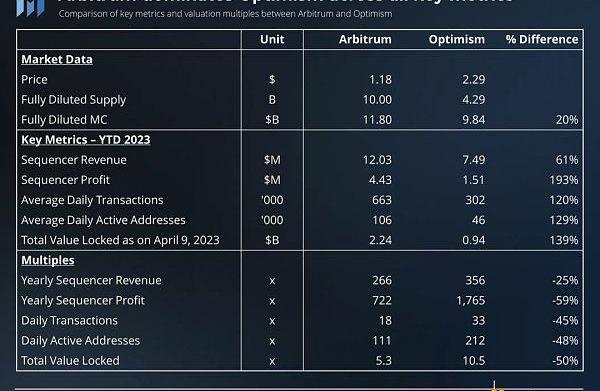

很明顯,ARB代幣通過其現金流、治理和安全性具有價值。我們可以通過將關鍵指標與最接近的競爭對手Optimism進行比較來估計其價值。

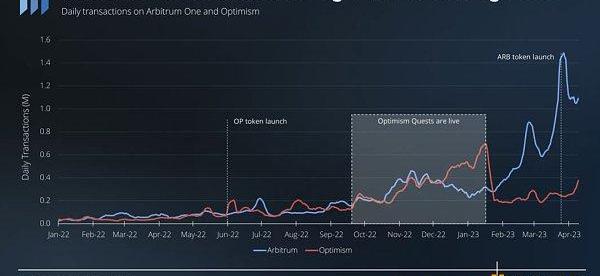

每日交易量

2022年,Arbitrum和Optimism的日均交易量相似,分別為153,000和155,000。然而,Optimism的活動似乎主要是由于其激勵計劃的支持,在2023年1月結束,就經歷了急劇下降。另一方面,由于空投的預期,Arbitrum在2023年經歷了急劇的增長,空投當天活動量達到了270萬。截至目前,Arbitrum的日均交易量為663,000,是Optimism的兩倍以上,后者的日均交易量為302,000。

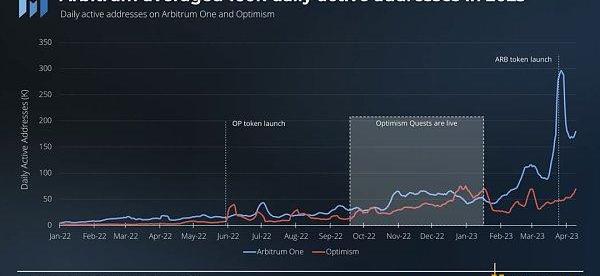

每日活躍用戶

活躍地址的趨勢與交易類似,Arbitrum的每日活躍地址比Optimism更高。2022年,Arbitrum的日均活躍地址為27,000,而Optimism為17,000。截至目前,Arbitrum有164,000個日均活躍地址,空投日峰值為612,000。Optimism在2023年的日均活躍地址為48,000。

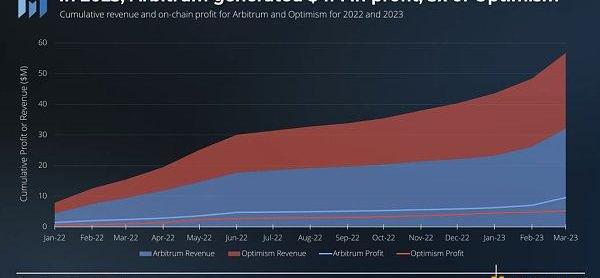

Sequencer收入和利潤

由于其更高的活動量,Arbitrum產生的Sequencer收入和利潤高于Optimism。2022年,Arbitrum產生了2200萬美元的Sequencer收入和600萬美元的利潤,而Optimism分別產生了1800萬美元和400萬美元的Sequencer收入和利潤。2023年第一季度,Arbitrum創造了1000萬美元的收入和400萬美元的利潤,進一步超過了擁有600萬美元收入和100萬美元利潤的Optimism。

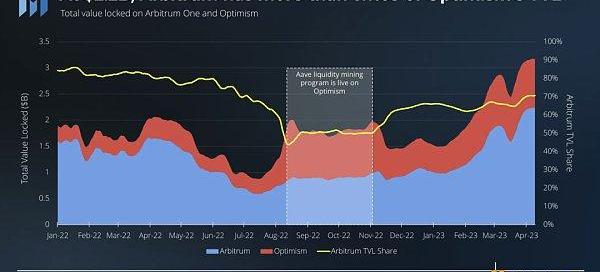

TVL

在2022年和2023年的大部分時間里,Arbitrum的TVL高于Optimism。Arbitrum的主導地位在其代幣推出后進一步增強,因為ARB已成為其DeFi協議中的重要抵押資產。目前,Arbitrum的TVL為22億美元,而Optimism為9億美元。

相對估值

盡管Arbitrum的完全稀釋市值高出20%,但在所有關鍵估值指標上都顯著偏低。盡管Optimism有一個激勵計劃,但Arbitrum在2022年的大部分時間內都能表現出色。現在有了ARB代幣,Arbitrum可以運行自己的激勵計劃,進一步擴大領先優勢。

其他因素

盡管Arbitrum和Optimism是緊密的競爭對手,但比較并不完全準確。以下是一些應該考慮的額外細節。

空投活動

Arbitrum在空投當天經歷了活動量的大幅增加,包括更高的交易量、活躍用戶、排序器收入和利潤。由于分析的期間是2023年,這在某種程度上夸大了Arbitrum的采用度指標。

超級鏈生態系統

Optimism在創建超級鏈生態系統方面處于早期領先地位,Coinbase宣布正在OPStack上構建。Arbitrum也宣布了自己的rollup生態系統,ArbitrumOrbit,但尚未宣布任何重要的構建者。

治理結構的差異

ARB代幣對Arbitrum的治理控制權大于OP持有人對Optimism的控制。OP持有人與其Citizens'House共享治理權,其控制從排序器產生的收入。因此,ARB應該比OP從同樣的收入中產生更多價值。

結論

Arbitrum是以太坊最大的Layer-2解決方案,已在所有指標上領先于其唯一的主要競爭對手Optimism。DAO和基金會應該忽略這個小的麻煩并共同采取行動,確保Arbitrum建立其早期領先優勢。隨著以太坊上海升級的結束,L2之戰還遠沒有結束。Optimism也在計劃進行自己的升級,并且更多的rollup發布即將到來。

如今ChatGPT的火爆早已不是新聞。甚至,在很短的時間內,人們口中流行的話題又火速變成了GPT4,和搭載了GPT4的Copilot。有關AI對人們生活的影響的討論沸沸揚揚.

1900/1/1 0:00:00出處:香港Web3嘉年華演講嘉賓:蔡鐘輝,香港證券及期貨事務檢查委員會中介機構部臨時主管(金融科技咨詢小組主席)編譯:Ehan吳說區塊鏈早上好。很榮幸受邀在這個精彩的節日上發言.

1900/1/1 0:00:001.上海升級之后Layer2龍頭Arbitrum將繼續領跑Arbitrum在3月份推出了ARB代幣空投,受到用戶和支持者的熱烈反饋.

1900/1/1 0:00:00Metagravity 賬戶抽象代表了以太坊生態系統的重大進步,增強了其安全性和價值。它引入了一種新的范例,使區塊鏈賬戶變得可編程,這對去中心化應用程序(dApp)開發具有深遠的影響.

1900/1/1 0:00:00Voolacoin是一種數字資產,即將在區塊鏈領域進行布局,這對Voolacoin及其生態系統來說是一項重要的里程碑,將能夠吸引更多的投資者和交易者參與,從而增加交易活躍度和流動性.

1900/1/1 0:00:00撰寫:Salazar 本文將介紹LayerZero的技術和特點,以及它是如何實現區塊鏈之間的通信和跨鏈交易的.

1900/1/1 0:00:00