BTC/HKD+1.31%

BTC/HKD+1.31% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD+2.44%

LTC/HKD+2.44% ADA/HKD+4.07%

ADA/HKD+4.07% SOL/HKD+2.02%

SOL/HKD+2.02% XRP/HKD+3.09%

XRP/HKD+3.09%在以太坊生態系統中,有多種策略可幫助ETH投資者實現睡后收入。本文總結了三種主要策略:經典質押、DeFi積木和DeFi期權金庫,以及它們的風險和回報。通過選擇適合自己的策略,投資者可以在不需要過多努力的情況下獲得被動收入。無論是通過穩健的質押,還是通過高回報的DeFi期權金庫,睡覺時都能讓資產在睡夢中獲得增值。

以太坊的睡后收入?:從經典質押到DeFi期權金庫

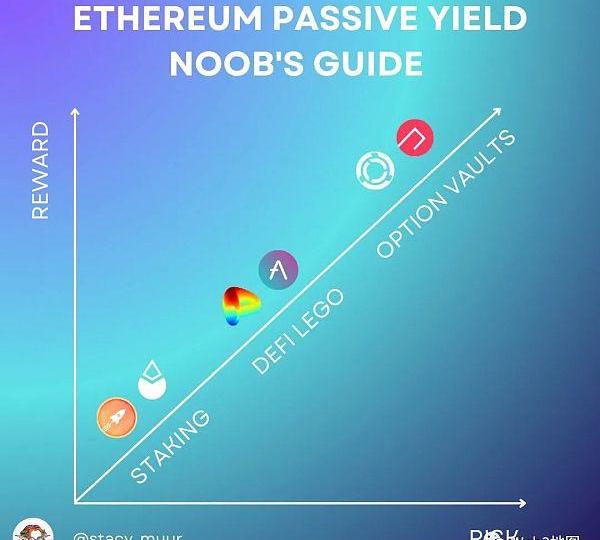

在這篇文章中,作者總結了用$ETH賺取被動收入的3種方式,它們的風險和難度各有不同:

質押

DeFi積木

DeFi期權金庫

每個人都有適合自己的一種策略!

質押

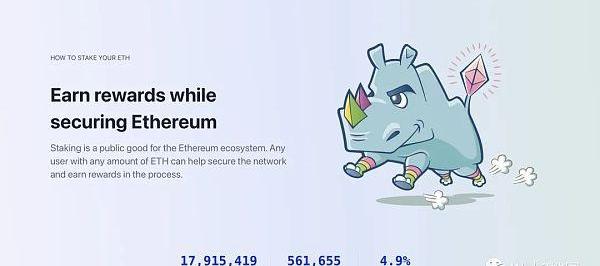

Ethereum的上海升級上周順利完成。

這是繼Ethereum轉向PoS權益證明(即TheMerge)之后的重大升級。

數據:大約有4000萬個以太坊錢包持有少于0.0005ETH:金色財經報道,鏈上數據顯示,大約有4000萬個以太坊錢包持有少于0.0005ETH,由于20gwei的gas費需要大約0.0005ETH,因此人們通常不值得將其發送到交易所。[2023/3/22 13:19:31]

既然現在$ETH的質押獎勵是可兌現的,讓我們看看質押者有哪些選擇。

懶人質押法

錢包內質押是用您的以太坊持有量輕松獲得收益的一種方式。

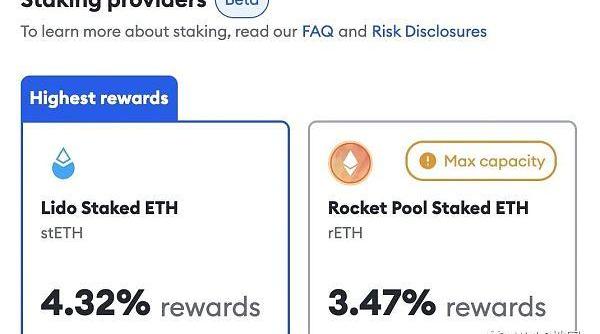

如果您是@MetaMask用戶,可以選擇@LidoFinance和@Rocket_Pool質押。

低風險,低回報,去中心化。

去中心化質押

如果您使用的是中心化交易所,例如@binance或@Gemini,您可以使用它們的質押服務。

Ronin攻擊者向Tornado.Cash轉入3000枚以太坊:5月19日消息,Ronin攻擊者通過中間地址(0x49788613913050ce0dA9c8313654Cee3F4848a9e)向 Tornado.Cash 轉入 3000 枚以太坊。[2022/5/19 3:27:28]

Binance目前提供約3.84%,Gemini用戶享有4.20%的APY。

低風險,低回報,中心化。

中心化質押一覽表

大戶質押法

如果您擁有32個閑置的ETH,那么您可能會選擇單獨質押。

它提供了完全的參與獎勵,并提高了網絡的去中心化程度。

參考鏈接:SolostakeyourETH

https://ethereum.org/en/staking/solo/

以太坊主網已達到倫敦升級區塊高度:據歐科云鏈鏈上大師數據顯示,以太坊主網于今日20時33分達到區塊高度12,965,000,激活倫敦硬分叉網絡升級。本次升級包含5個以太坊改進提案(EIP),分別是EIP-1559(手續費改進方案)、EIP-3198(BaseFee操作碼)、EIP-3529(降低gas退款)、EIP-3541(拒絕0xEF字節開頭的新合約創建,為以太坊對象格式服務)、EIP-3554(推遲難度炸彈到今年12月)。[2021/8/5 1:36:58]

關于質押的說明

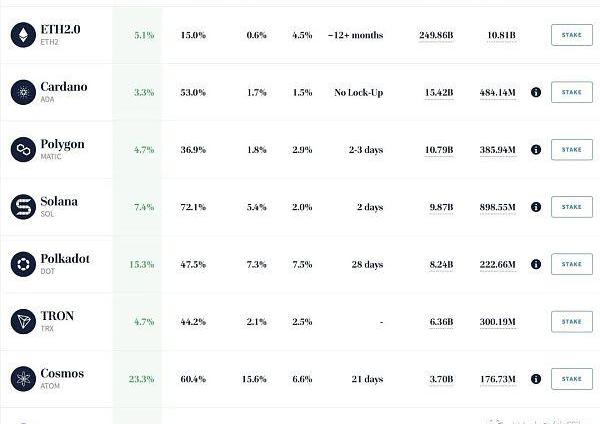

平均而言,ETH質押APR將在3%到6%之間波動。

所有20%/30%/150%的獎池都可能是詐騙或龐氏騙局,所以請小心。

以太坊上BTC錨定幣總發行量為15.435萬枚:DeBank數據顯示,1月22日,BTC錨定幣總發行量為15.435萬枚。其中WBTC發行量為11.2222萬枚,占比為72.70%。緊隨其后的是renBTC以及HBTC,發行量分別為19906枚和14621枚。[2021/1/22 16:48:53]

以太坊官網展示的APY

對質押者有用的鏈接

如果質押是您的選擇,我建議您保存下面這個來自@staked_us的鏈接。

+?鏈接:https://staked.us/yields/

這些家伙匯總了做質押決策所需的財務指標,并定期發布關于質押的出色季度研究。

Staking信息匯總

DeFi積木

在DeFi中,我們有所謂的DeFi積木,這意味著您可以在一個地方質押您的以太坊,然后在另一個地方再投資,從而賺取復利收入。

以太坊瀏覽器etherscan故障,出塊信息顯示異常:7月13日,以太坊瀏覽器Etherscan官方推特表示,Etherscan.io遭遇可訪問性問題。根據初步調查,之前的出塊信息顯示異常是由硬件問題引起的,Etherscan將繼續監測情況。[2020/7/13]

可用的DeFi積木策略

您可以通過@LidoFinance質押,獲得$stETH,然后將您的stETH+ETH存入@CurveFinance提供流動性。

或者,您可以通過@Rocket_Pool質押,然后將$rETH重新投資到@AaveAave的借貸池中。

是一個很棒的策略!

DeFi積木中的LSD

DeFi期權金庫

這樣,您可以在相對風險較低的情況下,用您的以太坊賺取約8%的APR。

想要更多風險和刺激嗎?好吧。

在這種情況下,請關注DeFi期權金庫。

DeFi期權金庫是什么?

首先,DeFi期權金庫是什么?

它是一種自動化的賣出完全抵押認購期權策略。

這是尋求利用閑置資產賺取額外收益的投資者常用的策略。

還是覺得太復雜了嗎?

從新手的角度來看,這意味著一些聰明的交易期權的人將他們的智能策略自動化,以便我們可以投資并賺取比質押或DeFi積木策略更高的利息。

DeFi期權金庫的特點

在了解DOVs時,您需要注意以下幾點:

當您投資ETH期權金庫時,您繼續擁有底層加密貨幣,并且出售一個由金庫創建者設定的行權價的認購期權。

如果價格下跌,您的ETH投資價值會減少,但您可以通過出售期權賺取保費。

如果價格上漲,您的ETH價值會增加,但上限為行權價格,超過該價格的收益將支付給期權買方。

我已經盡可能地簡化了它,但如果您想閱讀更詳細的解釋,可以閱讀由@QCPCapital編寫的這篇精彩指南↓

AnExplanationofDeFiOptionsVaults(DOVs)

https://qcpcapital.medium.com/an-explanation-of-defi-options-vaults-dovs-22d7f0d0c09f

DeFi期權金庫的收益情況

那么這些DeFi期權金庫的收益如何?

平均而言,DOVs根據特定金庫的風險狀況,生成20%至50%的APY。

行權價格離當前價格越近,期權被執行的風險就越高,因此APY也越高。

值得考慮的金庫

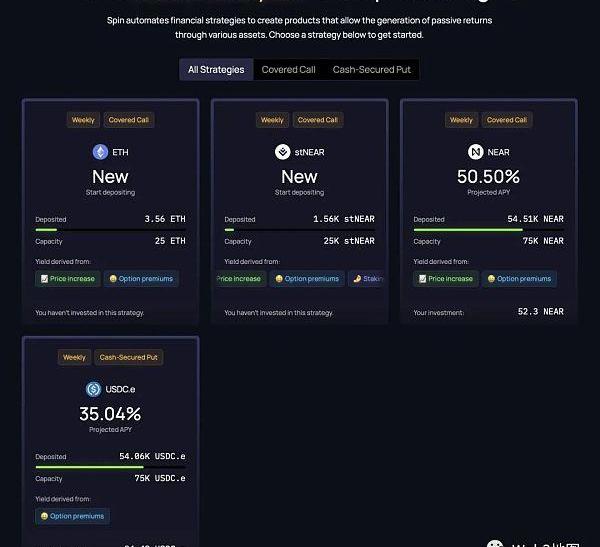

@spin_fi—支持ETH,NEAR,stNEAR,USDC金庫。

目前的APY為35%-50%。ETH和stNEAR金庫剛剛推出,所以它們一開始的APY可能會更高。

您需要通過@NEARProtocol連接

Spin

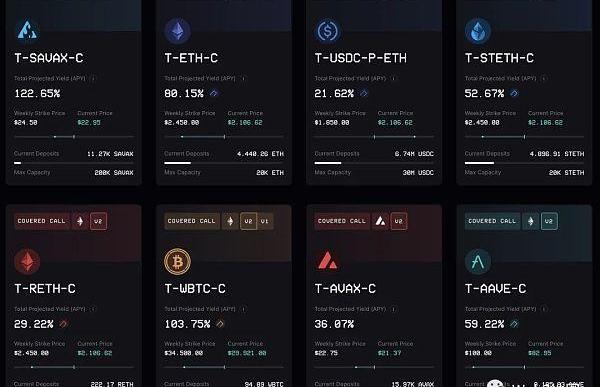

@ribbonfinance—支持BNB,UNI,ETH,stETH,rETH,wBTC金庫等。

目前的APY在6%到122%之間。

一些金庫需要連接到Avalanche、幣安智能鏈或Solana。

RibbonFinance

@ThetanutsFi–支持USDC,WBTC,WETH金庫。

目前的APY在19%到22%之間。

目前還有一些項目處于測試階段,例如位于@Avax的@ArrowMarkets和位于@arbitrum的@sirenprotocol等。

總結

沒有低風險的高收益,請記住這一點。

⊕質押=低風險,低回報。

⊕DeFi積木=低風險,稍高的回報。

⊕DOVs=高回報,部分資金面臨較高風險。

您的選擇是什么?

Tags:ETHEFIDEFIDEFXplosive EthereumDogDeFiCoinDeFi Degen LandDeFinity

作者:西柚,ChainCatcher2023年4月4日凌晨,推特網頁端用戶的官方主頁鍵上方不再是以往的藍色小鳥推特標志,改為了一個柴犬的卡通頭像.

1900/1/1 0:00:00作者:STEVENSHI編譯:Kxp,Blockbeats本報告重點研究了去中心化社交協議的發展,深入探討了其優勢與挑戰,同時分析了一系列DeSoc協議的架構設計.

1900/1/1 0:00:00去年6月,BMAN宣布他與火幣聯合創始人杜均合作,推出了一個4億美元的基金,該基金將專注于Web3建設者。新基金的名稱是ABCDE,代表「以區塊鏈為中心的發展生態系統」.

1900/1/1 0:00:00來源:《科創板日報》 記者張洋洋 “根據現在的反饋,任務性能測試上,包括ChatGPT在內,沒有一個大模型能夠全部達標。”這基本上是業內對雨后春筍般不斷涌現的人工智能大模型的共識.

1900/1/1 0:00:00作者:serp1337.eth?|NFTDegenMeme無疑是近日最熱板塊,以PEPE、WOJAK為首的Meme幣輪番暴漲,但對于多數加密人士而言,每次都是后知后覺.

1900/1/1 0:00:00來源:財聯社 編輯瀟湘 在美聯儲下周即將召開5月議息會議之際,摩根大通推出了一款由人工智能驅動的最新模型,旨在破譯美聯儲對外釋放的信息,并發現潛在的交易信號.

1900/1/1 0:00:00