BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+1.74%

LTC/HKD+1.74% ADA/HKD+3.42%

ADA/HKD+3.42% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD+2.37%

XRP/HKD+2.37%來源:BuidlerDAO

作者:HIRAYAMASHO

翻譯:@KP|BuidlerDAO

基于過去的案例和現在主流的DeFi和GameFi模型,深入研究代幣經濟學的中期方向(Medium-termDirection)。

現在和過去的模型

DeFi和GameFi的雙代幣模型是怎樣工作的?

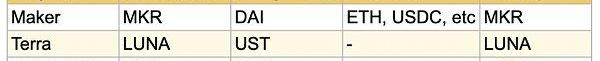

上表列舉了使用雙代幣模型的項目,其關鍵就是效用代幣(UtilityToken)。Maker和Terra分別將$DAI和$UST價格錨定為1美元,Axie的$SLP不是穩定幣,而是有通脹傾向的游戲內代幣。$MKR和$LUNA與Axie的代幣經濟學不一樣,這兩個代幣都可能會為了各自穩定幣進行增發。

在Terra崩潰之前,按照它的代幣經濟學,如果$UST的價格向下偏離,協議會發行$LUNA從套利者手中購買$UST。由于鑄造了所需數量的$LUNA去購買$UST,理論上$UST的價格是穩定的,即使$LUNA的價格下跌,不管$LUNA的價格是多少,只要有人繼續在市場上購買$LUNA就行了。$DAI會更穩定些,因為它使用$ETH作為抵押物,如果抵押物價格下降平臺資不抵債時,平臺會增發$MKR去購買$DAI。這兩種機制都是將效用代幣的價格不穩定性轉移到備用代幣(BackupToken)的數量不穩定性。

Axie的代幣模型稍微有點不一樣。為了不讓$AXS通貨膨脹,Axie團隊將通脹屬性轉移到了$SLP,所以$SLP本身就被設計成有通脹屬性。那么怎樣給玩家提供穩定的收益將變得有挑戰性,因為玩家主要通過獲得$SLP獎勵來獲得穩定的美元收益。然而$SLP具有通脹屬性,當$SLP價格下跌時,如果平臺想保證玩家的收益,給到玩家$SLP的數量需要增加,這又進一步加劇了通脹。但是,就像$LUNA和$UST的機制一樣,只要有人在市場上繼續購買$SLP以使價格穩定,理論上以穩定數量的$SLP獎勵玩家是可能的。Axie與Maker和Terra不同的地方在于,它不通過售賣治理代幣來穩定效用代幣的價格。

CoinRoutes“分布式加密貨幣智能訂單路由器”獲美國專利批準:3月16日消息,加密軟件即服務開發商CoinRoutes最新的企業交易解決方案“Distributed Crypto-Currency Smart Order Router with Cost Calculator”(帶成本計算器的分布式加密貨幣智能訂單路由器)或美國專利批準該公司的最新產品旨在幫助交易員駕馭加密市場。華爾街資深人士、CoinRoutes CEO表示,該設計允許CoinRoutes為每個客戶提供安全的企業解決方案。[2023/3/17 13:09:00]

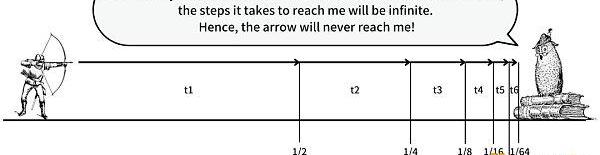

無盡通脹代幣模型與芝諾悖論有點相似。這種雙代幣模型看起來是一個精妙的解決方案,但是一旦超過了某個臨界點,無法控制的惡性通脹就會出現并摧毀整個系統。將價值和需求分開設計成兩個代幣作為雙代幣模型本身就充滿矛盾而且沒有理論依據。

畢竟代幣經濟學并不是萬能的,代幣沒有設計好的游戲無異于一個不可持續的模型,一旦流入的資金停止了,它就開始崩塌。

對于轉向Web3工作室來說,審慎的代幣設計和代幣經濟學是最重要。如果要引入代幣,至少應該要意識到這些代幣將不會引發死亡螺旋。同樣的,對于GameFi的代幣經濟學設計者,DeFi的代幣模型具有參考價值,但是他們也要意識到GameFi和DeFi是兩種完全不同的組合形式和價值循環。

研究DeFi案例是防止意想不到的情況發生的一種方式。

消息人士:Figment Capital尋求為其第二支風險基金籌集5000萬美元:金色財經報道,加密貨幣投資公司Figment Capital正在推出其第二支基金,該公司沒有透露該基金的規模,但一位直接了解此事的消息人士表示,該基金的目標是籌集5000萬美元,而且第一筆交易已經完成。

Figment Capital表示,相信在未來十年內每個人都將連接到區塊鏈技術,為此,它認為需要更好的基礎設施和應用程序。該公司認為,要讓區塊鏈在全球范圍內得到采用,它們必須解決四個關鍵挑戰:可擴展性、互操作性、隱私和用戶體驗(UX),新基金的投資方向也將基于這四個主題。[2023/3/2 12:37:48]

比如,凈正金池(Thenetpositivegoldsink)作為一種延遲通脹的方式被人所熟知,在DeFi代幣模型中卻是一種十分嚴重的缺陷,如果引入到游戲將會帶來嚴重破壞。

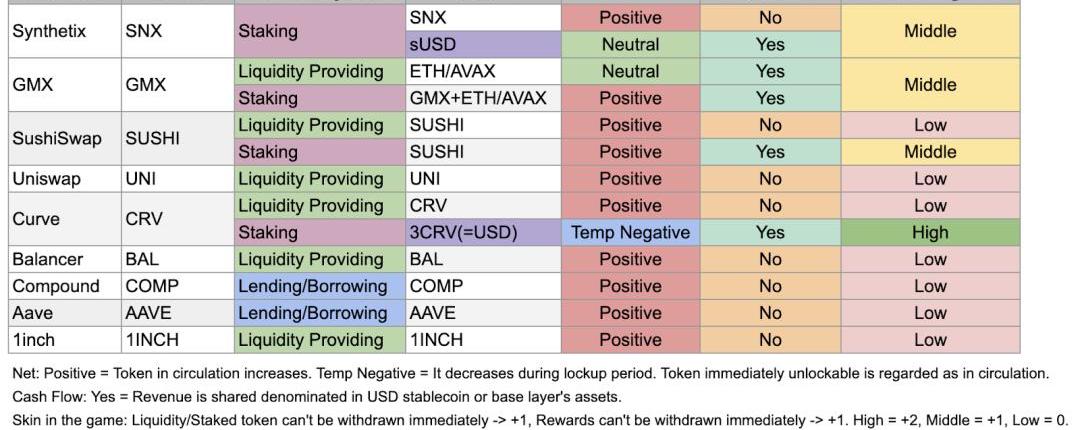

下面的表格總結了在本文撰寫時主要DeFi產品的代幣分配方式。大部分的通脹模型要么很簡單,要么就是用了延遲通脹模型。然而Curve很獨特,它的治理代幣質押者將會獲得美元穩定幣,鎖定系統實現了流通CRV暫時性減少。

我們發現的不可持續模型

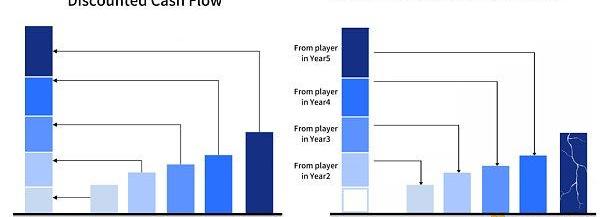

上面左圖展示了金融領域典型的現金流貼現法和凈現值,項目的凈現值是基于未來收入的折現。上面右圖展示了不可持續的代幣經濟學模型,它根據手上現有的資金去調整之后的代幣分配。這些不可持續的代幣模型設計具有完全相反的價值生成循環,因為它需要從什么都沒有創造出一些東西出來。

Boba基金會承諾為該網絡的Uniswap V3提供100萬美元的BOBA代幣激勵:金色財經報道,Boba基金會已承諾提供價值100萬美元的BOBA代幣,以促進Uniswap V3在Boba網絡上的采用。此前,將Uniswap V3將部署至Boba Network的鏈上投票以近95%的贊成率通過,目前該提案已完成執行。[2023/2/7 11:52:14]

當游戲玩家長期開發自己的Avatar或角色并以此作為收入來源,代幣設計會變得更加困難,原因如下:

在沒有用戶反對的情況下很難改變規則。

財富從后來的玩家轉移到之前玩家的情況可能會發生。

正向反饋太強以至于不能容許生態系統收縮,即使是暫時性的。

NFT經濟學的最新趨勢

BAYC的開發者YugaLabs已經做了很多探索和創新,他們通過NFT銷售來做特定的資金募集,依靠二級市場版稅創造持續收入,圍繞敘事展開社交媒體營銷。

比如,Yuga向BAYC持有者空投MAYC,為MAYC建立起一種敘事并增加了它的價值,如果空投的物品具有價值,那么BAYC的價值會增加更多。Yuga后續又成功地用同樣的方式空投了BAKC、APE代幣、Otherside土地NFT。Yuga的成功讓越來越多的項目采取了相似的方式,比如RTFKT和Moonbirds,他們在最開始就明確承諾將會給持有者提供回饋。

Celsius無擔保債權人委員會反對CEO提出的名為“Kelvin”的重振計劃:9月14日消息,Celsius無擔保債權人委員會發布推文稱:“我們不支持Kelvin或任何其他退出計劃。 我們支持完成正在進行的調查,開放一個全面、開放、透明的程序,讓賬戶持有人而不是內部人士受益。 更多信息將在ET時間9月14日14:00(北京時間9月15日02:00)的聽證會上公布。”

此前消息,Celsius首席執行官Alex Mashinsky發布名為“Kelvin”的重振計劃,提議公司從加密借貸平臺轉型為數字資產托管公司,Celsius員工此計劃持懷疑態度。[2022/9/14 13:29:05]

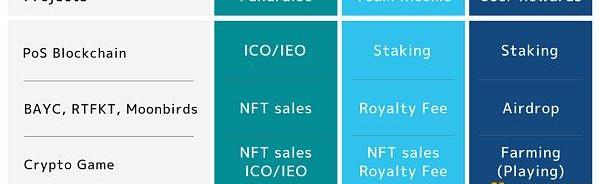

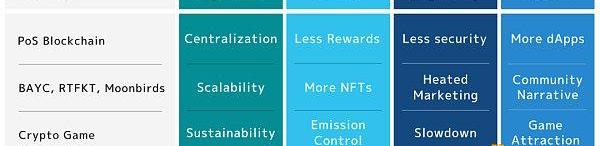

上表列舉了在不同領域資金募集、重復銷售收入和用戶獎勵的方式。

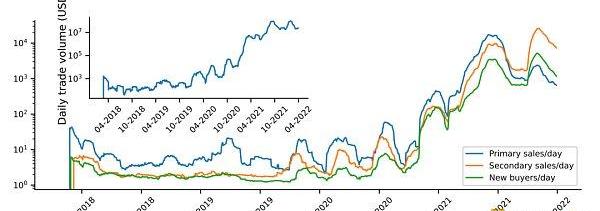

一個有趣的點在于版稅費作為NFT項目持續收入來源的重要性。這種現象反映出市場將NFT看作投資品而不是藝術品,項目團隊可以獲得二次交易收入。下面的文章也指出了這種現象。

要注意的是,類似Sudoswap這類不支持版稅費的平臺逐漸崛起,這將導致從二級市場不斷獲取收入這種方式變得不可行。想象一下朋友之間在場外交易NFT,你會發現沒有任何技術手段可以強行加收版稅費。

Yuga也解決了經濟可擴展性問題。即使成功發行了高端NFT項目,如果NFT的數量只有10000,市場份額將不可避免地會很小。因此Yuga連續創造了19134個MAYC、9602個BAKC、10億APE和98115個Otherdead。不斷增長的發行數量導致的價值稀釋也通過對當前持有者的特惠待遇以及加密圈內外的市場營銷被抵消了。

成都一法院判定虛擬貨幣不能用于設立質權:6月1日消息,近日,高新法院審結全國首例要求行使對比特幣質權而引發的民間借貸糾紛案件,與常見的比特幣買賣、比特幣支付不同,該案借款人以其持有的比特幣質押給出借方,在借款合同到期后,借款人要求出借方行使質權,并將剩余的比特幣歸還,故訴至法院。

成都高新法院一審認為虛擬貨幣不能用于設立質權,當事人白某不服提出上訴,成都市中級人民法院認為中國人民銀行聯合各部委多次發文明確,虛擬貨幣不具有與法定貨幣等同的法律地位。比特幣、以太幣等虛擬貨幣不具有法償性,不應且不能作為貨幣在市場上流通使用。(封面新聞)[2022/6/1 3:55:50]

走向更好的代幣經濟學

特定應用鏈和L2勢在必行

公鏈上的生態系統由各種產品之間的交互形成,然而游戲通常會形成獨立的系統,這是因為游戲屬于應用層,在垂直和水平方向上都只有有限的兼容性。想象一下區塊鏈受益于建立在它上面的產品,DeFi基礎設施也受益于建立在它上面的產品,兼容性差就限制了區塊鏈外部的價值流入通道。

我們必須理解到,當游戲內NFT和FT增發了新的代幣時,意味著位于最上層的產品以一種權益證明(ProofofStake)的方式增加了流通代幣供應。這就是為什么當我們設計一個與游戲經濟聯系緊密的代幣時,我們必須將效用運行在一個封閉的經濟區,我們不能給不提供經濟回報的治理代幣增加經濟價值。

當一個資金雄厚的游戲工作室希望開發一款Web3游戲而不用擔心代幣設計,有一個選擇就是開始不發行代幣,而是用像BUSD和USDC這樣的穩定幣。

好消息是應用層最接近終端用戶,未來終端用戶將是最大的價值流入來源。在上面樹狀圖中,樹枝的末梢看似是終點,但是那里有大量的終端用戶。

因此,應用層必須建立一個不同于其他層的利潤模型,代幣經濟學自然也會有不同的地方。重點在于獨立運行且兼具DeFi功能的產品沒有兼容性,或者不需要兼容性,將不可避免地遷移到它們自己開發的區塊鏈或L2上。

這就是為什么特定應用鏈不斷在增加,例如BAS和zkBNB。不必說,特定應用鏈的代幣經濟學也將變得更加重要。獨立的區塊鏈原生代幣在系統中除了做應用程序的效用代幣外,也被用作交易費用和共享權益費用(SharedSecurityFees)。

如果控制發行速度?

如果價值流入受限于戰斗通行證(BattlePass)購買和NFT銷售,我們在設計游戲經濟系統時必須要注意初始代幣市值和預期的經濟增長速度。這是由于缺乏兼容性,這些數字在長期來看不可能比預期更好,盡管可以比預期更差。

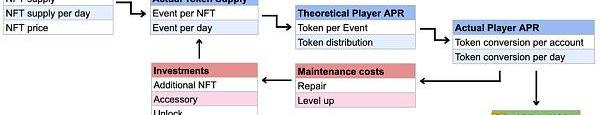

效用代幣的發行計劃會受到很多因素的影響,下面是一個簡化的案例樣式。

流通中的代幣跟事件所需代幣數量有關,進一步又跟每天的事件數量和每個NFT的事件數量有關,最后又跟NFT的供應量有關。

當我們擁有單一清晰的目標鑄造/燃燒比例,為什么我們還需要控制多個變量呢?這是因為玩家從游戲中獲得的效用(Utility)不僅僅是代幣的數量,還有在各個階段玩游戲的體驗。即使在某個特定階段獲得的代幣數量很少,但如果總體體驗物有所值,玩家也會很開心。

由于一個元宇宙空間本身具有與現實世界相近的復雜結構,代幣的發行和分配必須根據游戲玩家的行為數據和滿意度水平進行動態地和自發地調整。

用戶認知很重要

一些游戲引入了有趣的機制。

賽季

對玩家來說,引入賽季機制意味著游戲平衡在每個賽季都會進行調整。玩家理解這個機制,當進入到游戲發現人物和物品調整了之后,就會更少地感到不滿。帶來的好處是不需要特別照顧現有玩家,可以更加公平地調整規則。

NFT耐久性

玩家可以使用NFT角色參與邊玩邊賺游戲,但是這些NFT只能使用特定次數,一旦達到了次數限制,NFT將不能用于賺取代幣。即使效用代幣的供應是無限的,我們仍可以控制代幣發行速度,或者通過限制NFT供應來控制。

通過引入賽季和耐久性機制,玩家會在特定賽季購買特定NFT。開發團隊可以通過分隔游戲時間段來延長游戲壽命。

負和博弈(Negative-SumPvP)

設計可持續經濟模型一個最關鍵的地方是怎么讓負期望值的游戲受到大眾歡迎。賭場和賽馬是很好的例子,也就是說,它們不僅僅是概率游戲,同時具有一種讓玩家愿意花錢交換樂趣和刺激的機制。

在賭場中,玩家肯定有輸的概率,但是他們本意是想贏。賭場的收入來源可被認為是認知扭曲和體驗消費。

許多博弈模型都是負期望值游戲。為了控制通貨膨脹,團隊需要讓這個模型變得有趣,使用數據分析去觸及潛在用戶,通過eSport和游戲直播擴大游戲認知度。此外,為了增加并維持玩家數量,社區資金應該被分發邀請給潛在用戶以及為持續損失的用戶提供有利的隊友結構。

最重要的事情是提升用戶體驗,不僅僅只有鑄造/燃燒比例。那些了解代幣經濟學重要性的團隊過于全身心投入到控制通脹和可持續性,而忽略了創新和加密游戲本身的潛力。

結束語

有兩件事現在是很顯然的。

游戲在許多領域將會變得越來越重要。

許多游戲將會嘗試進入Web3。

然而,Web3最好的經濟模型還沒有找到,同時也沒有證明Web3在某些方面就比傳統游戲更好。

關鍵就是要理解Web3和傳統游戲所認為的合理存在巨大差距。比如傳統游戲認為被監管保護是合理的,然而Web3認為自由和公開透明必須的。這個認知鴻溝中就存在Web3的社會價值和成功機會。

創造只有Web3能做到并且任何人都能理解的用戶體驗非常重要。為此,僅僅在現有的游戲引入代幣或者忽視傳統游戲并想要創造完全新的機制可能不會奏效。

我們需要謙虛地去模仿現有的成功機制,要比任何人都熟悉傳統游戲和Web3之間的內在區別。

這樣,我們將會找到Web3的真正價值。

3月23日凌晨,美聯儲再度宣布加息25個基點,同時鮑威爾在發言會上連續放鷹,紛紛否決了市場猜測的「暫停加息」、「年內降息」等樂觀預期.

1900/1/1 0:00:00文/Blockworks?Research,譯/金色財經xiaozouBlockworksResearch對AIP-1提案投反對票.

1900/1/1 0:00:004月9日消息,MetaSleuth發推稱,SushiSwapRouteProcessor2合約攻擊事件導致0xsifu損失1800枚ETH。第一個攻擊者已歸還90枚ETH.

1900/1/1 0:00:00Nancy CFTC對幣安的監管行動或與SBF及FTX有著一定聯系?3月27日,總部位于華盛頓的美國商品期貨交易委員會(CFTC)宣布起訴加密交易所幣安及其CEO兼創始人CZ.

1900/1/1 0:00:00與前兩年的一擁而上相反,目前微軟、Meta等科技巨頭紛紛削減或關閉元宇宙部門,我們不禁要問駛向元宇宙的科技巨輪已經拋錨了嗎?非也.

1900/1/1 0:00:00ChatGPT引爆的AI熱潮也“燒到了”金融圈,彭博社重磅發布為金融界打造的大型語言模型——BloombergGPT.

1900/1/1 0:00:00