BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD+0%

LTC/HKD+0% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD-0.36%

XRP/HKD-0.36%本文來自公號:美國宗人府

金融界的衍生工具有很多種,真正能掀起金融海嘯的,一般不是普通看漲看跌期權,而是各種“互換”。2008-2009年的金融危機是信用違約互換引起的,而瑞士信貸在GREENSILL遭受的100億美金天劫之后的第二個55億美金劫難,就拜和一個叫比爾黃的韓裔美國人的ARCHEGOS“總收益互換”所賜。

總收益互換的神奇之處,在于允許投資于資產而不擁有資產,這里“投資于資產”的意思是可以從資產漲跌中獲利,“不擁有資產”意思是資產的真正所有人其實不是投資人,真正擁有資產的是瑞信,因此最后塌房的也是瑞信。

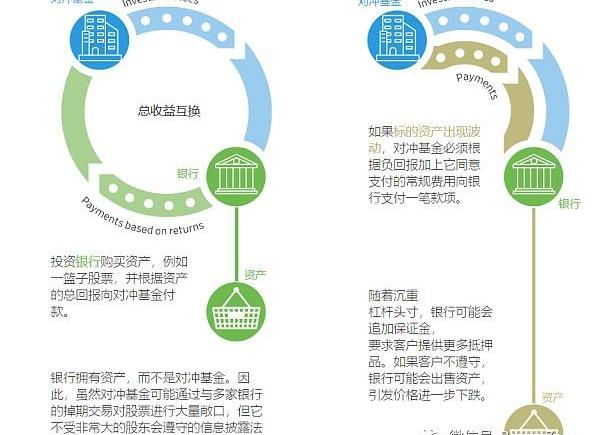

下圖為總收益互換介紹,交易雙方的一方一般是對沖基金或者家族辦公室,另一方是銀行。交易的特點是,瑞信買股票,比爾黃賭大小,賭對了比爾從瑞信收錢,賭錯了比爾賠錢給瑞信。無論對錯,比爾都要給瑞信一個手續費,因為的確給瑞信添麻煩了。總收益互換實際上可以看作比爾在找瑞信借款買股票,當然了,買的股票其實還是瑞信的,比爾只賭漲跌方向。假設比爾管理著大約100億美元的自有資金,得益于總收益互換的杠桿,其可以撬動的頭寸總額則接近300-500億美元。

總收益互換的兩個主要的好處,一個是杠桿,實質上擁有比其現金允許的更多的資產。第二就是匿名,這些掉期讓像比爾黃這樣的投資者可以保持匿名。美國證券交易委員會采取的立場是,除非投資者對相關股票擁有投票權,否則他們無需披露股票衍生品的頭寸。如果投資者沒有投票權,他們就不會被視為股份的最終所有者。成為公司10%以上股份實益擁有人的投資者也被視為公司內部人員,因此必須通過其他公開文件報告其持股變動。

瑞士準備采取緊急措施,讓瑞銀收購瑞士信貸:金色財經報道,據英國金融時報:瑞士(當局)準備采取緊急措施,讓瑞銀收購瑞士信貸。[2023/3/19 13:13:07]

前文“瑞士信貸何以淪落至此:一排樹墻引起的血案”里面提到,沙特為什么不愿意繼續注資救瑞信,不是沙特沒有錢,而是不想去做10%以上的合規性披露。那么沙特可不可以搞一個總收益互換呢?也可以,但這樣的玩法就是在賭瑞信的方向,而不是長期投資的心態了,這是一個沙特1.0的想法。

那么假設我BRUCE有一個家辦,時間回到沙特逼宮的那一天,該不該賭一個瑞信股票的總收益互換呢?這就要探討總收益互換的成本,一般是市場利率加上一個SPREAD,目前的經濟環境,美聯儲已經快把利率加上天了,股市波動性大,因此瑞信股票的SPREAD也上天了,因此如果找個銀行通過總收益互換來代持的話,每天都有很高的手續費費用,短期內股價還未必漲得起來,但是需要每天支付上天的手續費是逃不掉的,這就不合算了呀。所以,TRS合約使用的黃金條件,第一是低利率時期,第二你有內幕消息,因此BRUCE家辦或者其他家辦,很可能不會去做這筆總收益互換,因為收益風險比不具吸引力。

為什么這個比爾黃的交易風格,就這么喜歡大量使用總收益互換?因為他有內幕交易。2012年,比爾黃和他控制的TIGERASIAMANAGEMENT承認,利用內幕信息買賣中資銀行的股票,具體哪一只就不說了,最后比爾黃賠了6000萬美元進行了庭外和解,還給美國證券交易委員會支付了4000萬美金的罰款,并且禁止在香港交易四年。賠完了錢,比爾黃就地解散了TIGERASIA,然后轉身開了一家監管更寬松的家族辦公室,ARCHEGOS就是原來的TIGERASIA的舊酒裝新瓶。那么你細品,ARCHEGOS和比爾黃這么喜歡總收益互換的原因,是不是呼之欲出了呢,實際上比爾黃對中資股票是“情有獨鐘”的,2012年當時認罪的時候買賣的是中資股票,最后崩盤的時候也一樣有大量的中資股票。一個喜歡用內幕做交易的,十年如一日的“中概是真愛”,這是不是也從側面說明了一點什么問題呢?

瑞士信貸集體:美國經濟可能經歷更嚴重、更長時間的衰退:金色財經消息,瑞士信貸集體(Credit Suisse)的Zoltan Pozsar表示,美國經濟可能需要經歷比投資者目前預期的更嚴重、更長時間的衰退,才能控制通脹。[2022/8/7 12:07:25]

前面提到的沙特1.0基礎上,再深想一層,一個更加狂野的沙特2.0想法是什么呢?沙特一邊說我不會繼續注資了啊,讓各大新聞媒體廣泛報道,把央行放到爐子上烤。另一邊默默地對敲一個瑞信股票的總收益互換,因為雖然表面上看兩個黃金條件沙特一個都不具備,但是通過新聞報道,沙特自己創造了條件,如果極大概率瑞信會被短時間救起的話,則短期的融資成本根本不是問題,沙特自己宣布出來的消息,實際上已經影響了股票的走向。明著,不修“股本注資”這條棧道,暗著,暗渡“總收益互換”這條陳倉。更絕的是,這個策略其實也只有沙特能用,別人誰也用不了,因為誰出來喊“對瑞信我不追加投資了啊”,市場都不會報道,只有自己能玩的策略,這屬于金融玩法里的陰謀里面的陽謀。最后無論誰出來救瑞信了,沙特就可以撤出總收益互換,整個過程最多一兩個禮拜,全程都不算沙特持股,什么都不會披露給外界,還順便加了杠桿。正所謂“悄悄的我沙特從總收益互換走了,正如我大張旗鼓當第一大股東的來,我揮一揮衣袖,不帶走任何一片需要披露的云彩”。

扯遠了啊,不談沙特的1.0或者2.0啦。總而言之,這個”總收益互換”業務里面的風險點,是一旦對沖基金或者家辦賭錯了方向而交不足保證金,那么被坑的就是銀行。時間來到2020年的2月13日,一個叫JASONVARNISH的男子在科羅拉多滑雪的時候不幸死亡。當時他坐纜車上行的時候出了問題,人從座椅上摔下去但是衣服被卡死在座位上,他的滑雪服從外翻然后扣著他的頭和軀干,使其難以呼吸,整個過程幾秒內,他的同伴就大聲呼喊工作人員停下纜車,但是工作人員在鏟雪沒有聽見。于是隨著座椅越升越高越來越遠,工作人員更是不可能聽見了。等到幾分鐘后座位終于緩緩上升到可以在山頂下車的位置,JASONVARNISH早已被自己的衣服窒息而死,且全程懸掛在纜車下方。如果看過“死神來了”系列電影的就會明白,這屬于“死神來了”級別的離奇死亡的情節。

瑞士信貸董事會成員:比特幣對法定貨幣和銀行業沒有威脅:金色財經消息,瑞士信貸董事會成員、金融科技專家Blythe Masters在該公司舉行的會議上表示:“關于比特幣為何最終會取代法定貨幣、削弱銀行業的商業價值,我至今仍對許多觀點持懷疑態度。”她提到的論點是加密貨幣的主要承諾,包括取代法定貨幣,以及作為一種對沖不斷增長的通貨膨脹的工具。用她的話來說,數字資產在這個意義上的有效性“仍有待觀察”,而無限可用的加密貨幣“對加密貨幣提供的長期通脹保護提出了一個根本性的問題。”(Finbold)[2022/3/24 14:16:04]

這位JASONVARNISH是瑞信大宗經紀業務的頂級風險經理,大宗經紀業務就是比爾黃的總收益互換交易本來應該歸屬的部門。JASON的死亡日,也就是2020年2月13日,是“瑞士信貸何以淪落至此:一排樹墻引起的血案”里面提到的因丑聞辭職的CEOTHIAM離開瑞信的辦公室的同一天。需要指出的是,當初THIAM得到了瑞信CEO的工作,正是因為瑞信知道自己的風險管理不足,想要THIAM把原來在PRUDENTIAL的管理風險的經驗帶來瑞信。THIAM還沒有來得及大展宏圖,就含恨離場了。因此2020年2月13日瑞信在歐美兩個大陸,同一天失去了兩個風險管理的重要人員,一個是有強烈風險管理意識的CEO,一個是大宗經紀業務的頂級風險經理,前者的原因是一排樹墻,后者的原因是雪場纜車。

瑞士信貸將2020年標普500指數目標點位降至2700點:瑞士信貸:將2020年標普500指數目標點位從3300點降至2700點。給予2021年標普500指數初始目標點位為3100點。(金十)[2020/3/24]

繼續回來談瑞信為什么不能預測到后來的比爾黃這個事情,因瑞信自己的損失預測模型有問題。早在2019年,美聯儲發現瑞信在損失預測模型方面有問題,給了其4個月的時間來改正,瑞信4個月內沒有完成修改。

2020年3月,JASON和THIAM離開瑞信一個月不到,又一個跟瑞信做對手盤的對沖基金爆雷了,這家MalachiteCapital破產后,瑞信對其平倉后發現損失了2億美金。這個時刻就已經暴露了瑞信的保證金系統的缺陷。據知情人士透露,瑞信的模型有兩個問題:首先是沒有深入研究Malachite的交易策略以及它在動蕩的市場中的表現。第二個是保證金系統過時,該系統無法實時有效地監控隨著標的證券價格的變化,頭寸為銀行帶來了多少風險。

交易保證金系統的更新,原本是THIAM的風險管理改革的重中之重,THIAM希望瑞信有一套跟原先雇主PRUDENTIAL一樣先進的風險管理系統,而JASON就是THIAM旗下具體推進的大將,更新后的風險管理系統遠景是什么,短期怎么推,都已經有了一個藍圖。就在JASONVARNISH意外死亡以后,風險管理系統的改進項目,從快車道放到了慢車道,原因很簡單,新來的CEO不覺得風險管理系統是急需改進的軟肋。

動態 | 瑞士信貸使用區塊鏈技術完成基金交易:據砍柴網消息,近日,全球投資銀行瑞士信貸和葡萄牙BancoBest銀行,已使用區塊鏈技術完成了基金交易。據悉,金融機構可以通過區塊鏈平臺FundsDLT處理基金交易的各個過程。FundsDLT旨在通過使用區塊鏈技術和智能合約來提高基金交易處理的效率,據稱將縮短從訂單交付到交易處理的請求和結算之間的時間。[2019/2/10]

JASON意外死亡后,一個叫PARSHUSHAH坐上了他的位置,他是新CEO喜歡的人選,當年在THIAM手下萬年不出頭,這下THIAM走了,JASON死了,他走馬上任了:一個原來是跟比爾黃做對接的銷售,不具備風險管理經驗,但卻坐上了瑞信大宗經紀業務的頂級風險經理位置。盲人騎瞎馬,夜半臨深池。

從PARSHU上任,到比爾黃爆雷,中間有一整年的時間,整個一年時間瑞信內部動蕩,很多高層離職,因此風險管理系統包括交易保證金系統的改革被從慢車道變成了完全擱置。直到比爾黃的ARCHEGOS倒閉時,這些一兩年前就該解決的問題,依然沒有得到解決。動態保證金系統是大銀行普遍使用的先進的系統,該系統將利用價格以外的其他實時因素,例如波動性和集中風險來給保證金定價,如果瑞信啟用了這套系統,比爾黃的風險即使不是完全可控,也是大部分可控。

故事的結局很多其他的文章都寫過了,我就不浪費筆墨了。比爾黃這個名字起的真的不好,漢語里既然叫比爾黃,最后當然是黃了。但最后手里真正擁有貶值資產的背鍋俠卻是瑞信,而比爾黃早拿不出錢來賠瑞信。瑞信的死神來了,死神來之前,其實是提醒過瑞信很多次的,MalachiteCapital就是很好的一次提醒,可惜瑞信疲于內部整合,一年多毫無作為。

回頭看,一排樹墻趕走了THIAM,一趟纜車送走了JASON,兩件缺一不可的事情居然同日發生,才讓PARSHU從銷售成為了頂級風險經理。像極了電影“死神來了”里的各種巧得不能再巧的設置。PARSHU最后作為直接責任人,眼看著ARCHEGOS崩盤而不作為,一次送走了55億美金。所以從某個角度講,瑞信的“死神來了”時刻其實發生在2020年的2月,而不是GREENSILL和ARCHEGOS雙鬼臨門的2021年3月。

看今天的頭條:“瑞信已死”,毫不意外,今天瑞信的確已死。

其實三年前科羅拉多VAIL當地報紙在報道一個名叫JASONVARNISH的遠方游客的死訊那天,當一只蝴蝶掀起翅膀的時候,遠方的風暴中心毫無察覺。

舞照跳,馬照跑,瑞信上下在關注即將到來的2019年的獎金分配,很多瑞信人估計也掃了一眼當時公司發出的訃文電郵:哦,公司對死者的評價是“成功地在對客戶保持商業頭腦和維持銀行的風險紀律之間取得了適當的平衡”,可惜啊,這個跟THIAM很熟的叫JASON的家伙46歲就死了。哎?想這些沒用的干啥?獎金下來了以后給老婆和自己買點兒什么好呢?今年獎金不會少啊,特別是有GREENSILL和ARCHEGOS這么兩個大客戶,明年是不是可以換個更大的房子呢。。

來源:EmpowerLabs 撰文:王超 美國時間3月1日下午,美國猶他州立法機構在激烈的討論之后以微弱優勢通過了H.B.357法案-《去中心化自治組織修正案》.

1900/1/1 0:00:00原文作者:CryptoTrissy原文編譯:aididiaojp.eth,ForesightNews收益率具有跟代幣價格相似的波動性,在牛市中上漲,在熊市中下跌.

1900/1/1 0:00:00撰文:Bruce,DODOResearch編輯:Yaoyao、Lisa 總結 以太坊質押率較低,增量空間巨大,LSD市場增長可持續.

1900/1/1 0:00:00今天凌晨,?Sui開發團隊MystenLabs在官方推特上舉辦了主題為「TheWavetoMainnet」的TwitterSpace.

1900/1/1 0:00:00文/@AlanaDLevin,VariantFund合伙人;譯/金色財經xiaozou擴展性問題并不是加密技術的底層瓶頸.

1900/1/1 0:00:00USDC價格出現脫錨,Binance、Coinbase等宣布關閉USDC兌換服務。面臨恐慌和擠兌,USDC會進入死亡螺旋嗎?1天時間,SVB的漣漪效應就來到了加密市場.

1900/1/1 0:00:00