BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD-1.13%

LTC/HKD-1.13% ADA/HKD-4.54%

ADA/HKD-4.54% SOL/HKD-1.95%

SOL/HKD-1.95% XRP/HKD-1.01%

XRP/HKD-1.01%撰文:0xLoki

最近在推上和Space上和很多朋友討論了LSD杠桿挖礦的問題,主要的問題在于:

杠桿Staking高收益的本質是什么?風險點在哪里?

杠桿Staking的高收益是否可持續?

關于杠桿Staking的合成方式可以參考CapitalismLab的文章。文章提到的循環貸在defisummer早期借貸負利率和Bendao借貸負利率的時候也普遍存在,本質上通過不同標的的存借利差進行套利。與傳統金融中的國債逆回購非常相似

一種更簡單的實現方式是:

Alice現在有10個ETH,AAVE以3%的利率借給Alice90個ETH。

WBTC月供應量下降12.44%,總供應量回到2021年9月的水平:11月28日消息,Dune Analytics數據顯示,本月Wrapped BTC(WBTC)供應量下降 27,398 枚(-12.57%),為有史以來最大降幅。總供應量回到2021年9月的水平(共217981枚)。WBTC市值回到2021年1月的水平。目前 Kraken 上 WBTC/BTC 比率為 0.98。

此前BitGo創始人表示,鏈上儲備證明顯示,WBTC由1:1的比特幣儲備支持。因擔心Alameda Research破產風險,Euler Finance社區新提案提議將WBTC喂價從BTC換成WBTC。[2022/11/28 21:07:00]

Alice拿著100個ETH質押到了Lido,獲得了100個stETH

Coinbase NFT市場已聚合OpenSea和LooksRare上的以太坊NFT:金色財經報道,Coinbase NFT市場已聚合OpenSea和LooksRare,其用戶可查看Coinbase NFT、LooksRare和OpenSea上的以太坊NFT,從而以更好的價格進行交易,隨后Coinbase也計劃擴展到其他市場和區塊鏈。[2022/9/22 7:13:20]

Alice的100個stETH成為AAVE的抵押物,AAVE上stETH的LTV為93%

加入當前stETH-ETH的匯率為0.98,那么可借貸價值=91.14ETH,借貸是安全的

Binance Labs 宣布戰略投資 RPG 游戲 Tatsumeeko:金色財經報道,Binance Labs 宣布戰略投資 RPG (角色扮演)游戲 Tatsumeeko。Tatsumeeko 是一款可在 iOS、Android 和 Web 上使用的 Discord 角色扮演游戲,可無縫且引人入勝地向用戶介紹加密貨幣和 NFT 的世界。通過這項投資,Tatsumeeko 將繼續開發將在以太坊和 Solana 上發布的 MMORPG-lite 體驗。[2022/6/9 4:14:38]

Alice每年可以獲得100*4.9%=4.9ETH的staking收益,同時需要支付90*3%=2.7ETH的利息,凈收入2.1,折合年化11%。

Terra發起銷毀社區池剩余UST和跨鏈流動性激勵代幣的新提案投票:5月22日消息,Terra官方昨日發推稱,此前的提案Prop 1188“銷毀社區池中剩余的UST+跨鏈流動性激勵UST”已通過,但由于技術問題沒有成功執行,因其試圖從社區池中銷毀超過現有數量的UST。

新提案Prop 1747已發布,并更新參數。如果投票通過,這一提案將銷毀社區池中剩余的UST以及跨鏈流動性激勵UST。[2022/5/22 3:34:14]

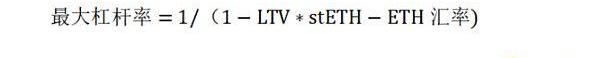

這種方式只是把繁瑣的循環貸過程封裝好,實際上第三方的收益聚合工具和AAVE都在這樣做。同時這種借貸方式的杠桿率也不是沒有上限的,我們可以得出最大杠桿率的公式。按照當前數據,最高杠桿率為13.6倍。

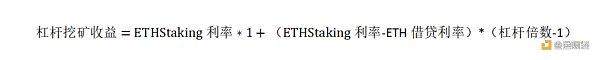

同時我們可以得出杠桿挖礦的收益公式:

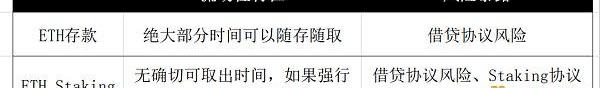

有了這兩個公式以后ETH杠桿挖礦會變得非常易于理解。杠桿Staking的收益來源是Staking和ETH借貸的利差,而之所以存在利差,是因為兩種類型的標的具備不同的風險特征和流動性特征:

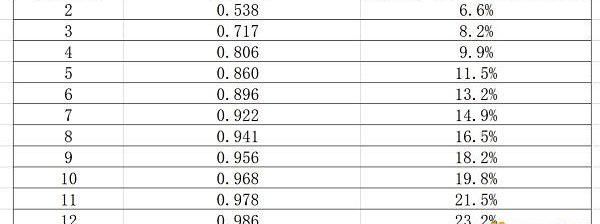

可以看出,Staking和借貸的利差本質上就是流動性溢價和風險暴露溢價,選擇Staking需要犧牲資產的流動性并且承擔更大的損失。而之所以現在通過杠桿實現高達10%-20%的收益,主要是因為ETH上海升級的不確定性,不確定的時間越長,stETH的波動風險就越高。如下表所示,如果stETH的匯率保持在0.9以上,6倍以下的杠桿都是安全的,最高可以獲得13.2%的利率。

理解了收入的來源,收益的可持續性也變得很好理解了。當前之所以能夠存在這么高的利率,主要是因為上海升級的不確定性。Staking具備明確的解質押預期時間,定價會更透明,風險管理更加可控,一個必然的結果是ETH的S質押量繼續上升,降低Staking收益,同時ETH的借貸需求上升,推高存款/借款利率。

所以ETH開放Staking贖回以后,一個高確定性的結果是利差縮小,最終形成平衡,杠桿Staking的收益回到一個合理區間。另一個高確定性的結果是借貸成為Staking的加杠桿方式之一,LSD的借貸市場變得更加繁榮,就像CapitalismLab文章中指出的一樣,借貸成為LSD的隱藏贏家。

除了ETH以外,另外兩個引起我們注意的市場是Cosmos和Cardano,它們都擁有超過40%的質押率和數十億美元的質押資產。Cardano上構建類似產品時非常困難的,一是技術層面的開發難度,而是Cardano只有進入等待期沒有解鎖等待期,潛在的利差空間非常小。

而Cosmos不一樣。Cosmos提供了20%+的質押利率,遠遠高于ETH。同時,Cosmos生態普遍擁有14-21天的解鎖期,雖然不像ETH那么長,但也提供了一定的空間。Osmosis的質押產品也讓我們看到了用戶的流動性敏感程度。提供一個8%的活期借貸收益并以12%的利率把ATOM借給杠桿挖礦者,在產品上似乎是可行的。

當然,實際落地還涉及很多復雜的問題。不過一個比較確定的事情是:POS公鏈都需要LSD來提高資產效率和質押率,國債化又勢必帶來利差,利差又會為借貸提供新的市場空間,這對借貸協議來說非常重要,因為這是為數不多存在剛性需求并且能夠帶來真正協議收入的業務。

Tags:ETHStakingAKIKINGETHMAXYstaking ETHakita幣發行量biking交易所排名第幾

作者:鄒平座;徐藝軒 從人類發展的動機和市場的自然演化進程來看,信用貨幣制度過渡到價值貨幣制度,區塊鏈過渡到價值鏈,是人類市場發展的一種必然結果,這是貨幣回歸價值尺度功能的必然要求.

1900/1/1 0:00:00撰文:KarimHalabi,OutlierVentures編譯:aididiaojp.eth,ForesightNews代幣治理委員會可以通過許多不同的方式將代幣分配到社區和利益相關者手中.

1900/1/1 0:00:00原文作者:Cookie,律動BlockBeats昨日,@domodata啟動了一場基于Ordinals協議的創新實驗「BRC-20?」.

1900/1/1 0:00:00TL;DR ?OffchainLabs、Arbitrum基金會和Nansen共同設計了一個代幣分配模型.

1900/1/1 0:00:00文章作者:JosephPolitano文章編譯:Blockunicorn 在硅谷銀行倒閉后,美聯儲向銀行借出了3000億美元的緊急資金,這是否足夠?自2020年以來.

1900/1/1 0:00:00作者?:美聯儲副主席MichaelS.Barr編譯?:Carol吳說區塊鏈 原文鏈接: https://www.federalreserve.

1900/1/1 0:00:00