BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-2.59%

ETH/HKD-2.59% LTC/HKD-3.9%

LTC/HKD-3.9% ADA/HKD-2.12%

ADA/HKD-2.12% SOL/HKD-2.74%

SOL/HKD-2.74% XRP/HKD-2.1%

XRP/HKD-2.1%作者:CapitalismLab

GMX和SNXPerp的新版本都不約而同的借鑒了一個項目-GNS,GNS從去年Luna危機至今上漲10倍有余,交易量和費用收入也屢創新高,這離不開其在機制上的不斷創新。本文將為你詳細介紹GNS的機制,發展歷史及其競爭優勢。可以說看懂GNS就能一眼看穿諸多DEXPERP。

本文較為復雜,建議在閱讀本文時主要看我提煉的要點

GNS的機制

如果你對GNS缺少基本的了解,簡單來說其為一個去中心化永續合約平臺:

預言機定價,LP和Trader對賭

LP為純穩定幣,支持外匯/股票/加密貨幣交易

雙向資金費率,跟CEXPerp一樣一方向另一方支付費用

另外一方面可以閱讀下面我此前寫的GNS中文百科,LP以外的內容仍有意義:

OKX與SignalPlus達成深度合作:5月11日消息,據OKX官方公告,OKX與 SignalPlus正式達成深度合作,SignalPlus將為OKX全球用戶提供高級期權交易工具,并帶來更優期權交易體驗。SignalPlus 是一家期權交易技術服務商,旨在為用戶免費提供高級加密資產期權交易工具。

OKX 首席商務官 Lennix表示,很高興通過與SignalPlus合作將世界級的交易分析工具帶給全球用戶。加密期權交易市場在不斷發展,OKX希望通過擴展期權交易工具和產品套件為全球用戶提供更優交易體驗。[2023/5/11 14:57:49]

對賭模式的核心是風險控制,我們之前討論過GMX是全額保障模式,即每1ETH多倉GLP底層均有1ETH現貨支持這一點,讓GMX可以安然度過狂暴大牛市。那底層只有穩定幣的GNS是如何應對風險的呢?

GNS在交易側和LP側各設有三重機制控制風險,其核心為:

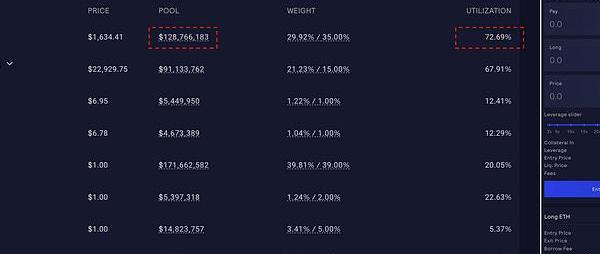

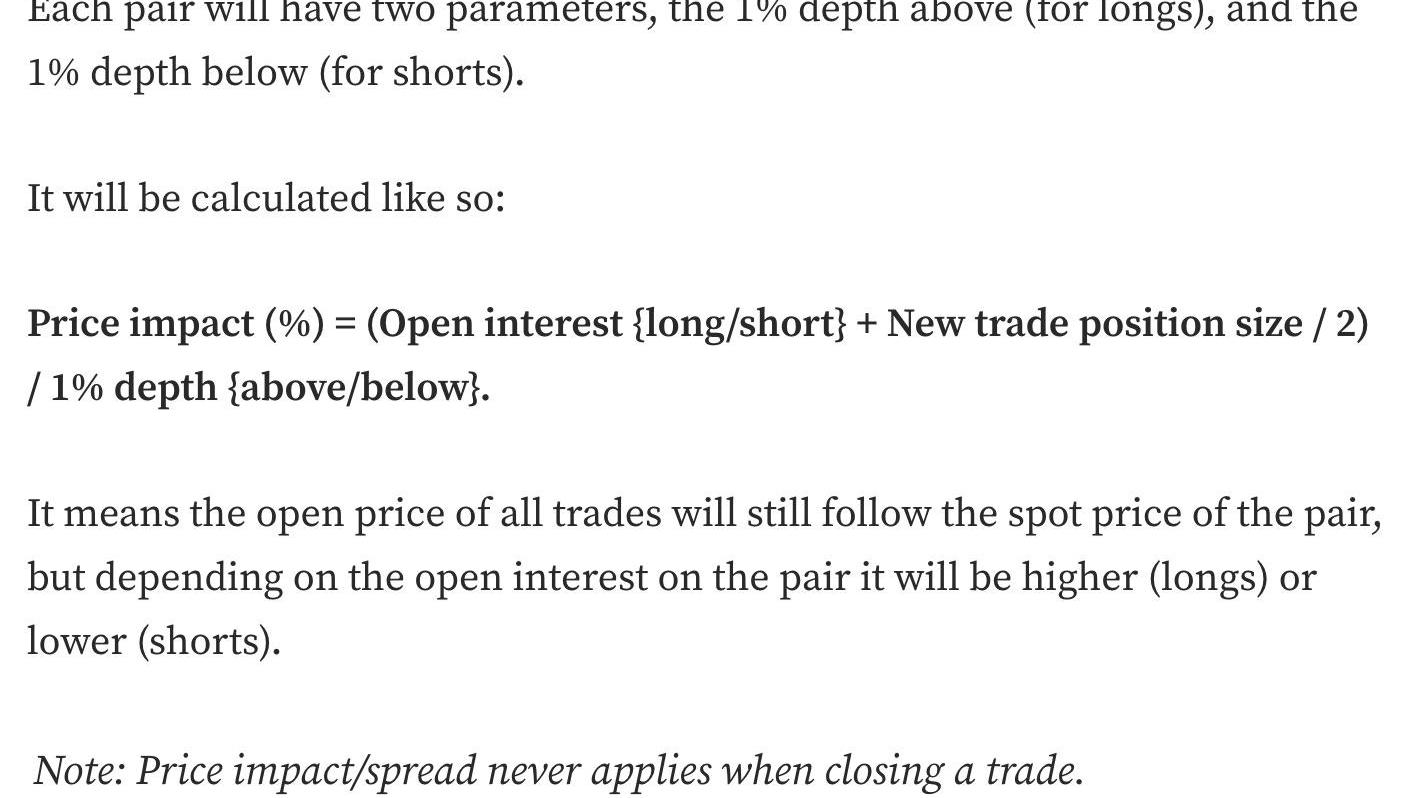

資產現貨流動性決定場內交易滑點,防止價格操縱

加密交易所Coinmetro以430萬美元收購社交籌款平臺Ignium:金色財經報道,加密貨幣交易所Coinmetro周二宣布將收購基于區塊鏈的社交籌款平臺Ignium。聲明稱,Coinmetro截至2月3日購買了Ignium 71%的股份,并計劃在4月底前購買剩余股份。Coinmetro透露,此次收購價值400萬歐元(430萬美元)。

Coinmetro總部位于愛沙尼亞,是一家在歐盟獲得許可,并在澳大利亞、加拿大和美國注冊的數字資產交易所;Ignium為微型和小型企業提供了一個平臺,通過鑄造NFT和發行證券從社區籌集資金。通過此次收購,Coinmetro打算將其服務范圍擴大到受監管的證券發行。(CoinDesk)[2023/2/14 12:06:04]

資產價格波動性和多空比決定持續持倉成本,應對單邊行情

凈值模式加上流動性調節以及現金流循環,構建穩健的LP

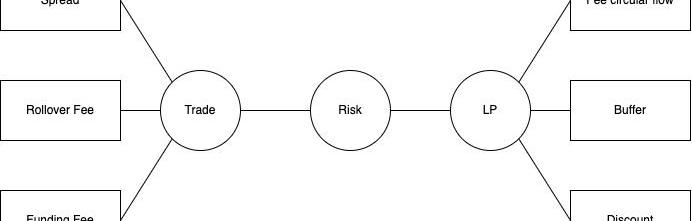

GNS使用了Spread,RolloverFee,FundingFee三重機制來進行交易側的風險控制。

火幣將于明日14點上線BTT、OGN、MASK和RNDR品種USDT本位永續合約:據火幣合約官方公告,火幣合約將于新加坡時間4月9日上線BTT、OGN、MASK和RNDR品種USDT本位永續合約,11點開啟資金劃轉,14點開放對外交易,支持1x-75x倍數。此前,火幣USDT本位永續合約已涵蓋了BTC、ETH等在內的85大主流品種。

據悉,新上線的BTT、OGN、MASK和RNDR品種USDT本位永續合約是正向合約,即穩定幣合約,采用穩定幣(USDT)作為擔保資產,無交割日期,合約標的為其對應數字資產的現貨USDT指數,且每8小時結算一次,結算時間戳分別為0:00、08:00和16:00(UTC+8),用戶已實現盈利在結算后可立即提取。

\u0001[2021/4/8 19:58:07]

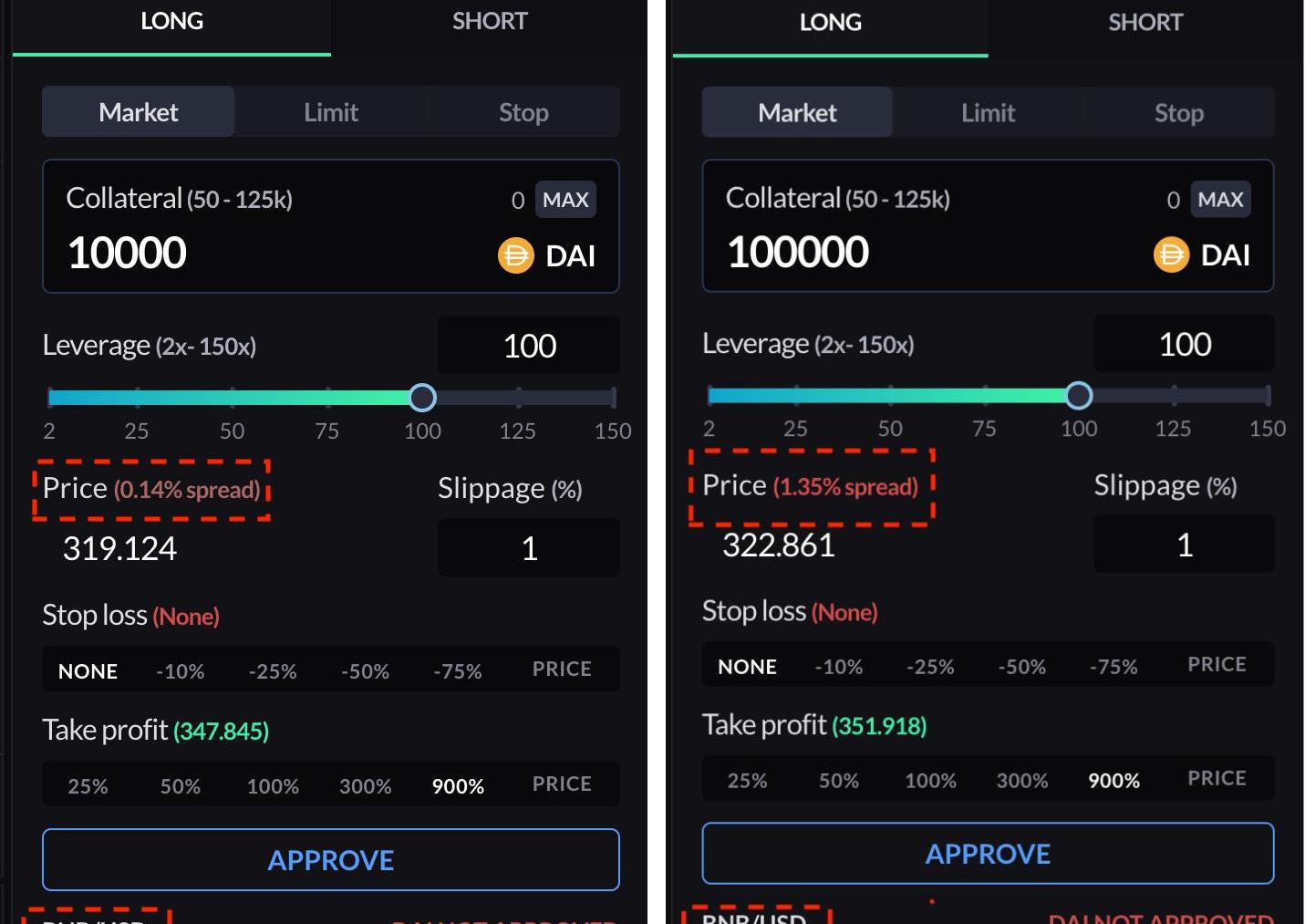

Spread:額外的開倉費用,開倉頭寸越大,資產流動性越差,費用就越高。用于預防價格攻擊,便于上架小幣種。

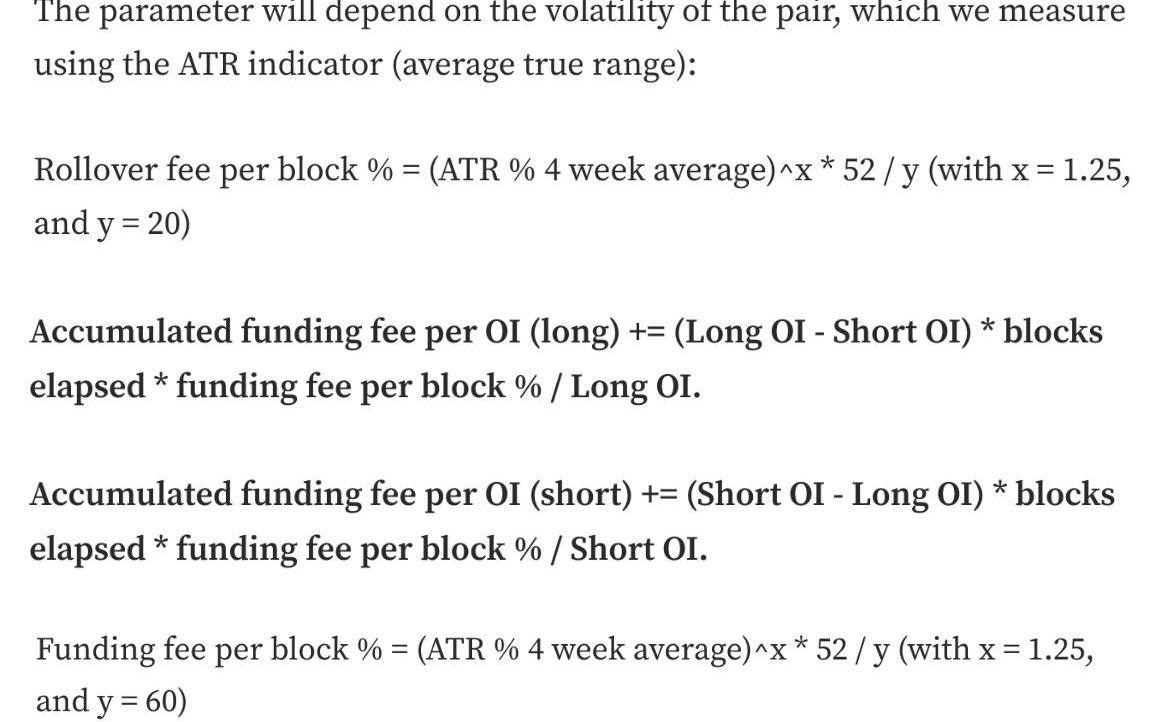

RolloverFee:現貨波動率來定價,用于控制交易者的杠桿和風險

FundingFee:多空頭寸之差和現貨波動率來定價,多/空>1時多頭支付空頭,反之亦然,用于平衡多空比,避免單邊敞口過大。

聲音 | 盧森堡金融監管委員會:加密貨幣公司Cryptominingoptionsignal未獲授權:盧森堡金融監管機構警告公眾,一家加密貨幣公司尚未獲得在該國的授權。盧森堡金融監管委員會(CSSF)表示,金融監管機構不知道一家名為Cryptominingoptionsignal的公司,該公司在其網站上聲稱“在盧森堡獲得許可”。[2019/8/14]

Spread是開倉時需要付出的額外滑點。對于預言機定價而言,其滑點應該根據預言機來源的交易對的深度而動態調整,使得在場外操縱價格的成本始終高于在場內的盈利。所以Spread正相關開倉規模和場內OI影響,而負相關于場外現貨深度。公式參見下圖

RolloverFee/FundingFee根據近期波動性計算,RolloverFee多空均要繳納,而FungFee則由多空比例決定由一方支付給另一方,具體公式參見下圖。在狂暴大牛市下,波動性和多空比的加大將會讓多方支付的費用快速上漲,以此回補作為對手方的損失以及控制多空比。當然,這些也造成了其不菲的交易成本,所以在加密貨幣這種可以做IndexAssetLP的資產類別上,體量會遜于GMX。而對于股票/外匯這種沒有鏈上資產的類別,其就極具優勢。

新晉黑馬 GNO上榜推特討論最多的十個幣種:過去一小時,推特上討論最多的十個幣種中驚現新面孔,黑馬GNO成功上榜。1月15日,GNO(Gnosis)第一個預測市場錦標賽Gnosis Olympia正式結束,所有的獎金已經被參與者所兌換。同時,推特有消息稱,巴頓國際房產公司與Gnosis展開合作。行情顯示,GNO全球均價215.9美元,跌幅27.33%。[2018/1/17]

所謂RolloverFee僅作用在抵押物上,就是你拿$1k開$10k的頭寸,只按你$1k收利息,而FundingFee作用在頭寸上,按$10k收41%。比如下圖$1k開空$10kBTC,FundingFee(s)=-0.0005%,RolloverFee=0.0043%。那么最終需要支付的Fee=($1k*0.0043%-$10k0.0005%)/$10k=-0.00007%,就是這時候開空還是可以賺利息的。

LP側-gDAI也有三重機制使其穩健運行:

類似GLP的凈值型產品,不保本

費用收入/Trader盈虧為gDAI創造出一層buffer,避免價格下跌

激勵長期鎖倉資金,動態調節進出時間,避免極端情況流動性問題

所謂凈值型產品的優勢在于,公平對待所有質押者,極端情況共同承擔。而老的LP模式是所謂保本的,但是赤字下,最后一個跑路的拿不到一分錢,是的,就跟FTX是一個道理,那么在危機關頭自然更容易恐慌。

這里最難理解的是Buffer這一重機制,GNS的費用收入中,有一部分會Mint新的GNS支付給用戶,而原本作為收入的DAI則進入gDAI中構成超額抵押的Buffer,Trader的盈虧在超額抵押情況下也會進入Buffer,這使得gDAI雖然名義上不保本,但實際上大部分時間價格都不會下降,可見其深知大眾“損失厭惡”心理。

GNS同時在超額抵押的情況從Trader虧損帶來的盈利中抽取一部分用于回購GNS,保持超額抵押率在安全范圍內波動,這樣的話長期來看GNS不會是一個持續增發的狀態。

LP長期鎖倉會給其一定的折扣,折扣的資金來源也是從這個Buffer中支出的。而所謂的動態調節,就是超額抵押率越低提款越慢,增加抗風險能力。雖然這么干有點怪,但是規則是提前公開透明的。

是的,你可能沒看懂上面這幾段話,這是正常的,不然我怎么稱之為史上最精巧復雜呢。如果你實在想搞明白,可以先閱讀完gDAI介紹原文?IntroducinggTokenVaults.?,然后再回頭再看上面這幾段話,相信能解決你心中不少疑惑。

發展歷史

在Luna帶來的崩盤中,GNS的LP一度陷入赤字僵局,被迫出售GNS換DAI來補缺口。后來GNS進行了多方改進,在FTX引起的恐慌中表現良好。

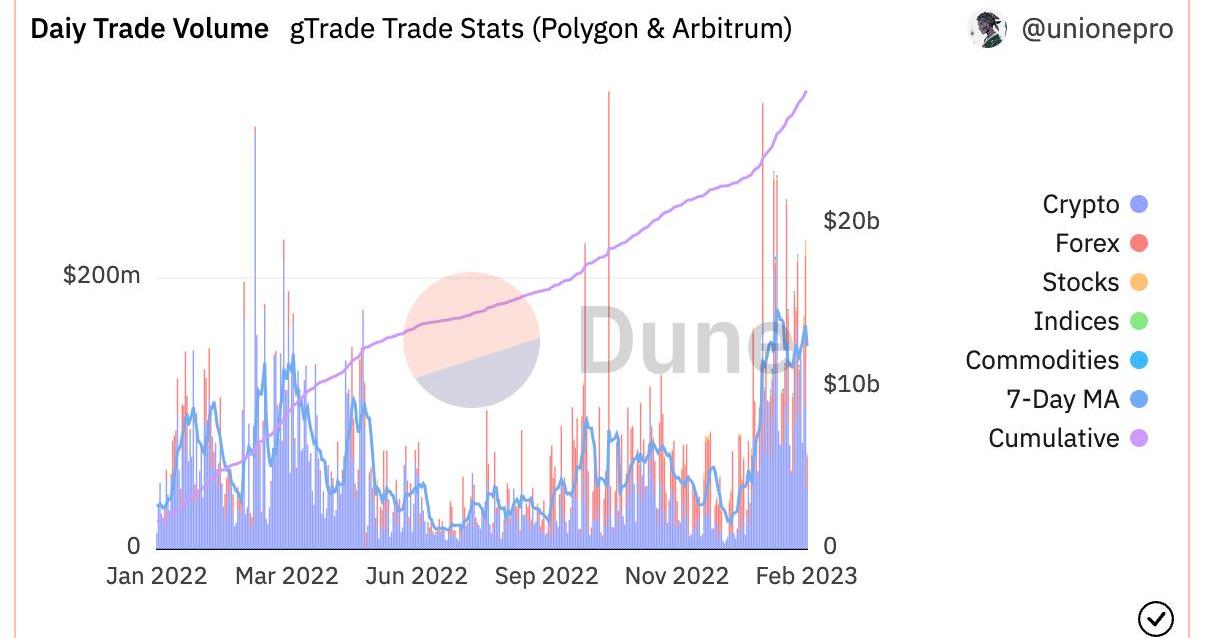

實際就在陷入困境后的6月,前文所描述的交易側三重風控機制就已經悉數上限,使其恢復了正常運營,并在9月開始捕獲到了當時外幣對美元大貶值的熱點,使其重回大眾視野。在12月初,gDAI上限,月底更是部署到了Arbitrum,帶來了今年初無論是幣價還是業務數據的爆發。高效率的團隊讓GNS不斷進化才有了如此鳳凰涅槃之象。

競爭優勢

核心優勢就是在通過其復雜的風控機制,提供了一個體驗合格的外匯/股票衍生品交易場所,在這些資產上交易體驗獨占鰲頭,讓其產品能夠立的住。另一方面雙向資金費率等又讓其和GMX實現了差異化競爭,在加密貨幣方面也成功獲取了部分客戶。做到這些離不開GNS團隊的優秀,這是這個成長型項目最寶貴的財富。

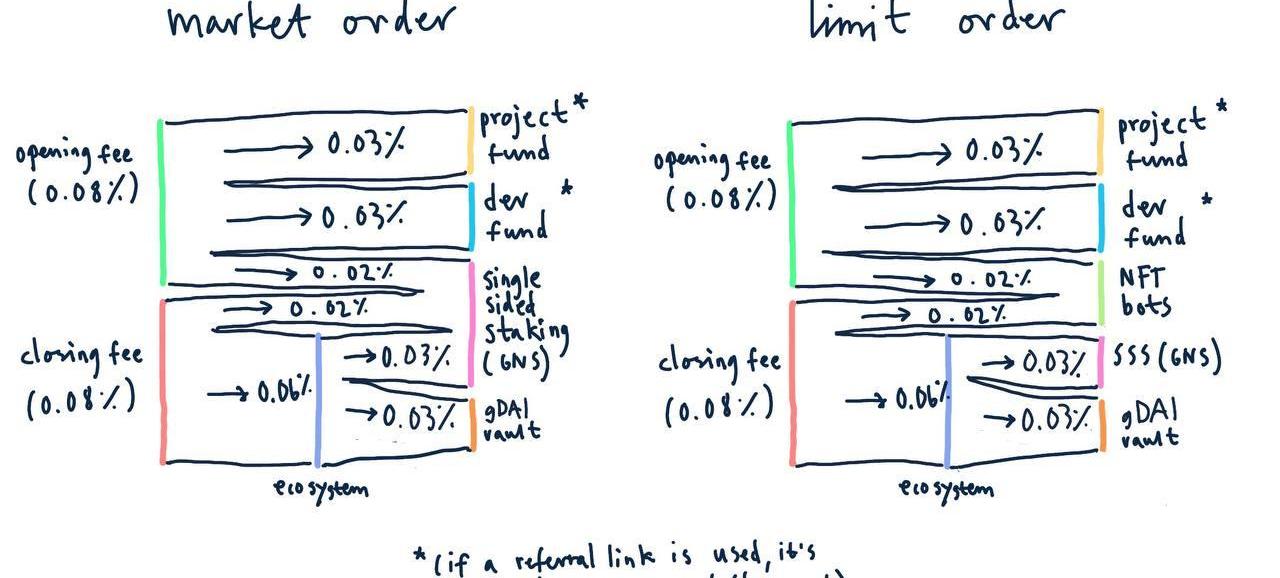

GNS的費用去向明細如下圖,考慮到市價單約占比70%,因此GNSStaking分成約為0.07/0.16x70%+0.03/0.16x70%=36.25%,gDAI分成約為0.03/0.16=18.75%。其中限價單中支付給NFTBots(執行機器人)的部分即是上一條推文中進入gDAIBuffer的部分。

是的,GNS支付給LP的收入比例罕見的低,那么其為何能做到這一點呢?

為了避免Fork,GNS雖有審計但尚未完全開源

如之前的推文所述,其機制極為復雜,挺難抄的,沒抄好容易翻車

非全額抵押模式的LP,讓其可以在高資本效率下運作

雖然GNS看上去給團隊分了一大部分收入,不過其實目前現在大部分項目,比如UNI,Maker,Lido等,其國庫收入也不能或著只能勉強覆蓋團隊支出,所以仍需要不斷賣幣,而GNS靠收入分成就能過活其實算蠻不錯了,畢竟你也不能要求每個團隊都跟GMX那種慈善團體一樣。

總結

讀到這里,想比你也會有所感嘆,實際上所謂DEXPerp,遠遠不是一句Trader和LP互為對手方這么簡單的。所以直到GMX使用了低風險的IndexAsset全額抵押模式,加上其團隊優秀的細節打磨才終于出現一款有人用的產品。然而要交易外匯/股票這些未上鏈的資產,進一步把蛋糕做大,必須使用GNS這種合成資產模式,也是迭代到今天我們才終于看到了曙光。致敬Builder。

DeFi數據 1、DeFi代幣總市值:518.55億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量26.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:513.48億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00將3月將到來的加密事件分為S、A、B、C四個等級,以方便提前做出埋伏。文章將會呈現S級和A級兩個板塊。這個展望是每個月初都會寫一篇,謝謝大家的關注,我也就不多說客套話了.

1900/1/1 0:00:00原文作者:RektFencer做市商在Crypto行業有著特殊的地位,本文介紹了做市商的分類、運行策略以及如何分辨真實的交易等內容.

1900/1/1 0:00:00作者:GaryMa吳說區塊鏈近期吳說發表了BUSD遭受監管突擊的全過程綜述,美國證券交易委員會SEC以BUSD為未注冊證券的切入口狀告Paxos.

1900/1/1 0:00:00金色財經報道,加密貨幣集團DigitalCurrencyGroup(DCG)報告稱,去年虧損11億美元,原因是該公司在加密貨幣價格暴跌和借貸平臺Genesis的重組方面苦苦掙扎.

1900/1/1 0:00:00