BTC/HKD-4.29%

BTC/HKD-4.29% ETH/HKD-4.69%

ETH/HKD-4.69% LTC/HKD-3.96%

LTC/HKD-3.96% ADA/HKD-6.76%

ADA/HKD-6.76% SOL/HKD-8.93%

SOL/HKD-8.93% XRP/HKD-5.84%

XRP/HKD-5.84%原文作者:UkuriaOC,Glassnode

在本期數據分析中,我們將從消費活動的角度來探討這一點,以應對最近的價格上漲,目標是確定新興的行為模式,以衡量不斷變化的宏觀趨勢。

比特幣在經歷劇烈波動的一個月之后,其價格正回升到幾個群體的鏈上成本基礎之上。盡管BTC回調了6.2%,至每周低點的2.26萬美元,但目前持有者的賬戶平均處于盈利狀態,幾個宏觀鏈上指標表明,市場趨勢可能正在發生轉變。

在本期數據分析中,我們將從消費活動的角度來探討這一點,以應對最近的價格上漲,目標是確定新興的行為模式,以衡量不斷變化的宏觀趨勢。我們還將調查,隨著資本開始易手,出售的動機是否開始超過HODLing的機會成本,以及成熟參與者和新參與者之間的關系。

恢復盈利狀態

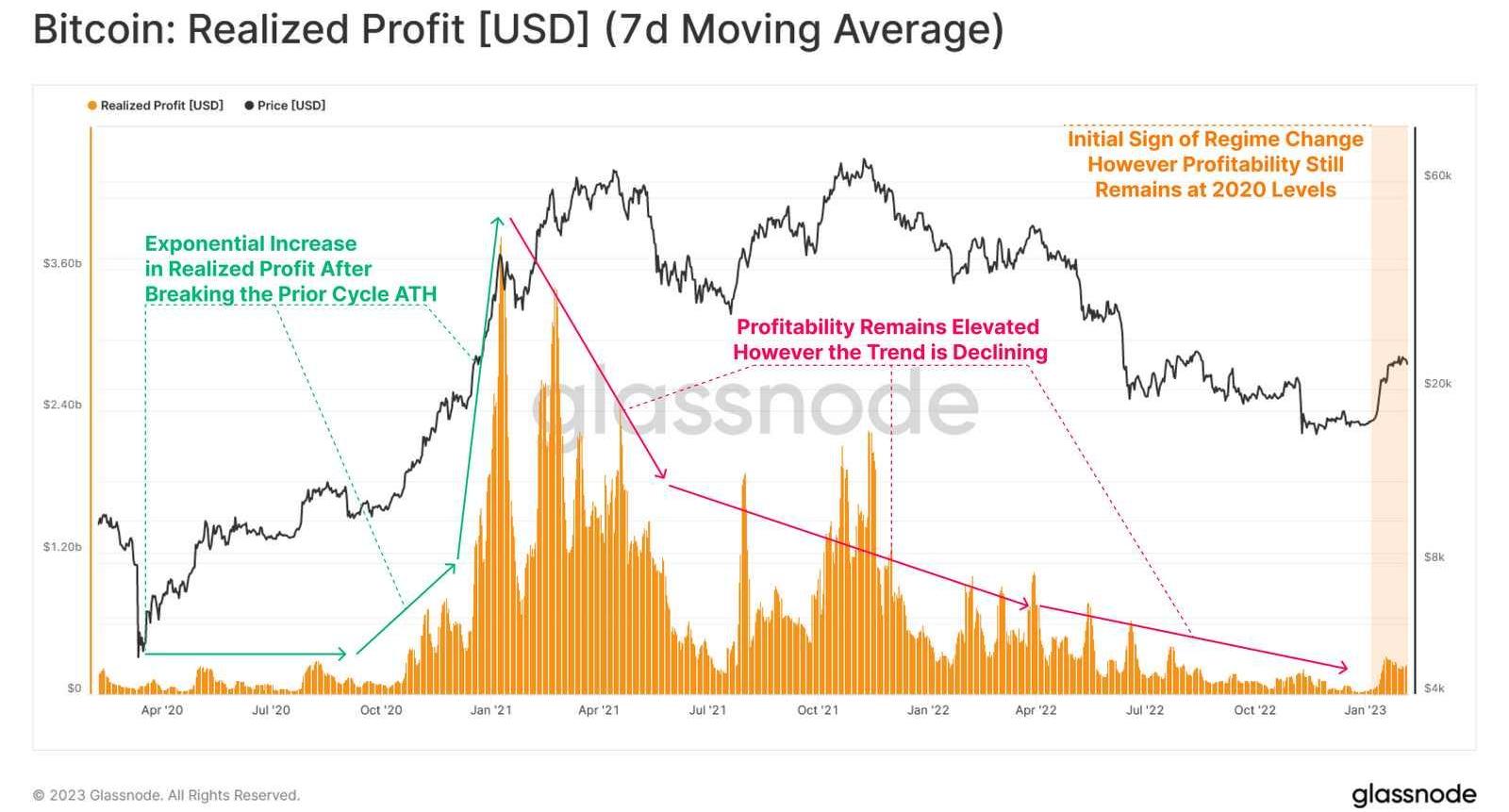

我們將從分析最近一個周期中市場鎖定的已實現利潤開始我們的調查。我們可以看到,2020年10月份之后,由于貨幣政策異常,獲利回吐現象激增。可以看出,自20211月達到峰值以來,這種情況急劇減少,在接下來的兩年內恢復到2020年的水平。

Glassnode:BTC礦工地址的30天供應量變化已連續20天為負值:金色財經報道,根據鏈上分析公司Glassnode的數據,比特幣礦工地址的30天供應量變化已連續20天為負值,4月10日至6月27日期間,BTC礦工地址的凈頭寸除一天外均為正值。分析師表示,這一變化可能暗示市場情緒發生了變化,或者僅僅是資金短缺的礦商需要賣出來為運營提供資金。此外,礦工的比特幣總體余額目前為183萬枚,而1月1日為182萬枚,這意味著最近的變化可能只是礦工總體頭寸的再平衡。[2023/7/19 11:03:26]

最近的價格走勢反映出已實現利潤的復蘇,但對于2021-22年整個周期所經歷的繁榮,它仍是暗淡的。

LiveAdvancedChart

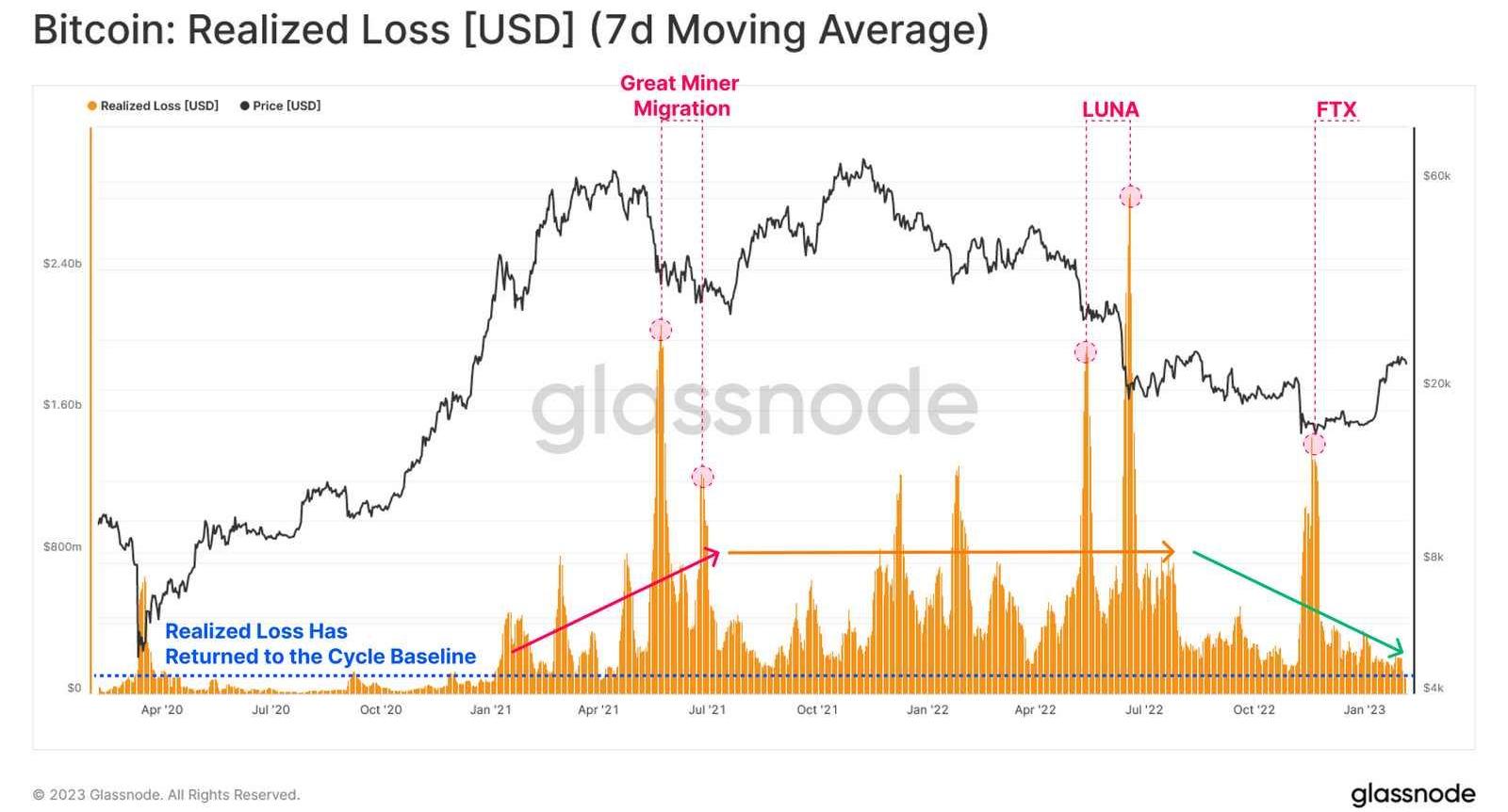

市場在同一時間段內實現的損失在2021年1月之后開始擴大,并在2021年5月的拋售中達到初始峰值。

然而,我們可以看出,目前已實現損失水平已下降至約2億美元/天的周期基線,損失概況總體收縮,除非出現明確的投降事件。

Glassnode數據:自去年7月以來,大多數交易所BTC流出量大于流入量:3月8日消息,Glassnode數據顯示,自去年7月以來,除Binance、FTX、Bittrex和Bitfinex外,大多數交易所的比特幣流出量大于流入量。所有加密貨幣交易所總共凈流出46000枚比特幣(按當前價格計算價值約18億美元)。此外,FTX的BTC持有量經歷了最劇烈的變化。FTX持有的BTC數量增加了兩倍多,目前達到103200枚BTC。

Glassnode將當前相對較低的流入歸因于“目前市場不確定性的規模”,并表明加密貨幣交易市場總體上已轉向衍生品交易,而不是現貨拋售以對沖風險。(Cointelegraph)[2022/3/8 13:44:15]

LiveAdvancedChart

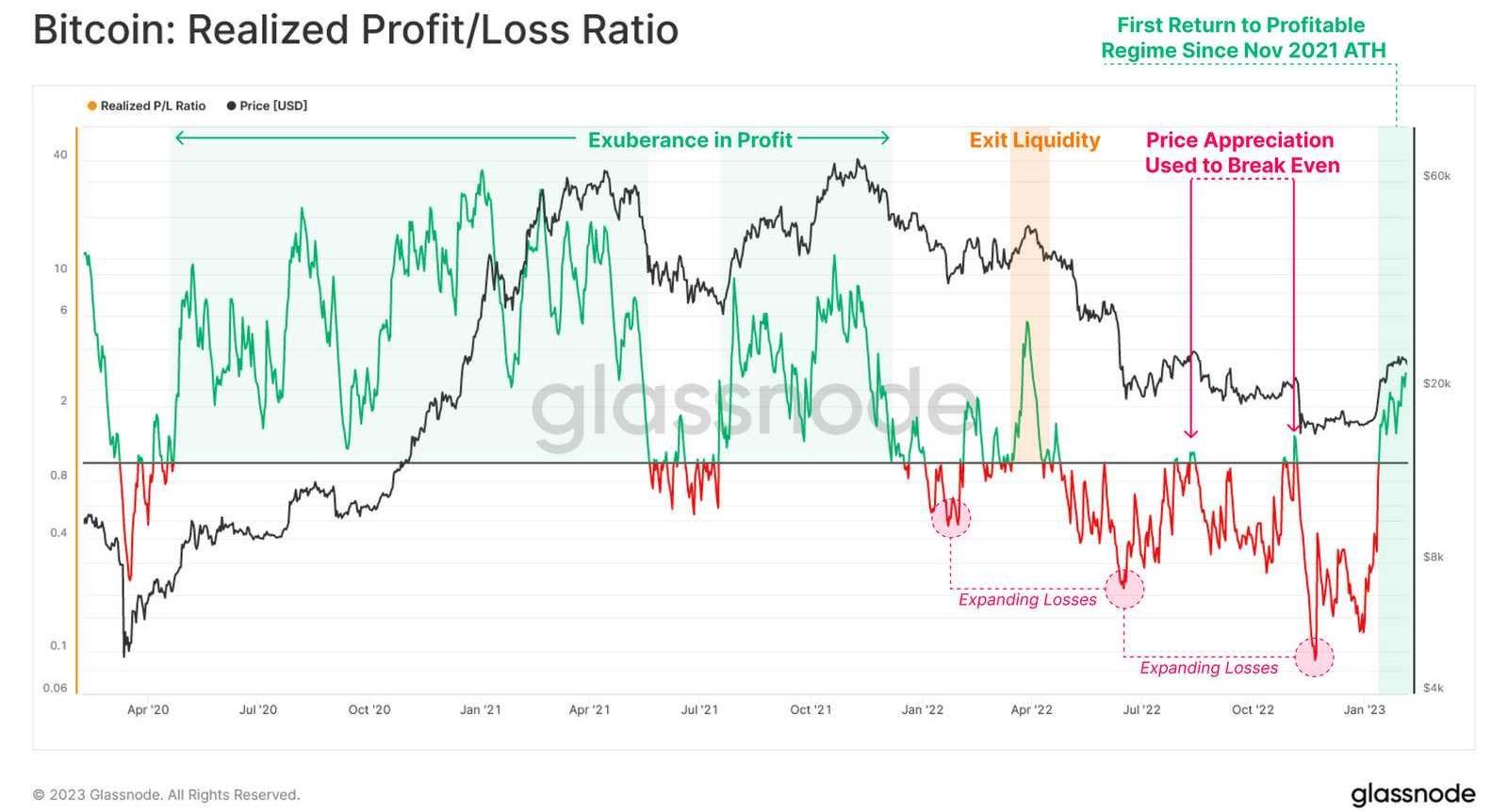

通過計算已實現利潤和虧損之間的比率,我們可以確定兩者之間主導地位的結構性變化。在2021年11月市場達到ATH,然后價格走勢崩掉之后,隨之而來的是一種以虧損為主的制度,將已實現盈虧比推低至1以下,并且隨著隨后的每次價格走勢投降,嚴重程度都在增加。

盡管如此,我們可以觀察到自2022年4月退出流動性事件以來的第一個持續盈利期,表明盈利機制發生變化的初步跡象。

Glassnode首席技術官:過去兩周灰度購買的BTC比同期挖出的BTC多170%:Glassnode首席技術官Rafael Schultze-Kraft表示,自年初以來,礦工僅挖出了26000個BTC。這意味著灰度購買BTC的速度比2021年挖出的新BTC要快54%。但是,絕大多數BTC是在過去16天內被購買的,這意味著在過去的兩周中,灰度購買的BTC比同期挖出的比特幣多170%。(Cointelegraph)[2021/1/29 14:19:31]

LiveAdvancedChart

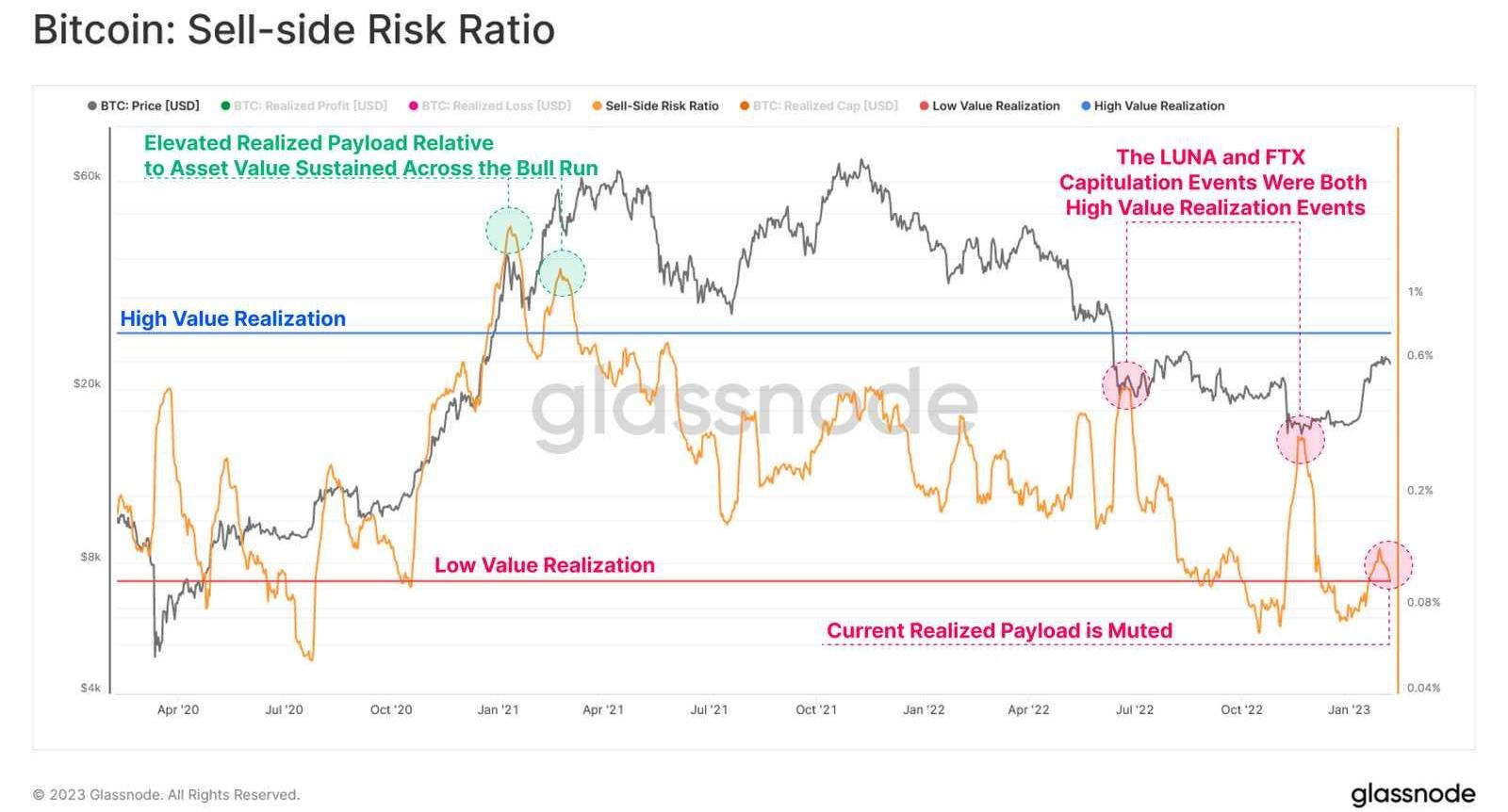

比特幣賣方風險比率是我們可以用來比較總已實現利潤和損失占已實現市值百分比的指標。

從這個角度來看,與資產規模相比,已實現利潤和虧損的總量仍然相對較小。這表明支出事件的規模仍然很小,特別是相對于牛市期間經歷的興奮和FTX投降事件而言。

總的來說,這表明大多數正在移動的幣,都是在相對接近當前現貨價格的情況下獲得的,因此不會鎖定大量「已實現」的有效載荷。

LiveAdvancedWorkbench

動態 | Douglas Ferrie在華盛頓提起訴訟 指控被告加密貨幣套利投資欺詐等:據theblockcrypto報道,8月28日,Douglas Ferrie在華盛頓州提起一項訴訟,原告稱其遵循被告的賬戶設置,使用ETH投資“ARB代幣”,被告稱使用套利機器人,將使投資每兩個月翻倍。2018年11月30日,兩名被告控制的Woodford Research在網上發表了一篇關于“1%俱樂部”的演講,該演講“描述了涉及套利加密貨幣的新投資機會”。原告向被告投入了166000美元的退休金,健康儲蓄賬戶(HSA)和個人資金,但被告的網站使用困難、收取大量費用且投資沒有收益。原告指控被告包括證券欺詐,違反合同,欺詐性失實陳述等。[2019/9/1]

重新上漲

凈未實現損益比率顯示,最近的反彈已經使比特幣的現貨價格高于更廣泛市場的平均收購價格。這使市場重新進入一種未實現利潤的狀態,在這種狀態下,平均持有者又回到了盈利狀態。

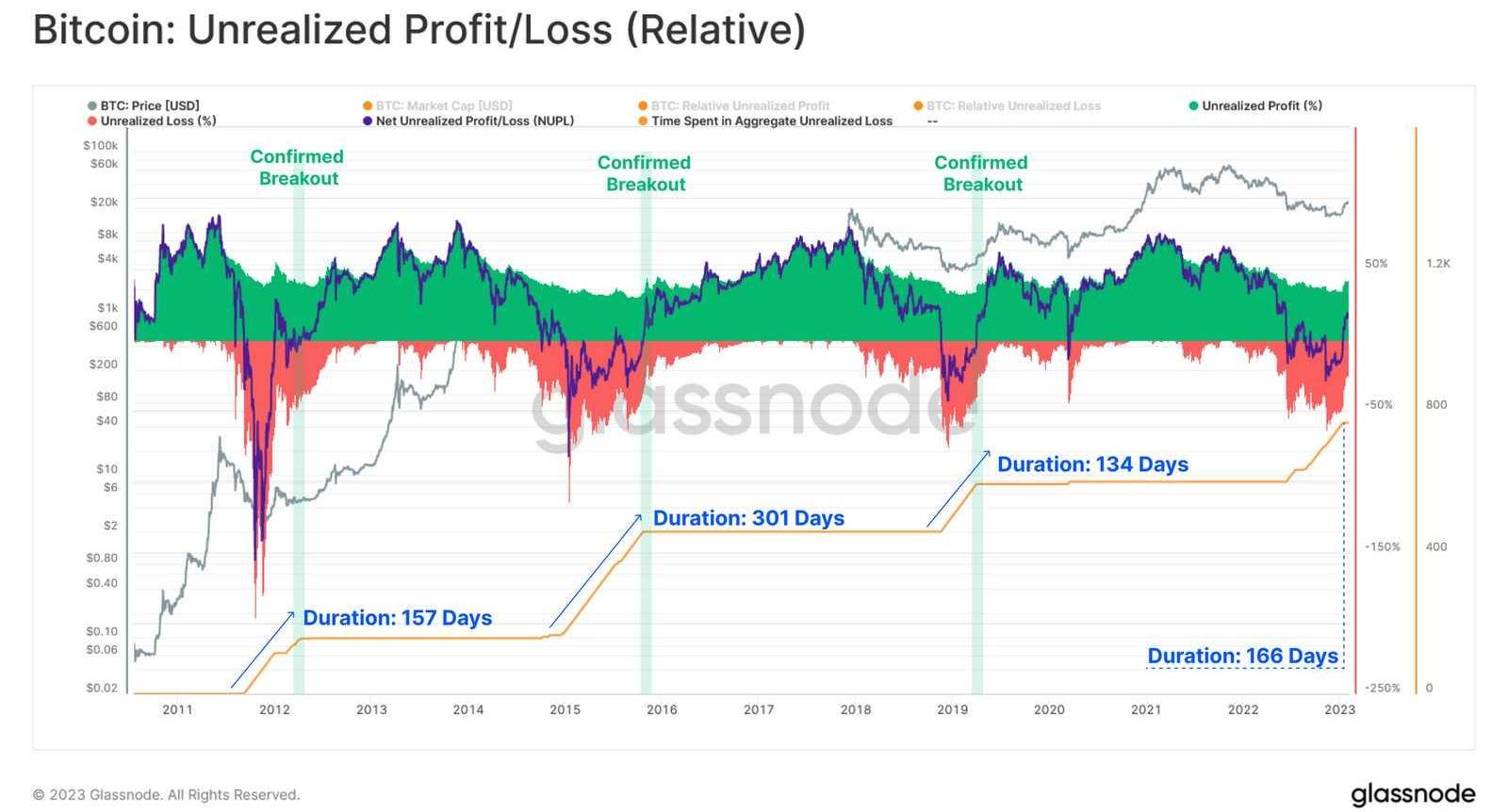

比較過去所有熊市中負NUPL的持續時間,我們觀察到當前周期與2011-12年以及2018-19年熊市之間的歷史相似性。2015-16年的熊市在持續時間方面仍然很突出,未實現虧損的時間幾乎是亞軍的兩倍長。

動態 | Cypherglass與Morpheus Labs合作開展EOS教育培訓項目:據cryptoninjas報道,新加坡區塊鏈初創公司Morpheus Labs最近宣布與EOS最大的區塊生產商之一Cypherglass合作開展EOS教育培訓項目,通過教育將開發人員和用戶帶入EOS生態系統。[2019/6/13]

LiveAdvancedWorkbench

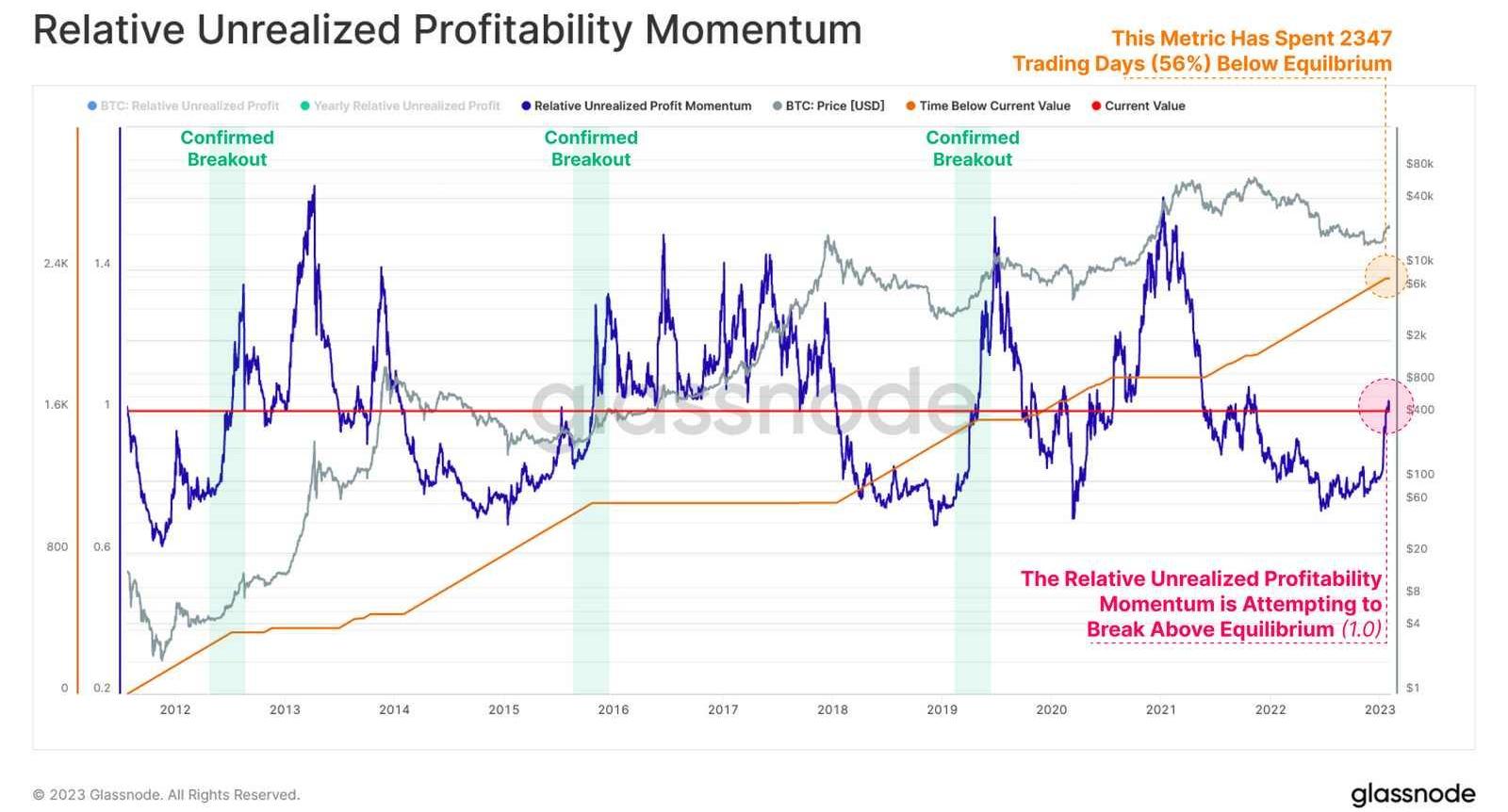

市場持有的未實現利潤總額與其年平均值之間的比率,可以為復蘇的市場提供一個宏觀指標。

最近價格走勢的飆升,已經超過了幾個聚合的鏈上成本基礎模型,導致市場財務狀況顯著改善。這一動量指標目前正接近均衡轉折點,與2015年和2018年熊市的復蘇情況相似。

從歷史上看,突破該平衡點的確認突破與宏觀市場結構的轉變同時發生。我們還注意到,在主要熊市中,低于這一平衡點的時間長度是相似的。

LiveAdvancedWorkbench

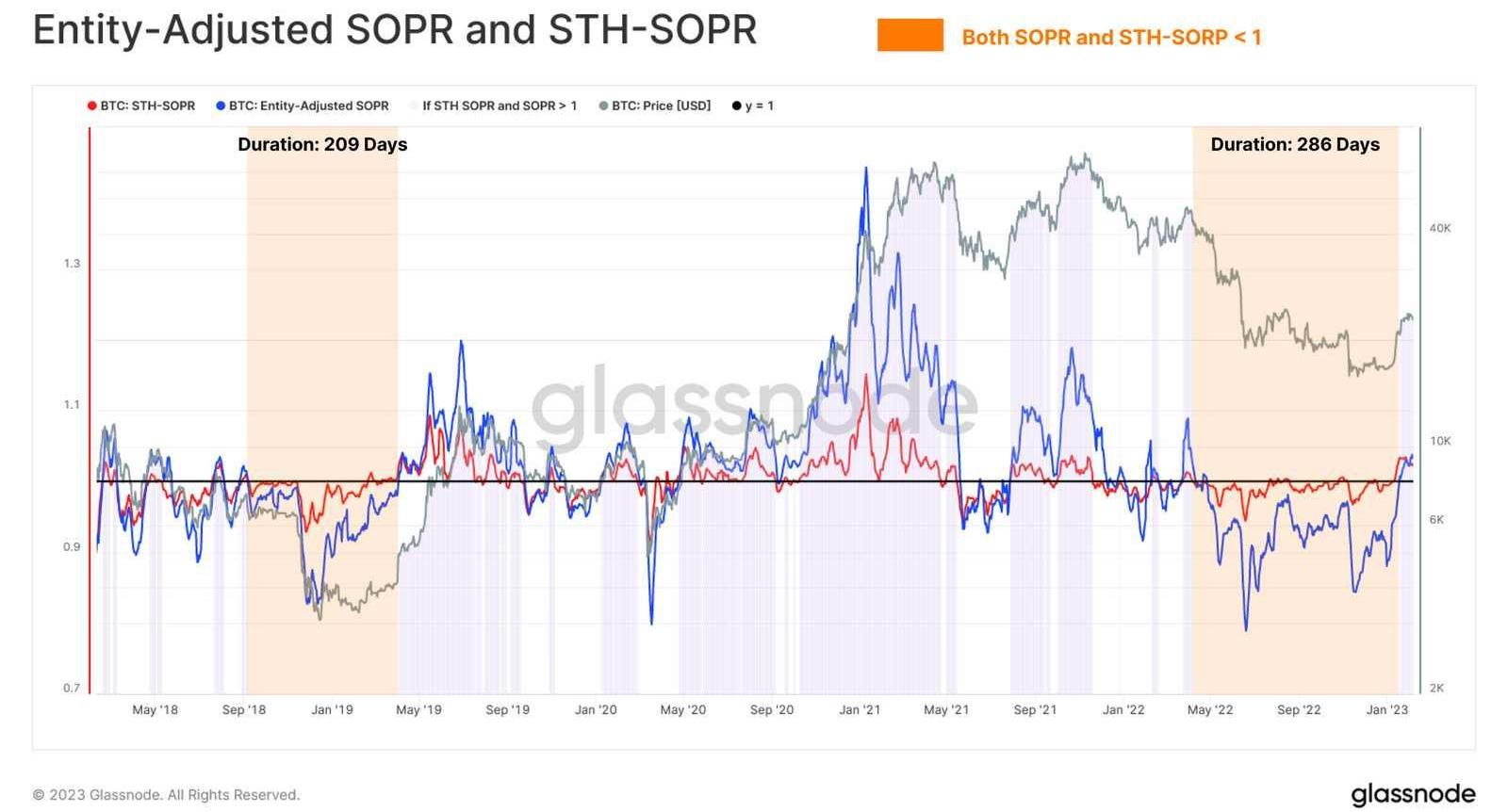

SOPR指標的變體,可用于檢查在任何給定日期由各種市場群體鎖定的總利潤倍數。

對于短期持有者群體,可以看出STH-SOPR現在持續在1.0以上的值進行交易,顯示出自2022年3月以來的首次獲利了結,這反映了最近幾個月以較低價格購買的大量BTC。

更廣泛的市場在經歷了很長一段時間的嚴重虧損后,也恢復了盈利支出。

LiveProfessionalWorkbench

評估長期持有者群體,我們可以觀察到自LUNA崩潰以來虧損的持續狀態。盡管這一群體在過去9個月中繼續遭受損失,但已有復蘇的初步跡象,LTH-SOPR的潛在上升趨勢開始形成。

LiveProfessionalChart

角色的轉變

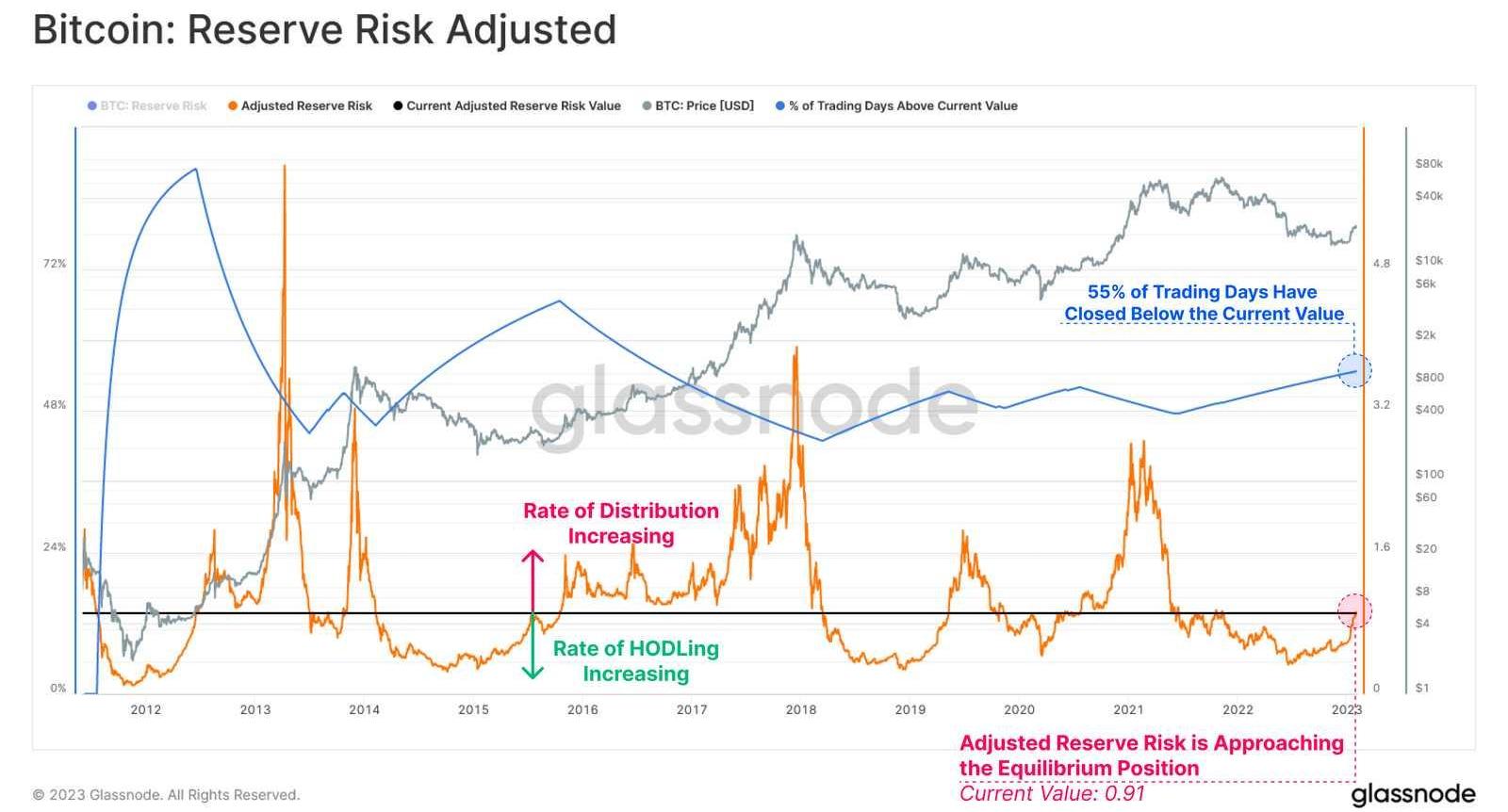

AdjustedReserveRisk指標可用于評估HODLer行為的變化。這個周期性震蕩指標,量化了總的賣出動機與長期休眠BTC的實際支出之間的平衡。

較高的值表示價格和HODLer支出都在增加。較低的值表明價格和HODLer支出都在下降。

趨勢的結構性變化似乎正在進行中,因為該指標繼續接近其平衡位置。這表明,HODLing的機會成本正在降低,而出售的動機正在增加。

從歷史上看,先前突破該均衡位置標志著從一種HODLing制度,過渡到一種增加利潤實現的制度,以及資本從舊的熊市積累者轉向較新的投資者和投機者。

LiveAdvancedWorkbench

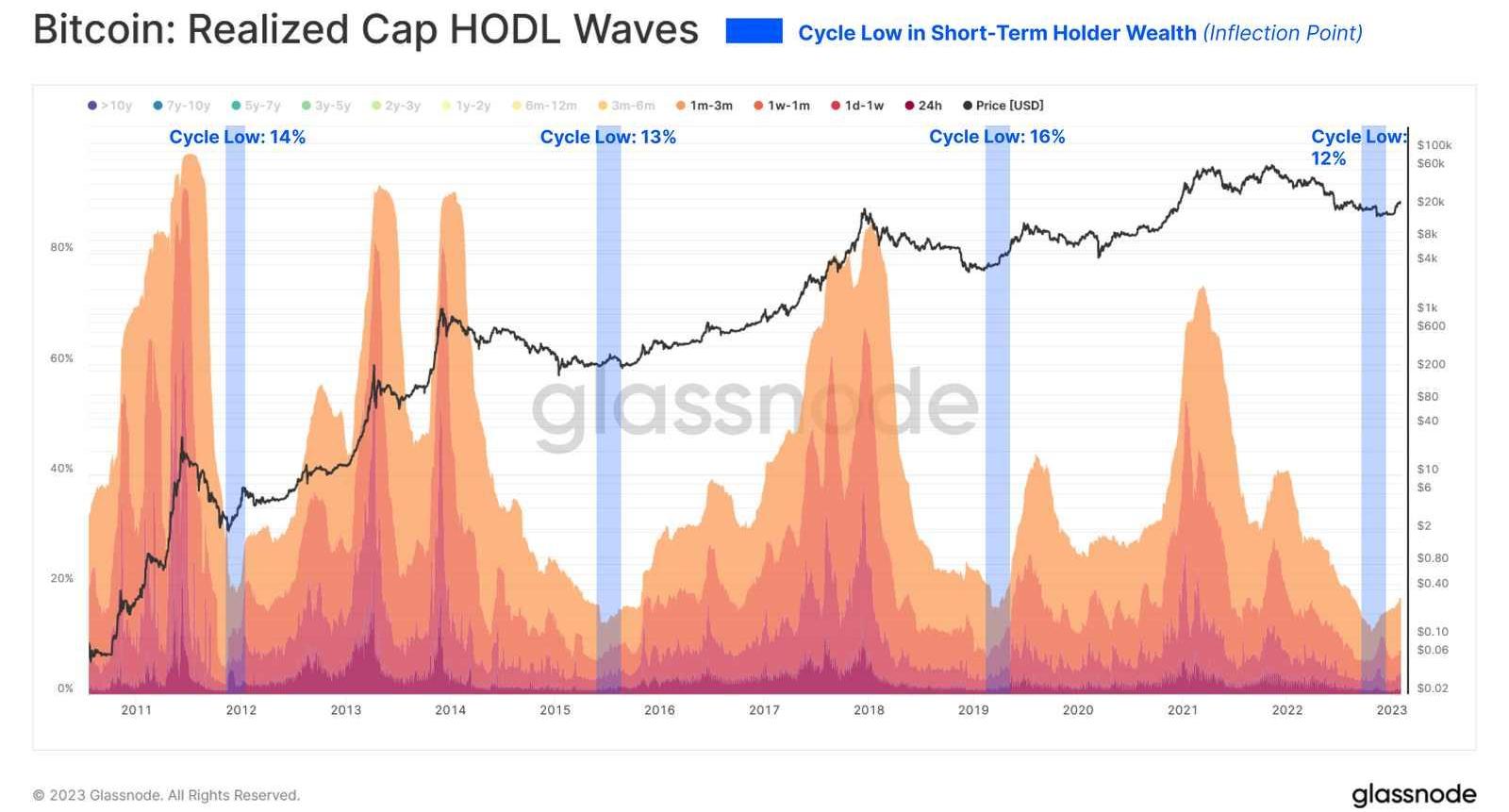

我們可以通過檢查「已實現市值HODLWaves」來增加資本輪換論點的權重。在這里,我們隔離了持有3個月或更短時間的BTC,并記錄了兩個關鍵觀察結果:

新持有者持有的財富比例正在增加,盡管幅度很小。由于這是一個二元系統,這表明財富必須從舊持有者的手中轉移到新持有者手中。這個拐點的深度非常符合歷史先例。

LiveAdvancedChart

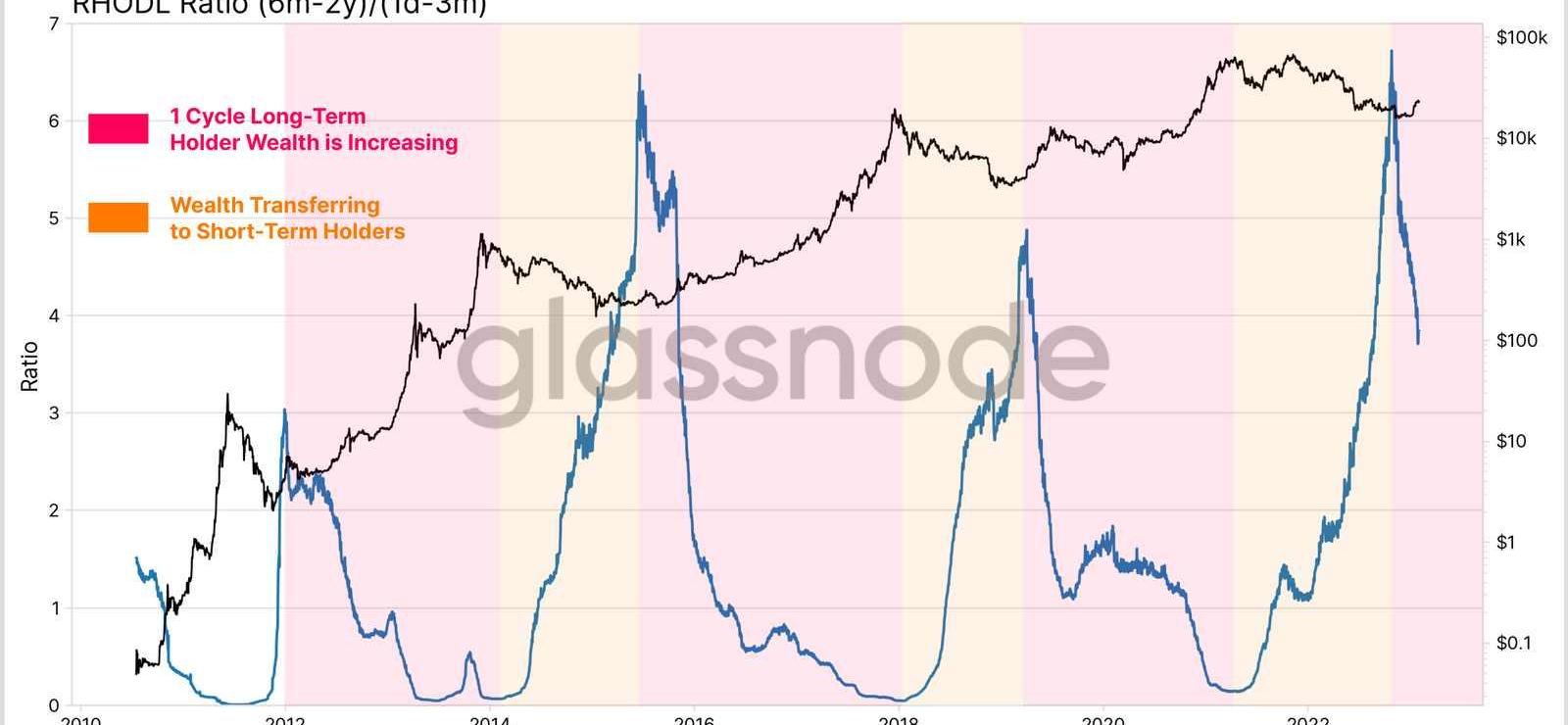

隨后,我們可以使用RealizedHODL比率來進一步補充上述觀察結果。

較高的值表明新買家和投機者持有的財富不成比例。較低的值表明長期、較高信念的HODLer持有的財富不成比例。

在評估已實現HODL比率時,變化率和趨勢方向通常比絕對值更重要。目前,我們正在見證一個周期底部結構的形成,這表明財富的凈轉移正在發生,并且趨勢開始轉向上行。

LiveAdvancedChart

以此為背景,我們可以引入RHODL比率的新變體,它將單周期長期持有者(6個月-2年)持有的財富與最年輕的短期持有者持有的財富進行比較。這旨在評估周期轉換期間的資本輪換轉折點。

目前,我們可以看到這個RHODL比率變體出現了一個大而尖銳的拐點,這表明資本從上一個周期的長期持有者轉向了新的買家群體。

這一市場現象在之前的熊市中驚人地一致,資本流動的大幅變化表明市場特征和結構發生了重大變化。

總結和結論

在經歷了持續不斷的去杠桿化事件,以及漫長、野蠻的熊市之后,有跡象表明,一個周期性轉變可能正在進行。

然而,無論是從持續時間的角度來看,還是從相對于市場規模的已實現利潤和損失的大小來看,這種趨勢仍然還很早期。正如先前在WoC#45中所討論的,在過去12個月中,資本從長期持有者向短期持有者的輪換一直是一個持續的趨勢。這很好地反映在短期持有者群體所持有的財富不斷增加,他們從長期持有者的手中吸收BTC,而長期持有者則繼續將這些BTC分配到市場。

市場似乎處于一個過渡階段,從熊市的后期發展到新周期的開始。以過去的周期為指導,前方的道路依然艱巨,參考例子是2015年和2019年。從歷史上看,這些過渡時期的特點是一個擴展的宏觀橫盤市場,并伴隨局部劇烈的雙向波動。

Tags:BTCLASGLAHODBTCZ幣3X Long Ethereum Classic TokenOurGlassHODL幣

像以太坊這樣的智能合約平臺通常被稱為Decentralized計算機,而像比特幣這樣的支付型加密資產是更簡單的Decentralized賬本.

1900/1/1 0:00:00撰寫:JoelJohn、Siddharth編譯:深潮TechFlow今天我們要探討的是游戲。出于幾個原因,游戲是為數不多的真正有機會在數字資產生態系統中擴展至十億用戶面向消費者的用例之一.

1900/1/1 0:00:00貢獻者:?Hahaho@DAOrayaki審核者:shaun@DAOrayaki播客地址:https://m.ximalaya.

1900/1/1 0:00:007:00-12:00關鍵詞:Voyager、MarsProtocol、SBF、zkSync1.Voyager擬于3月初確定債權人資產價值.

1900/1/1 0:00:00撰文:DonovanChoy,Bankless編輯 編譯:DeFi之道 當以太坊在2087年最終成為主流,美聯儲不再存在時,歷史學家會將Crypto的起源追溯到2011年的一個時刻.

1900/1/1 0:00:00摘要 隨著?2020?年?DefiSummer?和?2021?年?NFTSummer?的狂歡過去,最近越來越多的人將目光開始投射在?NFTFi?上.

1900/1/1 0:00:00