BTC/HKD-4.01%

BTC/HKD-4.01% ETH/HKD-3.9%

ETH/HKD-3.9% LTC/HKD-2.45%

LTC/HKD-2.45% ADA/HKD-6.1%

ADA/HKD-6.1% SOL/HKD-8.62%

SOL/HKD-8.62% XRP/HKD-5.37%

XRP/HKD-5.37%原文標題:《一覽DeFi代幣現狀及2023年展望》

原文作者:MatasAndrade、KyleWaters

去中心化金融是一種快速增長的區塊鏈技術應用,旨在提供金融服務,如獲得加密貨幣抵押貸款、投資收益和衍生產品,價值數十億美元的加密貨幣被鎖在各種DeFi協議中。這些協議的核心是DeFiToken,它們是用于促進這些協議內的治理和經濟激勵的數字資產。

本文將概述DeFi領域Token的最新發展,包括市場動態、供應統計數據和采用措施。

建設的一年

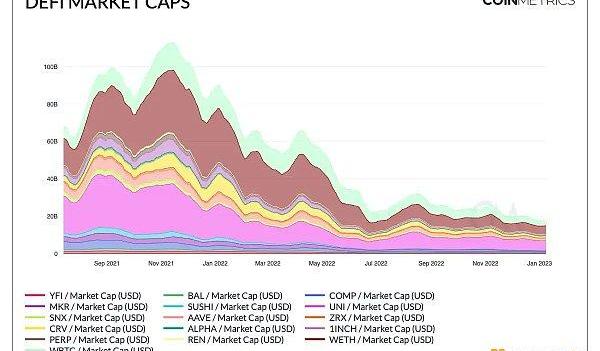

如下圖所示,DeFiToken的總市值在過去幾個月經歷了顯著下降。這種下降可以歸因于多種因素,包括利率上升導致與有收益的DeFi產品的競爭、整體宏觀經濟不確定性和技術陳規陋習,以及最近在加密領域內的不當投資平倉。?

分析 | 3年長期歷史走勢預示BNB回落或將是長線建倉良機:分析師K神表示:我們從BNB/BTC交易對長期周線走勢可以看出,從2017至2019年BNB/BTC一直沿圖中上升趨勢線一路震蕩上行,時間上在17年的12月與18年的12月BNB/BTC兩次向下觸及該關鍵趨勢線,隨后均能迎來一波強有力的趨勢拉升行情,而在9月份第三次向下觸及該支撐線,未能止跌企穩并破位向下,不過隨后在下方前期多個凹形底頸線位附近獲得有效支撐,站穩后BNB/BTC再度向上反彈,當前已反彈至前期趨勢線附近,周線MACD紅柱規律性縮短,并逐步貼近0軸,DIF線即將上穿DEA線形成水下金叉,整體有走強的趨勢,目前關鍵是量能,一旦放量強勢突破,后面BNB/BTC大波段行情很可能再度啟動,重要趨勢線的突破不會一蹴而就,預計后面BNB/BTC將位于趨勢線下方震蕩消磨,蓄勢后有望形成突破,時間節點上可能也對應前兩次的12月份,將有可能領先BTC大盤走牛。[2019/11/8]

資料來源:CoinMetricsNetwork數據

分析 | BTC流量與人氣延續盤整,但多頭比例保持近一月低位:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間10月09日8時報617.3點,較昨日同期下跌0.03點,跌幅為0.005%。

據監測顯示,BTC 24h交易額為$155億,活躍址數較前日上升2.72%,轉賬數較前日上升4.72%。BCtrend分析師Jeffrey認為,BTC流量與人氣延續盤整,但多頭比例保持近一月低位,短期或將震蕩上行。

另據Bituniverse智能AI量化分析,今日行情可開啟LTC/USDT網格交易,區間49.18-62.20 USDT,高拋低吸,賺取收益。

注:以上內容僅供參考,不構成投資建議。[2019/10/9]

盡管最近有所下滑,但DeFi生態系統在過去幾年中取得了巨大的增長。在2020年1月,整個DeFi生態系統價值不到20億美元。今天,它的價值約為180億美元,盡管它仍然低于其峰值估值的約1000億美元。

之前的牛市可能有助于刺激對協議開發的投資,雖然有所下降,但在幫助資助生態系統發展方面產生了巨大影響。值得注意的是,雖然總市值可能會波動,但這些高估值所推動的基礎創新和基礎設施發展可能會在一些項目中創造持續的價值。

聲音 | 分析師Josh Rager:比特幣每大幅回調一次,平均漲幅超153%:據Cryptoslate文章分析,最近數據顯示,每次比特幣出現30%或更大幅度的回調,就會出現大幅反彈。加密貨幣分析師兼交易員Josh Rager對此表示,比特幣在到達下一個ATH(全時高點)之前,還會有幾次強勁的回調。Rager還指出,在上一輪積累和上升趨勢周期中,至少有9次回調,因此交易員應該抓住這些買入機會。當被問及何時認為會有30%或40%的回調時,Rager表示,其最初預計的是9,200至9,600美元的區域,但其不確定這些預測是否正確。[2019/5/26]

資料來源:CoinMetricsFormulaBuilder

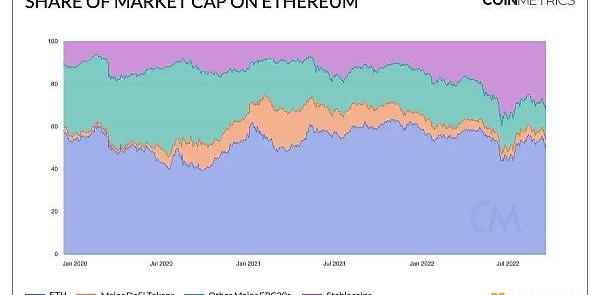

以太坊區塊鏈上發生的有趣動態之一是Token市值與基礎層資產ETH相比所占的比重。由于最近幾個月的市場表現,精明的投資者將他們的財富存放在穩定幣中,同時避開風險較高的資產,這從穩定幣在總價值中的份額不斷增加可以看出。在2021年春季牛市期間,DeFiToken的市值份額在以太坊區塊鏈上暴漲。?

分析 | BFX本輪IEO的認購用戶不會拿到永久股權:Dgroup創始人趙東邀朋友分析BFX IEO的潛在風險和回報,對其文章大加贊賞,并表示“我無法完全客觀,因為我是股東”。文章認為,BFX本輪IEO的原因是由于NYAG曝光了USDT抵押品不足,為了保證市場對USDT和BFX的信心,也是為了在法律意義上讓USDT再次變成100%的美元抵押,所以進行此輪IEO。BFX公布的宣傳資料顯示,用運營利潤回購LEO只限于90%的量,最后剩下一億個LEO時BFX會停止回購,也就是這次IEO并不等于發行股份,你不會拿到永久股權。BFX IEO的目的是為了填8.5億美元的坑,最大變量也是這被凍結的8.5億美元能回來多少,以及什么時候回來的問題。BFX IEO主要風險為:最大風險其實就是美國zf(政府)風險;其次分別為IEO的法律風險、違約風險、隨機風險、運營風險等。[2019/5/5]

金色財經獨家分析 “如果區塊鏈誕生在歐盟成立前”的猜想:試想如果區塊鏈誕生在1990年代前,歐盟會是什么樣子?日前來自歐盟的多條關于區塊鏈的消息讓筆者開始思考這樣的問題,歐盟數據保護條例、區塊鏈打擊假新聞、歐洲議會五個方面監管數字貨幣等等舉措,引人思考歐盟與區塊鏈的內在聯系。區塊鏈是世界性的,歐盟也是打破國界的,其“促進和平,追求公民富裕生活,實現社會經濟可持續發展,確保基本價值觀,加強國際合作”的目標或許恰巧與區塊鏈不謀而合,歐洲從經濟到文化、等多方面的一體化,已經踐行著區域經濟一體化的構想。

如果區塊鏈誕生在歐盟之前,也許這項技術可以從一開始就融入歐盟的框架中,那么:1、歐元也許已經成為歐洲唯一加密法幣;2、各國經濟數據將因區塊鏈而變得更加透明從而貨幣政策的針對性更強,歐盟各國的經濟協調將更為密切,因而經濟差距也將縮小。如果歐盟曾經是一個區塊鏈的世界,歐債危機可能會被更有效的預測或避免,歐盟各國經濟差距的縮小或許不會有現在的英國脫歐。

雖然歐盟成立之初互聯網才剛剛開始普及,歐元誕生之時互聯網泡沫剛剛破裂,比特幣進入人們視野的那幾年歐盟幾乎完成了擴張,一切都看似“年代錯位”。猜想只是猜想,今時今日區塊鏈技術背景下的歐洲卻或許可借助區塊鏈技術,再次鞏固和振興歐洲經濟,雖然看似多中心化的理念與區域一體化稍顯矛盾,但歐盟卻有望將二者完美結合。[2018/5/14]

資料來源:CoinMetricsFormulaBuilder

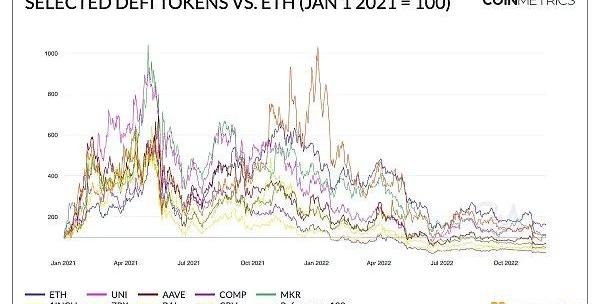

盡管有這種發展,但與各種DeFiToken相比,ETH的相對表現也值得注意。很明顯,投資者的風險偏好已大大收緊,但隨著他們重新考慮自己的持股,他們也變得更有選擇性。到目前為止,ETH比DeFiToken更有效地保持了價值。

供應方Token經濟學

在判斷DeFiToken的相對表現時,尤其是在推斷未來表現時,要考慮的最重要的問題之一是資金庫、開發商或早期投資者持有的Token的相對數量。雖然大多數Token釋放了大部分供應以在市場上自由交易,但大多數Token也存在鎖定期,某些投資者可以提前或以折扣價購買Token,條件是這些Token必須持有一個最短期限。

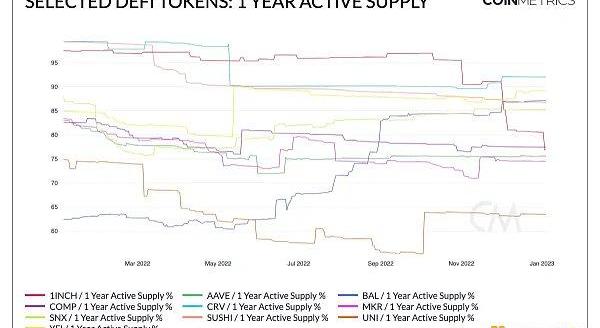

根據鎖定的Token數量,它們在釋放后會對市場產生重大影響,特別是如果Token所有者希望通過清算其持有的資產來實現回報。考慮到這一點,可以從下圖中查看1年的活躍供應百分比指標,以估計未活躍交易的供應百分比。

資料來源:CoinMetricsNetwork數據

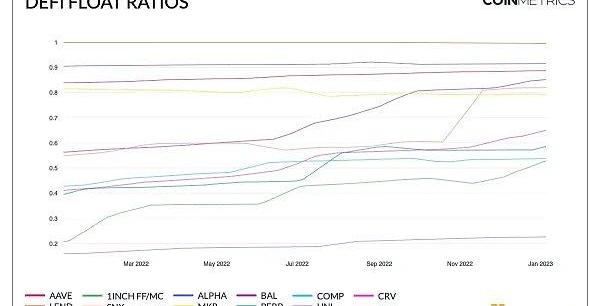

我們還可以考慮從傳統金融市場借用一個衡量這些影響的指標,稱為浮動比率。該比率是指可在市場上交易的資產份額,可以幫助人們估計大型資產持有者清算其Token導致顯著波動和價格波動的潛在未來風險。

資料來源:CoinMetricsFormulaBuilder

在DeFiToken的背景下,浮動比率可用于通過識別具有低浮動比率的Token來保護一個用戶的投資免受波動。有趣的是,雖然浮動比率和1年活躍供應圖表是對同一想法的不同解釋,但它們基本上是一致的。

我們可以看到相對較低的1年活躍供應以及UNI的低浮動比率,為這一想法提供了一致性。UNI在2020年Token創始階段鑄造的10億枚UNIToken有一個4年的發行時間表。同樣,我們可以看到浮動比率在去年一直呈上升趨勢,這表明供應正在逐步解鎖。

采用

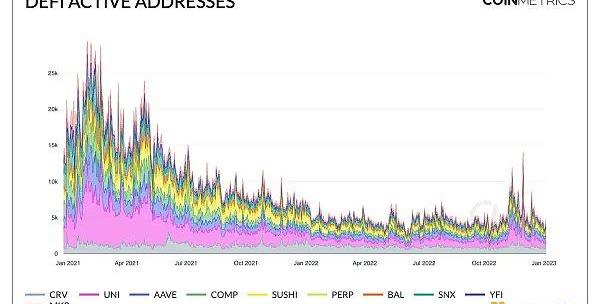

自2021年初以來,與DeFiToken交互的地址數量有所下降。但是,在衡量DeFi應用程序的采用率時,查看與DeFiToken交互的活躍地址是一個非常粗略的指標。這是因為協議的使用通常與協議治理分開。

例如,Uniswap的用戶無需擁有UNIToken即可與Uniswap智能合約進行交互和交易資產。?

資料來源:CoinMetricsNetwork數據

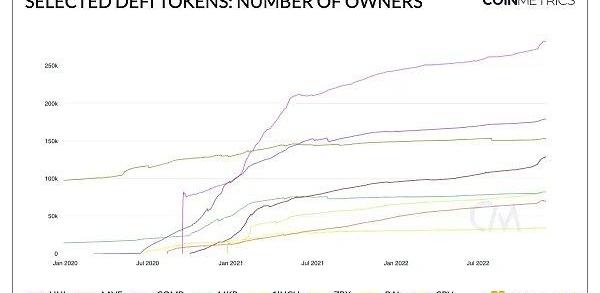

查看DeFiToken的所有者數量也有助于評估采用率和興趣。在DAO的背景下,去中心化的所有者基礎可能是有利的,因為它意味著更廣泛的選民基礎,對問題的看法也是呈現多樣化的。大多數Token在2022年的鏈上所有者數量呈緩慢上升趨勢,然后在11月顯著上升,因為許多用戶將他們的Token轉出了交易平臺。

Uniswap的UNI仍然是最受歡迎的DeFiToken之一,有超過28萬個唯一地址擁有該Token。眾所周知,UNI于2020年9月首次通過空投分發給歷史協議用戶,此后其擁有者基礎不斷擴大。

資料來源:CoinMetricsFormulaBuilder

結論

作為一個現金流不確定的新興行業,DeFiToken在2022年經歷了一個投資者去風險化的時期。有一些可能的催化劑可能有助于在2023年重新啟動對DeFiToken?的興趣。

首先,一些項目可能會繼續嘗試基礎Token動力學。去年,MakerDAO社區討論了對MKRToken動態的修訂,包括增加質押機制。在監管方面,任何澄清Token證券與商品問題的舉措都將受到行業進步的歡迎,包括可能為Token發行人采用新的披露框架。

隨著對中心化代理近期失敗的敏銳認識,人們對DeFi在2023年取得出色表現的期望很高。事實上,CMBI去中心化金融部門偶數指數——一個包含數據的去中心化金融部門所有資產的偶數加權籃子——在新的一年開始時就上漲了14%。

DeFi觀察者將密切關注Token的表現——但是,正如我們在本篇文章中所描述的,重要的是將DeFiToken從協議的底層采用中分離出來。借助DeFiToken數據,有可能描繪出該領域的廣闊圖景,但需要更精細的協議數據來進行適當的盡職調查和采用分析。為此,我們期待在2023年擴大DeFi分析的廣度。

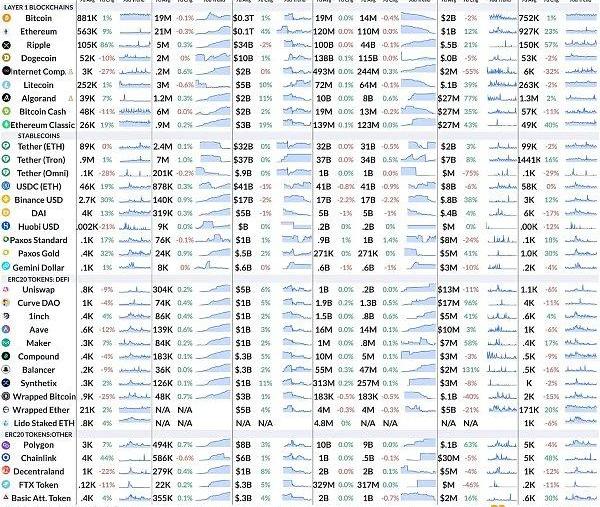

網絡數據:摘要指標

比特幣活躍地址在一周內增長了1%,達到每日約88.1萬個;以太坊上的活躍地址則增加了9%,平均每日約56.3萬個。

Tags:TOKTOKENKENTOKECompound Basic Attention TokenbloomtokenDOGES TokenBUX Token

原文標題:《Stablecoinwars:analysisonthepresentandfutureofstables》原文作者:Chinchilla.

1900/1/1 0:00:00隨著NFT市場不斷進步,NFT交易平臺百家爭鳴,用戶需求和審美不斷提高,如今NFT市場的競爭格局已經改變,OpenSea“被卷”,主動優化產品功能,但其百億估值仍虛高.

1900/1/1 0:00:00原文:2022:CryptoVCComesDowntoEarth作者:alexthorn?? 簡介 2022年,加密VC向Crypto初創公司投去了總計300億美元的資金.

1900/1/1 0:00:00近期,虛擬資產行業在經歷了2022年的低谷后似乎有復蘇跡象,特別是一些別出心裁的網紅NFT項目,即使在如今的寒冬期依然逆勢上漲,取得了引人矚目的成績.

1900/1/1 0:00:00金色財經報道,美國商品期貨交易委員會(CFTC)周一對MangoMarkets的攻擊者AvrahamEisenberg提出操縱指控.

1900/1/1 0:00:00金色財經報道,加密貨幣對沖基金ThreeArrowsCapital的創始人在Twitter上收到了該基金清算人的傳票.

1900/1/1 0:00:00