BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+2.36%

LTC/HKD+2.36% ADA/HKD+1.23%

ADA/HKD+1.23% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD-0.49%

XRP/HKD-0.49%來源:老雅痞

上周我在Twitter上提了一個問題:“說出一個沒有代幣就不能運作的DeFi協議”。

社區的回答從“所有”到“沒有”多種多樣,讓人大開眼界。

那么,到底有這樣的DeFi協議嗎?為什么DeFi協議要發行代幣呢?

代幣作為一種籌款工具

很少有人會不同意,大多數項目都是出于財務需要而推出代幣。

代幣銷售是籌集資金的首選和最簡單的方式。與傳統的股權投資相比,它需要更少(或不需要)的監管準備,成本更低,執行時間更短。

因此,如果沒有必要的資金,一開始就不會有那么多項目。

其次,代幣起到了引導流動性的作用。

DeFi 概念板塊今日平均漲幅為8.03%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為8.03%。47個幣種中47個上漲,0個下跌,其中領漲幣種為:FOR(+24.75%)、COMP(+18.93%)、YFV(+18.85%)。領跌幣種為:DMG(-6.34%)。[2021/2/25 17:50:37]

你認為,如果沒有流動性挖掘,Sushiswap是否能在沒有為Uniswap的V2設計增加任何額外價值的情況下,吸引任何TVL或用戶?

這讓我懷疑,Uniswap推出UNI代幣只是為了反擊Sushi的威脅

構建社區的工具

代幣也被用作構建社區的工具。但是圍繞代幣而不是協議本身構建社區是一個短期戰略。

當價格暴跌時,你的社區將拋棄你。我們已經經歷過很多次這種情況,當代幣價格暴跌時,很多社區放棄了項目。

Ankr推出ETH2.0抵押和流動性DeFi協議Stkr:10月22日,云計算服務商Ankr宣布,推出ETH2.0抵押和流動性DeFi協議Stkr。為了使不滿足32枚ETH持有者使用ETH2.0,Sktr引入了一種專有的解決方案Micropools。只需要最低0.5枚ETH便可以通過Stkr進行抵押,系統將自動(可手動選擇)分配最佳提供商。將持有的ETH投入Stkr中,將可獲得相同數量的aETH,aETH是一種合成資產,可充當抵押的ETH2.0與常規以太坊網絡之間的流動性橋梁。[2020/10/22]

因此,真正的產品市場契合度才是建設社區的最終工具,但代幣確實有助于引導它。

代幣作為項目組成部分

一些DeFi協議將它們的代幣整合到了其核心運作機制中。

SNX、GNS、RUNE或AMP代幣有利于流動性的創建和轉移。例如,SNX被用作sUSD的抵押品,而sUSD被用作集合債務,以實現合成資產的交易。

數據:比特幣和以太坊占據DeFi鎖定價值的44%:DeFi Pulse數據顯示,自6月以來,在DeFi協議中鎖定的ETH數量增加了218.5%,從270萬枚ETH增加到860萬枚ETH。鎖定的比特幣增長了超過3000%,從年中5000枚比特幣增長到今天的大約15.88萬枚比特幣。盡管DeFi最近吸收了大量的BTC和ETH,但目前鎖定比特幣和以太幣還不到該行業總鎖定價值(TVL)的一半,合計占113.3億美元的44.6%。此外,被鎖定在DeFi的ETH價值為32.4億美元,占以太坊總市值的7.6%。被鎖定的BTC總市值為18.1億美元,占比特幣總市值的0.85%。[2020/10/15]

USDD、USDN、UST和FRAXX是由原生代幣支持的(部分)算法穩定幣。

Olympus的OHM充當了流動性的紐帶。

然而,許多協議在技術上可以在沒有代幣的情況下運行:

IOST X PROXI:一站式跨鏈DeFi平臺即將上線:據官方消息,近日,IOST與用于跨鏈衍生品發行和借貸的一站式DeFi平臺PROXI正式達成合作。IOST將作為繼以太坊、TRON、Tezos外的第四條公鏈加入PROXI生態。PROXI是專注于信用借貸和跨鏈衍生品發行的第二代DeFi協議(DeFi 2.0)。PROXI將通過安全的開放式協議為用戶和投資者提供最便捷的途徑參與衍生品投資和信用借貸,并使用戶在專業金融工具的幫助下盡可能獲益。

作為戰略合作伙伴,IOST和PROXI將在社區拓展、產品開發、技術支持和營銷資源上互利互惠,通過可持續發展的DeFi網絡共同創建一個去中心化世界。作為領先的區塊鏈技術應用平臺,IOST主網從開發環境的基本面上來講,對開發者極其友好,0手續費也保證了用戶使用IOST鏈上DeFi應用的便捷性。[2020/8/5]

DEX,衍生品交易所和DEX聚合器(Uniswap,Perpetual協議和1inch)

借貸協議(Aave,Compound)

收益聚合器(YearnFinance或Beefy)

抵押穩定幣(Maker的DAI)

錢包(Metamask或Argent)

它們的核心商業模式并不依賴于代幣。讓我們以Uniswap為例。

流動性提供者將資產存入資金池,以收取部分交易費用。用戶在Uniswap上的交易得益于充足的流動性,這反過來又給LP帶來了更多的費用。這進一步激勵流動性提供者將更多資產存入協議。

代幣作為風險管理工具

代幣對于(某些)這些協議來說是一種風險管理工具!

例如,Maker的MRK是防止項目崩盤的擔保:持有者承擔稀釋的風險,以彌補資本不足的債務。

事實上,Maker舉行過拍賣,以530萬DAI出售了2萬MKR代幣。這是在2020年黑色星期四事件之后發生的,當時某些清算人以0DAI贏得了抵押品清算拍賣。

PerpetualDEX使用代幣來建立保險基金,以防清算失敗。

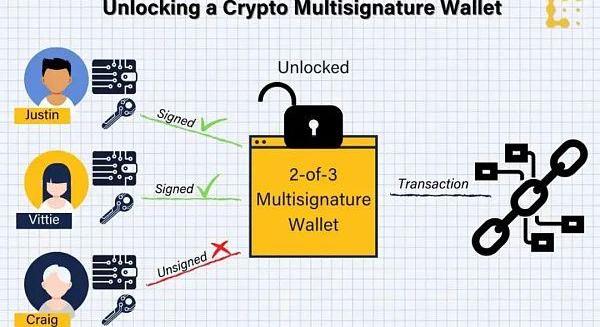

這種風險管理也擴展到了協議所有權上。

如果一個實體控制著所有資產和協議參數的密鑰,你會使用Aave還是Compound?

在DeFi(尤其是跨鏈橋)中,協議通常使用多簽名來防止這一點,但治理代幣將多簽名擴展到了數百萬人。

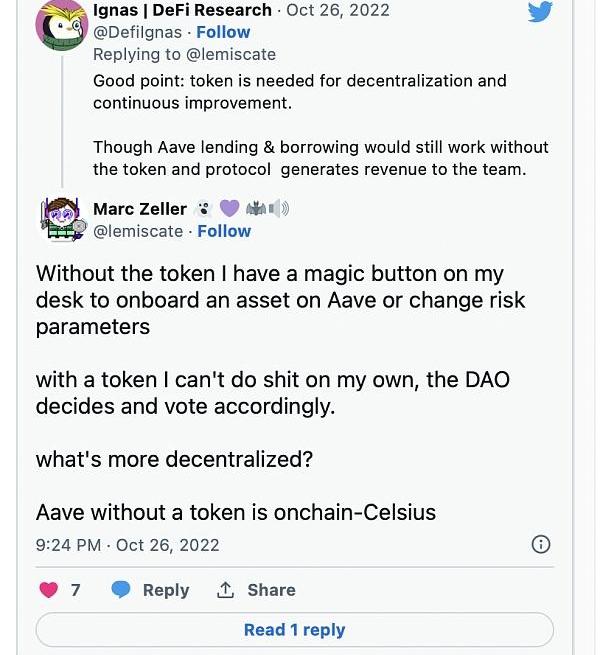

下面是與MarcZeller(Aave集成負責人)的討論,解釋了治理如何確保安全。

得益于去中心化治理,沒有任何一個實體可以添加不良抵押品來提取優良抵押品。

代幣是未來效用的一種選擇

不幸的是,并非所有協議都達到了治理去中心化的高水平。

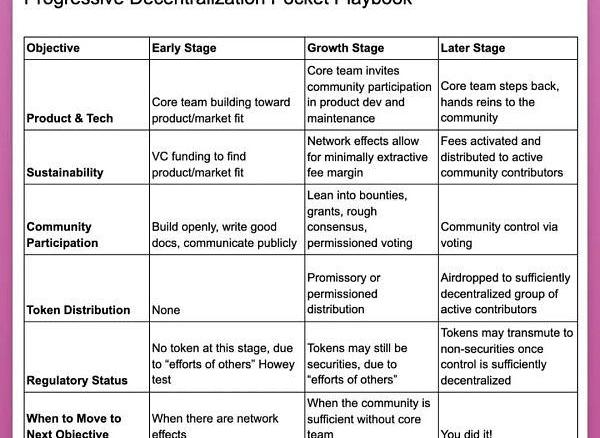

但去中心化是一個過程,代幣是未來效用的一種選擇。因此,雖然代幣一開始只是一種籌款工具,但效用可以在之后添加。

這與a16z逐步實現去中心化的愿景相一致。當產品市場適應性建立起來后,協議可通過代幣將控制和風險管理的權力交給社區。

增加代幣市值也為打擊不良行為者提供了更強的保證,因為它可以使代幣更具流動性,并分布在更多人手中。

那么,Uniswap為什么需要代幣呢?

UNI似乎是一個有爭議的項目。

UNI不管理任何風險,其合約不可更改,所以沒有參數可以改變(費用轉換功能除外)。

收入分享對LP來說具有價值破壞性(因為流動性提供者獲得的交易費用份額較低)。

然而UNI是市值最大的DeFi代幣。

我認為UNI的價值來自于:

拓展未來效用。UniswapV3可以增加費用共享,或者下一代Uniswap將提供更多的效用。

影響其他協議的治理。UniswapDAO投票決定在zkSync上啟動,這可能會讓zkSync在zk-Rollup競賽中占據領導地位。

這就是其力量所在。

總的來說,許多協議的存在得益于代幣:從籌款到吸引流動性,它們促進了社區建設和收入的重新分配。

但最終,確保協議和治理的安全性才是代幣存在的終極理由。

Tags:EFIDEFIDEFETHDefi Shopping StakeDefiskeletonsdefi幣官網ETHA

傳統巨頭沒辦法再忽視Web3的崛起,作為在自身領域獲得了最多的資源也是最有能力率先探索神秘的Web3世界的公司,從DeFi、NFT到元宇宙,巨頭紛紛開始向能和其本身業務掛上鉤的方向探索.

1900/1/1 0:00:00“加密貨幣大王”、加密貨幣交易所FTX創始人、前首席執行官薩姆·班克曼-弗里德日前在巴哈馬被逮捕,可能被引渡至美國.

1900/1/1 0:00:0012月29日,由中國信息通信研究院、中國通信標準化協會和中國互聯網協會指導,可信區塊鏈推進計劃、中國互聯網協會區塊鏈技術應用工作委員會、中國通信標準化協會可信區塊鏈標準推進委員會和大數據技術標準.

1900/1/1 0:00:00文章作者:JesusRodriguez&IntoTheBlock聯合創始人文章編譯:BlockunicornDeFi的技術基礎已被證明對過去幾個月的災難性市場事件具有令人難以置信的彈性.

1900/1/1 0:00:00原文:《CryptoThesesfor2023》byRyanSelkis,Messari編譯:0x22d,BlockBeats12月22日.

1900/1/1 0:00:00原文標題:《OPResearch:2023CryptoNomad啟航指南》原文作者:CloudY,OPResearchNomad,游民,原指居無定所的游牧民.

1900/1/1 0:00:00