BTC/HKD-0.67%

BTC/HKD-0.67% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-0.48%

ADA/HKD-0.48% SOL/HKD-0.53%

SOL/HKD-0.53% XRP/HKD-0.32%

XRP/HKD-0.32%回顧區塊鏈近些年來的發展,盡管MEME幣、NFT、GameFi等概念在不同時期都受到過追捧,但迄今為止,DeFi仍然是區塊鏈最主要的用例。DeFi中的各項數據可以反應當前的應用情況,今年來,各項數據總結如下:

所有公鏈上DeFi項目的TVL整體下降76.1%,雖然Arbitrum的TVL在過去一年也下降了45.5%,但從絕對值上已經升至第四位。

四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,USDC和BUSD搶占了USDT的部分市場。

DEX的交易量從去年12月份開始呈下降趨勢,以太坊上Uniswap仍占有62%的交易量。

MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%。

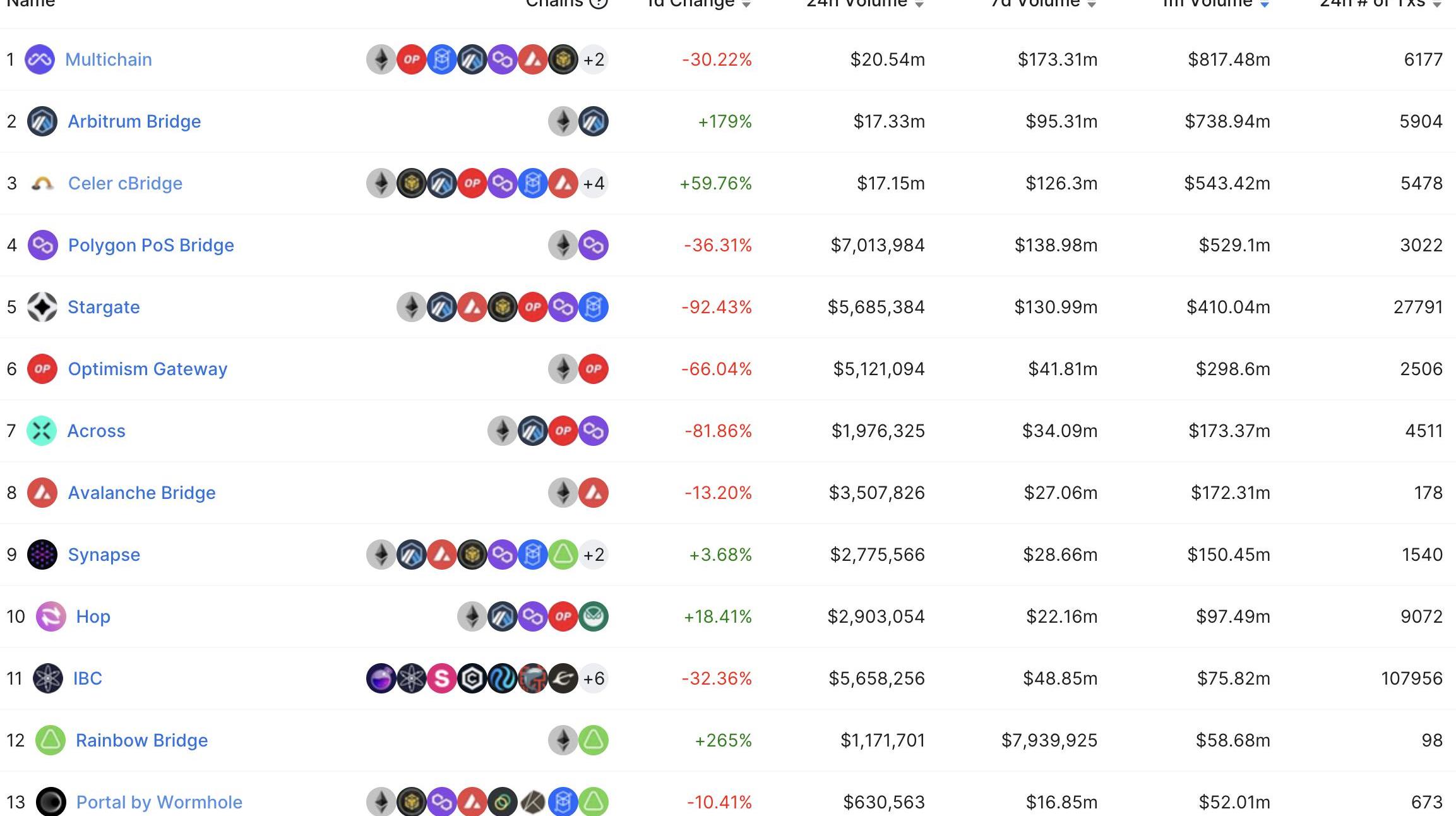

跨鏈橋中,Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%。

ETH質押比例升至13.59%,Lido市場占比為29.23%,57%的區塊采用了FlashbotsMEV-BoostRelay。

TVL:總鎖倉量整體下降76.1%至397.3億美元

總鎖倉價值TVL是衡量DeFi采用情況的一個指標。根據DeFiLlama的數據,今年以來,所有DeFi項目的TVL從1665.8億美元下降至目前的397.3億美元,降幅76.1%。

Defrost Finance:已部署退款合約,明日將開放退款申請:1月10日消息,此前遭黑客攻擊的Avalanche生態原生穩定幣項目Defrost Finance宣布已部署退款合約,將于1月11日01:01開放退款。Defrost Finance建議用戶盡早申請退款。

此前報道,Defrost Finance于2022年12月份曾遭到攻擊,損失估計超過1200萬美元。此外,Defrost Finance團隊稱此前參與V1黑客攻擊的黑客已歸還資金。[2023/1/10 11:04:52]

若按照公鏈進行劃分,TVL最高的三條公鏈中,Ethereum的TVL從954億美元降至234.1億美元,降幅75.5%;BNB鏈的TVL從120.8億美元降至41.7億美元,降幅65.5%;Tron的TVL從52.1億美元降至42.6億美元,降幅18.2%。

令人意外的,以太坊二層Arbitrum的TVL已經位于第四位,雖然它的TVL也在過去一年里從19.8億美元降至10.8億美元,降幅45.5%。

降幅最大的無疑是在5月份走向崩潰的Terra,Terra的TVL從年初的118.1億美元升至5月份的210.2億美元,現在僅529萬美元。

互操作性協議LayerZero和鏈游DeFi Kingdoms共同上線公鏈Klaytn主網:據官方消息,互操作性協議LayerZero和鏈游DeFi Kingdoms宣布共同上線韓國互聯網巨頭Kakao旗下公鏈Klaytn主網。

此前DeFi Kingdoms曾于8月份表示將完全脫離Harmony,并將在以元宇宙為重點的區塊鏈Klaytn上推出其名為Serendale的游戲部分。[2022/12/8 21:30:48]

交易、借貸、流動性質押仍是區塊鏈中資金量最多的三類項目。在市場整體估值下降的情況下,通過流動性挖礦產出大量代幣的DEX更是遭到嚴重打擊,而DEX是公鏈吸引資金的主要項目,很多公鏈將原生代幣作為DEX的挖礦獎勵以吸引短期的流動性,在挖提賣的背景下陷入惡性循環。

穩定幣:USDT的流通量與高點相比已減少20.4%

在美聯儲加息疊加加密市場衰退的情況下,穩定幣的發行量也少有的出現了下降。根據Investing.com的數據,目前美國1年期國債收益率為4.63%,而最大的借貸協議Aave以太坊市場中USDC的存款APY僅1.16%。

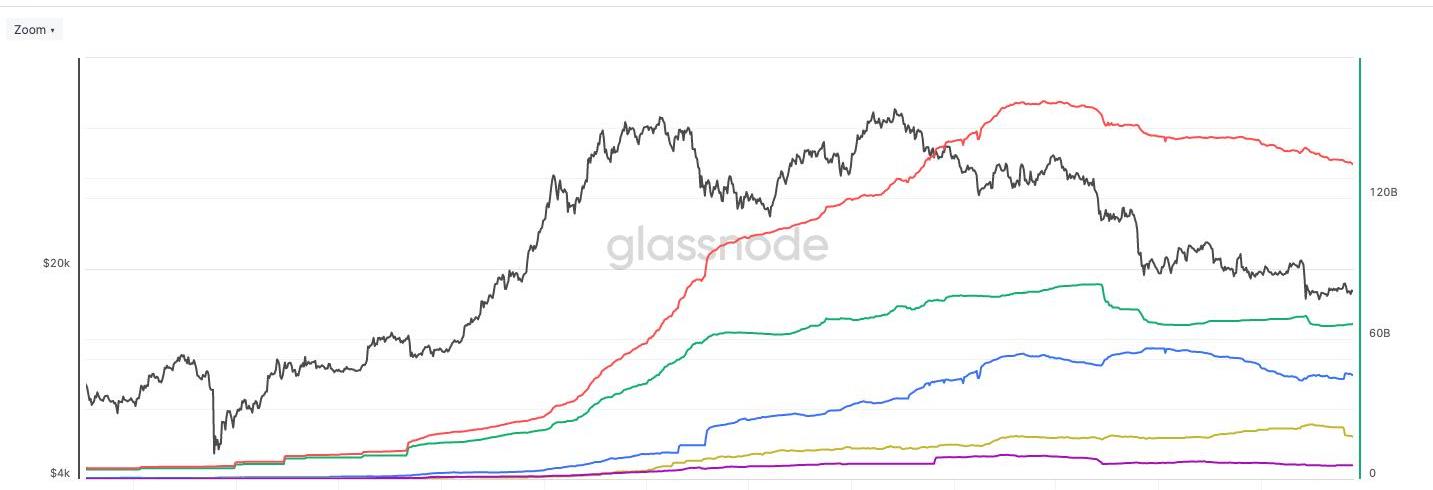

根據glassnode的數據,四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,但USDC和BUSD還是保持了增長。

風投公司MetaWeb首支基金募資3000萬美元,將投資DeFi、游戲和DAO:金色財經消息,專注于加密初創公司的風險投資公司MetaWeb Ventures宣布已為其第一只基金募資3000萬美元,得到紅杉資本、蜻蜓資本、Near Foundation等支持。MetaWeb在郵件中表示,該基金旨在主要投資于去中心化社交媒體、去中心化金融(DeFi)、游戲和DAO。

MetaWeb 表示,該基金在過去幾個月以隱形模式運作,已經投資了30多家初創公司,其中包括去中心化交易協議 Orderly Network。MetaWeb Ventures 是作為NEAR Protocol的生態系統基金而成立的。(CoinDesk)[2022/9/9 13:18:14]

USDT的流通量從783億降至662億;USDC從423億增加至443億,BUSD從146億增加至180億,DAI從92億降至58億。USDC和BUSD搶走了USDT的一部分市場份額,以DAI為代表的去中心化穩定幣在Terra/UST崩潰后受到的影響更大。

USDT的流通量曾在今年5月份達到了832億的歷史高點,與高點相比,已經下降20.4%,且仍然呈下降趨勢。

金融科技公司Current將與Acala的DeFi Hub集成:Current宣布與Acala建立合作伙伴關系,Acala是一個基于波卡的去中心化金融平臺。Current.com將與Acala的DeFi Hub集成,利用專有技術在Polkadot生態系統中構建基礎架構。該合作伙伴關系是同類中的第一個,它建立了一個新的類別混合金融(HyFi),將傳統和DeFi應用程序結合在一起。Current將運行其自己的基礎結構,并加入Polkadot網絡上設置的活動驗證器。與Acala的集成直接內置在Current的專有核心銀行平臺Current Core中,該平臺旨在將閉環法定貨幣系統橋接到開放平臺。這將加速HyFi基礎設施的開發,該基礎設施旨在為Current的近300萬成員提供價值。(CoinDesk)[2021/5/18 22:16:31]

從過去多年的歷史數據看,穩定幣市值大量減少的情況非常少見,似乎僅在2018年下半年出現過一次。根據CoinMarketCap的數據,2018年8月27日,USDT的市值為28.2億美元,到當年的11月16日下降至16.8億美元,降幅40.4%。

DEX:交易量從去年12月份開始呈下降趨勢

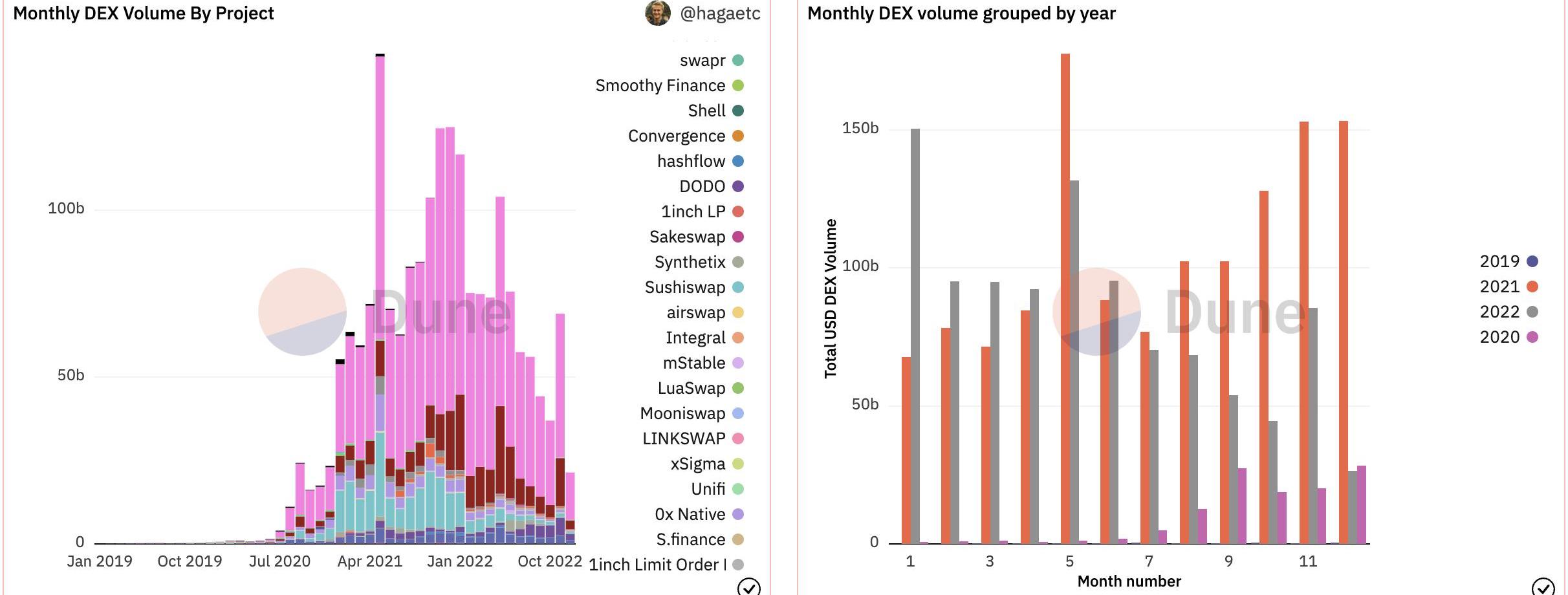

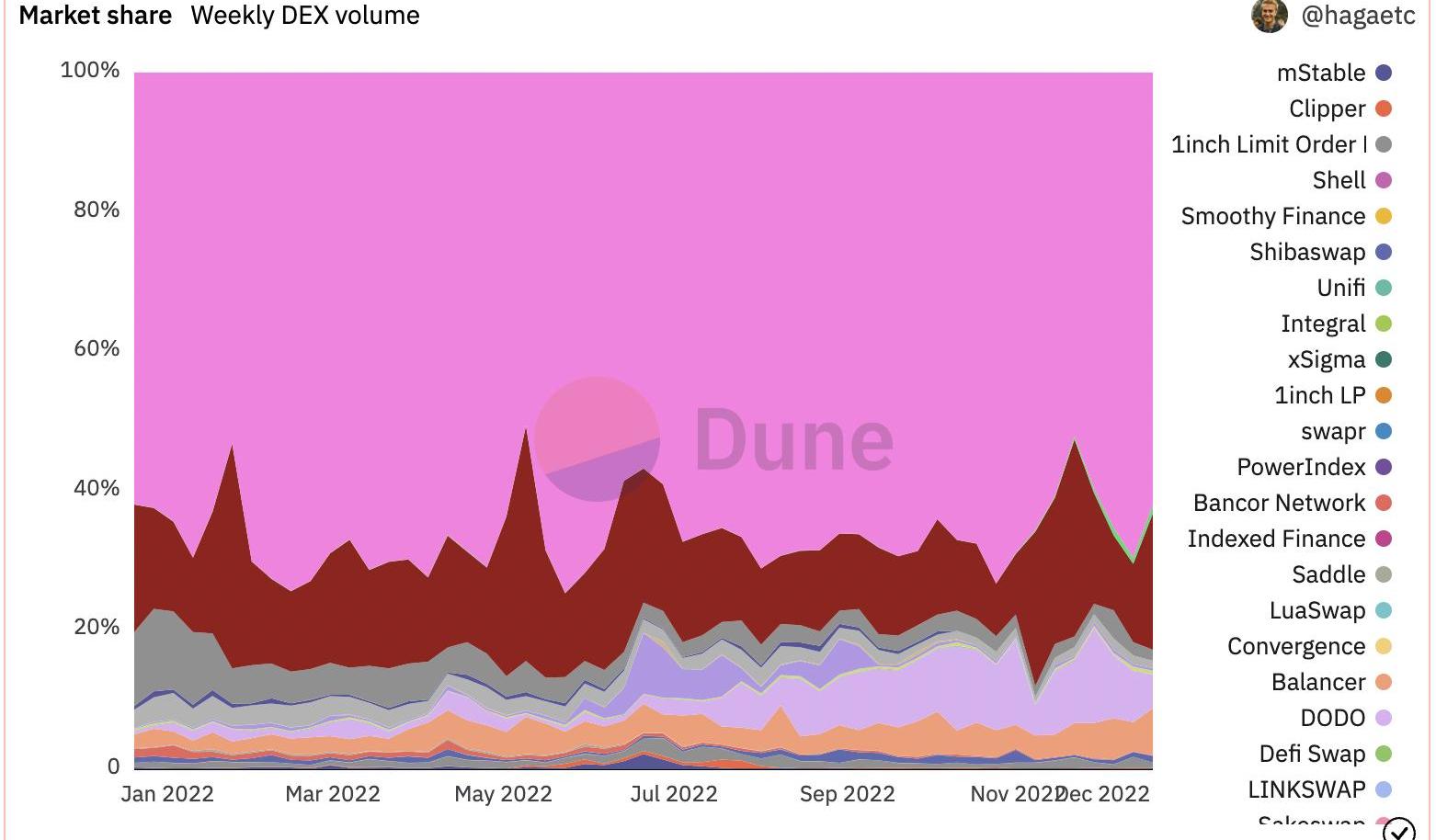

根據DuneAnalytics聯合創始人hagaetc的儀表板,DEX中每個月的交易量在2022年12月之前整體呈上升趨勢,在這之后開始逐漸下降。以已經結束的11月為例,今年11月份856億美元的交易量與去年同期的1531億美元相比下降了44.1%。

DeFiBox宣布發起“OpenBox聯盟” 共同推進 DeFi生態繁榮:4月29日,一站式DeFi信息聚合平臺DeFiBox宣布發起“OpenBox聯盟”,該聯盟由去中心化錢包、交易所、項目方等DeFi和CeFi生態伙伴共同組成。

聯盟內成員可共享由DeFiBox提供的DeFi行業實時數據,包括鏈上鎖倉數據、實時挖礦收益、DeFi項目挖礦教程等。首批加入“OpenBox聯盟”的成員包括Huobi Wallet、ONTO、HyperPay、BitKeep、CodeBank、Bingoo、Huobi、ZBG、Bitpie、MXC、Hoo、BiKi、Bibox、Jubi聚幣、DeFiBox。[2021/4/29 21:11:19]

在市場占有率上,Uniswap繼續保持62%的交易量占比,Curve的占比從12.9%升至19.6%,Balancer從1.9%升至6.8%,DODO從1.2%升至4.9%,而Sushiswap從11.2%降至1.6%。

Sushiswap市場份額下降,其它DEX占比上升,是DEX競爭性地調低交易手續費比例的結果。手續費比例固定為0.3%的Sushiswap正逐漸失去競爭力。

相關閱讀:《數據分析:CeFi信任危機后,去中心化現貨和合約交易協議近期表現如何?》

借貸:MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%

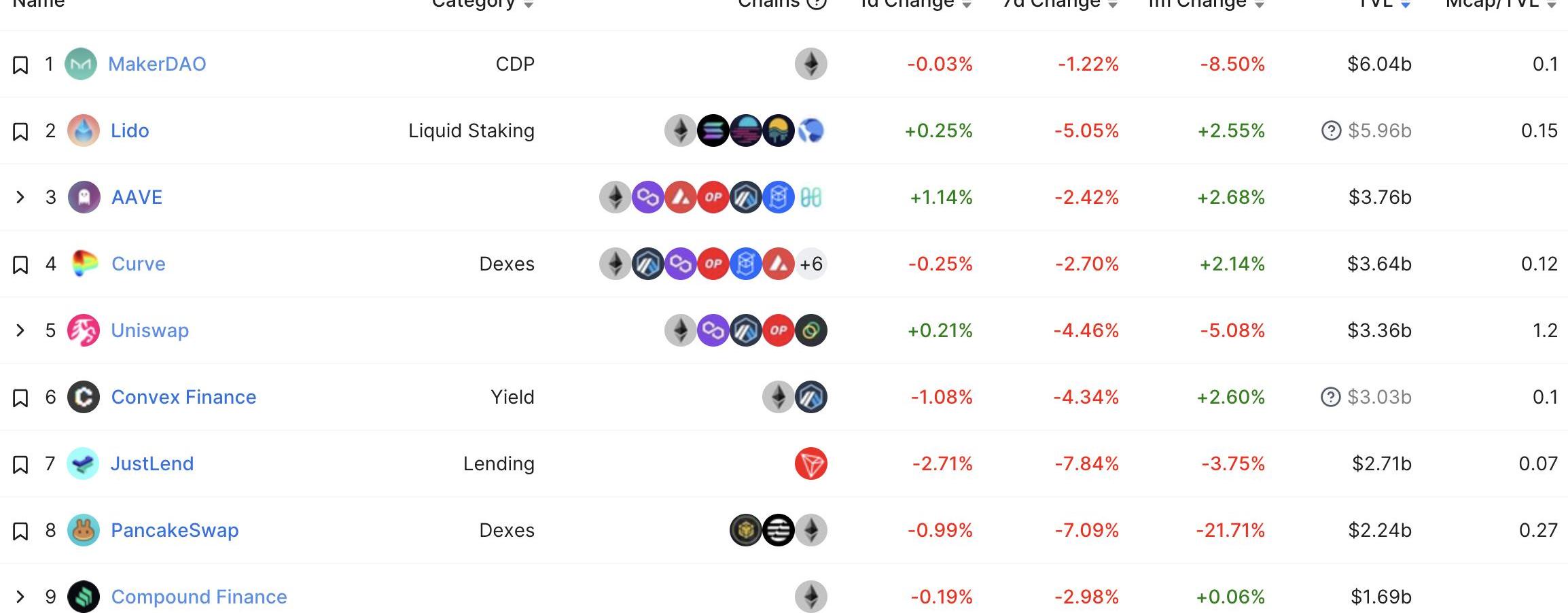

以太坊上借貸協議的前三強MakerDAO、Aave、Compound仍然維持了自己的地位。但在其它鏈上,目前Compound的TVL已經被Tron上的JustLend超越,Aave的TVL也曾短暫的被Terra上的Anchor超越過。

根據DeFiLlama的數據,MakerDAO的TVL從175億美元降至現在的60.4億美元,降幅65.5%;Aave的TVL從142.1億美元降至37.6億美元,降幅73.5%;Compound的TVL從89億美元降至16.9億美元,降幅81%。

因為MakerDAO是CDP類型,只能借出自身發行的DAI,TVL即為總存款;而Aave和Compound中的存款可以作為他人的借款,TVL為總存款-總借款。Aave的總存款從262億美元降至56.4億美元,降幅78.5%;Compound的總存款從149億美元降至23.5億美元,降幅84.2%。MakerDAO、Aave、Compound三大借貸協議的總存款從586億美元降至140.3億美元,降幅76.1%。

在借貸的一些細分領域,將抵押品進行分級的Euler和優化存借利息的Morpho占有了一定的市場,TVL分別為1.84億美元和1.28億美元;Maple等無抵押借貸隨著FTX的暴雷而出現大量壞賬;將每一個借貸市場分離開的Silo也只有2194萬美元的TVL。

跨鏈橋:Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%

跨鏈橋需要鎖定大量資金,但通常情況下交易量并不高,手續費比例也低,又很容易發生安全事故,屬于較難的一類項目。僅在今年,因為黑客攻擊導致上億美元損失的跨鏈橋就包括Wormhole、RoninNetwork、BNBChain、Horizon、Nomad,其中前三個都已由項目方進行賠付。

根據DeFiLlama的數據,過去一個月,交易量最高的通用型跨鏈橋及其交易量分別為:Multichain8.17億美元、CelercBridge5.43億美元、Stargate4.1億美元、Across1.73億美元、Synapse1.5億美元。在鎖定的資金量上,Multichain16億美元的TVL也在跨鏈橋中位居第一。

和DEX中對交易量的競爭一樣,Multichain在跨鏈的手續費上同樣有所讓步,例如Layer2Optimism和Arbitrum之間的USDC跨鏈,Multichain僅收取0.19USDC作為gas費,免除其它費用;對于其它非以太坊的EVM鏈跨鏈,Multichain收取的費用一般為0.02%。

另一個值得關注的跨鏈橋Wormhole的Portal,TVL在今年5月初達到47.4億美元,但由于它和Terra、Solana生態高度相關,經歷了今年的一系列暴雷事件,目前TVL還有2.55億美元,與最高點相比下降94.6%。單從TVL看,Portal仍位于跨鏈橋的前列,但據DeFiLlama統計,過去一個月的交易量只有5201萬美元。

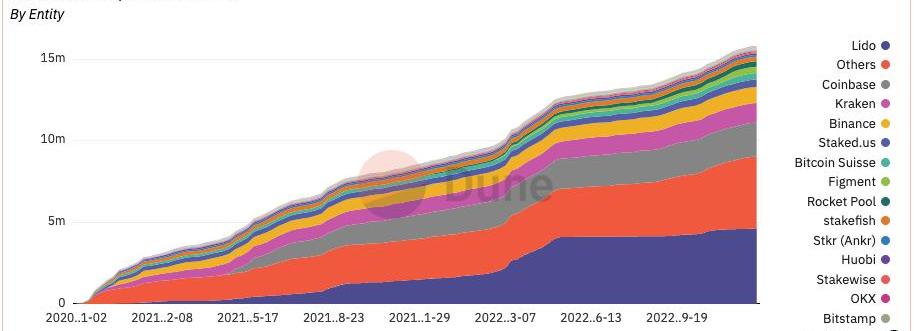

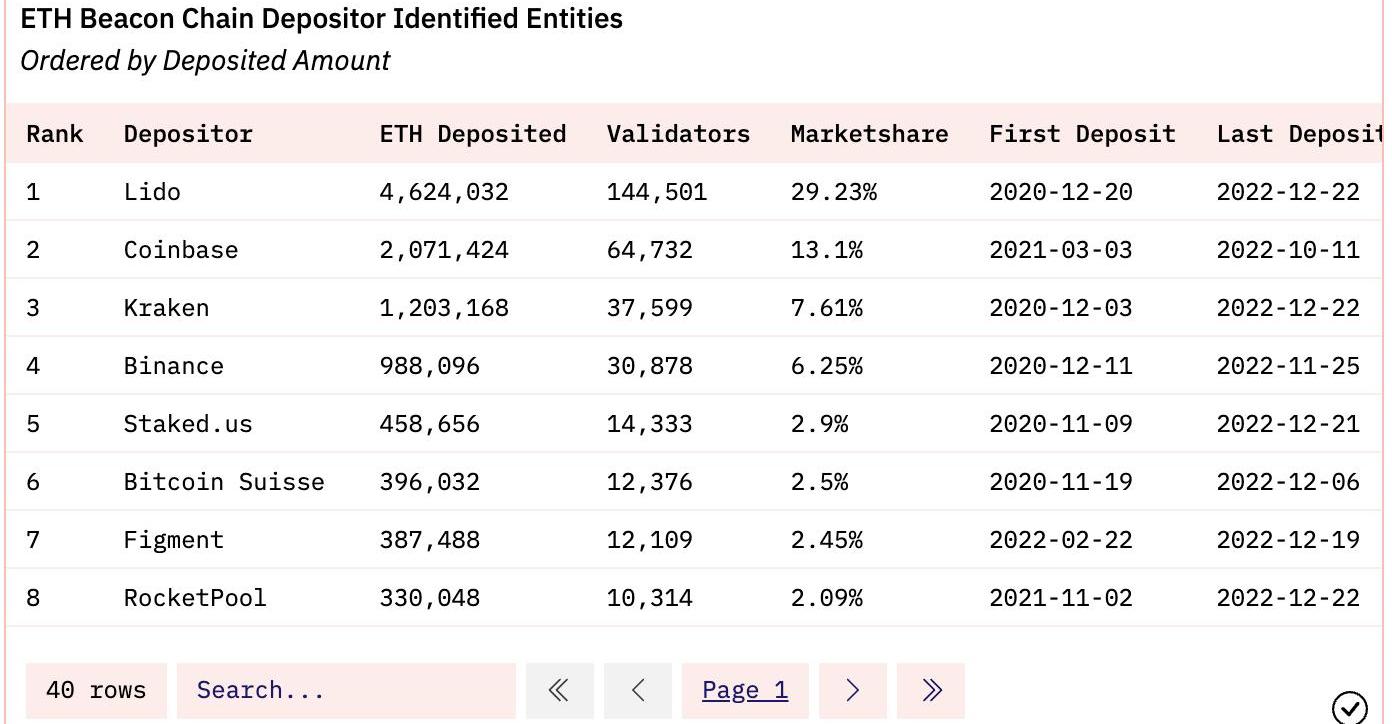

流動性質押:ETH質押比例升至13.59%,Lido市場占比為29.23%

根據StakingRewards的數據,即使以太坊的質押比例僅為13.59%,202億美元的質押資金也遠高于其它公鏈。在ETH的質押中,根據Dune@hildobby整理的數據,目前質押有1574萬ETH,與年初的848萬ETH相比,增加了85.6%。

不僅是Lido、RocketPool等專注于流動性質押的項目在提供ETH的質押服務,交易所等中心化機構也利用自己用戶和資金量多的優勢提供服務。前五大質押實體和市場占比分別為:Lido29.23%、Coinbase13.1%、Kraken7.61%、Binance6.25%、Staked.us2.9%。大多數流動性質押服務提供商都有為用戶發行流動性質押代幣,在當前質押的ETH不能贖回的情況下,這些流動性質押代幣均有輕微的負溢價。

采用FlashbotsMEV-BoostRelay能夠使驗證者增加來自MEV的收益,這一優勢使近期通過FlashbotsMEV-BoostRelay出塊的比例高達57%,引發了對Flashbots的擔憂,目前Flashbots也在采取措施爭取去中心化。

作者:畢安娣 五次寒冬,這次尤為漫長。加密貨幣行業寒冬之中,死亡也不請自來。當地時間11月28日,俄羅斯駐巴黎大使館證實了維亞切斯拉夫·塔蘭的死訊.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成這兩天社群中傳播最多的當屬與人工智能預訓練語言模型ChatGPT的聊天截圖,你問我答間也真實感受到了ChatGPT的進化,不禁感嘆人工智能真的智能了.

1900/1/1 0:00:00原文標題:《通讀Messari157頁年度加密報告,我總結了十個亮點》原文作者:LouKerner原文編譯:aididiaojp.eth.

1900/1/1 0:00:00迪拜一直以“石油之國”、“旅游勝地”的形象為人熟知,然而這個看似非常傳統的中東小國,卻正在加快布局Web3。沙漠中最珍貴的不是水源,而是對未來發展的希望.

1900/1/1 0:00:00作者:TonyLee、Coinlist編譯:PANews、王爾玉 近年來,權益證明區塊鏈愈發流行.

1900/1/1 0:00:00原文標題:《Linera:aBlockchainInfrastructureforHighlyScalableWeb3Applications》原文作者:Linera原文編譯:flowie.

1900/1/1 0:00:00