BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD-1.36%

ETH/HKD-1.36% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+5.29%

ADA/HKD+5.29% SOL/HKD-1%

SOL/HKD-1% XRP/HKD-0.48%

XRP/HKD-0.48%原文:《2022TheYearOn-chain》byCheckmate,Glassnode

編譯:DeFi之道

隨著2022年混亂、動蕩和殘酷的一年即將結束,我們探索了比特幣、以太坊以及穩定幣市場的狀態。這篇回顧性分析文章將是今年的最后一版,我們期待著在激動人心的2023年回歸。

2022年是最混亂、動蕩以及殘酷的年份之一,這不僅對數字資產行業如此,對更廣泛的金融市場也是如此。隨著央行貨幣政策發生180度大轉彎,在經歷了數十年極其寬松的信貸環境之后,緊縮環境已導致大多數資產類別出現嚴重而迅速的縮水。

這一期的鏈上分析文章,將是我們今年的最后一期。在這篇文章中,我們將介紹:

波動率、衍生品以及期貨杠桿。

去年已實現虧損的嚴重程度。

比特幣鏈上的供應結構和集中度。

比特幣挖礦行業降溫。

以太坊合并后的供應動態。

以太坊gas消費主導地位的演變趨勢。

穩定幣市場的變化趨勢和主導地位。

安靜的期貨市場

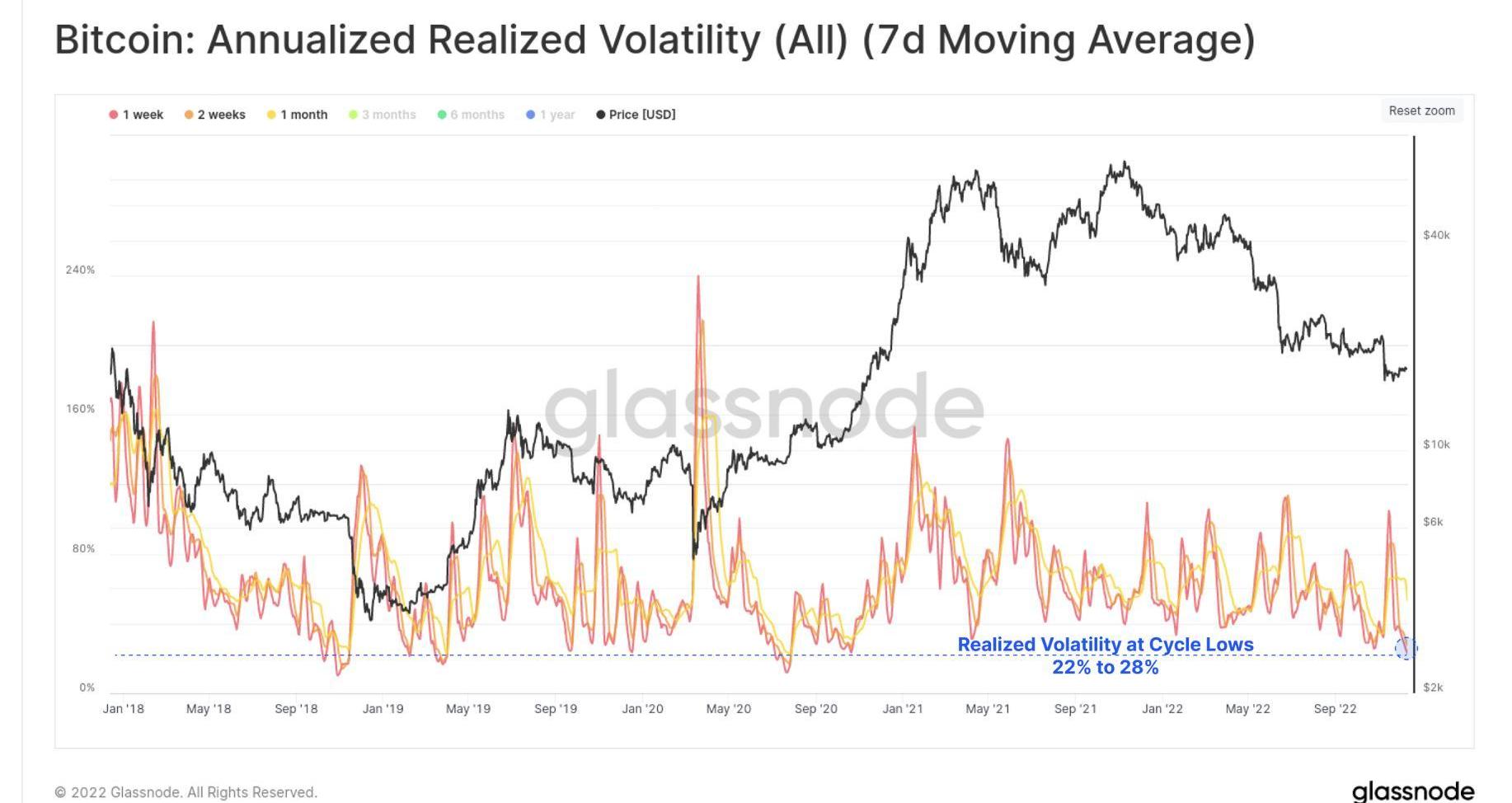

在經歷了真正混亂的一年之后,比特幣市場在進入12月后變得非常安靜。BTC的短期已實現波動率目前處于22%和28%的多年低點,創下2020年10月以來的最低波動率。

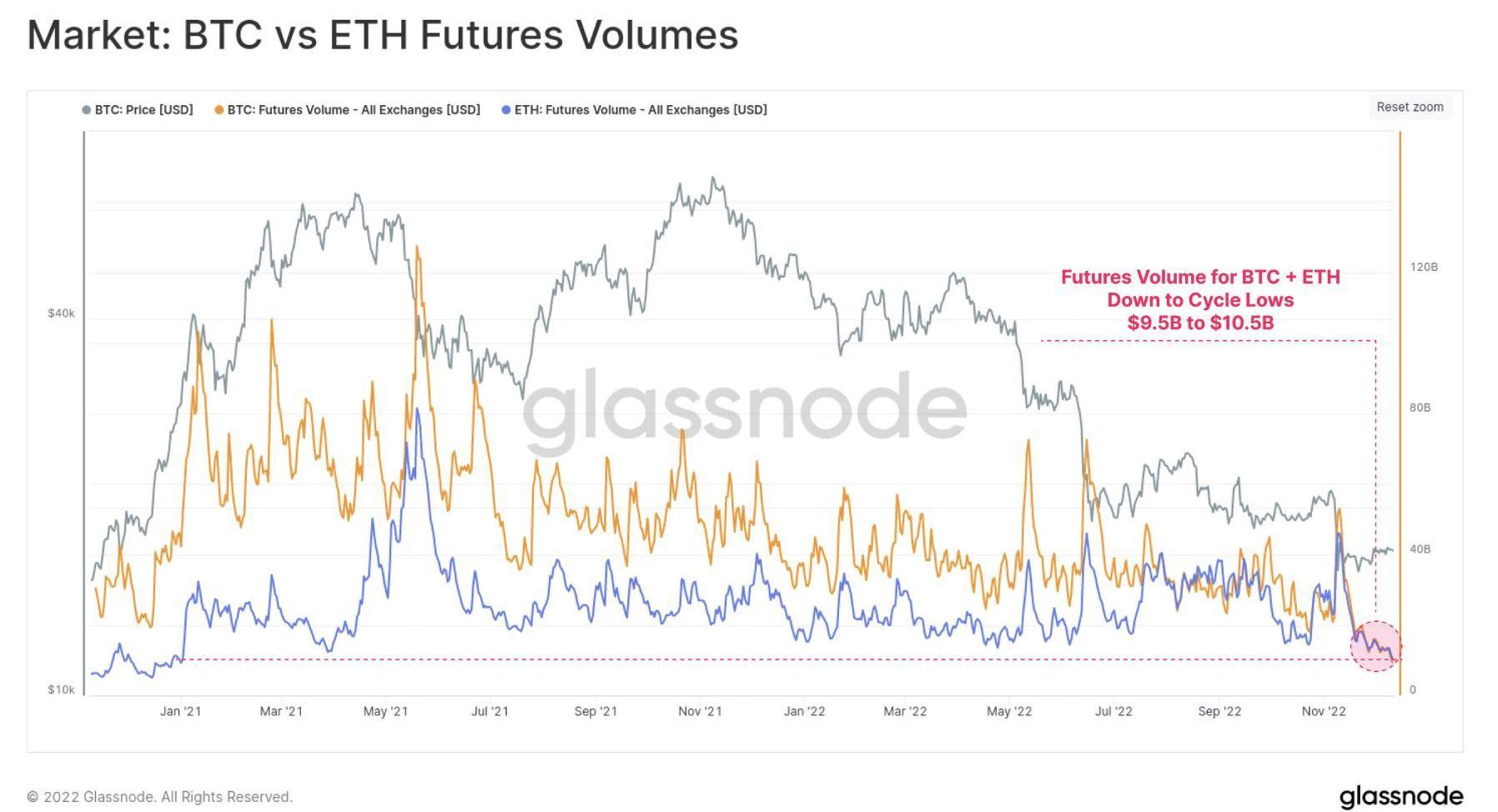

期貨交易量同樣低迷,目前正逼近多年來的低點。BTC和ETH市場目前的交易量相似,每天在95億美元到105億美元之間。這顯示了流動性收緊、廣泛去杠桿化以及該領域許多貸款和交易部門受損的巨大影響。

imToken 報告:2023 年新的錢包解決方案主要技術路線有多方計算、抽象賬戶和底層賬戶創新:金色財經報道,根據 imToken 發布的《2023 年加密錢包報告》,對加密用戶的問卷調研顯示,38% 的受訪者認為錢包不如交易所安全,65% 的受訪者表示了解智能合約錢包概念,51% 的受訪者愿意以支持多因素身份驗證提高安全性為由選擇新錢包,76% 的受訪者認為第三方托管方案比錢包更方便。

報告指出,2023 年,新的解決方案將圍繞如何處理密鑰繼續展開,通過使用不同的技術方案來幫助用戶添加、刪除、限制或更改賬戶的密鑰,或者為賬戶本身提供自定義邏輯以解決當前痛點,主要技術路線有:多方計算(MPC)、抽象賬戶(AA)、底層賬戶創新。[2023/2/9 11:57:16]

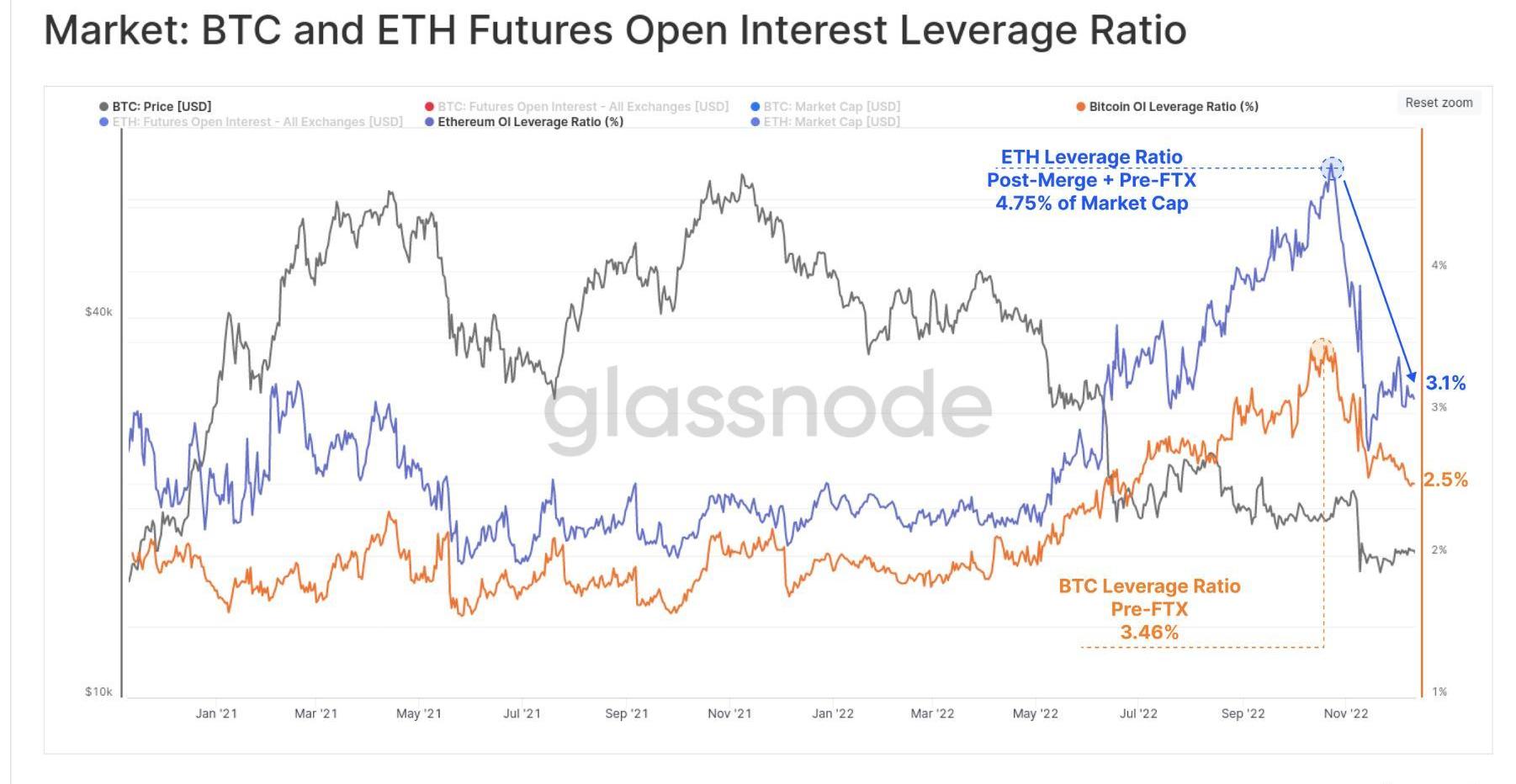

在FTX崩盤后,期貨市場的未平倉頭寸已大幅減少。下圖顯示了杠桿率,計算為期貨未平倉權益與相應資產市值之間的比率。

對于ETH來說,11月期貨杠桿的建立和解除明顯更為嚴重,可能是剩余的“合并交易”被平倉的結果。ETH未平倉合約占市值的比例從4.75%下降到市值的3.10%。BTC杠桿率在ETH市場前一周達到峰值,并在過去一個月從市值的3.46%下降到2.50%。

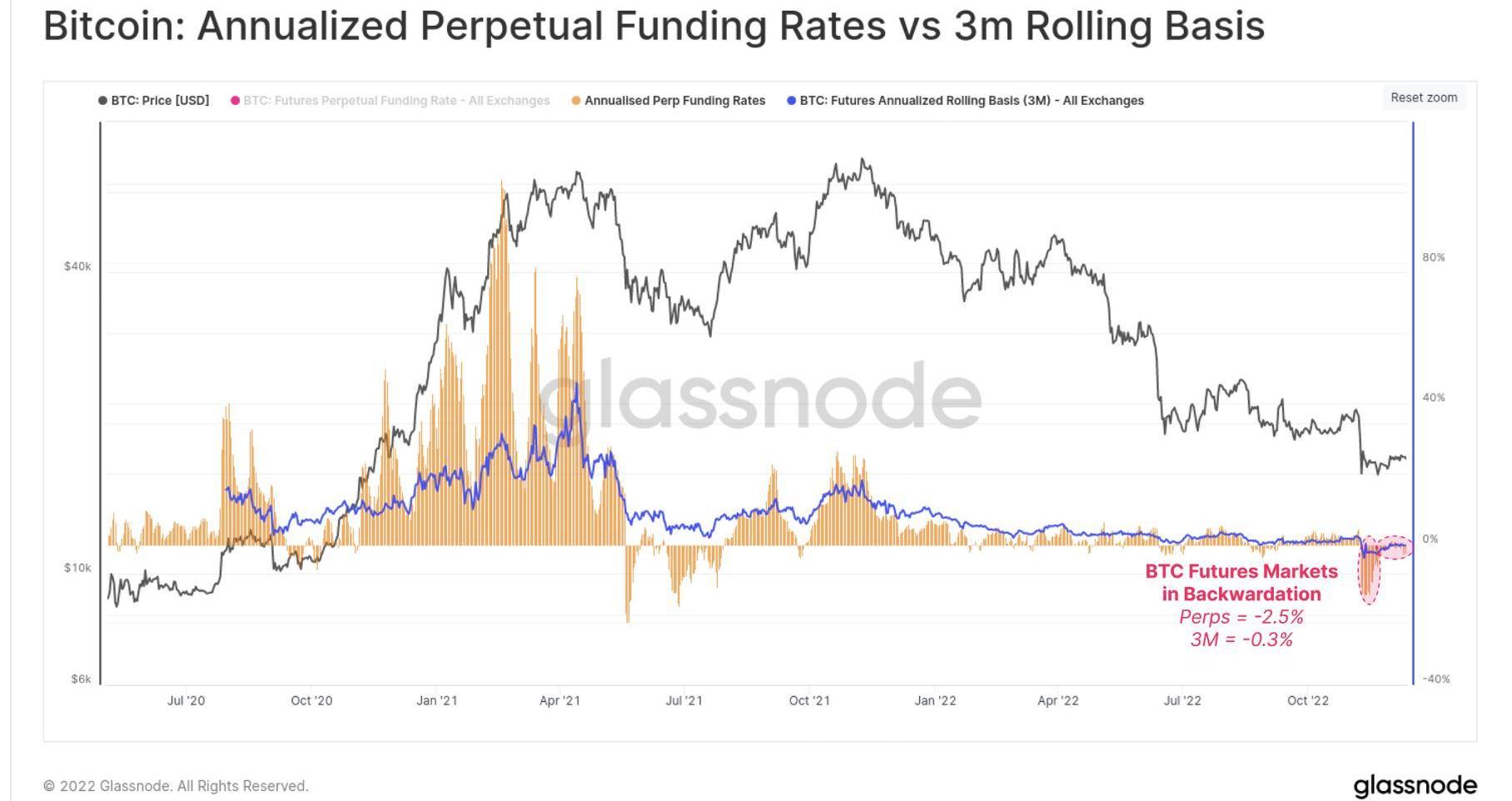

比特幣期貨和永續合約都處于現貨溢價狀態,年化基礎分別為-0.3%和-2.5%。持續的現貨溢價期并不常見,唯一類似的時期是2021年5月至7月之間的盤整期。這表明市場相對“對沖”了進一步的下行風險,并且/或有更多的空頭投機者。

分析師:盡管市場看跌,但加密貨幣風投資金仍有望超過2021年:金色財經報道,根據PitchBook的2022年第二季度金融科技報告,盡管自去年11月以來加密市值損失了近兩萬億美元,但風險資金仍有望超過去年。PitchBook新興科技高級分析師Robert Le表示,盡管市場看跌,但加密項目和協議仍然獲得可觀的資金。Le說,我們相信2022年的加密貨幣資金可能會超過去年258億美元的記錄高點。迄今為止有超過185億美元的投資,預計今年將超過300億美元。Le表示,創紀錄的加密貨幣風險投資仍處于觀望狀態,我們相信這將推動今年剩余時間的融資活動。(Business Insider)[2022/8/9 12:13:17]

市場回吐

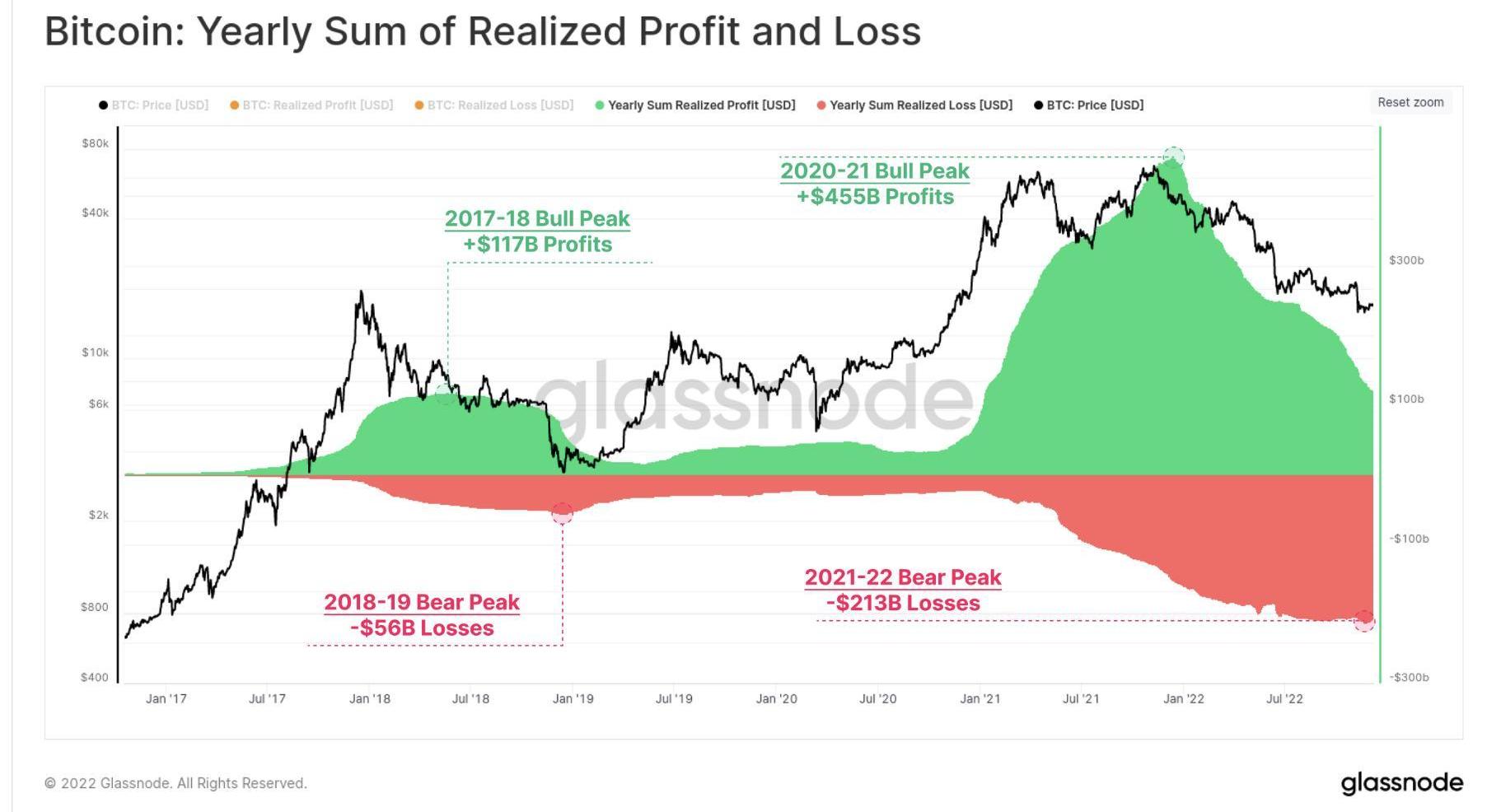

2020-21年寬松貨幣政策時代的過剩流動性泡沫,創造了創紀錄的年度總實現鏈上利潤。比特幣投資者將資金轉移到鏈上,獲得了超過4550億美元的年利潤,在2021年11月ATH之后不久就達到了峰值。

從那以后,市場開始由熊主導,市場已經回吐了超過2130億美元的已實現損失。這相當于2020-21年牛市利潤的46.8%,這與2018年熊市的相對規模非常相似,當時市場回吐了47.9%。

值得注意的是長期持有者的貢獻,他們在這個周期中實現了歷史上兩個最大的相對損失峰值。到11月,LTH虧損的峰值為每天市值的-0.10%,規模僅與2015年和2018年的周期低點相當。6月份的拋售同樣令人印象深刻,當時達到了每天市值的-0.09%,LTH的主導地位鎖定了-50%至-80%的損失。

報告:到2027年底,NFT市場規模將從30億美元增長至136億美元:5月7日消息,研究公司MarketsandMarkets發布的一項新的研究預測,到2027年底,NFT現有的30億美元市場規模將增長至136億美元,預計復合年增長率(CAGR)為35%。這反映了當今投資者對NFT空間日益增長的興趣。

在未來5年里,與全球NFT繁榮相關的關鍵因素將繼續包括主流影響者、游戲社區的不斷參與以及對數字藝術品不斷增長的需求。報告還設想了幾個其他因素,這些因素將有助于NFT市場的爆炸性增長,包括其在供應鏈管理、零售和時尚領域使用案例的增加等。(Cointelegraph)[2022/5/7 2:56:35]

著眼長遠

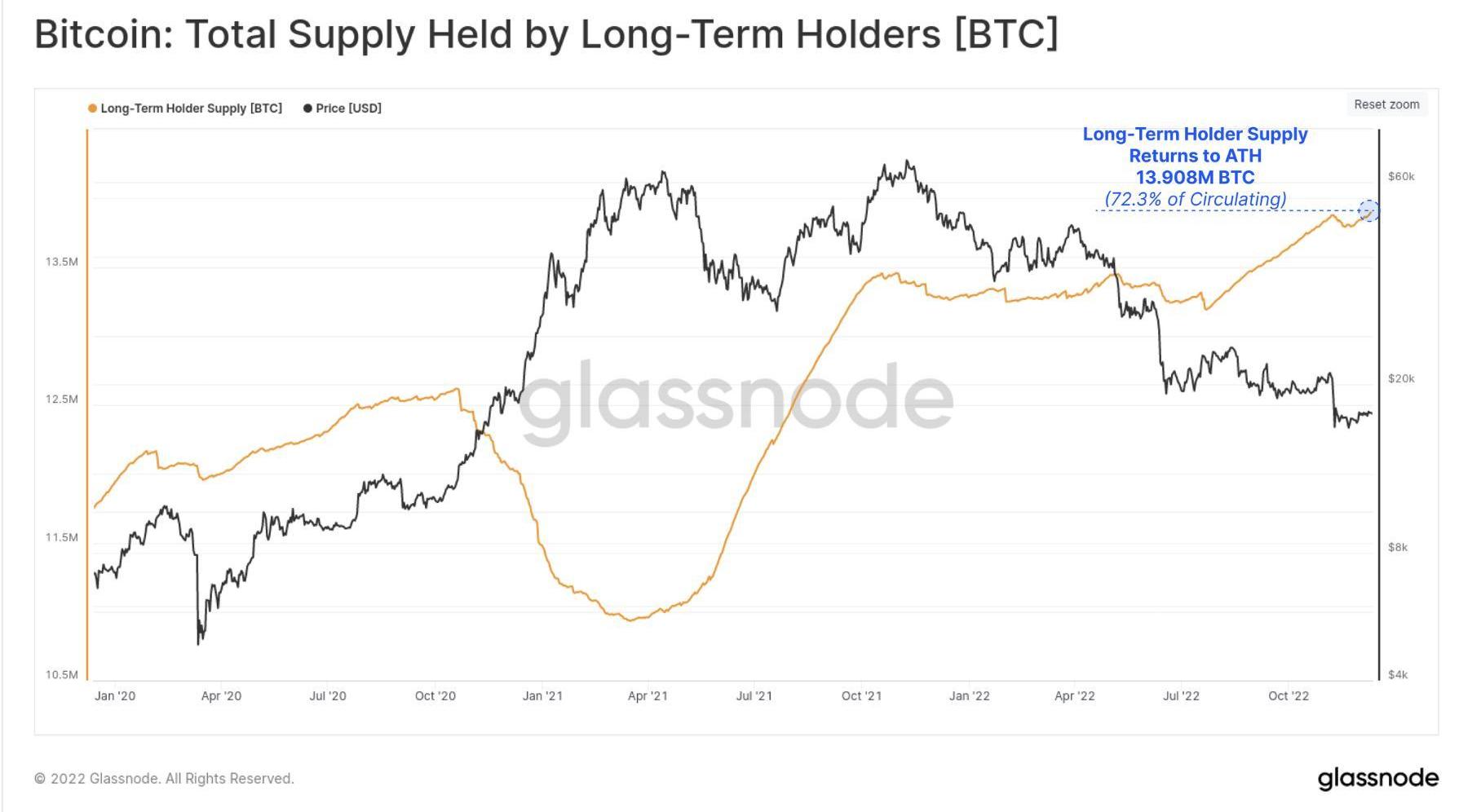

盡管出現了這些驚人的巨大損失,但幣供應的年齡以及那些留下來的人的HODL傾向仍在繼續上升。長期持有者供應完全扭轉了FTX慘敗后的恐慌性支出,創下了1390.8萬BTC的新ATH。

該指標近乎線性的上升趨勢,反映了2022年6月和2022年7月發生的大量BTC增持,這是在3AC以及該領域失敗的貸方引發的去杠桿化事件之后立即發生的。

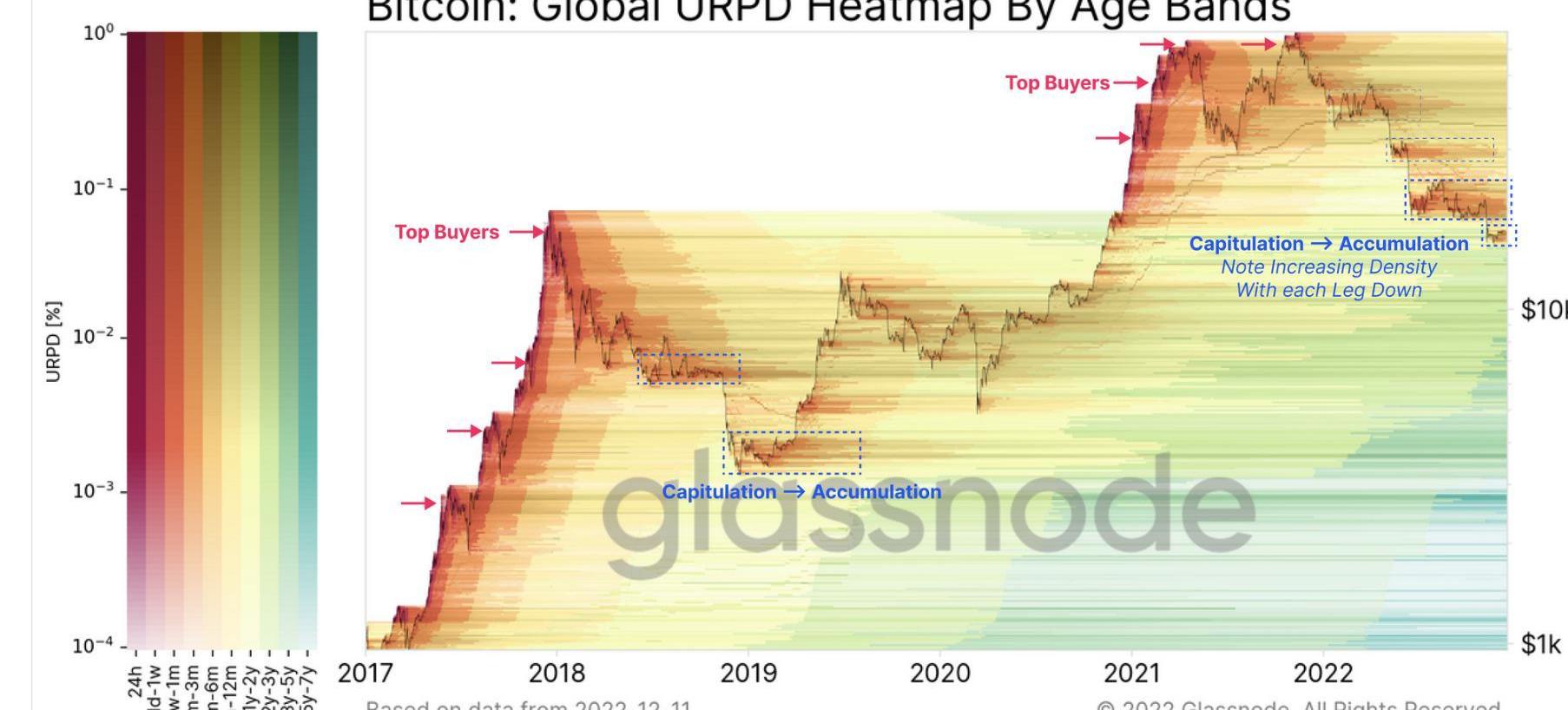

下圖提供了按幣齡段著色的幣供應密度和分布的視圖。

注:

暖色表示舊幣的大量分布,通常在市場頂部和投降底部會出現。

巴西央行行長確認CBDC試點將于2022年啟動:4月12日消息,巴西中央銀行行長羅伯托·坎波斯·內托(Roberto Campos Neto)在一次活動中確認了中央銀行的數字貨幣,他指出,CBDC試點項目可能會在今年下半年上線。(Cointelegraph)[2022/4/12 14:20:17]

較冷的顏色表示成熟,因為投資者積累并留下未使用的BTC。

較深的條形表示較重的幣密度。

在2022年每次市場下跌后,我們可以看到BTC再分配密度有所增加。特別是,2022年6月至2022年10月的區域尤為突出,很多BTC在18,000美元-24,000美元之間被收購,并且它們現在已老化到6個月以上的區間。

礦工的艱難時期

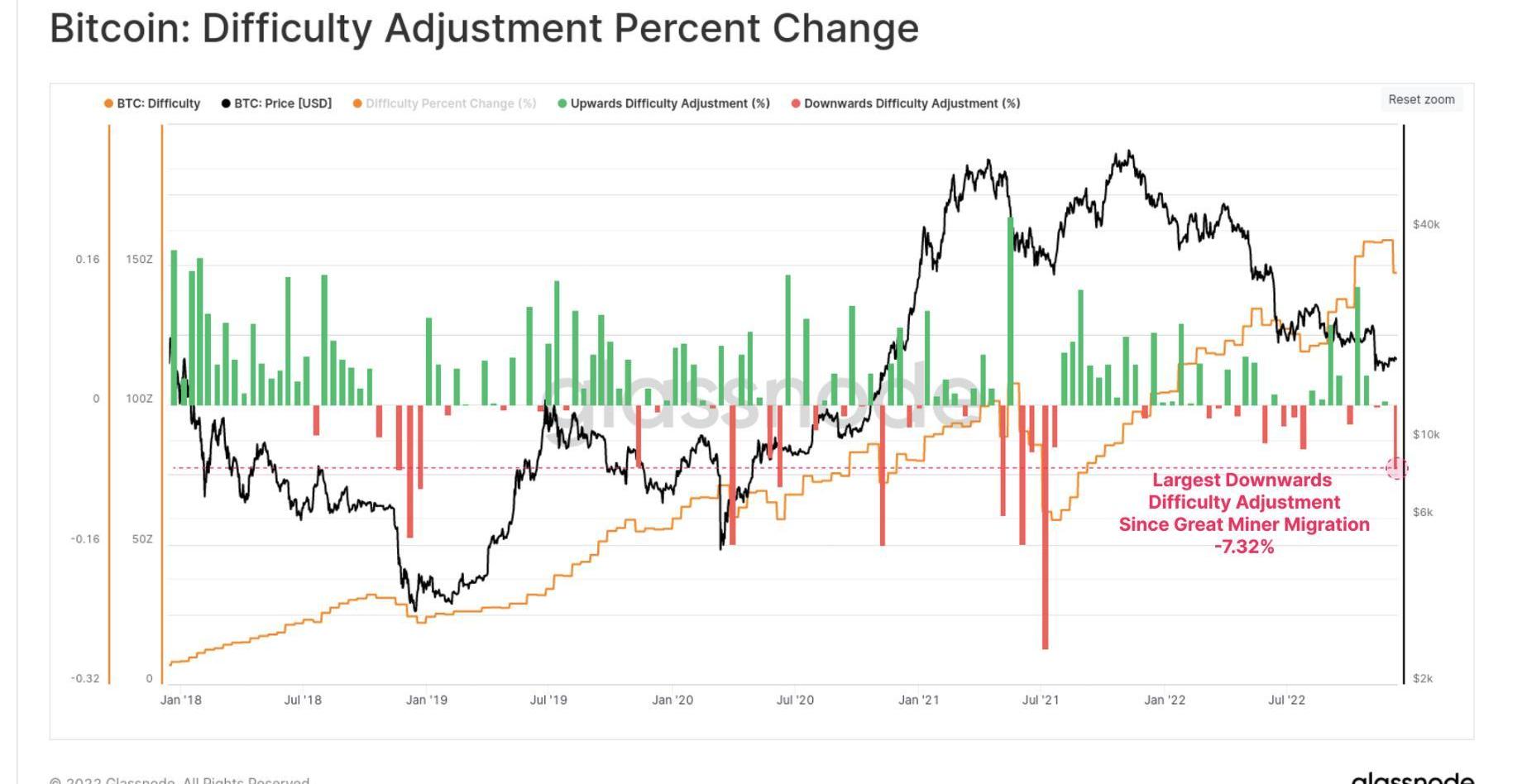

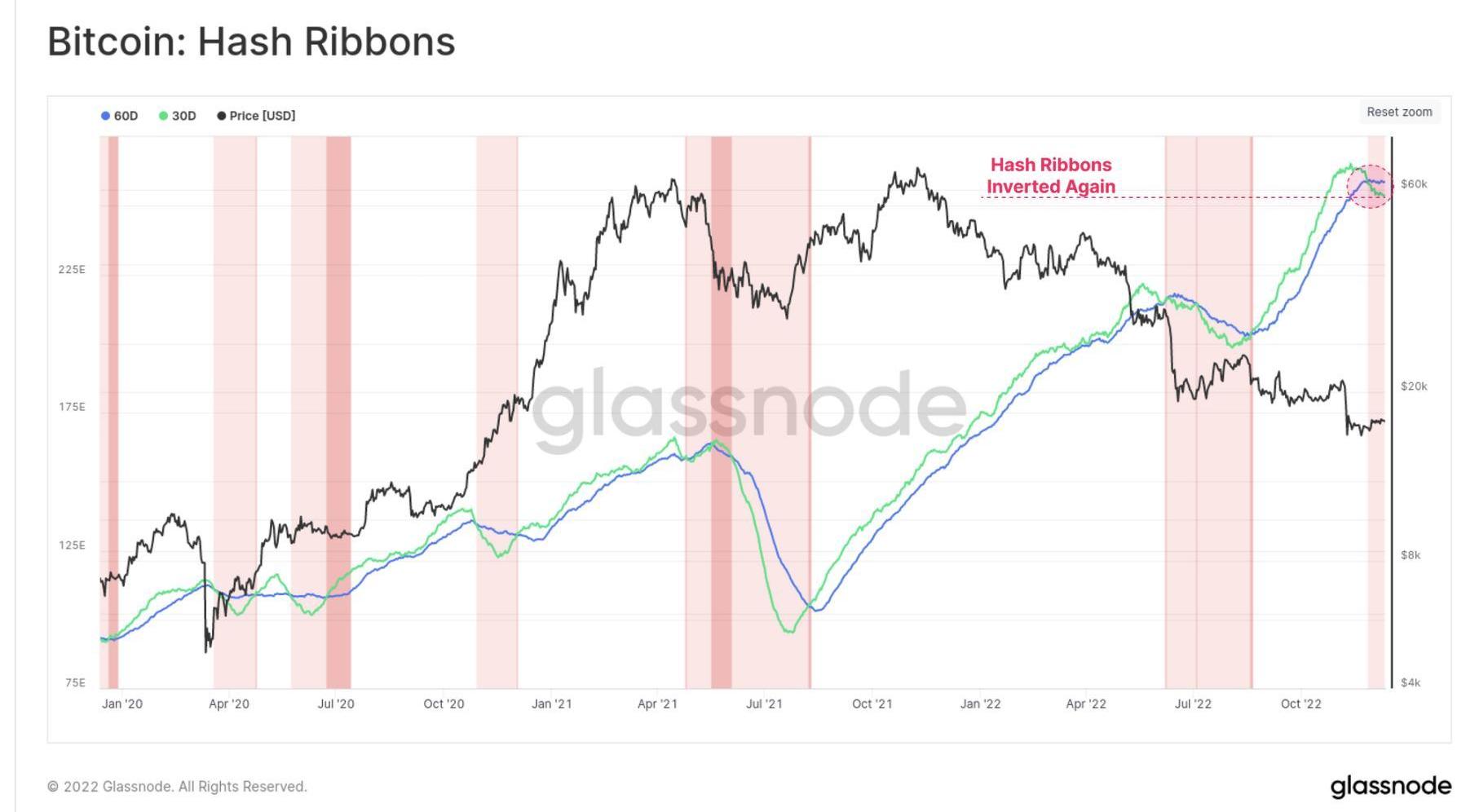

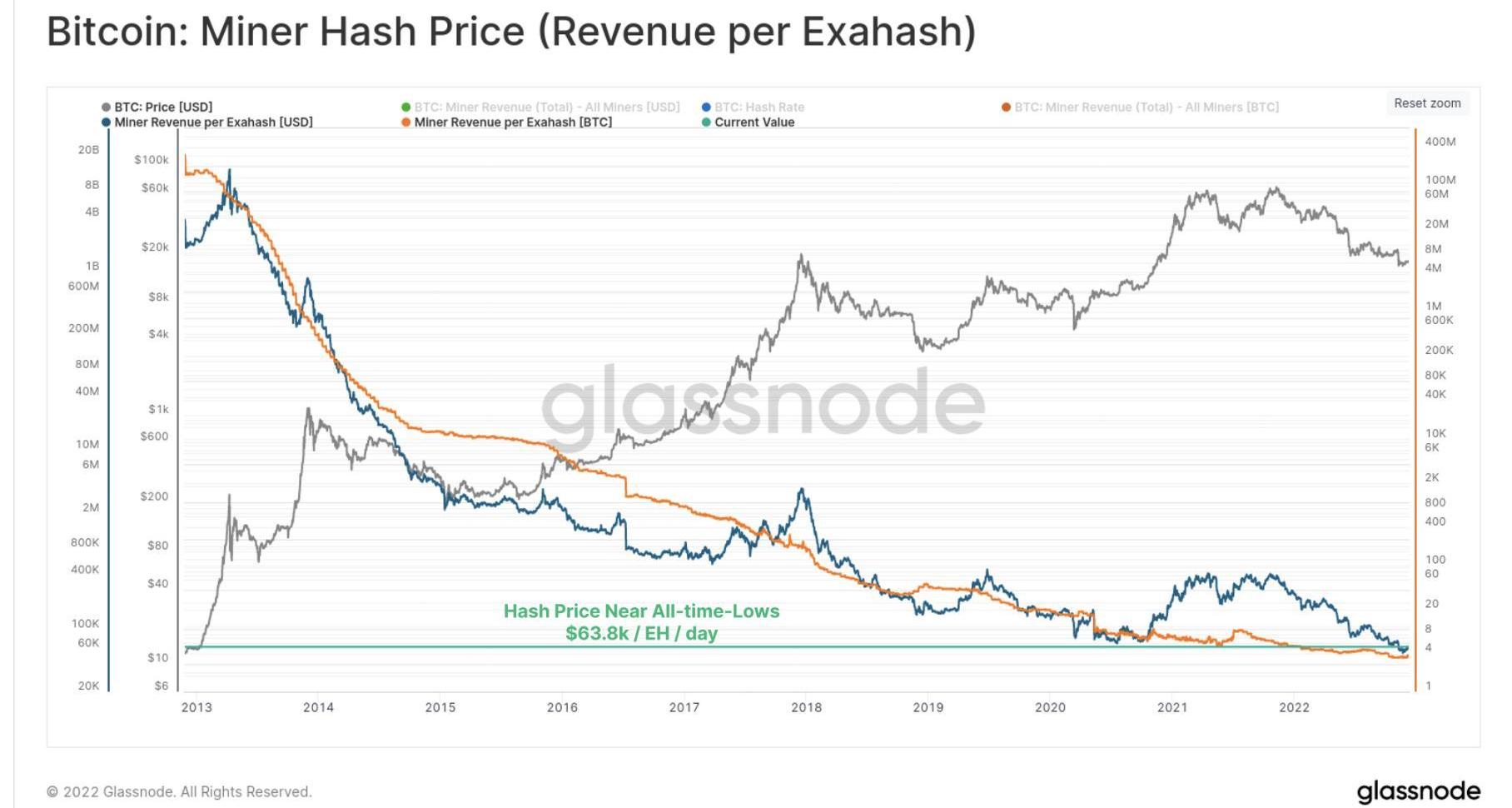

上周出現了自2021年7月礦業大遷移以來最大的挖礦難度下調。難度下降了7.32%,這意味著相當大一部分的活躍算力被關閉了,這可能是持續的收入壓力造成的。

這導致算力帶再次反轉,交叉發生在11月下旬。這表明挖礦業面臨著足夠大的壓力,一些運營商正在關閉ASIC礦機。這通常與礦工收入流低于其OPEX支出有關,從而使ASIC礦機無利可圖。

加密公司第一季度融資約26億美元 超過2020年全年總額:根據CB Insights的數據,今年第一季度,專注于區塊鏈技術的129家初創企業融資約26億美元,這一數字超過了2020年全年總和的23億美元。這一增長是由包括加密貸款機構BlockFi、游戲開發商Dapper Labs和加密錢包提供商Blockchain.com在內的幾家初創公司的幾輪大型融資推動。(彭博社)[2021/4/2 19:38:59]

然而,考慮到算力價格僅略高于歷史低點,這并不令人感到意外。盡管現貨價格比2020年10月高出了70%,但競爭尋找下一個比特幣區塊的算力數量現在高出了70%。

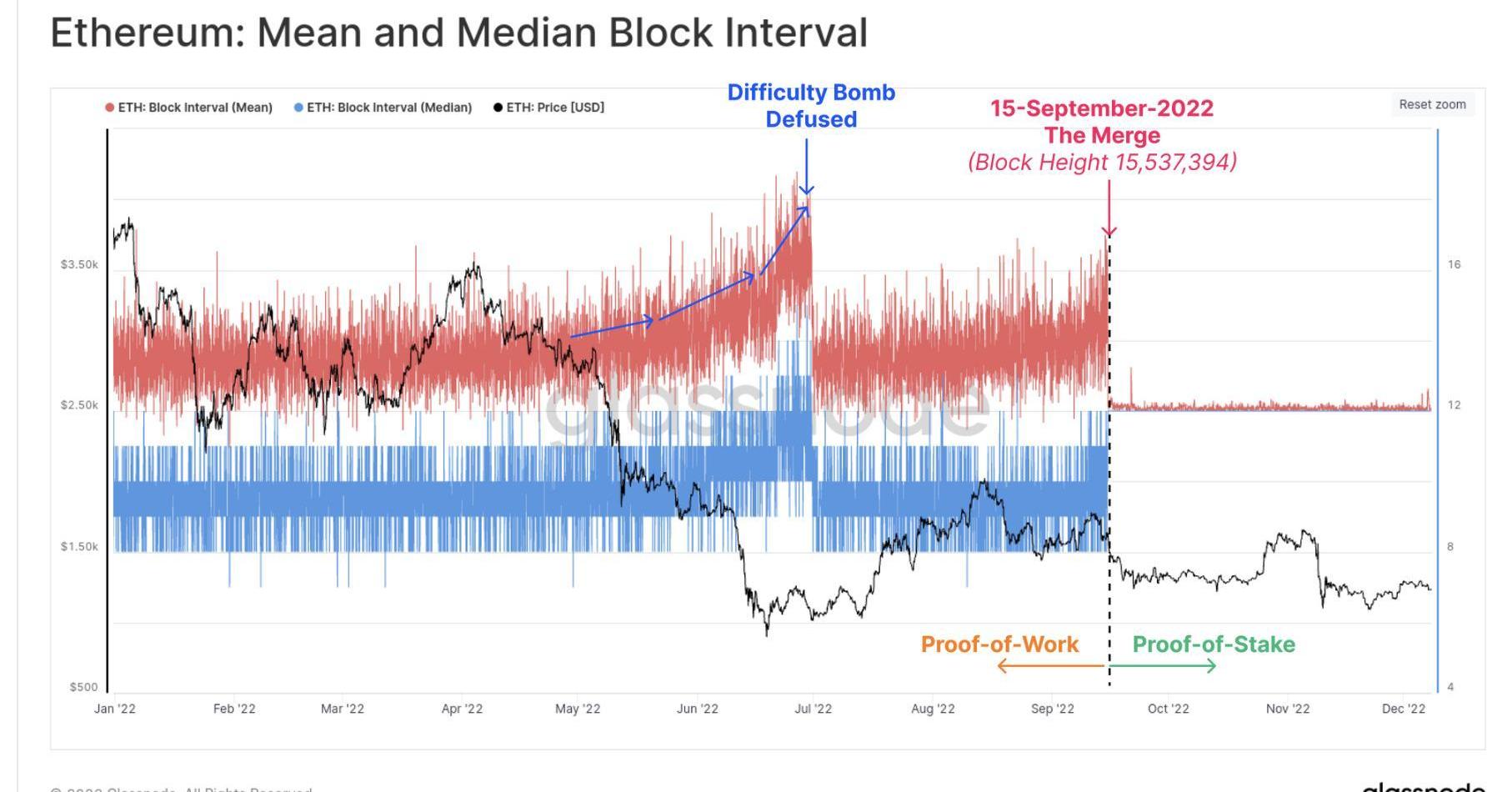

以太坊合并之后

以太坊合并于9月15日完成,可以說這是今年最令人印象深刻的工程壯舉。為了直觀地顯示事件的即時性,下圖顯示了2022年期間的平均和中位數區塊間隔。很明顯,我們能觀察到工作量證明的自然和概率可變性在哪里結束,以及精確、預先確定的權益證明的12秒區塊時間何時開始生效。

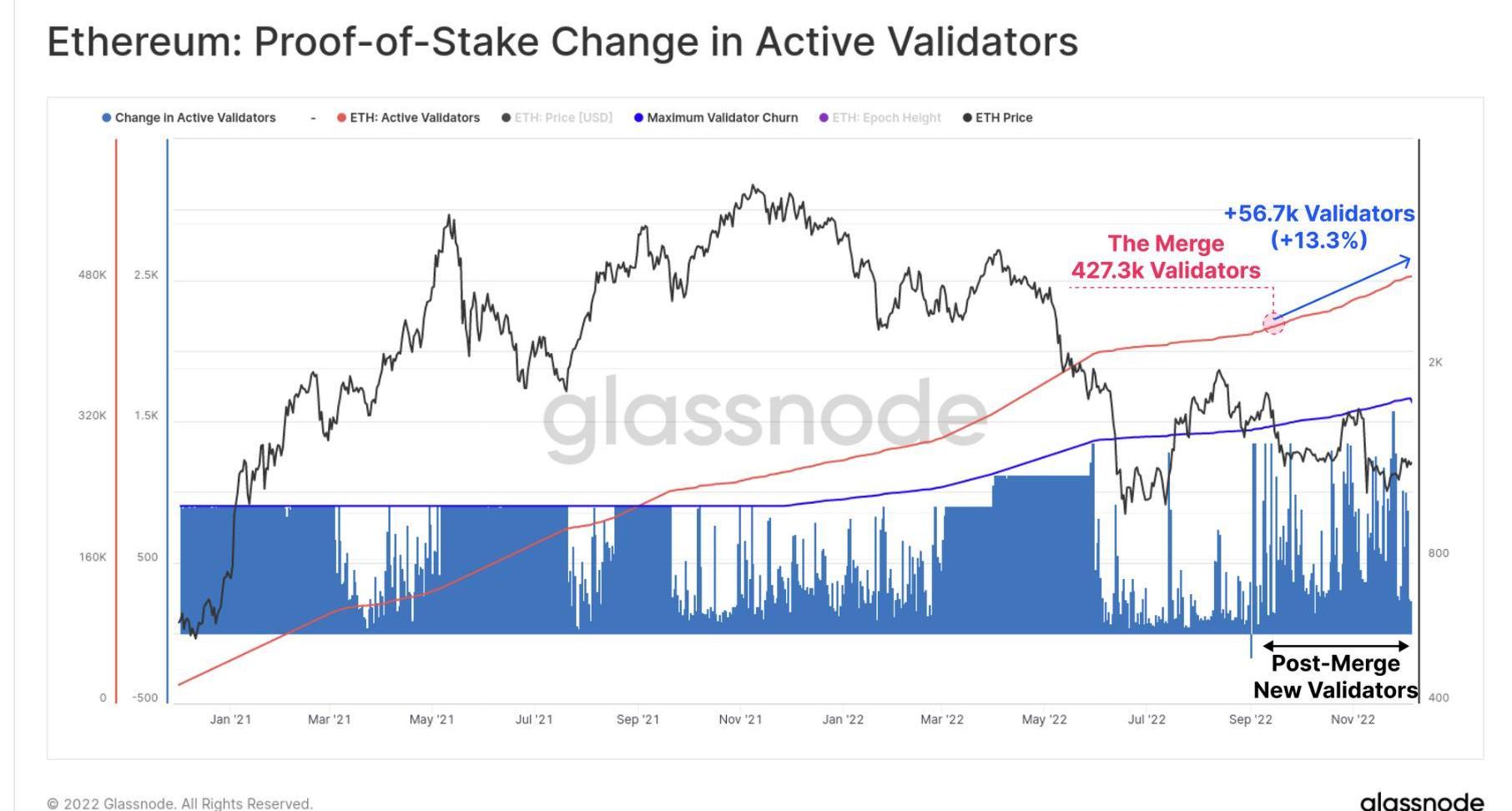

自合并以來,以太坊活躍驗證器的數量增加了13.3%,現在有超過484,000個驗證器在運行。這使得質押的以太幣總量達到了1561.8萬ETH,相當于流通供應量的12.89%。

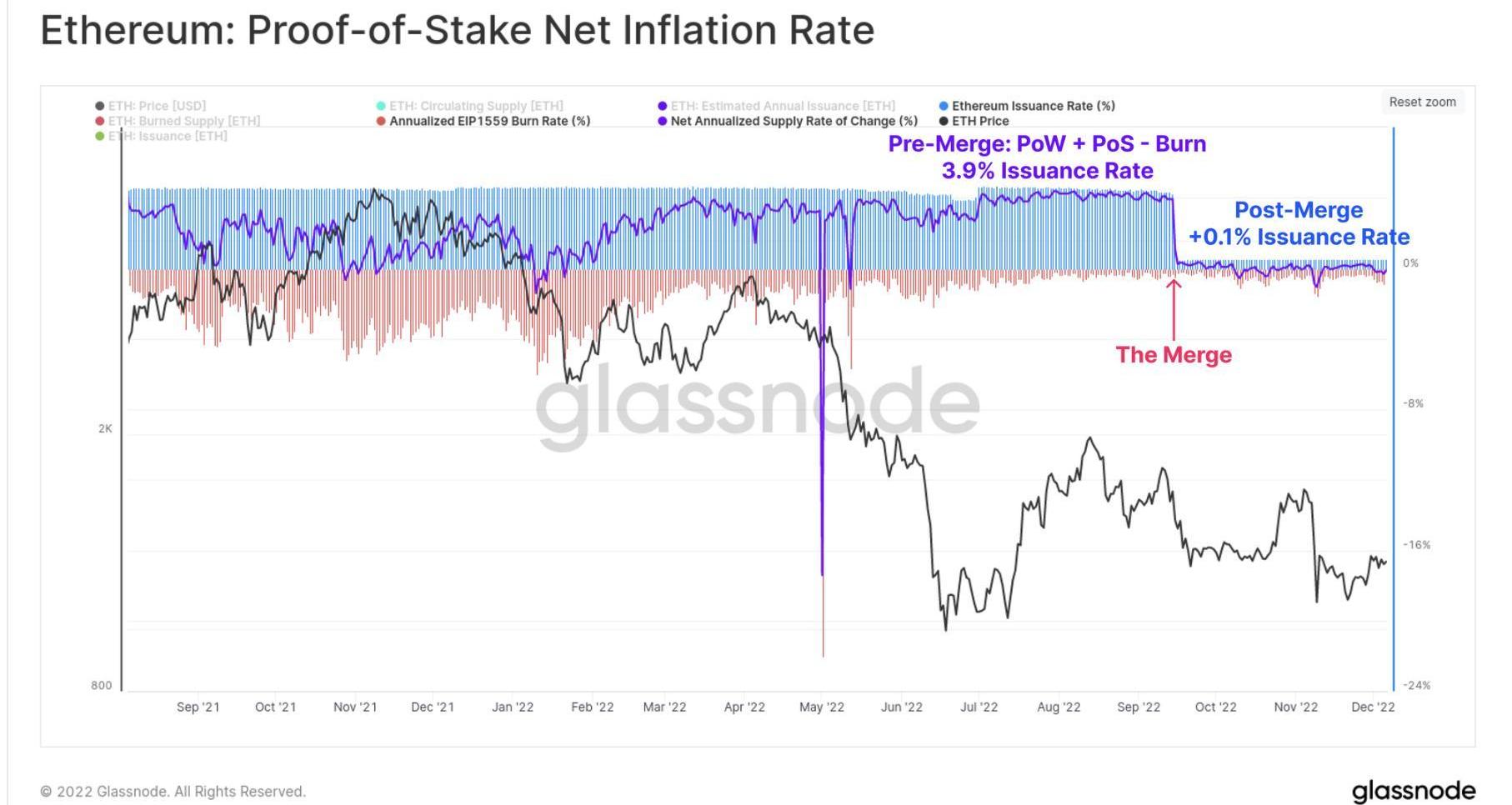

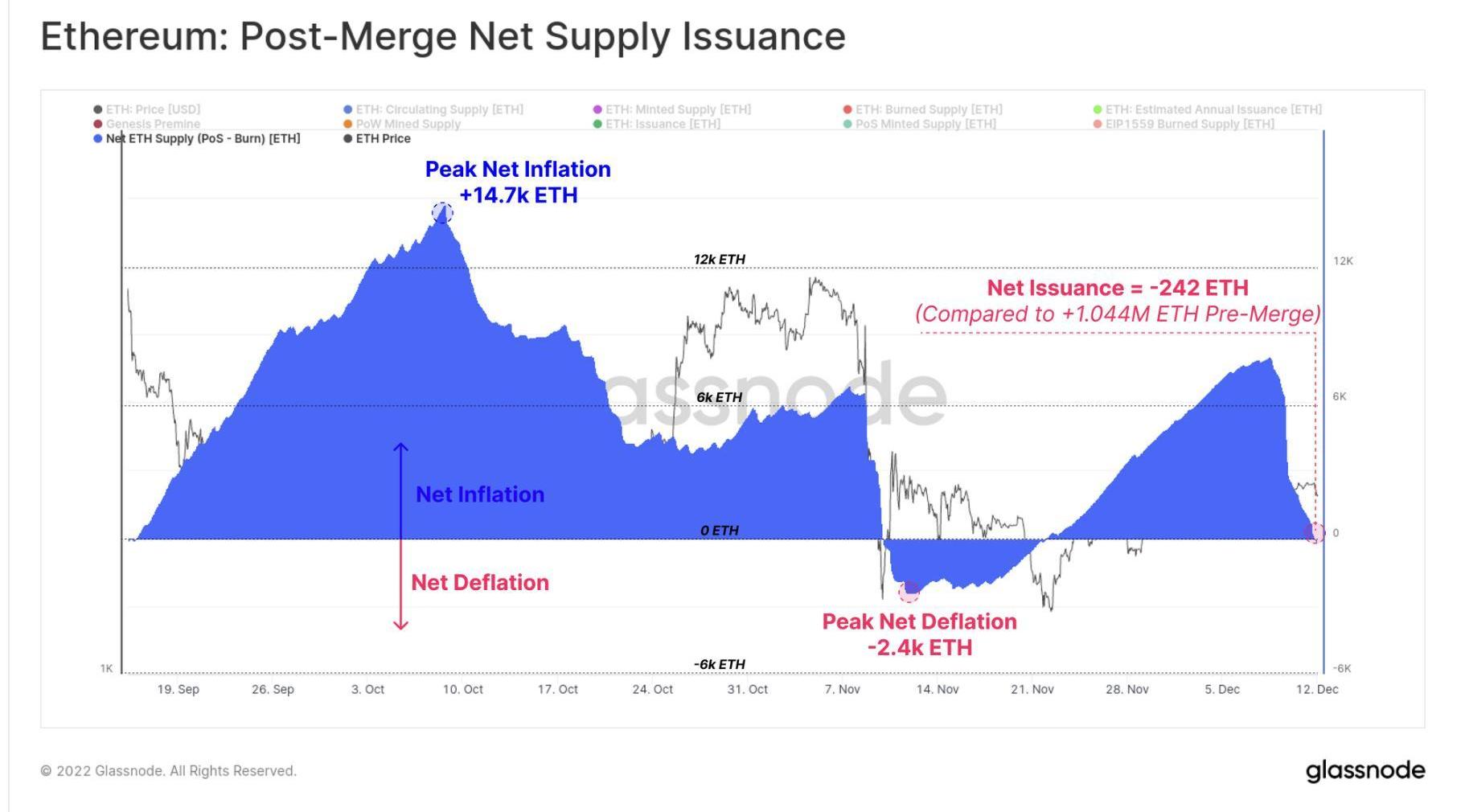

隨著向權益證明的過渡,以太坊貨幣政策被調整為顯著降低的排放計劃。名義發行率約為+0.5%,但考慮到EIP1559燃燒機制后,這幾乎完全抵消了發行。相比之下,合并前的凈通貨膨脹率為+3.9%,這表明發行量的變化有多么巨大。

在撰寫本文時,自合并以來的ETH供應量變化剛剛轉為凈緊縮,目前的ETH供應量比合并時低242ETH。相比之下,根據之前的發行計劃,本應新增的以太幣估計為104.4萬ETH。

DeFi去杠桿化

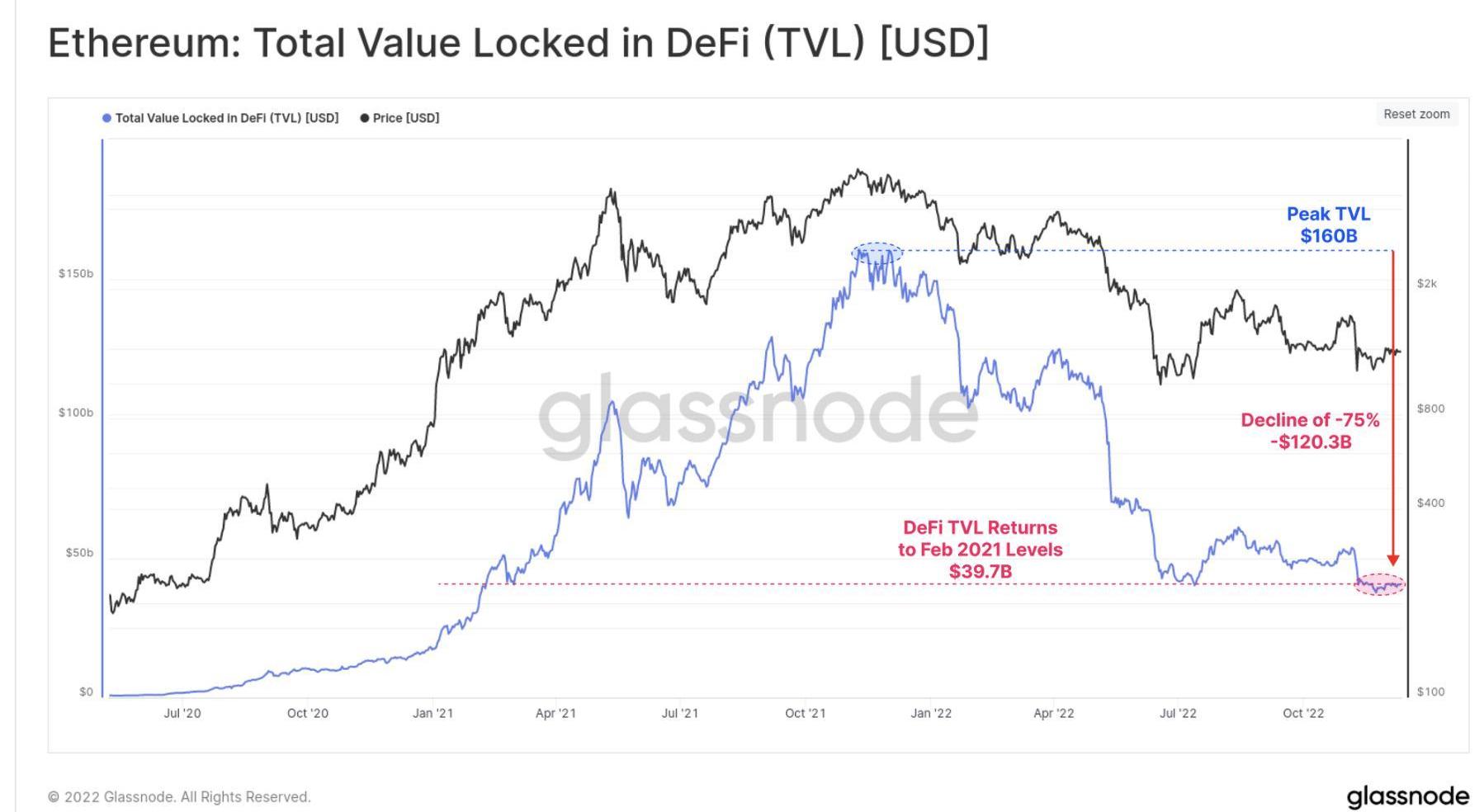

由于代幣價格大幅下跌,流動性嚴重收縮,鎖定在DeFi中的總價值急劇下降。在2021年11月市場達到1600億美元的峰值后,DeFiTVL下降了超過1203億美元(-75%)。這使DeFi抵押品價值降至397億美元,回到了2021年2月份的水平。

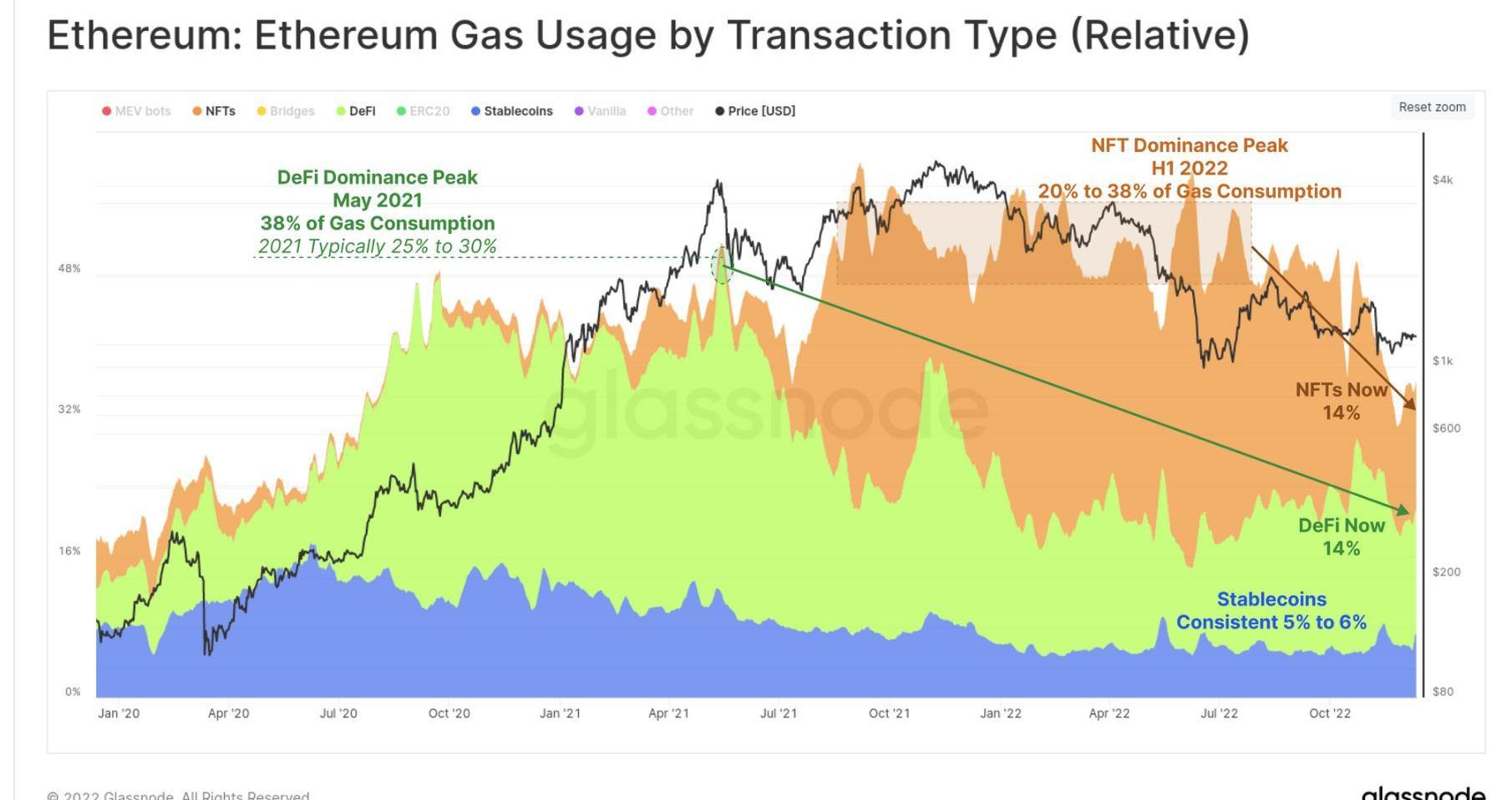

按交易類型劃分的gas消費的主導地位,也表明在過去兩年中市場偏好發生了變化。從2020年7月到2021年5月,DeFi協議占所有gas消耗量的25%至30%,但此后已降至僅14%。

在類似的繁榮-蕭條周期中,到2022年上半年,與NFT相關的交易占gas使用量的20%至38%,但現在也已降至14%的主導地位。穩定幣在今年全年保持穩定的5%-6%的主導地位。

穩定幣流出

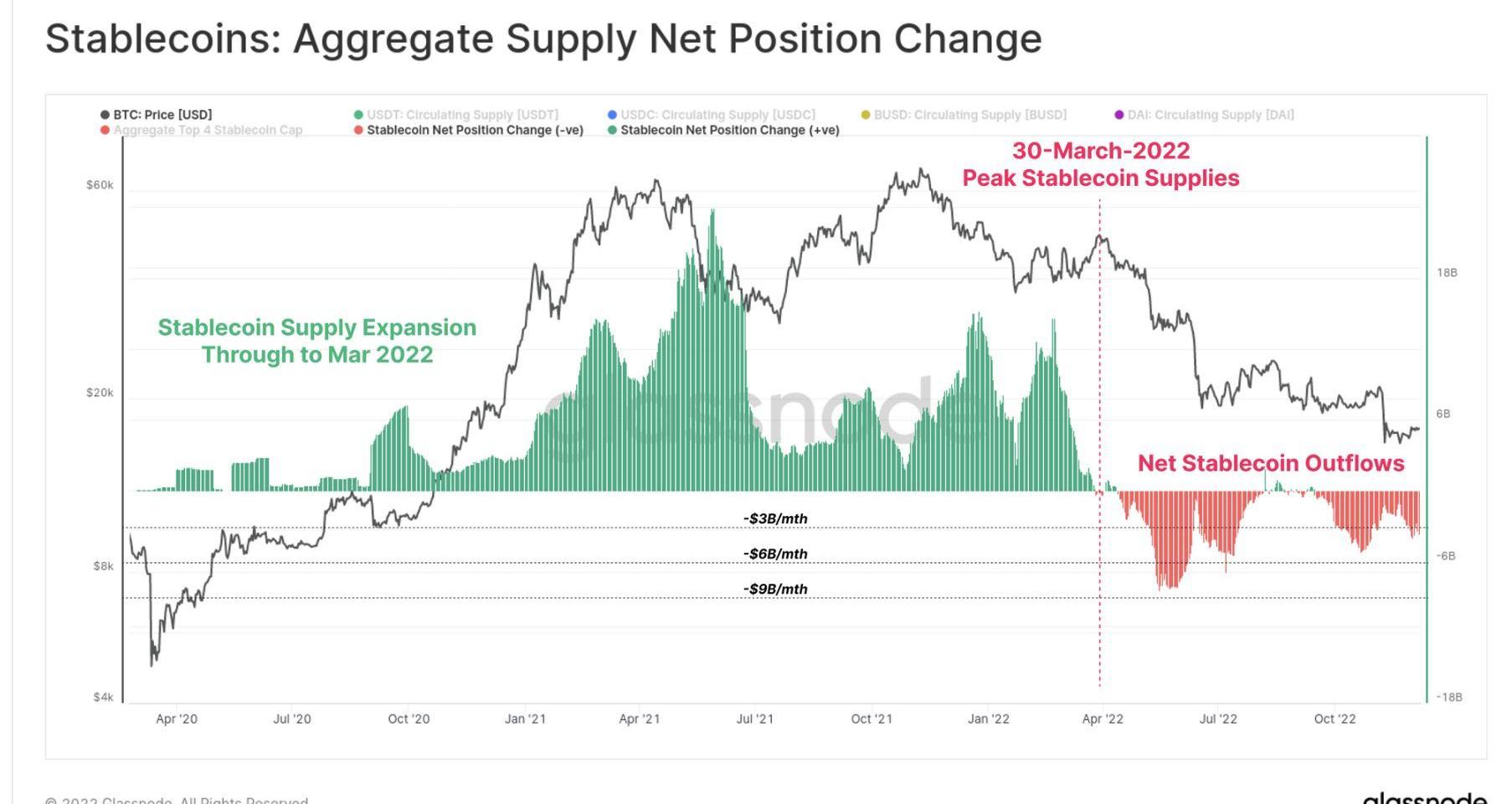

自2020年以來,穩定幣已成為行業的基石資產,目前市值排名前6的資產當中有3種是穩定幣。穩定幣總供應量在2022年3月達到1615億美元的峰值,但此后出現了超過143億美元的大規模贖回。

總體而言,這反映出市場每月資本凈流出40億至80億美元。然而,同樣值得注意的是,這只反映了峰值穩定幣供應的8%,這表明大部分資金仍保留在這種新的數字美元當中。

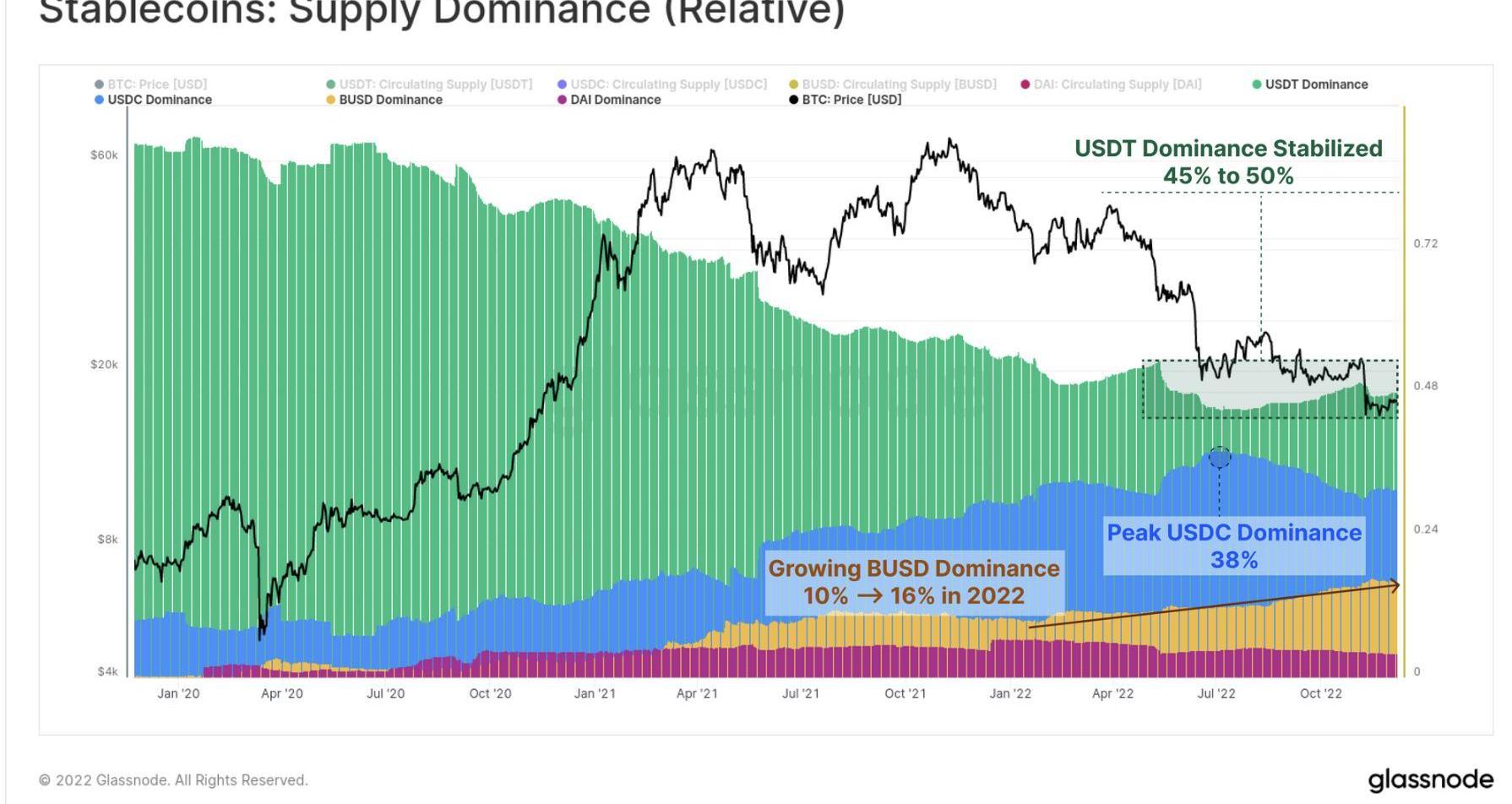

相對穩定幣供應主導地位也發生了顯著變化。

BUSD脫穎而出,其市場份額在2022年從10%增加到16%,目前總資產價值為220億美元。

盡管自5月以來,USDT贖回總額為184.2億美元,但Tether一直保持著相對穩定的45%至50%的市場份額。

USDC的主導地位在6月達到38%的峰值,但此后下降至31.3%,目前市場價值447.5億美元。

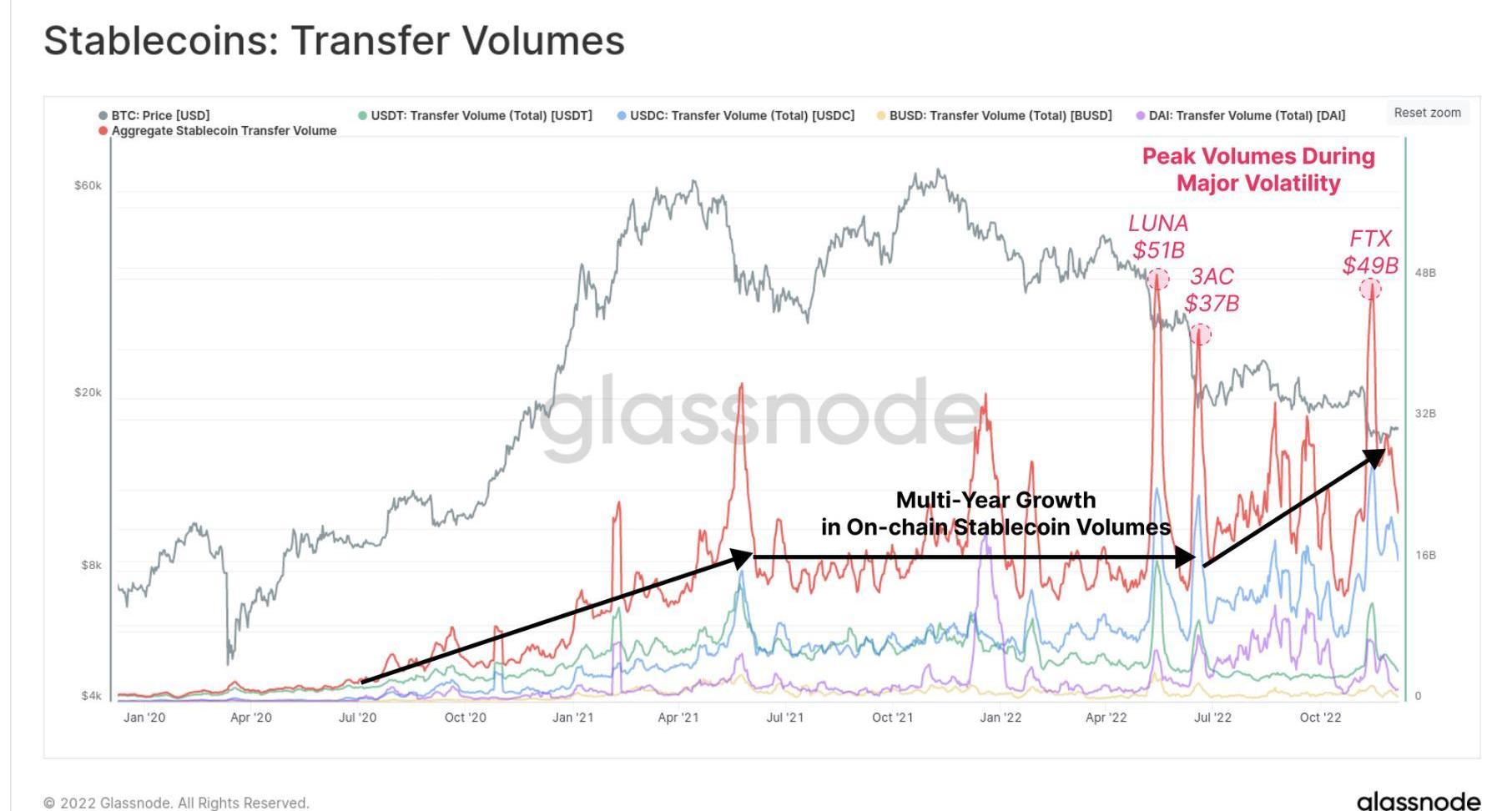

雖然穩定幣目前正在經歷贖回和凈資本外流,但穩定幣在以太坊的轉賬量在整個2022年下半年繼續攀升。在2021-22年的大部分時間里,穩定幣的總轉賬量穩定在每天160億美元左右,而自7月以來,每天的轉賬量繼續攀升至200億至300億美元之間。

在5月、6月以及11月的高波動性拋售事件期間,穩定幣總轉賬量在370億美元和510億美元之間達到峰值,這表明在去杠桿化事件期間對美元流動性的極端需求。

總結與結論

今年,BTC和ETH距歷史高點均下跌了75%以上。自5月以來,大規模的去杠桿化事件頻頻出現,這引發了嚴重的信貸緊縮、大量企業破產、數十億美元的龐氏項目(LUNA-UST)不幸崩潰,以及令人遺憾的FTX欺詐事件。

2022年是殘酷的一年,隨著流動性和投機活動枯竭,整個市場的波動性和交易量降至多年來的低點。隨著投機者的離去,比特幣長期持有者的BTC供應量已推高至另一個ATH,投資者似乎在每一個價格下跌的階段都在增持BTC。以太坊合并也在9月成功執行,穩定幣繼續展示出有意義的產品市場契合度。

去中心化系統的彈性是通過多年的試驗和戰斗傷痕建立起來的,這些事件最終造就了HODLer群體,即最后的買家。經歷了2022年的所有挑戰,數字資產行業依然屹立不倒,它吸取了教訓,并且比特幣區塊不斷在被發現。

無論2023年會發生什么,我們相信這個行業將經受住時間的考驗,我們將繼續構建分析、研究和理解原因所需的工具和數據。

滴答滴答,下一個區塊,我們2023年再見。

投機攻擊指投機者為了牟利,在一國金融市場上大量拋售以該國貨幣為面值的資產,以此來消耗該國的外匯儲備,使該國最終放棄對官方匯率的維持。 *** 介紹 比特幣反對者們為比特幣無法成為主流而絞盡腦汁.

1900/1/1 0:00:00智能合約作為行業的基礎術語,各位開發者耳熟能詳。今天我們就來匯總一下智能合約的實際用例、應用價值和開發部署的全流程,歡迎智能合約的開發大神私信后臺提供更多經驗指導和開發建議.

1900/1/1 0:00:00本文作者為TimBeiko,是以太坊核心開發者,這篇文章是他對于接下去上海升級的解讀。歡迎閱讀有關AllCoreDevs在2022年的最后一次更新.

1900/1/1 0:00:00自2020年以來,Ethereum的擴張路線圖一直圍繞「Rollup」展開:使用證明來繼承Ethereum安全性的獨立執行環境。經過多年的發展,Rollup終于完成了部署,并正在獲得采用.

1900/1/1 0:00:00編譯:Ning 來源/ChrisWilliams,?JacobOliver,?TimothyCraig,?TomCarreras從加密行業的視角來看,2022年的主題無疑是跌宕起伏與驚心動魄.

1900/1/1 0:00:00撰寫:ViktorDeFi可以說,Arbitrum是現在最有前途的區塊鏈鏈,讓人無法忽視。這篇文章將分享一些我對于Arbitrum的觀點、空投機會以及Alpha機會.

1900/1/1 0:00:00