BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+2.05%

ETH/HKD+2.05% LTC/HKD+1.69%

LTC/HKD+1.69% ADA/HKD+3.87%

ADA/HKD+3.87% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+1.89%

XRP/HKD+1.89%流動性挖礦是引發此次DeFi浪潮的起點,當下中國玩家們開始紛紛模仿,只要你有基礎的金融知識,就可以預知它最終將如此死亡。

先說兩個概念:“流動性”和“挖礦”

流動性:

任何市場都需要隨時可以被交易,也就是需要有買盤和賣盤,買盤和賣盤的撮合就叫做市場的流動性。

金融市場短期交易,交易的并非證券本身,本質上是在交易風險。市場只是提供了一個風險流轉的場所,交易者從承擔風險中來獲得收益。市場參與者也會對于當前風險進行定價,而對于風險的表決就是買賣定價。

炒過幣或者炒過股的人應該都知道,在金融市場里不怕不賺錢,也不怕被套,最怕的就是流動性枯竭。

想想今年的這幾波暴漲暴跌,是代表著比特幣價值的突然提升嗎?并不是!而是市場缺乏對手盤,當市場上流動性枯竭的時候,價格就會出現劇烈的單邊走勢,甚至會危及整個市場的存亡,這就是流動性對于市場的重要性。

Spankchain旗下加密支付服務SpankPay宣布終止運營:3月21日消息,Spankchain旗下加密支付服務SpankPay宣布,在其上游支付處理商Wyre Payments終止與該公司的協議后,該服務將關閉。

該公司在推特上寫道:“這是Wyre有針對性的關閉,因為他們的新支付處理器Checkout.com不適用于成人企業。這令人震驚,因為到目前為止我們與Wyre的關系一直是支持和尊重的。”

SpankPay顧問Allie Knox表示,雖然運營SpankPay不再可行,但該團隊將把重點轉移到其他產品上,并將重點放在改變導致該問題的立法問題上。(Decrypt)[2023/3/21 13:16:30]

挖礦:

區塊鏈世界的“挖礦”是從比特幣來的,對于一個完整的金融系統,系統貨幣的增發需要考慮“發給誰?”、“發多少?”、“以什么為評判標準?”這些問題,通過對于生態參與者和維持者的激勵讓系統進入到一個自運轉的分布式系統。

Mercury Fund任命Samantha Lewis為合伙人負責Web3和金融科技基金:金色財經報道,Mercury Fund宣布任命Samantha Lewis為合伙人負責Web3和金融科技基金,SamanthaLewis 此前在 Mercury 旗下一些投資組合公司的董事會任職,其中包括區塊鏈初創公司 Topl。Mercury Fund基金于2022年一月推出,其有限合伙人投資者包含多個知名加密機構,比如Galaxy Digital、Digital Currency Group、Accolade Partners、Evanston Capital、Isomer、Hutt Capital、Multiple Capital、Presight Partners和Rockaway,以及個人支持者a16z聯合創始人Marc Andreessen和a16z合伙人Chris Dixon、科技投資者Bo Shao和Erik Voorhees等。(bizjournals)[2023/2/14 12:06:48]

另一方面,代幣最初并沒有價值,通過挖礦,最終完成價值的錨定和捕獲,讓代幣變得稀缺和“有獲取成本”。例如,POW 機制的框架下,礦工通過投資算力和運維,換取區塊獎勵并在二級市場參與交易,從而有了“關機價格”的概念。

BlockSec:由于StakingPool合約中參數檢查不充分,OMNI ESTATE GROUP損失236枚BNB:1月17日消息,據BlockSec監測,歐洲房地產 NFT 市場 OMNI ESTATE GROUP 由于 StakingPool 合約中的參數檢查不充分,被黑客攻擊損失 236 枚 BNB。攻擊者可以投資 1 wei 提取 ORT 代幣獎勵。該獎勵通常根據存入持續時間和金額來通過 _Check_reward 函數計算,但持續時間始于輸入參數 end_date,該值并未檢查。在 _Check_reward 函數中,如果持續時間參數無效,則返回默認狀態變量(total_percent),該變量在攻擊開始時為 6000e18。該攻擊資金來自于 FixedFloat,攻擊者發動多次此類攻擊后,將 ORT 代幣兌換為 BNB。[2023/1/17 11:16:15]

流動性挖礦:

昨日加密市場總交易量降至2019年3月3日以來最低點:金色財經報道,CoinGecko數據顯示,昨日加密市場總交易量降至約198.59億美元,為2019年3月3日以來的最低點,2019年3月3日總成交量為177.31億美元。[2022/12/26 22:07:43]

了解清楚了“流動性”和“挖礦”,讓我們組合一下,定義一下“流動性挖礦”:是指通過具有挖礦機制的 DeFi 產品,按照要求存入或者借出指定的代幣資產,為產品的資金池提供流動性而獲取收益的過程,從而提高了產品的活躍度和使用量。

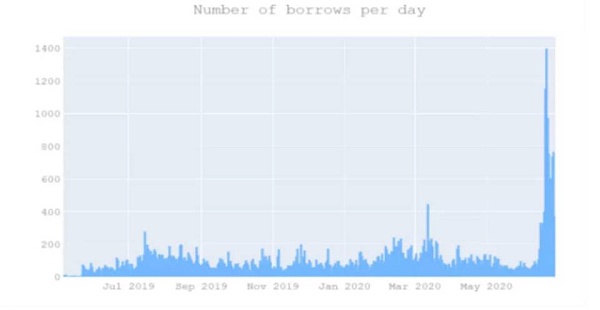

以 Compound 項目舉例。作為基于以太坊的 DeFi 協議,Compound 的主要業務為抵押借貸。根據 DefiPulse 的數據,7 月 7 日 Compound 的鎖倉金額約為 6.5 億美元。用戶可以將自己的資產進行抵押而獲得年化收益,也可以支付相應的利息來借出資產,而在借款和貸款的同時,都可以獲取一定數量的系統分發的治理代幣 COMP。

Beosin:BNBChain上THB項目遭受攻擊事件分析:10月1日消息,據Beosin EagleEye平臺監測顯示,THB項目遭受攻擊。Beosin安全團隊分析發現攻擊者0xbC62b9BA570aD783d21E5eB006F3665D3f6bBA93利用重入漏洞盜取THBR NFT,攻擊合約0xfed1b640633fd0a4d77315d229918ab1f6e612f9,攻擊交易0x57aa9c85e03eb25ac5d94f15f22b3ba3ab2ef60b603b97ae76f855072ea9e3a0

目前盜取的8個NFT任在攻擊者賬戶(0xfeD1...12f9)。[2022/10/1 18:36:58]

先說結論:在流動性挖礦的項目中,項目代幣的價格往往是跟隨著參與資金的增加而上漲。在這種情況下,參與的人數和鎖定在平臺的資金增多會帶動項目代幣的價格上漲,而項目代幣的價格上漲反過頭會繼續刺激更多的資金參與到平臺的流動性挖礦,高的流動性資金參與又回進一步提高代幣價格,如此形成循環,甚至催生出一種“虛假的繁榮”,”偽龐氏的螺旋“。

來源 : Alberquilla

來源:非小號

以 Compound 平臺為例,借款人只要在Compound 平臺借款就可以獲得平臺每天50%的COMP代幣分配,而只要獲得的COMP的價值可以覆蓋還款利率就可以無損失套利,這也是導致借款數量隨著COMP價格的攀升而急速攀升的主要原因。

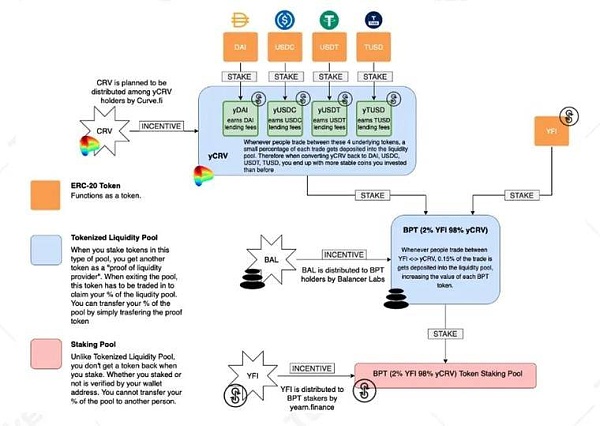

再以大熱的YFI項目為例,用戶可通過yearn.finance完成不同的流動性挖礦策略,屬于流動性挖礦聚合平臺。2020 年 7 月 17 日,yearn 在 Curve 上的鎖倉量(TVL)約為 800 萬美元。三天后,截至 2020 年 7 月 20 日(周一),這個數字已經提高到 1.47 億美元。TVL 的漲幅帶動了其治理代幣 YFI 的價格,YFI 從最初的估值價格 30 美元飆升至 13616 美元。

流動性挖礦西方人看了新鮮,還起了個名字叫“Yield Farming”,但我們這一波分析下來發現模式好像很熟悉,這不就是當年的FCoin的模式嗎?

FCoin當年發起流動性激勵政策用自己的平臺幣FT獎勵在平臺交易的用戶,平臺交易量在一個月內迅速爆炸,而如此迅速成長的交易量并不是真實交易需求,而是有很多刷量機器人的投資者在其中投機。最終,FCoin平臺在今年 年 2 月被關閉,未能向用戶支付 6700 萬至 1.25 億美元。

讓我們重新回到上一節中的例子,借款人只要在Compound 平臺借款就可以獲得平臺每天50%的COMP代幣分配,而只要獲得的COMP的價值可以覆蓋還款利率就可以無損失套利,這也是導致借款數量隨著COMP價格的攀升而急速攀升的主要原因。

我們很快發現了這個模式的根源,投機者賺的是誰的錢?投機者通過在二級市場將獎勵的代幣流通到二級市場,將風險轉嫁給了購買獎勵代幣的人,而自己作為一個投機者并沒有真正的借貸需求或者交易需求,只是單純的為了獲得獎勵代幣,在交易市場賣掉獲利。

很顯然,這個模式激勵本身并沒有刺激真正的借貸或者交易需求,也沒有真正解決供需之間的不匹配,交易者大多數也是為了刺激本身來的,而不是為了交易需求。

這種刺激模式的風險點就在于由于正向增長循環使得投機者迅速涌入,系統中投機者的占比遠高于真正交易需求的占比,一旦當某一時刻對于投機者而言,其成本(交易的傭金或者借貸成本)超過了收益的分配,投機者就會退出交易,只留下少量真正的交易者存在。

由此,與風光時怎樣正向循環涌入,結局就會是怎樣的死亡螺旋收尾。局勢一旦出現逆轉,系統還沒來得及建立負反饋的支撐(或者由于釋放量爆炸式增長,導致根本無法進行任何有效的負反饋管理),加速價格下跌,加速投機者退出,造成系統崩盤。

當年FCOIN 團隊在負循環時刻,試圖進行人工負反饋,比如二級市場收購一些資產,最后杯水車薪,依然抵擋不了負反饋的洪流。

除此之外,流動性挖礦現在暴露在安全性風險及系統性風險之中。針對 bZx 的閃電貸攻擊就是典型,攻擊者在沒有盜取代幣的情況下,按照規則,十幾秒套利超百萬美金。具有跨鏈協議精神的 Defi 產品,已經越來越接近傳統金融的杠桿游戲,流動性挖礦聚合平臺的普及,讓主流項目之間的互相影響日益加劇,可能會造成一定的系統性風險。

中國的整體的市場,還沒完全從2017年的大泡沫中緩過勁來,作為從業者也很珍惜現在逐步發展的生態,不愿意看到大的系統性危機發生。對于項目方來說,流動性挖礦卻是吸引了用戶和玩家,但是是否能捕獲價值,實現真正的價值供給才應該是我們思考的關鍵問題,對于該模式的結局我們持悲觀態度。

特約作者:張不盹

今年年中以來,隨著流動性挖礦、Yield Farming等玩法的推出,加密市場的熱點非DeFi板塊莫屬.

1900/1/1 0:00:00這個標題肯定會引起很大的爭議,近些年各種新概念層出不窮,但自從2017年以太坊和第一批聯盟鏈開源技術框架給區塊鏈行業帶來巨大實質性成功后,幾乎再無有益于區塊鏈整體大跨步前進的新發明.

1900/1/1 0:00:00風險提醒:本內容僅供廣大加密愛好者科普學習和交流,不構成投資意見或建議,請理性看待。這兩天最熱的項目,波卡敢說第二,沒人敢說自己是第一.

1900/1/1 0:00:00金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。YFI采取的無預挖,無投資者/團隊分配,100%社區流動性挖礦深刻改變了DeFi.

1900/1/1 0:00:00“Facebook 為其海量用戶提供法幣與數字貨幣的日常支付交易,比星巴克和 Robinhood 更有可能成為數字金融流量入口。”互聯網時期的發展讓我們都知道互聯網流量入口的重要性.

1900/1/1 0:00:00隨著DeFi等概念的火爆,加密市場呈現整體上行姿態,比特幣更是在8月創下年內新高。一時間,新韭菜玩DeFi賺爽了,老韭菜囤幣收益慘淡成為頭條話題.

1900/1/1 0:00:00