BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+1.26%

ETH/HKD+1.26% LTC/HKD+2.5%

LTC/HKD+2.5% ADA/HKD+4.1%

ADA/HKD+4.1% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+2.91%

XRP/HKD+2.91%交易所“巨頭”FTX資不抵債最終走向破產,并牽連了多家與其往來密切的交易所、投資機構和做市商等加密企業一同陷入危機,這不僅引發了加密資產價格大幅“跳水”,使得自今年?4?月以來一直震蕩下行的市場變得更加脆弱,還使得市場流動性進一步緊縮。

“FTX事件”對市場變化產生有哪些影響?是否會加速市場見底?目前市場中的流動性到底如何?PAData對?8?項市場數據進行深入解讀后發現:

?1?)今年,比特幣MVRV指標持續低于?1?的天數已經有?88?天了,?11?月?15?日跌至?0.804?,是最近?5?年來第二低的值。與?2018?年底對比來看,該指標已經觸底,但仍需要在底部運行一段時間。

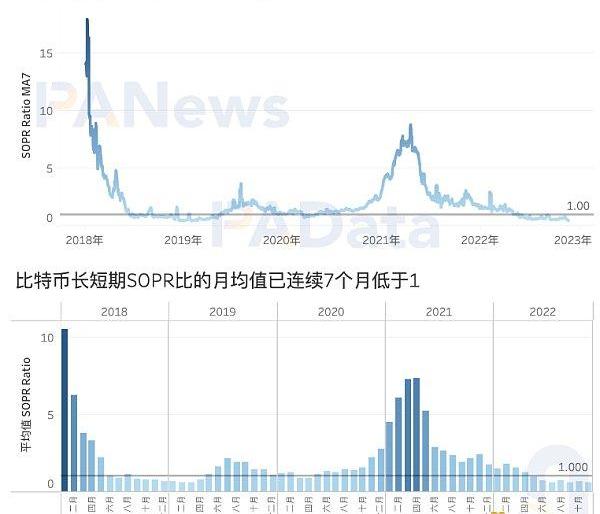

?2?)比特幣長短期籌碼SOPR比已連續?183?天低于?1?,月均值連續?7?個月低于?1?,這意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。從持續時間來看,也已僅比?2018?年底的熊市周期少一個月。

?3?)比特幣的賣方枯竭常數月均值在今年?10?月和?2018?年?10?月十分接近?0.01?,如果結合幣價走勢來看,?2018?年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

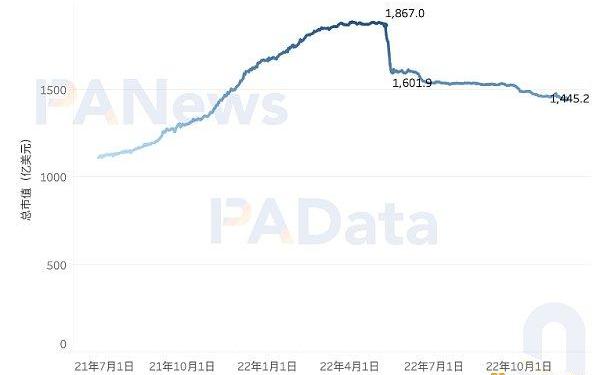

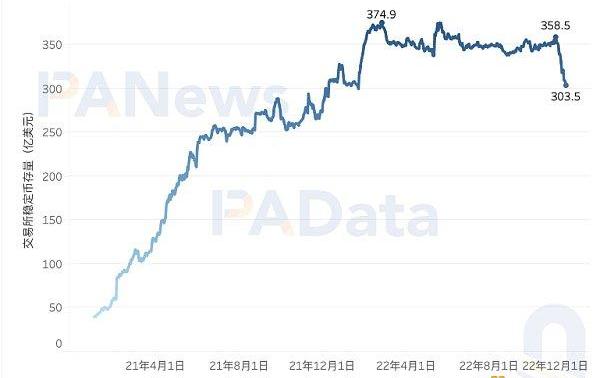

?4?)?11?月?20?日,市場中的穩定幣總市值約為?1445.2?億美元,較?11?月?7?日減少了?19.7?億美元。?11?月?19?日,交易所穩定幣存量約為?303.5?億美元,較?11?月?4?日減少了?55?億美元。

調查:大多數人根本不知道Web3是什么:金色財經報道,在民意調查公司YouGov與以太坊軟件公司Consensys最近進行的一項調查中,全球各地的人們被問及他們對新興技術的認識、他們對互聯網經濟狀況的看法。調查發現,即使聽說過,也沒有多少人知道Web3是什么。在4月26日至5月18日期間對15個國家的15,000多人進行了調查。他們被問到了32個問題,與Web3、加密貨幣以及他們對當前互聯網生態系統的看法有關。調查顯示,全球24%的受訪者表示至少了解Web3,但只有8%的人表示非常熟悉,16%的人表示有些熟悉。相比之下,37%的人表示他們根本不知道Web3。[2023/6/28 22:04:25]

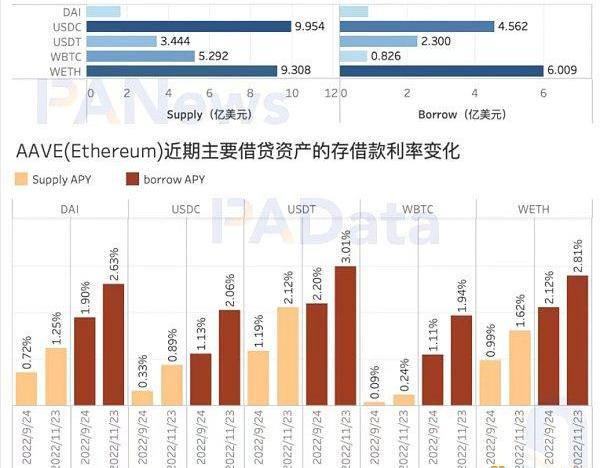

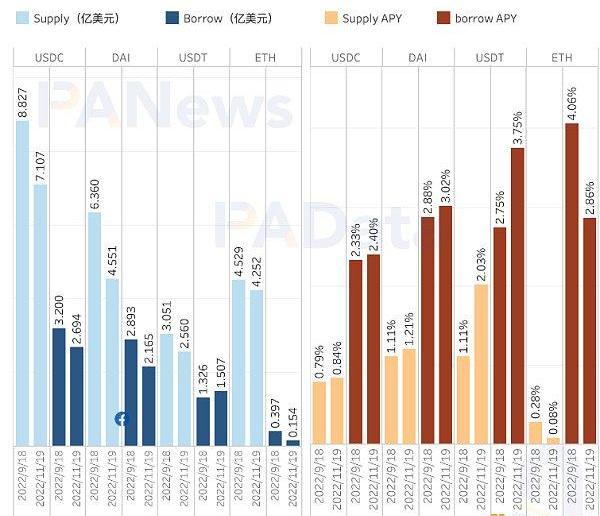

?5?)AAVE的主要借貸資產在最近?2?個月內的變動借款利率呈現上漲趨勢,同期,Compound的主要借貸資產也幾乎都出現了流動性下降和利率上升的現象。

多項市場指標處低位,已與?2018?年底的熊市相當

根據CoinGecko的數據,目前比特幣仍然是加密市場中最重要的資產,其市值占總市值的比重達到了?37.2?%,因此,考慮比特幣的市場指標對了解整個市場的變化而言具有重要意義。從比特幣的市值與實現價值比、長短期籌碼SOPR比和賣方枯竭指數這?3?項數據來看,市場已處于與?2018?年底的熊市相當的水平。

Crunchbase:Q1 Web3創企所獲風投資金為17億美元,同比下降82%:4月22日消息,據 Crunchbase 數據顯示,今年一季度對 Web3 初創企業的風險投資同比下降 82%,從 2022 年第一季度的 91 億美元下降到 17 億美元。這是自 2020 年第四季度 11 億美元以來的 Web3 融資低點,當時許多人從未聽說過 Web3。在這種情況下,Web3 初創公司被定義為直接與加密或區塊鏈技術(或兩者兼而有之)合作的早期公司。此外,風投和 Web3 初創公司之間的交易總數也出現了顯著下降,2023 年第一季度記錄了 333 筆交易,同比下降約 33%。

報告指出,最近對 Web3 初創企業的興趣有所降溫,但它也強調,幾乎每個領域的風險投資都在減少。Crunchbase 將 Web3 融資的下降歸因于投資者在過去幾個月里選擇了規避風險的方式,風投在其最了解的行業——比如網絡安全或 SaaS,而不是下一代互聯網(Web3)的承諾中尋找機會。[2023/4/22 14:19:49]

市值與實現價值比是判斷資產的當前市場價格是否低于交易時的“公允價格”的常用指標。如果MVRV低于?1?,則意味著當前市場價格已經低于籌碼交易時的“公允價格”,市場價格被低估,反之則意味著當前市場價格被高估。

Coinbase將上線MultiversX(EGLD):12月7日消息,據官方推特,Coinbase將上線MultiversX(原Elrond)的EGLD代幣。如果滿足流動性條件,交易將于太平洋冬令時12月7日9:00(北京時間12月8日1:00)或之后開始。如果建立了足夠的該資產供應, EGLD-USD交易對的交易將分階段開放。

注:Coinbase僅在MultiversX網絡上支持上述代幣,不要通過其他網絡發送此資產,否則資金可能會丟失。

此前11月4日消息,公鏈項目Elrond于更名為MultiversX,以反映其對元宇宙探索的關注。[2022/12/7 21:27:03]

?11?月?19?日,比特幣的MVRV指數已經跌至?0.809?,而在幾天前的?11?月?15?日,這一指數跌至了?0.804?,是最近?5?年來第二低的值,僅略高于?2018?年?12?月?16?日創下的歷史低值?0.721?。在?2018?年底開始的熊市周期中,比特幣MVRV指數低于?1?的天數為?132?天,今年,該指標持續低于?1?的天數已經有?88?天了。從這個角度來講,比特幣MVRV指數可能已經觸底,但仍需要在底部運行一段時間。

諾獎得主:薩爾瓦多的BTC實驗完全失敗了:金色財經報道,諾貝爾經濟學獎得主Steve Hanke在社交媒體上稱,正如我所預測的那樣,薩爾瓦多的BTC實驗已經完全失敗了。只有1.6%的匯款是用BTC進行的,80%的薩爾瓦多企業拒絕接受BTC,布克爾總統在BTC的投資已經暴跌52%,ELSL的債券已經崩潰。[2022/9/3 13:05:49]

SOPR是觀察每個籌碼交易時是否盈利的直接指標,長短期籌碼SOPR比則可以衡量市場中長期籌碼產出利潤高還是短期籌碼產出利潤高。該比率越高,意味著長期籌碼的產出利潤率越多,這通常發生于市場頂部,反之意味著短期籌碼的產出利潤率越多,這通常發生于市場底部。

?11?月?19?日,比特幣長短期籌碼SOPR比約為?0.47?,大幅低于?1?,已與?2018?年底至?2019?年初的水平相當。且自今年?5?月?21?日以來,該指標已連續?183?天低于?1?,月均值連續?7?個月低于?1?,這都意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。而且從持續時間來看,也已僅比?2018?年底的熊市周期少一個月。

匯豐等主要銀行開始清算愛爾蘭區塊鏈公司We.trade:6月5日消息,總部位于都柏林、由幾家主要銀行共同擁有的區塊鏈公司We.trade已召集清算人。這家由匯豐(HSBC)和德意志銀行(Deutsche Bank)等銀行以及科技巨頭IBM組成的合資企業計劃于下周召開債權人會議,提議任命普華永道的一位清算人。

去年2月,全球銀行財團開發區塊鏈用例We.trade融資550萬歐元。該集團由十多家銀行組成,包括德意志銀行,桑坦德銀行,匯豐銀行和KBC,這些銀行都為該項目的發展提供資金。IBM也是支持者。(Independent.ie)[2022/6/5 4:03:00]

賣方枯竭常數被定義為盈利籌碼比與?30?天價格波動率的乘積,該值越低,意味著盈利籌碼比和?30?天價格波動率都低,即意味著高損失和低波動率同時出現,這通常發生于市場底部。

根據歷史情況,比特幣的賣方枯竭常數如果低于?0.01?,則很可能觸底。該指數最近一次低于?0.01?發生于?10?月?24?日,約為?0.0086?,與?2018?年?11?月中旬的水平相當。從月均值來看,只有今年?10?月和?2018?年?10?月十分接近?0.01?。如果結合幣價走勢來看,?2018?年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

交易所穩定幣存量?6?天減少?55?億美元,CEX流動性進一步下降

FTX事件波及甚廣,與之業務往來密切的多家加密企業同樣存在危機,這加劇了市場對流動性的擔憂。穩定幣的市值是觀察市場流動性的一個直觀窗口,穩定幣市值上漲通常伴隨著市場上行,買入需求增長,反之亦然。

根據統計,截至?11?月?20?日,市場中的穩定幣總市值約為?1445.2?億美元,較?11?月?7?日FTX事發時的?1464.9?億美元“縮水”了?19.7?億美元,而較今年?5?月?8?日的?1867.0?億美元高點則“縮水”了?421.8?億美元。從日環比變化來看,?11?月?10?日穩定幣總市值的日環比變化為-?1.22?%,是最近?5?個月以來日環比跌幅最大的一天。可見,自今年?5?月以來,穩定幣總市值就處于下降趨勢中,只不過FTX事件加劇了這個趨勢。

交易所穩定幣存量的變化也能從側面印證這種推測,?11?月?19?日,交易所穩定幣存量約為?303.5?億美元,較?11?月?4?日的短期高位?358.5?億美元減少了?55?億美元,?6?天跌幅約為?15.34?%。這打破了交易所穩定幣存量今年以來穩中微跌的局面,使得交易所中的流動性回到年初水平。

另外值得注意的是,交易所錢包中比特幣的凈頭寸變化,即最近?30?天的余額存量變化,也發生了明顯的異動。根據統計,?11?月?16?日,交易所比特幣凈頭寸減少了?17.27?萬BTC,是最近兩年來單日變化最大的一天。而且從?11?月?10?日開始,交易所比特幣凈頭寸已連續?10?天減少超?10?萬BTC了。實際上,今年下半年以來,交易所中的比特幣存量就在持續下跌,不過近期FTX事件加速了這個過程。

Uniswap主要交易池鎖倉量下降,AAVE多個資產借貸利率上漲

有一些觀點認為“FTX事件”會使用戶失去對CEX的信心,轉而投向DeFi的懷抱。但從數據來看,不僅CEX的流動性受到影響,而且DeFi也沒能從中獲利。

根據DuneAnalytics的統計,目前USDC-WETH是Uniswapv?3?中最重要的交易池,交易量占比約為?46.21?%。該池的鎖倉量在?11?月?19?日約為?1.23?億美元,較?11?月?7?日創造的短期高點?1.87?億美元下降了?0.64?億美元,降幅約為?34.24?%。與CEX的流動性變化一致,盡管自今年以來,USDC-WETH交易池的鎖倉量總體呈下降趨勢,但FTX事件無疑加劇了這個趨勢。

USDC-WETH的交易量也有所“萎縮”,近期除了?11?月?8?日至?10?日連續創下?17?億美元以上的巨量交易外,近期的日交易量都在?8?億美元以下,?11?月?18?日和?19?日都不超過?2.5?億美元,分別只有?2.46?億美元和?1.18?億美元,為今年以來的極低水平。

除了DEX以外,借貸的流動性也受到了波及。AAVE和Compound的主要借貸資產在最近?2?個月內幾乎都出現了流動性下降和利率上升的現象。

最大的借貸市場AAVE上主要借貸資產的存借款利率近期呈上升趨勢。目前,USDT的變動借款利率已經超過?3?%,DAI和WETH的變動借款利率已經超過?2.6?%。從存借款利率的相對變化趨勢來看,最近?2?個月,除了USDT的借款利率漲幅小于存款利率漲幅以外,其他資產的借款利率漲幅均大于存款利率漲幅,其中,WBTC和USDC的借款利率漲幅遠大于存款利率漲幅。利率變化與存借款規模的變化密切相關,借款利率漲幅更大意味著借款需求變化大于存款規模變化,即市場流動性相對不足。

最近兩個月,Compound中USDC的存款量從?8.83?億美元下跌至了?7.11?億美元,跌幅約為?19.48?%,同時借款量也從?3.20?億美元下跌至了?2.69?億美元,跌幅約為?15.94?%。存款跌幅較借款跌幅更大,這也使得存款利率上浮了?0.05?個百分點,小于貸款利率上浮的?0.07?個百分點。USDT的情況略有不同,其存款量下降了?16.09?%,但借款量上漲了?13.65?%,這使得USDT的存款利率上漲了?0.92?個百分點,而貸款利率則上漲了?1?個百分點。而ETH的借款量則進一步萎縮至?0.15?億美元,遠遠低于借款量,這使得存借款利率均進一步下跌。

撰文:葛佳明 在經歷巨額虧損后,投資者開始將矛頭轉向曾為FTX代言的名人們。從湯姆·布雷迪到斯蒂芬·庫里,再到沙奎爾·奧尼爾,這些已經因為FTX破產而「身負重傷」的明星們可能會因為相關訴訟繼續賠.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成對穩定幣和其他鏈上衍生品的看法在FTX的困境所帶來的突然沖擊之后,加密貨幣市場參與者繼續進行重新調整.

1900/1/1 0:00:00最近,因FTX暴雷影響,Genesis深陷泥潭,連帶著總公司DCG、Grayscale各種負面消息在市場傳播.

1900/1/1 0:00:00文:徐賜豪 據財聯社創投通統計,11月份全球Web3.0領域融資總數量為71筆,融資總額為10.34億美元,環比增長21.65%.

1900/1/1 0:00:00作者:Tony 2014年,以太坊聯合創始人加文·伍德提出Web3.0概念,將其描述為一種全新的互聯網運行模式:用戶自己發布、保管信息,不可追溯并且永不被泄露,即“去中心化的網絡”.

1900/1/1 0:00:00作者:TheDeFiInvestor,編譯:DeFi之道ZK季節來了。隨著人們期待已久的zkEVM擴展解決方案即將推出,一種新的敘事可能會出現.

1900/1/1 0:00:00