BTC/HKD-3.56%

BTC/HKD-3.56% ETH/HKD-4.23%

ETH/HKD-4.23% LTC/HKD-2.53%

LTC/HKD-2.53% ADA/HKD-5.83%

ADA/HKD-5.83% SOL/HKD-8.93%

SOL/HKD-8.93% XRP/HKD-5.79%

XRP/HKD-5.79%來源:Bankless

編譯:比推BitpushNewsMaryLiu

FTX的崩潰對整個加密貨幣市場造成了嚴重破壞,市場低迷,公司倒閉,并破壞了對該行業的信任。然而,隨著我們開始恢復和重建該行業,仍有理由保持樂觀。

FTX內爆帶來的一線希望是,它可能會促進?DeFi?的采用,因為加密行業再次意識到通過不透明的托管實體交易的風險。去中心化永續(Perps)交易所是DeFi的一個熱門領域,能夠很好地滿足對非托管、透明和去中心化解決方案的這種新需求。

永續期貨是沒有到期日的期貨合約,因為它們會不斷展期。為了保持持倉并將永續合約的價格與標的資產的價格掛鉤,交易員將持續支付利息。支付利息由交易者倉位決定,也稱為資金費率。

設計和管理這些頭寸的便利性導致Perps大受歡迎,并將該行業確立為加密市場結構的核心組成部分。Perps交易量超過現貨交易量,因為它是交易者開立杠桿多頭或空頭頭寸的主要方式。

中心化交易所是交易perps的首選場所。然而,一系列穩步增長的DeFi協議已經成為可行的替代方案,有望在后FTX世界中捕捉流量。

鑒于鏈上DEX在期貨未平倉合約中所占的比例非常小,這些協議的近期市場潛力是相當大的。

此外,與CEX不同,投資者可能有機會抓住這一趨勢的優勢,因為領先的perpsDEX都有代幣,其中許多代幣的表現優于大盤。

那么……哪些是領先的永續交易所?他們的代幣經濟學是什么樣的?哪種協議最有可能“獲勝”?

讓我們試著找出答案。

DYDX

日本銀行Bank of Japan擬在跨境支付中使用XRP:金色財經報道,日本銀行Bank of Japan據稱將使用Ripple的數字資產XRP來簡化跨境支付,并將XRP整合到其支付基礎設施中,旨在提高跨境交易的效率、速度和成本效益,最大限度地減少跨境交易相關的時間和成本。據悉,XRP與日本銀行基礎設施的整合將實現近乎即時的跨境交易,將結算時間從幾天縮短到幾秒鐘,此外XRP不依賴于能源密集型的挖礦過程,與全球向綠色技術轉型的努力相一致,最大限度地減少與傳統金融體系相關的碳足跡。值得注意的是,日本央行決定使用XRP并不意味著完全放棄傳統法定貨幣,而是讓XRP充當橋梁貨幣,促進跨境交易期間將一種貨幣轉換為另一種貨幣,這種方法將區塊鏈技術的優勢與傳統金融系統的穩定性和熟悉性結合起來。(thecryptoalert)[2023/7/15 10:56:59]

協議概述:

dYdX?是最類似于中心化交易所的協議,因為它使用中央限價訂單簿模型。這種訂單簿模型以及大量激勵措施使dYdX能夠加入機構做市商,并為DEX上市的主要大型資產建立深度流動性。dYdX的性能也很高,因為它建立在StarkEx之上,StarkEx是一種L2,使其能夠提供零Gas交易。這一特征的一個顯著缺點是缺乏可組合性,因為基于StarkEx構建的應用程序無法相互操作。

dYdX6M交易量–來源:TokenTerminal

dYdX計劃在其基于Cosmos構建的特定應用程序區塊鏈上推出V4版本,預計于2023年第二季度推出,它將使交易所變得更加去中心化,因為它將不再擁有中心化匹配引擎。然而,這將以安全為代價,因為dYdX鏈將需要其自己的、獨特的驗證器集。

伯克希爾哈撒韋公司向計劃提供比特幣ETF投資服務的Nubank投資5億美元:沃倫·巴菲特的伯克希爾·哈撒韋公司向巴西數字銀行Nubank投資了5億美元。而Nubank收購了經紀公司Easyvest,兩家金融公司計劃聯手為客戶提供比特幣ETF投資服務。Nubank和Easyinvest自2020年秋季以來一直在進行談判,收購將于今年晚些時候進行。(U.Today)[2021/6/8 23:22:27]

dYdX6M收入和收益——來源:TokenTerminal

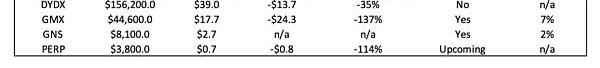

dYdX目前是最大的鏈上永續合約交易所,在過去六個月中產生了超過1562億美元的交易量和3900萬美元的收入。然而,由于上述激勵措施,該協議在此期間虧損1370萬美元,利潤率為-35%。

代幣經濟學:

dYdX由DYDX代幣管理。值得注意的是,DYDX沒有任何費用分享,DEX產生的收入直接流向dYdXTradingInc,這是一家從事協議開發的中心化公司。該代幣作為協議支持具有一定的實用性,但其主要用途是激勵流動性和交易活動。在V4中,DYDX代幣有可能用于保護dYdX鏈,利益相關者能夠賺取交易費和MEV。然而,這個決定必須通過DAO治理投票。

GMX

協議概述:

GMX?已經席卷了DeFi市場。

該協議利用一種獨特的模型,用戶可以在該模型中為稱為GLP的類似指數的一攬子資產提供流動性。GLP主要由ETH、wBTC和穩定幣組成,充當DEX上交易者的交易對手方,他們從流動性池中借款以開立杠桿頭寸。這意味著GLP承擔“損益(pnl)風險”,因為當交易者進行無利可圖的交易時它會產生價值,反之亦然。GLP賺取70%的交易費用,這些費用以ETH支付,并且一直是所有DeFi中持續收益最高的來源之一,通常凈收益在20-30%之間。

數學創新型協議SumSwap平臺通SUM證上線BananaTok錢包:SumSwap官方消息,數學創新型協議SumSwap與數字貨幣社交平臺BananaTok(原幣用)達成合作,SumSwap平臺通證SUM已經上線BananaTok錢包,并能用來進行發紅包等操作。SumSwap是由英國一群對數學和區塊鏈技術有著極致追求的極客團隊開發而成,團隊秉持數學即規律,代碼即法律的原則,在對市場上所有優秀DeFi項目進行研究后并加入數學積分融合從而打造出一款數學創新型去中心化協議SumSwap。該協議一經推出就受到市場熱捧,其節點預售正在進行中。[2021/4/10 20:03:47]

GMX180D交易量–來源:TokenTerminal

GMX為交易者提供0%的滑點,因為它通過Chainlink使用基于預言機的定價。然而,這種依賴性使協議面臨價格操縱漏洞的風險,因為攻擊者可以操縱資產價格,以便在GMX上獲利并拋售GLP。該協議也設置了適當的參數來減輕這種風險,例如OI上限,同時限制其支持資產的選擇。GMX還面臨可擴展性問題,因為它對CEX價格的依賴意味著它只能根據這些場所的流動性進行擴展。

GMX6M收入和收益——來源:TokenTerminal

在過去六個月中,GMX的市場份額從9.3%大幅增長至16.3%。該協議甚至有幾天賺取的費用收入超過Uniswap。

Mark Cuban:以太坊帶來了DeFi和NFT這樣的新東西,更接近真實貨幣:CNBC發布文章介紹億萬富翁投資者馬克·庫班(MarkCuban)對加密貨幣的看法,文章稱MarkCuban在一期播客TheDelphi中透露了自己的投資組合,其中60%為比特幣,30%為以太坊和10%的其他代幣。MarkCuban認為比特幣是黃金的更好替代品,并將繼續存在。這也是一直以來Cuban擁有比特幣以及從未出售過的原因。Cuban認為以太坊的智能合約改變了游戲規則,更接近互聯網,并帶來了DeFi和NFT這樣的新東西。智能合約可以讓以太坊不斷適應現狀進化,因為開發者可以迭代并提高其功能。以太坊有更多實際應用,也更接近真實貨幣。此外,MarkCuban于今年2月為兒子購買了少量的狗狗幣。[2021/4/2 19:39:12]

總的來說,GMX的交易量為446億美元美元,收入為1770萬美元,在此期間虧損2430萬美元,利潤率為-137%。

GMX已成為Arbitrum的核心原語,在網絡上擁有40%的TVL份額,以及UmamiFinance、RageTrade、VestaFinance、Dopex等項目在該平臺上貢獻和獲取GLP流動性。

代幣經濟學:

GMX由GMX代幣管理。代幣持有者可以質押他們的GMX,以賺取以ETH、托管GMX(esGMX)支付的協議收入的30%,并在向GLP提供流動性時獲得更多獎勵。迄今為止,GMX利益相關者已賺取超過3460萬美元的費用,該代幣目前以ETH計價的收益率約為7%。

GainsNetwork

協議概述:

GainsNetwork?是另一個快速增長的DEX。

億萬富翁Mark Cuban等人組成NBA區塊鏈用例委員會:據Cointelegraph消息,根據Sportico昨天的一份報告,美國國家籃球協會(NBA)的一些最富有、最有權力的球隊老板組成了一個委員會,以調查區塊鏈在NBA的用例情況。其中最明顯的用例可能是基于區塊鏈的票務和NFT收藏品。該區塊鏈咨詢小組委員會的成員包括Mark Cuban、Joe Tsai、Ted Leonsis、Steve Pagliuca、Vivek Ranadive和Ryan Sweeney。[2021/3/7 18:21:55]

Gains使用的模型與GMX有點類似,但用戶不是為一籃子資產提供流動性,而是向僅DAI的金庫提供流動性。與GLP一樣,金庫充當DEX交易者的交易對手,用戶將DAI抵押品存入以開立多頭或空頭頭寸。用戶還可以在金庫中充當LP,在那里他們將賺取交易費用并將交易者的盈虧內部化。

GainsNetwork6M交易量–來源:TokenTerminal

Gains具有幾個獨特的特征,例如除了加密貨幣之外還支持股票和外匯。該交易所是一個“degens天堂”,因為它支持100-1000倍的杠桿率,根據用戶交易的資產類別,是所有DEX中最高的。然而,這是以可擴展性為代價的,因為用戶最多只能存入75,000美元的抵押品。該交易所還將交易者的利潤限制在900%。

GainsNetwork6M收入–來源:TokenTerminal

在過去六個月中,該平臺促進了81億美元的交易量,同時產生了270萬美元的收入。Gains目前部署在Polygon上,盡管該協議計劃在不久的將來部署在Arbitrum上。

代幣經濟學:

收益由GNS代幣管理,可以抵押該代幣以賺取平臺產生的交易費用的一部分。GNS還受益于銷毀機制,因為當DAIVault的抵押率超過130%時,多余的存款將用于回購和銷毀代幣。

最后,GNS被用作后盾,協議白皮書指出,如果DAI保險庫抵押不足,將出售代幣。在撰寫本文時,GNS質押者的收益率約為2%。

PerpetualProtocol

協議概述:

PerpetualProtocol使用基于UniswapV3構建的虛擬AMM(vAMM)架構。這使該協議能夠在利用合成杠桿的同時促進高效的資本交易。這意味著在永久協議上,用戶可以交易ETH和BTC等資產,而無需DEX本身托管或與他們結算交易。

PerpetualProtocol6M交易量–來源:TokenTerminal

PerpetualProtocol部署在Optimism上,允許交易所受益于與L2上其他協議的可組合性。Brahama、GalleonDAO和IndexCoop等幾個項目已經構建了delta中性收益率產品,這些產品從平臺上的資金費率中獲取收益率。

PerpetualProtocol6M收入和收益——來源:TokenTerminal

相對于GMX等競爭對手,該協議的市場份額在過去六個月中從2.9%下降到1.8%。在此期間,該交易所的交易量為38億美元,收入為65.8萬美元,虧損75.5萬美元,利潤率為-114%。

代幣經濟學:

PerpetualProtocol由PERP代幣管理。PERP可以為vePERP鎖定,vePERP是一種不可轉讓的代幣,賦予持有人治理權、提供流動性的提升代幣獎勵,以及在平臺上不同流動性池之間分配代幣的權利。此外,在即將進行的治理投票之前,vePERP持有人將有權獲得DEX產生的交易費用的25%、50%或75%。這些費用將以USDC的形式支付給代幣持有者。

新玩家:

dYdX、GMX、Gains和PerpetualProtocol并不是唯一的玩家。

在巨大的TAM和協議的強大網絡效應之間,去中心化perps行業與眾多希望從現有企業手中竊取市場份額的項目展開激烈競爭。

讓我們簡要介紹以下幾點:

CapFinance(CAP)是一種基于Arbitrum的DEX,它通過獨特的預言機系統提供0%的費用和資產定價。Cap正在為即將推出的V4做準備,并在過去六個月中促進了14億美元的交易量并產生了61.4萬美元的收入。

RageTrade是Arbitrum上新推出的交易所。在Rage上,用戶可以通過“80/20”金庫向交易者提供流動性,這些金庫將閑置資產存入外部收益場所以增加LP回報。該協議的第一個80/20保險庫目前收益率為9.2%,目前的最大資金池容量已達到約330萬美元。

Kwenta是一種基于Optimism的DEX,它建立在Synthetix之上,利用其流動性和Chainlink價格信息。

還有許多其他令人興奮的協議正在開發中,例如Vertex,Arbitrum上基于訂單簿的交易所,以及DriftProtocol,其V2在Solana上重新啟動。Perpetual的基礎設施甚至正在使用NFTPerp等協議為NFT構建,NFTPerp是另一種基于vAMM的DEX,正在Arbitrum上推出。

結論

正如我們所見,每個永續DEX在協議設計、代幣經濟學和運營性能方面都有所不同。

盡管GainsNetwork和PerpetualProtocol帶來了獨特的功能和代幣設計,但截至今天,dYdX和GMX正在角逐該賽道的頭部交椅。

dYdX在銷量和收入方面處于明顯領先地位,同時以更高的利潤率運營。從長遠來看,它還以CLOB的形式擁有最具擴展性的交換模型。

然而,它的代幣經濟學是同類產品中最差的。dYdXTrading,而不是DAO或DYDX持有者,獲取所有協議收入。由于流動性激勵,DYDX代幣也承受著拋售壓力,盡管這可能會隨著dYdXV4的推出而改變。

GMX已成為Arbitrum的核心原語,并且在最近幾個月見證了其市場份額的急劇增長。GMX的代幣經濟學非常出色,因為質押者可以以目前超過ETH質押率的速度賺取ETH收益。

盡管如此,該協議設計中的幾個特性限制了可擴展性,并存在獨特的尾部風險,即罕見事件發生的風險。

DYDX/GMX–來源:TradingView

盡管它在許多方面領先于競爭對手,但DYDX在過去六個月中相對于GMX下跌了53.3%。因此,盡管DYDX似乎擁有更好的產品,但去中心化永續賽道似乎也在印證:在加密行業中,產品不是代幣。

近日,英偉達交出了一份并不太亮眼的2022財年第三財季報告,在連續兩個季度的下滑之后,英偉達的三季度依舊不太樂觀,單純顯卡業務的收入,同比和環比均出現兩位數下滑.

1900/1/1 0:00:00文:葉小釵 編輯:亞倫 世界杯數字藏品蜂擁而至 “數字藏品+體育IP”是炙手可熱。國際性體育賽季備受關注,在2022年年初的冬奧會期間,“一墩難求”現象是數字藏品首次出現在大眾視野中,引發了廣泛.

1900/1/1 0:00:00比特幣底部在哪兒?這是市場目前非常關注的話題。有人認為,FTX引起的市場去杠桿化仍將繼續一段時間,比特幣的底部還需要進一步確認;也有投資者認為利空出盡,底部已至.

1900/1/1 0:00:00?文/JackNiewold,CryptoPragmatist創始人;譯/金色財經xiaozou我們現在盡可以樂觀一點,但這是一個一次暴雷后就會損失浪費數十億美元風險投資的行業.

1900/1/1 0:00:00最近的研究表明,觀看2022年國際足聯世界杯的球迷應該警惕Crypto詐騙。據研究人員Kaspersky稱,因為觀眾興趣廣泛,出席人數非常多,因此網絡罪犯總是潛藏在全球體育賽事里.

1900/1/1 0:00:00原文作者:LeonHan 介紹: 當你每天打開StepN,奔跑在回本的道路上,卻發現,原來路可以越跑越長,回本成了可望而不可即的幻想,你是否感到些許無奈?當你充滿激情,懷揣致富的夢想.

1900/1/1 0:00:00