BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+2.36%

LTC/HKD+2.36% ADA/HKD+3.74%

ADA/HKD+3.74% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD+2.5%

XRP/HKD+2.5%原文標題:《EigenLayer:將以太坊級別的信任引入中間件》原文作者:Jiawei,IOSGVentures

引子

來源:EigenLayer,IOSGVentures

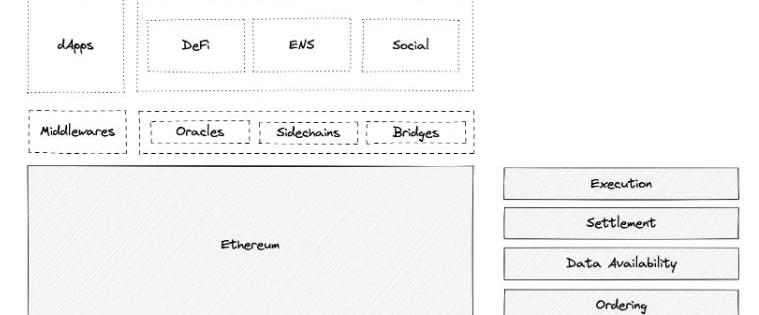

在當前的以太坊生態中,存在著許多的中間件。

左側是應用端的視角。一些dApp的運行依賴于中間件:例如DeFi衍生品依賴于預言機喂價;例如資產的跨鏈轉移依賴于跨鏈橋作為第三方中繼。

右側是模塊化的視角。例如在Rollup排序中我們需要構建Sequencer網絡;在鏈下數據可用性中我們有DAC或者PolygonAvail和Celestia的DA-PurposeLayer1。

這些大大小小的中間件獨立于以太坊本身而存在,運行著驗證者網絡:即投入一些代幣和硬件設施,為中間件提供服務。

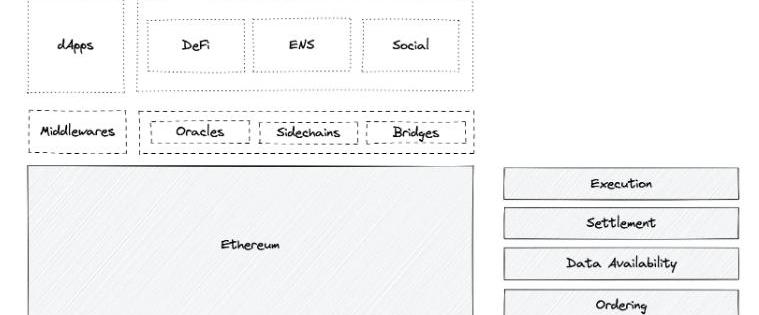

我們對中間件的信任源于?EconomicSecurity,如果誠實工作可以得到回報,如果作惡則將導致質押代幣的Slashing。這種信任的級別來源于質押資產的價值。

如果我們把以太坊生態中所有依賴EconomicSecurity的協議/中間件比作一個蛋糕,那么看起來會像是這樣:資金根據質押網絡的規模被切分成大大小小的部分。

以太坊再質押協議EigenLayer宣布即將推出第一階段主網:金色財經報道,以太坊再質押協議EigenLayer宣布即將推出Stage 1主網。EigenLayer希望通過引入其再質押產品對行業產生積極影響,這為選擇加入的ETH質押者提供額外的質押機會,并通過降低AVS(積極驗證服務)的資本成本來幫助刺激創新。有興趣參與早期再質押體驗的用戶可以填寫申請表。

據此前報道,4月初,EigenLayer在以太坊Goerli網絡上發布其協議第一階段測試網,目前僅支持流動性再質押(liquid restaking)和原生再質押(native restaking)。其中流動性再質押支持在EigenLayer合約上重新質押各種流動性代幣。據悉,EigenLayer的發布將分三個階段進行,分別為質押者、節點運營者和服務。EigenLayer表示,該測試網是早期的非激勵性測試網,代碼正在積極開發中。[2023/5/2 14:38:06]

來源:IOSGVentures

然而,當前的EconomicSecurity仍然存在一些問題:

對于中間件。中間件的驗證者需要投入資金以守護網絡,這需要一定的邊際成本。出于代幣價值捕獲的考慮,驗證者往往被要求質押中間件原生代幣,由于價格波動導致其風險敞口存在不確定性。

其次,中間件的安全性取決于質押代幣的總體價值;如果代幣暴跌,攻擊網絡的成本也隨之降低,甚至可能引發潛在的安全事件。該問題在一些代幣市值較為薄弱的協議上尤為明顯。

對于dApp。舉例而言,一些dApp不必依賴于中間件,而只需要信任以太坊;對于一些依賴中間件的dApp,實際上其安全同時依賴于以太坊和中間件的信任假設。

以太坊再質押協議EigenLayer正在進行A輪融資,擬籌集5000萬美元:2月4日消息,以太坊再質押協議EigenLayer正在進行A輪融資,擬籌集5000萬美元。消息人士稱,該輪融資似乎將為EigenLayer提供2.5億美元的融資后股權估值和5億美元的代幣估值或完全稀釋估值 (FDV)。

據三個不同的消息來源稱,籌款過程在11月加密貨幣交易所FTX崩潰之前就開始了,預計將很快完成。EigenLayer沒有回應置評請求。[2023/2/4 11:46:35]

中間件的信任假設本質上來源于對分布式驗證者網絡的信任。而我們看到由于預言機錯誤喂價導致的資產損失事件不在少數。

這樣,進一步地帶來木桶效應:

假設某個可組合性極高的DeFi應用A,相關牽扯的TVL達到數十億級別,而預言機B的信任僅僅依賴于數億級別的質押資產。那么一旦出現問題,由于協議間關聯所帶來的風險傳導和嵌套,可能無限放大預言機所造成的損失;

假設某模塊化區塊鏈C,采用數據可用性方案D、執行層方案F等等,如果其中的某一部分出現行為不當/遭受攻擊,波及范圍將是C整條鏈本身,盡管系統其他部分并沒有問題。

可見系統安全取決于其中的短板,而看似微不足道的短板可能引發系統性風險。

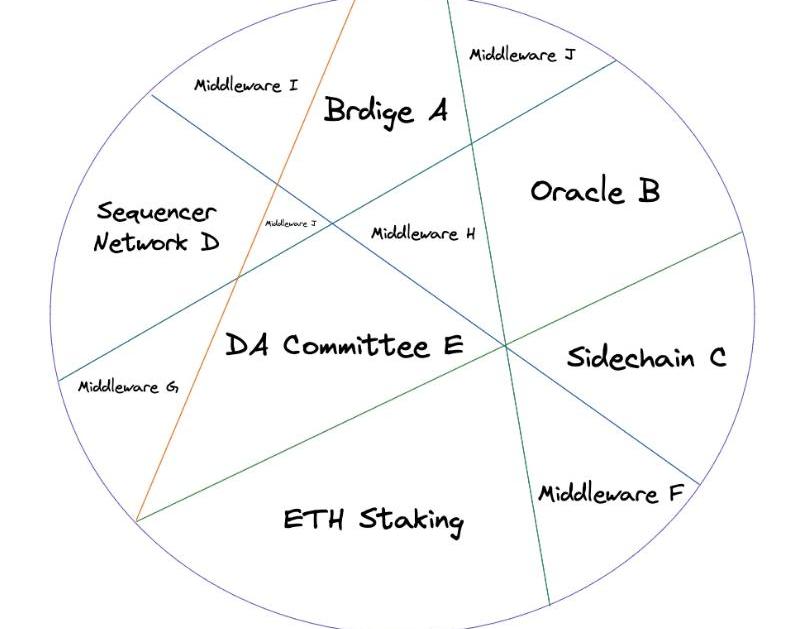

EigenLayer做了什么?

EigenLayer的想法并不復雜:

類似于共享安全,嘗試把中間件的EconomicSecurity提升至等同于以太坊的級別。

EightBit Me系列NFT24小時交易額突破1000萬美元 漲幅達311.61%:金色財經消息,據NFTGo數據顯示,EightBit Me系列NFT總市值達12,948,991美元,在所有NFT項目總市值排名中位列第192;其24小時交易額為1104.62萬美元,漲幅達311.61%。截止發稿時,該系列NFT當前地板價為1.15ETH,漲幅達34.39%。[2022/4/25 14:46:30]

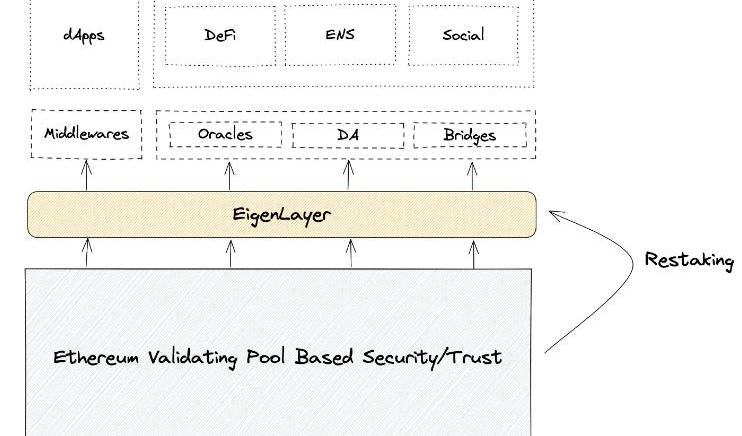

來源:EigenLayer,IOSGVentures

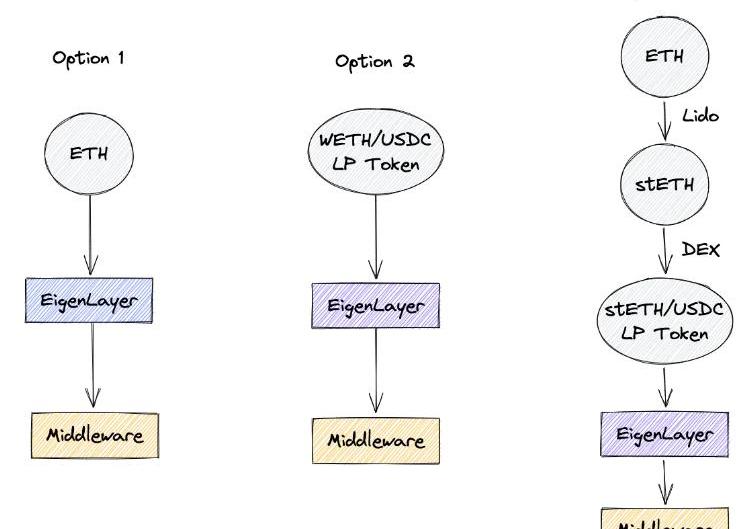

這是通過「Restaking」來完成的。

Restaking即是把以太坊驗證者網絡的ETH敞口進行二次質押:

原先,驗證者在以太坊網絡上進行質押以獲得收益,一旦作惡則將導致對其質押資產的Slash。同理,在進行Restaking之后能夠獲得在中間件網絡上的質押收益,但如果作惡則被Slash原有的ETH質押品。

具體Restake的實施方法是:質押者可以把以太坊網絡中提款地址設置為EigenLayer智能合約,也即賦予其Slashing的權力。

來源:Messari,IOSGVentures

除直接Restake$ETH之外,EigenLayer提供了其他兩種選項以擴展TotalAddressableMarket,即分別支持質押WETH/USDC的LPToken和stETH/USDC的LPToken。

Sovereign Union宣布與Apollo Fintech建立CBDC試點合作關系:區塊鏈公司Sovereign Union和Apollo Fintech宣布建立新的合作伙伴關系,以競購26個太平洋島國的區塊鏈相關政府合同。該倡議包括在帕勞和密克羅尼西亞的試點項目。兩家公司提出的分類賬應用包括發行中央銀行數字貨幣(CBDC)的國家支付平臺和Apollo電子政務平臺。

上個月,Apollo Fintech宣布完成其國家支付平臺(NPP),該結算系統使中央銀行能夠發行主權數字貨幣(穩定幣)供全國采用。(Globenewswire)[2020/9/19]

此外,為了延續中間件原生代幣的價值捕獲,中間件可以選擇在引入EigenLayer的同時保持對其原生代幣的質押要求,即EconomicsSecurity分別來源于其原生代幣和以太坊,從而避免單代幣的價格暴跌引發的「死亡螺旋」。

可行性

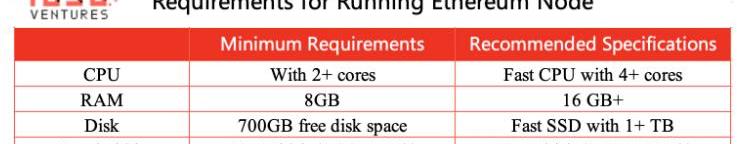

總體來看,對驗證者來說,參與EigenLayer的Restaking有資本要求和硬件要求兩點。

參與以太坊驗證的資本要求是32ETH,在Restaking上保持不變,但在引入到新的中間件時會額外增加潛在的風險敞口,如Inactivity和Slashing。

來源:Ethereum,IOSGVentures

而硬件設施方面,為了降低驗證者的參與門檻,實現足夠的去中心化,合并后以太坊驗證者的硬件要求很低。稍好的家用電腦其實已經可以達到推薦配置。這時一些硬件要求其實是溢出的。類比于礦工在算力資源足夠的時候同時挖多個幣種,僅從硬件方面來說,Restaking相當于用溢出的這部分硬件Capability去為多個中間件提供支持。

動態 | 房地產開發商Country Heights計劃發行資產支持的加密貨幣:Thestar消息,虧損的房地產開發商Country Heights 計劃發行資產支持的加密貨幣,主要用作公用事業或產品的公用事業或獎勵代幣。Country Heights提議發行10億單位的加密貨幣,暫定名為“馬幣”。該公司考慮允許馬幣作為購買和租賃集團獨特房產計劃的法定貨幣,特別是該集團的度假村物業。股東特別大會將于11月8日召開,以尋求股東批準發行加密貨幣。[2018/9/22]

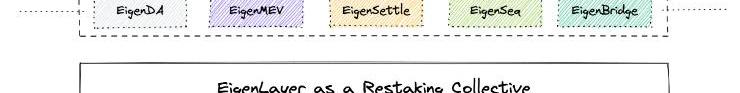

聽起來很像Cosmos的InterchainSecurity,僅此而已?實際上,EigenLayer對后合并時代以太坊生態的影響可能不止于此。本文我們選取EigenDA來做進一步闡述。

來源:EigenLayer,IOSGVentures

EigenDA

注:此處僅十分簡略地介紹數據可用性、糾刪碼和KZG承諾。數據可用性層是模塊化視角下的拆分,用于為Rollup提供數據可用性。糾刪碼和KZG承諾是數據可用性采樣的組成部分。采用糾刪碼使得隨機下載一部分數據即可驗證所有的數據可用性,并在必要時重建所有數據。KZG承諾用于確保糾刪碼被正確編碼。為避免偏離本文主旨,本節將省略一些細節、名詞解釋和前因后果,如對本節Context有疑問,可閱讀IOSG此前的文章「合并在即:詳解以太坊最新技術路線」以及「拆解數據可用層:模塊化未來中被忽視的樂高積木」。

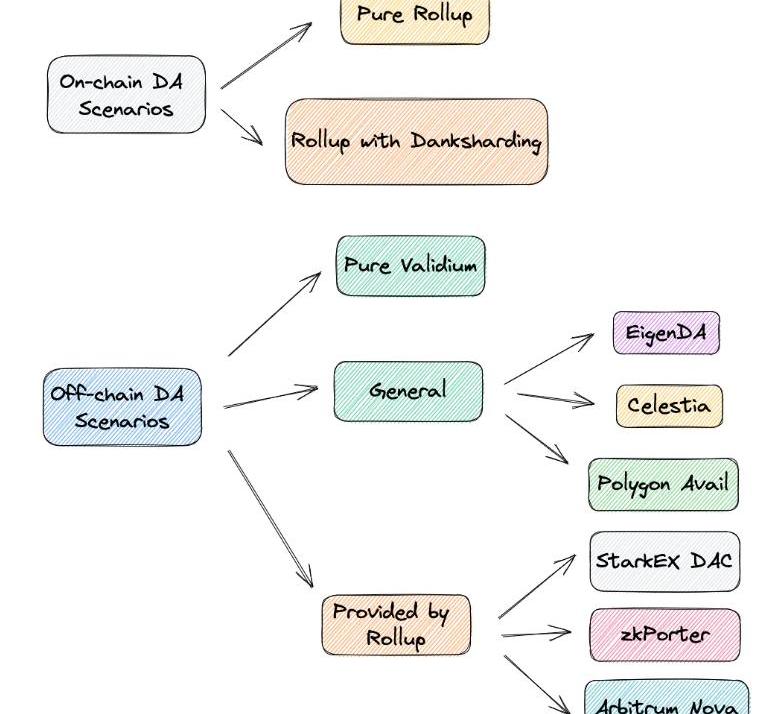

作為簡單回顧,我們把當前的DA方案劃分為鏈上和鏈下兩部分。

鏈上部分,PureRollup是指單純把DA放到鏈上的方案,即需要為每個字節恒定支付16gas,這將占到Rollup成本的80%-95%之多。在引入Danksharding之后,鏈上DA的成本將得到大幅降低。

在鏈下DA中,每種方案在安全性和開銷上有一定的遞進關系。

PureValidium是指僅把DA放在鏈下,而不做任何保證,鏈下數據托管服務商隨時有關機下線的風險。而特定于Rollup中的方案包括StarkEx、zkPorter和ArbitrumNova,即由一小部分知名第三方組成DAC來保證DA。

EigenDA屬于通用化的DA解決方案,與Celestia和PolygonAvail同屬一類。但EigenDA和其余兩者的解決思路又有一些差異。

作為對比,我們首先忽略EigenDA,來看Celestia的DA是如何工作的。

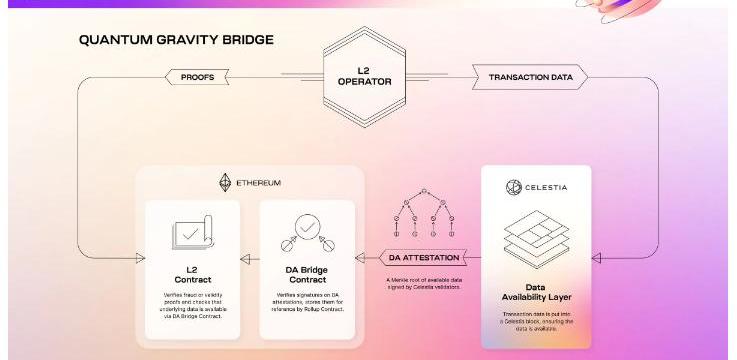

來源:Celestia

以Celestia的QuantumGravityBridge為例:

以太坊主鏈上的L2Contract像往常一樣驗證有效性證明或欺詐證明,區別在于DA由Celestia提供。Celestia鏈上沒有智能合約、不對數據進行計算,只確保數據可用。

L2Operator把交易數據發布到Celestia主鏈,由Celestia的驗證人對DAAttestation的MerkleRoot進行簽名,并發送給以太坊主鏈上的DABridgeContract進行驗證并存儲。

這樣實際上用DAAttestation的MerkleRoot代替證明了所有的DA,以太坊主鏈上的DABridgeContract只需要驗證并存儲這個MerkleRoot。對比將DA存儲到鏈上而言,這樣使得保證DA的開銷得到了極大的降低,同時由Celestia鏈本身提供安全保證。

在Celestia鏈上發生了什么?首先,DataBlob通過P2P網絡傳播,并基于Tendermint共識對DataBlob達成一致性。每個Celestia全節點都必須下載整個DataBlob。

由于Celestia本身仍然作為Layer1,需要對DataBlob進行廣播和共識,這樣一來實際上對網絡的全節點有著很高的要求,而實現的吞吐量卻未必高。

而EigenLayer采用了不同的架構——不需要做共識,也不需要P2P網絡。

如何實現?

來源:EigenLayer

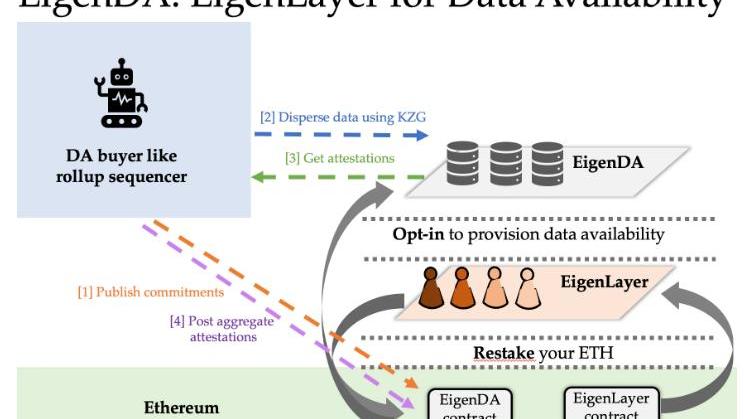

首先,EigenDA的節點必須在EigenLayer合約中Restake他們的ETH敞口,參與到Restaking中。EigenDA節點是以太坊質押者的子集。

其次,數據可用性的需求方拿到DataBlob后,使用糾刪碼和KZG承諾對DataBlob進行編碼,并把KZG承諾發布到EigenDA智能合約。

隨后Disperser把編碼后的KZG承諾分發給EigenDA節點。這些節點拿到KZG承諾后,與EigenDA智能合約上的KZG承諾進行比較,確認正確后即對Attestation進行簽名。之后Disperser一一獲取這些簽名,生成聚合簽名并發布到EigenDA智能合約,由智能合約進行簽名的驗證。

在這個工作流中,EigenDA節點僅僅對Attestation進行了簽名,來聲稱自己對編碼后的DataBlob進行了存儲。而EigenDA智能合約僅僅對聚合簽名的正確性進行驗證。那么我們如何確保EigenDA節點真的對數據可用進行了存儲呢?

EigenDA采用了?ProofofCustody的方法。即針對這樣一種情況,有一些LazyValidator,他們不去做本應該做的工作。而是假裝他們已經完成了工作并對結果進行簽名。

ProofofCustody的做法類似于欺詐證明:如果出現LazyValidator,任何人可以提交證明給EigenDA智能合約,由智能合約進行驗證,如驗證通過即對LazyValidator進行Slashing。

小結

經過上述討論和比較,我們可以看到:

Celestia的思路與傳統的Layer1一致,做的其實是Everybody-talks-to-everybody和Everybody-sends-everyone-else-everything,而區別是Celestia的共識和廣播是針對DataBlob來做的,即僅確保數據可用。

而EigenDA做的是Everybody-talks-to-disperser和Disperser-sends-each-node-a-unique-share,把數據可用性和共識進行了解耦。

EigenDA不需要做共識和參與P2P網絡的原因是,它相當于搭了以太坊的「便車」:借助EigenDA部署在以太坊上的智能合約,Disperser發布Commitments和AggregatedAttestations、由智能合約驗證聚合簽名的過程都是在以太坊上發生的,由以太坊提供共識保證,因此不必受限于共識協議和P2P網絡低吞吐量的瓶頸。

這體現為節點要求和吞吐量之間的差異。

頭條 ▌VitalikButerin:FTX的欺詐行為比Mt.Gox和Luna更嚴重11月12日消息,以太坊創始人VitalikButerin第一次對FTX崩盤事件發表直接評論.

1900/1/1 0:00:00文/ChasePeterson-Withorn,Forbes2021年6月,FTX從Paradigm、軟銀和紅杉資本等風險投資者那里以180億美元的估值籌集了10億美元.

1900/1/1 0:00:00我和來自Socket的VaibhavChellani想要提議一個用來評估不同橋接架構安全概況的風險架構.

1900/1/1 0:00:00隨著元宇宙未來發展前景日益清晰,各地政府對產業發展扶持力度不斷增強。越來越多的地方政府結合各自優勢,圍繞元宇宙產業鏈各關鍵節點全面發力.

1900/1/1 0:00:00原文標題:WhoStillHasExposuretoFTX?原文編譯:Leo,BlockBeatsBlockBeats消息,11月10日,Binance官方發文表示,根據公司盡職調查的結果.

1900/1/1 0:00:00原文來源:angelilu,ForesightNewsFTX暴雷對市場的影響已從各大交易所蔓延至NFT市場,根據OpenSea數據.

1900/1/1 0:00:00