BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD-0.74%

ETH/HKD-0.74% LTC/HKD-0.83%

LTC/HKD-0.83% ADA/HKD-0.06%

ADA/HKD-0.06% SOL/HKD-1%

SOL/HKD-1% XRP/HKD-0.49%

XRP/HKD-0.49%原文作者:JoelJohn

原文編譯:深潮TechFlow

熊市是考慮從事加密貨幣的好時機。在一個晝夜不停的行業中工作是有社會、精神和身體成本的。

由于代幣的工作方式,區塊鏈生態系統中"成功"創始人的定義與過去傳統世界中的定義略有不同。

你可能會經常看到沒有產品、用戶或商業模式的創始人為他們自己和他們的投資者賺取令人難以置信的資金——完全基于炒作。

在加密行業中,你不需要吸引力、粘性用戶或收入來運行一個"十億美元協議",許多所謂的意義重大的"成功"對行業外的人的生活沒有任何有意義的改變。

每當監管當局試圖圍繞技術制定法律時,這就說明該領域成為一個焦點,特別是在新興市場。

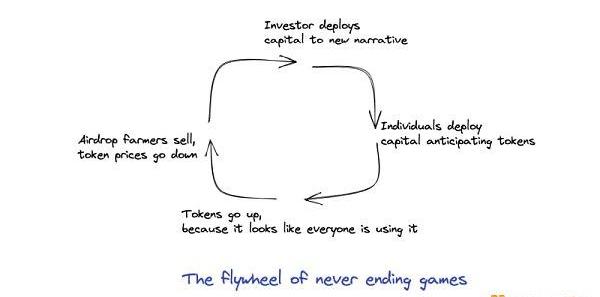

我可以說,我們的行業是一個彼得潘綜合癥案例:一個人在成長過程中擁有成人的身體,但卻是兒童的頭腦。它描述了一種困境:即使我們所玩的游戲的技術在創始人、投資者和使用者看來往往是幼稚的,但是只要有資本可以通過這些游戲賺錢,就會有玩家,游戲就會繼續下去。

但是想要達到Coinbase、FTX和Binance那種地步,不同的資本方需要多年的努力。

在過去五年中,面向消費者的移動應用程序一直是該行業增長的最大推動力,這就解釋了為什么Wyre和Moonpay的估值分別為15億美元和34億美元。因為它們是應用程序通過小額交易滲透零售用戶的關鍵基礎設施。

EigenLayer已將stETH、rETH、cbETH的再質押上限均提升至1.5萬枚:7月13日消息,以太坊再質押協EigenLayer官方宣布,已將stETH、rETH、cbETH的流動性再質押上限均提高至1.5萬枚。目前,stETH和rETH的再質押池均已觸達TVL上線,cbETH暫還有約2000枚左右的空間。[2023/7/13 10:52:03]

如果加密貨幣必須想要從彼得潘綜合癥中走出來,它就必須接觸到那些不想關心私鑰和協議的普通人,我們解鎖下一個幾萬億價值的手段是通過關心推特以外的人想要什么。

這篇文章是對動機、宏觀趨勢和機會的初步探索,同樣希望在這個行業中建立的創始人可以利用這些機會。在這個背景下,讓我們來深入聊一聊。

為什么選擇PC?

為了理解為什么今天的Web3大部分應用是面向PC端的,我們可以回想一下,今天留在加密貨幣中的大部分用戶可能是在2017年至2019年之間進場的。那個時代有大約250億美元的資金流向8000多個ICO。那是一個黃金時代,任何人都可以進行交易并快速賺錢。但與大多數交易一樣,你的優勢取決于你能多快地獲得信息。

在那個時代,普通人進入這個領域所得到的用戶體驗是圍繞著ICO,然后希望它以足夠大的倍數上市。一旦一個代幣上市,你就會尋找下一個ICO來部署資金。這與2017年之前有很大的不同,當時你只能進行交易或交易數字資產。就在那時,像Myetherwallet和Metamask這樣的錢包開始瓜分行業的蛋糕。

以色列3D元宇宙資產管理平臺Hexa完成2050萬美元A輪融資:金色財經報道,以色列3D元宇宙資產管理平臺Hexa宣布完成2050萬美元A輪融資, Point72 Ventures、Samurai Incubate、Sarona Partners和手機制造商HTC參投,截至目前其融資總金額達到2720萬美元。Hexa為客戶創建的3D元宇宙資產模型可以提供存儲、管理、分發和分析服務,目前亞馬遜、Unity等公司都在Hexa平臺上制作、管理和部署3D資產,相關模型可以輕松遷移到網頁、社交媒體網站或游戲引擎上。(prnewswire)[2023/3/2 12:38:21]

隨著DeFi生態系統最終演變成今天的龐然大物,基于桌面的應用成為用戶與該行業互動的標準。

在我看來,這其中的原因有兩個方面:

首先,將大型機構的資金部署到DeFi協議從而累積TVL前,需要有安全的基礎設施。而這通常只能通過Metamask這樣的基于瀏覽器的錢包來實現,智能合約的互動和添加新的代幣更容易通過基于桌面的界面進行。

其次,飛輪激勵著開發者為少數擁有多數資本的用戶進行建設。產品可以不強調最終用戶的體驗,因為它們的主要關注點是盡可能多地吸收TVL。不幸的是,這也意味著大多數進入生態系統的用戶在2020年的大部分時間里都無法使用這些新的DeFi基礎。

Optimism宣布將在RetroPGF 2中分發1000萬枚OP代幣資助項目和開發者:據官方消息,以太坊二層擴容方案Optimism今日宣布了其第二輪追溯性公共產品募資(RetroPGF 2),RetroPGF 2將于2023年1月份分發1000萬枚OP代幣來資助支持OP Stack開發和使用的公共產品。Optimism還將引入第一代“公民之家(Citizens' House)”來管理資金的分配。

2023年1月3日至17日期間,任何人都可以在Optimism Governance Forum上提名項目或個人獲得資助。為了有資格獲得資助,被提名的項目或個人必須在1月3日至24日期間在 Gitcoin Grants Hub中完成項目簡介。RetroPGF 2徽章持有者將投票決定如何為項目分配資金。投票將于1月31日至2月10日進行。 RetroPGF 2的投票徽章將分發給90名社區成員:每個RetroPGF 1持有者可收到一枚RetroPGF 2徽章,Optimism的Token House將選出十名徽章持有人,最后,Optimism基金會將向社區成員分發21個徽章。[2022/12/7 21:27:41]

為什么要轉向移動設施?

我將移動設備看作是Web3應用程序的傳播媒介,是因為我認為該設備最能吸引人類的注意力。即使當我們使用像電視這樣的設備時——從設計上來說,這些設備是消耗注意力的設備——智能手機也處于優勢地位。它是我們接受教育、約會、娛樂、購買雜貨、支付賬單和尋找反感存在的新方式的界面。到2013年,通過移動設備上網的時間已經超過了我們通過筆記本電腦或臺式電腦上網的時間。

CryptoQuant分析師:ETH“資金費率”已降至14個月以來的最低值:8月29日消息,據CryptoQuant分析師maartunn發文稱,ETH“資金費率”(fundingrate)指標已降至14個月以來的最低值。

“資金費率”是一個衡量以太坊期貨市場交易者相互交換的定期費用指標。當該指標值為負,意味著空頭交易者正在向多頭交易者支付溢價以保持其頭寸,通常暗示看跌情緒在市場中占據更為主導的地位;當該指標為正,意味著目前多頭壓倒空頭,表明大多數人情緒是看漲的。數據顯示,目前該指標已觸及2021年7月(大約14個月前)以來的最低點,而且是高度負值,這可能導致空頭擠壓。[2022/8/29 12:54:47]

在移動端構建還可以讓過去很少或根本無法訪問所有權元素的人體驗所有權元素。移動優先的應用加速了數字化,壓縮了成本,使更多的人能夠負擔得起服務。

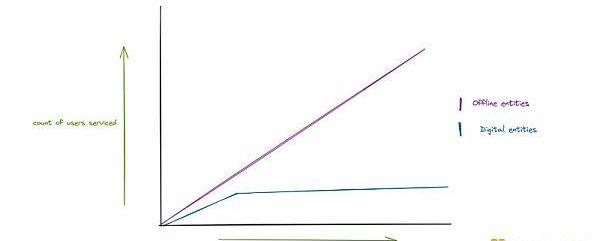

在過去,獲得復雜的金融產品和實現所有權的產品是高成本、低利潤的產品。這解釋了為什么為無銀行服務的人提供銀行服務在歷史上是一個巨大的問題。員工的工作時間是線性擴展的,而客戶群則是指數級的。在沒有數字化的情況下,要為不斷增長的用戶群提供服務,就要花費大量的時間,所以,銀行會進行篩選。

傳統上,對于一個貸款人來說,向一萬個用戶發放貸款——這意味著按比例雇用信用評估人員。當數字銀行出現時,AML/KYC和分銷功能呈指數級增長,減少了在這方面花費的時間——允許數字平臺與更小的團隊一起擴展。隨著用戶群的擴大,為每個新用戶提供服務所產生的成本也會減少。

Kim Dotcom:加密貨幣成為主流需要“大崩盤”:金色財經報道,互聯網企業家 Kim Dotcom 表示,“大崩盤”將有助于將加密貨幣主流化為日常交易媒介,而不是助長投機行為。但他也敦促他的 86 萬推特粉絲購買比特幣,主要是因為他認為美元將變得一文不值,經濟將崩潰。Dotcom 的最新建議是讓人們將加密貨幣用作日常貨幣。加密貨幣是未來,沒有什么能阻止這場革命。不要HODL,嘗試每天都使用加密貨幣。(beincrypto)[2022/8/22 12:39:15]

以Compound和Aave為例,由于智能合約在Ethereum上運行,所產生的成本會更低。DAO不運行基礎設施本身。這不包括他們的信用評估或AML/KYC成本為零的事實。

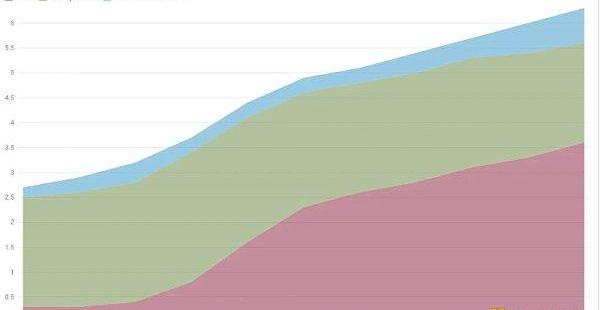

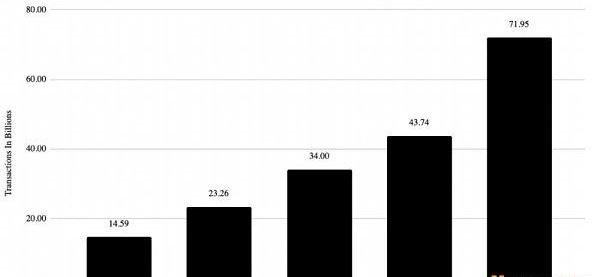

數字銀行顛覆了包容性的單位經濟。突然間,銀行不再需要在世界的偏遠地區設立辦事處。相反,他們可以通過移動設備的連接,接觸到他們的用戶,進行必要的KYC并提供銀行服務。這方面在印度表現得最為明顯。該地區一個名為UPI的國有支付網絡在四年內從每月40億美元的交易量擴展到超過1200億美元的交易量,印度人每年通過數字方式進行720億次交易。

DeFi承諾讓每個人都能獲得投資銀行級別的產品。這是ICO承諾的一種變體,當時的想法是,現在每個人都可以投資于早期的項目。總的來說——這是真的,但它排除了這樣一個事實,即人們往往想要簡單,設置好后就忘了,而不是那些需要持續監控的。我有一個例子可以證明這一點,那就是來自印度的JarHQ案例。該應用程序的UPI交易量一直在該地區排名前20位,用戶做這么多交易是為了什么?為了購買黃金,價格低至0.05美元。

從歷史上看,購買黃金在印度是一種土豪行為,人們花費足夠多的錢卻買到了少得多的數量。Jar顛覆了它的單位經濟學,通過專注于數字黃金存管,他們減少了購買黃金所需的資金量,于是人們紛紛涌入,他們以大多數傳統的、以商店為先的同行無法做到的速度擴大規模。

所有這些是如何轉化為DeFi的?根據我的理解,大多數創始人已經轉向為機構建立產品。為什么?因為你可以不在乎用戶體驗,只專注于少數幾個客戶,并聲稱擁有數十億的TVL。由于你的客戶群幾乎完全是經驗豐富的財務經理,因此在提高用戶教育方面也不會花費多少精力。

這具有一定的商業意義,因為絕大多數的數量來自于桌面用戶。在另一方面,交易所看到接近90%的用戶群是通過移動應用程序來進行訪問的。在臺式與移動設備上的建設的核心是這種資本量級與人的思想份額之間的斗爭。

繪制用戶動機

我很想了解更多關于新興市場的用戶動機和錢包用戶的行為模式。來自Frontier錢包的Ravindra很友好地提供了他在其產品上觀察到的信息。Frontier錢包是市場上最早的基于智能合約的錢包之一,它允許用戶輕松地在多個區塊鏈上跟蹤他們的投資組合,而無需與每個鏈的瀏覽器進行交互。

Ravindra觀察到,Frontier的用戶平均節省了1000到10000美元,這些用戶比在交易所儲存資產的普通用戶更了解加密貨幣。印度交易所的普通用戶的錢包余額接近150到200美元。這些用戶直接與多個智能合約互動,對產生以美元計價的收益感興趣。在像土耳其這樣的通貨膨脹地區,對于能夠存儲數字美元并產生收益這件事情,擁有濃厚的興趣。

他已經看到不同的用戶子集,尋求將Web3作為一個消費軌道,這些用戶通常在鏈上與音樂或游戲相關的NFT互動。在他看來,下一波數字資產用戶將不會來鏈上投機,而是來娛樂的。

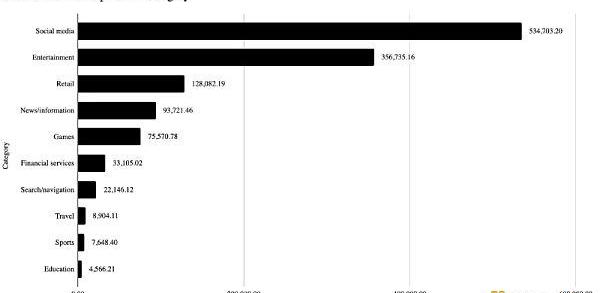

在我看來,數字資產方面的用戶增長弧線將遵循一個非常類似于我們在印度的數字消費方面所見證的模式。上面的數據揭示了印度人在某一年花了多少年的時間來消費不同的應用程序類別。社交媒體和娛樂是被動的應用程序,他們找到了最多的用戶。

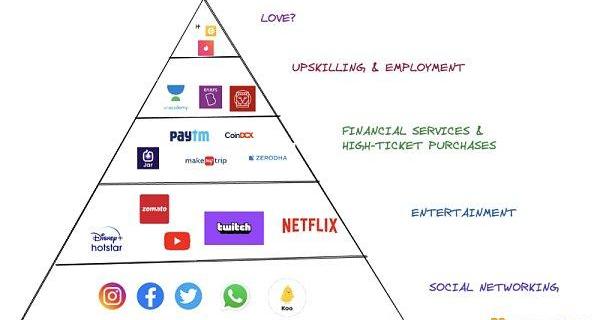

消費模式幾乎在非常寬松的意義上遵循馬斯洛夫的層次結構。在這種情況下,人們從滿足他們的基本需求開始——一個可以花費他們注意力的地方。然后,沿著弧線往上走,為交易和儲蓄提供金融服務,還有一小部分向教育或提高技能的方向發展。我嘗試根據上述數據制作馬斯洛夫的需求層次結構。

在Web3——我們將這種關系顛倒了。我們大多數人把時間花在Telegram、Discord和Twitter上。市場是一個娛樂的來源,但它是以巨大的經濟成本為代價的。

今天的Web3應用程序專注于金融應用或投機層,如果該行業要與互聯網上的絕大多數人相關,它需要著眼于今天網絡上的大部分人。比如,那些不需要購買,但可以娛樂或連接人們的應用程序。

這并不是說我們沒有朝著這個方向努力。AxieInfinity在2021年的大幅上漲部分是由于該團隊花了兩年時間建立了最大的Web3、移動優先的用戶群。最近——Sweatcoin,一個擁有±300-400萬DAU的Web2應用,已經在其應用內推出了一個代幣經濟。

像Mirror、Coinvise和OpenSea這樣的應用程序允許創作者與他們的用戶建立更強大的商業聯系。但幾乎在所有這些情況下,我們都假設用戶會參與交易,我們的重點應該是實現被動參與。一個用戶可以受益,而不需要主動交易或發布,有一類應用可能會引領這一轉變。

這一類別就是游戲。它們有豐富的數字資產,擁有最大的用戶群,對不同人群都有吸引力,而且購買要求最低。與當今大多數加密貨幣應用不同,游戲給用戶帶來了社區和娛樂的體驗。

由于玩游戲的人和參與加密貨幣的人在用戶行為上的重疊,通過游戲教育用戶了解錢包、進行交易或與NFT互動變得非常容易。

未來是什么?

今天的Web3是由處在投機高潮中的技術兄弟組成的社區,他們在解釋通過追蹤小圖片,然后發現錢包地址是多么的具有突破性。

但是,如果它必須滲入社會的結構,我們需要清楚地思考人們如何與技術互動。我們需要建立工具,改變人類對為什么要關心這項技術的想法。

有一些公司已經在為這個愿景而努力。例如,Bluejay正在為新興市場開發一種穩定幣,Goldfinch已經為全球中小企業發放了超過1億美元的貸款。

根據Crypto-art的數據,圍繞NFT的炒作是有理由的,因為在過去一年中,它幫助近900名藝術家賺取了10萬美元以上的收入,超過10,000名藝術家賺取了2000美元以上的收入。

因此,在市場的某些部分,我們正在做出有意義的改變——但通過移動設備,它可以擴展到每個人。

我們的重點應該是實現這種過渡,從一個混亂的、令人困惑的Web3,讓用戶在不同的方向上亂竄,到一個有指導、有策劃和有用的Web3。所有這一切,都是為了保留加密貨幣最初所具有的特征:去中心化和包容性。

21:00-7:00關鍵詞:Monnai、Telefónica、Meta、Crypto.com1.基礎設施提供商Monnai獲得315萬美元種子輪融資;2.

1900/1/1 0:00:00加密寒冬中,協議DAO需具備良好的財務狀況以抵御各類風險。市場已陷深熊,許多DAO及其貢獻者開始懷疑他們能否度過這漫長的加密寒冬。為了了解DAO的健康狀況,本文提供了一個基本框架.

1900/1/1 0:00:00作者:CryptoKindness整理和編譯:ColinXENCrypto,一場突然在加密世界爆火的社會實驗,引起了以太坊又一場gaswar.

1900/1/1 0:00:00頭條 ▌美聯儲加息75個基點利率水平升至2008年以來新高9月22日消息,美聯儲加息75個基點將基準利率升至3.00%-3.25%區間,利率水平升至2008年以來新高.

1900/1/1 0:00:00作者簡介: 鄧建鵬,中央財經大學法學院教授。原文發表于《財經法學》2022年第5期,第35-53頁。本文由高杰校驗,為方便電子閱讀,已略去注釋與參考文獻.

1900/1/1 0:00:00這是一篇關于加密貨幣的過去、現在和未來的文章,它會如何使世界變得更好,以及它如何正在使世界變得更糟。 介紹 2021年11月,加密市場達到3萬億美元的市場最高點.

1900/1/1 0:00:00