BTC/HKD-0.78%

BTC/HKD-0.78% ETH/HKD-2.53%

ETH/HKD-2.53% LTC/HKD-4.08%

LTC/HKD-4.08% ADA/HKD-2.69%

ADA/HKD-2.69% SOL/HKD-3.08%

SOL/HKD-3.08% XRP/HKD-2.34%

XRP/HKD-2.34%原文作者:以太坊基金會研究員JustinDrake和Bankless編輯LucasCampbell。

編譯:DeFi之道

合并前夕,似乎是解決圍繞以太坊許多誤解的好時機。

以太坊從工作量證明到權益證明的過渡已經計劃了7年多。

這是一個漫長的旅程,但今天它已在眼前。

以太坊的使命是成為價值互聯網的結算層,這是一個宏大的目標。這些年來,隨著人們對這一新興技術的了解,支持者和反對者都有很多懷疑和熱議的聲音。

其中一些是不錯的,也有一些是錯誤的。

鑒于這個歷史性事件,我們想趁此機會消除我們所看到的一些不好的觀點。

以下是以太坊基金會研究員?JustinDrake提出的15個最糟糕的以太坊觀點。

1.合并永遠不會發生

合并永遠不會發生是一個明顯可證偽的說法--它很可能會被證明是錯誤的!我們將在幾個小時內知道它是否會發生。

如果你想看到一個簡單的倒計時,請隨時在谷歌上搜索"合并",或者在Ultrasound.money上搜索更多信息。

提示:它將會發生。

2.以太坊的目標永遠不會實現

從創世區塊,到EIP1559,再到合并,"以太坊的目標永遠不會實現"的說法由來已久。

人們不斷地認為以太坊無法完成其路線圖。然而,以太坊已經一次又一次地證明,盡管獲得了數千億美元的資金,但它可以,而且確實在不斷發展。

人們還將以太坊與它的技術棧混為一談:共識層、執行層和數據可用性層。在現實中,以太坊努力成為大于其各部分的總和,其中一些部分可能是不完整的。其使命是解決價值互聯網,而早期跡象表明,以太坊是成功的。

路線圖中的最后一個大功能是rollup的高帶寬數據可用性,也被稱為"分片"。

分片研究已經完成,一旦合并完成,開發人員就可以專注于實現它,從proto-danksharding開始。

以太坊自合并以來流通量已減少超12.6萬枚:金色財經報道,據ultrasound.money數據顯示,以太坊自合并以來流通量已減少超12.6萬枚,當前的7日年化通縮率跌破1%,達1.05%。[2023/5/1 14:36:29]

而除了一小批約100名共識研究人員和開發人員之外,以太坊現在還享有數百名應用級的工程師,他們致力于通過optimistic和zkrollups將以太坊的執行能力推到極限。

這不是最閃亮的時間線,但以太坊會實現的。

3.以太坊正試圖同時成為一切

多年來,有很多應用--從DAO,到ICO,到DeFi,到NFT--都建立在以太坊之上。

對此,人們就有了這樣的說法:以太坊正在不斷地根據當前的元來改變它的敘事。

但這些都是嚴格意義上建立在以太坊之上的應用。這不是以太坊本身的實際情況,它本身只是一個數字價值的結算層。

這就好比說互聯網試圖做太多的事情一樣。互聯網是世界上的數字通信層,它上面有各種應用,包括視頻流、社交媒體、電子郵件、電子商務等等。

以太坊只是在互聯網上進行經濟交易結算--僅此而已。

4.以太坊不可能既是貨幣又是智能合約平臺

批評者常常認為,以太坊同時試圖成為結算層和貨幣。而且,如果以太坊想要成功,那么它不可能兩者兼得。

相反,它需要專注于其中一件事。如果你想成為健全的貨幣,那就做健全的貨幣。如果你想成為一個結算層,那就做一個結算層。

但實際上,這恰恰相反。

如果你想在其中一個方面取得成功,你需要在兩個方面都取得成功。

其原因相當簡單。為了讓數十億人信任以太坊作為世界經濟活動的安全結算層,你需要數萬億美元的經濟安全。

為什么呢?

若攻擊者要想發動51%的網絡攻擊,那么他需要質押1370萬枚ETH,相當于大約210億美元。一個大的民族國家可以完成這樣的攻擊,并動搖對以太坊作為全球結算層的信心。因此,我們需要數萬億美元的經濟安全,以便沒有任何民族國家可以控制以太坊。

不管是什么共識機制,只有通過讓結算層的原始貨幣積累貨幣溢價,才能實現三戰級別的經濟安全量。

貨幣和結算不是二元的--如果你想成為全球結算層,你需要一個以萬億為單位估值的本位貨幣。

V神回應合并后出塊穩定:實現更好的EIP 1559性能:9月15日消息,以太坊預測平臺Gnosis創始人Martin K?ppelmann在推特發布最新100個區塊的出塊時間圖表,并表示以太坊合并后穩定性極好,只有一個漏塊,已經是最好的情況了。

對此,V神評論稱,一個重要的推論是其實現更好的EIP 1559性能(因為更少的塊會達到2x限制)。到目前為止,滿塊的百分比已經從大約20%下降到大約10%。[2022/9/15 6:58:53]

5.ETH的供應量是無限的

與比特幣不同,以太坊的貨幣政策并沒有硬性規定供應上限。

此外,由于存在永久的尾部發行,造成了ETH的供應量將趨于無限的誤解。

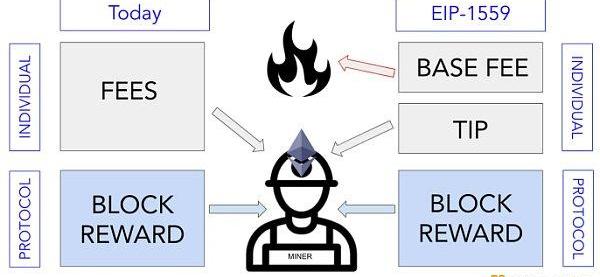

但隨著2021年6月推出的EIP-1559,情況已經改變。

在EIP-1559之前,尾部ETH的發行有可能將ETH的供應量推到無限大。但在EIP-1559之后,以前支付給礦工的基礎gas費用現在被燃燒了。

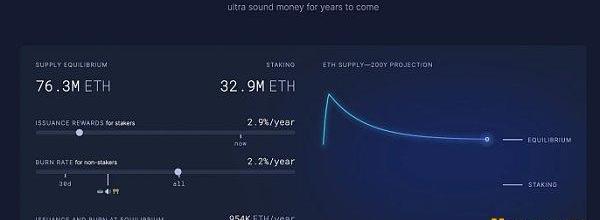

這個新的燃燒率抵消了ETH的發行,并且在長期內將產生一個燃燒和發行完全抵消的平衡供應。

隨著供應量的增長,以太坊的發行量呈亞線性增長,而燃燒率則呈線性增長。這個簡單的模型保證了供應平衡,防止了供應量失控增長到無限大。

有趣的是,也有一種觀點認為,在EIP-1559之前,流動性ETH的供應不會增長到無限大。

這是因為所有ETH中的一部分每年都會丟失,比如說由于丟失私鑰。PeterTodd有一篇文章強調,即使取消比特幣2100萬枚的上限,改用尾部發行來資助長期的比特幣安全,比特幣仍然會有一個上限。

在其他方面不變的情況下,以太坊也是如此!

6.ETH的供應是不可預知的

反對ETH的另一個常見論點是供應不可預測。具體來說,它的貨幣政策多年來通過社會層而不是通過程序性改變。

這是事實,也是一個被承認的觀點。整個Crypto的目標是無偏見的貨幣政策。取消人類,讓機器人來支配它。幸運的是,這就是以太坊上幾小時內發生的事情。

來自社會層的貨幣政策將被淘汰,而市場驅動的、程序化的貨幣政策將被納入。

隨著合并的到來,ETH的未來供應取決于兩個市場主導的力量,而不是像2ETH/block或21MBTC這樣的任意魔法數字。

這兩種市場力量是:1)質押的資金成本和2)對區塊空間的需求。

摩根大通:Coinbase的以太坊質押服務將隨著以太坊合并使該交易所收入增加:金色財經報道,摩根大通表示,Coinbase的以太坊質押服務將隨著以太坊合并使該交易所收入增加。

摩根大通估計,Coinbase在ETH資產中擁有15%的市場份額,超過了其在整個加密生態系統中7%的份額。Coinbase的市場份額可能向機構傾斜,這些機構更有可能擁有ETH和BTC,而零售客戶可能“更多地交易更具投機性的代幣”。

摩根大通進一步估計,Coinbase可以從合并中產生6.5億美元的增量年度質押收入。“Coinbase在以太坊中的規模比我們想象的要大,因此直接帶來了更大的收入機會,”摩根大通寫道。該交易所本月早些時候開始為機構客戶提供以太坊質押服務。摩根大通對Coinbase股票的評級為中性。[2022/8/18 12:32:18]

未來的ETH供應可以在Ultrasound.money上用兩個簡單的滑塊來建模,一個捕獲發行,另一個捕獲燃燒。

你可以自己建立模型!

7.以太坊是一個由質押者管理的財閥

常見的誤解是,驗證者通過治理權來管理以太坊。說白了,以太坊驗證者沒有鏈上治理權。

讓我們更深入地探討這個問題。共識有兩層:機器層和社會層。

機器層負責日常的共識;它由計算機驅動,以秒為單位運行。社會層則負責制定機器層的規則;它由人類驅動,以數周、數月和數年的時間尺度運作。

最終是人類決定機器運行的軟件:他們對機器的共識有首要的控制權。

在每個區塊鏈系統中,包括比特幣和以太坊,社會層優先于機器層。這意味著,可以通過社會層的共識對機器層進行修改。正是社會層用SegWit和Taproot等功能升級了比特幣。

以太坊上沒有鏈上財閥。ETH持有者和驗證者沒有控制權。不存在以ETH計價的投票來改變共識規則。

像比特幣一樣,社會層設定了共識規則。

8.富人更富

與此類似,對PoS最大的誤解之一是它是一個讓富人變得更富的計劃。但事實并非如此。

在PoS中,每個人都可以得到相同的APR。不管你是用100萬美元的ETH還是100美元的ETH作質押,這對每個人來說都是一個公平的競爭環境。

此外,進入的門檻也很低--特別是與工作量證明相比。你可以嘗試在本周的Twitter上搜索#stakefromhome這個標簽。

Synthetix正發起賬戶合并活動以使投資者為合并托管SNX余額:2月24日消息,合成資產發行平臺Synthetix官方發推表示,根據SIP-60,我們現在開始了另外一個為期14天的賬戶合并活動。這使得SNX投資者可以從多個錢包中合并他們托管的SNX余額。[2021/2/24 17:46:18]

在PoW下,你必須花費數百萬美元才能在硬件和能源上達到規模經濟,才能擁有一個具有遠程競爭力的系統。

你的規模越大,用工作量證明挖礦的成本就越低。

相比之下,像RocketPool和Lido這樣的質押協議允許任何人獲得與運行價值1億美元的驗證器的人相同的收益。這對每個人來說都變得非常容易獲得。

PoS是一個更民主的系統。

9.通縮是不好的

從長遠來看,通縮對以太坊經濟是不利的--它激勵了囤幣和不消費行為。

這種擔憂來源于傳統的經濟學家思維。這是一個普遍的觀點,甚至在以太坊圈子里的一些人也持有這種觀點,當然這也是針對比特幣的通縮經濟學的。

但重要的是要區分兩種不同的貨幣:抵押貨幣和債務貨幣。

例如:黃金是抵押貨幣,而法幣是債務貨幣。

這是兩種不同類型的貨幣,每種類型的貨幣都以不同的屬性而興盛。

債務貨幣是你借來并花掉的錢。例子包括DAI、RAI、USDT和USDC。你希望債務貨幣是通脹的,因為隨著時間的推移,償還債務越來越容易。此外,價格通脹創造了一種激勵,讓人們花掉它而不是囤積它,推動高速經濟的發展。如果債務貨幣是通縮的,你會增加違約的風險,減少消費。

另一方面,像ETH這樣的抵押貨幣是你借款的硬通貨。抵押貨幣給你帶來了杠桿作用。你希望抵押貨幣是通縮的,以減少清算的風險,并隨著時間的推移增加你的購買力。

ETH和BTC都被優化為一種抵押貨幣。對于ETH來說,它是質押和DeFi的抵押品,支持數十億美元的質押負債和貸款。

請注意,以太坊作為一個網絡從這兩種類型的貨幣運作中受益。高速交易資金通過交易費為以太坊產生了數十億美元的現金流。

而當ETH--以太坊上唯一原生抵押品--被用作鎖在信標鏈上和DeFi中時,ETH速度降低,ETH貨幣溢價增加。

動態 | 三項針對Bitfinex和Tether的集體訴訟案已合并:金色財經報道,根據周四的法院文件,針對Bitfinex和Tether的三項獨立集體訴訟中的原告已采取行動合并了案件。David Leibowitz等人、Eric Young等人和Bryan Faubus等人的法院文件指責Bitfinex和Tether操縱加密貨幣市場。文件顯示,他們的案件有著共同的線索,包括有關Bitfinex和Tether違反聯邦法律,操縱比特幣和比特幣期貨價格的指控。地方法院法官Katherine Polk Failla下令在周四合并訴訟,被告沒有反對。三個案件都已提交給紐約南區美國地方法院。[2020/1/18]

10.ETH價格越高,必然意味著gas費越貴

這是一個常見的誤解。人們認為,由于費用是以ETH支付的,如果ETH價格上漲,那么費用也必將上漲。

現實情況是,存在兩個不同的市場在起作用:ETH市場和gas市場。

我們可能會遇到這樣的情況:1個ETH值100萬美元,但天然氣價格很低,轉賬只需要0.01美元。現在只有ETH和gas市場的完全分叉是可能的,但這實際上是我們前進的方向!

誠然,ETH價格和gas價格之間存在一定的關聯性--尤其是在較小的時間尺度上。如果ETH的價格上漲,這意味著以太坊這個網絡有更好的安全性和更高的經濟帶寬。

這使得以太坊區塊空間更加有用,增加了對區塊空間的需求,并提高了gas的價格。

根據經驗,在牛市中,人們愿意多花錢,而在熊市中,人們更愿意花的少些。也就是說,從根本上說,沒有什么能迫使這些短期和中期的關聯性決定ETH和gas市場的長期趨勢。

ETH價格可以上升--甚至達到每ETH100萬美元--而交易費用卻定向下降,甚至降到每筆交易0.01美元。

還要注意的是,這種批評還沒有考慮到Layer-2區塊鏈的出現,這些區塊鏈正致力于通過將交易移出主網來擴展以太坊。

11.ETH是一種證券

這是一種可證偽的說法。

證券法是在各管轄區的基礎上運作的。我可以去每個司法管轄區詢問ETH在該司法管轄區是否是證券。

世界上大約有200個司法管轄區,沒有一個宣布ETH是證券。

當人們說"ETH是一種證券"時,他們實際上往往是指"ETH在美國是一種證券"。

但這直接違背了SEC的非正式指導,即ETH不是證券。此外,CFTC已經正式出面,多次表示ETH是一種商品。

同樣,CME已經上市了ETH期貨?--要知道,他們只能上市商品。

此外,這也違背了證券的7年訴訟時效?--現在距離ETH誕生已經超過7年了,而監管機構還沒有提出執法行動。

在美國,可以明顯感受到ETH不是一種證券。然而,這種說法的重新出現,主要是在美國證券交易委員會主席GaryGensler對加密貨幣的仇視,以及他執意將大多數加密貨幣資產作為證券進行監管的背景下。??♂?

那么,如果一個司法管轄區確實將其宣布為證券呢?

嗯……以太坊網絡不會真的在乎。它將繼續生產區塊并正常運行。

相反,合規性會發生在以太坊之外,一些中心化交易所會將ETH退市。

然而,即使發生了這種情況,獲得ETH仍然是相對容易的。例如,人們可以購買不同的代幣,然后從中心化交易所提走,并在Uniswap上將其轉換成ETH。

12.可擴展性會減少燃燒量

這里的論點是,如果以太坊擴大規模,那么每筆交易的費用將下降,導致ETH的總燃燒量降低。

這是一個常見的觀點,甚至在以太坊生態系統中也是如此。但對此有一個簡單的反駁。交易費用可能會在個人基礎上下降,但這并沒有解釋以太坊現在處理更多付費交易的事實。

總的來說,總燃燒量可能會隨著可擴展性而減少或增加--兩者都有可能。

這里的另一個重要概念是誘導需求。也就是說,一個系統改進得越多,該系統的使用量就越大。

誘導需求的一個現實世界例子是交通。如果你有一條二車道的高速公路,而且交通量大,那么城市可以決定增加第三條車道。但在第三條車道建成后不久,交通量又會增加,因為有了新增加的車道,更多的人會將決定通過高速公路通勤。

簡而言之:活動能力越高,發生的活動就越多。

在看以太坊的歷史數據時也是如此。事實上,自創世以來,以太坊網絡的規模已經擴大了~50倍,而每年的總交易費用已經擴大到數十億美元。讓我們具體來解讀一下。

在創世時,區塊gas限制被設定為300萬gas。截至發稿時,每個區塊平均消耗的gas為1500萬gas。這已經擴展了5倍了。

但在可擴展性方面還有另一個更微妙的10倍:智能合約gas優化。

在智能合約的早期,開發者在以太坊上部署了極度缺乏gas效率的合約。而多年來,開發人員在編寫高效的智能合約代碼方面變得越來越好,越來越有效率。

減少合約的gas消耗被稱為"gas高爾夫"。這有點像打高爾夫,一桿是1個gwei的成本,而開發者正試圖獲得盡可能低的分數。

你可以通過比較UniswapV2和UniswapV3的gas效率看到這一點。在V2和V3之間,每單位交易量使用的gas有一個數量級的改進。

當你把gas限制的增加和智能合約的gas優化結合起來時,你會得到那個大概的50倍。

現在……盡管這種可擴展性增加了,總的交易費用下降了嗎?

沒有--它只上升了7年多。開始時,每天的交易費用約為10美元。現在以太坊每天處理數百萬美元的交易費收入。可以看看下面的圖表!

可擴展性并不妨礙燃燒。

作為一個粗略的啟發式方法,以太坊為世界提供的價值越多,來自交易費的收入就越大。

13.ETH只是一個科技股

有人會說,以太坊就像一家科技公司,因此ETH應該像科技股一樣基于現金流進行估值。這種說法是部分正確的,真實情況比它看起來更微妙,也更好。

當看到以太坊的現金流和利潤率時,以太坊的市盈率為~32,與谷歌或蘋果相當。

但這只是故事的一個部分。它忽略了ETH作為低速抵押貨幣的用途,因此也忽略了ETH累積貨幣溢價的潛力。你可以用ETH作為DeFi的抵押品,也可以通過抵押品來保證網絡的安全。但你不能用蘋果的股票做這兩件事!

隨著越來越多的ETH供應通過這些機制變得缺乏流動性,ETH的貨幣溢價將在"基本"現金流估值之上累積。如果隨著時間的推移,大多數ETH被用作抵押品,那么大部分ETH市值將是貨幣溢價。

如果所有ETH的X%被用作抵押品,那么"公平"的乘法貨幣溢價系數將是1/。例如,如果所有ETH的90%是抵押貨幣,只有100%-90%=10%是流動的,與現金流估值有關,那么"公平的"貨幣溢價系數是1/10%=10倍。

14.以太坊的敘事總是在變化

多年來,隨著建立在以太坊之上的各類應用的崛起,以太坊的敘事也在不斷變化。ICOs、DeFi、NFTs,甚至DAO--所有這些都是以太坊的新興故事。

但人們不應將以太坊與構建在其之上的應用程序混淆。早期的互聯網敘事伴隨著互聯網應用而發展。

然而,如今人們都很清楚,互聯網的核心目的只是簡單地成為一個通信協議。

同樣,我們可以預期以太坊最終會因其本身而受到贊賞:即一個僅僅是價值互聯網的結算層。

15.UdiWertheimer:UltraSoundMoney是令人厭惡的

UltraSoundMoney是令人厭惡的,是偷來的meme。

一些比特幣持有者認為"UltraSoundMoney"meme是從比特幣的"soundmoney"meme中偷來的。其他人則認為"UltraSoundMoney"是令人厭惡的--會使他們聯想到孕婦,而蝙蝠的符號讓他們想起了COVID。

關于"UltraSoundMoney"是偷來的這一點,鑒于比特幣的"soundmoney"meme是逐字復制自goldbugs,這一點尤其具有諷刺意味。100%的偷竊,沒有任何創新。Soundmoneymeme已經有幾個世紀的歷史了,而人們忘記了這段meme的歷史。

另一方面,ultrasoundmoney是soundmoney的新穎衍生品。

Meme是文化信息的病性片段。

它們復制、變異和進化,在人類文化中傳播。而這正是"ultrasoundmoney"的由來--它是一種強大的記憶突變,現在已經傳播給了成千上萬的信徒。

關于討人厭的話題,我們無法反駁。

厭惡是主觀的。

但是,如果我們深入研究健全貨幣的詞源,"soundmoney"meme本身就是令人反感。soundmoney的概念起源于純金幣的"叮當聲",以測試其真實性。所以,即使是soundmoneymeme的起源也是相當可笑的。

Soundmoney的反對者可以很容易地把它譏諷為“dingdingmoney”或“lalamoney”。。

如果黃金的純度測試是基于味道或氣味,黃金也可以被稱為"tastemoney"或"smellmoney"--這就是"soundmoney"這個詞第一次被創造出來時令人反感的原因。

不管怎么說,這只是一個mem而已!

最后,HappyMergeDay?

$GHO和$crvUSD的推出近在咫尺,那么特定于協議的穩定幣是下一個大敘事嗎?在所有的加密貨幣類型中,穩定幣仍然擁有最大的產品市場契合度.

1900/1/1 0:00:00目錄 一級市場數據融資概覽 Alpha&Beta項目趨勢總結部分頭部機構主要投資偏好 投資總結 前言 首先定義我們研究涉及的投資方向.

1900/1/1 0:00:00原文標題:《SynapseChain:Cross-chainInfrastructureinMulti-chainWorld》原文作者:@alphanonceStaff跨鏈通信協議Synapse.

1900/1/1 0:00:00投資者正在為更“瘋狂”的加息做準備。周一,10年期美國國債收益率躍升至3.5%以上,創2011年以來最高水平,美聯儲將在9月20日至21日開啟為期兩天的會議,市場普遍預計官員們將在美東時間周三下.

1900/1/1 0:00:00?簡單分析Paradigm和a16z近期提出的三種圍繞著NFT構建的新標準和機制。撰文:Chloe,IOSGVentures自五月Terra爆雷導致的一系列連鎖反應,到七月末美聯儲加息,加密行業.

1900/1/1 0:00:00從一開始的“門可羅雀”到后面的“門庭若市”,究竟有誰早在那個時候就發掘了BAYC的潛力,并在牛熊輪換中一直持有到現在?原文:《你需要關注的那些BAYC鉆石手》如今.

1900/1/1 0:00:00