BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-1.28%

ETH/HKD-1.28% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD+4.35%

ADA/HKD+4.35% SOL/HKD-0.96%

SOL/HKD-0.96% XRP/HKD-0.63%

XRP/HKD-0.63%以太坊合并是行業最重要的事件之一,除了持倉ETH躺平外,還存在著超額投資的機會。

作者:CryPto33寫在前面的話:

首先澄清,我已經有ETH相關的倉位了,所以存在屁股決定腦袋的可能:)請大家主要看我的分析邏輯,至于相關的投資建議,還是要自己多思考去得出結論DYOR。

總體上,我覺得以太坊PoW轉PoS的Merge是Bitcoin白皮書后,加密貨幣發展歷程中非常重要,甚至是第二重要的事情。整個市場其實從去年8月以太坊EIP1559燃燒機制實現后就開始預熱轉PoS的Merge事件,但一年過去似乎進展總是慢于大家預期,市場有蠻多FUD,而且趕上大熊市,ETH價格并沒有太多受這個事件的影響。

在我的框架里,Merge是正向的“灰犀牛事件”:很重要,也被市場經常提起,但具體進展和中長期的影響市場參與者重視度不夠,或者覺得這僅是一次性的事件,低估其從根本上改變了ETH的供需結構并帶來資金的持續流入。合并前后ETH的相關資產因此可能有顯著超額收益。

Merge完成的時間點是個重要變量。我作為一個非技術背景的投資人嘗試從公開信息中抽絲剝繭得出有價值的信息。我的初步結論是將發生在9月底-10月底的這個時間窗口,供大家參考,也希望得到反饋。

最后是我從一個TradiFi投資人轉型去研究Crypto的感悟:Crypto的研究要求全方位知識結構,難度很高,但行業里有充分的公開信息,從業者愿意分享。同時行業在范式轉移的早期,深入挖掘有可能把握住超額收益機會,帶來正反饋。在此與大家共勉同行,相信不管是行業里的BUIDLERORHODLER,WAGMI:)

本文的主要分析框架:

1)以太坊的Merge,What,Why&Wen?

2)Merge對ETH的影響

3)相關投資機會

4)風險:再次延期,合并出問題,宏觀,監管

研究后的感悟和對以太坊文化的進一步理解

第一部分:

A)What’sMerge

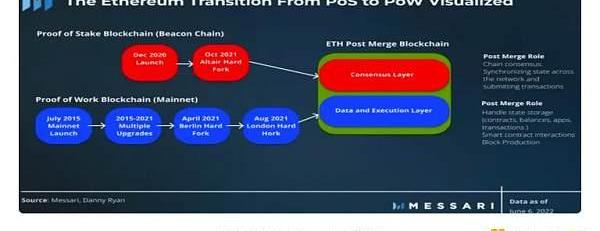

以太坊合并的是以太坊將采取PoS替代PoW的共識機制。PoW和PoS都是實現共識的不同手段。

Paradigm已在Github開源基于Rust的以太坊客戶端Reth:12月8日消息,Paradigm已在Github開源基于Rust的以太坊客戶端Reth,目前其代碼尚未被審計,任何人都可以在Apache/MIT許可下使用,沒有任何附加條件,并鼓勵社區對它進行分叉,同時貢獻文檔、問題、請求等。

此前報道,11月Paradigm宣布正在構建基于Rust的以太坊客戶端Reth,不包含任何現有客戶端的代碼,而是建立在包括Geth、Erigon和Akula在內的客戶端的基礎上,核心目標是模塊化、開源友好性與性能。[2022/12/8 21:31:11]

PoS中參與者需要質押32ETH來獲得作為驗證者(Validators)的資格,并不需要大量的算力。驗證者被隨機選擇去創建區塊,并且負責檢查和確認那些不是由他們創造的區塊。驗證者因提出新區塊和證明他們已經看到的區塊而獲得獎勵。如果你為惡意區塊提供證明,你就會失去你質押的ETH。

之所以被稱為“合并”,是因為ETH將信標鏈與現存的鏈合并,并拋棄了執行層的PoW部分。

B)WhyMerge

引用V神的解釋:POS更節能,要維護的安全成本更低,更容易從攻擊中恢復,更去中心。https://vitalik.ca/general/2020/11/06/pos2020_zhTW.html

此外解決合并這個技術問題后,可以更集中以太坊開發者的精力到擴容,分片,狀態管理等長期重要的事情上。

質押與挖礦類似,但在許多方面有所不同。挖礦需要大量的前期支出,以強大的硬件和能源消耗的形式,從而產生規模經濟,并促進中心化。挖礦也沒有要求鎖定資產作為抵押品,這限制了協議在受到攻擊后懲罰壞人的能力。相比之下,向PoS權益證明的過渡將使以太坊更加安全和去中心化。網絡參與的人越多,就越分散,越不容易受到攻擊。

合并后,在同樣成本下PoS可提供更高的安全性,換句話說就是在維護同樣的安全性上POS付出的區塊獎勵更少。

C)WenMerge

MakerDAO:已在Arbitrum Nova和以太坊間啟動Canonical DAI:8月17日消息,MakerDAO宣布已在Arbitrum Nova和以太坊之間啟動其跨鏈解決方案Canonical DAI,由于橋的無許可性質,該橋在Arbitrum Nova的部署已由協議工程核心組執行,無需執行投票。此次部署將確保Arbitrum Nova的用戶從一開始就使用Canonical DAI,從而消除任何代幣遷移的需要。Canonical DAI是MakerDAO創建的一種解決方案,是將DAI轉移到鏈下的方法,本質上,Canonical DAI允許MakerDAO支持包裝的DAI版本。[2022/8/17 12:30:47]

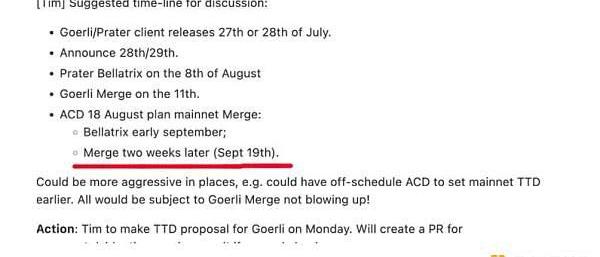

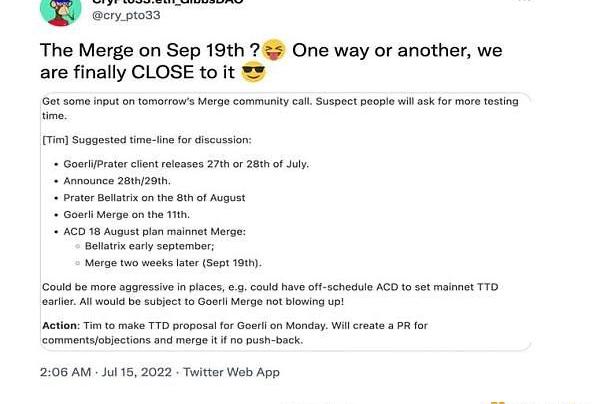

根據收集的公開信息,我認為9月底-10月底是最可能合并完成的時間窗口。在上周四

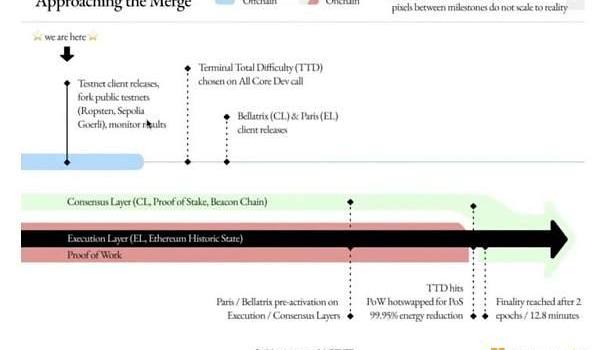

目前看測試網的Ropsten和Sepolia測試網的合并都已成功完成,只剩下Goerli作為主網推出前的最后一個測試網。下一次是Goerlitestnet,預計7月底8月初開啟。

之前6月中的難度炸彈生效期延期100天左右,到9月底,到時如果不成功合并,挖礦難度會大幅增加,出塊時間會被大大拉長,帶來安全性和用戶體驗問題。

以下就是我判斷從現在到Merge實施前的一些重要節點,大家可根據此判斷Merge的進展:

1)先是準備GoerlitestnetMerge并在8/11左右正式實施,2)之后準備Bellatrix的過程中,EF會提前發布Paris和Bellatrix客戶端更新,同時溝通Bellatrix的具體升級時間;3)這段時間內,EF會通過Blog公布最終正式的TTD之后在Bellatrix在CL硬分叉升級完成后,就等待EL上的礦工算力達到公布的TTD難度的閥值,隨之EL上的Pairs硬分叉升級啟動;Bellatrix和Paris升級在理想情況下中間只會等1-2周;5)同時CL上的節點在等到TTD實現后開始處理EL上的交易打包,EL和CL鏈的合并正式開始。預估時間點在9月/19號。

數據:以太坊DeFi應用的唯一地址數超300萬:7月28日消息,根據Dune Analytics最近的統計數據,以太坊上去中心化金融(DeFi)協議的唯一地址數量已經超過300萬。其中,約有240萬地址在使用去中心化交易所(dex)平臺Uniswap。DeFi借貸應用Compound則有約326,723個地址,流動性協議1inch有約276,924個地址。在Uniswap、Compound和1inch之后,分別是Sushiswap、Balancer和Kyber等DeFi應用。(News bitcoin)[2021/7/28 1:20:16]

以上分析有我的很多主觀判斷,真實的進展會有很多的不確定性。這里再次強調歷史上的合并計劃被拖延了好多次,不排除這次還會被延期:)但我相信隨著多次測試成功和解決遺留的Bug,最終的合并離我們已經不遠了。

合并總協調人TimBeiko強調,只有在測試過程中發生一系列超出想象的重大BUG,才會讓合并延期到2023年。Merge的難度很大程度上是因為要Instantaneously,打比喻就像給高速飛行的飛機更換引擎。

第二部分:Merge對ETH的影響

1)供應端的影響:

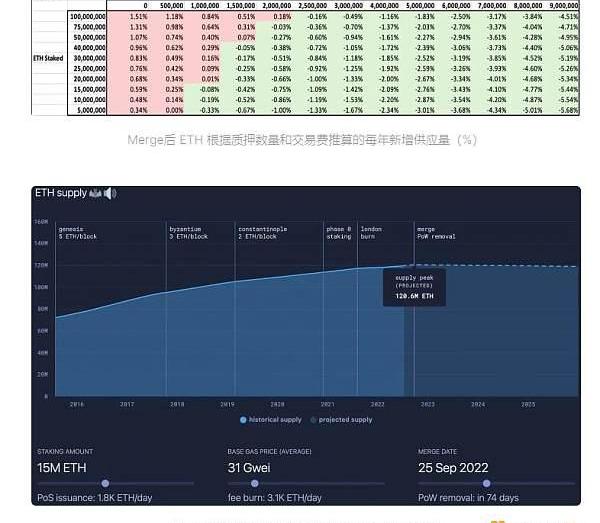

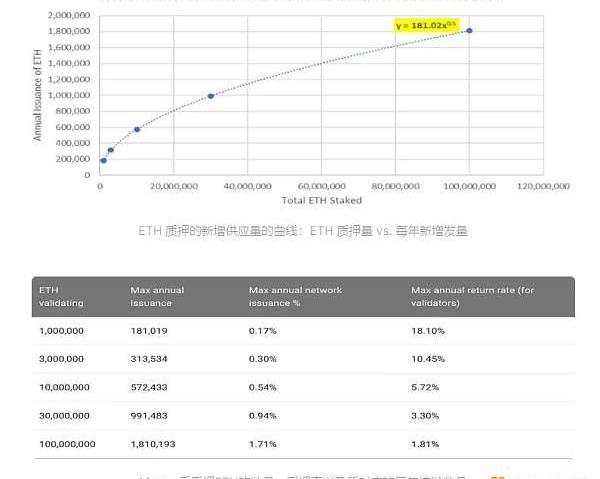

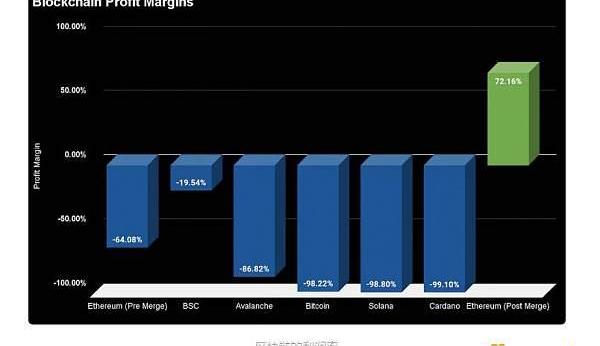

合并后ETH新增供應量會下降90%,就是行業里經常提到的相當于完成三次減半。再考慮到交易費用的燃燒機制,合并后手續費燃燒掉的ETH有可能超過新增發的ETH,帶來ETH的通縮。我們因此將看到Crypto歷史上主流token最大的一次供應端再調整:

Merge前ETH供應增加14500ETH/天,交易費燃燒3000ETH/天,凈增加11500ETH/天。

Merge后ETH供應增加1800ETH/天,交易費燃燒3000ETH/天,凈減少1200ETH/天。

Merge后ETH新增供應量減少90%,在目前交易費燃燒水平下,ETH進入通縮

需求端的影響:

Merge對ETH需求端的直接影響有限,因為合并只會對以太坊的網絡吞吐量和GasFee產生輕微的影響,不會帶來手續費燃燒量的大幅變化。但其間接影響依然會很明顯,主要是通過合并后質押ETH內生的較高的質押收益率來吸引外部資金買入ETH。

以太坊站上3000美元/枚,較日低回升近1000美元,日內漲超22%:行情顯示,加密貨幣以太坊站上3000美元/枚,較日低回升近1000美元,日內漲超22%。[2021/5/20 22:26:31]

合并后質押ETH內生的質押收益率可以被看作是Crypto里的**“無風險收益率”**,將是Defi的收益率之錨;Defi/NFTLego將在之上建立更豐富的組合。

同時合并后的ETH將成為有穩定收益率的生息資產,可以被看作是crypto里最高質量的“永續債”,能產生穩定的未來現金流,因此能更好的被傳統的投資機構用現金流折算法來估值,理解并配置。

強調下ETH的質押收益也和其他POS鏈一樣是以鏈上原生的Token來支付的,并不是直接的法幣現金流。但由于ETH在加密貨幣中的廣泛應用,特別是在NFT領域已經被當作計價基礎,所以ETH是具有一定的貨幣屬性的,而且是可以被便捷的兌換成法幣的。

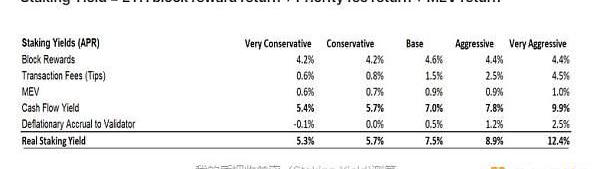

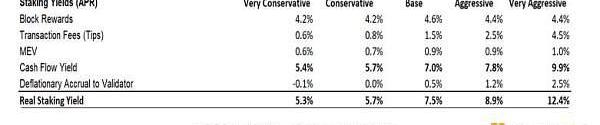

具體來看,質押收益率由三部分組成:

StakingYield=ETHblockrewardreturn+Priorityfeereturn+MEVreturn

A)質押節點(Validators)收到的新增的ETH區塊獎勵收益:按目前的增長速度,預計到Merge時有近1400萬ETH質押,對應每年新增發的獎勵在65萬ETH,即增發的**收益率就在4.6%**左右。

B)質押節點(Validators)收到的交易小費(priorityfees)

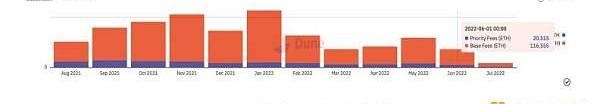

交易的小費約占整體交易費總數的15%,在目前的PoW機制下由礦工賺取。合并后小費將由PoS的質押節點賺取,增加節點的收益。這塊的收益和以太坊網絡的交易活躍度密切相關,去年底NFT最活躍時,網絡整體的交易總費用可以達到1.4萬ETH/天,而目前市場活動低迷期,交易費用下降到約4000ETH/天。

動態 | 目前距離以太坊硬分叉還有約4小時:以太坊硬分叉實時播報:據amberdata數據,目前距離以太坊君士坦丁堡和圣彼得堡雙分叉還有約4小時7分鐘,當前區塊高度為7,279,320,距離硬分叉高度還有660個區塊。據etherscan數據,目前網絡哈希率為153404.46GH/s,比之前略有上升。[2019/3/1]

按目前的總交易費計算,歸于質押節點(Validators)的交易小費收益率約為1.5%。但記住這個收益率會和市場活躍度緊密相關,在牛市交易活躍時,交易小費會有大幅的提高。

C)質押節點(Validators)獲取的MEV(MaximalExtractableValue)收益

ETH在PoS機制下的MEV也將由質押節點來獲取。根據過去幾個月的平均MEV值計算,歸于Validators的收益率可以達到近1%。

D)綜上,收益質押收益率主要受2個因素影響:參與質押的ETH總數量和以太坊的交易費用水平。

此外考慮到以太坊的交易費燃燒機制會帶來ETH供應量的減少,通縮因素也會提高質押節點的實際收益率。

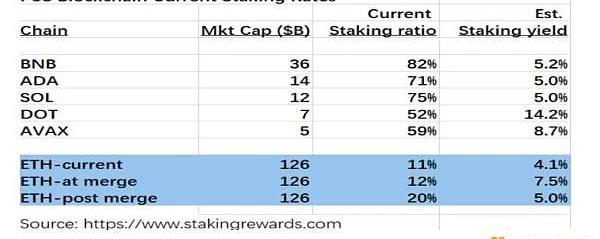

在下圖我的模型中:合并后的質押節點的收益率可以達到年化7.5%,遠高于目前4%的質押收益率。

這里按傳統金融的估值方法,質押節點投入質押的投資按每年7.5%的回報可以在13年內收回全部成本。用股票做類比,就是質押的ETH所對應的市盈率僅為13X,比S&P500長期的18X市盈率還要便宜。

而非質押的ETH無法獲取以上的收益,必須在整個系統里捕獲到更大的增長價值才能覆蓋所放棄的機會成本。因此沒有參與質押的ETH用戶就會去考慮是否參與質押以獲取較高的收益率。更多的ETH去參與質押,就會減少市場中的ETH供應量。

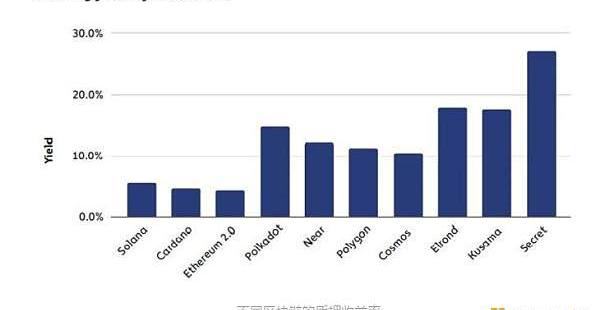

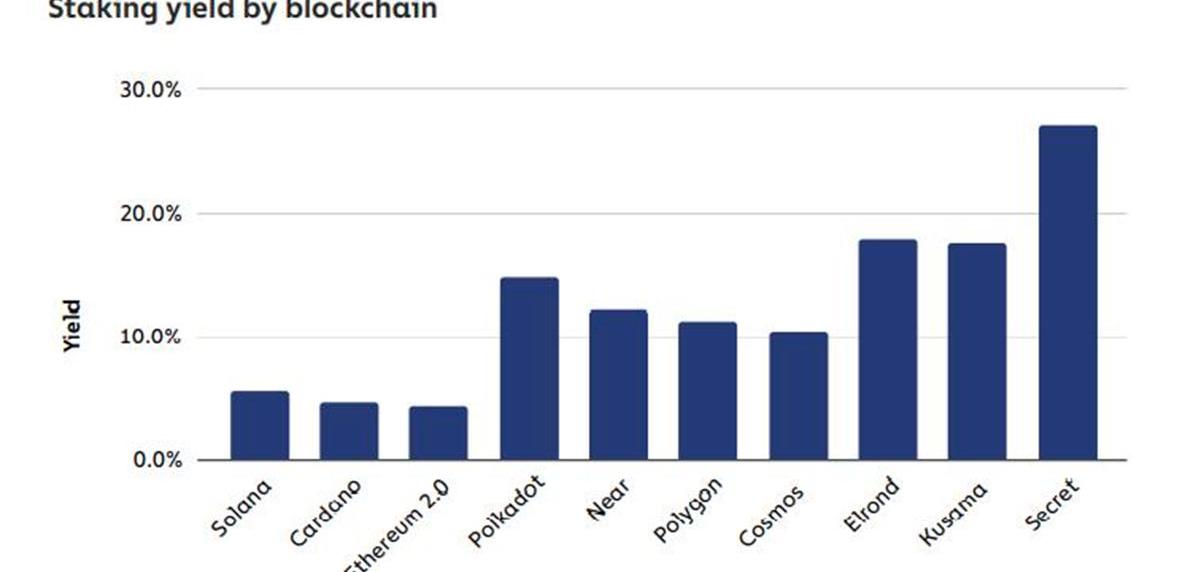

同時ETH的質押收益率相對于傳統金融市場的基準利率越高,就越有可能吸引機構資金參與以太坊的生態,去追逐低風險的超額收益率。

同樣在Crypto世界里投資其他Token的資金也都會考慮合并后ETH的高質押收益,可以想象將會有相當體量的資金從其他公鏈的質押中遷移到風險收益比更有利的ETH質押中。

因此,合并后會有多重資金流入以太坊的生態去參與質押,提高對ETH的需求。長期看ETH的質押比率可能會從目前的10%提高到20-30%,而StakingYield逐漸降低。

3)從資金流入的角度:

A)合并前,每天有11500左右ETH的供應量凈增加,按目前$1300的價格計算,要持續每天有1500萬美金的資金承接才能使ETH維持價格不變,一個月就需要4.5億美金,一年就是54億美金。

合并后,每天的新增供應量將減少90%,按目前的交易費燃燒量,ETH的供應量每天要減少約1200ETH/天,按目前$1300的價格算,相當于每天都有150萬美金的凈“回購”,一個月就有0.45億美金,一年5.4億美金的“回購”。

當熊市結束市場重新恢復活力時,以太坊上活躍的應用生態將會消耗更多的手續費,帶來更強的“回購”支撐。

B)此外,合并前后新增加的供應量和實際在2級市場上交易的賣壓是不一樣的:POW礦工平均會賣出85%的ETH獎勵去覆蓋電費等開支;而POS的質押節點因為固定費用很低也基本沒有什么變動成本,并且必須持有ETH才能參與接下來的質押,其賣出所得的ETH質押收益的動力就低很多。因此Merge后,實際上在二級市場交易的ETH賣壓可能會減少更多,達到95%以上。

C)同時有個有意思的觀察是加密貨幣行業的前兩大主流貨幣在PoW機制下的結構性的新增供應的壓力帶來了行業的強周期性。

而從長遠看,Merge后的ETH將經歷行業歷史上最大的一次供需結構調整,其新增供應大幅減少甚至通縮,帶來資金持續性的流入ETH,而不僅僅是一次性的流入,所以說是正面“灰犀牛”事件。

這有可能改變ETH由供應端驅動的強周期性,需求端的影響變得更為重要,以太坊從而進化到由擴容驅動應用層面的繁榮而帶來更多新增用戶和區塊空間需求的發展階段。

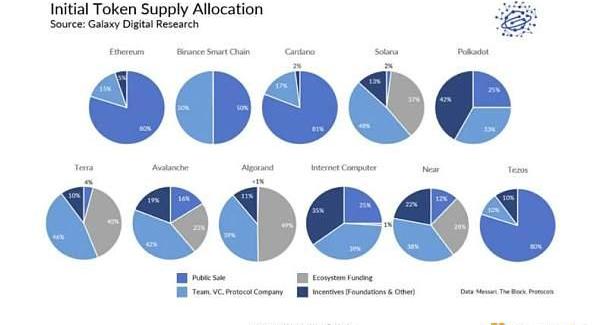

而這次Merge很難被復制的原因:1)需要有從PoW轉到PoS帶來新增供應量的大幅減少,而其他的公鏈大量都已經是PoS共識機制,不會再經歷這樣的供應端改變;同時2)公鏈有大量的交易費用被燃燒,兩者的疊加才能帶來供需結構的巨大變化。

D)最后再看看哪類增量資金會在合并后買入ETH?

綜上分析,我認為增量資金會來自于--a)加密貨幣圈里在其他公鏈里質押的資金,b)一部分持有BTC的資金換到ETH,c)追求穩定收益率的傳統金融機構。

4)Merge的其他影響

Merge后質押的ETH短期無法取出,要至少半年后的上海升級后才可以實現

對GasFee影響很小;費用的減少需要使用2層網絡

客戶端更加去中心化

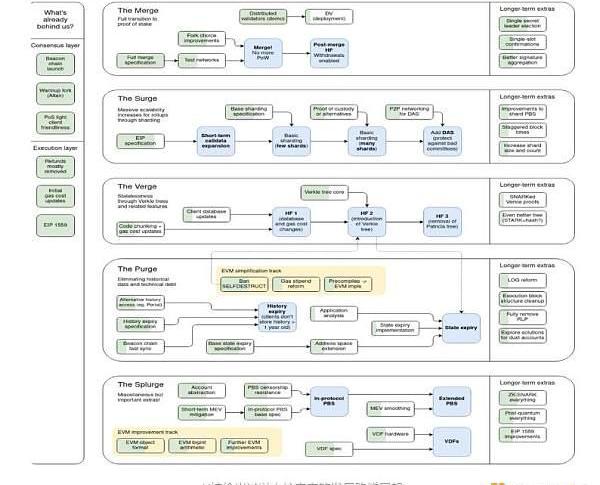

合并后,核心開發者才可以把精力用到其他重要的開發建設中,比如擴容,分片等等(V神給出過以太坊未來的發展路線展望,見下圖)

第三部分:相關投資機會

A)最簡單買入持有ETH睡大覺

B)買入流動性質押池的代幣,比如Lido(LDO):Merge后,Lido在基本面上有巨大變化,協議收入上有3重利好--ETH質押參與率提高,質押收益率提高,以及ETH價格上漲。與此同時費用端大幅減少,因為現在是國庫提供LDO代幣去作為CurveSteth-Eth池的LP激勵,Merge之后stETH可以直接換成ETH,就不需要在Curve池用LDO激勵了。

C)LongETHShortAltL1tokens--規避宏觀風險去賺取純ETHMerge事件的超額收益

D)小金額買入年底前到期的ETHCalloptions或者Callspread(執行價和到期日根據對Merge發生的時期和影響力自行判斷);注意這個就是類似買彩票博取非對稱收益,所以投入的金額一定要控制

E)買入stETH,賺取相對于ETH的折價,合并后上海升級后折價會逐漸消失

第四部分:相關風險:

A)Delay風險:節點和參與者之間缺乏溝通;用戶使用錯誤,客戶端出問題,應用和服務商出問題B)合并技術風險和被攻擊風險--比如合并出大問題要硬分叉讓網絡回滾到合并前,那就出大問題了。C)越來越多人通過流動性質押池來質押,導致中心化的風險D)合并后缺乏對ETH整體架構和運營了解的程序員,因為之前都是專注在CL或者EL上E)監管風險和宏觀風險

第五部分:對以太坊文化的進一步理解和其他心得

通過對Merge的研究對以太坊的生態有了更深的理解:特別是其對去中心化的堅持,社區的多樣性以及對行業長遠發展的深度思考。

Crypto行業還在早期,還有很多的信息不對稱,我們普通人只要愿意多研究深挖,就能在其中找到被大部分市場參與者忽略的信息,也就能找到產生超額收益的機會。比如我去Youtube聽上周四晚的Consensus-layerCall大會并在會后第一時間找紀要,就很快發現他們第一次提到Merge可能的時間點:9/19日

Tags:ETH以太坊ERGMergeeth化學縮寫ilv幣未來會超過以太坊嗎aergo幣怎么樣EmergencyCoin

信任最小化是一種寶貴的安全屬性,而區塊鏈技術則擁有得天獨厚的優勢,可以實現這一屬性。區塊鏈基于計算機代碼、密碼學和去中心化共識來保障安全,并替代了握手、品牌聲譽以及紙面合約等傳統的協議機制.

1900/1/1 0:00:0001DAO是如何運作的?作為一種新的協作形態,和公司有著相當大的區別。公司面試通過層層篩選,淘汰大部分應聘者,在茫茫人海之中尋求著那個期望的最優解。而DAO則是海納百川,去留隨意.

1900/1/1 0:00:00特定應用鏈興起背后的理論。撰寫:RainandCoffee編譯:TechFlowintern在過去的幾周里,Cosmos生態系統出現了復興,因為應用程序和創始人們要么決定建立他們自己的特定應用鏈.

1900/1/1 0:00:00北京時間2022年7月17日,CertiK安全團隊監測到知名NFT平臺PremintNFT官網被入侵后于今日遭受黑客攻擊。導致了約37.5萬美元的損失.

1900/1/1 0:00:00DelphiDigital分析今日發表研報,認為Fuel可能是最有前途的模塊化執行層。以下為研報要點:1、數據可用性層擴展數據,但為了完整的去中心化用戶體驗,我們還需要擴展執行層.

1900/1/1 0:00:00一、中心化社交平臺的弊端,去中心化社交平臺能解決的問題現在我們用微信、Discord、推特、Facebook等社交軟件來解決我們在現實世界溝通時遇到的時間和空間的障礙.

1900/1/1 0:00:00