BTC/HKD-0.44%

BTC/HKD-0.44% ETH/HKD-2.72%

ETH/HKD-2.72% LTC/HKD-3.33%

LTC/HKD-3.33% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD-2.71%

SOL/HKD-2.71% XRP/HKD-2.03%

XRP/HKD-2.03%原文標題:《StateofUniswapQ22022》

原文作者:JerrySun,Messari研究員

原文編譯:Karen

關鍵總結

受益于市場波動和健康的套利機器人活動,Uniswap二季度交易活動的下降幅度小于整個加密貨幣市場。

由于WBTC充當了處于困境之中的CeFi機構的抵押品,WBTC交易活動有所增加。

Uniswap贈款計劃公布Wave8贈款信息。

二季度Uniswap里程碑事件包括在Polygon上推出費用低至一個基點的費用等級,以及收購了NFT市場聚合器Genie。

宏觀層面

數據:Telegram Bot代幣市值接近1億美元,UNIBOT代幣過去一周上漲54%:7月20日消息,基于Telegram的交易機器人這一類別的代幣市值接近1億美元,用戶可以使用1個Telegram命令輕松進行市場買賣。其中,Unibot吸引了大量用戶。據Dune數據,基于Telegram的交易機器人Unibot的代幣UNIBOT的價格在過去一周上漲逾54%,并且該團隊報告用戶增長穩步飆升。

數據顯示,Unibot用戶已使用該應用程序交易了價值5400萬美元的代幣,該平臺向用戶返還了近100萬美元的收入。這些獎勵與持有的代幣數量成正比,持有者將獲得40%的交易費用和UNIBOT總交易量的1%。[2023/7/20 11:07:09]

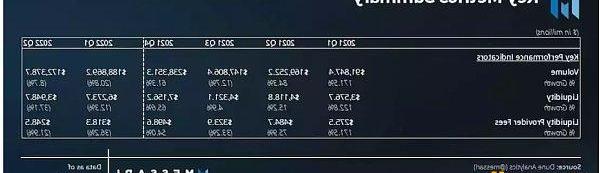

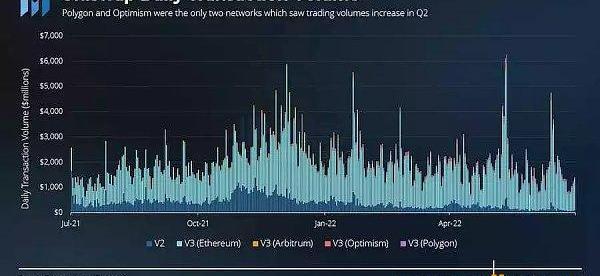

盡管二季度加密貨幣市場市值下降了50%以上,但Uniswap交易量相較前一季度僅下降8.7%,部分是由加密市場的大幅波動性所致;還有一個重要因素是系統中套利機器人的活動,機器人可以占到所有交易量的75%,這是一個健康的跡象。DEX在過去兩年中已經成熟,以至于活動由價格效率驅動,而不是純粹的零售投機。

過去24小時UniSwap交易量以5.13億美元位列榜首:金色財經報道,DefiLlama數據顯示,過去24小時,交易量最大的DEX是Uniswap,約為5.13億美元。其次是PancakeSwap,約1.57億美元。第三是DODO,約為9326萬美元。緊隨其后的DEX分別是Curve與SUNSwap等。[2022/10/17 17:28:36]

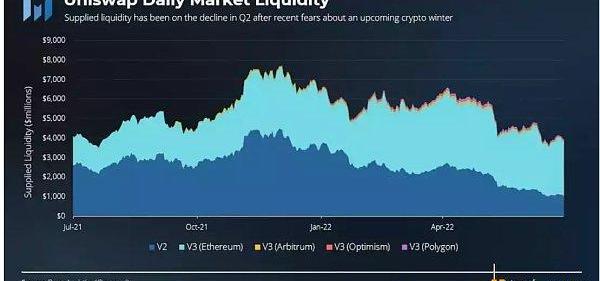

另外,Uniswap上提供的流動性在第二季度下降了37.1%,跑贏了加密市場市值變動,考慮到流動性會在很大程度上受到基礎Token價格的影響,因此流動性降幅并不算嚴重,相比之下ETH價格在同期下跌近七成。

UMA推出BAL、UNI看漲期權代幣:4月19日消息,去中心化合成資產協議UMA宣布推出BAL和UNI的看漲期權代幣。BAL的看漲期權代幣名為BALc90-0521行權價為90美元,UNI的看漲期權代幣名為UNIc50-0521行權價為50美元。

兩者都是只能在到期日行權的歐式期權,到期日為2021年5月31日,期權代幣可以在各個AMM協議里建立流動性池并且交易流通。[2021/4/19 20:36:09]

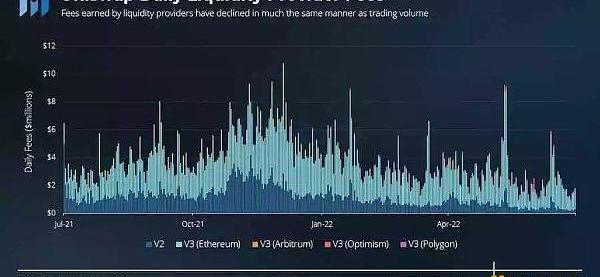

交易量可以從流動性提供者費用中一探究竟。與一季度相比,除Optimism之外,Uniswap所有網絡的費用下降了21.9%。對比之下,過去90天內,Optimism上LP費用從140萬美元至350萬美元,增加幅度達到146.9%。

產生的費用降幅最大的是在Arbitrum上,二季度費用下降35.9%至360萬美元。盡管第一季度在Arbitrum上賺取的費用是Optimism的四倍,但第二季度兩者之間的10萬美元差異可以忽略不計,再次凸顯了OP空投在Layer2擴容戰爭中的影響力。Arbitrum是否會推出Token,以及這將如何影響Uniswap的交易還有待觀察。

Uniswap總鎖倉量超過21.5億美元:Debank數據顯示,去中心化交易協議Uniswap總鎖倉量(TVL)超過21.5億美元,位列榜首。圖表顯示,Uniswap鎖倉量在9月19日和20日均超過20億美元,之后略有下降,9月25日再次突破20億美元,9月27日首次突破21億美元。

注:DeBank共統計61個項目樣本,總鎖倉量(TVL)通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/9/28]

微觀層面

活躍V3市場

USDC/WETH

UniswapV3二季度整體「穩定幣/ETH」對的交易量與上一季度基本持平,比如,USDC/WETH交易量相較一季度僅下降4.5%,不過這也是該交易對成交額首次環比萎縮。

數據:Uniswap第一季度的業務量較上季度增長超225%:5月17日消息,非托管的自動做市商交易協議Uniswap表示,與2019年第四季度相比,其第一季度的業務量增長了225%以上。數據顯示,Uniswap在3月份創下1.914億美元的歷史新高,而4月份成交量則下降了約60%(7730萬美元)。根據現有數據,5月的協議總額將達到1億美元左右。(The Block)[2020/5/18]

USDC/USDT

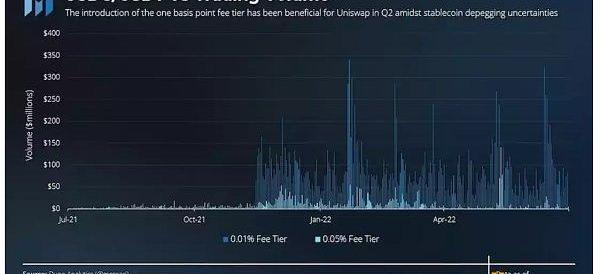

如此前所述,1bps費用等級的引入使得Uniswap的穩定幣兌換池具有競爭力。不過,二季度USDC/USDT交易量下降了17.4%。值得注意的是,由于UST脫鉤引發的市場恐慌蔓延至USDT,在此期間的高成交量可能來自那些尋求兌換為USDC的用戶。

WBTC/WETH

第二季度WBTC/WETH的交易量是一季度的三倍多。如下圖所示,二季度的幾個日交易額高峰值幾乎是過去一年任何其他時間點的四倍。這主要是由于CeFi貸款通常以BTC抵押,LunaFoundationGuard、ThreeArrowsCapital、Celsius、BlockFi和Voyager對BTC有大量抵押敞口的機構清算頭寸,或者賣空者推動價格來地獄清算閾值,數據提供商Kaiko也指出,WBTC對的交易量在此期間激增,其中在2021年5月的市場崩盤期間增長了近5倍。

活躍V2市場

二季度UniswapV2中最活躍的三個市場分別為USDC/WETH、FXS/FRAX和APE/WETH。

USDC/WETH

USDC/WETH對的交易量從從一季度的27億美元增加到二季度的28億美元,雖然環比增幅不大,但相比于2021年三季度處理的35億美元的交易量相比下降了不少。交易費用方面相較一季度保持一個比較平穩的狀態。

FXS/FRAX

FXS/FRAX池的季度交易量大幅增長,從一季度的6.73億美元增至9.38億美元。一方面是由于Terra?決定將FRAX納入Curve?4pool,另一方面是,UST的崩盤驅使投資者對算法穩定幣更加小心謹慎。

APE/WETH

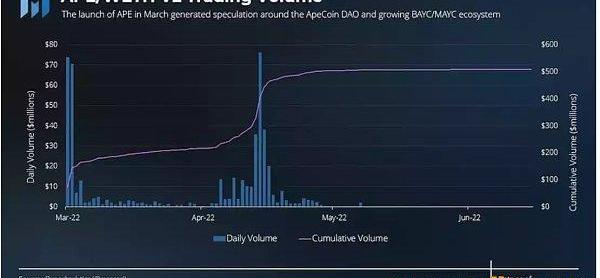

APE于3月17日空投給BAYC和MAYC的持有者,空投后的第一天就達到了近4500萬美元的交易額峰值,之后土地銷售的預期也進一步推動了APE的交易量。

贈款計劃

Uniswap贈款計劃已部署完分配給該計劃的所有資金,上個季度的Wave8是最后一輪項目贈款,230位申請人申請了共90萬美元的資金。一些亮點項目包括:

GFXLabs

UniswapGrants向GFXLabs提供了5萬美元,用于研究如何最好地為單個協議實施跨鏈治理。

DeFiDevCourseCreatio

用于在學習平臺Pursuit上創建以Web3和DeFi為重點的新課程。

烏干達區塊鏈俱樂部

旨在為該國10個不同的大學計算機科學項目提供資金。

6月份,Uniswap發布的首份Uniswap贈款計劃中指出,自UGP推出以來,它已向122名受贈者提供了約700萬美元UNI的資助,從數量和分配來看,最大的三個項目類別是贊助、工具和社區。

關鍵協議更新

2022年4月10日:在Polygon上部署1個基點費用層

2022年4月11日:推出UniswapLabsVentures

2022年5月15日:CoinbaseDApp集成

2022年6月21日:收購NFT市場聚合器Genie

在數碼圈子里存在著一批礦工,他們購買顯卡拿去進行算力挖礦,獲取以太坊區塊鏈上的出塊獎勵ETH。隨著2020年ETH價格上漲,礦工們為了獲取更多的利益,與游戲玩家爭搶顯卡產能,直接導致過去兩年時間.

1900/1/1 0:00:0021:00-7:00關鍵詞:Coinbase、OpenSea、Cardano、普京1.Coinbase將開始批量處理所有ETH和ERC-20交易;2.

1900/1/1 0:00:00相較于傳統互聯網領域,Web3用戶更期望在心理層面獲得更深層次的參與感和共鳴,而不僅僅獲得的財務回報.

1900/1/1 0:00:00Web3內容共創讓我們摸到了創作者經濟4.0的邊,它之于整個Web3領域有什么意義? 撰文:lil屏 2022年年初,經由CSS播客第10集《共創“擁有者經濟”——LiJin》.

1900/1/1 0:00:00“我不明白,大家為什么要買這個呢?”在首個數字藏品正式發售秒光后,馮唐坦率地表達了自己的困惑。身著拼色外套與深海藍恤衫,頂著剛長出茬的光頭,上唇淺蓄八字胡,下頜及腮邊的髭須則微顯張揚.

1900/1/1 0:00:00專欄介紹 PingWeb3是品玩出品的關注Web3.0世界的專欄。在互聯網行業趨于平寂,人們似乎只想關心那些裁員和衰退的故事的當下,Web3.0還提醒著人們,互聯網帶來的熱鬧爭論是什么樣子.

1900/1/1 0:00:00