BTC/HKD-3.51%

BTC/HKD-3.51% ETH/HKD-4.2%

ETH/HKD-4.2% LTC/HKD-2.33%

LTC/HKD-2.33% ADA/HKD-5.67%

ADA/HKD-5.67% SOL/HKD-8.78%

SOL/HKD-8.78% XRP/HKD-5.39%

XRP/HKD-5.39%如今,初創公司在早期階段不斷優化增長已成為實現發展的標準。他們忘記盈利能力,而是完全專注于獲得強大的產品市場契合度。這是一個久經考驗的策略,已經幫助建立了一些世界上最大的web2公司。這就是alpha。對于DeFi協議來說,同樣如此。

今天,DeFi協議專注于獲得用戶、流動性以及它需要的任何其他東西。而且由于DeFi項目控制著自己的“錢”,它們可以依靠諸如代幣釋放之類的巧妙技巧來產生短期吸引力。

但這種模式可持續嗎?

這種使用是否只是被代幣激勵所掩蓋?

用戶真的愿意為協議提供的服務付費嗎?

DeFi協議能不能盈利?

在這篇文章中,Bankless分析師BenGiove通過深入研究六大DeFi協議來回答這個問題,并評估它們的盈利之路。

哪些DeFi協議在這輪熊市中實現了盈利?

作者:BenGiove,Bankless分析師

介紹

2022年熊市的一個決定性主題是越來越關注加密的所有方向的基本面,尤其是DeFi。

BUSD超越XRP成為市值第六大加密貨幣:11月8日消息,據Coingecko數據顯示,Binance發行的Stablecoin BUSD市值已達到22,612,083,290美元,超過XRP(當前市值為22,054,643,628美元),成為市值第六大加密貨幣,僅次于比特幣、以太坊、Tether、BNB和USDC。[2022/11/8 12:32:09]

隨著價格的下降,肆意的消費習慣和缺乏可持續的商業模式已經成為人們關注的焦點。盡管許多藍籌DeFi協議因其產生收入的能力而受到稱贊,但人們對它們是否真正盈利的關注卻較少。

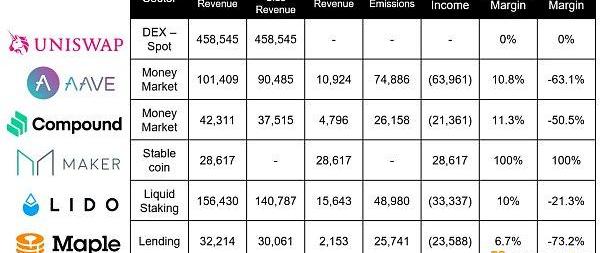

讓我們來看看過去六個月中Uniswap、Aave、Compound、Maker、Maple和Lido六種市場領先的藍籌DeFi協議的盈利能力,并深入探討更廣泛的影響。

定義盈利能力

在開始我們的分析之前,重要的是要定義一個協議盈利意味著什么,不過這個定義一直以來都缺乏明確的共識。

盡管所有DeFi協議都會產生收入來補償參與者所承擔的風險,但并非所有協議都為自己捕獲該價值的一部分。

此外,通常很少討論產生這種收入的主要成本。與許多企業一樣,協議“需要花錢才能賺錢”。他們有支出,最大和最常見的支出就是代幣釋放。

動態 | 區塊鏈技術與數據安全工業和信息化部重點實驗室2019年六大亮點工作:1月11日,由國家工業信息安全發展研究中心主辦,區塊鏈技術與數據安全工業和信息化部重點實驗室承辦的工作交流會在北京召開。國家工業信息安全發展研究中心副主任,重點實驗室主任何小龍作了題為“攜手共進,推動區塊鏈技術和產業創新發展”的報告,重點介紹了實驗室2019年六大亮點工作:

一是聚攏行業資源,創新實驗室管理模式;

二是加強基礎技術研究,為產業應用提供技術保障;

三是賦能產業變革,推動區塊鏈融合應用;

四是創新區塊鏈應用模式,深度參與“天平鏈”建設;

五是基于自主創新底層技術,打造國家級數據保全平臺;

六是探索人才培養機制,加強人才儲備建設。

下一步,實驗室將持續聚焦區塊鏈關鍵技術研究,推動技術融合應用;堅持應用驅動,拓展行業研究領域;建立安全保障體系,推動區塊鏈安全有序發展;推動集成創新,構建區塊鏈產業生態。[2020/1/11]

代幣是一種非常強大的工具,可用于激勵所有類型的行為,并且在DeFi中最常用于以流動性挖礦的形式激勵采用。

考慮到這些概念,在我們的分析中,我們將使用TalkingAboutFightClub的文章《比較DEX的盈利能力》中概述的盈利能力定義。

動態 | 全球第五大和第六大航空公司加入IBM區塊鏈平臺:據Coindesk報道,全球第五大航空公司Hapag-Lloyd和第六大航空公司Ocean Network Express(ONE) 加入IBM和集裝箱巨頭馬士基共同開發的區塊鏈平臺TradeLens。[2019/7/2]

在該文中,作者將盈利能力定義為:

凈收入=協議收入-代幣釋放

雖然作者在向代幣持有者收取費用的情況下指代協議收入,但我們將擴展此定義以涵蓋所有DAO收益,無論它們是針對代幣持有者、累積到本地金庫還是用于任何其他目的。

代幣釋放是指在協議中分配給參與者的代幣,例如通過流動性挖礦或推薦計劃。此定義不包括團隊或投資者解鎖。

雖然它不涵蓋所有運營支出,例如補償,但它確實很好地說明了給定DAO運營的協議的盈利能力。

盈利率

除了查看凈收入外,我們還將討論盈利率。盈利率是一個有價值的指標,它使我們能夠了解每個協議在獲取其產生的總收入的一部分方面的效率,并將允許對盈利能力進行更細微的比較。

我們將使用的兩個比率是“協議保證金”和“利潤率”。

協議保證金是協議的獲取率的衡量標準,或者說產生的總收入中有多少百分比應計入DAO。它是通過將協議收入除以總收入來計算的。

聲音 | 火幣律林楊錦炎: 新加坡《數字代幣發行指引》有六大亮點:對于新加坡《數字代幣發行指引》的修訂,火幣律林總經理楊錦炎表示其具有以下亮點,一、新指引將數字代幣的商業信托納入“資本市場產品”,所增加的商業信托和衍生品不過是新加坡金管局對于市場中經常出現的資本市場產品的列舉,讓從業者對金管局的判斷尺度有更清晰的概念;二、強化了監管主體和反洗錢反恐監管,被監管的主體幾乎涵蓋金融市場的全部玩家;三、支付型代幣和穩定幣要持牌經營,依據新法,任何從業者提供任何涉及支付型代幣的或者運營平臺交易任何支付型代幣的必須獲得證照,并且遵守支付法案關于反洗錢和反恐怖融資的規定。一旦代幣具備支付功能,則任何提供支付代幣交易服務的公司必須依據支付法案申請牌照;四、強調新加坡證券幣標準有別于美國,新加坡依據其本國法律對某一種代幣是否構成新加坡證券和期貨定義下的“資本市場產品”進行獨立的判斷;五、積分不構成“資本市場產品”,積分型代幣不是證券和期貨法定義下的“資本市場產品”。但是,發幣者必須遵守反洗錢和反恐融資的相關法律以及個人信息保護法;六、代幣回購具有證券屬性,需持牌進行。[2018/12/3]

結果表

韓國金融服務委員會官員稱六大銀行1月30日前將完成實名制:韓國金融服務委員會(FSC)要求數字貨幣交易所必須和銀行共享所有用戶的交易數據,本月末或者下月初實行。據Digital Times消息,FSC還表示包括NH銀行、新韓銀行、國民銀行、韓國工業銀行等在內的六大銀行將在1月30日完成搭建實名制系統,而新用戶注冊目前暫停。[2018/1/22]

指標來自過去六個月

實現盈利的協議

Maker

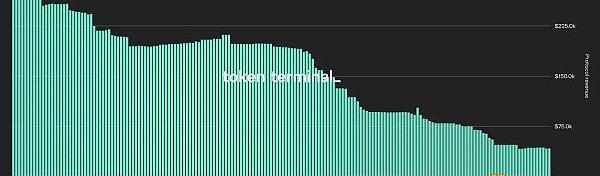

Maker協議收入-來源:TokenTerminal

Maker通過向借款人收取利息以及削減協議清算來產生收入。

在六個月期間,該協議產生了2861萬美元的總收入,所有這些收入都歸于DAO。由于Maker沒有代幣釋放,因此其協議和利潤率均為100%。盡管如此,值得一提的是,Maker是可提供對其運營費用的洞察數據的DAO之一,該協議成功設法保持了盈利。

未能盈利的協議

Aave

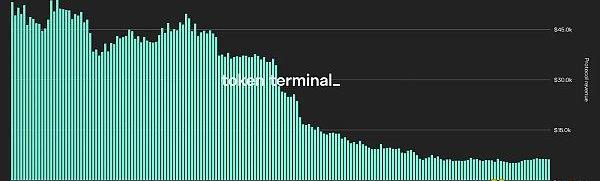

Aave協議收入-來源:Token?Terminal?

Aave通過從平臺上支付給貸方的利息中分一杯羹來產生收入。

在過去的六個月中,Aave的總收入為1.0141億美元,其中9048萬美元支付給了貸方,1092萬美元支付給了協議。這使他們的協議保證金為10.8%。

然而,Aave在此期間支付了7489萬美元的獎勵作為代幣釋放,使該協議虧損了6396萬美元。

Compound

Compound協議收入-來源:TokenTerminal?

Compound通過減少支付給貸方的利息來產生收入。

Compound產生了4231萬美元的收入,其中480萬美元累計到該協議。這使得他們的協議利潤率為11.3%,比Aave的主要競爭對手高0.5%。

盡管利潤率更高,但Compound在六個月內仍虧損2136萬美元。

MapleFinance

MapleFinance協議收入-來源:TokenTerminal?

Maple從池代表發放的貸款中收取的發起費中產生收入,池代表是管理平臺上流動性池的實體。目前,費用為0.99%,其中0.66%累計給協議,剩余的0.33%給到池代表。

Maple在過去六個月中產生了215萬美元的協議收入,同時支付了2574萬美元的MPL激勵措施以鼓勵向各種池中存款,這使得它們在此期間損失了2358萬美元。

LidoFinance

Lido協議收入-來源:TokenTerminal?

Lido通過從信標鏈上的驗證者獲得的質押獎勵中抽取10%來產生收入。

在這方面,Lido產生了1564萬美元的協議收入,同時通過激勵Curve和Balancer等交易所的流動性以及通過Voitum賄賂和協議推薦計劃產生了4898萬美元的LDO。

這意味著LDO在此期間虧損了3334萬美元。

潛在盈利的協議

Uniswap

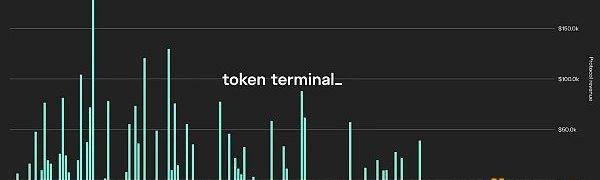

Uniswap供應側收入-來源:TokenTerminal?

Uniswap在過去六個月為流動性提供者創造了4.585億美元的收入。然而,這些都沒有計入協議,因為Uniswap尚未打開“費用開關”,在該開關中,DAO可以為打開它的池賺取10-25%的LP費用。

目前尚不清楚費用開關會對Uniswap的流動性產生什么影響,因為削減流動性提供者的費用可能會導致他們遷移到其他平臺。這可能會惡化交易執行,從而減少競爭激烈的DEX行業的交易量。

Uniswap的目標是它在過去六個月中支付了0美元的代幣釋放,這使得如果他們選擇打開費用開關,該協議很有可能是盈利的。

總結

正如我們所見,根據我們的定義,MakerDAO是六種協議中唯一盈利的。

一方面,這是可以理解的。絕大多數早期創業公司——DeFi協議當然符合條件——都是無利可圖的。

事實上,上面列出的協議以及許多其他協議只是遵循Web2的模式,即虧本運營以促進增長,這一策略已被證明對于各種不同的初創公司和公司都非常成功。

盡管如此,發行代幣當然是一種天生不可持續的策略。金錢不是無限的,流動性挖礦計劃具有高度的反身性,由于它們對正在發行的代幣施加的永久拋售壓力,它們持續的時間越長,它們的效力和有效性就會喪失。此外,代幣發行的拋售壓力通常會剝奪協議自身資本化的能力,因為DAO金庫通常以協議的原生代幣計價。

或許比這些藍籌協議缺乏盈利能力更令人擔憂的是它們微薄的利潤率。

例如,Aave、Compound和Maple等貸方的協議利潤率分別僅為10.8%、11.3%和6.7%,這意味著它們僅獲得其平臺產生的總收入的一小部分。Lido在流動性質押領域擁有89.9%的市場份額,其協議保證金僅為10%。

鑒于DeFi內部存在激烈的競爭動態,這些協議不太可能顯著增加其利潤,否則它們會使自己面臨失去市場份額給競爭對手或被分叉的風險。

為了讓這些協議實現盈利,真正的解決方案可能是跳出框框思考并創造更高利潤的收入流。

雖然這當然具有挑戰性,但我們已經看到了DAO這樣做的最早跡象,例如Aave推出了他們的GHO穩定幣,這將具有與Maker類似的商業模式。

作者:北辰 Twitter博主Brise.eth????寫了一個機器人,統計了超過50萬個有效的NFT地址,發現在過去7天回報最高的10個地址中,有5個交易過TheSaudis.

1900/1/1 0:00:00旅游業凋敝后,全民梭哈加密貨幣的泰國,終究來到了夢醒時刻。 撰文:朱雪瑩 要論在幣圈中沉醉不醒的,韓國人甚至都排不上名號。如果說韓國人是上下動員,激情買幣,那泰國人才是真正的全民炒幣,梭哈人生.

1900/1/1 0:00:00作為目前業內頭部的DEX平臺,Uniswap在市場流量和用戶層面占據了壓倒性的優勢,那么這種優勢能否在Uniswap+NFT這一新戰場中產生有效轉化?會不會產生水土不服?以及“UniNFT”能否.

1900/1/1 0:00:00聽本土創業者和傳奇程序員郭宇講述日本的Web3環境與發展前景。采訪及撰文:夏目英男EastVentures、李路成ZVentureCapital受訪者:SotaWatanabe和郭宇,前者為As.

1900/1/1 0:00:00「加密貨幣一直在暴跌......混亂已經蔓延到DeFi:Celsius是一家資產約200億美元的加密貨幣貸方,最近被迫暫停提款.

1900/1/1 0:00:00《華爾街日報》今日發文稱,保證金貸款是借款或杠桿的最常見來源之一,它是金融市場起伏不定的基礎。對于加密公司及其投資者而言,在當前的寒冬,杠桿正暴露出加密貸方風險管理的失敗,并使他們的許多客戶面臨.

1900/1/1 0:00:00