BTC/HKD-3.73%

BTC/HKD-3.73% ETH/HKD-4.15%

ETH/HKD-4.15% LTC/HKD-2.54%

LTC/HKD-2.54% ADA/HKD-5.67%

ADA/HKD-5.67% SOL/HKD-7.86%

SOL/HKD-7.86% XRP/HKD-5.61%

XRP/HKD-5.61%我們看一下支撐Tether的USDT穩定幣的儲備,并將其與DeFi和TradFi中的其他類似資產進行比較。TerraUSD的崩盤增加了人們對所有穩定幣的懷疑,無論是不是算穩,并提出了新的問題,即有哪些儲備支撐這些穩定幣的價值。投資者和用戶以及家和監管機構都在表達這些擔憂。許多人認為,穩定幣對消費者和更廣泛的經濟都帶來了風險。

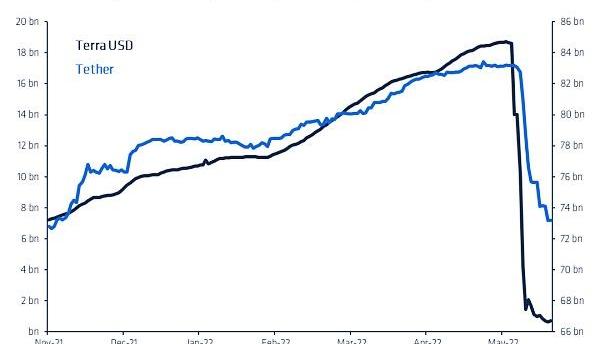

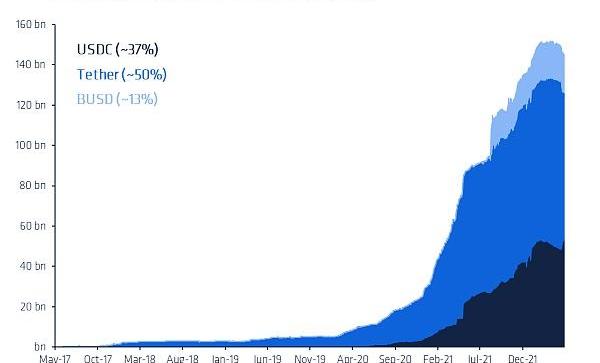

在UST崩盤之前,所有流通的UST的價值約為186億美元,其中超過170億美元被存入Anchor。雖然Terra生態損失的價值是巨大的,但它的影響范圍還相對有限,規模只占市場的不到2%。而Tether的USDT案例則截然不同。USDT目前的流通供應量為740億美元,是UST峰值時的4倍。下面我們展示了TerraUSD(UST)和Tether(USDT)在過去180天的相對市值。

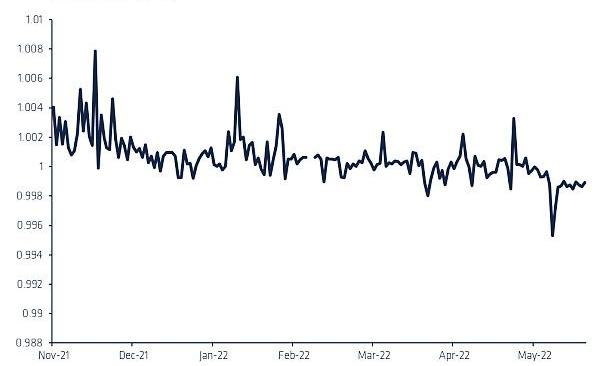

UST的市值隨著其的脫鉤迅速下降。這一事件嚇到了一些USDT的持有者,導致他們的代幣被兌換成美元,金額高達100億美元。作為背景,Tether在一周多的時間內贖回了UST全部循環供應的一半以上,而且并沒有脫鉤。這是迄今為止規模最大的一批贖回,但沒有出現任何系統性問題。

巴西加密貨幣交易所Mercado Bitcoin將擴展到墨西哥:7月22日消息,總部位于巴西的加密貨幣交易所 Mercado Bitcoin 最近透露,它將進軍墨西哥市場,并于今年第二季度開始運營。Mercado Bitcoin 首席執行官 Reinaldo Rabelo 表示,該公司正在等待監管部門的批準,以便在墨西哥啟動業務。擴張的具體細節尚不清楚,但 Rabelo 在 4 月份表示,購買加密貨幣交易所是進入新市場的一種更簡單的方式,而不是經歷建立新市場的嚴酷考驗。[2022/7/22 2:32:02]

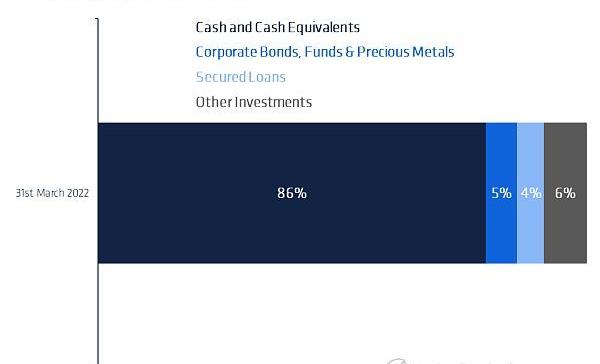

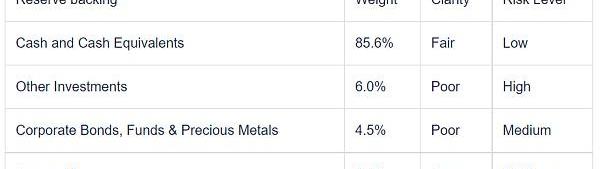

拋開波動和贖回不談,USDT的直接支撐是什么,它是否安全?好吧,這些疑惑促使Tether發布了一份關于其儲備金明細的審計季度報告。這些儲備金目前由位于開曼群島的會計師事務所MHACayman進行審計。我們強調以下最新的審計明細。

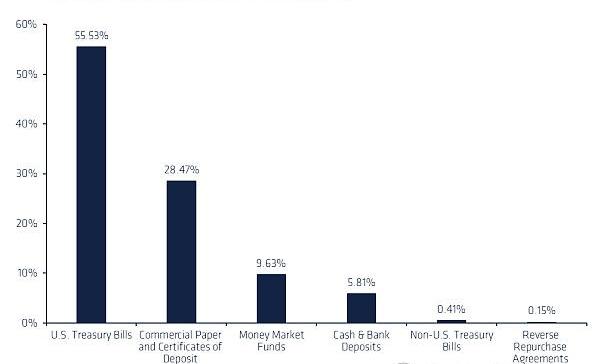

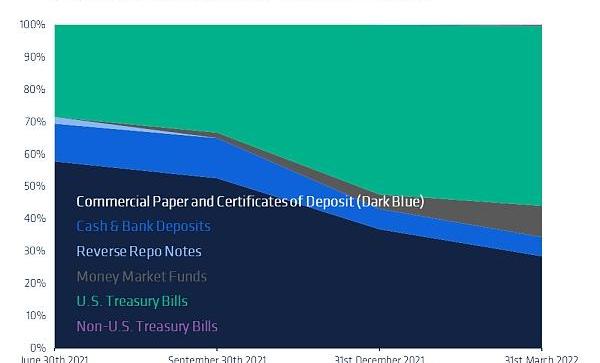

我們看到,USDT并不是由現金1:1的金融支撐,而更像是0.85:1。仔細觀察現金和現金等價物顯示,剛剛超過一半被分配到美國國庫券,約30%被分配到商業票據和CD。剩下的16%分配給了貨幣市場基金,現金和銀行存款,非美國國庫券,以及逆回購。

導演 Spike Lee 加入加密貨幣 ATM 公司 Coin Cloud 為加密資產代言:以《馬爾科姆 X》等電影而聞名的奧斯卡獲獎編劇兼導演斯派克·李( Spike Lee )已同意出現在數字貨幣 ATM 公司 Coin Cloud 的一系列商業廣告中,該公司允許用戶購買比特幣等虛擬資產。(livebitcoinnews)[2021/7/12 0:44:02]

至于剩下的14.36%,審計沒有提供更多的說明。對公司債券、基金和貴金屬的分配沒有提供關于公司債券類型和基金類型的細節。貴金屬的類型也被排除在外,這三個類別的百分比細分也是不透明的。擔保貸款沒有任何披露,但是提到其他投資確實包括數字資產,但程度如何也不清楚。

歷史

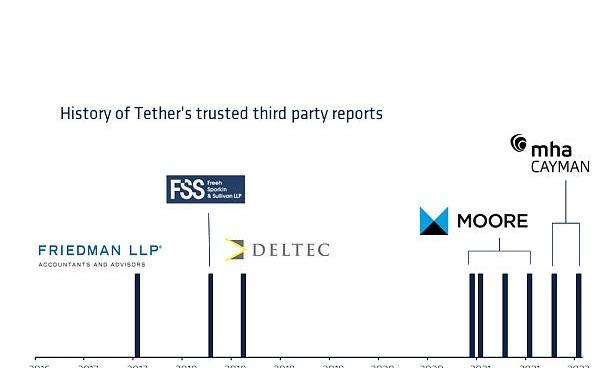

自2017年以來,Tether聘請了幾家不同的銀行、法律公司和會計師事務所提供服務,以證明其儲備的規模和有效性。這些公司包括MHACayman、MooreCayman、DeltecBank、FSS和FriedmanLLP。下面我們談談這些關系的簡要歷史。

2017年,隨著USDT儲備的壓力越來越大,Tether邀請會計師事務所FriedmanLLP進行儲備審計,但批評者強調,該研究有方法上的缺陷,并不代表完整的審計。在第一次審計后不久,Tether公司報告說,Friedman沒有在他們認為的"合理時間內"完成審計工作,并終止了合作關系。然后,Tether公司轉向了位于華盛頓的律師事務所FSS。FSS的報告不是對Tether的全面審計,但表示該律師事務所收到了Tether的兩家銀行的宣誓和公證的聲明。為了幫助建立信心,Tether讓位于巴哈馬的銀行Deltec發布了一份報告,確認Tether在他們那里的賬戶中的現金數額,但這同樣沒有提供完整的情況,因為這只是來自其一家銀行的現金價值。2021年,紐約總檢察長辦公室完成了一項調查,指出Tether夸大了其儲備,并隱藏了大約8.5億美元的損失。這導致了1850萬美元的罰款,并被要求在兩年內公布其持有的季度報告。大約在同一時間,Tether宣布與開曼群島的會計公司MooreCayman合作。Moore提供了保證報告,證明了USDT的完全支撐,后來又提供了更詳細的儲備金細分報告。然而,自2022年1月起,MHAMacIntyreHudson表示,其開曼群島分公司MHACayman將處理MooreCayman的客戶。應該注意的是,MHAMacIntyreHudson目前正在接受英國財務報告委員會的調查,因為之前對一家無關的公司進行了審計。????

Coinbase任命Marcus Hughes為歐洲區主管:金色財經報道,Coinbase正在重塑其歐洲業務高層,Marcus Hughes將接替Zeeshan Feroz擔任主管。Hughes本月初接管了Coinbase的國際法律團隊。Coinbase表示,他將監督Coinbase在歐洲的持續擴張。[2020/8/26]

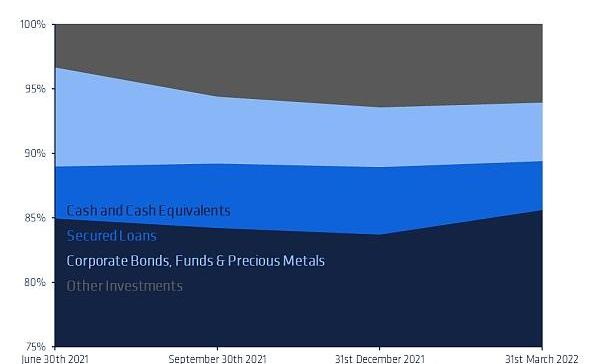

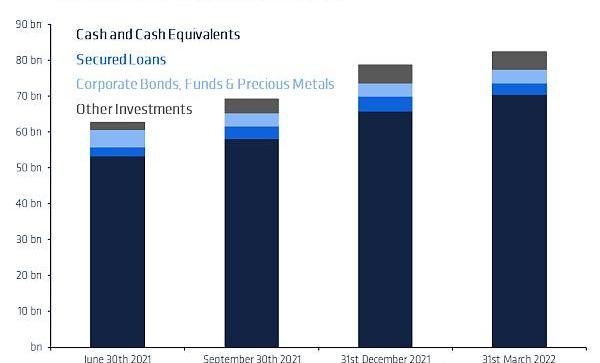

如上所述,從2021年6月30日才提供儲備的細分。在大多數情況下,自2021年6月以來,分配的權重保持相對穩定,現金和現金等價物從85%略微上升到86%,而擔保貸款仍為4%。然而,其他投資已經從3%翻倍到6%,增加了儲備金的風險水平。其他投資的增長是以企業債券、基金和貴金屬為代價的,后者在這一時期從8%下降到5%。按美元計算,在最近一個季度,現金和現金等價物增加了7%,而擔保貸款減少了24%。

深入研究現金和現金等價物,我們在下面顯示,美國國庫券已經開始成為儲備的一個較大部分,從而取代了商業票據和CDs的主導地位。商業票據持有量的減少在一定程度上緩解了對這些工具風險性的擔憂。現金和銀行存款從10%減少到5%,逆回購票據從2%減少到0.1%。貨幣市場基金也有增加,現在占8%,在最近一個季度,非美國國庫券也有增加。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為15.76%、空頭平均持倉比例為18.97%,空頭暫時領先,領先數量(凈頭寸數量)為0.24萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為19.94%、空頭平均持倉比例為16.87%,多頭暫時領先,領先數量(凈頭寸數量)為222.52萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為19.52%、空頭平均持倉比例為19.62%,空頭暫時領先,領先數量(凈頭寸數量)為0.08萬個ETH。[2020/7/23]

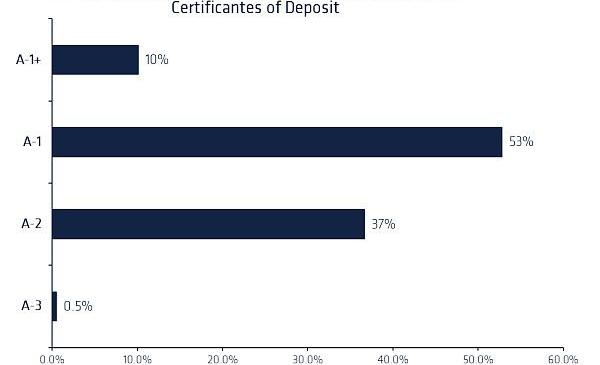

Tether的商業票據的質量繼續受到質疑,即使它的分配被減少。下面我們顯示了截至2022年3月的Tether商業票據的評級明細。

從2021年6月到2022年3月,Tether的儲備已經從630億美元增長到830億美元,增長了31%。這一增長包括現金和現金等價物增加32%,擔保貸款增加25%,公司債券等減少23%,其他投資增加141%。

印度加密交易所CoinDCX獲得250萬美元融資:印度最大的加密貨幣交易所CoinDCX宣布已從包括Polychain Capital和加密交易所Coinbase的投資部門Coinbase Ventures在內的投資者那里籌集了250萬美元。該交易所表示將利用這筆資金通過其“ TryCrypto”活動來鼓勵在印度大規模采用加密貨幣。CoinDCX表示其目標是在該國擁有5000萬加密用戶。TryCrypto的一項舉措將是針對交易新手的加密貨幣和區塊鏈教育計劃。(Cointelegrap)[2020/5/26]

然而,自2022年3月31日以來,已經有大約100億美元的贖回,沒有任何不利影響。贖回的過程涉及一次性150美元的驗證過程以及0.1%的費用,而目前最低贖回金額為10萬美元。如果出現資產擠兌,這些限制可能會減慢速度,但有證據表明,Tether已經可以在一周多的時間內處理十億美元級別的贖回。

對比

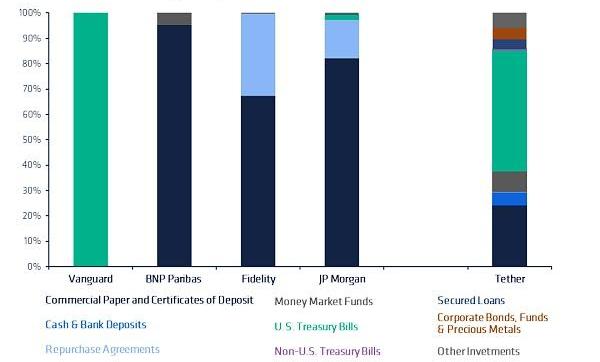

那么,Tether的儲備與領先的貨幣市場基金相比如何?正如審計報告中所述,Tether的儲備金中有8%由貨幣市場基金組成,盡管這些基金的細節沒有被披露。我們研究了幾個頂級貨幣市場基金按資產管理規模劃分的投資組合,并比較了截至上一季度的持股情況。我們看到,盡管商業票據回購協議和存款證似乎是受歡迎的選擇,但共同基金在固定收益的持有量方面可以有很大的差異。

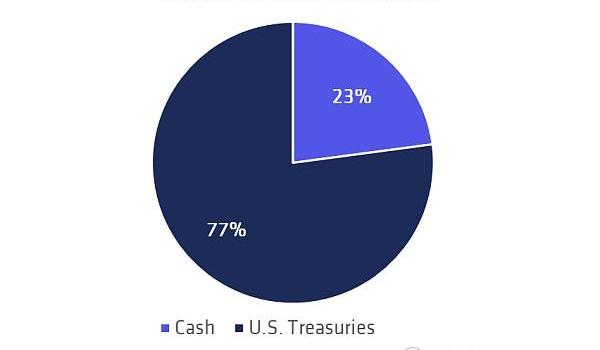

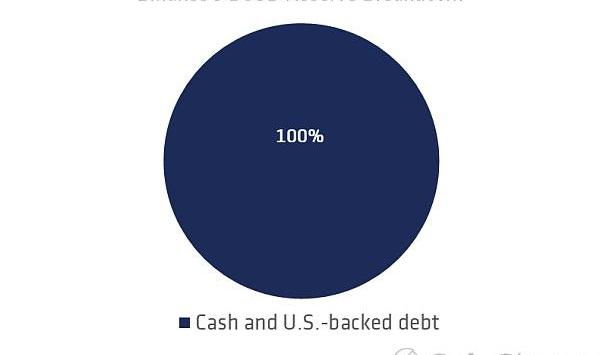

雖然對比貨幣市場基金和穩定幣儲備金之間的差異是有用的,但這并不完全是一個同類的比較。下面我們強調了按市值計算的后兩個最大的穩定幣,Circle的USDC和Binance的BUSD的儲備細目。

BUSD是由Binance和Paxos創立的,它沒有細分出現金和美國支持的債務之間的權重。BUSD的儲備是由Withum進行審計的。

Tether是第一個主流穩定幣,并在幾年內擁有市場主導地位。然而,最近一段時間,Circle的USDC和Binance的BUSD在主流穩定幣中獲得了巨大的市場份額。

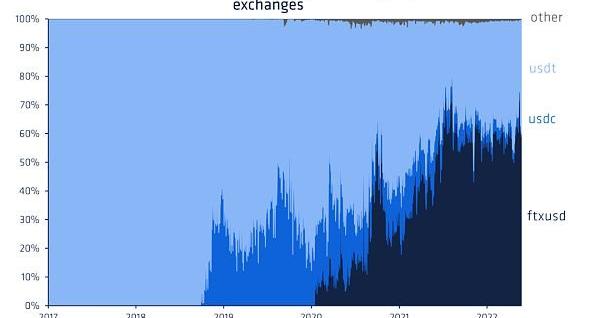

此外,Tether在可信交易所的所有穩定幣/BTC交易量中占有約33%的市場份額,盡管這也在逐漸減弱。USDT的相對重要性顯然在下降。

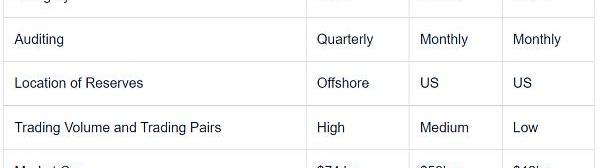

這三種穩定幣都以1:1的比例與美元掛鉤,Circle和Binance/Paxos都要接受并公布月度審計,而Tether是季度報告。雖然USDT總是顯示其儲備,但它沒有提供關于審計的公開信息,這可能是投資者的擔憂。盡管在透明度報告方面存在差異,但這些穩定幣之間的儲備存在一些差異。我們在下面強調了這三個穩定幣之間的一些更多差異。

世界上最受歡迎的穩定幣Tether,自2015年初問世,經受住了許多考驗和一些黑天鵝事件。先行者的優勢加上現實世界的考驗,增加了人們對USDT的信心,流通供應的增長就是證明。然而,真正的考驗可能還沒有到來,對穩定幣儲備的重新關注已經通過最近的贖回導致USDT流通量減少12%。

此外,像Circle這樣的競爭對手在一個更值得信賴的監管環境中擁有更透明的報告。USDC的這種安全感,繼續導致Tether的市場份額下降。

正如之前所看到的,這種趨勢可能會導致Tether采用更堅固的儲備,更大的透明度,以及更勤奮的審計做法。

當然Tether也可以躺平,不在乎可信透明度、市場份額以及供應規模的減少,只不過這將導致Tether的市場影響力大大降低。

如果是第一種走向,那么降低了所有人的風險,但如果是第二種走向,那么"Tether是加密貨幣市場的系統性風險嗎?"這個問題也就變得不那么重要了。

作者?|?Coinshares?Marc?Arjoon

編譯?|?GaryMa吳說區塊鏈

原文鏈接:

https://coinshares.com/research/is-tether-a-systemic-risk-to-the-crypto-market

作者:NatEliason,下文由DeFi之道編譯好吧,鐵子們,看起來快樂的時光已經結束,熊市可能要持續一段時間了.

1900/1/1 0:00:00我們需要一個更好的代幣經濟學設計來支持質押協議,一個特定的數據分析工具也是必要的。 內容要點 我們把PoS質押分成了三部分:節點供應商、液態質押池、金融衍生品大玩家已經主導了整個質押市場新玩家可.

1900/1/1 0:00:00本文梳理自LynAldenInvestmentStrategy創始人LynAlden在個人社交媒體平臺上的觀點,BlockBeats對其整理翻譯如下:中本聰結合了許多現有技術.

1900/1/1 0:00:00有的抵押借貸清算失能,有的信用貸兌付困難。近期,比特幣、以太坊價格持續下跌,紛紛創下過去一年價格新低。整個加密市場受到波及,DeFi也難以獨善其身.

1900/1/1 0:00:00金色財經行情播報 | BTC小幅拉升,整體盤整節奏:據火幣行情顯示,今日凌晨BTC小幅拉升,開啟上升通道,最高探至9230USDT,局部價格徘徊在9180USDT附近.

1900/1/1 0:00:00外媒news.bitcoin消息指出,德黑蘭政府正在采取措施準備推出伊朗新的數字貨幣,即加密貨幣里亞爾。伊斯蘭共和國貨幣當局希望在未來兩個月內啟動該項目的試點階段.

1900/1/1 0:00:00