BTC/HKD+5.68%

BTC/HKD+5.68% ETH/HKD+8.35%

ETH/HKD+8.35% LTC/HKD+3.81%

LTC/HKD+3.81% ADA/HKD+7.03%

ADA/HKD+7.03% SOL/HKD+8.34%

SOL/HKD+8.34% XRP/HKD+8.61%

XRP/HKD+8.61%眼看他起高樓,眼看他宴賓客,眼看他樓塌了。

Terra的故事,始于一場并不起眼的穩定幣的實驗,并迅速躍升為了本輪牛市周期中表現最好的資產之一,不過故事在數天前迎來了戲劇化的轉折,Terra上演了即便是對于加密貨幣這個高波動性市場來說,也非常罕見的頭部資產的迅速崩潰。而這一事件,或將在未來長達數年內的時間里對市場及行業產生持續性的影響,人們對于DeFi和去中心化穩定幣的信心可能會因此遭受重創。而Terra的故事,將會成為那些持反對意見的一方,很難被駁斥的「論據」。

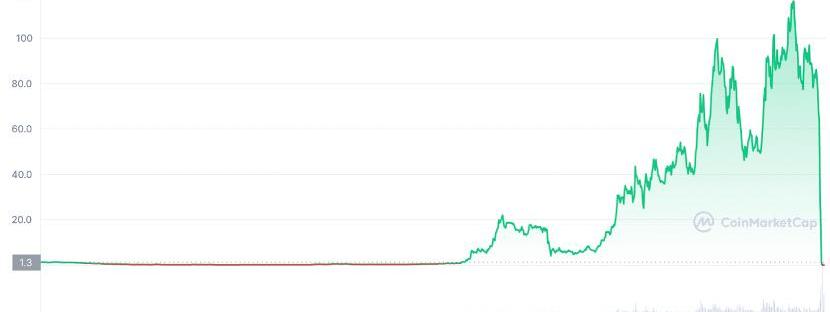

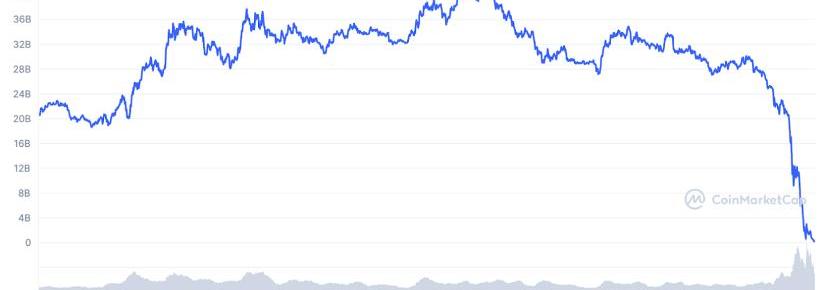

Terra2020年以來的價格,來源:CoinMarketCap

TerraformLabs,Terra背后的公司,在2018年開啟了這個去中心化算法穩定幣的實驗。Terra的最初愿景是創建一套與法幣掛鉤的穩定幣,以降低電商交易成本,優化實時支付。兩位創始人是DoKwon和DanielShin,都是在美國讀書的韓國連續創業者。DanielShin曾是韓國最大的電商公司之一TMON的聯合創始人,他后來與TerraformLabs分道揚鑣,專注經營Chai,一個由Terra支持的韓國商家支付平臺。

在早期,Terra只為韓國電商支付提供便利,幾乎所有的支付都是通過Chai進行的。但在2020年夏天DeFiSummer后,DoKwon有了深刻的見解:通過擴大Terra區塊鏈以支持智能合約,他可以創建一個原生的DeFi生態系統,以增加Terra穩定幣的采用,其中心是與美元掛鉤的穩定幣UST。(在此之前,Terra上最大的穩定幣是KRT,與韓元掛鉤)。

2021年以來Terra上的交易總額,來源:Coincu

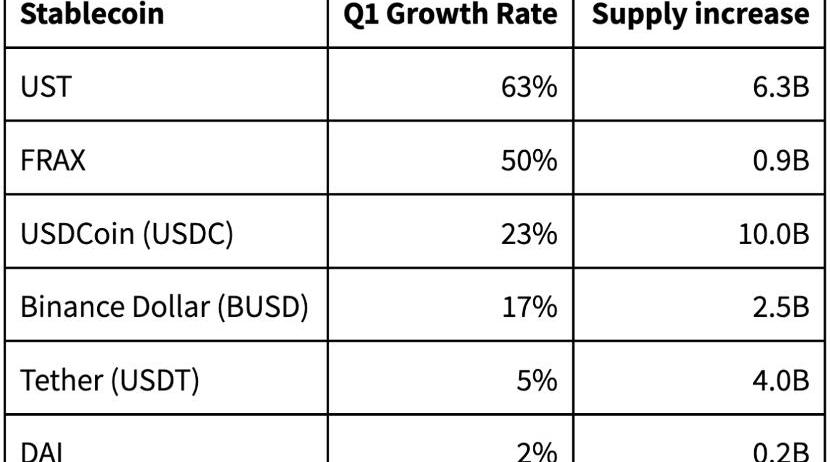

這一策略取得了巨大的成功。整個2021年,Terra的人氣爆炸,是2021年表現最好的資產之一,幣價一年內自0.63美元上漲145倍至91.38美元。2022年3月初,Terra超越了Solana,成為僅次于以太坊的最有價值的L1公鏈。

Dragonfly于1小時前向Binance轉移46.1萬枚LDO:金色財經報道,據 Lookonchain 數據顯示,Dragonfly Capital 于 1 小時前向 Binance 平臺轉移 461,000 枚 LDO,目前仍持有 862 萬枚 LDO。[2023/4/12 13:59:55]

促成Terra飛速成長的關鍵是Anchor,由TerraformLabs建立。而Dragonfly也是Anchor種子輪的投資者之一。Anchor最初是一個貨幣市場,接受UST和生息資產。由于賭注衍生品被動地產生收益,這種收益被協議所捕獲,并用于補貼支付給存款人。

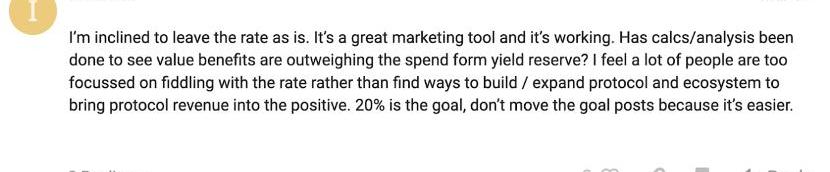

Anchor最重要的特點是,協議為儲戶設定了一個固定的目標收益,而不是支付市場利率。自成立以來,這個利率被設定在20%左右。為了實現這一收益率,Anchor用TerraformLabs提供的鏈上UST儲備支付了額外的利息。

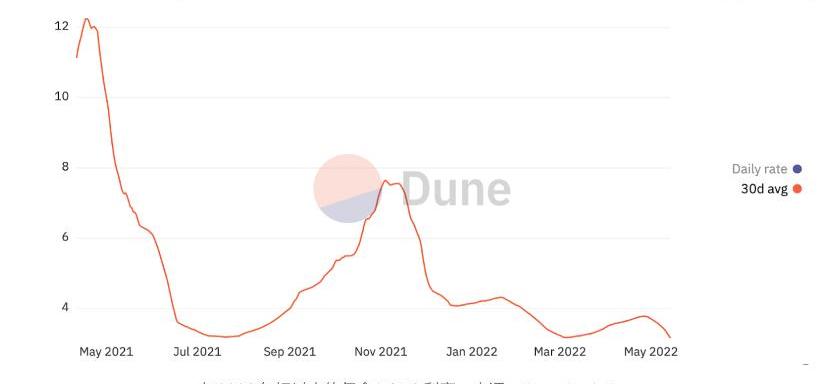

在Anchor的早期階段,DeFi應用的普遍利率很高,因此這一目標不難實現。但隨著2021年夏天更廣泛的DeFi收益率下降,Anchor拒絕改變其目標利率。這使得Anchor的20%保證收益率變得越來越有吸引力。

自2020年初以來USDC的復合利率,來源:DuneAnalytics

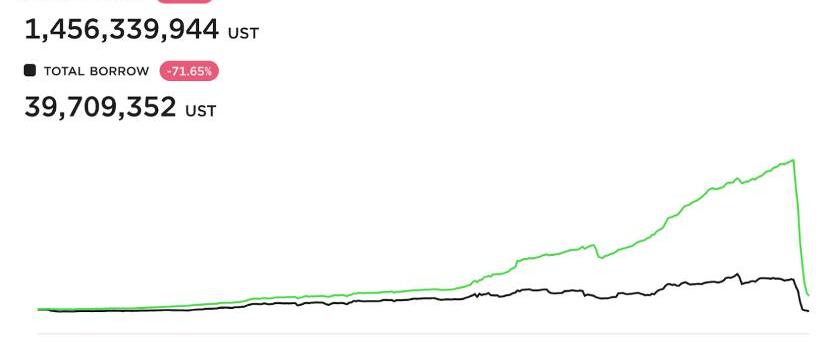

隨著時間的推移,Anchor的20%穩定收益率變得比穩定幣的普遍收益率高出許多倍,這導致Anchor上的存款量快速增長,而借款需求的增長并無法匹配存款的增長速度。它最終使Anchor成長成了TVL最高的DeFi借貸協議。

隨著時間的推移,Anchor的存款和借貸的差異,來源:Anchor協議

Digi Daigaku:Dragon Essence已可以領取:金色財經報道,Digi Daigaku在社交媒體宣布Dragon Essence已正式推出,“Dragon Essence”可以幫助嬰兒龍成長進化,3 種不同類型的“Dragon Essence”將取決于用戶在DigiDaigaku藏品,現在用戶可以連接錢包檢查自己是否已被選入白名單,Digi Genesis/Hero/Super Villains持有者可在網站選擇“Dragon Essence”后點擊“開始領取”即可申領。此外,DigiDaigaku還宣布推出了一個申領資格檢查器“Claim Checker”幫助用戶檢查是否有申領資格。[2023/3/10 12:53:57]

一個小型的新銀行初創企業的生態系統出現了,他們只是向客戶提供名義上的20%的收益,使用Anchor作為他們的后端。我們甚至開始看到AnchorSPV,它們從家庭辦公室吸收美元并推銷20%的收益率。

越來越多的美國國債開始被鑄造,只是為了獲得美國國債的收益而被存入Anchor。在其鼎盛時期,Anchor持有超過140億美元的UST,并成為幾乎所有現存的UST的沉淀池。它以一己之力使UST成為世界上第三大穩定幣。

UST的供應量變化,來源:Messari

但這是可持續的嗎?

顯然不是,超過100億美元的UST的20%的收益率,也就意味著每年超過20億美元的利息支付,不可能只依賴借款人支付的利息來發放。鏈上收益儲備需要支付差額。但隨著UST存款的增長,收益率儲備金迅速消耗。

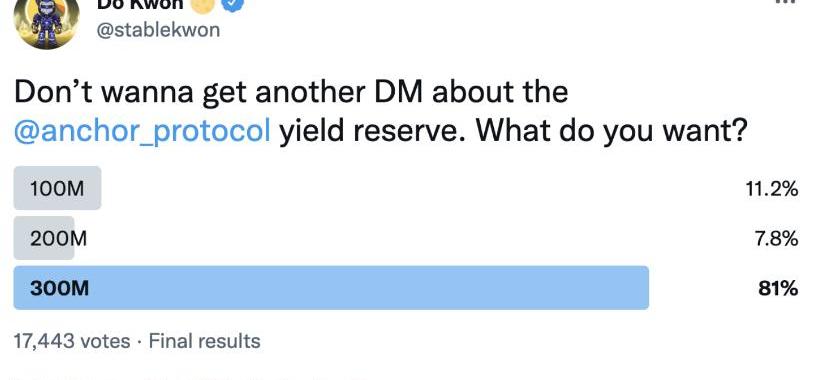

收益率儲備基金,在2月中旬用4.5億美元進行資本重組,來源:FlipsideCrypto

2022年2月,面對鏈上儲備金的不斷減少,DoKwon被迫迅速用4.5億美元的UST對儲備金進行資本重組。

ABIT開啟第四期ABC Lucky Draw:據官方消息,ABIT交易平臺的ABC Lucky Draw活動前三期已順利完成,第四期正在進行中。據悉本期ABC Lucky Draw為此次系列活動的最后一期,本期結束后,ABIT Token (AB)將正式上線ABIT平臺開啟幣幣交易。

ABIT是創立于澳大利亞的交易平臺,致力于為全球用戶提供安全、穩定、高效的數字資產交易服務。[2020/6/11]

這一舉動也正是UST崛起的最終原因。

不過Terra令人眼花繚亂的快速增長背后,是價格錨定機制「貪婪」的「胃口」,為了保證錨定必須要大量的資金支撐,因此UST在快速增長的背后,實際上也埋下了「禍根」。

那么問題來了,如果這顯然是不可持續的,為什么還要這樣做?他們為什么不早點停止呢?

Anchor的收益率背后的論據很簡單。Anchor對于Terra及其中心穩定幣UST的更廣泛采用至關重要。UST的增長和LUNA價格的反作用力吸引了新的開發商和項目進入Terra,加強了這個循環。有人認為,收益率只是一個必須支付的客戶獲取成本,直到UST成為加密貨幣中的主導穩定幣。

Anchor治理論壇上的評論,來源:Anchor協議

盡管我們和其他許多人一樣,都曾公開指出了UST和Terra的不可持續性,但Terra對所有的挑戰都置之不理。DoKwon圍繞自己打造了個人英雄主義的崇拜氛圍,他會公開攻擊反對者,并駁回關于Terra以及UST不可持續的說法。

DoKwon公開就Terra的未來償付能力與Algod打賭100萬美元,后者公開譴責Terra是一個龐氏騙局。DoKwon對其他批評者進行了公開賭注,賭局的總額達到了1100萬美元。

聲音 | 美國著名投資者Tim Draper預計XRP將爆炸性增長:金色財經報道,美國著名投資者Tim Draper表示,瑞波幣得到了SBI集團等大公司的支持,并且有望獲得未來的支持。XRP市場是“暴風雨來臨前的安寧”,即處在爆炸性增長之前。專家的預測同意“虛擬貨幣的冬天”將很快結束,市場收縮期已經過去,增長的時機將會到來。(Coinpost)[2019/10/30]

Terra社區對Anchor有著近乎「迷信」的信任。因為他們認為「支持」UST的LUNA的市值是未償還UST供應價值的兩倍以上。因此,有人認為,即使在這種增長水平下,UST也是安全的超額抵押。

因此,如果想要搞清楚問題所在,就必須了解UST的另一個關鍵機制:它是如何創造和贖回的。

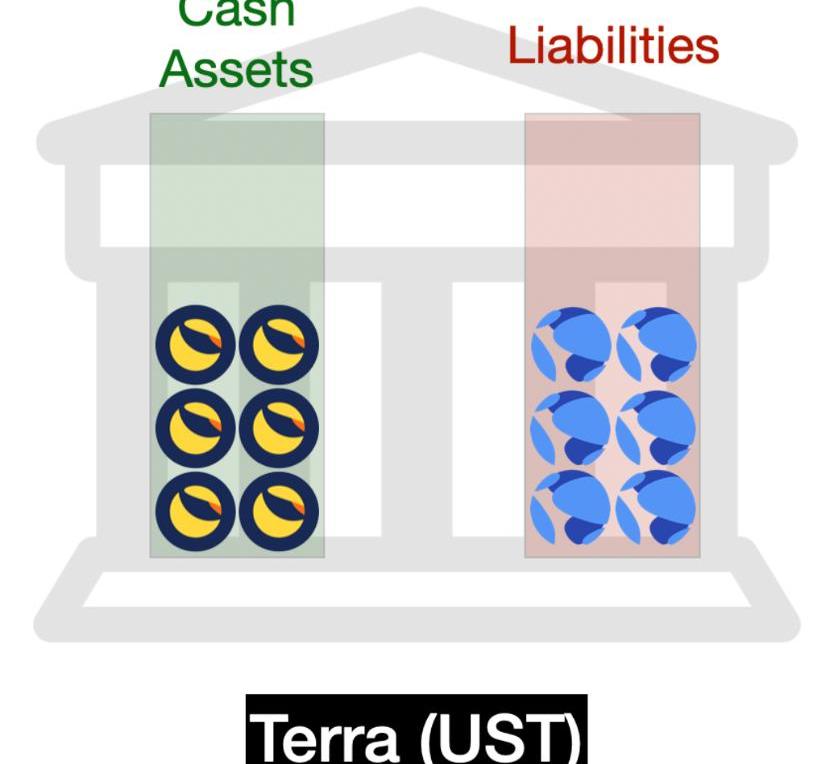

你可以把Terra想象成一個中央銀行:它有UST形式的負債,它有LUNA形式的資產,即其區塊鏈的原生代幣。中央銀行有一個單一的任務:保持UST始終以1美元的價格交易。它通過「市場制造」UST來做到這一點,它將始終以1美元的LUNA交易1個UST。

這意味著如果UST的價格是0.99美元,套利者可以用他們的UST換取價值1美元的LUNA。如果UST的價格是1.01美元,套利者可以用價值1美元的LUNA鑄造額外的UST。這兩種機制都會使UST迅速回到錨定價值上。

從某種意義上說,所有未償付的UST的價值是由協議所持有的所有LUNA抵押的。(Terra也有鏈上儲備,它通過對轉賬收取小額交易費來收集,但這是很小的。)

隨著UST供應的擴大,人們對UST擴張的系統性風險越來越關注。為了緩解這些擔憂,TerraformLabs成立了一個名為LunaFoundationGuard的新的非營利組織,以支持UST的掛鉤。其最主要的成員包括JumpCapital,也就是JumpTrading的風險投資部門,以及DelphiDigital。Jump是所有加密貨幣做市商中盈利能力最強的之一,據傳去年的利潤高達數十億美元,其中大部分正來自對Terra生態系統的大規模投注。

聲音 | Tim Draper:預計未來OpenNode將被廣泛采用:據CryptoGlobe消息,億萬富翁風險資本家Tim Draper預測,在可預見的未來,支持閃電網絡(LN)的多層比特幣支付處理平臺OpenNode將被廣泛采用。他認為,比特幣交易平臺將能夠與更成熟的支付網關競爭,包括由VISA建立的支付網關。 當最近被問及熊市期間人們是否更專注于開發產品時,Draper證實,許多公司一直在構建各種與加密貨幣相關的解決方案,以便更容易地“轉移比特幣”。此前2018年12月消息,Tim Draper向比特幣支付處理器OpenNode投資125萬美元。[2019/4/8]

LFG在JumpCapital和ThreeArrowsCapital的帶領下籌集了10億美元的資金,以建立一個比特幣儲備,使UST的支持多樣化,擺脫對LUNA的純粹依賴。這是在其初始資金7200萬LUNA之外的。

LFG公開購買了價值近30億美元的BTC,目標是購買高達100億美元的BTC,成為目前已知的最大的BTC持有人之一,所有這些都是為了支持UST的儲備。

因此,UST背后的儲備實際上由大量的LUNA以及LFG的BTC儲備組成。Terra社區完全相信其中央銀行現在是如此的財大氣粗,以至于牢不可破。

但是,當第二季度初,在對通貨膨脹的擔憂的刺激下,風險資產和加密貨幣市場開始拋售,LUNA與UST市值的比例迅速下降。

1月中旬之后LUNA的市值變化,來源。CoinMarketCap

這種持續的下降趨勢在5月9日迎來了一個拐點。一些鯨魚賬戶從Anchor撤出了大量頭寸,并通過Curve拋售他們的UST。這些銷售的規模直接導致了UST的脫鉤。

這引發了一場恐慌。更多的Anchor用戶開始提取和出售他們的UST,將其兌換成LUNA并出售LUNA以換取現金。LUNA的總市值在幾個小時內從220億美元跌至到110億美元,損失了50%的市值,突破了100%的抵押門檻。

至此,UST正式陷入到了抵押不足的危險狀況之中。

UST在5月9日脫鉤,同時LUNA價格快速下跌,來源:TradingView

市場反應劇烈,Anchor的儲戶爭相逃出。隨后出現了全面的擠兌。這種急劇的拋售造成了劇烈的貶值,并加速了UST的下跌。

Anchor的存款總額變化,來源:AnchorProtocol

雖然LFG拼命地回購被出售的UST,但賣出的洪水無法阻止。當鏈上偵探發現LFG將14億美元的BTC持有量轉移到Binance時,由于擔心BTC被市場拋售到已經混亂的環境中,整個市場都在下跌。最后,正如許多人所警告的那樣,BTC的低迷導致了LUNA的進一步下跌。

DoKwon和Terra社區預測,相信恢復掛鉤只是時間問題。許多人認為,支持LFG的巨大資本,數十億的BTC和LUNA,加上JumpTrading和ThreeArrowsCapital等機構的既得利益,使得Terra大到了無法倒下的地步。

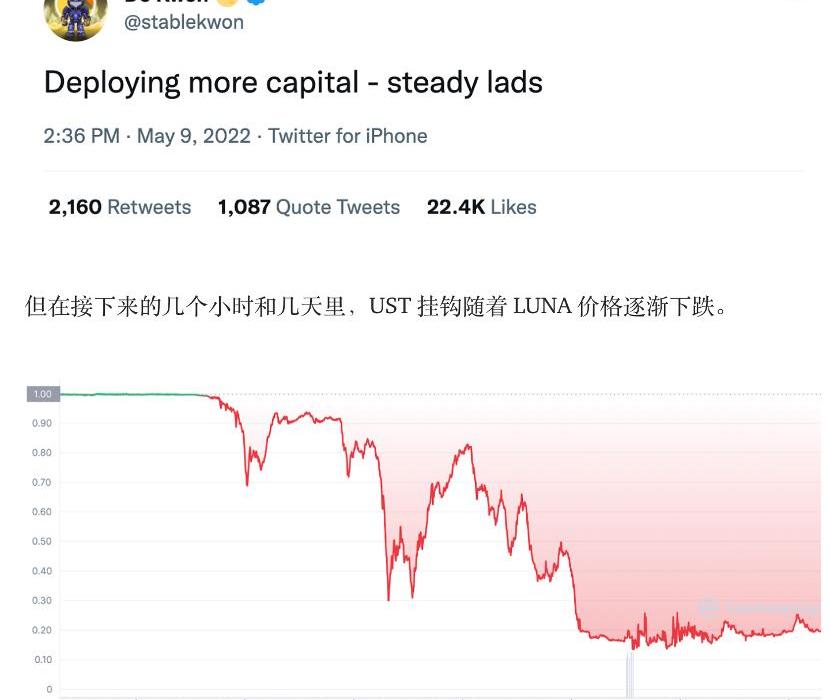

但在接下來的幾天里,UST的價格逐漸與LUNA價格一起越跌越多。

5月8日以來UST/USD的匯率變化,來源:CoinMarketCap

投入了LUNA和UST的基金和做市商不得不進行緊急拋售,進而導致了整個市場根本無法「止血」。

隨著越來越多的UST被贖回為LUNA,為了滿足所有的贖回,LUNA不得不以越來越快的速度印刷。最初,LUNA的鑄幣速度有一個每日上限,但為了清除積壓,驗證人投票決定放開這個上限,加快鑄幣速度。但市場沒有能力吸收這種銷售。Terra的算法印刷導致它進入了惡性通貨膨脹的漩渦,就像一個第三世界國家頑固地印刷貶值的貨幣來償還其債務人。

LUNA的惡性通貨膨脹,來源:TerraScope

短短三天時間里,LUNA的供應量已經從3.45億爆增到6.5萬億,供應量擴大了大約18,840倍。5月12日,LUNA從所有主要交易所退市,從60多美元跌至不足0.1美元。Terra區塊鏈被停止了,因為治理攻擊的成本已經降得很低,只需幾百萬美元,任何人都可以接管該鏈并造成破壞。

Terra徹底崩潰,故事來到了終點。

Terra現在正處于試圖重建的過程中。但是,Terra的崩潰徹底粉碎了加密貨幣市場。比特幣下跌了20%,大多數代幣在一個混亂的星期里跌去了50%甚至更多。數百億美元的財富蒸發。不計其數的散戶投資者失去了他們的財富,那些在Terra上下大賭注的基金倒閉了,而那些在區塊鏈上建立的企業家現在正在尋找新的家園。

現在看來,塵埃已經落定。但還有兩個最后的問題:第一,Terra曾經是否有機會改變糟糕的結局呢?第二,Terra的失敗會造成什么樣的長期影響?

即使難逃失敗的命運,但Terra原本完全可以讓結局不至于如此具有破壞性。根據傳言,LFG仍然持有超過10億美元的BTC尚未使用,但仍放任LUNA進入惡性通貨膨脹,這無疑傷害了LUNA持有人和UST持有人。Terra在失敗前仍然是一個具有蓬勃發展的生態系統的一層公鏈。作為一個純粹的區塊鏈,它有一個潛在的「企業價值」。在UST崩潰后,該系統突然被大量的壞賬所困擾。當一個中央銀行的負債超過其資產時,只有一件負責任的事情可以做:拖欠債務,并與自己的債權人進行談判。

如果Terra區塊鏈的贖回被暫停,Terra為UST持有人提供一個償還計劃,那么也許區塊鏈可以存活下來,UST持有人可以為他們所持的股份獲得一些補償。但相反,他們什么也沒做,LUNA過度膨脹,失去了所有的購買力,使區塊鏈本身變得毫無價值。現在有人說要從頭開始重啟一條新的鏈,并空投給那些在擠兌發生前的UST持有者。

但是,問題的根源實際上是Anchor。Anchor在收益率崩潰的時候保證常年20%的年利率,實際上是把自己變成了一個龐氏騙局。UST在Anchor存款之外幾乎沒有外部應用場景。這意味著LUNA的主要價值主張如下:你購買LUNA來鑄造UST,將其存入Anchor,然后以其他UST的形式獲得利息。LUNA是這場游戲的門票,由于UST從未實現其最終目標。作為主流穩定幣被廣泛采用,這場游戲以唯一可能的方式結束。

這給我們留下了最后一個問題,Terra的失敗會造成什么樣的長期影響?

最明顯的是,像UST這樣的「seigniorageshares」式的算法穩定幣的可信度會大打折扣。自從最初的算法穩定幣Basis白皮書發布以來,人們早就察覺到了穩定幣死亡螺旋的可能性。但是Terra的失敗已經把這一點烙在了加密貨幣行業歷史的記憶之中。曾經活躍的算法穩定幣要么已經徹底失敗,要么在上周也出現了大規模的貶值。

我們已經在可以想象的最大范圍內進行了實驗。Terra的崩潰很可能是穩定幣市場的喪鐘。

Terra的失敗帶來的第二個后果是監管壓力的增加。穩定幣和DeFi的監管很可能會迅速到來,而且會比以前更具懲罰性。上一次我們看到一個頭部加密資產出現這種崩盤還要追溯到2018年的BitConnect,其發起人很可能會因為這場「龐氏騙局」被美國證券交易委員會起訴。我們已經看到了耶倫對穩定幣監管的呼吁,以及美國國會對DeFi風險進行的聽證會。

最后,Terra的崩潰是一個關于傲慢的故事,以及凸顯了不惜一切代價尋求增長的惡果。承擔風險和參與開放式創新是創業精神的核心,也是DeFi的全部內容。但是,巨大的自由也需要等價的責任,當這種責任被忽視時,我們都會為之付出代價。

撰文:HaseebQureshi,Dragonfly?Capital合伙人

編譯:Amber

近年來,在發達經濟體和新興市場經濟體中,央行越來越多地參與與中央銀行數字貨幣相關的項目——即以國家記賬單位計價的數字貨幣,并且是中央銀行的負債)。但是參與研究、試點或發行的階段因國家而異.

1900/1/1 0:00:00本周繼續關注長期上行趨勢線能否有效支撐,點位29000附近,一旦有效跌破,后面大概率將再次探底.

1900/1/1 0:00:00金色財經報道,韓國司法機構在破產案件中將加密資產納入債務人資產清單,該國加密交易所已同意就此事與法院合作.

1900/1/1 0:00:00因非法獲利4.5萬元而被判入獄1年半,除被沒收違法所得外還被罰款1萬元,其背后的詐騙團伙則拿著“洗白”的USDT逍遙法外,這就是李原26歲的人生,而被他直接或間接拉進來的其余3人亦是相同結局.

1900/1/1 0:00:00最高人民法院微信公眾號消息,2022年5月25日,最高人民法院發布《最高人民法院關于加強區塊鏈司法應用的意見》.

1900/1/1 0:00:00根據區塊鏈市場研究未來報告,Web3市場規模目前價值超過63億美元,預計從2023年到2030年將以44.6%的復合年增長率(CAGR)擴大.

1900/1/1 0:00:00