BTC/HKD+3.78%

BTC/HKD+3.78% ETH/HKD+5.04%

ETH/HKD+5.04% LTC/HKD+4.32%

LTC/HKD+4.32% ADA/HKD+5.82%

ADA/HKD+5.82% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+4.24%

XRP/HKD+4.24%介紹

自2020年夏天以來,DeFi生態系統一直在試驗漸進式去中心化——即基于代幣的初創公司的創始團隊隨著時間的推移,放棄對其網絡的控制權的過程。當然,這一過程的關鍵是代幣的分配。在這篇文章中,我們將深入探討我們在代幣分配中看到的三個關鍵趨勢,并為早期團隊提供一些可操作的指導。???

長久以來,在DeFi中,代幣分配通常通過流動性挖礦激勵和公開銷售來進行。但這種慣例正在改變——而且速度很快。過去一年,DeFi中的TVL增長了約5倍,傳統的LM計劃已經不再受歡迎,這主要是由于資本充足和許多LPs放棄了他們的代幣獎勵。?

許多較新的項目不再僅僅是引導初始流動性,而是利用代幣來獲得長期的社區成員。隨著這種流動性的增加,協議能夠更具選擇性并更好地吸引長期利益相關者。

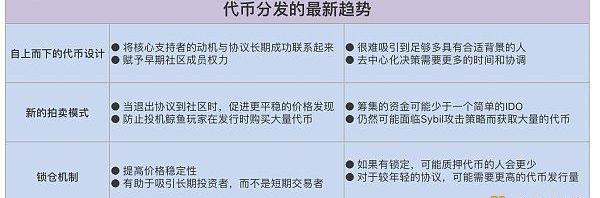

在過去的一年里,我們跟蹤了代幣分發的三個關鍵發展:

代幣設計過程正變得越來越自下而上,更多的責任轉移到社區。

拍賣的新創新正在幫助創始團隊在沒有ICO或公開銷售的情況下推出代幣。

網絡正在試驗持續排放的鎖定機制,以試圖改善價格波動并排除投機者。

Starknet基金會成立EAG委員會,將STRK代幣分配給早期構建者:3月23日消息,Starknet基金會成立Early Adopter Grants (EAG) 委員會,其任務是將STRK代幣初始分配給Starknet鏈上應用程序的早期構建者。這種代幣分配的目標是讓早期的建設者通過質押和投票參與網絡的運營。委員會預算高達10,000,000 STRK代幣,將通過多輪分配給項目方。[2023/3/23 13:20:29]

代幣分發設計越來越受到社區驅動

一個值得注意的轉變是,代幣分發正成為一個更加自下而上的過程,該過程積極地涉及項目的貢獻者社區。情況并非總是如此。早期的DeFi代幣發行——例如MakerDAO和Compound——幾乎完全由初始團隊創建。這些框架隨后被應用到網絡中,幾乎沒有改動的機會;默認情況是不做任何改動,盡管可以通過治理提出改變。

從2019-2020年開始,我們開始看到代幣設計對項目的大型社區有更多的包容性。這個時代的早期代幣具有可以通過治理來設置的參數;例如,Uniswap包含一個用于協議收入的費用開關,可以通過投票程序打開并設置為不同的百分比。這種靈活性被證明有助于未來的增長——例如,Yearn實際上在2021年初鑄造了約2億美元的額外代幣。這種不那么僵硬的設計將更多的權力轉移到了項目的長期利益相關者和治理參與者的社區。

Flare:代幣分發合約測試版已在Coston2部署:3月2日消息,Layer1區塊鏈Flare Network發推稱,FlareDrop代幣分發合約測試版本已部署在Coston 2上。為便于測試,Flare允許用戶每天領取一次代幣,而不是此前要求的每30天領取一次。[2023/3/2 12:38:37]

這個過程繼續進行,整個代幣分發模型由貢獻者投票選出。例如,Gro的“?DAOfirst?”方法是在代幣之前啟動DAO,這使得貢獻者能夠最終確定其設計和分發。有趣的是,盡管分配由社區決定,但只有1%用于空投——遠低于許多協議。換句話說,這個過程并沒有吸引希望獲得代幣分配的投機者,而是吸引了支持DAO和協議的長期利益相關者。已建立的協議也采用了類似的方法,最值得注意的是Yearn最近的代幣經濟學改革,其中社區提出并修改了類似Curve的模型。

這種更具包容性和民主性的過程培養了一個更強大的利益相關者社區,與協議的長期成功更加契合。它還為代幣發行引入了額外的審查和復核層。在接下來的一年里,我們預計代幣分配和設計的責任將從創始團隊部分轉移到社區;雖然兩者肯定會發揮關鍵作用,但項目貢獻者和治理參與者將作為審查員和新想法的來源,以確保更可持續的代幣價值累積。甚至可以將外部各方引入設計過程,像FireEyes或TokenEngineeringCommons這樣專門研究代幣經濟學的社區,并且可以提出由DAO投票決定的設計,以獲得獎勵。

Optimism生態項目提交OP代幣分發申請提案:5月25日消息,Optimism生態項目陸續向Optimism治理基金提交代幣分發申請提案,提議分配OP代幣推動發展。近日提交申請提案的項目包括Layer2互操作性協議Connext、智能合約自動執行工具Gelato、訂單簿模型DEXRubicon、鏈上數據分析平臺DeFiLlama、跨Rollup轉賬協議HopProtocol、跨鏈橋Synapse、DeFi協議WePiggy、跨鏈流動性協議Stargate。Optimism此前發布激勵提案模板,各項目在提案中說明了請求的OP代幣數量、分配將如何激勵Optimism的使用和流動性等。

此前消息,Optimism宣布已刪除1.7萬個女巫地址,回收的1400萬枚OP將按比例重新分配給合格用戶。[2022/5/25 3:40:08]

重要的是,這個過程還允許DAO貢獻者影響協議的長期愿景,從而讓他們承擔更多的責任。他們不會覺得自己是被動的支持者,而是會獲得一種歸屬感和滿足感,從而進一步加強社區。

新的拍賣形式正在幫助團隊更成功地推出代幣

在過去的一年中,許多新穎的拍賣機制被用于協助價格發現,并實現更公平的代幣分配。在2017-2018年的ICO浪潮中,由于二級市場的流動性疲弱,許多代幣被能夠操縱價格的大鯨魚搶購一空。這嚴重傷害了一些各方,特別是以項目原生代幣支付的貢獻者和長期投資者——理想情況下他們是應該獲得最多回報的群體。

Marlin Protocol代幣分發機制FlowMint質押金額已超9000萬美元:Layer 0擴展項目Marlin Protocol在推特上表示,FlowMint從運行Marlin網關的驗證器委托人那里總共獲得了9000萬美元的質押金額。提供支持的區塊鏈包括:Polkadot、NEAR、Fantom、Cosmos、幣安智能鏈、Matic以及IRIS。在未來24個月內,Marlin代幣MPOND創世供應的20%將通過FlowMint向采用Marlin的不同區塊鏈社區分發。[2020/12/19 15:47:23]

鑒于ICO時代的混亂局面,去年出現了一些新的拍賣類型。流動性引導池根據需求在設定的時間段內拍賣代幣。價格最初被設定為以一定的速度下降,但如果代幣出現高需求,價格就會上升。LBPs的目的是捕捉每個投資者的支付意愿,并防止鯨魚收購大量的代幣,因為這樣做會導致價格暴漲。(代幣也只能以少量購買)。然而,LBPs也很難吸引廣泛的利益相關者,因為缺乏經驗的投資者不太愿意在這段時間內承擔復雜的價格風險。

Tokemak的“?Degenesis?”試圖通過讓所有投資者在拍賣結束時支付相同的價格來糾正這一缺陷。該活動設定了一個將在幾天內決定的初始價格范圍。如果投資者覺得價格過高,他們可以撤回其資金,直到活動結束時確定最終價格,每個人都支付相同的價格,才會分配代幣。價格走勢不存在“猜測”,以鼓勵更多的投資者參與。然而,由于一些投資者可能愿意以更高的價格購買代幣,該活動籌集的資金可能少于潛在的LBP。

美國眾議員提出的新法案旨在將數字代幣分類為商品:金色財經報道,美國眾議員Tom Emmer周四提出了《證券明確法案》。旨在闡明作為證券發售的一部分出售的投資合同資產或數字代幣是獨立的,且是商品,不是證券。Emmer提出的立法將修訂現有證券法,以將代幣從證券的定義中排除。根據眾議員Emmer網站上的新聞聲明,該法案將允許符合證券登記要求的公司或有資格獲得豁免的公司“在不增加監管不確定性的情況下向公眾分配其資產”。聲明繼續指出,與證券產品相關的數字代幣“實際上是商品,而且一直都是商品”。[2020/9/25]

最近,LockeProtocol引入了流式拍賣來分發代幣。這種機制在設定的時間內將代幣分配給質押者,參與者可以隨著價格的變動而進入或退出拍賣。當質押代幣凈流入時,價格上漲,當凈流出時,價格下跌。隨著價格的變化而變化的能力,能夠為經驗較少的參與者創造更友好的用戶體驗,并阻止鯨魚用戶獲取大量的代幣,因為價格將會明顯上漲。

與傳統的ICO不同,這些更具創新性的機制可以通過更公平的初始代幣分配來實現更大的價格穩定性。他們巧妙地利用可編程性來分配代幣,使投機性的鯨魚難以抽空和拋售代幣,同時為較小的參與者提供了更好的體驗。

在未來一年,我們預計這些拍賣和新機制將成為DeFi初始代幣分配的標準。使用上面詳述的更自下而上的過程,團隊可以通過論壇討論向社區提出拍賣,并定制模型以滿足各個協議的不同目標。

鎖定可以穩定價格,吸引長期利益相關者

去年,許多協議都嘗試了鎖定,通過減少流通供應來改變其原生代幣二級市場結構。這些鎖定的目的是迫使參與者與協議的長期成功保持一致。?

OlympusDAO通過綁定機制開創了協議擁有流動性的概念。用戶將存入穩定幣或藍籌股并在幾天后以折扣價收到OHM——這種機制類似于貼現的零息債券,因此與鎖定不同,但非常相似。Olympus還提供看似不可能的高年利率,以激勵持有者質押他們的代幣,從而減少流通供應。然后,OHM與綁定資產成對存入領先DEX的流動性池中,允許協議“擁有其流動性”。

該模型變得如此受歡迎,以至于它在約109個協議上出現了分叉,數量之多僅次于Uniswap。盡管該機制在牛市期間表現良好,但在投資者不愿接受債券期間價格和市場風險的惡劣市場條件下,它也被證明是災難性的。由于OHM被取消質押和出售,代幣價格暴跌;該模型的受歡迎程度迅速下降。

Curve于2020年年中發布,引入了投票托管合約,ve代幣經濟學已成為DeFi中最受歡迎的框架之一。該模型允許CRV持有者在不同的時間段內鎖定他們的代幣,鎖定時間越長,獲得的獎勵提升越高。veCRV持有者還對決定CRV排放到Curve的LPs的計量權重進行投票,從而引發了“CurveWars”,其他協議“賄賂”veCRV持有者以將獎勵排放引導到他們的池中。許多其他協議正在采用ve代幣經濟學,包括Ribbon和Balancer等主要項目。雖然還很年輕,但該模型似乎正在限制波動性。

其他鎖定機制在過去一年中變得更加普遍。Gro為排放引入了代幣歸屬計劃,持有者可以通過延長歸屬期來增加其GRO獎勵。鎖定也可以應用于初始分配。例如,一些空投,例如MarsProtocol最近的公告,引入了鎖定以防止接收者立即拋售代幣;這些分配有時被明確稱為“lockdrops”。

關于鎖定的意見不一。支持者認為,它們降低了短期波動性并獎勵長期持有者,同時阻止投機、高頻交易者索取大部分獎勵。相反,批評者認為,散戶用戶由于財務限制和承保市場風險的經驗較少而不愿接受鎖定,因此避免投資和與協議交互。他們有時會在牛市中對價格施加人為的上行壓力,而在熊市中退出時會大幅回撤。盡管如此,項目仍然可以廣泛地考慮鎖定,只要他們也了解正在實施的模型的具體缺點和限制,特別是被吸引或阻止參與者的類型。

結論

本文的目的不是為代幣發行提供“復制和粘貼”模型,而是對該領域的實驗前沿提供一個高層次的概述。vetokenomics、Olympus-stylePCAbonding和其他機制的日益普及,導致了一個高度標準化的環境。隨著該領域變得更加同質化,它似乎已廣泛地轉變為收益率競爭,項目引入了越來越多的通脹回報。這種趨勢是不可持續的。

相反,早期項目可以考慮自下而上的代幣設計,新的拍賣機制以及鎖定機制,作為通過代幣分配培養長期利益相關者社區的一種手段。從廣義上講,代幣設計的創新已經落后于更大的生態系統;研究人員的重點一直放在擴展、智能合約優化和其他更多技術主題上,而代幣設計想法似乎有點“事后諸葛亮”。不過,創始人已經越來越意識到它的重要性,并正在投入大量資源來設計他們的代幣。2022年將是整個加密貨幣生態系統迷人的一年,我們將熱切地關注代幣分發中創新的不斷發展。

作者:DerekWalkush,來源:Variant,下文由DeFi之道編譯

Tags:EFIDEFDEFIOPTBasketDAO DeFi IndexDeFi CoinDEFI價格COPTER價格

一、Facebook改名Meta背后的考量Facebook更名事件引爆“元宇宙”概念。2021年10月29日,Facebook宣布要進行戰略轉型,正式更名為“Meta”.

1900/1/1 0:00:00誰能想到,馬斯克收購Twitter的節奏,比拿破侖攻破巴黎還要快。 如果回到那個傳訊還靠賣報小弟吆喝的年代,估計街頭小報要被這出一天一個樣的快節奏「商業爽劇」逼瘋.

1900/1/1 0:00:00170年前,美國人越過邊境向西推進,在淘金熱中尋找財富。貪婪和無法無天把這片應許之地變成了狂野西部,少數人利用了多數人的夢想.

1900/1/1 0:00:00最近關注Near的人很多,起因也有很多。從頂級機構那里募資3.5億美元,生態項目接連融資,推出算法穩定幣USN……這些處在不同層面的動作都指向了同一個方向——Near開始起飛了.

1900/1/1 0:00:001.推特接受馬斯克收購:或將算法開源接受狗狗幣支付美國社交媒體公司推特周一宣布,該公司董事會已接受億萬富翁特斯拉創始人埃隆?馬斯克提出的收購交易,以及接受將推特私有化的提議.

1900/1/1 0:00:00加州淘金熱 以下是歐洲央行執行委員會成員法比奧·帕內塔在哥倫比亞大學的演講170年前,美國人向西穿越邊境,在淘金熱中尋找財富.

1900/1/1 0:00:00