BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+2.23%

ETH/HKD+2.23% LTC/HKD+2.19%

LTC/HKD+2.19% ADA/HKD+3.7%

ADA/HKD+3.7% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD+2.83%

XRP/HKD+2.83%當前的大多數 DeFi 應用看起來跟傳統金融產品沒什么不同,用戶可以把一種代幣兌換成另一種,在貨幣市場上借入借出,甚至可以在交易所進行保證金交易或者杠桿交易。

但 DeFi 的潛力遠不止于此。區塊鏈是一個開放的全球平臺,其核心價值在于可編程性。總有一天我們能夠看到在 DeFi 領域誕生出在傳統世界中不曾有過的獨一無二的產品。

第一個可能出現的就是:合成資產

合成資產是一類新的金融衍生品。金融衍生品的定義是指其價值?源自?其他資產或基準的資產,買賣雙方交易追蹤未來資產價格的合約,比如期貨、期權等。

DeFi 僅僅是更進一步,合成資產就是以數字形式表示金融衍生品的代幣。如果說衍生品是為標的資產或者金融持倉狀況定制風險敞口的金融合約,那么合成資產就是類似持倉的?代幣化表示。

如此一來,合成資產有著獨特的優勢:

數據:DeFi協議總鎖倉量達1080.8億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到1080.8億美元,24小時跌幅為3.82%。TVL排名前五分別為MakerDAO(95.3億美元)、Curve(88.3億美元)、AAVE(82.9億美元)、Lido(77.7億美元)、Uniswap(57.2億美元)。[2022/6/2 3:58:44]

創建無需許可:以太坊等區塊鏈使任何人都可以創建合成資產系統

獲取與轉讓便捷:合成資產可以自由轉讓和交易

全球資金池:區塊鏈天然是全球化的,世界上的任何人都可以參與

沒有中心化風險:不存在一個中心化特權控制方

首先,合成資產可以將有形資產代幣化,將其帶入區塊鏈世界,并賦予所有上述優勢。想象一下,世界上任何一個買了這個追蹤標普 500 的代幣的人,都可以使用這個代幣用作其他 DeFi 項目(如Compound、Aave 或者 MakerDAO)的擔保品。該模式可以延伸至諸如黃金或者谷物之類的商品,諸如特斯拉股票、標普指數,諸如債券之類的債務工具等等。

DeFi經紀交易商Securrency Capital獲得阿布扎比金融服務許可:4月12日消息,由道富銀行支持的美國區塊鏈金融技術開發商Securrency旗下DeFi經紀交易商Securrency Capital宣布,其已獲得阿布扎比全球市場(ADGM)金融服務監管局(FSRA)的金融服務許可,可以作為匹配委托人處理數字資產投資,并為這些投資提供托管。該許可證使Securrency Capital能夠向各種客戶(包括散戶)提供數字資產交易。(美通社)[2022/4/12 14:20:11]

想想最后這一點,就十分令人興奮。我們很快就可以將各種新奇的玩意(什么流行文化市場、表情包市場、個人代幣市場等等)代幣化,以合成資產的形式進行交易了。

由于任何資產都可以以合成資產的形式上鏈,潛在的市場規模就很大了。僅看一個數據,全球股票總交易量在 2020 年第一季度約為 32.5 萬億美元。理論上說,其中的一部分可以用合成資產代替,在全球資金池中,任何人都能自由交易。

幣安智能鏈上借貸協議 DeFiPie 遭到黑客攻擊:以太坊和幣安智能鏈上的借貸協議 DeFiPie (PIE)發推稱,其應用遭到黑客攻擊,目前團隊正在與安全審計公司合作尋求解決方案,建議所有流動性提供者從應用程序中提取所有流動性。目前在 DeFiPie 應用程序上持有資產不是安全的。據 CoinGecko 數據顯示,PIE 代幣 24 小時跌逾 66%。[2021/7/13 0:48:35]

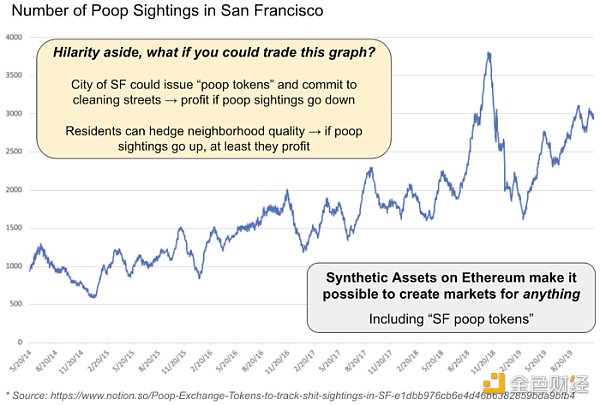

2019 年末,一些開發者腦洞大開,我們能不能創建一種合成資產來跟蹤三藩市內被發現的便便頻率?然后他們開發出了其原型。代幣的持有者中發現更多便便時獲利,而發行者則在便便發現量減少時獲利,他們共同使用一個報告便便出現頻次的信息傳輸機制。

便便交易可以成為三藩市地方政府的激勵措施。如果市政府發行便便代幣,他們就有動力清理街道以獲得報酬。對應的,市民也可以購買便便代幣來作為感情對沖,如果街道沒變得更干凈,至少他們能賺到一點錢。這只是一個簡單的例子,但展現了合成資產在各種各樣的市場中的潛力。

現場|比特大陸范建偉:ETH2.0影響力超IC0和DeFi,顯卡礦機需求量顯增:金色財經現場報道,11月7日,比特大陸在三亞召開了主題為“乘風破浪,再度起航”2020年礦業峰會。比特大陸超算中心研究院負責人范建偉表示,ETH2.0的影響力是以太坊歷史上最大的,預測它會超過之前的ICO和DeFi時期對ETH的影響。這種預期帶來了非常大量的顯卡礦機的需求、新增礦場及改擴建的10%的負荷一般而言都會配置顯卡機位。[2020/11/7 11:56:49]

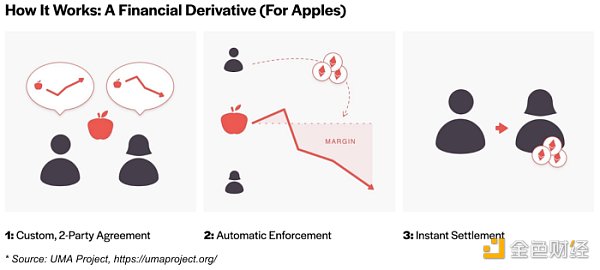

UMA 是一種合成資產協議,任何人都可以使用這套協議重新創造傳統金融產品、基于密碼學貨幣的稀奇古怪的產品等等。通過 UMA,兩個交易對手可以一起在無需許可的條件下創建任意金融合約,這些合約通過經濟激勵(抵押)來保證安全性,通過以太坊智能合約強制執行。由于以太坊是全球的開放的,準入門檻將大大降低,形成 “全球市場觸達(Unisversal Merket Access)”。

觀點:比特幣和DeFi將同步增長:Volt Capital投資者、DeFi支持者Imran Khan稱,“比特幣和DeFi將同步增長,我預計宏觀變化將有力推動比特幣的飛輪,DeFi是一個次飛輪。加密貨幣行業的這兩個部門服務于兩個不同的‘老板’:比特幣是為了篡奪貨幣主權而建立的,而DeFi則是為了篡奪傳統銀行業。”(Cryptoslate)[2020/7/22]

如今,UMA 社區正致力于開發代幣收益率曲線(例如?yUSD),但任何人都可以通過該平臺創建各式的金融合約。幾個簡單的例子:

基于密碼學貨幣的合約:密碼學貨幣期貨代幣,收益率曲線,永久掉期合約。

跟蹤密碼學貨幣或 DeFi 指標的代幣:比如,BTC 市值占比,DeFi 鎖定價值量走勢,去中心化交易所市場占有率走勢,或者其他任何指標。

傳統金融產品:美股與全球股票(如特斯拉股票幣或者蘋果股票幣),商業養老金計劃,保險或者其他年回報產品。

一些奇怪的東西:剛才提到的便便交易所,流行文化、表情包市場等等。

UMA 的定位是服務劇烈創新的金融市場中的長尾產品。就像便便交易所的例子那樣,這些合約有可能從根本上重新分配激勵,促成從零到一的創新。

*注:UMA 是 Coinbase Ventures 投資組合的成員公司

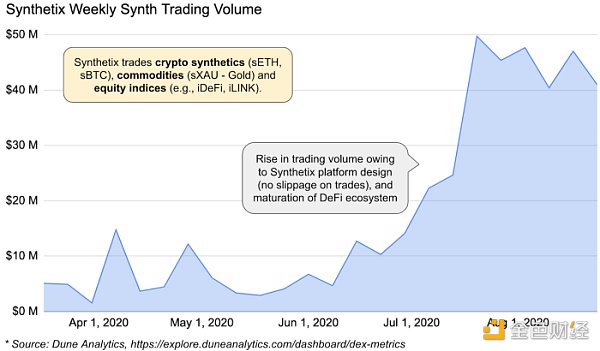

Synthetix 是在以太坊上為合成資產創造全球資金池的協議,可以促進各種資產類別(包括密碼學貨幣,股票和商品)的創建與交易,一切都在鏈上完成。

追蹤這些資產價格的代幣可以在 Synthetix 生態中交易,交易中會用到抵押、鎖定代幣和交易交易費的組合操作。值得一提的是,Synthetix 生態正在過渡為完全由 DAO 架構來運營,也就讓 SNX 代幣成為生態系統的核心。用戶可以鎖定 SNX 用作合成資產倉位的背書,同時收取交易費作為回報,而且 SNX 還是 DAO 的投票權代幣。

作為 DeFi 世界中領先的合成資產平臺,Synthetix 目前發行了超過?1.5 億美元的 “Synths” 合成資產。其中最重要的是 sUSD,其平臺下的穩定幣,市值直奔一億美元。

現在,Synthetix 主要提供基于密碼學貨幣的合成資產,如 sETH 和 sBTC,以及跟蹤資產組合的指數代幣,比如 sDeFi 和 sCEX。這些代幣的吸引力主要來自其獨特的市場設計,資產以信息傳輸機制傳入的價格交易,因此交易時不會出現價格滑動。

還有許多正在構建角度獨特設計新穎的合成資產平臺。有?Morpher、?DerivaDEX*、?FutureSwap、?DyDx?和?Opyn、?Hegic?或?Augur。

*注:DerivaDEX 是 Coinbase Ventures 投資組合的成員公司

合成資產是以太坊以及 DeFi 生態逐漸成熟以后形成的新的元件,但我們才剛剛開始,不應對其固有風險視而不見:

智能合約風險:智能合約是有可能被別有用心的人利用的,而合成資產很可能就是這類人的目標。

治理風險:這些平臺通常都是由協議安排的去中心化參與者管理的,管理效果在大規模平臺中還未經測試。

信息傳輸機制風險:許多合成資產都功能都依賴信息傳輸機制,不同的信息傳輸機制有其自身的信任假設及錯誤模式。

平臺風險:以太坊和其他底層區塊鏈平臺可能有擴展性不足的問題,在你最需要的時候無法施展其功能。交易費市場也可能不夠高效,搶先交易或者 griefing 攻擊都是棘手的問題。

然而我們總歸要找到風險與潛力間的平衡。合成資產代表了對現有金融市場開放的全球準入,是一個重要的元件。深入了解后你就能發現在各種各樣的市場背后其創新所在。

我們有可能用這些元件來創建新的金融市場,重新塑造激勵機制,改變我們的生活。

作者:?Justin Mart翻譯&校對:?Elisa & 阿劍

自八月底Sushiswap出現以來,短短半月已經掀起了許多風浪。三天鎖定7億美元價值的資產,5天鎖倉量突破10億美元,創始人拋售其錢包代幣,將控制權轉移后又返還了1.8萬枚ETH.

1900/1/1 0:00:00$YFI 出來后迅速成為 DeFi 頂流,席卷了整個 DeFi 加密圈,Yearn Finance 背后到底隱藏了怎樣的能量?如果把 DeFi 比喻為樂高游戲.

1900/1/1 0:00:00金色財經 區塊鏈9月18日訊? 去中心化金融(DeFi)最近呈現出爆炸性增長趨勢,一些協議能在短短幾個月內就聚集數億美元的鎖倉量.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00盡管每年第三季度對比特幣來說都是熊市,但整個加密貨幣市場似乎正在復制2017年的牛市勢頭。Altcoin的大幅回升,智能合約的繁榮帶來了最近的DeFi熱潮.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00