BTC/HKD-3.68%

BTC/HKD-3.68% ETH/HKD-4.02%

ETH/HKD-4.02% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-5.76%

ADA/HKD-5.76% SOL/HKD-7.77%

SOL/HKD-7.77% XRP/HKD-5.64%

XRP/HKD-5.64%各位鏈圈老鐵,

如果你們訂閱了我們這個日報,你肯定已經知道了經濟帶寬的概念——但是你們有沒有分析過相關數據?

如果 DAI 成了主流貨幣,會對 ETH 的價格帶來什么影響?

Synthetix 之類的協議會為 ETH 拉動多少需求?

為什么 ETH 的市值需要達到數萬億美元?

我愛死這個簡單的思維實驗了。

我們應該對這些數據持保留態度——沒錯,質押率可能會變動,現實也不會像本文中所作的假設那樣簡單。

但撇開這些瑣碎的細節,重點還是:

構建一個免信任型經濟體需要價值數萬億美元的經濟帶寬。

這對 ETH 來說意味著什么?

—— RSA

人們對構建在以太坊上的金融協議的需求越來越大。僅在過去一年,去中心化金融(DeFi)內鎖定的總價值就達到了 7 億美元以上。

MakerDAO 和 Compound 等項目利用以太坊的免許可型金融基礎設施來構建全球金融新范式。全球范圍內的用戶都可以通過 MakerDAO 來獲得免信任的穩定價值,通過 Compound 來獲得較高的出借資金利息率。

這些項目都凸顯了一個主題:所有這些金融協議都要注入免準入的、免信任的價值才能跑起來。那么這些價值從何而來呢?

答案是:既不來自美元,也不來自比特幣,而是來自以太幣。

簡而言之:

以太幣是一種免信任型價值,為以太坊的免許可型金融協議提供了經濟帶寬。

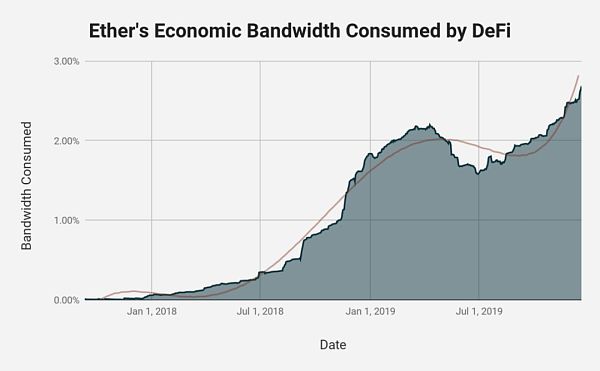

過去幾年來,這些金融協議所消耗的以太幣經濟帶寬越來越多。在 2019 年的下半年,去中心化金融(DeFi)所消耗的以太幣經濟帶寬大幅增長,目前已達到總經濟帶寬的 3% 左右。

觀點:ErgoDEX預計將在12個月內實現跨鏈DEX:據Cardano Daily推文指出,ErgoDEX是Cardano DeFi生態上,以Ergo為背景,將AMM(自動做市)和委托單簿相結合的跨鏈去中心化交易所,其特色是基于擴展UTXO模型,允許Ergo和Cardano兩個DeFi生態系統上不同類型交易所之間共享流動性。

目前,ErgoDEX正在參加“F5:借助項目催化劑實現Cardano DeFi生態縱向擴展”。

ErgoDEX預計將在3個月內完成合約測試,將在6個月內添加對集中流動性的支持,將在12個月內實現跨鏈DEX。[2021/6/23 0:00:23]

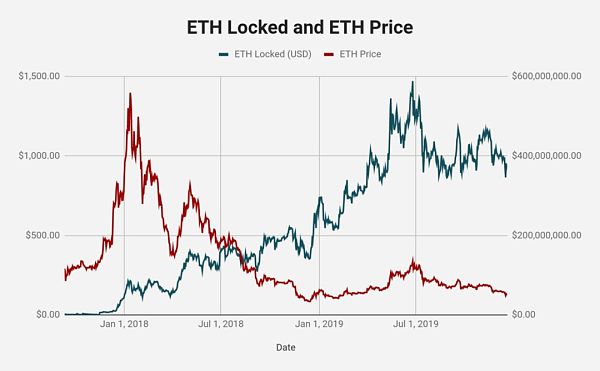

截至 2020 年初,去中心化金融已鎖定 300 萬 ETH 。不妨直說,DeFi 對以太坊免信任型經濟帶寬的使用,是在 2018 年 1 月 ETH 飛漲之后才起來的。但是,雖然以太幣的價格在 2019 年持續下降,去中心化金融鎖定的以太幣數量直到今天仍在增加。

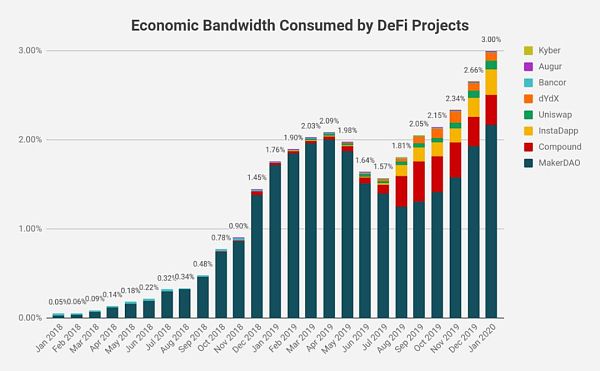

在 2019 年之前,去中心化金融主要由兩個項目組成:MakerDAO 和 Bancor 。從那時起,市場上出現了數十種新型金融協議,在這個新經濟領域各自開疆拓土。雖然 MakerDAO 在免許可型金融領域依然占據主導地位,消耗了總帶寬的 2% 以上,但是我們發現,其它借貸協議、衍生品、去中心化交易所和去中心化金融產品在以太幣經濟帶寬方面的競爭愈發激烈。

我們已經看見 Compound 、Uniswap 和 InstaDApp 出現了爆炸式增長,各自提供了用于借貸、貨幣兌換和零摩擦資產管理的免許可機制。

所有這些項目都在享用以太坊的免信任型經濟帶寬。截至 2020 年 1 月, Compound、InstaDApp 和 Uniswap 所消耗的帶寬分別占 0.34% 、0.29% 和 0.10%。

觀點:以太坊2.0推出過程并不一定順利,用戶質押前需注意三點:11月24日消息,今日以太坊2.0存款合約地址余額成功達到524288枚ETH,達成啟動以太坊2.0創世區塊的最低要求,未來質押ETH變得更加有趣,外媒Cryptomode網站發文對此提出了三點注意事項:第一,質押資金將被長期鎖定,在第1階段啟動之前,將不可能移動任何抵押的ETH,可能需要幾個月甚至幾年的時間;第二,最高獎勵不會持續很長時間,隨著越來越多的驗證器在網絡上運行,獎勵將不斷減少,一旦投入一百萬個以太坊,獎勵將從每年22.95%下降到16.62%;第三,選擇信任第三方以太坊2.0驗證程序的用戶可能面臨更多問題,資金不受控制,加收服務費等。總而言之,即使達成創世區塊最低要求,以太坊2.0的推出過程并不一定像人們最初想象的那樣簡單。(Cryptomode)[2020/11/24 21:57:32]

還有一個免許可型金融協議 Synthetix 今年也出現了驚人的增長。Synthetix 是一種構建在以太坊上的免許可型合成資產發行協議。雖然該協議鎖定的價值總計已達 1.6 億美元,但是我們在該圖中并未列出該協議,因為它并未使用以太幣作為免信任型價值來質押生成合成資產。無論如何,目前還沒有——下文會詳述。

雖然對以太幣免信任型經濟帶寬的爭奪使用愈發激烈,我們目前只看見了冰山一角。從歷史上來看,在 2016 年,ETH 的總價值為 11 億美元,The DAO 消耗了 1.5 億,占當時總經濟帶寬的 13.3% 。

以太坊社區目前正處于發展初期,可以通過以太幣經濟帶寬的消耗情況來衡量一個應用的熱門程度。如果免許可型金融是用 ETH 的價值來驅動的常見,那么全球金融中幾個最大的金融協議每個吃掉 5~10% 的經濟帶寬,應當不是什么意外的事。

觀點:以太坊價值被低估,其市值正在緩慢而穩定地接近比特幣:7月15日消息,Consensus Sys 分析師 John Lilic 在推特上引用其在1月5日發布的一條老推文提醒加密社區,以太坊的價值被低估,其市值正在緩慢而穩定地接近比特幣。Lilic指出,比特幣的市值現在是ETH的6.3倍,而今年年初是10倍。(CryptoPotato)[2020/7/15]

畢竟,要成功構建一個免許可且免信任的全球金融體系,需要大量經濟帶寬來支撐。

要想構建一個免信任經濟,你就需要免信任價值。免信任價值意味著要有無需信任某個機構就能完成結算的去中心化密碼學原生資產。BTC 和 ETH 可以在各自的網絡中被視為免信任型資產。

這些免信任型資產的總流動價值就是該網絡的免信任經濟帶寬。換言之,以太坊的總經濟帶寬(以美元計)就是以太幣的流動市值。

高經濟帶寬對于以太坊免許可型金融的成功至關重要。經濟帶寬越高,網絡的底層免信任型資產可支持的金融資產就越多。如果以太幣的價值(以美元計)上升了 10 倍,以太幣就能為價值 10 倍的金融資產充當質押物。

然而,當前的以太坊總帶寬僅有 162 億美元,甚至無法支撐一個小國家的經濟,更別說全球經濟體系了。

幸運的是,目前并不缺乏潛在市場。全球債務規模為 250 萬億美元,衍生品市場規模為 542 萬億美元,以及股票市場的總價值將近 90 萬億美元。傳統資本市場體量非常大。

那就讓我們看一下,若要從傳統經濟市場處分得一小杯羹,需要多少以太坊經濟帶寬。

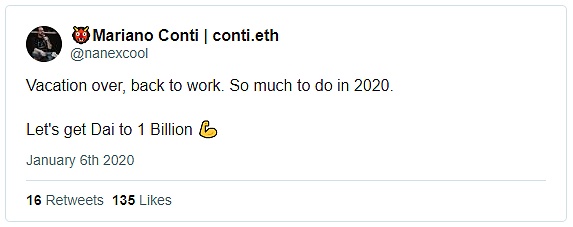

MakerDAO 的智能合約負責人 Mario Conti 的目標是,截至 2020 年,DAI 的流通量要達到 10 億。

觀點:委內瑞拉人正轉向Dash等加密貨幣:據推特用戶反映,富國銀行決定停止為其部分委內瑞拉客戶(其中許多是中小企業)提供現金轉賬服務Zelle。委內瑞拉人正在轉向Dash和其他去中心化加密解決方案。(Beincrypto)[2020/6/6]

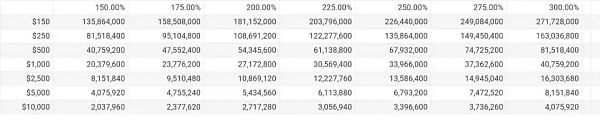

假設這一目標實現,且該系統的其它因素都保持不變的話。MakerDAO 的質押率在 250% 左右,以太幣的價格一直維持在 150 美元左右,流動供應量在 1.08 億個以太幣左右。此外,為了簡便起見,我們假設以太幣構成了 Dai 的質押資產的 100% 。

如果按照當前的價格,Dai 的流通量要達到 10 億的話,截至 2020 年必須鎖定以太幣流通量的 15.34% 才能為 Dai 提供充足的經濟帶寬并實現 Conti 的目標,比 2016 年 The DAO 處于巔峰期之時還要高出幾個百分點。

現在,假設以太幣行情很好,價格漲到了 500 美金,但是還不到歷史最高價的一半。假設質押率依舊是 250% 左右,MakerDAO 系統中僅需鎖定以太幣流通量的 4.6% 左右,相比目前 2% 的占比翻了一番,與目前整個去中心化金融市場的帶寬消耗量占比持平。

以太坊的目標是成為免許可型金融的基礎設施,即,一個由免信任型資產支持的數字原生金融系統。由于 Dai 是一種穩定的以太幣,被視為免許可型金融的主要交換媒介,我們本質上可以將 Dai 的潛在市場視為法幣及其貨幣供應的市場。

如果 Dai 在阿根廷普及,會怎么樣?

現在,讓我們假設 Conti 的祖國阿根廷開始接受 Dai 作為主要貿易貨幣,而阿根廷比索的需求量卻在下降。據報道,阿根廷的 M1 貨幣供應量在 2019 年 10 月為 266.4 億美元。(注:M1 指的是一個經濟體內可用于支付的所有資產和資金。這些資產和資金包括實物紙幣和鑄幣、活期存款、旅行支票和其它存款。)

鑒于當前阿根廷金融體系的狀況,假設 Dai 取得了巨大的成功,占據了阿根廷 M1 供應量的 51% ,即,Dai 的流通量達到了 135.8 億。

觀點:比特幣與其他資產存在廣泛而長期的低相關性:Three Arrows Capital首席執行官Su Zhu發推表示,沒有一種資產在其他資產下跌時會自動上漲。你能期望的是廣泛而長期的低相關性,比特幣確實表現出了這種低相關性,其價格仍遠高于2019年12月的低點。[2020/3/10]

假設質押率依然是 250% ,且當前以太幣的價格為 150 美元左右,若要讓 Dai 的總供應量達到 135.8 億,MakerDAO 系統就需要鎖定 2.264 億個以太幣(占總流動供應量的 208.4% )。

根據以太坊的發行方案來看,這顯然是不可能的,但這確實體現了經濟帶寬的重要性。

要讓 MakerDAO 生成如此多的 Dai ,唯一一個切實的方法就是讓以太幣的經濟帶寬再上升幾個指數級。(或者,通過提高質押物中信托資產的比例,代價是 Dai 系統要求更多的信任)。

因此,為了讓阿根廷獲得一種可持續的經濟帶寬來作為其主要交換媒介,以太幣的價格需要達到 2500 (鎖定以太幣流動供應量的 12.5%)乃至 10000 (鎖定以太幣流動供應量的 3.13%)。

-根據不同的以太幣價格和質押率,要達到阿根廷 M1 供應量的 51% (135.8 億美元)需鎖定的以太幣數量-

上述論述僅針對阿根廷而言

雖然 135.8 億的 Dai 流通量看似驚人,但是對于未來或將建立的全球免許可型經濟體系來說,這只是很小的一部分,畢竟傳統資本市場的總價值就高達數百萬億美元。

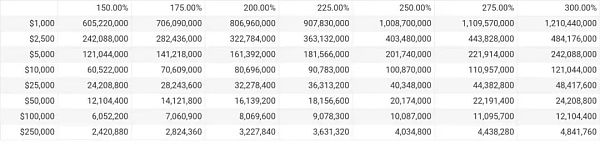

我們再進一步推理下去,假設 Dai 開始與美元競爭,成為一種全球貿易貨幣形式。已知美元的 M1 貨幣供應量達到了 40340 億,假設 Dai 在其中占到了 10% ,則其流通量達到了 4034 億。

假設質押率為 250% 左右,需要多少以太幣經濟帶寬才能鑄造出這么多 Dai 呢?

即使是按以太幣的歷史最高價格 1400 美元來算,需鎖定 663.1% 的總流動供應量才能為 4030 億的 Dai 流通量提供足夠的帶寬。

我們需要更多經濟帶寬。

假設 MakerDAO 中鎖定了總流動供應量的 46.42% ,比 2016 年 The DAO 巔峰期高出 3.5 倍,以太幣的價格必須達到 2 萬美元才能為數千億 Dai 流通量提供足夠的經濟帶寬。

如果僅鎖定 18.57% 的以太幣流動供應量,以太幣的價格就要達到 5 萬美元。

最后,如果按照目前消耗率范圍來鎖定以太幣的話,大約要鎖定 大約 3.7% 的總帶寬,以太幣的價格必須超過 25 萬美元,也就是說,總的免信任型經濟帶寬(流動市值)要達到 27 萬億美元。按照今天的 160.2 億美元市值,還要漲 1665 倍才夠。

-根據不同的以太幣價格和質押率,要達到美國 M1 供應量的 10% (4034 億美元)需鎖定的以太幣數量-

等等,不止如此……

我們僅概述了 MakerDAO 這一個實現免許可且免信任型穩定價值的金融協議。然而,有數十種新興金融協議在爭奪經濟帶寬,并且都針對不同的潛在市場。

目前,最大的資本市場是衍生品市場,截至 2019 年 6 月,其名義合同價值達 640 萬億美元。

有了這個數據,我們來假設以太坊的免許可型金融未來將吸收全球衍生品的 0.1% ,其名義合同價值達 6400 億美元。

目前為止,基于以太幣的衍生品的質押率(的安全性)尚未經過充分檢驗。因此,我們無法依賴流通市場數據,只能假設質押率。考慮到這一點,我們可以根據目前市場上不同的金融協議對質押率進行相對公平的假設。MakerDAO 的平均質押率為 250% ,而衍生品發行協議 Synthetix (其原生資產是 SNX)的平均有效質押率為 714% 。

鑒于衍生品在本質上比 MakerDAO 的免許可型穩定價值系統更具波動性,且以太幣在本質上比 SNX 更具流動性,我們可以假設生成代幣化衍生品所需的質押率在 250%-750% 之間。

因此,我們來假設將以太幣等免信任型流動資產作為質押物的衍生品合約的基礎質押率為 350% 。

將以太幣作為質押物的代幣化衍生品如果要達到 6400 億美元(占以太幣流動供應量的 18.67% 左右)的話,需要以太坊提供價值 12 萬億美元的總經濟帶寬,每個以太幣的價格要達到 10 萬美元。

再進一步假設以太坊捕獲了現有衍生品價值(640 萬億美元)的 1% 。以 350% 的質押率以及 18.67% 的流動供應量來算,以太幣的價格最終要達到 100 萬美元,才能為價值 6400 億美元的衍生品提供足夠的經濟帶寬。

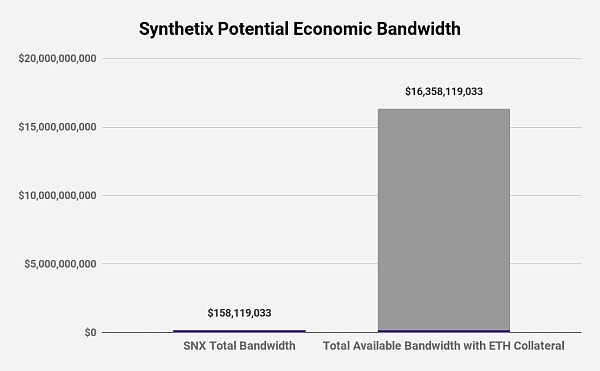

從目前的數值來看,我們可以想象到,Synthetix 幾乎不可能僅僅依靠其原生代幣 SNX 成功捕獲足夠多的價值,來為現有的資本市場提供足夠的經濟帶寬。

該協議必須增加其他流動質押物類型,從而擴大其經濟帶寬。

由于目前已有超過 86% 的代幣流通量被用來充當合成資產的質押物,該協議正在逐漸達到飽和。幾乎沒有空間留給其他代幣了。因此,該協議只能依靠 SNX 價格上漲來擴大其潛在經濟帶寬了。但是,如果將以太幣作為一種免信任質押物,該協議的總帶寬會擴大 100 倍以上,從而創建出一系列全新的資產。

在 2019 年 9 月,Synthetix 社區開始討論要不要新增以太幣作為該協議的質押物。通常來說,鑒于上文圖表及其對該協議經濟帶寬的影響,這應該是明智的選擇。(RSA 注——Synthetix 正計劃于 1 月 30 日之前將以太幣納入其質押物類型)

簡而言之,一旦引入了以太幣等流動性更強的免信任型質押物類型,Synthetix 就可以發行更多資產。

為了實現這一目標,Synthetix 社區首先要弄清楚的一點是,如何鞏固新質押物的經濟模型,并確保在 Synthetix 協議利用不同類型的質押物發行合成資產的過程中,SNX 代幣的價值會不斷增長。

如果以太坊打算創建出一個兼具免許可性和免信任性的新型經濟系統,那么將來對以太幣這一經濟帶寬的需求會很強勁。

如果你有足夠的耐心的話,去中心化金融和免許可型金融勢必會在接下來的 20 年迎來驚人的增長。這一金融體系將惠及全球數十億人口。

希望本文能夠激發各位讀者對免信任型經濟帶寬及其在免信任型經濟體中重要性的思考。當然了,在思考的過程中,不應盲目相信具體的數據。

簡而言之,若要讓一個去中心化智能合約平臺通過其原生資產來為世界創造一個兼具免許可性和免信任性的經濟體,其原生資產必須提供價值數萬億美元的經濟帶寬。目前還沒有哪一種密碼學資產能夠提供足夠多的經濟帶寬來應對這一挑戰(哪怕所有密碼學資產加起來都不行)。

因此,通往去中心化未來的道路上,我們在取得突破之前還有一段漫長而精彩的路要走。

(完)原文鏈接:https://bankless.substack.com/p/the-trillion-dollar-case-for-eth-eb6作者: Lucas Campbell翻譯 & 校對: 閔敏 & 阿劍你可能還喜歡:

區塊鏈監控器Whale Alert的分析表明,Ripple聯合創始人Jed McCaleb在2014年至2019年之間售出了超過10億個XRP,而且還有更多待售.

1900/1/1 0:00:00DeFi代表什么?代表去中心化金融。牛市的基礎是什么,是二級市場行情大漲,兩者似乎關系密切,但事實如此嗎?DeFi又被稱為開放式金融,可以提供一套工具,使世界各地的任何人都可以參與金融服務,同時.

1900/1/1 0:00:001月31日消息,超級賬本(Hyperledger)聯盟正式發布了其企業分布式賬本(DLT)平臺Hyperledger Fabric的2.0版,據悉,該版本增加了幾個主要功能.

1900/1/1 0:00:00特斯拉股價2020年1月一路飆升36%,有人甚至將本月特斯拉的表現與2017年比特幣的牛市相比較 CEO埃隆馬斯克最近對比特幣和其他加密貨幣的未來分享了自己喜憂參半的看法 照片:Paul Hen.

1900/1/1 0:00:00前言:本文作者是一位堅定的比特幣支持者,所以他的觀點也毫不奇怪。作者認為ETH從長期看無法維持其貨幣溢價,他從以太坊的貨幣政策、節點集中化可能、第二系統綜合癥、依靠DeFi應用實現價值累積的脆弱.

1900/1/1 0:00:00比特幣在連續震蕩了三天之后,昨天出現了大幅度下跌,并且跌破了8300美元,一度跌至8264美元.

1900/1/1 0:00:00