BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-3.45%

ETH/HKD-3.45% LTC/HKD-2.19%

LTC/HKD-2.19% ADA/HKD-5.49%

ADA/HKD-5.49% SOL/HKD-7.94%

SOL/HKD-7.94% XRP/HKD-4.52%

XRP/HKD-4.52%原標題:NFT抵押借貸的簡單思考

引子

說回抵押借貸,對于FT而言,抵押顯然需要承擔一定的流動性成本:面對代幣上漲,無法出售并獲利;面對代幣下跌,只能被動持有。

而對于長持頭部NFT項目的機構或核心玩家來說,也許本就沒有出售的意圖,因此在需要資產變現時,抵押借貸是值得考慮的選擇。而頭部NFT的價格也相對穩定。

進一步來說,出于投機目的,散戶手中的NFT可能存在頻繁買賣換手,并且NFT的總價值整體不高,相對而言不適合進行抵押。

因此,認為短期內NFT借貸會是小眾賽道,以面向頭部/藍籌NFT持有者為主。

三類項目點對點模式

觀點:長期來看 DeFi熱潮終將利好以太坊:以太坊奶王Ryan Sean Adams在其最新的Bankless newsletter中指出,一些頂級的DeFi代幣,即COMP、AAVE和SNX,在過去一周內大幅上漲,但以太坊同期僅勉強達成了3%的漲幅。Adams在分析了空頭和多頭的觀點后總結稱,看漲的觀點更有可能是準確的,原因有三個。首先,鎖定在DeFi中的ETH數量顯著增加。自從COMP代幣分發開始,另外40萬枚ETH已經被鎖定在DeFi智能合約中,現在被鎖定的ETH總數已經超過300萬枚。

此外,Adams還提到,一位基金經理正在調整其投資組合以減少比特幣,并增加以太坊。今年早些時候,有報道稱,今年開采的所有以太坊中,超過一半被灰度購入,進一步鞏固了機構勢頭轉變的說法。

第三個原因來自Protocol Sink理論,即擁有最高結算保證的DeFi協議成為加密銀行——甚至可能是商業銀行和國家銀行的基礎層。

除此之外,看好以太坊的另一個原因是ETH 2.0的推出,這將預示著PoS和Layer 2可擴展性解決方案的出現。同時,以太坊的鏈上指標也在不斷改善,創下歷史新高。(BeInCrypto)[2020/6/23]

研究:從長期來看加密貨幣是風險最高的資產類別:金色財經報道,最近一項針對新冠肺炎危機后金融市場“回報持續性”的研究發現,加密貨幣恢復正常價值的能力最差,尤其是在非常高的沖擊水平下。此外,盡管整個加密貨幣資產類別在金融資產中表現出了最高的反應性和回收率,但以太坊卻沒有提供沖擊后向長期均衡復蘇的空間。另一方面,萊特幣和比特幣只能在較低程度的沖擊下提供了一些希望。報告的結論是:“這對比特幣的‘安全港’特性提出了質疑。我們的分析表明,就收益的不可預測性而言,從長期來看,加密貨幣是風險最高的資產類別。”[2020/6/4]

在DeFi借貸中,Aave的前身Ethlend采用的就是點對點模式。

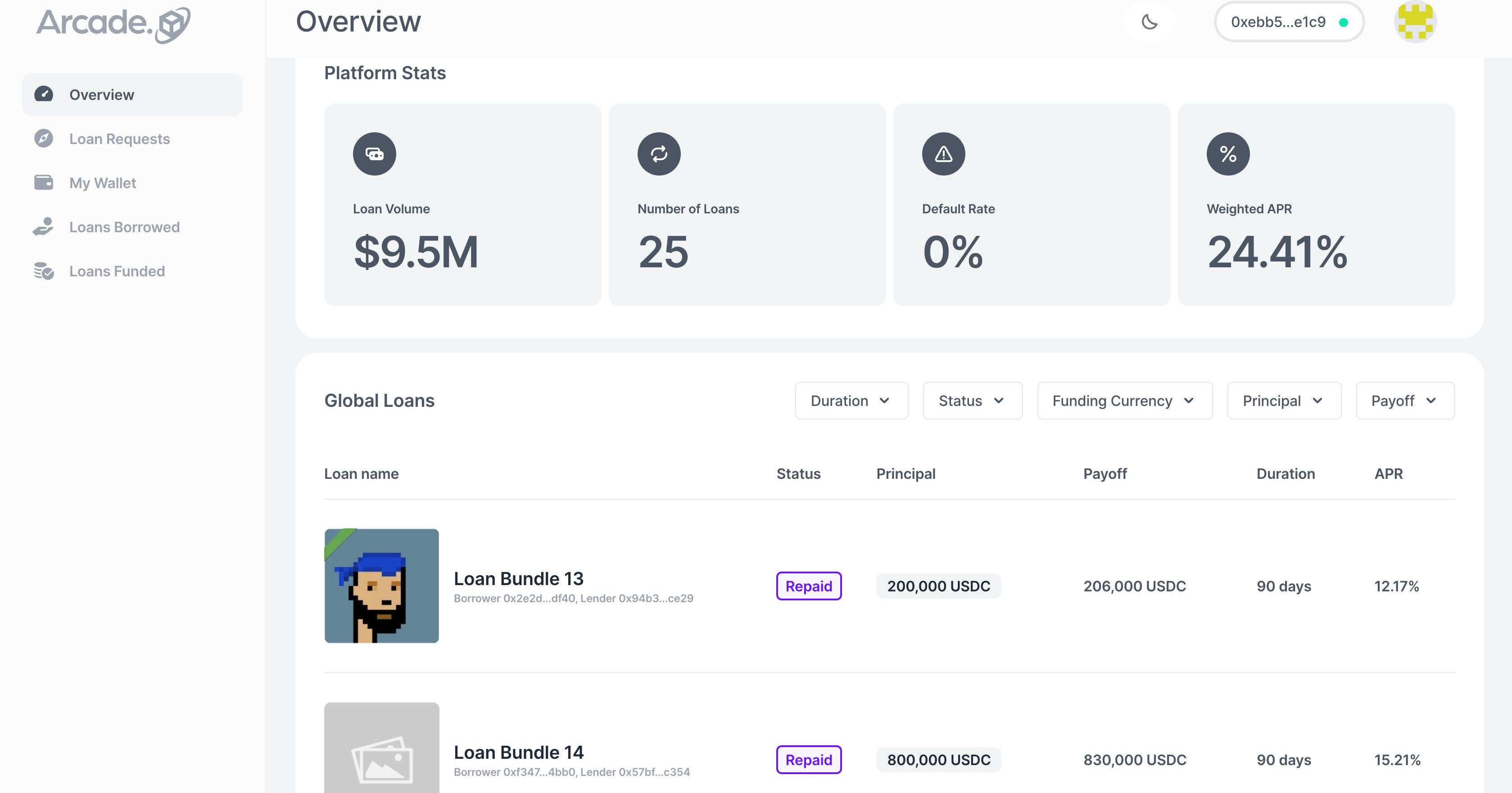

Arcade與之類似,其AssetWrapper合約支持打包抵押ERC721、ERC1155、ERC20資產,隨后將生成wNFT。借方設置借款額、償還金額、幣種及時間后,將wNFT抵押,之后則等待貸方匹配訂單。Arcade在未來的版本中將添加分期還款的模式。

聲音 | CryptoOracle聯合創始人:從長期來看比特幣是避風港:金色財經報道,CryptoOracle聯合創始人Lou Kerner在接受采訪時表示,我認為比特幣的長期前景一個安全的避風港。在冠狀病產生巨大影響的世界中,我認為其對比特幣的影響可能比幾乎其他任何事務都小。[2020/2/28]

需要注意的是,Arcade不設置自動清算,如果發生違約情況,在貸方claim抵押品之前,借方仍然可以償還貸款。

對于點對點的平臺來說,借貸需求能否及時得到響應,與平臺的用戶體驗直接相關。Arcade的平臺數據中暫未提供匹配的平均等待時間。據團隊成員所說,BAYC和CryptoPunks地板價的借貸請求基本能夠實現即時響應。

聲音 | 江卓爾:長期來看7000-8000美元買入是牛市前最后一次上車機會:江卓爾剛發微博稱:“上一輪牛市有一個很有意思的數據,牛市期間每一輪最大跌幅,都精確地落在了40%左右,偏差為35%~45%。本輪跌幅44.3%,已經非常接近上一輪兩次出現的45%跌幅,是否能延續歷史慣性,在45%位置止跌?我覺得有可能,但幣價短期要問上帝,我說了不算。至于長期嘛,7000-8000美元這價位買入,應該是牛市前最后一次上車機會了。”[2019/9/28]

另外,NFT與FT的不同之處也在于,同系列的NFT各不相同,貸方難以對稀有度高的NFT進行評估,或是借貸雙方對抵押品的估值產生分歧,增加了借貸的不確定性。

目前Arcade的平臺總貸款額來到了950萬美元,支持49個NFTCollection。去年12月底,Arcade拿到了1,500萬美元的A輪融資,由PanteraCapital領投。

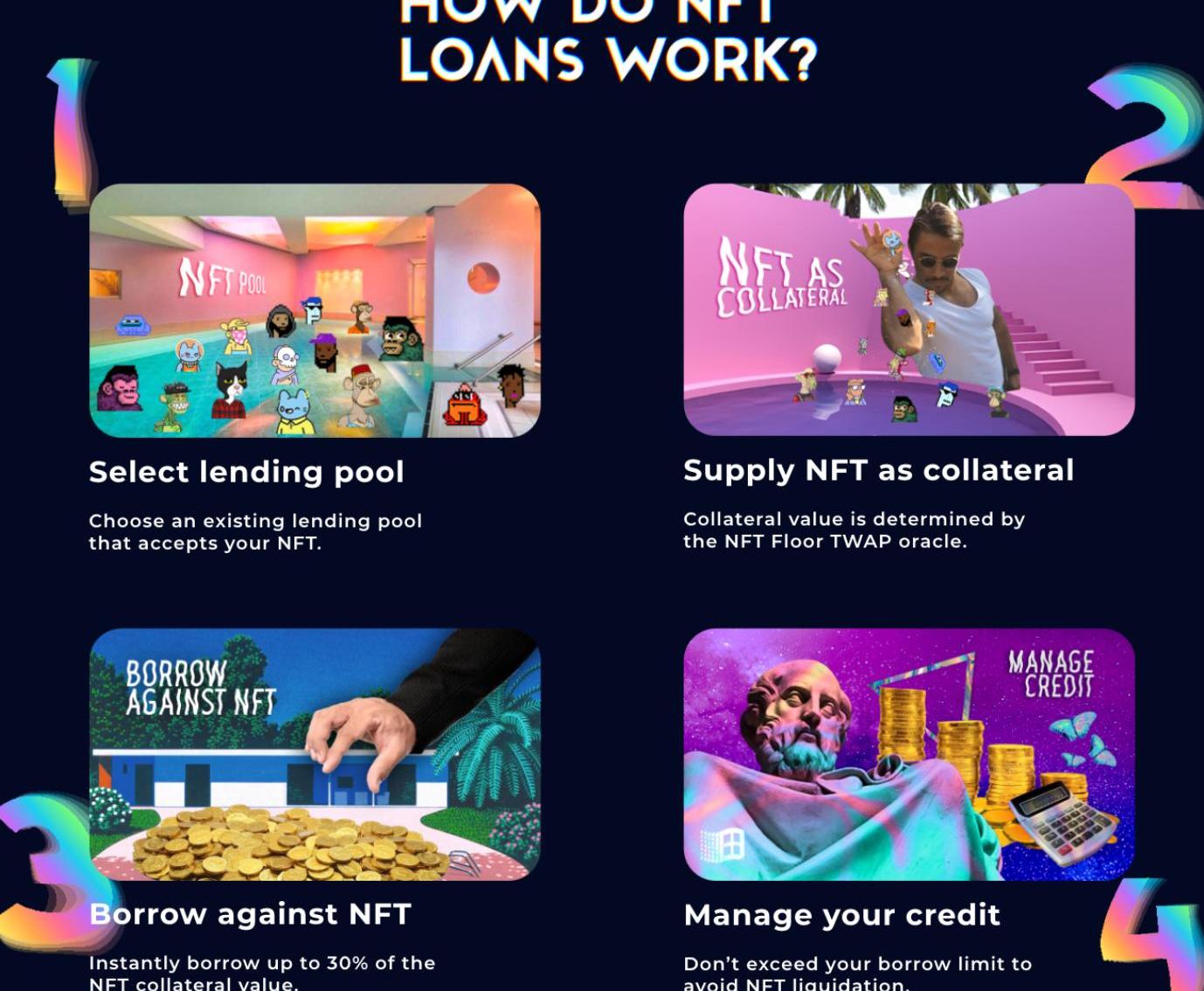

資金池模式

第二類是與Aave、Compound近似的資金池模式,例如DropsDAO。

這種模式下,貸款沒有到期日,利率根據資產的利用率計算得出。NFT的實時價格采用預言機進行報價。

有關點對點模式和資金池模式的優缺比較,DyoHu在這篇文章中有更為詳細的闡述。

對于稀有度高的NFT,在資金池中的價值實際上被稀釋,使得這部分NFT的貸款價值比不劃算。

整體而言,資金池模式較為復雜,存在價格被惡意操控和連環清算的可能性。在NFT市場整體流動性一般的情況下,有著較高的系統性風險。在去中心化NFT借貸的發展初期,點對點模式相對更穩定可靠。

中心化模式

去年年底,數字資產金融服務機構Nexo與三箭合作,推出了中心化的NFT借貸業務。交易所Kraken也計劃推出相同業務。

Nexo提供的相當于OTC服務,需要填寫簡單的KYC申請表。目前僅支持BAYC與CryptoPunks作為抵押品,抵押的NFT價值必須超過50萬美元,年化借貸利率約為15%,貸款價值比在10%-20%之間,即價值50萬美元的NFT可以獲得5萬-10萬美元的貸款。

中心化的NFT借貸模式適宜機構采用,而對于CryptoOG來說可能顯得不那么native。

ClosingThoughts

類比看看現實中的藝術品市場,受疫情影響,2020年的全球藝術品交易額較上年下跌22%,仍超500億美元——僅從數字上看,藝術品抵押似乎有不錯的市場。

然而,藝術品的鑒定本身眾說紛紜、缺乏權威擔保,估值困難;并且因為缺乏流動性,即便清算后,抵押品能否變現脫手也是未知數。為了彌補這部分的風險敞口,傳統典當行壓價嚴重,往往只提供非常小的貸款價值比。

說回NFT,與傳統藝術品相比較,NFT的真假鑒定只需要檢查合約地址;估值有同系列NFT的地板價作參考;線上交易的形式使得變現也相對容易。在技術面和可操作性上,NFT借貸面臨的問題相對更少。

近期的Azuki很快躋身OpenSeaNFT交易量第8位,類似的藍籌在未來也許會更多地涌現。以CryptoPunks和BAYC為代表的頭部NFT、以Doodles和Azuki為代表的藍籌,以及Sandbox和Decentraland的地塊,在未來會率先成為NFT借貸的主打標的。

撰文:Jiawei

Web2與Web3的融合, 不可逆轉且大勢所趨, 元宇宙中會誕生一個無限增量市場,而對于規則、標準與話語權的搶奪,會是Web2和Web3融合的主戰場.

1900/1/1 0:00:00區塊鏈索引服務依賴于合約事件來幫助歸檔數據,并在一個漂亮的用戶界面中給我們提供交易記錄,其通常被稱為“區塊瀏覽器”,比如Etherscan.

1900/1/1 0:00:001.一文了解2022地方政府工作報告中的區塊鏈/元宇宙全國兩會召開在即,近日2022年全國31個省區市兩會全部閉幕。與過去兩年一樣,區塊鏈多次被提及.

1900/1/1 0:00:00近期,Roblox和Meta公布了第四季度的財務報告,在財報發布一日后,股價大跌。作為市值一度超過1萬億美元的世界第六大公司Meta,股價大跌4%,市值降至5650億美元,甚至跌出了世界前十列,

1900/1/1 0:00:00元宇宙近期得到許多大企業的關注。怎么切入進元宇宙市場,不同公司有不同的做法。例如微軟、Roblox以及騰訊希望從游戲行業來切入布局元宇宙,而有的公司則是從算力方面切入,希望能夠在元宇宙領域中占有.

1900/1/1 0:00:00金色財經報道,加密貨幣交易所FTX周一宣布推出其首個慈善基金FTXFutureFund,計劃在今年至少分配1億美元,最多部署10億美元.

1900/1/1 0:00:00