BTC/HKD-3.92%

BTC/HKD-3.92% ETH/HKD-6.93%

ETH/HKD-6.93% LTC/HKD-4.02%

LTC/HKD-4.02% ADA/HKD-6.66%

ADA/HKD-6.66% SOL/HKD-3.06%

SOL/HKD-3.06% XRP/HKD-7.43%

XRP/HKD-7.43%歷史不會重演,但總會驚人的相似。這句老生常談的話放在加密市場中似乎格外的應景,縱觀加密市場不長不短的十余年發展歷程,我們能夠發現很多影響這個行業發展走向的大事件大都發生在下半年,其中又以第四季度更為集中。比如2008年10月底,比特幣的白皮書發布;2013年11月28日,比特幣價格首次突破1000美元;2017年11月28日,比特幣交易價格首次突破10000美元;同年12月18日,芝加哥商品交易所正式發行比特幣期貨合約,而一周之前芝加哥期權交易所也搶先推出了比特幣期貨。有意無意之間,歸結于巧合或者說是冥冥之中,加密市場上的第四季度似乎注定不會是平平淡淡。

現在再次來到2021年的第四季度,我們看到,加密市場中也大有風云突變之勢。在今天的文章中,我們將以推動本輪牛市的主要機構投資者代表——加密資產管理公司灰度投資和當下風頭正盛的比特幣ETF為主線,來回顧、審視一下進入第四季度以來,有哪些值得關注的大事件,以及循著這些線索,還能夠解讀出什么有價值的信息。

新火科技控股:與“Huobi Hong Kong”并無任何業務或股權上的關系:金色財經報道,新火科技控股(01611.HK):本公司注意到,加密貨幣交易所火必于2023年5月26日發布推文,宣布火幣香港“Huobi Hong Kong”準備為用戶提供加密貨幣交易服務。本公司董事會特此澄清,本公司與“Huobi Hong Kong”并無任何業務或股權上的關系。

此前報道,Huobi 創始人李林此前曾針對 Huobi HK 是否與李林個人有關,以及 Huobi App 重新使用“火幣”字樣等問題在社交媒體發文表示,2022 年 10 月 8 日后,其個人不再是 Huobi(火必) 股東,之后 Huobi(火必) 的任何經營活動與李林個人無關。同時要求 Huobi(火必) 公司立即停止使用中文“火幣”、“火幣”的侵權行為。[2023/5/29 9:49:09]

時隔五個月,GBTC再現超過20%的負溢價

美聯儲5月加息25個基點的概率為37.6%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為62.4%,加息25個基點至5.00%-5.25%區間的概率為37.6%;到6月降息25個基點的概率為0%,維持利率不變的概率為62%,累計加息25個基點的概率為37.8%,累計加息50個基點的概率為0.2%。[2023/3/30 13:34:08]

作為灰度投資旗下市值最大的單一資產信托基金,GBTC憑借386.83億美元的總價值穩居首位,同時也成為加密市場中分析師們重點關注的對象,畢竟以GBTC的地位和體量來看,在當下的加密市場中,仍然是有相當的風向標式的意義。

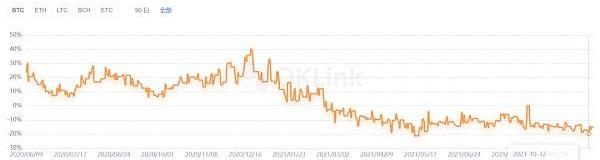

在上周二,也就是香港時間10月12日,據OKLink鏈上大師統計,GBTC在二級市場的溢價率再度跌至-20.06%,而上次GBTC的溢價率觸及-20%還是在上半年的5月12日~15日期間,最低跌至-21.23%。

Metaplex與Magic Eden爆發Solana鏈上NFT標準糾紛:12月9日消息,Solana鏈上NFT標準創建機構Metaplex在社交媒體發文,指責Solana鏈上NFT市場Magic Eden在領導一場“協調壓力運動”,試圖控制其構建的NFT標準,包括設置代幣參數和功能。此外,Metaplex還指責Metaplex協議開發人員Jordan Prince是Magic Eden的同謀。此外,為了應對Magic Eden潛在的壟斷行為,Metaplex表示將發布“分散Solana NFT標準控制權”的計劃,還宣傳不會隨意安撫一個“惡意行事的團推”。

Magic Eden隨后在社交媒體發文稱Metaplex誣陷他們試圖在Solana鏈上控制NFT標準,目前已和其他Solana建設者就去中心化NFT標準計劃向Metaplex提供反饋,但Magic Eden暗示Metaplex對Solana鏈上NFT標準有不當影響。[2022/12/9 21:33:39]

摩根大通加密錢包已在美國成為注冊商標:11月21日消息,美國商標律師Mike Kondoudis發推稱,美國專利商標局已于11月15日批準摩根大通申請注冊的J.P. MORGAN WALLET商標,涵蓋虛擬貨幣轉賬與兌換、加密支付處理、虛擬支票賬戶和金融服務。[2022/11/22 7:53:54]

GBTC在二級市場的溢價率走勢,數據來源OKLink鏈上大師

一般來說,當GBTC在二級市場的溢價率為負數時,就意味著GBTC的市場價已經低于其單位凈資產,通俗的說,如果此時從一級市場申購并持有GBTC的成本是高于從二級市場直接買進的,粗略的分析,造成這種情況的根本原因還是可以追溯到GBTC在二級市場上對投資者的吸引力下降,最終導致供過于求。

不過,如果從細節來看,結合當時加密市場的整體環境對比,能夠發現這兩次GBTC溢價率跌至-20%以下的原因有很大不同。5月中旬的GBTC出現較大的負溢價,主要原因在于以比特幣為代表的加密市場短時間內大幅下挫,導致市場投資者恐慌情緒蔓延,拋售行為嚴重,在強大的拋壓之下,使得GBTC在二級市場的價格持續下跌,負溢價率拉大;而上周的GBTC出現超過20%的負溢價,以后來者的視角看,其原因很大程度上在于市場投資者受到比特幣ETF即將獲批上線的潛在利好刺激導致。所以從持續時間上看,五月中旬的負溢價率情況維持的時間更長,同時負溢價的程度也要更大一些。

諾獎得主埃里克·馬斯金:加密貨幣過于流行令人擔憂:5月16日消息,近日,在2022政府與市場經濟學國際研討會上,2007年的諾貝爾經濟學獎得主,政府與市場經濟學國際學會聯合主席埃里克·馬斯金對比特幣進行了十分嚴厲的抨擊,并對中國禁止加密貨幣表達了贊賞。埃里克·馬斯金認為,貨幣最初發明,就是為了使商品交換更容易。不幸的是,比特幣一出現,我們又回到了原始的以物易物的方向。故此,埃里克·馬斯金認為,隨著各國創建標準央行貨幣的數字形式,比特幣的所謂優勢也將不復存在。不僅如此,比特幣等加密貨幣可能帶來非常大的危害。埃里克·馬斯金認為其潛在危害體現在兩方面。

一是貨幣政策,逆周期貨幣政策。每個負責任的政府都會把貨幣政策作為可用的重要工具之一,一方面用來對抗經濟衰退,另一方面可以對抗通貨膨脹。當經濟陷入困境時,政府將增加貨幣供應量。這就使得獲得信貸更容易,從而有助于經濟擺脫衰退。但當經濟繁榮時,央行必須收縮貨幣供應量。加密貨幣可能會干擾良好的貨幣政策。如果人們使用比特幣等加密貨幣,貨幣政策的影響會相應變小,走出衰退會變得更加困難。

另一個是與銀行業有關。埃里克·馬斯金說,支持加密貨幣的人有時會說,它消除了對銀行的需求。人們可以在沒有銀行的情況下安全地匯款,可以在沒有銀行的情況下存錢。然而,這種觀點忽略了銀行發揮的關鍵作用,即評估和向企業家提供貸款。[2022/5/16 3:18:26]

比特幣期貨ETF獲批,灰度將申請將GBTC轉換為比特幣現貨ETF

就在10月12日GBTC溢價率觸及-20.06%之后,短短幾天之內,接連傳出比特幣期貨ETF獲批以及灰度將申請將GBTC轉換為比特幣現貨ETF的消息,這在時間上也印證了上文中我們的推測。10月15日,在美國證券交易委員會(SEC)的一次會議之后,對外宣布批準了基金管理公司ProShares發行的比特幣期貨ETF,據公開文件顯示,該交易產品的交易代碼為BITO,計劃將在NYSEArca交易所交易,另外其管理費僅為0.95%,遠低于GBTC當前規定的2%的管理費用。不過需要指出的是,這支交易產品將以比特幣期貨合約而非比特幣現貨作為標的資產,和我們長期以來一直關注的比特幣ETF仍有很大不同。

同樣是在10月15日,據海外媒體援引知情人士消息稱,灰度投資計劃在近期申請將GBTC轉換為現貨交易所交易基金。其實早在今年4月初的時候,市場上就已經傳出過灰度將要向SEC申請將GBTC轉換為比特幣ETF的消息,不過當時灰度投資負責人曾表示“轉換的時間取決于監管環境”。由此看來,或許灰度認為此時的監管環境已經到了“合適的時候”,那么可以猜測,在4月至今的幾個月間,灰度很有可能是在為把GBTC轉換為比特幣ETF做各方面的準備,比如交易規則的制定、與SEC以及投資人的溝通等等。不過即便是灰度正式提交轉換申請之后,按照SEC的規則,仍將面臨最長240天的審查期,和當前已經在審查中的VanEck、WisdomTree、Kryptoin、Valkyrie等機構提交的比特幣ETF申請一樣,至于最終能否順利獲批通過,目前來看仍然需要時間來給出答案,略帶主觀色彩的來看,比特幣期貨ETF獲批的消息,已經在一定程度上激發了市場的偏樂觀情緒,當前更多的投資者更傾向于認為SEC最終會批準比特幣現貨ETF上市交易。在此需要特別提醒的一點是,從2017年12月芝加哥期權交易所和芝加哥商品交易所推出比特幣期貨之后的半個月內,比特幣價格便很快達到了上一輪牛市的頂峰,隨即快速下跌。正如我們在開篇提到的——歷史不會重演,但總會驚人的相似,一旦比特幣現貨ETF獲批上市,廣大投資者更需要做好風控措施。

灰度的自救,和加密市場對比特幣ETF的期待

在之前介紹灰度GBTC的內容中,我們曾經有過介紹,灰度的GBTC是類似ETF的信托基金產品,可以同時在一級市場申購,二級市場交易。這種機制產生的兩種價格:實時凈值和實時市價。而灰度的GBTC是審核過的投資人以現金或比特幣申購GBTC份額,鎖倉六個月后,才能在二級市場中賣出。

在灰度剛開始負溢價的時候,市場有些人認為這個情形也會出現在ETF,大家仍然是同一條船上的渡江客,不需要過多擔心。但事實上,灰度信托和傳統的ETF完全不同。傳統金融市場的ETF,通常在第一天申購份額后,在當天或者次日就可以賣出,所以,凈值大于市價時,投資人在二級市場中買入ETF,并在之后的任意時刻依照凈值價格贖回,藉此套利。

當市價大于凈值時,投資人會先申購,然后在二級市場中套利。而GBTC的鎖倉日期長達六個月,這代表如果買入后,比特幣價格暴跌,投資人也無法賣出,只能眼睜睜看著資產流失。

所以,從這里我們就能進一步理解GBTC自從三月以來長達7個月產生負溢價以及灰度迫切的想要將GBTC轉換為比特幣ETF的原因,也就更能夠理解加密市場上的投資者期待比特幣現貨ETF上市的心情。總結來說,主要有以下幾點:

1、ETF允許做市商隨意創建和贖回股票,GBTC不允許贖回,基金份額的變現必須通過二級市場交易。

2、GBTC有6個月的鎖定期,通常會存在高溢價,ETF的流動性更好,通常不會出現溢價或折價。

3、GBTC交易費用高昂,涉及經紀商費用、年度管理費、還需要承擔溢價。比特幣ETF費用更低,比如上面提到的BITO,其管理費僅有0.95%,而在加拿大上市的北美首支比特幣ETF——BTCC的管理費更低,低至0.75%。

4、GBTC投資門檻高,5萬美元起投,僅對合格投資者開放。比特幣ETF對投資者資質以及投資金額限制較少。

綜合近期加密市場上的一系列動向,我們不難發現,經過了十余年的野蠻生長,以比特幣為代表的加密市場已經引起了傳統金融市場的普遍關注,并且正在逐步走向規范化、合規化。

雖處疫情之下,但因為世界杯預選賽、冬奧會的臨近全球的壓抑氣氛也一掃而光,有著NFT馳騁東京奧運會以及上線英國國家隊商店的先例,我們似乎可以期待一下NFT在接下來的體育盛事中發光發熱.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00a16z加密投資團隊分析師Elena在推特上發文表示,web3游戲將釋放用戶創造內容的真正潛力,以及web3游戲將顛覆游戲產業.

1900/1/1 0:00:00金色財經報道,美國時間4日清晨開始,社交媒體巨頭Facebook遭遇史上時間最長的宕機,從Facebook到Instagram到WhatsApp到Messenger到Oculus.

1900/1/1 0:00:00NFT即非同質化通證,是獨特的數字資產,具有唯一性和稀缺性,是運用技術將特定或指定的數字資產或物理資產創建在可識別的數據塊并存儲在區塊鏈中的數字單位.

1900/1/1 0:00:00金色財經報道,推特及Square首席執行官JackDorsey發推文稱,美國移動支付公司Square正在考慮為全球的個人和企業構建基于定制芯片和開源的比特幣挖礦系統.

1900/1/1 0:00:00