BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD-3.62%

LTC/HKD-3.62% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD-0.72%

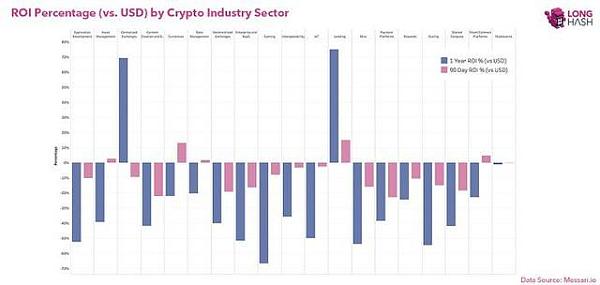

XRP/HKD-0.72%根據 Longhash 的分析顯示,2019 年,兩種類型的加密貨幣表現領先于市場上的其他競爭對手,一個是原生交易所代幣,另一個是用于加密貨幣借貸的 DeFi 代幣,他們都給投資者帶來了較高的投資回報率(ROI)。

實際上,人們在加密世界里最關注的常見代幣類型是智能合約代幣(比如以太坊)和貨幣型代幣(比如比特幣)。但是,如果你看看過去 90 天和過去一年的平均投資回報率數據,就會發現用于加密貨幣借貸的 DeFi 代幣才是真正的黑馬。

投資銀行TD Cowen:隨著采用率和需求的增長,比特幣可能會突破歷史高點:金色財經報道,投資銀行TD Cowen發布的一份報告表示,隨著采用率的增加和需求的增長,比特幣的價格可能會上漲127%,突破之前的歷史高點(接近70,000美元)。另一方面,如果監管機構繼續對該資產類別進行打壓,該報告預計,下行情況將導致BTC價格再次暴跌,有可能回落至15,000美元。

該報告確定了幾個重要因素作為可能對比特幣價值產生積極影響的潛在驅動因素。這些因素包括SEC可能批準現貨比特幣ETF、閃電網絡開發的進展、FASB/GAAP 可能對比特幣持有量的處理進行會計變更,以及即將到來的比特幣減半。[2023/7/29 16:05:22]

在上面這張圖表里,區塊鏈數據公司Messari 分析了過去 90 天和過去一年時間里不同的加密貨幣投資回報率中位數。按照支付方式、基礎設施、金融財務、服務、媒體和娛樂的類別,Messari 對 349 個代幣進行了分類(總計19種不同代幣類別),之所以會選擇“投資回報率中位數”而非平均值作為評估指標,是因為加密貨幣很容易出現一些極端異常值,中位數可以較好地代表每個代幣的整體趨勢。

Web3期權協議Volare Finance完成種子輪融資,Huobi Ventures等參投:10月18日消息,Web3期權協議Volare Finance宣布完成種子輪融資,Master Ventures Investment Management (MVIM)領投,GSR、Arrington XRP Capital、Spark Digital Capital、GSR Markets、Huobi Ventures等參投,但本輪融資的具體金額暫未披露。Volare Finance幫助投資者采用標準期權策略或定制期權策略組合來對沖、投機和提高收益,旨在減少交易者在期權交易中面臨的摩擦。此前,Volare Finance已在Fuji協議上推出測試網,該團隊繼續推動為加密期權交易提供透明、可信賴和方便的去中心化機制。(benzinga)[2022/10/18 17:30:58]

用于加密貨幣借貸的 DeFi 代幣中,有兩個值得關注的示例,一個是與美元掛鉤的穩定幣DAI,另一個是為代幣持有者提供被動收入的Nexo(NEXO)。當然,每個項目都有自己獨特的“賣點”,但總體而言,加密借貸項目傾向于向用戶提供去中心化的投資和貸款,允許用戶將自己持有的代幣投資于具有不同風險特征和預期收益的多種選擇中——當然,這要歸功于區塊鏈的不可變和去信任的特性。

三星傳將宣布量產3納米工藝,首發客戶為挖礦芯片廠:6月30日消息,三星電子傳30日將正式宣布量產3納米工藝,據TheLec,客戶名單包括虛擬貨幣挖礦機芯片設計公司上海磐矽半導體(PanSemi),大客戶高通(Qualcomm)也已下訂3納米產能,但將視情況投片。雖然三星先前重申今年上半年將量產3納米工藝,也傳出明日將正式宣布量產,但根據韓媒報導,三星3納米產量還很小,處于試產階段,規模仍不足以達到量產。(金十)[2022/6/30 1:41:11]

在 Messari 的所有代幣分類中,加密借貸只算是一個相對較小的分類,其中歸入了 8 個代幣,而在過去 90 天和過去一年的時間跨度里,有 5 個代幣的投資回報率的中位數為正(均以美元計劃),這五個代幣分別是:Maker、Nexo、Ripio Credit Network、Aave 和 Cred。總體而言,加密借貸子類中的代幣在過去一年中的投資回報率中位數超過了 75%,在過去 90 天的投資回報率中位數為 15%,也是所有代幣類別中表現最好的。

實際上,這些代幣通常由 DeFi 借貸平臺使用,讓投資者無需與銀行或其他第三方進行借貸即可向世界各地的加密貸方借錢。從分析數據可以看出,人們對 DeFi 產品和服務的興趣有所增加,盡管本次分析的代幣樣本規模不是很大,但結果其實已經表明,無論從近期還是從長遠來看,加密借貸都會是加密貨幣最熱門的行業之一。

2019 年,投資回報率排名第二的是原生交易所代幣,這些代幣是加密貨幣交易所固有的加密貨幣,他們通常用于支付交易費、或是用于支付交易所提供的其他服務。幣安交易所的平臺幣 Binance Coin 表現較為出色,該平臺幣已經圍繞交易所建立了一套完整的生態系統(甚至還用 BNB 向他們的員工支付薪水),也成為原生交易所代幣高投資回報率的主要推動力。

但是最近,原生交易所代幣的表現并不太出色,尤其是去中心化交易所代幣,在過去一年中并沒有什么值得稱贊的亮點,90 天投資回報率下降了近 20%,而過去一年投資回報率跌幅更是達到了 40% 以上。

值得一提的是,比特幣才是真正的贏家,因為沒有一種加密貨幣投資回報率表現好過它。

雖然過去 90 天的價格波動較大,但如果把時間跨度拉長到一年期間,你會發現比特幣投資回報率竟然高達 140%,同時期內以太坊的投資回報率約為 40%,在此期間也只有借貸和中心化交易所的表現超過了以太坊。

總而言之,盡管 DeFi 、平臺幣很火熱,但從投資回報角度來看,沒有一個超過比特幣。

近日彭博社報道,預估火幣2019年收入約為6.8億美元。彭博社稱,火幣長期以來以擁抱合規為戰略發展重心,近年來通過有條不紊地參與行業發展、并按計劃實施業務擴張,可表明對這一戰略的執行態度.

1900/1/1 0:00:00近一段時間以來,包括Libra在內的多個私營領域數字貨幣不斷涌現,不少市場和監管人士認為,這可能會給貨幣政策和金融穩定帶來威脅.

1900/1/1 0:00:00隨著疫情發展,市場對經濟活動的預期愈發謹慎,全球避險需求顯著上升。開盤首日三大指數集體下跌,上證綜指跌8.73%,深成指跌9.13%,創業板指跌8.23%.

1900/1/1 0:00:00比特幣“閃電火炬”傳遞活動重新開始,并在短短3天的時間內傳遍了38個國家。 挪威加密貨幣研究公司Arcane?Crypto訂購了首批比特幣礦機:市場消息:挪威加密貨幣研究公司Arcane?Cry.

1900/1/1 0:00:00非純幣本位或者有比特幣信仰的礦工,既要防范關機的風險,又想享受比特幣暴漲帶來的收益,可以采取「期貨套保」的方式.

1900/1/1 0:00:002月12日,Chainalysis公司發表新聞稿宣布推出一項針對泰達幣(USDT)的全球合規解決方案。該穩定幣的發行方現在能夠識別發生在其網絡上的“高風險”交易.

1900/1/1 0:00:00