BTC/HKD-3.64%

BTC/HKD-3.64% ETH/HKD-4.34%

ETH/HKD-4.34% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-5.79%

ADA/HKD-5.79% SOL/HKD-9.01%

SOL/HKD-9.01% XRP/HKD-5.53%

XRP/HKD-5.53%由于擔心數字時代銀行擠兌的可能性,美國財政部(TheTreasuryDepartment)正在為這個快速增長的行業制定一個監管框架。美國財政部已經表示將于今年秋季發布一份報告,建議如何降低穩定幣行業蓬勃發展帶來的風險。

雖然美國監管機構多年來基本上處于觀望狀態,但隨著加密貨幣發展為一種高波動性但被廣泛接受的創新,監管機構正競相應對加密貨幣對消費者和金融市場帶來的潛在風險。

當前,不管是新公司還是老牌企業,都在紛紛尋找方法,通過提供諸如計息賬戶和借貸等類似銀行的服務,將加密貨幣領域中的巨額財富帶入傳統金融體系,以此來從中獲利。這加劇了監管機構的擔憂。

現在,美國財政部和其他機構正在緊急采取行動,以加強對加密貨幣領域的監管。他們的初步目標是一種稱為「穩定幣」的快速增長產品。

穩定幣由多個不同的公司發行,充當了加密貨幣市場和傳統經濟之間的橋梁,但目前這些穩定幣發行方僅受到輕微監管。

穩定幣的價值往往與美元、黃金或者其他穩定資產一對一掛鉤。其中的理念是,穩定幣讓持有其他高波動性加密貨幣的人更容易進行交易,比如購買商品或服務,或者從他們持有的加密貨幣中賺取利息收益。

穩定幣的使用正在迅速增加,監管機構越來越擔心穩定幣實際上并不穩定,可能導致數字時代的銀行擠兌。就在今年,Tether(USDT)、USDCoin(USDC)和PaxDollar(USDP)等與美元掛鉤的穩定幣的流通總規模從1月份的300億美元躍升至9月中旬的約1250億美元。

USV合伙人:當下AI熱潮與Crypto炒作周期有眾多相似之處:6月23日消息,美國風險投資機構USV(聯合廣場風投)合伙人Fred Wilson在周四的一個小組討論會上討論了人工智能和Crypto,他認為最近人們對于人工智能凸顯的新興趣與圍繞加密貨幣的炒作周期有很多相似之處。Wilson說,“我認為這些技術都會經歷類似的炒作周期。我們在Web3中經歷了這個巨大的炒作周期,現在絕對處于幻滅的低谷中,但我們同時也正處于人工智能的完整炒作周期。我認為總有一天我們會冷靜下來,并意識到幾年后我們不會為機器人工作。”

USV曾投資Twitter、Coinbase和Stripe等眾多公司,此外還包括Dapper Labs和Dune Analytics等Web3巨頭,以及Alife等專注于人工智能的初創公司。[2023/6/23 21:55:54]

上圖:截至撰文時,美元穩定幣的總流通市值超過了1,250億美元。圖源:TheBlock

"各機構應迅速采取行動,確保有一個適當的美國監管框架,這一點很重要,"協助牽頭這項工作的美國財政部副部長NellieLiang在一份聲明中表示。

拜登政府推動對穩定幣的施壓,可能是這場有關政府在監管加密貨幣中所承擔角色的更廣泛辯論的最前沿。有關政府在加密貨幣監管中應該承擔怎樣的角色,這一話題在華盛頓引起了越來越多的關注。

Pledge推出加密貨幣捐贈平臺PledgeCrypto:4月13日消息,籌款平臺Pledge現已推出PledgeCrypto,使得非營利組織能夠接受超過130種主要加密貨幣的加密捐款。支持的幣種包括BTC、ETH和USDT等,通過它們可以接受加密捐贈并立即轉換為法定貨幣。

此外,PledgeCrypto提供一個功能,任何用戶都可以為其倡導的任何活動和事業創建一個籌款頁面,然后在網站上嵌入一個捐款按鈕和一個表單。(Bitcoinist)[2022/4/13 14:21:22]

本周二,美國貨幣監理署(OfficeoftheComptrolleroftheCurrency,OCC)代理署長MichaelHsu表示,加密貨幣和DeFi(去中心化金融)可能正在演變成對金融系統的威脅,就像十多年前某些衍生品(如信用違約掉期,CDS)差點讓金融系統崩潰一樣。他表示,與臭名昭著的信用違約互換(CDS)一樣,加密貨幣也是由數學天才設計的。他說道:“今天的加密貨幣/DeFi正在走一條類似于2000年代早期CDS的道路。”

加密貨幣在很大程度上被認為是一種投機工具,它正越來越多地開始改變銀行和金融業,并引發了關于政府是否應該發行自己的數字貨幣以增強或最終取代傳統貨幣的討論。

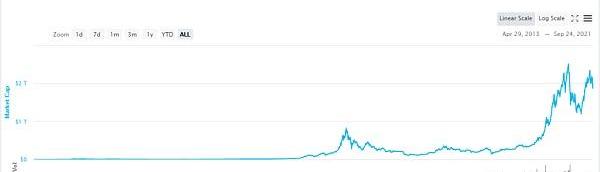

目前,穩定幣在全球加密貨幣交易中所占份額越來越大,而目前包括比特幣在內的所有加密貨幣的總市值約為2萬億美元,大致相當于流通中的所有美元的價值。如下圖所示:

帕勞共和國和Cryptic Labs宣布啟動RNS數字居住計劃:1月12日消息,太平洋島國帕勞共和國和區塊鏈開發公司Cryptic Labs于周二宣布啟動RNS數字居住計劃。據了解,該數字居住計劃提供基于區塊鏈的合法身份、數字居住權以幫助獲取全球商業機會,以及幫助遠程公司組建和運營。它還允許用戶獲得地址、運輸服務和數字簽名驗證。RNS數字居住計劃擁有端到端的加密,用戶可以控制共享位置和 ID數據。一旦獲得批準,用戶將收到一張實體身份證和一個NFT形式的ID?。資料顯示,數字居留計劃標志著帕勞共和國在區塊鏈應用方面的第二次重大嘗試。此前報道,帕勞共和國曾宣布與Ripple (XRP) 合作開發一種環保數字貨幣,以協助跨境支付。(cointelegraph)[2022/1/12 8:42:35]

上圖:加密貨幣總市值增長情況。截至9月24日,加密貨幣總市值接近2萬億美元。圖源:CoinMarketCap

上圖:截至2021年8月26日,流通中的美元總量約為2萬億美元。圖源:美國聯邦儲備經濟數據庫(FRED)

監管方面的努力引發了加密貨幣項目高管的一波游說。最近幾周,他們與銀行和金融監管機構舉行了一系列虛擬和面對面的會議,尋求制定新規則的同時,在很大程度上承認某種形式的聯邦監管現在已是不可避免。

德國上市公司Cryptology Asset Group購買4900萬美元EOS母公司Block.one股票:德國上市加密投資公司Cryptology Asset Group(股票代碼:CAP:GR)宣布,在私人交易中額外購買了價值4900萬美元的Block.one股票。

據悉,Block.one子公司Bullish Global此前超過100億美元的現金和數字資產,將推出加密交易所Bullish。通過購買額外的Block.one股票,Cryptology增加了其對Bullish的間接敞口。

Cryptology已經是Block.one最大的機構投資者之一,目前持有約4.9%的股份。Cryptology股票目前在多家德國交易所交易,包括B?rse Düsseldorf、Gettex和Tradegate。(Media Out Reach)[2021/6/24 0:03:09]

監管機構擔心,穩定幣發行公司是否持有足夠的流動資產,以支撐他們發行的穩定幣的價值。

比如,USDT和USDC等穩定幣發行方,除了將更為安全和易于贖回的現金和短期國債作為支撐其發行的穩定幣之外,根據最近披露的信息,這些發行方也將無擔保債務(unsecureddebt)等作為支撐,這些資產的風險更大,也更難以迅速轉化為現金,尤其是在金融動蕩時期。這種「商業票據」與其金融系統中的其他資產交織在一起。

美國財政部官員還希望得到保證,即確保穩定幣發行公司有技術能力處理交易量的大幅飆升,這樣,如果大量客戶試圖套現,他們不會引起連鎖反應,引發麻煩。

巴拿馬加密交易所Cryptobuyer已連接Blockstream比特幣衛星節點:9月30日消息,巴拿馬加密交易所Cryptobuyer近日發文宣布,已連接到Blockstream衛星網絡的第一個比特幣節點。至此,用戶不必擔心比特幣網絡被屏蔽,即無需互聯網即可處理交易。此前9月25日消息,委內瑞拉宣布部署比特幣衛星節點,無需互聯網即可處理交易。(Cointelegraph)[2020/9/30]

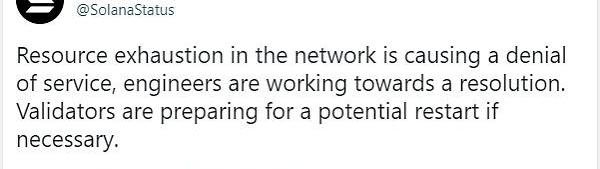

實際上,問題已經出現了。Solana是一個相對較新的區塊鏈網絡,其穩定幣交易數量呈「爆炸式」增長,但該網絡在9月14日遭遇了17個小時的宕機。該公司將這場事故歸咎于「網絡資源枯竭」,從而阻止或延遲了用戶在事故期間的買賣。

上圖:9月14日,Solana官方推文表示該網絡由于“網絡資源枯竭”而導致服務中斷。

美國聯邦官員最近在接受采訪時表示,他們正在考慮利用2008年金融危機后頒布的《多德-弗蘭克法案》(Dodd-Frank)賦予的廣泛權力,啟動一項審查,并可能宣布穩定幣具有「系統重要性」,這可能會使穩定幣受到嚴格的聯邦監管。

支付和數字貨幣公司Circle(穩定幣USDC的發行方)的CEOJeremyD.Allaire表示:“當社會面臨的風險越來越大時,監管機構就會真的開始更加關心。自然而然,監管機構希望找到應對這些風險的方法。”

今年迄今,USDC的流通量已經增長了大約750%,目前約有價值200億美元的USDC處于流通中。Allaire表示,按照目前的增長速度,預計到2023年底,這個數字將超過2000億美元。

美國財政部可能采取的第一步是在今年秋季發布一份載有建議的報告。在采訪中,行業高管、游說者和監管機構給出了他們預計這些建議將涵蓋的內容的大綱,這些建議將成為未來一年起草的潛在監管規定的模板。

他們表示,新規則可能會要求支撐穩定幣的儲備資產始終需要具有足夠的流動性,從而滿足贖回需求,且處理這些交易的軟件系統也需要足夠穩健,在面臨大規模交易時能夠避免崩潰或嚴重降速。

他們預測,在鑄造新的穩定幣的過程、保護隱私和數據的安全性、消費者保護措施等方面也會有要求。此外,美國財政部還準備實施旨在防止加密貨幣被用于洗錢和逃稅等非法活動的規定。

實際上,美國監管機構已經采取了一些措施來打擊該行業。

全球最受歡迎的穩定幣是USDT,由香港的Tether發行。目前,USDT占全球穩定幣供應量的50%以上。紐約州監管機構在2019年對Tether展開了一項欺詐調查,該調查于今年達成和解,該和解協議協議禁止Tether與紐約的用戶開展業務,并要求該公司定期披露支撐其穩定幣USDT的儲備資產構成。

上圖:全球最受歡迎的穩定幣是總部位于香港的Tether(USDT)

與此同時,Circle也已經宣布,計劃從9月起自愿將支撐USDC的儲備資產100%轉變為流動性更強的資產——現金和短期美國國債。

上圖:Circle于8月22日通過官方博客表示,USDC的儲備資產將100%轉變為現金和短期美國國債。來源:https://www.circle.com/blog/evolving-usdc-reserves-to-100-cash-and-short-duration-us-treasuries

這些新的監管規則將產生贏家和輸家,一些行業參與者比其他人更有優勢接受新規則,而其他人可能不得不改變自己的商業模式來適應新規則。

例如,穩定幣發行方Paxos支持監管穩定幣的舉措。但它反對使用2010年《多德-弗蘭克法案》(Dodd-FrankAct)賦予的權力,該權力允許一個名為金融穩定監督委員會(FinancialStabilityOversightCouncil)的實體最近宣布穩定幣活動或公司具有「系統重要性」,有效地擴大其對穩定幣的影響。值得注意的是,該委員會由財政部長、美聯儲主席以及其他13名聯邦和州頂級金融監管機構和金融專家組成。

但Circle(USDC)的首席執行官Allaire表示,他不反對該委員會給予穩定幣的這一頭銜。Allaire表示,“可以在整個互聯網上使用的、擁有全額儲備資產支撐的美元穩定幣,它們就會處于那種系統性的地位。”

上圖:SEC(美國證券交易委員會)主席GaryGensler表示,今年7月,所有加密貨幣交易平臺上近四分之三的交易發生在穩定幣和其他一些代幣之間。

另一個選擇是為穩定幣發行方創建某種新型的銀行執照,以解決許多監管問題。

美國證券交易委員會(SEC)還可以利用其權力,要求某些儲備資產由證券(如商業票據、債券或貨幣市場基金)支撐的穩定幣發行方將其穩定幣注冊為證券,此舉要求企業向投資者提供更多信息披露。

正如SEC主席GaryGensler所指出的,該機構在2016年對共同基金行業就是這么做的,也即要求注冊投資公司的報告和信息披露更加現代化和完善,并加強包括共同基金和交易所交易基金(ETF)在內的開放式基金的流動性風險管理。當時,一家依賴高風險債務的大型基金倒閉,不得不停止客戶的提款。Gensler對參議院銀行委員會(SenateBankingCommittee)表示,加密貨幣也需要采取類似行動。

Gensler表示:“坦率地說,目前的情況更像是在證券法頒布之前存在的‘買家要小心’的狂野西部或舊世界。”

與此同時,為了防止即將到來的新規定規定扼殺加密貨幣行業的增長,業內高管們一直在向內閣部長、美聯儲理事、白宮主要工作人員、國會參眾兩院金融服務委員會的領導人以及金融監管機構闡述自己的觀點。

此外,加密貨幣企業和組織也在越來越多地聘請說客和前監管機構職員來為他們工作。

最近與美國財政部官員會面的公司和行業組織包括Tether、Circle和Paxos等頂級穩定幣發行方,也包括諸如Coinbase和Gemini等交易所,以及像BlockFi、Mastercard和BlockchainAssociation這樣的新舊兩派金融服務公司。

業內高管在這些會議上辯稱,整個加密貨幣行業部分依賴于穩定幣,且加密貨幣將有助于將銀行和支付服務擴展到全球數十億目前無法進入金融系統的人口。

他們表示,穩定幣是這一愿景的組成部分。在薩爾瓦多這個中美洲國家最近采用比特幣作為法定貨幣之前,這就是美國的加密高管們為薩爾瓦多官員和世界各地的加密貨幣愛好者繪制的畫面。

行業高管表示,如果監管機構通過嚴格的新法規嚴格限制加密貨幣的發展,美國將推動創新走向海外,從而危及美元的主導地位,扼殺數字金融的前景。

撰文:EricLipton、EphratLivni?&JeannaSmiale

來源:《紐約時報》

編輯:南風

Tags:穩定幣加密貨幣USDCRYPTusdm幣是什什么穩定幣加密貨幣市場USDIDragon Crypto Aurum

原標題:TheseAreTheHigh-ProfileBitcoinETFApplicationsCurrentlyInPlay到目前為止,美國證券交易委員會已經拒絕了所有比特幣ETF的申請.

1900/1/1 0:00:009月27日,由工業和信息化部主辦,北京市經濟和信息化局、中國信息通信研究院(以下簡稱中國信通院)等單位承辦的ICT中國·2021高層論壇和2021年中國國際信息通信展覽會在北京舉辦.

1900/1/1 0:00:00背景 隨著最后一聲鐘聲響起,Kusama的第9個插槽拍賣已經結束,在經歷了起伏的一周后,Centrifuge的先行網Altair贏得了本輪倒數第二個插槽位置.

1900/1/1 0:00:002021年9月28日訊——Clearpool,一個去中心化的資本市場生態體系,宣布了其已獲得了來自紅杉資本印度公司、HashKey資本、Hex信托、Arrington?XRP資本、GBV資本、漢.

1900/1/1 0:00:00傳統市場中一個有趣的異常現象是交易時段的回報與隔夜累積的回報之間的差異。自1993年開始以來,購買并持有SPYETF的投資者的投資收益將超過7倍.

1900/1/1 0:00:00天時、地利、人和,蓄勢了許久的元宇宙概念終于爆發了。從二十九年前的科幻小說《雪崩》到2018年的電影《頭號玩家》,元宇宙只是科幻作品中的理想世界.

1900/1/1 0:00:00