BTC/HKD+4.6%

BTC/HKD+4.6% ETH/HKD+3.61%

ETH/HKD+3.61% LTC/HKD+5.39%

LTC/HKD+5.39% ADA/HKD+4.87%

ADA/HKD+4.87% SOL/HKD+2.32%

SOL/HKD+2.32% XRP/HKD+3.63%

XRP/HKD+3.63%以太坊鏈上活動持續走高,gas費達到3個月以來的最高水平,平均超過80gwei。這主要是由跨DEX的使用和對NFT的興趣驅動的鏈上活動驅動的,并且這場競爭OpenSea已經摘得桂冠,該公司已穩穩領先于Uniswap,坐上日交易量的頭把交椅,現在耗費最高交易費的領域便是NFT。

資料來源:ParsecFinance

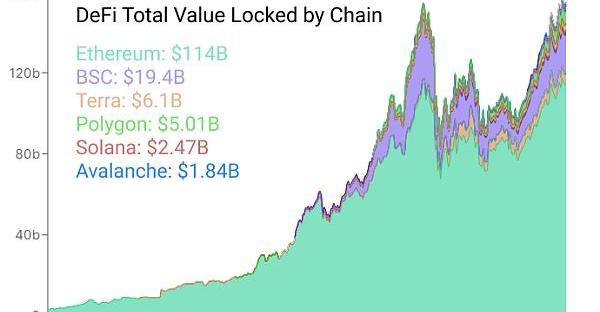

過去幾周更有趣的是,用戶對替代的Layer1區塊鏈的興趣激增,Avalanche和Solana等平臺代幣價格在30天內大幅上漲,預示著多鏈未來的興起。

近期ETH價格保持在2900美元至3400美元的區間內,少數替代類公鏈項目在過去一個月中價格都出現強勁上漲。主要有:Solana(SOL)、Avalanche(AVAX)、Cosmos(ATOM)和Terra(LUNA),上漲均在85%以上。其余大多與BTC和ETH同步發展,Polkadot和BSC等其他Layer1區塊鏈也出現反彈,不過與SOL、AVAX和LUNA相比,表現仍然稍微遜色。

Glassnode:BTC HODLer凈頭寸指標數值達到3個月低點:4月12日消息,據 Glassnode 數據顯示,BTC HODLer 凈頭寸指標數值達到 3 個月低點,截止發稿時為 14,596.304[2023/4/12 13:59:47]

每條鏈上DeFi活動的峰值與原生代幣保持一致。Avalanche的情況尤其如此,其中1.8億美元的流動性挖礦激勵措施引發了該鏈的TVL和原生代幣價格的拋物線走勢,從幾乎為零增加到18+億美元。

資料來源:DeFiLlama

值得注意的是,專注于DeFi的鏈中,憑借第五大TVL和第二大市值,Solana擁有最高的MC:TVL比率,每1美元的TVL,該鏈的市值約為8美元,并且較高的MC:TVL比率表明投機溢價相對較高,因為項目估值超過了鏈上部署的資本。

MC:TVL比率

Glassnode:UST暴跌時Tether也經歷了短時脫鉤壓力:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,在UST暴跌時,按市值計算最大的穩定幣Tether(USDT)也經歷了脫鉤的壓力。雖然UST的規模很大(210億美元),但許多人認為USDT的規模為830億美元,以其目前的形式對市場具有系統重要性,是許多交易所的主導報價對。歷史數據顯示,從5月11日中午到5月12日中午,USDT的價格脫離了1美元的掛鉤價,達到0.9565美元的低點,然后在36小時內恢復,最終恢復到0.998美元。Tether在5月12日脫鉤壓力最嚴重的時候宣布,仍然開放贖回仍然開放,而且價值20億美元的贖回已經在進行中了。在此期間,其他主要穩定幣USDC、BUSD和DAI經歷了1%到2%的溢價,因為投資者轉向他們認為風險較小的資產。[2022/5/19 3:27:17]

以太坊:3.3

BSC:4.0

Terra:2.0

Polygon:2.0

Solana:8.3

Avalanche:4.6

這意味著,如果我們假設在DeFi中鎖定的總價值是評估區塊鏈的重要指標,那么Solana可能是該指標被高估最多的。

時尚品牌Zara推出可在元宇宙穿戴的產品Lime Glam:4月12日消息,快時尚品牌Zara推出全新系列春夏款限量產品Lime Glam。這些服裝和配飾可以在Zepeto元宇宙內穿戴,也可以在實體店購買。

如果買家選擇實體版,也將獲得數字版本,從而簡化購買流程。Zara網站上專門展示了部分穿著Lime Glam系列產品的虛擬化身。Zepeto應用程序還為該特定系列提供照相亭、數字墻和地板。(Cryptoslate)[2022/4/12 14:19:13]

1.8億美元的流動性激勵措施推動Avalanche迅速崛起

Avalanche是一個權益證明鏈,在智能合約平臺中聲稱擁有最多的驗證器和最快的完成時間。

迄今為止,Avalanche的增長相當緩慢,直到現在為止,其DeFi項目吸引的流動性仍舊有限。隨后該項目宣布將使用其AVAX代幣向流動性供應商提供1.8億美元激勵措施,首批2700萬美元已分配給Aave和Curve,該激勵措施為增加使用量和用戶遷移到網絡都提供了強大的激勵,并且自激勵措施公布以來,流動性一直有所增加。

Glassnode:芝商所以BTC計價未平倉合約正逼近歷史高點:金色財經報道,據區塊鏈分析公司Glassnode最新分析數據顯示,芝商所比特幣期貨在10月和11月的名義未平倉合約為120億到140億美元之間,目前總未平倉合約已經從高位回落,在11月26日合約到期后降至約100億美元。以比特幣計價的期貨未平倉合約略低于歷史最高點,總面值剛剛超過40萬枚比特幣。以比特幣計價的未平倉合約可以幫助消除幣價的影響。自從比特幣期貨支持的ETF在美國市場推出后,CME的未平倉合約和期貨交易量的主導地位都爆炸性地上升。在芝商所市場開立的BTC期貨合約現在占所有期貨未平倉合約的19.3%以上,與9月初的10%的主導地位相比,幾乎翻了一番。同樣,CME的交易量也從同期的1.4%上升到6.0%。[2021/12/2 12:45:54]

資料來源:DeFiLlama

借貸市場BENQi是Avalanche首個流動性達到10億美元的項目,也是首批加入AVAX激勵措施的項目之一。

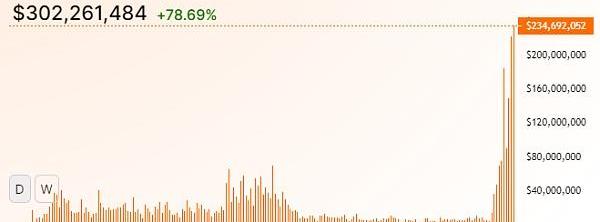

該鏈最大的DEX是Pangolin,第二大DEX是TraderJoe。由于用戶對Avalanche生態系統的興趣增加,Pangolin取得了大幅增長,它的日均DEX交易量從400萬美元增加到3+億美元,增長了75倍。

Glassnode:BTC巨鯨數量呈上升趨勢,顯示高凈值人士正投資BTC:Glassnode表示,過去幾個月,比特幣巨鯨(持有超過1000枚BTC的地址)數量呈上升趨勢。這種跡象表示,預期比特幣價格上漲,更多高凈值人士正在投資比特幣。[2020/10/10]

資料來源:info.pangolin.exchange

Avalanche的崛起能否長期持續下去?目前,流動性仍然有限,因為Avalanche上只有4個DeFi協議的TVL超過1億美元,其中BENQi占主導地位。Avalanche上的項目仍然是克隆以太坊上的現有項目,通過激勵措施可能會吸引高收益的增長,但達不到長期效果。

Solana:專注于可拓展和生態系統?

較代幣價格而言,作為Layer1的領跑者,Solana代幣SOL的價格在過去的30天期間從30美元上漲至120美元。Solana在2021年之前專注于DeFi協議的實施,推動了其生態系統的增長,這種增長在很大程度上受到FTX和AlamedaResearch、SerumDEX的開發者以及Solana生態系統的重要投資者的支持。

目前,在網絡上運行驗證器所需硬件的CAPEX成本約為5000美元。Solana設計人員預計,摩爾定律將在長期內降低計算成本和準入門檻,允許更多驗證器上線并保護網絡安全。他們專注于對高級硬件優化,從而使得網絡能夠擴展,將吞吐量提升至每秒1000個交易,承受更多負載。Solana中的智能合約是使用Rust編程語言構建的。

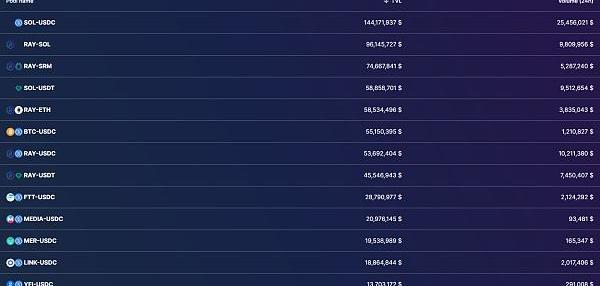

Solana生態系統中最大的DeFi項目是DEXRaydium,擁有約10億美元的TVL,主要是SOL池,也有一些面向以太坊重點項目的流動池。

來源:Raydium?Info

Raydium在交易勢頭強勁的日子里擁有約1.5億美元的成交量,在所有鏈的DEX交易量中排名第7。

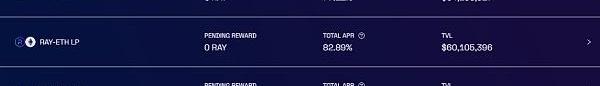

目前,主要的流動性礦池對流動性供應商和質押者的回報都很高,以DEX的代幣RAY支付給質押者作為獎勵。在最大/最低風險池中,APR徘徊在70-100%范圍內;在風險較高的礦池中,APR經常超過200%以上。

來源:RaydiumInfo

迄今為止,Solana生態系統已為許多借貸協議提供了資金,但尚未成功吸引到任何大量流動性。Solana生態系統主要由以太坊項目的類似項目組成:Sabre相當于Curve,而SolFarm是一個收益聚合器,類似于Yearn和其他聚合器,目前TVL為2.6億美元。

Solana有5個項目的TVL超過1億美元,但相比之下,以太坊擁有超過60個TVL超過1億美元的項目。

對于需要擴展的項目,Solana無疑是一個有力的替代選擇,盡管就目前而言,它在與以太坊爭奪總流動性方面幾乎沒有實質改變。

Terra:Cosmos生態系統領導者

Terra是一個基于CosmosIBC的Tendermint區塊鏈,使用Tendermint構建的區塊鏈具有與CosmosIBC中的任何其他IBC區塊鏈互操作性的優勢。當Agoric、Tendermint區塊鏈啟用安全的JavaScript智能合約和其他CosmosIBC項目繼續上線時,它們將能夠輕松互通,因為所有這些都建立在Tendermint共識之上的。

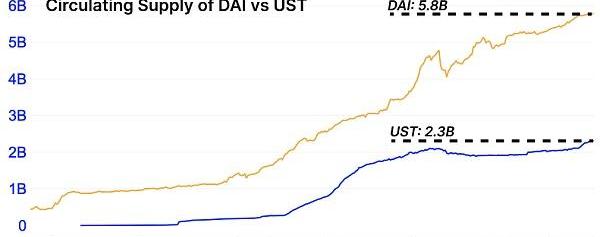

目前,Terra是Cosmos生態系統的領導者。Terra的支柱是Luna,它支持生態系統的UST穩定幣并保護Terra,它的增長受到其兩個主要協議——Anchor和Mirror的刺激,主導借貸協議Anchor的UST代幣是加密領域第二大去中心化抵押穩定幣。

Anchor是Terra最大的DeFi協議,TVL超過34億美元,UST存款為13億美元,Luna和ETH為21美元。目前,貸方對UST存款APY為19%,UST的利用率為60%,UST的13億美元存款中,大約有7.69億美元被借出。

另一個流動性增長明顯的協議是Mirror。類似于Synthetix的鏡像函數,生成現實世界的合成資產,如貨幣和股票等。該協議鎖定了18.4億美元的UST,其合成資產的日交易量超過1000萬美元。Synthetix實際合成資產每日交易量通常不到1000萬美元,SNX鎖定了22億美元。

小結

雖然最近幾周一些替代的Layer1智能合約平臺的原生代幣紛紛大幅上漲,但相對于以太坊而來,其余各條鏈上的實際流動性仍然有限。并且在Solana、Avalanche和Terra這三者中,目前都沒有超過5個流動性超1億美元的項目。

流動性挖礦激勵確實能夠吸引到資金流入,特別是Avalanche的TVL增長,主要是由于其1.8億美元的激勵政策引發的。另一個觀察結果是,跨鏈的互操作性仍然有限,這意味著在不同鏈上部署到DeFi協議中的每一美元都會造成流動性的碎片化。

隨著一些用戶流到更新和更具實驗性的區塊鏈上,開發人員將不得不評估額外用戶和資金進出以太坊的可行性和壽命。隨著對用戶、注意力和資本的競爭加劇,許多開發人員和協議可能會發現這些權衡是值得的,甚至會在協議設計中找到尚未開發的價值和機會。如果以太坊二層仍難以擴展網絡,或者用戶體驗不佳,那么用戶自然會轉向Solana、Avalanche和Terra等替代鏈。

來源:Glassnode

作者:LUKEPOSEY

Tags:SOLAVAANCSolanaSolarMineXAvatar MoonNFTShiba.Financesolana幣挖礦

就在今天(北京時間2021年9月1日凌晨)!ArbitrumOne向所有終端用戶開放,我們懷著興奮的心情歡迎所有人的使用!今天我們這么多年以來工作的成果展示,但從很多方面來說,這只是個開始.

1900/1/1 0:00:00NFT火了,火得一塌糊涂!從埃隆·馬斯克到陳小春,從可口可樂到迪士尼、漫威,再到阿里、騰訊等大廠,各路人馬都玩起了NFT.

1900/1/1 0:00:00在9月3日央行發布的《中國金融穩定報告2021》中,在“防范化解重大金融風險攻堅戰的主要成果”中強調,互聯網資產管理、股權眾籌、互聯網保險、虛擬貨幣交易、互聯網外匯交易等領域整治工作基本完成.

1900/1/1 0:00:00犯罪團伙緊盯有資金實力的投資者,設定“人設”、制定“話術”,由引流團隊帶入群,“資深講師”線上“秀實力”,“水軍”一旁鼓動,一旦受害人上鉤,便火力全開授課“洗腦”.

1900/1/1 0:00:00CreamFinance是DeFi領域的知名去中心化借貸協議。項目方在業內首先推出了白名單機制的IonBank借貸機制.

1900/1/1 0:00:00DeFi很火。 這里形色各異的淘金方式,有天馬行空的百倍投資,有特色十足的流動性Mining,有正常的投資行為,也有冒險家游戲的投機行為.

1900/1/1 0:00:00