BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD-0.21%

LTC/HKD-0.21% ADA/HKD-1.08%

ADA/HKD-1.08% SOL/HKD+0.31%

SOL/HKD+0.31% XRP/HKD-0.36%

XRP/HKD-0.36%這一系列的筆記相對比較硬核,整理也頗花了些時間。是來自北師大系統科學學院王有貴教授6月26日在葦草智酷上做的一個報告。報告原標題《貨幣穩定根源及其經濟含義》。行走將其輸出成一個上、中、下三篇構成的系列。上篇在這里?今天是中篇

王有貴教授結合上篇中給出的:銀行的貨幣是基于私人債務和公共債務被創出來的。這一重要結論,回答了兩個更為重要的問題,一是為什么銀行貨幣是穩定幣,或者換一個大家更感興趣的問題就是,加密貨幣為什么幣價不穩定?二是現代貨幣理論MMT為何成立?我們知道美國目前金融和財政都在奉行MMT。我們也經常會看到這樣的論斷,美國貨幣大放水啦,所以通貨膨脹一定會來,錢不值錢了,BTC等會迎來歷史性大機遇。特別是在幣圈這樣的論斷特別得市場。但傳播了一年多,美國的通脹并為到來,MMT依然有效。其內在原因究竟為何?

面對這兩個其實在加密領域同樣是值得思考的“大問題”,王有貴教授回到貨幣銀行學的本源,以“債”為思考的原點進行了回答。希望你不要僅僅是點個贊,而是真的能靜下心從閱讀中獲得理性流淌的收獲。

以下,Enjoy:

三、銀行貨幣為什么是穩定幣?

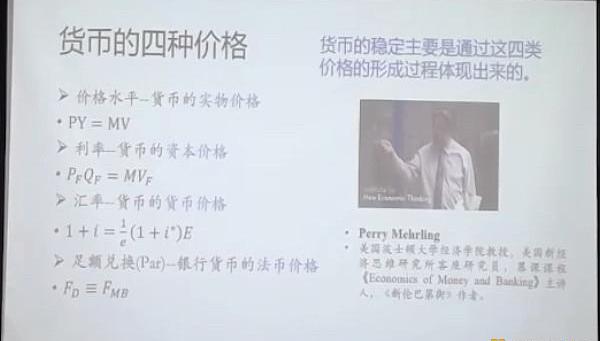

用資產負債表分析的第一個問題是,銀行貨幣為什么是穩定幣?首先要落到貨幣的價格。對貨幣價格的分析,提出者是PerryMechring,早先是哥倫比亞大學的教授,現在在波士頓大學任職。他是美國新經濟思維研究所的客座研究員。新經濟思維研究所是由索羅斯資助的。

FDIC主席:未能理解與加密相關風險加速了Signature Bank的倒閉:金色財經報道,美國聯邦存款保險公司(FDIC)主席 Martin J. Gruenberg 表示,管理不善是 Signature Bank 失敗的根本原因,未能理解與加密貨幣相關的風險加速了其倒閉的速度。此外,該銀行未能了解其與加密行業存款相關聯和依賴的風險,也未能了解其容易受到 2022 年末至 2023 年發生的加密行業動蕩蔓延的影響。

Gruenberg 稱,SVB 和 Signature Bank 的倒閉分別導致了 161 億美元和 24 億美元的損失。資產在 1000 億美元或以上的銀行值得特別關注,包括考慮長期債務要求以促進有序解決。[2023/5/16 15:06:17]

PerryMechring為新經濟思維研究所提供了一個慕課課程,《貨幣銀行學》。他也是《新倫巴第街》的作者。

我們采納他的觀點,貨幣對經濟的滲透作用是非常廣泛的。但我們不知道它是如何影響實物市場、資本市場以及外匯市場的。我們也不知道銀行貨幣和政府發行法律之間的價格關系。和GDP對應的價格水平,它會影響資本的價格,也就是利率。它會影響匯率。

如果它影響到了銀行貨幣和法幣,本來是1:1足額兌換的。一單位的法幣一定對應一單位的銀行貨幣,這是銀行的立足之本。但是在經濟蕭條和銀行擠兌的時候,這個事情才立馬看到,原來銀行貨幣并不能足額的兌換法定,所以就產生了銀行擠兌。

Cardano創始人:Alonzo升級前出現大量FUD,只因這些人不理解或感覺受到威脅:9月7日消息,Cardano創始人Charles Hoskinson表示,推特、Reddit和其他社交媒體有大量“FUD”帖子,這些人聲稱Cardano正面臨推出Alonzo升級的挑戰。Hoskinson稱,這不是Cardano區塊鏈第一次面臨如此大量的批評和FUD,去年Shelley升級之前也是如此。

Hoskinson發推稱,他并不覺得當前“正在進行的大規模FUD風暴”令人驚訝,并且正如他所料。他的解釋是,Alonzo升級屬于人們“因為不理解或感覺受到威脅而想要毀掉的東西”。(U.Today)[2021/9/7 23:06:28]

我們談貨幣的穩定,其實就是貨幣通過對這四個方面價格的影響而體現出來的。

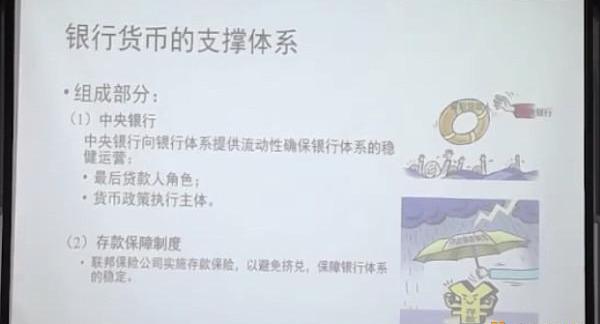

銀行貨幣并不像我們看的那么簡單。在它的背后有中央銀行、存款保障機構、銀行清算系統和銀行監管機構。四個部門都對銀行扮演了各自的角色,有最后貸款人角色,有貨幣政策執行主體,都是保證流動性的。

比如在存款保障制度中,聯邦保險公司是實施存款保險,以防止擠兌保障銀行體系的穩定的;

Billbitcoins為馬來西亞金融科技公司提供加密支付處理解決方案:區塊鏈開發公司HashCash Consultants宣布,其原生交易軟件Billbitcoins將為馬來西亞金融科技公司提供加密支付處理解決方案。該產品將設計為以法定貨幣和加密貨幣的形式處理付款。該解決方案的Beta版計劃在8月15日之前部署。(PRWeb)[2021/7/31 1:26:30]

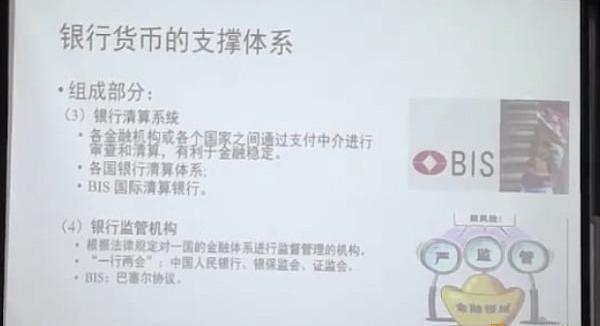

清算系統是通過做支付的中介來進行審查清算,保證金融穩定的。國家和國家之間,國內的銀行和銀行之間都有自己的清算;

在銀行之上,對央行的監管就是金融體系的監管機構。對于銀行的監管,對于其他的金融機構監管,我們有銀監會、保監會、證監會等等各種各樣的監管機構。在巴塞爾協議中,對銀行的監管又提出了更嚴厲的措施。

銀行貨幣是穩定幣,它的原因在于什么呢?可以和基礎貨幣做對比,基礎貨幣由于是一種價值儲存功能特別好的貨幣,人們紛紛的把基礎貨幣儲藏起來,降低了貨幣的流通速度,使得這些貨幣變得稀缺,導致錢荒。

基礎貨幣由于數量限制,長期來看它是沒法能夠使得貨幣量跟得上經濟發展的步伐的。

與之相對比,銀行貨幣使得貨幣的貯藏功能退化了。更多的人們去想要貯藏資產,就需要采用購買生息的金融資產,而不是持有貨幣了。

和基礎貨幣對應的,政府可以通過任意的發鈔來發行貨幣。這個時候的確能夠滿足經濟增長對貨幣量的需求,但是政府出于自身的需要,經常會透支政府的信用,亂發貨幣而導致通貨膨脹,甚至惡性通貨膨脹。

聲音 | 加密貨幣分析師:理解比特幣運作方式的人比美聯儲(fed)還多:加密貨幣分析師Rhythm今日發推表示,“我敢打賭,理解比特幣網絡運作方式的人比美聯儲(fed)還多。中央銀行隱藏真相是復雜的,而比特幣很容易顯示出真相,這是因為它的設計。”[2019/10/8]

與政府法幣相比,銀行貨幣是基于政府發行的基礎貨幣,但當銀行貨幣成為主要貨幣之后,政府的基礎貨幣已經不再是流通中主要的貨幣了。它已經淪落為銀行之間流動性的一種保障。政府貨幣不再是我們心目當中真正在起作用的貨幣了。

而貨幣政策和監管政策都能夠保證銀行貨幣的穩定。

從貨幣政策而言:

1、當貨幣過多的時候會導致通脹而貶值。貨幣政策的一個主要目標就是抑制通脹。

2、貨幣過少會帶來經濟停滯和失業過多。于是貨幣另一個目標就是保證充分就業。

從銀行監管而言:

銀行監管使得銀行的信貸創造能力受制于銀行資本。從而使得發行良幣的銀行會受到獎勵,發行劣幣的銀行會受到懲罰,從而達到自動控制貨幣量的目標。這是銀行的貨幣成為穩定幣的根本。

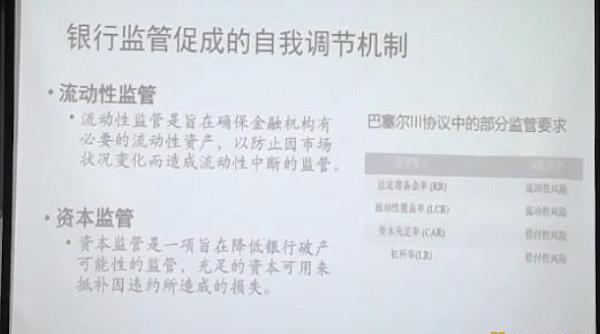

銀行監管會分為流動性監管和資本監管。流動性監管是每一個銀行都要持有非常充分的流動性資產,防止流動性中斷而導致市場恐慌;資本監管是指銀行持有的資本量不能過低,過低面臨著負債風險沖擊,會容易破產。如何降低風險概率?就要求銀行持有充足的銀行資本。一旦發生了違約和沖擊,損失銀行有能力進行補償。

前摩根士丹利駐香港執行董事:懷疑加密貨幣的比特幣持有者應理解加密貨幣潛在的技術:據btcmanager消息,香港的加密貨幣企業家,前摩根士丹利駐香港執行董事Wayne Trench表示,所有因價格波動的不穩定性對加密貨幣持懷疑態度的比特幣持有人,應該摒棄這一想法并理解加密貨幣潛在的技術。[2018/4/10]

這次巴塞爾協議當中新建立的指標就是除了法定準備金率之外的補充。流動性覆蓋率是對于流動性監管的補充,杠桿率是對資本充足率的補充。

我們再來分析自動調解機制是怎么做成的。因為我們定義了貨幣是銀行的存款,和銀行存款孿生的是貸款。討論銀行穩定,不能只看存款,而是要看存款背后貸款質量的好壞。

如果貸款的項目是非常好的項目,回報率非常高,那么銀行就可以收回本金和利息,銀行的資本就會增加。如果銀行貸款給企業,企業沒有成功,最后失敗了,那就是違約。違約就不能給銀行還錢了,銀行就需要用自己的銀行資本進行彌補。

如果銀行盈利了,那銀行的凈資產就會增加,銀行資本就會增加。而由于監管在那里,監管會將銀行創造貨幣的效用擴大化。監管允許銀行可以新增貸款,新增存款,可以有更多的放貸。但是一旦失敗的話,凈資產會減少。銀行通過信貸放大,會使得貸款量和存款量都減少。因此盈利的銀行,它創造貨幣的量會增加,而虧損的銀行創造貨幣的量會減少。

真正實現自我調節機制的是,讓投資好項目的銀行,有能力創造更多的貨幣;而投資壞項目的銀行,只能創造更少的貨幣。

因此我們說,銀行貨幣之所以是穩定幣,原因就在于有這樣一個根本的調節機制。

四、現代貨幣理論因何成立?

最近一段時間以來,大家爭論最多的是現代貨幣理論。有肯定它的,有否定它的。那它到底成立與否呢?

現代貨幣理論實際上是盯著政府花錢是不是應該,政府是不是應該保持財政平衡。在功能財政理論中人為,財政的目標并不是為了使得赤字為0,而是應該以增加就業和保證增長為目標。

在政府花錢的時候,政府支出有三個來源:稅收、發債和增發貨幣。

現代貨幣理論提及,如果一個國家有貨幣主權,那么你就沒有財政約束。國家需要花錢的時候,盡管花錢,只要不造成通脹壓力就可以。這一點我們通常簡化稱其為“赤字貨幣化”。

對于赤字貨幣化到底是不是引發通脹,已經成為了論戰的焦點。這也是主流經濟學對現代貨幣理論所給予的最大的反對的原因。

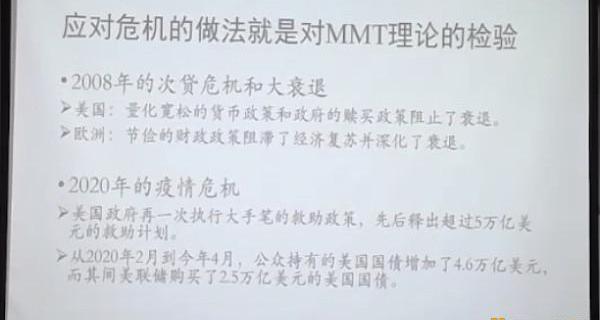

我們可以看到,08年次貸危機的時候,美國采取了量化寬松的貨幣政策,又產取了政府贖買政策,基本上算是阻止了衰退。但是歐洲由于沒有主權貨幣的發行權,因此采用了節儉的財政政策,結果嚴重阻止了經濟復蘇,并深化了衰退。這給歐洲帶來了很大的困難。

在2020年這次疫情危機中,美國政府可以說是大手筆的救助,超出了5萬億美元的救助計劃。這個救助計劃是通過央行和財政部一起來的。

截止到今年4月,一年多的時間里,公眾持有美國國債增加了4.6萬億。為了支持這4.6萬億的債務,美聯儲就購買了2.5萬億美元的美國國債。如果一發債,美聯儲就買,就意味著財政赤字在貨幣化。

因此我們就要問,MMT現代貨幣理論到底會帶來什么樣的后果?

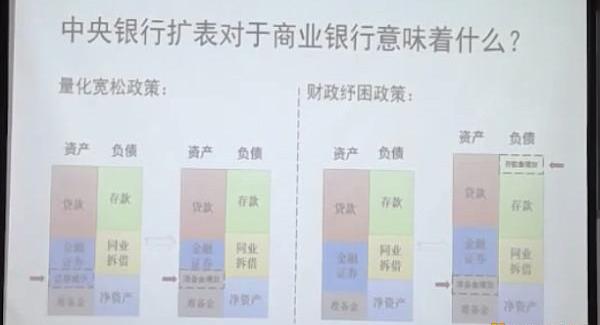

我們說,MMT的主張在一定程度上是合理的,是正確的。央行向銀行注入資金。2008年當年是把銀行的有資產給置換了過來,使得它變得更加健康來阻止危機的擴散。這個過程就是量化寬松。

大量的準備金在08年之后,在三、四年時間里相繼推行了幾次量化寬松,基本上都是以這樣的方式來做的。這個方式沒有擴表,只是把金融部門的資產換成了準備金。

但這一次不一樣。這一次它直接就是發支票,給公眾發錢或者直接給企業錢。公眾拿到了中央銀行資產的支票,他就到商業銀行去存款,意味著銀行的存款量增加了,準備金增加了。因此廣義貨幣增加了,基礎貨幣也增加了。但是準備金增加是增加的資產,存款增加是增加的負債。因此資產負債表擴張了。這是兩者的不同。

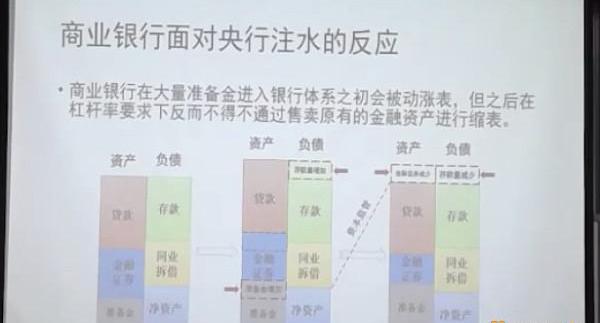

當有大量的準備金進入到銀行體系之后,最初的時候是被動漲表。因為有大量的人去銀行存款。但之后銀行會受到資本監管,其中就包括杠桿率監管。總的資產規模是要依賴于它的凈資產,而凈資產并沒有改變。因此銀行在漲表之后不得不縮表,因為要保證滿足杠桿的要求。因此就不得不銷售原有的一些金融資產。而銀行貸款的期限一般比較長,它不可能直接減少貸款。這樣一來銀行縮表就導致銀行存款量要減少,所以在央行為商業銀行注水之后,它會存在著M2貨幣的增加,但隨后又會出現M2的減少,就是因為銀行要有一個縮表的過程。

長話短說,為什么沒有通脹也沒有美元的貶值?是因為銀行貨幣并不是基于傳統的貨幣乘數過程創造出來的。由于監管的作用,基礎貨幣和銀行的貨幣已經分化。你是你,我是我,二者不可混為一談。原來堅硬的連接,只要注入基礎貨幣就會有廣義貨幣的增加的剛性的連接已經斷了。

這個時候,基礎貨幣的投放過多,都變成了銀行體系的超額準備金。而且這種準備金是轉移不走的。因為銀行的準備金是不能夠借貸出去的。所以盡管投放了特別多的基礎貨幣,但是銀行也無法創造更多的廣義貨幣。因此既不能帶來通脹,也不能使得美元貶值。

?以上是中篇筆記的全部內容。

Tags:加密貨幣穩定幣比特幣INS加密貨幣交易違法嗎哪種穩定幣最值錢比特幣鉆石還會到50元一個嗎BabyPenguins

自今年3月實施《特定金融信息法》以來,韓國持續加強對加密貨幣市場的管理。 9月24日倒計時 根據《特定金融信息法》,若加密交易所沒有在9月24日之前完成金融情報部門報告以及滿足ISMS認證和實名.

1900/1/1 0:00:001.金色觀察丨為什么說每家企業都該關注區塊鏈隱私計算?區塊鏈技術的快速發展,不僅給企業提供了確保數據安全的關鍵要素,更實現了與隱私保護計算的互操作性.

1900/1/1 0:00:00在交易加密貨幣時,您可以利用技術指標和價格模式來最大限度地提高回報。支持和阻礙、牛市標記、布林帶和移動平均線是這些常見的加密交易工具中的一些.

1900/1/1 0:00:00專注于加密貨幣的瑞士銀行Sygnum宣布,其已成為世界上第一家允許其客戶質押以太坊的銀行。據7月6日的博客文章稱,該公司的客戶現在可以通過Sygnum的機構銀行平臺質押ETH,獲得高達7%的年收.

1900/1/1 0:00:00盡管加密貨幣生態系統普遍認為“代碼就是法律”,一切都是公平的游戲,但大多數加密系統也依賴于一定程度的社會共識和良好的公民意識,以保持良好的整體用戶體驗.

1900/1/1 0:00:00從傳統游戲的“FreetoPlay”到鏈游的“PlaytoEarn”,游戲的商業模式在技術的不斷演進中發生了改變.

1900/1/1 0:00:00