BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-1.15%

ETH/HKD-1.15% LTC/HKD-0.98%

LTC/HKD-0.98% ADA/HKD-1.79%

ADA/HKD-1.79% SOL/HKD-1.82%

SOL/HKD-1.82% XRP/HKD-1.7%

XRP/HKD-1.7%就目前DeFi的基建水平、法律法規等方面來看,機構大規模采用DeFi協議還為時過早。

原文標題:《CeDeFi?機構入場DeFi還有較長的路要走》

炎炎夏日,DeFi藍籌紛紛觸底反彈。其中,Compound、AAVE的表現最為亮眼。

有人調侃道:「DeFi之夏將再次開啟嗎?」然而在市場情緒低落的大環境下,價格接連飆升背后的原因究竟是什么呢?

這一次,不再是「馬斯克式」的嘴炮喊單,而是公司、機構入場DeFi的通道被打開。

早在5月12日,以太坊借貸協議Aave的創始人StaniKulechov就暗示即將推出一個為機構投資者進入DeFi而準備的私有池,而AavePro也于5月18日正式官宣。

IOSG聯合頭部生態伙伴發布全球開發者Kickstarter計劃 ,助力早期開發者:IOSG Ventures正式推出Kickstarter項目,聯合DeFi Alliance, NEAR, Synthetix, 1inch, imToken, DODO, ChainSafe, Celer, ECN, OWC, OpenDeFi, Impossible Finance, DAOSquare, EEA等項目與社區,為優秀的早期開發創業者提供全方位支持,包括但不限于技術開發、產品構建、社區建設、人才引薦等。通過Kickstarter篩選的團隊將獲得10,000美元到100,000美元的資金支持。[2021/4/30 21:13:46]

據了解,AavePro預計將由Aave與聯合機構級安全公司Fireblocks共同于7月推出。那么什么是AavePro?它允許機構和企業通過基于Aave協議獲取DeFi評級的收益率,而該產品的特點包括:

Saffron社區代表Mia:關于波卡、DeFi或者NFT的賽道里,建議找大機構頭部篩選過的產品:4月12日消息,在《佟掌柜的海外朋友們優質海外項目分享》會上,Saffron社區代表Mia表示,關于波卡、DeFi或者NFT的賽道里,從去年的10月份到現在,我看了NFT項目超過一百個,我建議大家找大機構頭部,他們畢竟篩選過產品,如果買NFT單個的產品希望大家有很多共識,比如NFT產品本身有很多人認可,如果新的東西建議大家理性一點地做一些調查,前期發了一些NFT,比如大平臺買完之后,因為自己不了解,看到大家搶,買完了之后賣不出去,于是造成了損失。在每一個大型的公鏈發展到現在生態逐漸好了之后上面有很多機會。

關于DeFi領域我特別推崇,因為它更接近于傳統金融的工具,如果風險偏好比較低可以選擇無損挖礦,如果風險偏好比較高可以找大平臺相對收益較高但比較穩定的項目選擇,我們Saffron平臺是很好的選擇。

在DeFi其他的生態領域里,比如做借貸和交易,如果有機會能投到去中心化交易所很早期是很好的選擇,如果后期溢價就太高了,就不太適合了。[2021/4/12 20:11:20]

使用AaveV2的智能合約,并添加白名單系統僅允許KYC參與者訪問AavePro私有池;

大跌之下 頭部交易所比特幣進出額度大增:北京鏈安Chainsmap監測系統發現,3月12日比特幣的突然暴跌也引發鏈上數據和交易所比特幣進出異動。昨日100比特幣以上大額轉賬數達2371次,創去年11月22日以來最高。

同時,幣安、火幣等頭部交易所進出比特幣大幅增加,幣安全天流入13549.53BTC,流出21482.54BTC,凈流出7933BTC,幣安熱錢包一度由于階段性用戶大量提幣出現了僅剩22枚比特幣的少有場面。不過,很快幣安三大比特幣儲備雄厚的冷錢包地址即向熱錢包進行補充,并轉而進入凈流入趨勢,截至今天中午1點,幣安熱錢包內比特幣數量一度超過1.6萬枚。而在昨日,火幣交易所凈流入3363枚比特幣,我們也可以發現幣安交易所提出的比特幣中,有2167枚流向火幣,排名第一,緊隨其后的是Bitfinex,獲得1420BTC。而火幣流出的比特幣中,流向Bitfinex的達1433枚位居第一,流向幣安的為1273枚,位居第二

由于昨日以太坊網絡堵塞等原因,兩大交易所均出現了ERC20 USDT的充提問題,官方也提示用戶可以優先使用OMNI USDT,此舉也讓兩大交易所此前整體流量趨勢下行的OMNI USDT交易額大增,幣安凈流出OMNI USDT達1235萬枚。

據數據分析師SXWK表示,昨日伴隨幣價大跌,還出現了市場上USDT供給不足高溢價的情況,而泰達也再度增發ERC20 USDT,且相當部分流入Bitfinex使得其場內USDT較為充裕,這或許是平日在火幣、幣安流出的比特幣走向中占比并不突出的Bitfinex在昨日表現搶眼的原因。而火幣由于其場外交易的優勢地位,在USDT供給不足的情況下,也對急于交易的比特幣產生較大吸引力使其產生較大凈流入。[2020/3/13]

AavePro的流動性池初始階段僅包含機構需求較高的BTC、ETH、USDC、AAVE四種資產,并與Aave中其他流動性池分開;

分析 | 2018年交易所行業:市場下行 交易所行業頭部效應愈加明顯:今日,TokenInsight發布交易所行業2018年度報告,通過統計2018年超過400?家交易所的年度數據,從宏觀層面描繪了全球交易所行業的現狀,并對交易所行業的發展狀態進行了分析:

1、去中心化交易所的數量大增,但交易量不足中心化交易所的2%。

2、絕大多數交易所選擇亞洲和歐洲作為其注冊地。

3、2018年交易所交易量整體呈現下降趨勢,但頭部交易所的市場份額較為穩定。

4、去中心化交易所交易量高度集中于頭部,部分尾部交易所日均交易量甚至為0。

5、全球通證監管的重點在于反洗錢和反恐融。

6、交易所資金被盜事件嚴重。

7、Binance和Coinbase兩家交易所是最受用戶關注的交易所,流量和熱度均遠超第3名。[2019/1/16]

機構用戶的KYC將由Fireblocks支持,Fireblocks還將在AavePro市場上添加反洗錢和反欺詐控制;

分析 | TokenInsight 交易所評級更新:市場熱度明顯下降 頭部交易所合規性逐步提高:TokenInsight聯合烏克蘭安全社區Hacken對33家交易所進行了評級更新。本次共下調5家交易所評級,上調1家交易所評級,新增3家交易所評級。此次評級更新的主要原因是市場環境正在發生較大變化。一方面,通證市場整體行情低迷,各大交易所交易熱度明顯下降。 以 TokenInsight 六月份發布評級的20家頭部交易所數據來看,其八月份的24小時交易額平均下降了31.9%。另一方面,世界各國政府對通證市場的監管愈加嚴格,各大交易所開始更加注重自身的合規性。這也在一定程度上造成了交易所的評級變動。[2018/9/1]

AavePro仍是去中心化的,將通過Aave社區治理機制進行管理。

隨著AavePro的宣布,AAVE代幣也在觸底后反彈了100%。

不僅是Aave,流動性挖礦的始祖、借貸協議Compound官方也于近期宣布,其背后公司CompoundLabs將成立面向企業和機構的新產品CompoundTreasury,并通過與Fireblocks和Circle合作允許銀行、金融科技公司等非加密的企業和金融機構以及大額美元持有者用美元以USDC的形式獲取4%的固定利率。

其中,4%的收益組成不僅包括Compound協議中的USDC存款收益,還會包括流動性挖礦的收益,而隨著COMP價格提升,超出4%的部分將會成為CompoundTreasury的收入。CompoundTreasury沒有鎖定期限,允許用戶按需提款本金和利息,提款會在24小時內受理。

兩大借貸龍頭接連選擇打通與B端用戶連接的橋梁,這又意味著什么呢?筆者以為,如今的DeFi已陷入了瓶頸期。

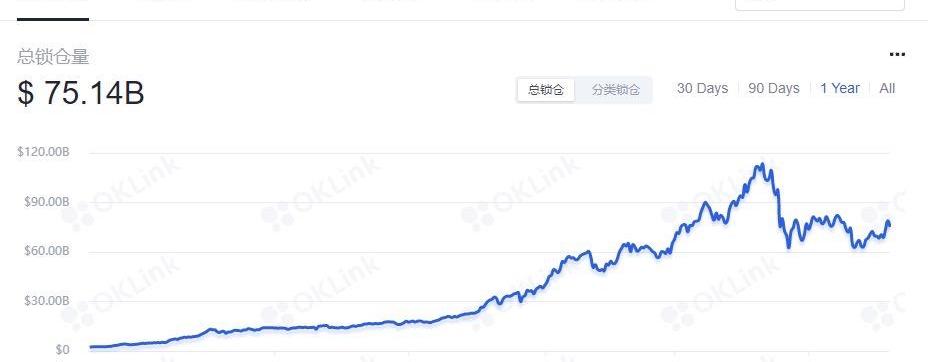

OKLink數據顯示,截至目前,以太坊DeFi協議的總鎖倉量僅有750億美元,距離5月11日的歷史峰值下降了約33%。

雖然如今的DeFi協議可謂是五花八門,但始終無法解決流動性匱乏、開發者作惡等根本問題。

然而,2020年狂熱DeFi之夏已經證明了DeFi的潛力與價值,可以預見的是,隨著機構們的進場,DeFi協議的流動性將大幅提升,這也直接解決了DeFi生態一直以來面臨的流動性匱乏的問題,也會將加密貨幣領域徹底推向傳統金融市場,吸引更多人才,走向規范化的道路。

相反,機構的進場又勢必會帶來一系列的問題。

例如,如果投資機構介入,按注資量持幣,那么治理投票的票權將出現集中,社區其他人的發言權或許會被削弱,某個提案可能會因未獲得創始團隊和投資機構投票而無法通過,甚至出現項目分裂。

就像Yearn.finance的創始人AndreCronje所調侃的一樣:「這是Cedefi?還是Decefi?Decedefi?」由此產生的中心化問題都成為了機構參與DeFi的阻礙。

然而,任何一個穩定、合規的市場都需要在法律保護下被傳統的公司、機構所認可,而不是閉門造車。

在馬斯克瘋狂「喊單」的那一段日子,DeFi的重度用戶們瘋狂地安利DeFi的藍籌股們,但卻收效甚微。DeFi受散戶歡迎的特性之一便是無審查、無需許可地加入,而這與機構用戶要符合的規則相左。

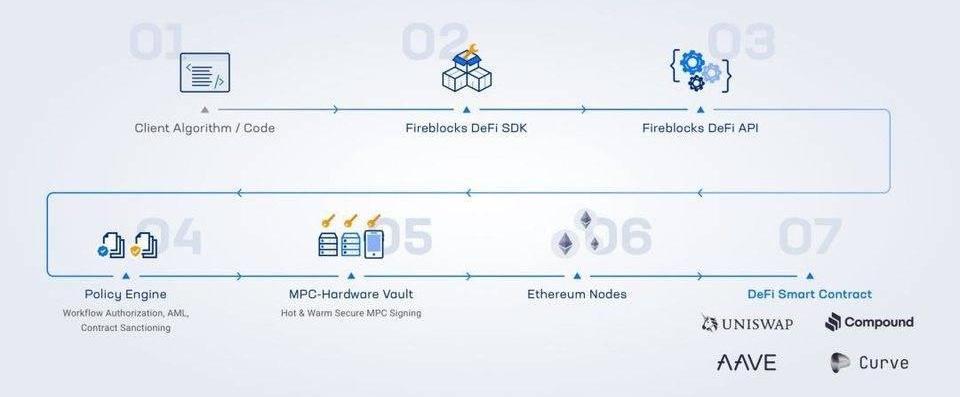

AavePro與Compoundtreasury都是與Fireblocks合作而為機構服務的。其中,用于收集用戶KYC已與DeFi的核心思想背道而馳。

這也是為什么Aave和Compound在開拓機構市場時,需要選擇牽手第三方的安全公司Fireblocks的原因,這家公司通過數據安全企業Chainalysis引入了自動化的AML和KYT篩查,以此幫助機構用戶在遵守合規要求的前提下進入DeFi。

此外,無論是DeFi基建、訪問DeFi協議的瀏覽器、還是數據分析類的工具等目前都不足以支撐企業級別的需求、效率與安全性。而相較于傳統金融市場,在面對黑客攻擊、私鑰丟失等潛在風險下,DeFi市場尚無成熟的托管和保險體系。

但是對機構自身來講,他們對DeFi的興趣又如何?

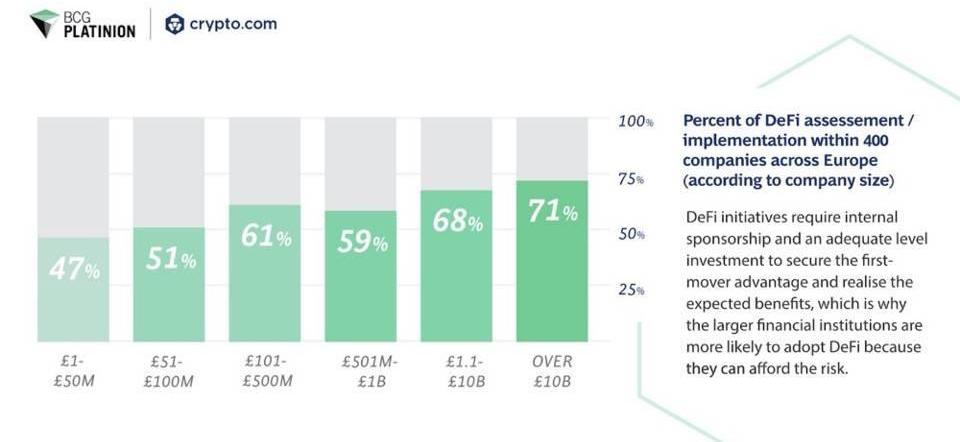

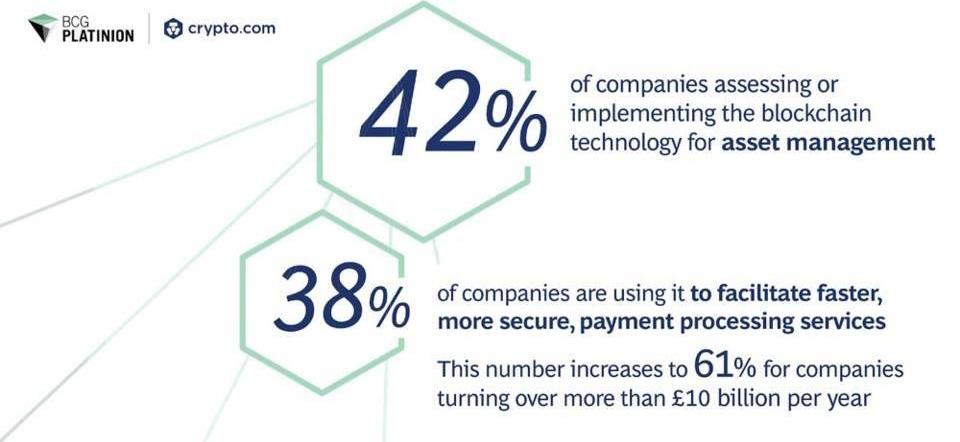

在對DeFi的崛起進行研究之后,區塊鏈資管平臺Crypto.com曾與波士頓咨詢集團(BCG)合作,對歐洲400余家金融機構進行了調研,最受關注的服務是資產管理和支付處理。

令人驚訝的是,其中有86%的機構正在某個DeFi框架上評估服務,58%的企業擔心忽視DeFi工具會令其失去競爭優勢。

調查還發現,越大型的機構越有可能率先采用DeFi協議,因為他們愿意承擔更多的風險以奪得先發優勢。

不過,有70%的公司對欺詐行為有安全擔憂,并有61%的受訪公司說,缺乏監管是其面臨的主要挑戰。

因此,綜合目前DeFi的基建水平、法律法規、公司機構對DeFi的興趣與擔憂等方面來看,大家迫切希望機構們大規模采用DeFi協議還為時過早。不過相信在不久的未來,DeFi會真正成為溝通區塊鏈與傳統金融市場的又一座橋梁。

大家好,我是佩佩,最近屬于市場冷靜期,如果沒有太多可以講的更新會放慢一點,另外說明下后面根據內容情況,可能有部分更新會選擇只放在幣乎上(搜:風火輪區塊鏈),微信端就不同步更新.

1900/1/1 0:00:001.9月24日漸近韓國加密貨幣交易所陷入生死迷局根據《特定金融信息法》,若加密交易所沒有在9月24日之前完成金融情報部門報告以及滿足ISMS認證和實名賬戶等先決條件,將會面臨關門.

1900/1/1 0:00:00杠桿一詞在傳統金融市場內一直是風險的象征,在數字貨幣市場內杠桿卻被運用到淋漓盡致,其根本的原因在于市場的人群風險偏好不同,同時DeFI去中心化金融與傳統金融的銀行核心的運作模式區別.

1900/1/1 0:00:00昨天白天勢頭還是相當足的,一度沖擊到35000美元上方,但臨近晚上的時候行情再次回落,最低時回到了33500美元,最終穩定在34000美元附近.

1900/1/1 0:00:00《100頁Metaverse元宇宙研報:科技巨頭內容硬科技新戰事,騰訊網易字節押注未來》報告著重剖析了如下問題:Metaverse元宇宙定義是什么.

1900/1/1 0:00:00今年3月,《中華人民共和國國民經濟和社會發展第十四個五年規劃和2035年遠景目標綱要》由第十三屆全國人民代表大會第四次會議審查批準通過,并正式向社會公布.

1900/1/1 0:00:00