BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.29%

ADA/HKD+1.29% SOL/HKD+5.02%

SOL/HKD+5.02% XRP/HKD+1.17%

XRP/HKD+1.17%備兌是期權賣方最基本的策略,運用得當也會威力無窮、法力無邊。

期權賣方最穩妥的做法是不要使用杠桿的備兌策略。即便是最基本的策略,運用得當也能產生很好的回報。

一、備兌的含義、實現手法與盈虧曲線

關于備兌的含義,我來援引一下Investopediacom的描述:

Acoveredcallreferstoafinancialtransactioninwhichtheinvestorsellingcalloptionsownsanequivalentamountoftheunderlyingsecurity.Toexecutethisaninvestorholdingalongposition?inanassetthenwrites(sells)calloptionsonthatsameassettogenerate?anincomestream.

以語義為導向、非字字對應的翻譯如下:

比特幣預估杠桿率創下歷史新高:金色財經報道,1月7日,根據鏈上分析資源 CryptoQuant 數據顯示,隨著比特幣價格不斷走低,其預估杠桿率已經達到0.224,創下歷史新高,這表明更多投資者正在承擔高杠桿風險。[2022/1/8 8:33:31]

備兌是指投資者在持有標的資產的同時賣出相等數量的看漲期權,從而生成一個收入現金流。

賣出看漲期權,對于投資者來說,承擔了一個到期時按照約定價格交付標的資產給對手方的義務。

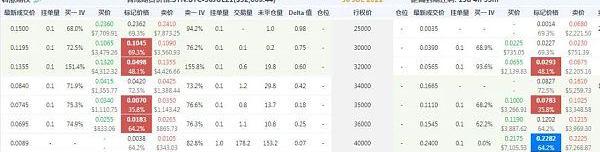

我們舉個例子,BTC-30Jul21-34000-C,即2021年7月30日到期的行權價為34000美元的比特幣看漲期權,在Deribit測試網(test.deribit.com)上的報價為0.0420BTC:

期權報價表

如果對Deribit頁面表頭所示標題的英語不確定,可以訪問test.greeks.live/web進行橋接,頁面已經經由專業交易員進行漢化,表述清晰精準:

USDT占比特幣交易比重約為55.14%:金色財經消息,據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排名名第一的是USDT,占比為55.14%;排名第二的是美元,占比為14.84%;排名第三的是日元,占比為6.91%;排名第四的是BUSD,占比為5.22%;排名五的是歐元,占比為4.82%[2021/2/15 19:47:05]

Greeks.live漢化的期權報價表

假設交易者在這個賬戶中持有1個BTC的保證金,并且賣出1張BTC-30Jul21-34000-C看漲期權,作為標的的7月30日到期的期貨到期時價格分別落在34000美元以下,和落在34000以上造成的影響分析如下:

1)期貨到期價格在34000美元以下,34000-C沒有行權,權利金0.0420BTC結算拿下,整個賬戶余額1.0420BTC。

McAfee創始人發推表示2018年比特幣價格增長10倍:全球著名殺軟件公司McAfee創始人、比特幣大多頭約翰·邁克菲(John McAfee)在圣誕節發推文表示,比特幣2018年價格將是目前價格的10倍,且“永遠不會低于目前水平”。[2017/12/26]

2)期貨到期價格在34000美元以上,舉例簡便起見,假設36500美元,34000-C行權了,本金部分從1BTC變成了34000美元,即按照行權價把幣賣掉了。除了把幣按照行權價賣掉以外,還額外拿住權利金0.0420BTC。

整個賬戶的余額為34000美元+0.0420BTC=0.9315BTC+0.0420BTC

在交割之后,按照我上一篇文章《如何用幣本位合約進行套保》賣出34000美元或者說折合此刻0.9315BTC的永續合約或者期貨合約鎖定住本金的美元價值,就擬合了本金的拋幣變美元的動作。

傳送門:https://weibo.com/ttarticle/p/show?id=2309404659172397416607

比特幣獎金成為華爾街招募人才的方法之一:會計和咨詢公司Friedman的數字貨幣專家Bob Graham表示:比特幣獎金可能是招募更好人才的方法之一。[2017/12/11]

或者Deribit的本金不動,在其他現貨交易所賣出34000美元/0.9315BTC的比特幣現貨,也就完成了實物交割的動作。

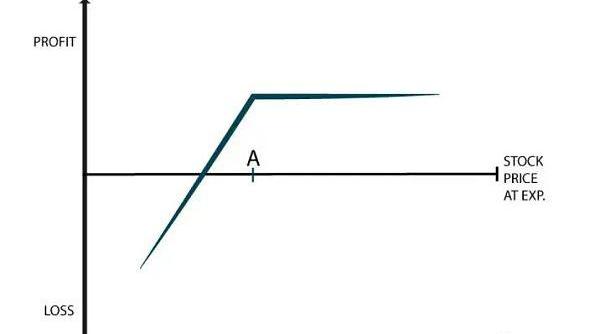

下圖是備兌策略的盈虧曲線,方便讀者們直觀理解。

備兌策略的盈虧曲線

二、備兌策略在比特幣、以太坊的應用

?備兌策略相較于掛單賣出加密資產有其獨特性:

1、掛單賣出的話,只要幣價隨時擊中掛單價格,就成交變成USDT/USDC或美元了。而備兌需要標的資產在到期是處于行權價之上,標的才會被按照行權價賣出。

數字支付公司Square允許用戶購買比特幣:根據彭博社的消息,Square允許Square Cash 移動應用程序用戶進行比特幣購買。Square在一份聲明中說,該公司正在探索如何通過推出向其少量現金用戶購買比特幣的能力,使移動應用程序更快、更容易使用。[2017/11/20]

2、相比于掛單賣出,備兌還可以額外收取不少權利金,折合年化的話相當可觀。

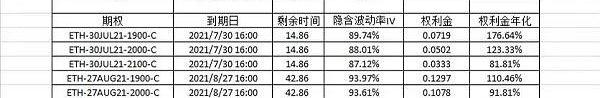

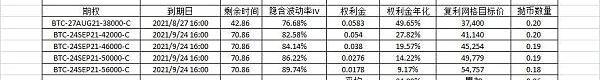

現在是2021年7月15日晚上7:26分,以太坊的價格、部分期限看漲期權的權利金及其年化比率展示如下:

以太坊期權權利金年化示例

需要注意的是,備兌的首要特點是賣出標的,其次才是收取權利金。我見過好一些朋友,饞備兌的權利金,而對原理不甚明白,違背自己心意地把幣越賣越少了,這是很遺憾的。只有在玩家本身就打算賣幣的時候,備兌才會是一個很好的增強做法。

據我所知,不少礦工由于有穩定的幣收入流,也有拋現變成法幣的需求,他們會采取備兌賣出看漲期權的形式,在收益上增加添頭。

比如每個禮拜累計收到1個ETH,一年52周收到52個ETH,采用收到就賣平值看漲期權的話,每周操作可以多收獲0.0500ETH。52周下來就是2.6000ETH。平白多這么些ETH不香嗎?對于流水大的玩家來說,這筆增強收益是很可觀的。

三、我自己對備兌策略的應用

我也想談一談自己對備兌策略的應用。

看過我之前一篇叫做《比特幣的價值》的朋友們大致可以理解我對于比特幣及加密資產長期上漲的觀點和假設。

傳送門:https://weibo.com/ttarticle/p/show?id=2309404655598724841979

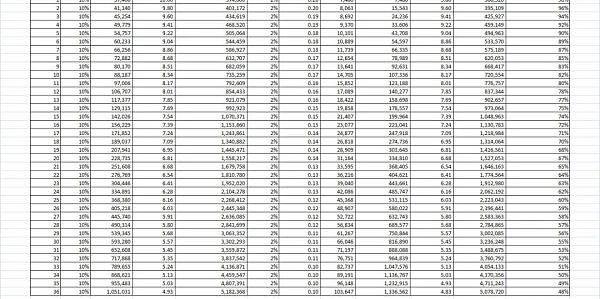

由于我現在已經從傳統行業的業務中退出了,我的收入來源得依靠幣圈的收益。囤幣本身是不產生現金流的。我學習了圈內朋友中醫哥的復利網格的思路,加以調整,即標的每上漲10%,拋2%的現貨。通過這種復利階梯的遞進,即便幣價從現在3萬多美元漲到100萬美元,我仍然有一半的幣在手上,而在此過程中,我也獲得了可觀的現金流。

詳細的階梯與現金流見圖5復利網格拋售法。

復利網格拋售法

復利網格拋售,可以和備兌策略有機地結合在一起。

以我的觀察,按照現行幣價一倍左右及以內的行權價,還可以在2-3個月的到期日之內找到年化權利金收益率高于10%的回報。

按照圖4持有10個幣的假設情景考慮,直到56000美元的行權價,都可以找到年化高于10%的權利金。

復利網格拋售法的備兌加持

10個幣的總頭寸,用1個幣作為保證金做備兌,年化可以產生0.23個幣的額外現金流回報。

也就是說32萬美元的囤幣持倉,用其中1個幣或大約3.2萬美元去做備兌,一年可以多收7,339美元,約囤幣頭寸的2.3%就這樣額外收到了。剩下的9個幣可以囤在冷錢包,或者分散放在大的交易所,存儲風險最小化。豈不妙哉!

隨著幣價的上漲,本金的美元價值會提高;隨著隱含波動率的提高,權利金的金額和年化值也都會提高,而且可以在更高的行權價上找到有意義的權利金年化回報,可以容納更多的操作保證金。這樣從絕對值和百分比上獲得的年化收益又提高了。

提示:這個操作在Deribit執行需要給該子賬戶開通組合保證金。

我一般會建議所有交易都在子賬戶中進行,而不要在主賬戶作業。因主賬戶涉及到資金進出,如果出現風控,而又有資金需要從子賬戶出來,就會很被動。

熱點摘要: 1.世界著名連鎖酒店Pavilions宣布接受比特幣支付;2.550億美元規模的對沖基金MarshallWace開始投資加密貨幣和穩定幣;3.

1900/1/1 0:00:00NFT出圈爆火以后,從來不乏充滿財富效應的故事,從天價加密藝術品NFT到巨額數字球星卡牌NFT,再到各種層出不窮的各類元宇宙游戲角色NFT……那么NFT究竟是什么?每個人似乎都有自己的答案.

1900/1/1 0:00:00導讀 FTX創始人SamBankman-Fried近日接受《彭博社》專訪,專題題目是《理想vs.現實:加密貨幣的未來》.

1900/1/1 0:00:00數字人民幣,是由中國人民銀行發行的數字形式的法定貨幣,由指定運營機構參與運營并向公眾兌換,與紙鈔硬幣等價,具有價值特征和法償性.

1900/1/1 0:00:00“隨著產業協作的數字化浪潮到來,區塊鏈與AIoT、隱私計算等技術的融合,將成為智能科技的未來趨勢,未來螞蟻鏈將全面推進‘區塊鏈+X’融合技術.

1900/1/1 0:00:00最近,摩根大通關于比特幣可能會暴跌至25,000美元的分析引發了加密社區很多討論。一些分析師預測,隨著灰度比特幣信托基金中大量BTC解鎖,市場價格將會被進一步壓低——如果不出意外的話,灰度將在7.

1900/1/1 0:00:00