BTC/HKD-0.51%

BTC/HKD-0.51% ETH/HKD-2.8%

ETH/HKD-2.8% LTC/HKD-3.54%

LTC/HKD-3.54% ADA/HKD-1.52%

ADA/HKD-1.52% SOL/HKD-2.8%

SOL/HKD-2.8% XRP/HKD-2.16%

XRP/HKD-2.16%本文作者是加密與DeFi量化研究員DeFiScientist

UniswapV3于5月正式推出,其承諾為流動性池提供者提供更低的交易費用和更高的資本效率。V3協議迅速取得了巨大的成功,在第一個月就吸引了近20億美元的資金。

然而,自推出以來,流動性供應者的回報情況好壞參半。目前平臺的指標顯示,平臺上的流動性過多,而費用過少。因此,對于大多數交易對來說,LP獲得的費用遠遠不能補償因代幣價格波動而產生的預期無常損失。鑒于目前的市場狀況,投資者可以賣出看跌期權來獲得更高的預期回報。

為了證明這一點,本文首先揭示UniswapV3上收益農耕回報的主要驅動因素,并提出定量框架來分析給定的LP頭寸的吸引力。我們將這個框架應用于USDC/WETH池,以此為例進行說明。

與目前大多數的方法不同,我們的框架考慮到了LP的流動性分布,并模擬了相關的代幣價格變動。這使得我們能夠更精確地估計人們可以期望收取的費用以及隨后的預期策略利潤。

收益農耕:回歸基本原理

在深入研究量化內容之前,先強調一下UniswapV3協議的功能特點和收益農耕回報的驅動因素。

值得注意的是,任何LP策略都是做空波動性的策略:你向流動性池投入兩種代幣,隨著價格的變動,你其實是在逐步賣出表現最好的資產。

SumSwap模擬Staking獎勵將于6月9日增長至3倍:據官方消息,SumSwap模擬Staking獎勵將于6月9日由原來每天產出512枚SUM增長至3倍,即每日產出1536枚SUM。模擬Staking是SumSwap為了讓用戶理解正式Staking的精妙設計而對正式Staking的模擬,其算法規則完全按照正式Staking進行,正式Staking中用戶可以通過邀請別人將SUM投入Staking。

不同的是,模擬Staking是將節點用戶和會員用戶認購的SUM按照比例映射到模擬Staking礦池,而正式Staking需要用真正的SUM投入礦池。正式Staking每日產出的SUM更多,第一月每天產出為51200枚SUM。[2021/6/9 23:25:05]

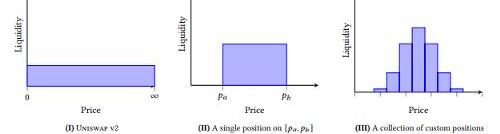

UniswapV3的主要創新在于:

能夠將流動性集中在一個特定的價格范圍內。這為LP提供了杠桿作用。但是,一旦價格在該范圍之外,你將停止賺取費用,并將承擔表現不佳的資產的全部風險敞口。

收取的費用取決于給定價格范圍內其他活躍LPs的數量。這些費用比UniswapV2更難建模,因為你要與其他流動性提供者競爭。

BMEX模擬交易大賽開啟,平臺新增用戶量達3.8萬人:據BMEX官方消息,自第五屆模擬交易大賽上線至今,平臺共新增的用戶逾3.8萬名。BMEX第五屆模擬交易大賽活動時間為4月12日15點—19日15點,通過邀好友注冊交易,雙方可瓜分40,000 USDT獎勵,同時交易模擬合約,0風險贏60,000 USDT獎勵。

BMEX是一家數字資產綜合服務平臺,用戶日活量達12萬。目前已獲美國與加拿大雙監管牌照,擁有一鍵跟單、千倍杠桿、余幣寶等交易模式,致力于為用戶提供多樣、安全的數字資產交易及資產管理服務。[2021/4/14 20:17:46]

來源:UniswapV3白皮書

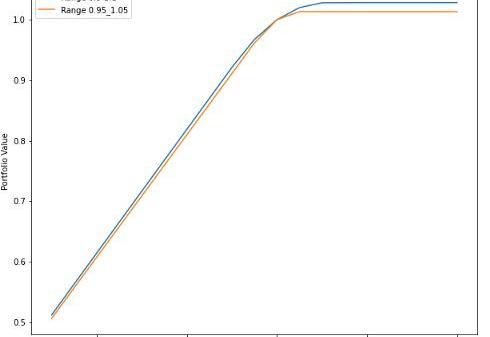

我們對由加密代幣和穩定幣交易對所組成的池子的預期無常損失進行建模。初始狀態設置為,投資組合價值為1,市場價格為T/USDC=1,對于USDC/T不同價格,我們的投資組合價值會是多少?

我們還比較了兩個不同的流動性范圍和,這樣讀者可以更好地了解流動性范圍對結果的影響。

正如下圖所示,PL圖與空頭看跌策略的圖非常相似。主要區別在于所選流動性范圍內的凸性。更窄的流動性范圍將幫助你收取更多的費用,這種情況下,加密代幣的上行風險較小,下行風險較大。

Steam平臺上架比特幣模擬挖礦游戲《實時挖礦模擬器》:3月29日消息,《實時挖礦模擬器(Realtime Mining Simulator)》已于Steam平臺正式發售。

據了解,該游戲是一款模擬挖比特幣的游戲,玩家可以在游戲提供的相關硬件設備中進行選擇,建立屬于自己的礦場。玩家在游戲中需要保持對于實時貨幣價格的關注,通過買賣貨幣和調整設備質量來提升自己的采礦性價比,制定最佳的采礦計劃。(游民星空)[2021/3/29 19:26:51]

主要風險在于代幣貶值,在加密牛市中,你可以從短線波動頭寸和資金池費用中賺錢。然而,不計費用的USD回報是不對稱的。當代幣相對美元升值時,會有小幅收益,但在下行時可能會有較大的損失。這導致了平均的統計損失。只有當收取的費用大于預期的IPL時,LP策略才是可行的。

正確設置流動性范圍是任何LP策略的關鍵部分。你將收取的費用也是取決于路徑的。為了準確地模擬我們的回報,我們將用蒙特卡洛模擬法來模擬代幣價格。

LP回報建模的量化框架

“四川比特幣礦場”成為考題 多次出現中國高考模擬地理卷:一年一度的中國高考即將來臨,經查詢發現,多份高考模擬地理試卷出現“四川比特幣礦場”題目,包括2020全國百校聯考新高考原創沖刺模擬試卷、河南省鄭州外國語學校高考全真模擬(三)文科綜合地理試題、五年高考三年模擬高考地理專題十五等。(吳說區塊鏈)[2020/6/9]

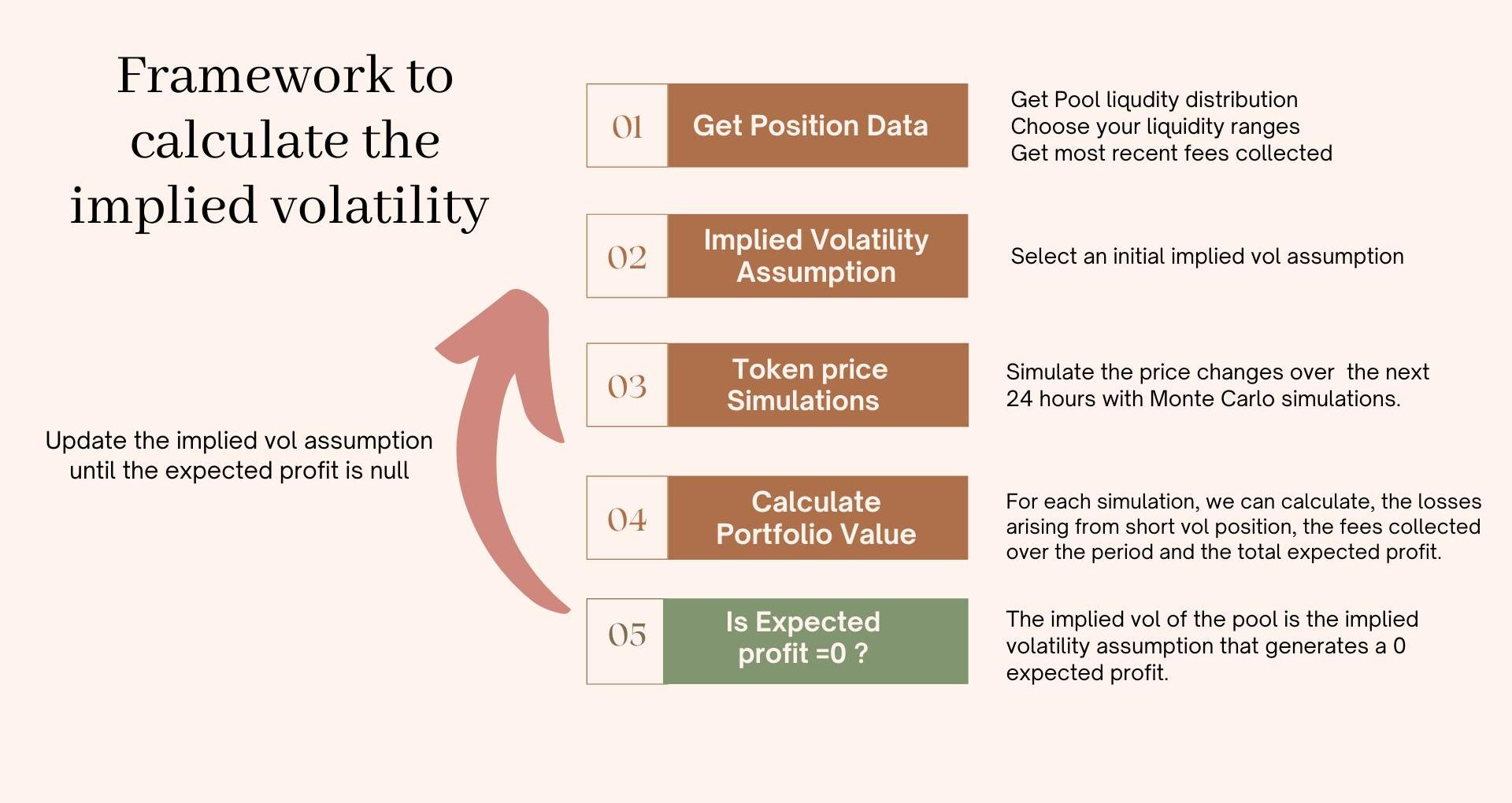

給定某個代幣LP頭寸及其特征,可以計算出LP頭寸所承擔的隱含波動率指標。

隱含波動率指標是通過對交易對價格的蒙特卡洛模擬計算出來的。資金池隱含的代幣波動率是指在LP頭寸中產生0預期收益的資產波動率。

值得注意的是,我們可以把這個過程倒過來,即為該交易對設置隱含資產波動率假設,并取消隱含費用。

由于資金池中的流動性分布會隨著時間變化,因此在短時間內進行蒙特卡洛模擬是有意義的。我們將為此建模練習選擇一個24小時的窗口。

應用到USDC/WETH池

USDC/WETH是UniswapV3中最大的資金池之一,有超過2億美元的TVL。我們使用Thegraph提取流動性分布。大部分的流動性集中在WETH的1800-2400價格范圍內。隨著價格從當前水平下跌,流動性開始緩慢下降。隨著價格進一步下跌,我們應該期望收取更多的費用。因為我們將占到資金池更高的份額。隨著WETH的升值,我們收取的費用將減少。

動態 | DeFi初創公司Compound通過壓力測試模擬其借貸協議的違約風險:由DeFi借貸協議初創公司Compound委托進行的一項壓力測試顯示, ETH處于歷史最大波動性,它也能以不到1%的違約概率將總借款價值擴大至10倍。這一結論是通過對Compound協議進行各種基于模擬的壓力測試得出的。由區塊鏈模擬平臺Gauntlet Networks完成的這項研究可以幫助指導用戶評估不同DeFi貸款協議的金融安全性。(The Block)[2020/2/8]

6月26日USDC/WETH流動性分配

我們還需要為資金池設置每日費用假設。從下圖看出,最近每日交易量遠遠低于2億美元。樂觀看待,假設每天有2億美元的交易量,這應該轉化為整個流動資金池的60萬費用。假定TVL為2.35億美元,這意味著年利率為93%。

USDC/WETH流動性池歷史交易量

使用上述框架和費用假設,我們將計算出3個不同流動性范圍的隱含波動率:

與當前價格相比的±1.2%范圍

與當前價格相比±4.8%的范圍

與當前價格相比±9.6%的范圍

我們的框架非常靈活,可以適應任何流動性范圍。選擇這三個范圍是為了說明隱含波動率不會隨著流動性范圍的變化而發生重大變化。

在±1.2%范圍內波動的是99%的隱含波動率

在±4.8%范圍內波動的是100.5%的隱含波動率

在±9.6%范圍內波動的是107%的隱含波動率

即使使用我們對費用的樂觀假設,這三個池頭寸的隱含波動率也低于ETH看跌期權的122%水平。在實踐中,費用預計會低得多,導致隱含波動率也低很多。人們可能會說,隱含波動率曲線有偏差。因此,更廣的流動性范圍應該對應更高的隱含波動率,使LP投資的吸引力更低。可參考,1650daily看跌期權

Deribit交易所的定價是152%的隱含波動率。

基于120%的隱含波動率和60萬的日費,我們可以預期3個池子的每日損失如下:

±1.2%范圍:-1.1%如果費用太低,狹窄的流動性范圍會像杠桿交易一樣損害你的利益

±4.8%范圍:-0.83%

±9.6%范圍:-0.5%

現在,讓我們把問題反過來,假設隱含波動率為120%,計算收支平衡所需的每日費用。±9.6%的區間池需要80萬的日成交量才能有預期的正收益,這是目前成交量的2倍。或者說,我們需要將所提供的流動性減半。

已經看到USDC/WETH有太多的資金,而且交易量不足以彌補ETH的隱含波動性。但對于Uniswap上的所有貨幣對來說,情況也是如此嗎?

篩選有吸引力的LPs

快速篩選有吸引力的資金池,最好方法是計算代幣對的預期費用和實現波動率之間的比率。TheGraph再次作為可拉出所有資金池數據的方便工具。一個好的經驗法則是,費用APY必須至少是我們提供流動性的貨幣對的隱含波動率的0.9倍。如果有很大一部分TVL不以當前市場價格提供流動性,情況可能會有所不同。在我們USDC/WETH的例子中,大部分流動性集中在當前市場價格之上,所以池子APY低估了我們可以賺取的費用。

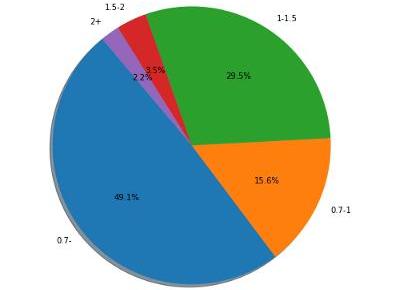

下圖按照不同池子的APY/已實現波動率對UniswapTVL進行細分。可以看到,約2/3的TVL被鎖定在預期APY低于隱含對波動率的資金池中。只有1/3的鎖定資金有預期正收益。

根據APY/Volatility比率對UniswapV3TVL進行細分

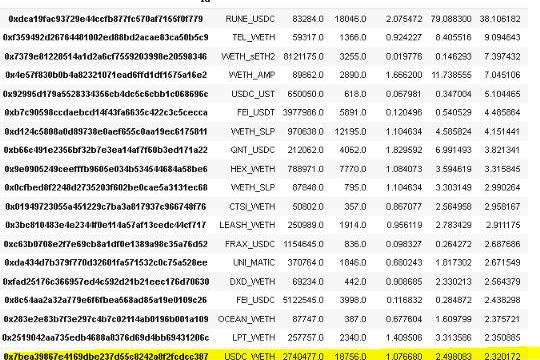

根據費用/成交量比率的前20最佳資金池如下所示。這些池子的規模相當小,最多只有幾百萬美元的資產。他們的回報將受到更高gas費和資金池新進者風險的影響。此外,其中許多涉及信譽較差的小幣種,如FEI,FRAX...

基于APY/vol劃分的最具吸引力的收益農耕池子

你還會注意到列表中的USDC/WETH池。這不是我們之前分析過的資金池,而是有1%交易費的資金池。它的TVL要小得多。這證明標準的Uniswap費用并不總是最理想的收益農耕選擇。

結論

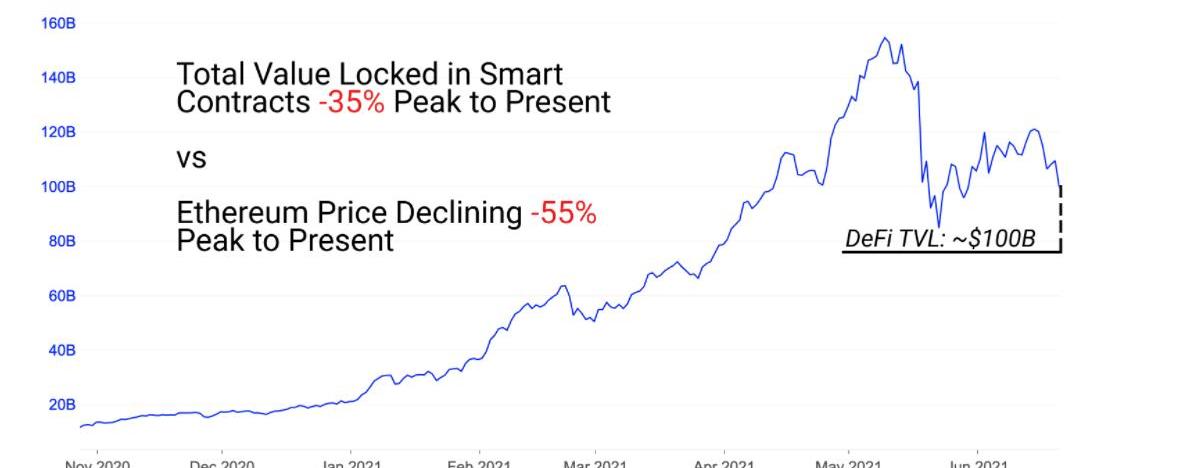

Uniswap成了自己成功的受害者。正如LukePosey和glassnode在其最近的文章中指出,鎖定在DeFi平臺上的TVL的表現優于以太坊和其他加密代幣。

來源:Glassnode

這就造成了流動性提供者對費用更激勵的競爭。此外,交易所的激增和新的Uniswap費用等級費用產生了負面影響,從而對收益農耕策略的盈利也產生了負面影響。

目錄 NFT的價值導向 藝術品買賣 真實性證明 稀缺性保護 虛擬物品證明 新工作 新經濟 平行世界 NFT如何助力慈善事業 刺激捐贈 品牌和身份 互惠性 慈善拍賣 BeNeFiT 收入分享功能.

1900/1/1 0:00:00比特幣的Taproot提案已獲得社區支持,并預計于今年11月份激活,這引起了加密社區的較大關注。為什么Taproot會引起人們的關注?因為它是近年來比特幣最重要的升級之一.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:653.91億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:33.

1900/1/1 0:00:00隨著DeFi鏈上的活動陷入停滯,以太坊和DeFi代幣價格持續呈現疲軟態勢。Gas價格已達到自2020年DeFi夏季開始以來的最低點.

1900/1/1 0:00:00“‘京彩奮斗者數字嘉年華’活動雖然結束了,但我會繼續使用。”北京市一名出租司機王師傅對《證券日報》記者說,身邊很多出租司機都有數字人民幣錢包App,也在主動充值使用.

1900/1/1 0:00:00"拜登政府「影子內閣」BlackRock正在增加自己的「加密」話語權。"Pitchbook近段時間的一組數據顯示,風險投資基金今年前半年已經向加密領域的公司投資了170億美元.

1900/1/1 0:00:00