BTC/HKD-0.8%

BTC/HKD-0.8% ETH/HKD-3.08%

ETH/HKD-3.08% LTC/HKD-3.94%

LTC/HKD-3.94% ADA/HKD-2.22%

ADA/HKD-2.22% SOL/HKD-3.14%

SOL/HKD-3.14% XRP/HKD-2.51%

XRP/HKD-2.51%之前UniswapV3推出的時候,不少小伙伴們在想:Curve會不會被UniswapV3干掉。如今CurveV2出來了。Curve非但沒有被干掉,且其前進的步伐更進一步。

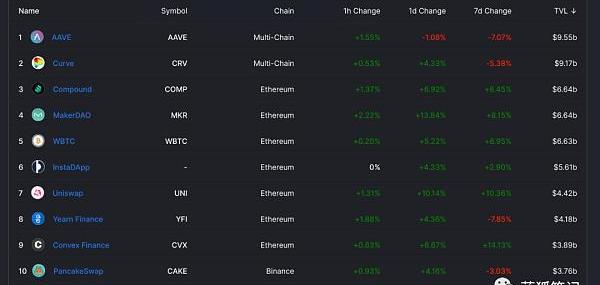

從目前看,Curve的TVL達到91.7億美元,接近于第一位的AAVE,按照當前趨勢,Curve的TVL在未來一段時間有一定的概率超過AAVE位居首位。

目前UniswapV3的TVL是16.1億美元,UniswapV2為44.2億美元,僅從鎖定資產總量看,距Curve有較大距離。雖然TVL不能代表全部,但從一個側面說明了Curve發展的迅速,它對于資金的吸引力在增強,之前不少人擔心Curve會被UniswapV3干掉的局面并沒有發生。

Uniswap的V3更適合專業的做市商

要想理解CurveV2的迭代,理解Uniswap的迭代也有幫助。在UniswapV2的設計中,其所有LP的做市模式是無差別的,唯一差異是每個LP因為其提供的做市資金不同而產生份額比例的不同。

在這種設計機制下,計算貢獻的主要方式是資金和時間,資金份額越大,提供時間越長,收益越大。因此,LP增加其收益方法是,增加其份額比例和提供時間。

Curve平臺UST/3CRV池子比例已嚴重傾斜至約95%/5%:5月10日消息,因UST嚴重脫錨至0.6美元,Curve平臺UST/3CRV池子比例已嚴重傾斜,其中UST/3CRV比例為95.26%/4.74%。[2022/5/10 3:02:30]

UniswapV3則打破了這種設計,引入了競爭性的模式。對于LP來說,要想獲得更大的收益,不僅關乎投入的資金量,也關乎LP的策略設置。在這種情況下,對于專業的LP提供商有利,對于非專業的普通用戶或大資金提供者不一定有利。

在UniswapV3的流動性提供機制設計下,LP可以將其提供流動性的資金進行個性化設置,將其資金自定義地置于某個區間,以增大其資本的利用率,同時獲得了更高的杠杠,有利于獲得更大的收益,不過,同樣不可避免的是,也增加了相應的無常損失的風險。

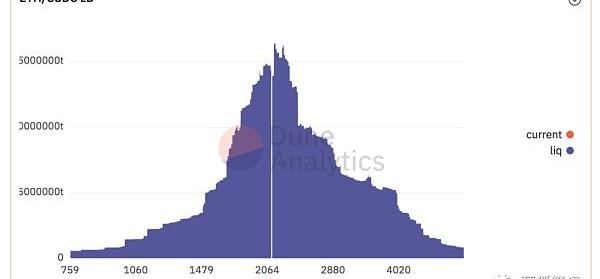

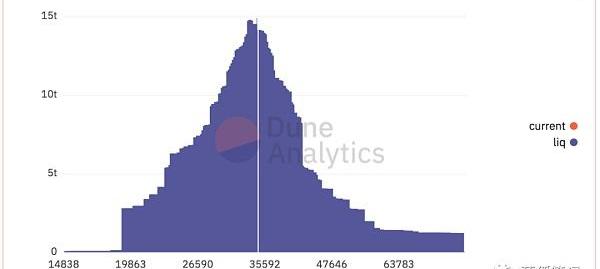

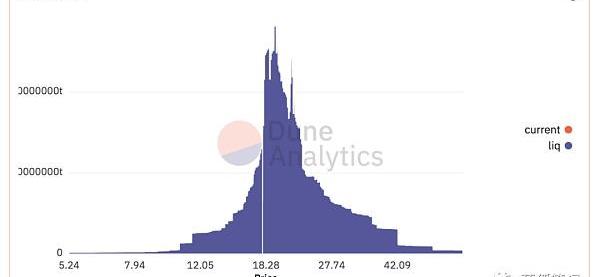

總結來說,當LP將其資金聚集在當前市場匯率的周圍時,本質上是對市場趨勢的一種判斷。流動性聚集區間越窄,可獲得的杠杠越高,收益也可能越高,但如果波動過大,則無常損失也會相應增大。因此,會有大量的LP不斷進行各種策略的探索,從目前看,大量的資金都匯集在50%的波動性范圍之內。

Curve治理成員提出有關是否應保護知識產權的提案:金色財經報道,Curve治理成員提交了一項提案,詢問該DeFi項目是否應嘗試在法庭上強制執行其知識產權。該提案提到了一個具體例子,即Saddle Finance,提案人聲稱該公司被指控抄襲了Curve的代碼。關鍵問題是Curve是否可以執行其知識產權,因為該組織本身在很大程度上是去中心化的。以及Curve是否應該這樣做,這對于大部分開源且不受監管的DeFi行業來說是新問題。[2021/6/17 23:42:29]

Curve入駐火幣生態鏈Heco,成為Heco首批生態合作伙伴:據官方消息,Curve宣布成為火幣生態鏈Heco首批生態合作伙伴,并將于近期入駐。Curve將為Heco上的穩定幣提供更高效的交易與流動,為流動資金提供者提供低風險的補充費用收入,同時豐富Heco的DeFi底層產品。除此以外,雙方還將在全球推廣、社區建設等方面開展深度互動合作。

火幣生態鏈Heco是去中心化高效節能公鏈,是火幣開放平臺推出的首個產品。在支撐高性能交易的基礎上,實現智能合約的兼容。Heco的原生數字資產為HT,采用HPoS共識機制。

Curve是去中心化流動池交易所,提供極其高效的穩定幣交易。用戶可以在提供流動性的時候捕獲其平臺的交易費用,同時接入了DeFi協議iearn和Compound,為流動性提供者提供額外收益。[2020/12/31 16:11:23]

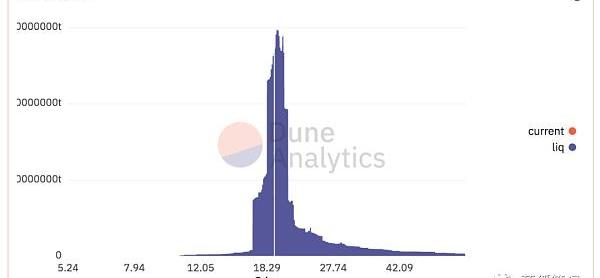

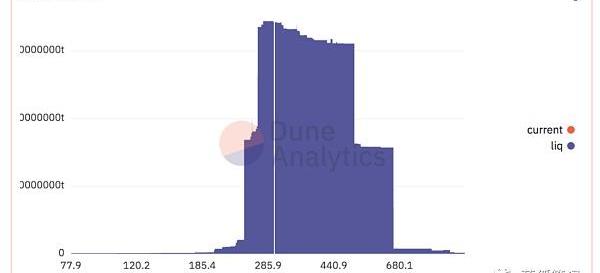

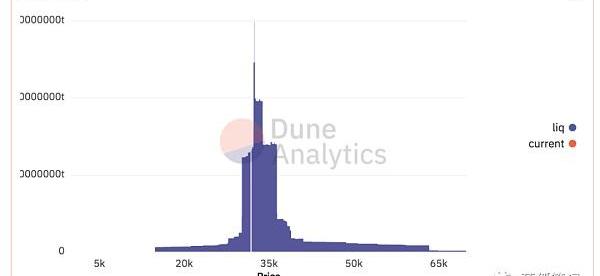

從上面的圖中,我們可以看出,絕大多數的流動性都往當前匯率價格附近聚集,且有些流動性的聚集度非常高。

通過流動性聚合,UniswapV3本質上是引入了LP做市的競爭。會玩的LP可以根據市場的波動將其流動性進行合理調整,以獲取更大的收益;而有些LP調整如果沒那么及時,其收益就會降低,甚至如果市場價格波動到其價格范圍之外,其流動性資金也無法賺取費用。當然,如果LP設置的價格區間過窄,無常損失也會更大。收益越高風險越大,這一點并沒有變化。但如果設置不到位,收益變小,甚至沒有收益。因此,根據市場的變化,需要講究策略。

穩定幣兌換平臺Curve Finance每日交易量達2.42億:官方消息,穩定幣兌換平臺Curve Finance表示,今日平臺每日交易量達到2.42億。[2020/12/24 16:23:30]

在這種情況下,作為普通LP可能越來越無法跟專業的LP競爭,在交易市場總量相對的情況下,專業LP會賺取更多的收益。因此,可能會催生更多的做市策略商,它們的資金不一定多,但如果其策略足夠好,它可以幫助其他非專業的LP進行做市管理。普通LP可以將其資金存入到專業做市管理商的合約中,由這些專業的策略商聚合后進行統一管理,包括如何選擇價格范圍、重置的頻率等。在UniswapV3的設計下,大資金不一定收益就更高,策略的權重在上升。

CurveV2也適合普通LP的參與

CurveV2跟UniswapV3在聚集流動性和提升資本效率方面目標相同,但具體方法不同,最終對于不同主體的影響也不同。

CurveV2價格曲線的兼容性

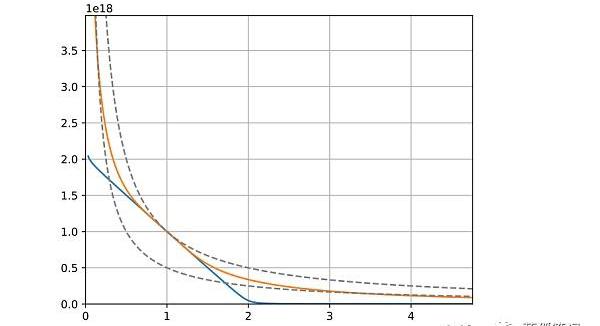

CurveV2在兼容性上表現不錯。下面是CurveV2白皮書上的圖:

動態 | 區塊鏈公司ChainSecurity AG加入普華永道瑞士:ETH Zurich子公司ChainSecurity AG的團隊已加入普華永道瑞士(PWC Switzerland)。通過此次收購,普華永道瑞士成為區塊鏈智能合約保證的全球市場提供商,同時ChainSecurity AG團隊現在可以專注于大型、受監管的公司。據了解,ChainSecurity AG此前致力于提供智能合約和區塊鏈審計服務。(Investment Europe)[2020/1/6]

藍線是其穩定幣兌換曲線,是CurveV1的兌換曲線,而黃線是更通用的代幣兌換曲線,是CurveV2的兌換曲線。從這條曲線,我們可以看到它的兼容性:一方面,兼顧了V1的穩定幣兌換,同時還兼顧流動性的尾部,由此應對匯率的快速變化。相對而言,在UniswapV3,絕大部分的流動性會集中在于盤口附近,尾部的流動性可能極小,我們在上面的實例中可以看到,這在事實上已經發生。

CurveV2的自動化做市

上面我們提到,UniswapV3也可以改變其流動性聚集點,不過,它主要是通過LP們對市場的判斷進行主動化的管理來達成。而CurveV2則是根據預言機進行自動化的調整。這使得普通的LP參與CurveV2更方便,而UniswapV3正如上面提到的,逐漸變成了比拼LP策略的陣地,更適合專業的LP做市商。

比較來說,UniswapV3是個性化的管理,而CurveV2是自動化的管理,這有點像互聯網時代的個性化設置和自動化推薦之間的關系。互聯網web1.0時代,用戶是受眾,無法上傳內容或個性化管理自己的偏好;而2.0時代用戶可以上傳內容,可以進行個性化設置;而如今則進入智能推薦時代,以算法自動化推送為主,這更符合大多數用戶“懶”的需求。從UniswapV3到CurveV2也一種類似的感覺。

那么,CurveV2如何實現其自動化做市?

不斷變化的新曲線

CurveV2為什么可以實現自動化的做市管理?可以讓LP無須主動設置即可實現其流動性的再平衡?

CurveV2的價格曲線并不是固定不變的。它會不斷通過內部預言機的方式來改變其流動性聚集點,一方面可以實現更好的流動性和提升資產效率,也有利于減少LP的無常損失。

也就是說,CurveV2的“內部價格預言機”在其流動性聚集點遷移方面起到重要作用。Curve的內部價格預言機機制為EMA,意為指數移動平均線,它會根據Curve中的歷史價格和最新交易價格等綜合得出參考價格。

有了EMA,CurveV2可以構建新的價格曲線,使得流動性重新聚集在盤口價格附近。當然,什么時候進行流動性聚集的再平衡,也需要閥值。它會根據EMA來不斷獲取內部匯率的移動,并更新Xcp的變量,以此來衡量波動率。如果匯率波動超過一定的閥值,則會更新曲線,產生新的流動性聚集點,由此保護LP的利益。

這對Curve2的所有LP都是一樣的,不用主動設置其流動性的價格范圍,由系統根據其預言機價格自動將LP的流動性聚集到盤口價格附近。由于是通過自動再平衡來調整流動性的聚集,不同LP之間的流動性只有數量和提供時間差異,沒有其他方面的差異,這跟之前的流動性提供沒有區別,因此其LP份額代幣依然可以是同質化的代幣,這有利于其可組合性。而UniswapV3由于不同LP做市價格范圍不同,只能用非同質化的代幣NFT來表達。

在UniswapV3,LP除了自行設置價格范圍,還可以自定義手續費用。而在CurveV2,這也是以自動化方式來解決。如果市場價格接近于流動性聚合的中點位置,其手續費最便宜,如果偏移越大,其費用會越高。

總結來說,從LP做市的角度,UniswapV3越來越適合專業的LP來玩,相對而言,普通的LP較難跟上其調整的節奏,如果沒有及時調整,很難爭取到其做市的收益。這也催生了專業的LP,可以為普通的LP提供做市管理的服務。CurveV2則不用考慮這一點,只需要將資金注入到其流動性池,剩余的事情交由協議來完成,協議會根據價格的波動,不管構建新的價格曲線,將流動性聚集在交易價格附近。

跟CurveV1相比,CurveV2的價格均衡點會不斷移動,會產生不斷變化的曲線,就像是形成了一個虛擬的面。這種不斷變化的曲線,使得流動性永遠朝匯率附近聚集,提升資本效率,并減少了無常損失,同時對于用戶來說,也可以降低滑點。

假設Sushiswap采用Curve2的模式

在目前的競爭態勢下,Sushiswap采用UniswapV3的做市模式,不如采用CurveV2的做市模式,從某種意義上,CurveV3更貼近DEX內在的發展趨勢。當然UniswapV3也有其靈活性的特點,也有不少優勢。

假設SushiSwap采用了CurveV2的做市模式,鑒于其目前的用戶數和多鏈平臺的策略,也許通過它可以更接近于Uniswap。

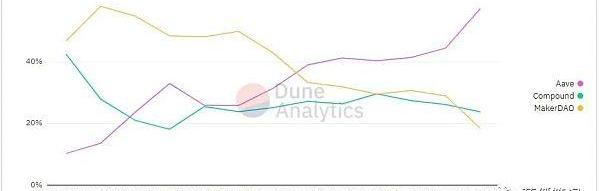

從UniswapV3的迭代,再到CurveV2的迭代看,未來的DEX格局還存在很大的變數。還要考慮到一點,就是DeFi目前還處于非常早期的階段,如逆水行舟,不進則退。我們可以來看看,DeFi上最重要的領域之一借貸市場的情況:去年六月,MakerDAO和Compound的用戶數占據整個DeFi借貸市場的絕大部分,而AAVE僅有10%左右,如今,AAVE用戶數占據市場的57%以上,而MakerDAO和Compound分別下降到19%和24%左右。

DeFi的未來版圖不會是固定的,而是充滿無限可能性。

Tags:CURCurveSWAPUniswapLiquid Mercurycurve幣的CEO照片KLAYswapuniswap幣

《中國銀行保險報》訊:據不完全統計,目前已有7個試點城市在軌道交通場景落地了數字人民幣支付。6月30日,從北京交通委獲悉,自即日起,北京軌道交通開啟全路網數字人民幣支付渠道刷閘乘車體驗測試.

1900/1/1 0:00:00加密貨幣讓人聯想到《盲人說象》的寓言故事——加密貨幣的工作原理和含義有很多方面,你可以用多種不同的方式來解釋它,并抓住一個或另一個部分來表達你想要的任何觀點.

1900/1/1 0:00:00區塊鏈系統的虛擬化代表著一個關鍵階段,它可以承載起公鏈開發以及商業邏輯的龐大遷移服務網絡。據NA愛好者觀察發現,大多數包括正在開發運行的區塊鏈項目都在使用現有的公共賬本,這無法滿足開發過程中所需.

1900/1/1 0:00:00從2009年比特幣誕生的“星星之火”,到如今比特幣市值只占全球加密市場市值的一半,區塊鏈技術成為全球追捧的前沿科技,開放式金融DeFi等迅速發展,而實際上,區塊鏈的參與度仍非常低,從全球來看.

1900/1/1 0:00:00編者按:MicroStrategy股價與比特幣價格相呼應。盡管近日來比特幣空頭正盛,比特幣大頭MicroStrategy仍在趁低吸納.

1900/1/1 0:00:006月20日,由濟南經濟開發區管理委員會、濟南市長清區大學園區建設指揮部、濟南市長清區工業和信息化局等政府單位及國家權威機構聯合主辦.

1900/1/1 0:00:00