BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD+0.36%

ADA/HKD+0.36% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD-0.12%

XRP/HKD-0.12%

雖然非同質化代幣(NFT)早在2018年初就已經出現了,但它們最初是在邊緣小眾社區(加密貨幣愛好者)中的小眾用例(收集加密貓)。三年后,我們見證了藝術家、設計師、游戲開發者、音樂家和作家對這項技術的應用與發展。

這是因為NFT,就像比特幣和去中心化金融(DeFi)一樣,是一場金融、社會和運動。它們使數字內容的所有權和來源成為可追溯的,并允許人們從世界各地的創作者那里購買內容,并具有近乎即時的價值傳遞。這種運動尤其受到來自難以直接將其工作變現的行業或地區的個人的推動。

也就是說,我們離主流市場采用和實現這項技術的全部潛力還很遙遠。采用的第一階段將涉及媒體資產的代幣化,包括鏈下和鏈上原生資產,而第二階段將涉及使用DeFi協議金融化這些資產,以改善其價值主張并啟用新的用例。

在本文中,我將討論為什么DeFi協議如何應用并有益于NFT,概述幾個利用NFT的財務用例,并探討NFT資產的未來可能是什么樣子。讓我們開始吧!

DeFi是NFT的助燃劑

通過DeFi協議的“金融化”NFT解決了當今NFT將面臨的許多問題,具體來說:

可及性「Accessibility」

因為NFT資產的定義是獨一無二的,買家通常需要對特定資產有專門的知識,以便做出明智的購買或出售決策。此外,該資產的稀缺性可能迅速抬高價格,使其超出零售買家的承受能力。這兩個因素增加了新買家進入市場的障礙,并阻礙了NFT市場本身的價值積累;因為NFT交易的部分價值來自于它的底層社區,如果限制那些購買銷量小但種類多交易次數頻繁的產品的購買者將使得NFT交易更難滲透到整個互聯網。DeFi協議可以減少參與NFT交易市場所需的資本和知識,并為新一波散戶打開市場的閘門。

流動性「Liquidity」

對于一個特定的NFT交易,擁有一個由買家和賣家組成的流動性市場可以帶來更好的價格發現,因為它增加了NFT交易在二級市場的交易速度(即交易越多,就越能更好地感知NFT交易的公平市場價值)。這讓賣家可以更容易地將他們的工作變現,也讓沒有經驗的買家更容易進入新市場,因為如果他們愿意的話,他們可以更容易地退出投資。

實用性「Utility」

所有權和來源是NFT的重要屬性,它們是由免許可型的加密網絡所唯一支持的,但其價值主張尚未與散戶買家完全產生共鳴。無法獲得更大的效用,如獲得現金流、內容和經驗,所有這些都將由DeFi協議來進行改善,這將使主流用戶對擁有NFT更加有吸引力。

DeFi和NFT的協同性

有很多不同的用例可以增加DeFi和NFT協同性:

抵押品「Collateral」

自上世紀80年代以來,銀行就推出了傳統藝術收藏品作為抵押提供貸款,這是一項規模很大的業務;根據德勤估計,2019年藝術品擔保貸款的全球價值為210億至240億美元。

關于上世紀80年代銀行推出藝術收藏品作為抵押提供貸款詳見:https://www.artsy.net/article/artsy-editorial-jeffrey-deitch-citibank-christo-created-art-market

《你的藝術收藏品可以作為貸款抵押品》詳見:https://www.privatebank.bankofamerica.com/articles/your-art-collection-as-loan-collateral.html

比特幣超越ImmutableX,成為鏈上NFT銷售總額第8大區塊鏈:金色財經報道,據Cryptoslam最新數據顯示,本文撰寫時比特幣鏈上NFT銷售總額達到460,446,037美元,超越ImmutableX(460,445,190美元)成為NFT銷售總額第8大的區塊鏈。值得一提的是,過去30天比特幣鏈上NFT銷售額達到108,570,678美元,這意味著有近四分之一的比特幣鏈上NFT銷售總額是在過去30天內完成的。[2023/7/4 22:16:36]

根據Deloitte估計藝術品擔保貸款的全球價值詳見:https://www2.deloitte.com/content/dam/Deloitte/lu/Documents/financial-services/artandfinance/lu-art-and-finance-report-2019.pdf

我們也可以通過為數字藝術、收藏品、虛擬土地和其他內容提供無追索權「non-recourseloans」的貸款來為NFT提供同樣的服務。Rocket在2020年初進行了實驗,NFTfi?目前正在以太坊上建立一個雙邊市場。然而,這仍處于初期階段,NFTfi迄今已有大約250萬美元的貸款。

無追索權貸款詳見:https://www.investopedia.com/terms/n/nonrecoursedebt.asp

Rocket年初進行的實驗詳見:https://medium.com/@AlexMasmej/introducing-rocket-get-a-loan-against-your-nfts-f67b1b5738f0

NFTfi詳見:https://nftfi.com/

NFTfi貸款總量詳見https://nftfi.com/app/stats

在貸款協議中接受NFT作為抵押進行借貸,增加了NFT對所有者的效用性,同時增加了協議的經濟活躍——這是雙贏的。

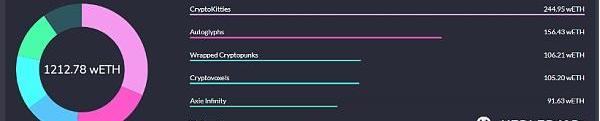

一個重要的相關組成部分是定價,這對NFT資產來說是一個更廣泛的問題,但如果資產要用于金融環境中,這一點尤其重要。在沒有二級市場交易的情況下,特別是在清算期間,可能需要評估NFT交易的價值。這在傳統的藝術和收藏品市場上是一種廣泛使用的做法,可以通過有執照的估價師或非正式場所,如典當行。UpShot,一個通過激勵參與者的網絡,通過參與者的評估,為NFT進行定價。

UpShot詳見:https://upshot.io/

眾籌「Crowdfunding」

ICO是以太坊上的第一個殺手級應用,因為該平臺是全球資本形成和分配的理想平臺;這個用例也適用于NFT。來自世界各地的用戶可以投資于處于不同生命周期階段的創意作品,這會推動數字藝術的復興,并為各種內容創作者提供一種新的商業模式。

過去7天NFT銷售額下降32%:金色財經報道,數據顯示,在2月份NFT的銷售額大幅飆升之后,過去7天NFT的銷售額比上周下降了32.32%。在19個不同的區塊鏈中,以太坊占本周結算的1.862億美元NFT銷售總額中的1.4856億美元。[2023/3/6 12:43:55]

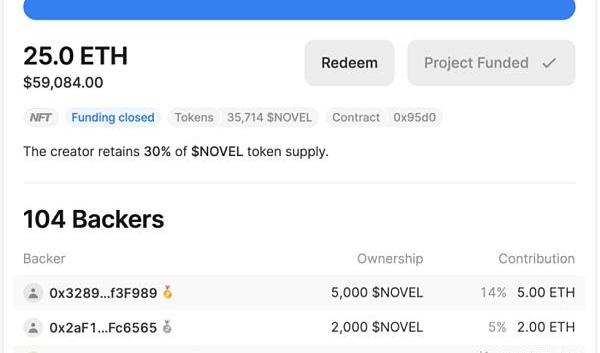

例如,一位名叫EmilySegal的作家能夠為她的下一部小說眾籌5萬美元(25ETH),以$novel代幣的形式分發70%的作品,這代表了NFT的部分所有權。在此書的致謝中有提到,如果NFT在二級市場上以更高的價格出售,104美元的NOVEL代幣持有者有權按比例分享利潤以及其他好處。

來源:Mirror

EmilySegal詳見:https://twitter.com/khole_emily

EmilySegal眾籌事件詳見:https://fortune.com/2021/04/09/nft-book-author-advance-emily-segal/

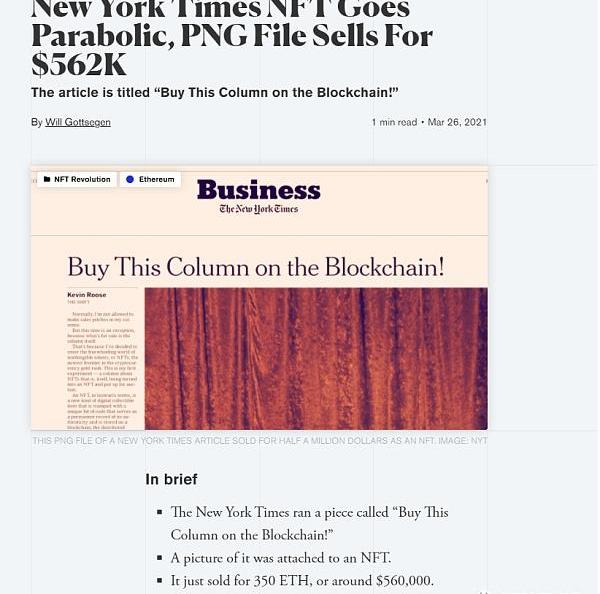

擁有書面內容也可以為出版商提供一種新的商業模式。例如,《紐約時報》(NewYorkTimes)一篇專欄文章的NFT最近以56萬美元的價格售出,很可能遠高于該公司通過這篇文章的廣告收入。

專欄文章NFT賣出事件詳見:https://decrypt.co/62856/new-york-times-nft

合作制企業「Cooperatives」

在傳統的商業世界中,合作制企業是由其成員所有的公司,通常要求成員們繳納一定的經濟貢獻才能加入。去中心化自治組織(DecentralizedAutonomousOrganizations,DAO)就是加密貨幣行業的合作制企業,已經成為管理DeFi協議的標準方法。DAO對于NFT甚至更加重要,將圍繞NFT形成一個數量級的資產和社區。

我們已經看到了這些“收藏品合作企業”的吸引力,因為它們允許團體投資于任何個人都望而卻步的NFT交易。DAOSaka在2019年底進行了這方面的實驗,FlamingDAO今天也仍在進行嘗試,既匯集了來自個人的資金,又集體決定購買和出售哪些NFT。

“收藏品合作企業”可以自發形成和有機發展。例如,PleasrDAO最初集中資金購買了一份特定的NFT,后來他們以550萬美元的價格從EdwardSnowden那里購買了一份NFT,從而擴大了業務范圍。在這兩種情況下,DAO都以高于一位富有的個人買家的出價贏得了拍賣。

DAOSaka詳見:https://medium.com/metacartel/daosaka-daico-c8b3752acebd

FlamingDAO詳見:https://flamingodao.xyz/

主流NFT借貸平臺上周發放2200萬美元貸款,其中41%來自BendDAO:2月21日消息,據 Dune Analytics 數據顯示,過去一周,主流 NFT 借貸平臺共發放約 2200 萬美元貸款。其中貸款總量的 41% 來自 BendDAO(912 萬美元),第二位是 NFTfi(521 萬美元),約占 24%,X2Y2 約占 21%(456 萬美元),Ardace 約占 15%(319 萬美元)。[2023/2/21 12:20:09]

PleasrDAO詳見:https://twitter.com/pleasrdao

PleasrDAO最初購買的NFT詳見:https://foundation.app/pplpleasr/x-y-k-13623

PleasrDAO從EdwardSnowden那里購買的NFT詳見:https://foundation.app/Snowden/stay-free-edward-snowden-2021-24437

經濟歸屬「EconomicAttribution」

來源的公開記錄使以前不可能或難以執行的用例成為可能,比如在二級市場上出售的藝術品和其他資產的版稅。

Rarible,SuperRare和Zora都實現了不同程度的功能和互操作性的版稅。Mirror通過一個名為“分割splits”的功能在應用層面實現了這一功能,即允許作者在作品售出時將部分經濟價值分配給他人。

splits詳見:https://jk.mirror.xyz/3iLll7F39DjeVlJo4XNlfunl-C0xD3l2X8sjIJoB9vc

Rarible詳見https://rarible.com/

SuperRare詳見:https://superrare.co/

Zora詳見:https://zora.co/

版稅可以適用于數字藝術和音樂以外的內容。例如,TikTok上的“renegade”舞蹈讓CharliD’amelio一夜成名。目前擁有1.12億粉絲的查利和TikTok都從經濟上受益,但創作這支舞蹈的人,一個名叫Jalaiah的14歲女孩,并沒有因為她的創作的舞蹈獲得任何收益。NFT可以通過提供通證化此類內容的能力來解決這個問題,并在其通證化時為創作者提供經濟歸屬。在未來,運動員、舞者、攝影師和其他創作者將通過NFT直接鑄造他們的通證,以獲得他們正在制作的作品的贊譽與收益。

“renegade”舞蹈詳見:https://www.youtube.com/watch?v=1DdigPwdKmo&ab_channel=Ilmagicomondodilele

NFT游戲Axie Infinity對Origins進行維護,正部署休賽期補丁:12月29日消息,NFT游戲Axie Infinity正在維護Origins,目前正在部署休賽期補丁,本次更新通過引入新的卡牌、符文、護身符和職業機制,從而為Origins Season 2做好準備,所有的Season 2符文和護身符已解鎖。[2022/12/29 22:14:31]

“renegade”舞蹈的創作人Jalaiah詳見:https://www.nytimes.com/2020/02/20/learning/lesson-of-the-day-the-original-renegade.html

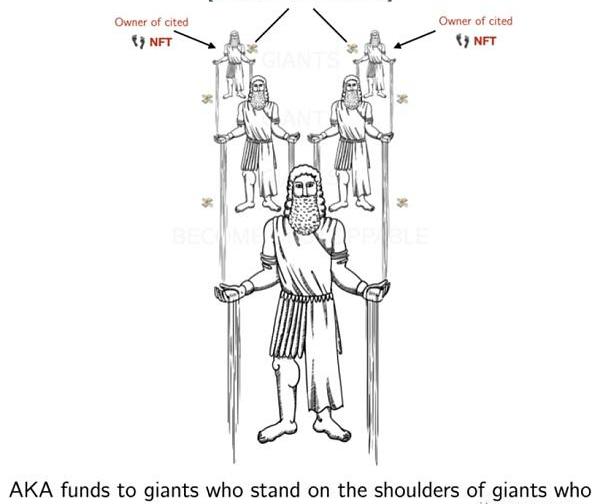

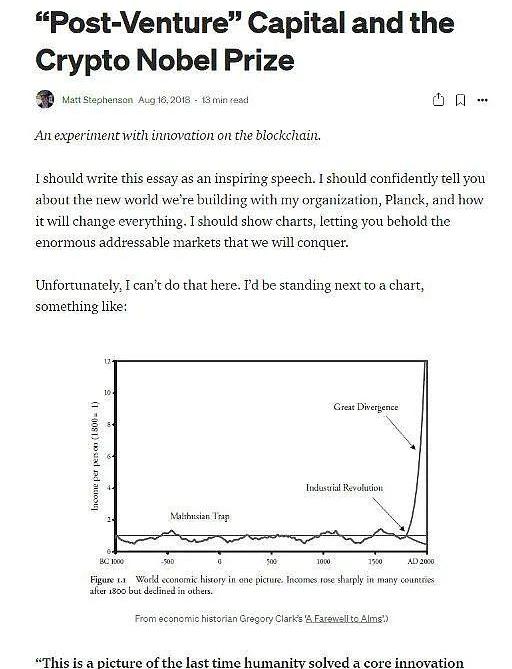

經濟歸屬也可以通過編程方式分布到多個特定的NFT所有者。Planck最近對這一概念進行了實驗,發表了一項科學研究的結果并鑄造成了NFT,并將實施一項名為“SplitStream”的功能,該功能允許NFT將未來銷售的一部分直接用于其他NFT。

來源:MattStephenson

Planck對該概念進行的實驗詳見:https://glyphx.medium.com/post-venture-capital-and-the-crypto-nobel-prize-29847faf3f08

實驗過程詳見:https://twitter.com/stephensonhmatt/status/1374348407272247298

關于“SplitStream”功能詳見:https://twitter.com/stephensonhmatt/status/1381632170020732930

在學術界的背景下,這旨在通過創建一個引用的社會圖表和串聯起來的NFT收入來激勵和資助學術研究并為其提供研究。

交易「Exchange」

以一個NFT交換另一NFT的能力很重要,因為它通過開放潛在交易對來改善流動性和價格發現,但由于NFT本身的設計缺乏流動性,導致很難實現。

0x協議首先在2019年通過Zeip-28解決了這個問題,它通過提供了基于訂單簿的NFT-to-NFT交易,買家可以用一個NFT來購買另一個NFT,但是買家必須指定想要購買的NFT。0x后來實現了基于財產屬性的訂單,讓買家可以創建訂單來購買滿足一組特定屬性的資產。實際上,這種基于某些屬性的流動性(但對于給定“類型”的NFT來說,仍然是分散的流動性)。

ZEIP-28詳見:https://github.com/0xProject/ZEIPs/issues/28

基于財產屬性的訂單詳見:https://github.com/0xProject/0x-protocol-specification/blob/master/order-types/property-based.md

NFT分析工具Curio完成370萬美元種子輪融資,776 Management領投:6月9日消息,NFT 分析和瀏覽工具 Curio(前身為 Ikaria)宣布完成 370 萬美元種子輪融資,本輪融資由 Reddit 聯合創始人 Alexis Ohanian 旗下風投 776 Management 領投。

Curio 利用多種不同的數據源提供強大的分析工具,幫助用戶瀏覽和跟蹤 NFT 數據,比如稀缺度、地板價、平均售價、數量等。目前 Curio 已經能從 OpenSea API 和區塊鏈獲取信息,而且已經計劃近期整合 LooksRare 的數據。(TechCrunch)[2022/6/9 4:13:46]

其他解決方案試圖通過利用中間可替代的ERC20代幣來促進交易。NFT20通過創建ERC20令牌來實現這個概念,每個代幣代表不同類型的NFT,并根據它們的類型池化這些代幣。然后,使用一個通用的計量表,這些NFT類型可以通過CFMM跨越在多個不同的池子之間交易。

NFT20詳見:https://nft20.io/

CFMM詳見:https://medium.com/bollinger-investment-group/constant-function-market-makers-defis-zero-to-one-innovation-968f77022159

例如,如果有一個MASK20/ETH池和一個MCAT20/ETH池,用戶可以立即在Uniswap上用MASK交換MCAT。這種解決方案特別適用于那些擁有少量有價值資產和量大低價值資產的收藏品。

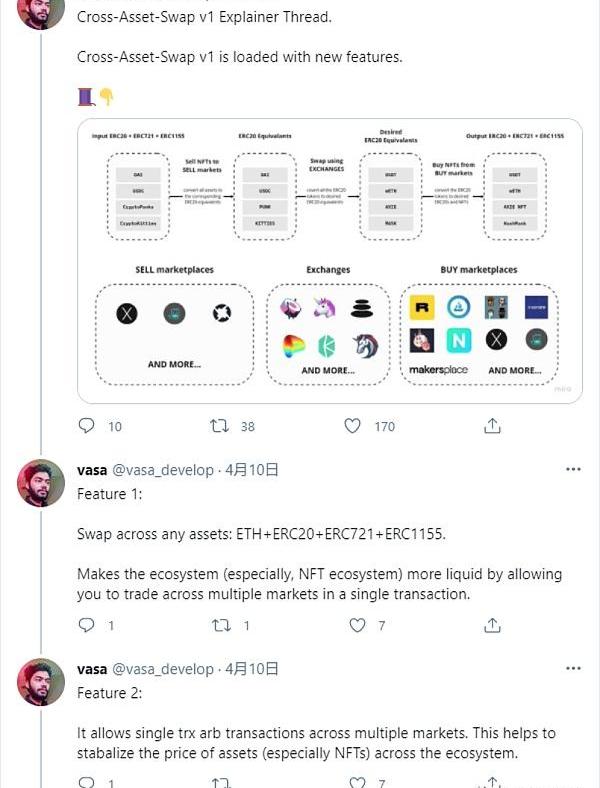

此外,由于以太坊交易的原子性和DeFi協議的可組合性,開發者可以在單一交易中“鏈合”多個中間代幣和流動性池,從而實現跨各種NFT的交易。

“鏈合”詳見:https://twitter.com/vasa_develop/status/1380582272580034560

碎片化「Fractionalization」

碎片化所有權是一種使資產大眾化的有效方式,歷史上一直被用于高價值資產,如度假房產。Otis通過購買傳統藝術品和收藏品的資產,將其存儲在保險庫中,并發行代表這些資產所有權的股票來實現這一點。

Otis詳見:https://www.withotis.com/

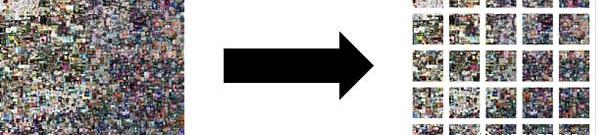

NIFTEX也在為NFT做這個功能。它允許特定NFT的所有者將該NFT存入智能合約中,并發布代表該資產的“碎片”(ERC-20)。可通過集齊所有“碎片”或通過買斷來贖回最基礎的NFT。

NIFTEX詳見:https://www.niftex.org/

人們還可以將一系列資產的所有權碎片化。Metakovan用B.20代幣做到了這一點,它包含28個資產,包括Beeple的cryptoart和Cryptovoxels、Decentraland和SomniumSpace中的數字土地。

B.20代幣詳見:https://b20.metapurse.fund/

包含的28個資產詳見:https://opensea.io/accounts/the-b-20-bundle

指數基金「IndexFunds」

過去10年,基于指數的傳統金融市場投資越來越受歡迎,因為它提供了一種透明、低成本的方式,可以在各種市場實現多元化投資。

類似地,聚焦NFT的指數基金可以讓投資者在不要求他們評估特定NFT的情況下投資于特定類別的NFT。

NFTX通過為各種收藏品創建指數基金來做到這一點,比如Cryptopunks,每個基金都有一個基礎NFT的1:1支持;例如,PUNK-ZOMBIEERC20可以隨時從池中贖回一個僵尸Cryptopunks。

詳見:https://nftx.org/

以NFT為重點的指數基金還可以改善基礎NFT的流動性和價格發現能力,用來吸引更多用戶的額外需求和交易活動。

租賃「Renting」

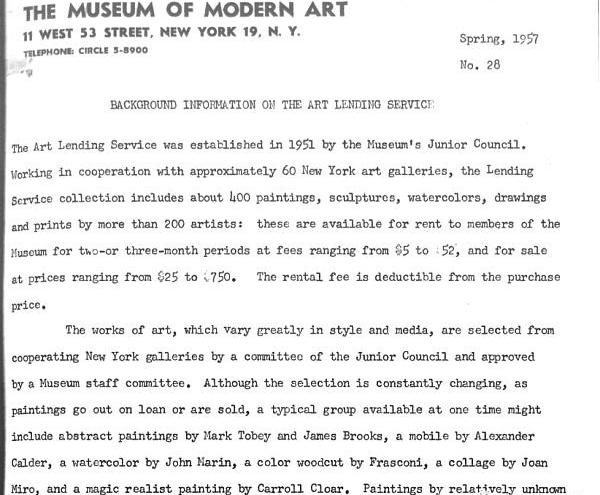

有時人們想租而不是買,藝術界幾十年來一直接受這一事實——例如,現代藝術博物館(MuseumofModernart)自1957年以來就一直在外借藝術品。藝術家和收藏家可以獲得額外的收入來源,而租客可以以較低的價格享受藝術品。

來源:渥太華日報1980年3月15日

https://www.moma.org/momaorg/shared/pdfs/docs/press_archives/2171/releases/MOMA_1957_0029.pdf

這一模型同樣適用于藝術和數字領域等非現實領域。如今,ReNFT正試圖通過一個針對NFT租賃的點對點市場來實現這一目標。與加密中的大多數DeFi協議一樣,目前這是一個超額抵押的解決方案;借款人可以通過存入與NFT貸款市場價值相等的抵押品以及額外的租金來租用NFT貸款。也就是說,EIP-2615提議在協議級別上進行了改進,它本身支持ERC-2615代幣內部的租賃功能,不再需要保證金。

ReNFT詳見:https://devpost.com/software/renft

EIP-2615提議詳見:https://eips.ethereum.org/EIPS/eip-2615

YieldGuildGames在游戲環境中采用了略微不同的模式,將Axies借給新玩家,以換取一定比例的SLP代幣,這些代幣會在玩家玩游戲時得到獎勵。實際上,玩家是在用自己未來收入的一部分租賃Axies。

合成「Synthetics」

合成資產是一種模擬其他工具的金融工具。雖然今天大多數融資渠道并不是傳統意義上的金融工具,但這一概念仍可用于提高這些NFT融資渠道的流動性和降低市場準入門檻。

在多個區塊鏈上生成NFT的問題之一是,購買資產變得更加困難。此外,可能有一批買家只是想投機NFT交易的價格,而不是真正擁有它。對于這些用戶,有機會提供特定NFT的綜合價格占比。例如,我們可以使用價格oracle為以太坊用戶提供Flow上NBATopshot資產的價格指數。

話雖如此,一些NFT確實是金融工具,比如UniswapV3LP的股份。從這個角度來看,可以將多個有限合伙人的股份組合起來,復制各種衍生品的收益結構。

復制各種衍生品的收益結構詳見:https://stanford.edu/~guillean/papers/rmms.pdf

NFT的未來

隨著時間的推移,我們將看到更多獨特、復雜和互聯的加密媒介,它們將利用多種DeFi協議來實現價值主張和用例,這在傳統世界中是不可能的。這里的設計模式可以包含但不限于:

Bundlin2:IndexCoop可以提供零售用戶通過從NFTX創造一個同等權重的Axie,Mask和Punk指數基金來獲得各種NFT的簡單方法。

IndexCoop詳見:https://www.indexcoop.com/

Fractionalizing+Bundling:將Axies、Catalogrecord、Cryptopunk和THESandbox土地碎片化鑄造為100個ERC-20代幣,并將每種資產的25個代幣存入chargeParticles,以鑄成代表碎片化資產多樣化籃子NFT。

Axies詳見:https://axieinfinity.com/

Catalogrecord詳見:https://beta.catalog.works/

https://www.sandbox.game/en/

chargeParticles詳見:https://charged.fi/

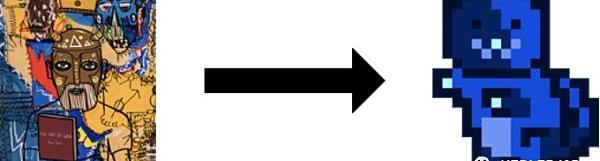

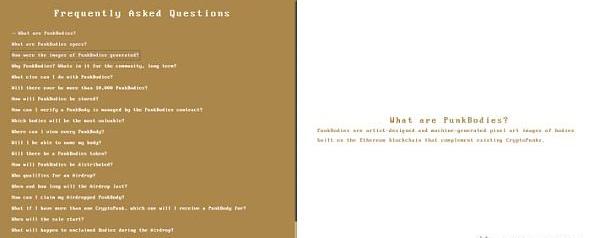

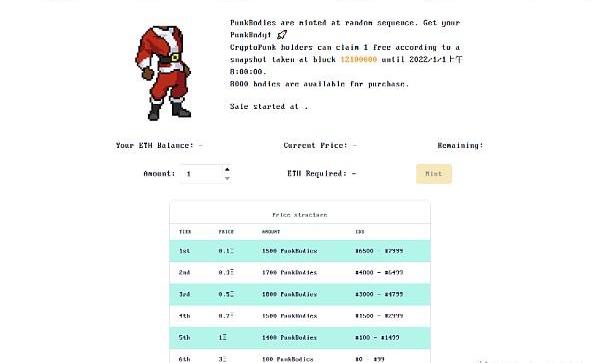

Composing:可以將多個NFT組合在一起,或者將額外的實用程序和價值層添加到現有的NFT上。AlchemyNFT正在使用AutographNFT實現后者,通過提供使用數字簽名來簽署現有NFT的功能。Punkbodies是通過允許用戶將他們的CryptoPunk(一個ERC-721)與一個PunkBody(也是一個ERC-721)結合來創建一個他們可以下載或鑄造的Punkster。該實現鎖定最初的ERC-721來鑄成PunksterNFT,用戶可以銷毀組成的NFT來解鎖原始的NFT。這些組成的NFT繼承了它們原始的來源和實用性,同時提供了額外的特性或實用性。

來源:BanKless

AutographNFT詳見:https://autographnft.io/

PunkBodies詳見:https://www.punkbodies.com/faq

在接下來的幾年里,我們將看到圍繞這些概念進行的一系列實驗,我們將看到開發者、創作者和社區將如何共同努力將這些概念付諸實踐。

來源|?https://medium.com/1kxnetwork/fungible-non-fungibles-the-financialization-of-nfts-32565adf454a

作者?|?DmitriyBerenzon

翻譯?|?zzzxwwww???????????

編輯?|Stella

5月13日,特斯拉和SpaceX首席執行官埃隆·馬斯克在推特上發文:「出于比特幣對環境影響擔憂,特斯拉暫停比特幣付款.

1900/1/1 0:00:00金色財經區塊鏈5月31日訊??如今的去中心化金融(DeFi)已經成為一個持續發展的行業,與其他具有競爭產品的經濟體一樣,不少去中心化金融協議也經歷過起起落落,有的協議在短時間內走上巔峰.

1900/1/1 0:00:00當我們分析長、短期持幣者的鏈上情緒時,發現比特幣市場已經淪為多頭和空頭的決戰之地。在過去的這一周,比特幣價格在9,430美元的交易區間內盤整.

1900/1/1 0:00:00隨著區塊鏈漸漸進入普通用戶視野,很多有趣的去中心化應用開始流行起來,比如下圖中去中心化交易所,還有基于多種玩法的DeFi協議等等.

1900/1/1 0:00:00最近,成都畫家李建勛拍賣個人畫作,獲得人民幣77554元。畫家賣畫本是尋常,可李建勛這次賣畫的奇特在于——他賣出的不是可懸掛在家中的畫,而是這些畫的數字編碼號及實物的100%精度數碼掃描文件.

1900/1/1 0:00:00原標題:《市場震蕩以太坊礦工漲薪》動蕩的5月結束了,比特幣和以太坊均未收回距離高點的跌幅。當比特幣的中國礦工們還在焦慮中等待監管出清礦場的政策時,用顯卡挖礦的以太坊礦工迎來了「漲薪」.

1900/1/1 0:00:00