BTC/HKD+3.08%

BTC/HKD+3.08% ETH/HKD+3.25%

ETH/HKD+3.25% LTC/HKD+5.5%

LTC/HKD+5.5% ADA/HKD+4.58%

ADA/HKD+4.58% SOL/HKD+2.35%

SOL/HKD+2.35% XRP/HKD+3.4%

XRP/HKD+3.4%如果要問前段時間BSC上什么項目最IN,那非羊駝不可。

羊駝全稱AlpacaFinance,是基于幣安鏈的杠桿挖礦項目。

都說DeFi帶來了一個“撿錢時代”,但對于小資金量用戶來說,挖礦收益低一直是個痛點。

為了解決這個痛點,杠桿挖礦問世。

杠桿挖礦,顧名思義就是在流動性挖礦上加杠桿。杠桿挖礦最早是由AlphaFinance提出的,沒錯你沒看錯,Alphca可以說是ETH生態Alpha的仿盤。

AlphcaFinance

Alphca的杠桿挖礦上線之前,先開了BNB、BUSD單幣質押挖礦池,雖然有鎖倉(30%的收益立即解鎖,70%需要等1個月后解鎖),但風險低收益高,成績非常耀眼,這讓羊駝的杠桿挖礦還沒正式上線,就受到了不少人的關注。

在沒審計的情況下,早期羊駝TVL沖到過15億刀。

pSTAKE Finance已集成Alpaca Finance,支持stkBNB和PSTAKE的杠桿收益操作:8月8日消息,流動性質押協議 pSTAKE Finance 已集成杠桿挖礦平臺 Alpaca Finance,支持用戶通過 stkBNB 和 PSTAKE 獲得杠桿耕種收益。

此前報道,pSTAKE Finance 發起提案以分配 1200 萬枚 PSTAKE 代幣來激勵 stkBNB 計劃,其中包含向 Alpaca Finance 分配 400 萬枚,為期 60 天。[2022/8/8 12:09:17]

而第二階段,就是這個項目的重頭,杠桿挖礦。

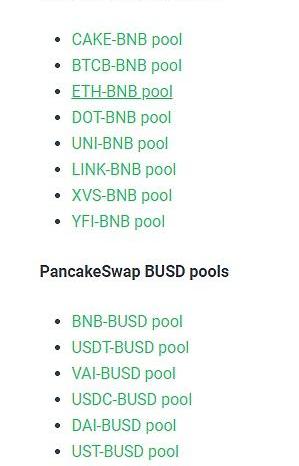

羊駝的杠桿挖礦上線時有5個LP池CAKE/BNB、ETH/BNB、USDT/BUSD、BNB/BUSD、BTC/BNB,各個池可開的杠桿倍數不同,最高的是穩定幣池USDT/BUSD,最大可開到6倍。

杠桿挖礦上線后,因為顯示的收益非常強悍,不少用戶沖沖沖,沖完之后才發現,不僅沒賺,還虧了不少。

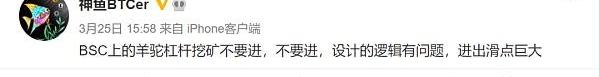

就連神魚也在微博公開叫停。

分片區塊鏈平臺Alephium完成360萬美元融資,Alphemy Capital領投:9月10日消息,分片區塊鏈平臺Alephium通過代幣預售完成360萬美元融資,Alphemy Capital領投,White Paper Capital和Archery Blockchain參投。另有很大一部分由個人認籌,76%投資者提供的資金少于5萬美元,超一半認籌者為瑞士居民。Alephium是一個可操作的分片區塊鏈,可為比特幣核心技術提供多功能性、可擴展性和更高的能源效率,以及更好的性能和安全的智能合約。Alephium還專注于可用性和可訪問性,可支持DeFi應用和開放協議。Alephium目前正使用一種稱為“少工作量證明”(Proof of Less Work)的共識機制,將實體工作與代幣經濟學相結合,動態調整挖掘新區塊所需的工作,以減少能源足跡。(Coinspeaker)[2021/9/10 23:14:38]

BiKi平臺將于4月29日16:00上線ALPACA:據官方公告,BiKi平臺將于4月29日16:00(GMT+8)開放ALPACA/USDT交易對,現已開放充提業務。上線同時開啟網格掛單瓜分手續費活動,用戶參與ALPACA/USDT網格掛單交易,即可瓜分該幣對50%手續費獎勵池,滿足條件即可獲得網格收益+網格掛單手續費獎勵雙重收益。

據悉:羊駝金融(Alpaca Finance)是幣安智能鏈上的杠桿收益養殖協議。[2021/4/29 21:10:32]

接下來小編就借羊駝和大家聊一聊,杠桿挖礦的原理,說一說杠桿挖礦的那些必須要注意的坑。

杠桿挖礦

實際上,杠桿挖礦是借貸+杠桿+流動性挖礦的結合體。

什么意思呢?

簡單說,是用本金作為抵押,借幣放大本金,再去流動性挖礦,讓小資金也能獲得理想的挖礦收益。

你想想,挖礦收益放上杠桿,不是又穩定又香嗎?但事實是這樣嗎?

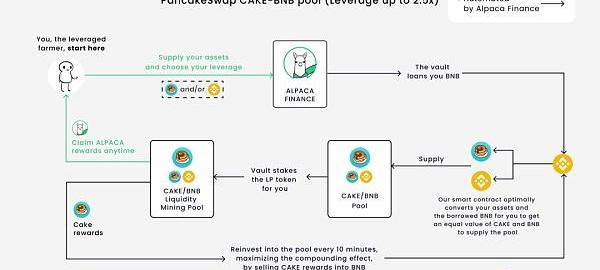

先看看羊駝具體是怎么加杠桿去挖礦的:

Alpha Finance Lab支持風險投資協議Stacker Ventures,為其ETH收益提供支持:據官方消息,社區擁有的風險投資協議和加速器Stacker Ventures的第一支基金總承諾金額在第一周突破200萬美金。Alpha Finance Lab成為第一個支持Stacker Ventures的協議,Alpha Homora V2將為Stacker Ventures的ETH收益提供支持。[2021/3/9 18:27:55]

羊駝有兩個池子,一個是單幣挖礦的池子,抵押型用戶可以往池子里抵押BNB和BUSD來賺取收益,注意,羊駝的抵押池子里只有BNB和BUSD,這個池子是用來給杠桿挖礦的用戶借幣放杠桿的。

另外一個池子就是杠桿流動性挖礦池,這個是重點,我們以CAKE/BNB池來和大家舉例。

假設目前BNB市價300刀/個,CAKE15刀/個

用戶A要開2.5倍的杠桿挖CAKE/BNB,抵押了10BNB(3000刀)。

抵押好后,羊駝從抵押池再給用戶借了點BNB湊了25BNB,再用一半的BNB換了CAKE。

動態 | 區塊鏈服務公司AlphaPoint升級STO技術解決方案 以吸引機構客戶:據CoinDesk消息,3月28日,區塊鏈服務公司AlphaPoint透露,其已升級其證券型代幣產品(STO)技術解決方案,以吸引機構客戶。AlphaPoint稱,憑借其升級的技術堆棧,私募股權、房地產公司和基金等金融機構可以發行資產支持的證券型代幣,從而增加市場流動性。該公司進一步表示,它正在開發資產數字化(Asset Digitization)軟件,以幫助客戶以“安全和私密”的方式創建、發行和交易證券型代幣。[2019/3/28]

用戶抵押10BNB(3000刀),開了2.5倍杠桿。當前頭寸約25BNB(7500刀),其中12.5個BNB(3750刀),250個CAKE(3750刀)。用戶借款15BNB

再拿去Pancake抵押LP開始挖礦,另外,在抵押過程中生成的CAKE,羊駝會直接賣成BNB,繼續復投。

杠桿挖礦的問題及風險

發現問題沒有,羊駝的抵押借貸池只有BNB和BUSD,所有的池子都圍繞這兩個幣,用戶如果要組LP,羊駝就會自動給用戶借BNB或是BUSD來放大資金的效果,然后再賣一半的幣去組LP。

整個過程涉及了幣幣交易,用戶加杠桿挖CAKE/BNB流動性挖礦時,羊駝沒有CAKE的抵押池,所以只借BNB,再把借來的BNB賣成CAKE,去組LP。

平倉時,羊駝會把CAKE換回BNB來抵債;同理,挖BTCB/BNB時,羊駝就會給用戶借BNB拿去賣成BTCB…..諸如此類。

上個挖CAKE/BNB的例子中,當BNB價格上漲時,用戶A就會存在一部分BNB上的虧損。

假設BNB從300刀漲到350刀。用戶的借款是15BNB,因為羊駝換了CAKE,借款的當前價值2.5BNB和250CAKE(4625U),當然無常損失后這個數字會更低。

不過,當BNB價格下降時,情況又恰好相反,用戶因為“做空”能多獲得一部分的收益。

穩定幣池可以挖嗎?

有人可能會問了,那挖穩定幣不就行了?

實際上,羊駝的杠桿穩定幣池也有比較大的風險,主要有兩個原因。

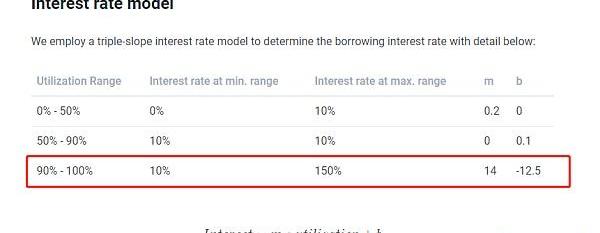

1、根據規則,抵押池的資金利用率一但超過90%,為了刺激用戶還款,利息會大幅提升,挖礦的收益會銳減。

目前利用率長時間穩定在90%左右。

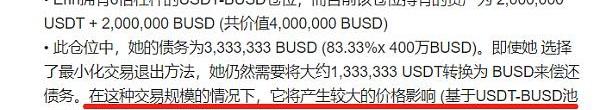

2、最重要的一點,滑點過高。不止是穩定幣池,所有池子都存在這個問題。

因為Pancake的流動性挖礦池有限,如果大資金挖礦,再加杠桿放大,資金量會比較離譜,在去中心化交易所,大金額的交易多少會對價格有一定的影響。

以下是官方給的數據,66.67W刀的本金,開6倍杠桿,平倉時損失約2.7W刀。

按照這個數據,加上進入時的損失,共能有約6.7W。

也就是說當資金足夠大,流動性差時,6倍杠桿的純交易損失能有10%。

蒙頭一進一出,挖礦收益還沒覆蓋滑點,就容易有比較大的本金損失。

不過不能忽略的是,目前羊駝官方也在嘗試,在玩法機制內盡可能幫用戶減少這部分的交易損失。

清算風險

除了以上介紹的,還有其他的風險嗎?有。

既然是借貸產品,當然還存在清算風險。

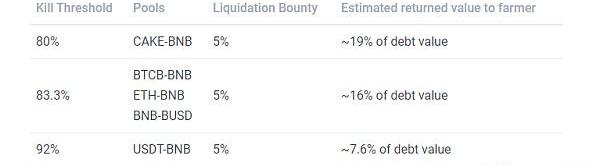

羊駝的清算規則是,當債務比,也就是債務/頭寸價值達到一定值時,會觸發清算。

債務比率=債務/頭寸價值*100%

還是拿上面的案例來說,當BNB上漲時,由于無常損失,流動性挖礦池中可拿出的BNB減少,CAKE增多,頭寸價值降低債務增加,抵押率就會升高。

根據羊駝給出的數據,如果觸發清算,最后退還給用戶的BNB大約是債務的19%左右,也就是,用戶A用10BNB去參與挖礦,開2.5倍杠桿,BNB上漲導致清算后,能拿回的BNB大約是4.75BNB。

不過,當價格波動時,LP的價值也會有所波動,爆倉的概率不算大。

無常損失

既然杠桿挖礦是借貸+杠桿+流動性挖礦,那無常損失是不可忽略的損失之一。

在波動行情,不管幣價上漲還是下跌,而且因為整個過程加了杠桿,收益放大的同時無常損失也會跟著放大。

所以羊駝杠桿挖礦,雖然收益高,但總的來說坑還是不少的,并且因為包含了做多和做空,進場挖礦時一定要明白,接下來什么樣的行情能獲得比較理想的收益,什么樣的行情下杠桿挖礦會帶來更多的損失。

總結

杠桿挖礦實際上是杠桿+借貸+流動性挖礦的結合。

因為機制的問題,大資金進場,交易的滑點偏高,就要看杠桿挖礦的收益是否能支撐住這么高的滑點,要算清楚挖多長時間能回本。

還有,要注意,羊駝的杠桿挖礦收益,不像單幣挖礦,杠桿挖礦會受到行情方向影響,包含了做空及做多。

最后小編也再次提醒大家,杠桿挖礦在放大收益的同時也放大了損失,玩之前,大家對收益和損失一定要有數。

還有挖新礦時,在不清楚原理邏輯的情況下,最好先找找攻略或是小資金先測試一下再沖哦。

風險提示:本文內容僅為作者個人觀點,不代表知礦大學的看法或立場,亦不構成任何投資意見或建議。

頭條 ▌央視財經頻道公布400億規模PlusToken虛擬幣傳銷案偵破最新細節4月8日,CCTV-2財經頻道《經濟半小時》欄目播出《告破:400億“幣圈”騙局》.

1900/1/1 0:00:00作者:周子衡 近來,對于加密貨幣,即加密資產,的批判聲調似乎陡然升高了許多,既有來自國際上中央銀行家或財政監管當局的批駁,也有來自市場領域的警示,更不乏學術層面上的批評.

1900/1/1 0:00:00在2021年第一季度,我們看到了非同質化代幣市場的潛力,這使人們對NFT技術,數字藝術和虛擬世界的興趣與日俱增。同時,DeFi生態系統繼續引領行業.

1900/1/1 0:00:00上圖為BTC?2010-2020年這10年周期的長期周線走勢,目前BTC已經完成了三次獎勵減半,我們從圖中可以發現,每一輪減半周期時間內.

1900/1/1 0:00:00在過去一周,在以太坊的帶領下,各種山寨幣都出現了可觀的漲幅,沉寂許久的比特幣最終也迎來了價格上修。不過現貨市場的上漲沒能改變波動率的下降趨勢.

1900/1/1 0:00:00許多人都認為比特幣的工作量證明機制“浪費電力”。我尋思著跟大家解釋一下:其實一切都是能量,貨幣也是能量,對能量的評價是主觀的,最后,PoW的能量消耗比之現有的管制系統如何.

1900/1/1 0:00:00