BTC/HKD+2.83%

BTC/HKD+2.83% ETH/HKD+5.67%

ETH/HKD+5.67% LTC/HKD+1.7%

LTC/HKD+1.7% ADA/HKD+7.35%

ADA/HKD+7.35% SOL/HKD+4.73%

SOL/HKD+4.73% XRP/HKD+5.16%

XRP/HKD+5.16%DeFi是流動性革命。

在傳統世界中,你購買并持有資產,希望升值。也許你在一個計息銀行賬戶里有一些美元存款,但在大多數情況下,你持有的資產并沒有“發揮用處”。

在DeFi中,情況完全不同。持有資產只是第一步。任何投資者都可以成為流動性提供者,通過把這些資產存入智能合約,讓它們“發揮用處”,賺取額外回報。流動性提供者可以從以下兩方面獲得回報:

1.?借出資產

2.?像做市商一樣推動交易

所以,你如果有SNX或MKR,可以存進Compound,通過借貸賺取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推動交易,獲得交易費用,若資產升值,還能產生收益。

金色熱搜榜:CVC居于榜首:根據金色財經排行榜數據顯示,過去24小時內,CVC搜索量高居榜首。具體前五名單如下:CVC、CVT、ELF、XTZ、MANA。[2020/11/7 11:56:46]

Yield?Farming的熱潮掩蓋了一個的事實,那就是任何人在DeFi中都能成為流動性提供者。這一點受到很多人的低估。

流動性提供者的角度

第一代DeFi協議是基于最終產品構建的。Maker的目的是生產Dai,而Uniswap的首要目標是促進交易。DeFi產品實際上是雙邊市場,“流動性提供者”的市場可能比交易市場更大。

如今有了聚合器,而且交易員也能夠非常方便地操作前端,這進一步將交易需求與流動性供應分開。Uniswap會為交易員和有限合伙人提供同等服務,因為Uniswap.org吸引的是散戶提供的直接流動性,但對于大多數AMMs,如Balancer、Bancor、Curve和Sushi,它們真正的用戶是流動性提供商,且大部分交易來自1inch,Matcha等其他聚合器。

金色午報 | 4月17日午間重要動態一覽:7:00-12:00關鍵詞:騰訊、釣魚賬號、深圳、Libra

1. 騰訊安全領御區塊鏈-北京方正公證取證平臺正式發布;

2. 部分Voice釣魚賬號已非法獲利9,044個EOS;

3. 首例涉農區塊鏈項目 股權在德陽成功轉讓;

4. 深圳前海發布國內首個區塊鏈法律糾紛分析報告;

5. 江西南昌將推進一批包括區塊鏈等領域在內的數字產業項目;

6. 加密交易員:加密貨幣在這段時間內的表現與傳統市場的不同;

7. Libra項目負責人:將調整重心到穩定幣錢包;

8. 分析:比特幣隱私受限、集中式開采和缺乏可伸縮性等問題可轉化為優勢。[2020/4/17]

如何讓流動性提供者滿意?

金色財經行情播報丨BTC小幅下跌 市場整體跌后窄幅震蕩:據火幣行情顯示,BTC于今晨小幅下跌,目前在6300USDT附近窄幅震蕩,多空博弈再次考驗支撐,短線方向尚不十分明朗。市場整體下行后窄幅震蕩,主流幣全部小幅下跌。[2020/4/1]

流動性提供者看重的是以下兩個方面:

1.?標的資產的投資回報

2.?杠桿

第一個方面就是AMM發展的原始動力,就是如何用更少的錢做更多的事。2020年,在Uniswap中,任意兩種資產的流動性池比率都是50/50,而Balancer允許調整權重和交易費,Curve則實現了專門針對穩定資產的更高效交易算法,并利用了借貸協議。這些都使各種資產的交易量和交易費增加。

金色午報 | 2月10日午間重要動態一覽:7:00-12:00關鍵詞:雄安集團、BCH、USDT、日本金融廳

1. 雄安集團上線區塊鏈慈善捐贈管理溯源平臺,已捐贈74578萬元。

2. 全球超4300個商家支持BCH支付。

3. 比特幣微信指數日環比上升62.46%。

4. USDT溢價率小幅攀升至1.39%。

5. 基于以太坊的去中心化交易所近24小時交易量突破1000萬美元。

6. 波卡生態項目Edgeware發布主網節點客戶端1.0版本 本周將重啟主網。

7. 日本金融廳:加密貨幣交易所交易基金必須符合《投資信托和投資公司法》中的投資信托條款。

8. 趣鏈科技開發的慈善捐贈溯源平臺善蹤正式上線。[2020/2/10]

對流動性提供者來說,一系列與上述相似的改進正在進行。Balancerv2版本允許未使用的庫存同時被借出,這一點非常像Curve,而Uniswapv3的目標則非常宏大。

利用資產杠桿

一種更受歡迎的投資方式是購買所有你認為會升值的代幣或資產,并將它們作為抵押,獲得貸款。你可以將這筆貸款套現成美元,再買入那些會升值的代幣或資產,形成杠桿。假設這些資產升值,你就能償還貸款。或者,你也可以借入不看好的資產,將其出售,將收益進行再投資,然后再以更低的價格回購資產,以償還貸款。

在傳統市場,這是一種有效的資本投資方式。在傳統金融市場,主券商會管理自己的庫存,并以此作為基礎,提供產品和服務。但在DeFi領域,沒有人會通過Compound、Aave和Maker對巨額ETH&WBTC資產負債表進行杠桿操作。

相反,在DeFi中,AMM通過整合貸款抵押品,解綁大宗經紀商。

Aave和Maker領跑DeFi

抵押品擔保貸款是加密貨幣持續增長的秘密。加密貨幣資產是極好的抵押品,它們能全天候交易,不受地域限制,這就是為什么BlockFi價值30億美元的原因。AMMLP代幣可能成為非常合適的抵押品,解鎖額外代幣供應。大多數貸款的抵押品都是ETH或BTC,所以,?UniswapLP代幣如果支持WBTC-ETH交易對,那就能成為更好的抵押品!

當然,這個產品的實現會有一定復雜性,特別是如果抵押品的價值下降,要運用預言機進行定價和清算,并且借貸LP代幣的需求小于標的資產,但通過LP代幣獲得貸款是杠桿的一種好方式。

在這個方面,Maker和Aave采取的態度最積極。上周,Aave宣布推出AaveAMM市場,這是Uniswap和BalancerLP代幣的獨立借貸協議。它支持14個Uniswap交易對和2個Balancer交易對。用戶還沒有蜂擁而入,但LP代幣作抵押的未償貸款有510萬美元。

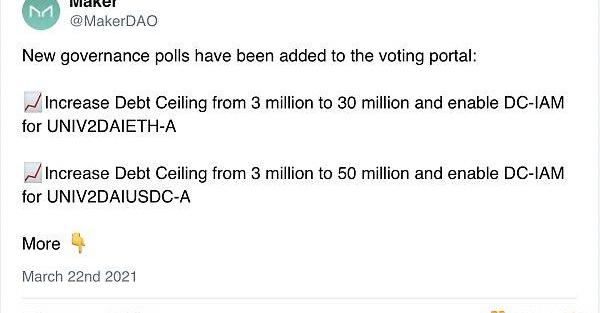

與此同時,MakerDAO正在試圖提高其債務上限:

上月,LP代幣能夠作為抵押,獲得Dai貸款,在初期需求超過供應之后,Maker又開始提高債務上限。6個LP代幣交易對達到了300萬美元的上限,Maker的治理協調員剛剛開始進行鏈上投票,將每對代幣的債務上限提高到3000萬美元。

這樣會提高資本效率,推動DeFi中的流動性,尤其是當聚合器開始全面整合貸款抵押品。

本文內容來自于DoseofDeFi

原文標題:《問題在于,你站在哪個世界看NFT》原文來源:橙皮書,李畫分析NFT的文章很多,我寫自己對NFT的感受吧,希望能提供一個視角.

1900/1/1 0:00:00前不久,加密藝術家Beeple的數字作品“First5000Days”在佳士得單一拍品網上以6900萬美元價格成交,成為大型拍賣行史上首樁非同質化代幣拍賣,NFT因此成功出圈.

1900/1/1 0:00:00市場情緒:根據來自非小號的數據顯示,截止發稿前24小時全市場主要虛擬幣上漲家數占比27.21%,大幅少于下跌家數的72.79%,說明過去這24小時里市場情緒降到冰點.

1900/1/1 0:00:00《時代周刊》(Time)發布的一則新招聘廣告顯示,這家擁有98年歷史的雜志正在尋找一位熟悉區塊鏈和加密貨幣的首席財務官.

1900/1/1 0:00:00來源:財聯社 財聯社3月24日訊,在過去的幾周中,NFT概念正在火遍全球。NFT具有獨特性、不可互換性、不可分性、低兼容性以及物品屬性,可以錨定現實世界中物品的數字憑證.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00