BTC/HKD-4.34%

BTC/HKD-4.34% ETH/HKD-5.55%

ETH/HKD-5.55% LTC/HKD-3.61%

LTC/HKD-3.61% ADA/HKD-7.19%

ADA/HKD-7.19% SOL/HKD-11.15%

SOL/HKD-11.15% XRP/HKD-6.21%

XRP/HKD-6.21%撰文:AndrewKang翻譯:盧江飛

原標題:《AndrewKang:幣安智能鏈上真的有虛假交易活動嗎?》

在過去的幾周里,市場上傳出很多針對幣安智能鏈進行虛假交易活動的指控,但是實錘證據卻很少。MechanismCapital研究了幣安智能鏈的用戶和經濟活動,并和其他DEX進行了比較,下面就讓我們一起來看看分析結果吧。

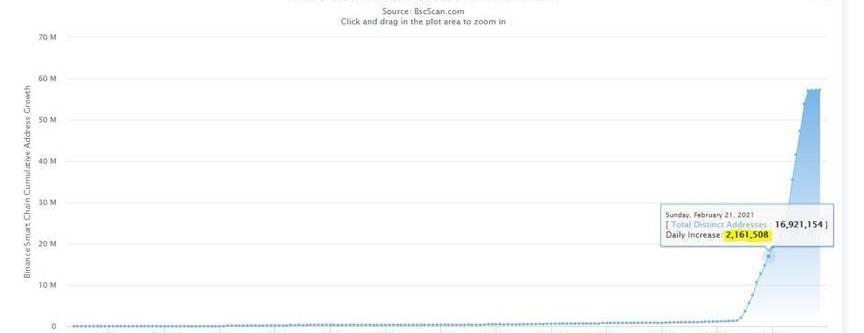

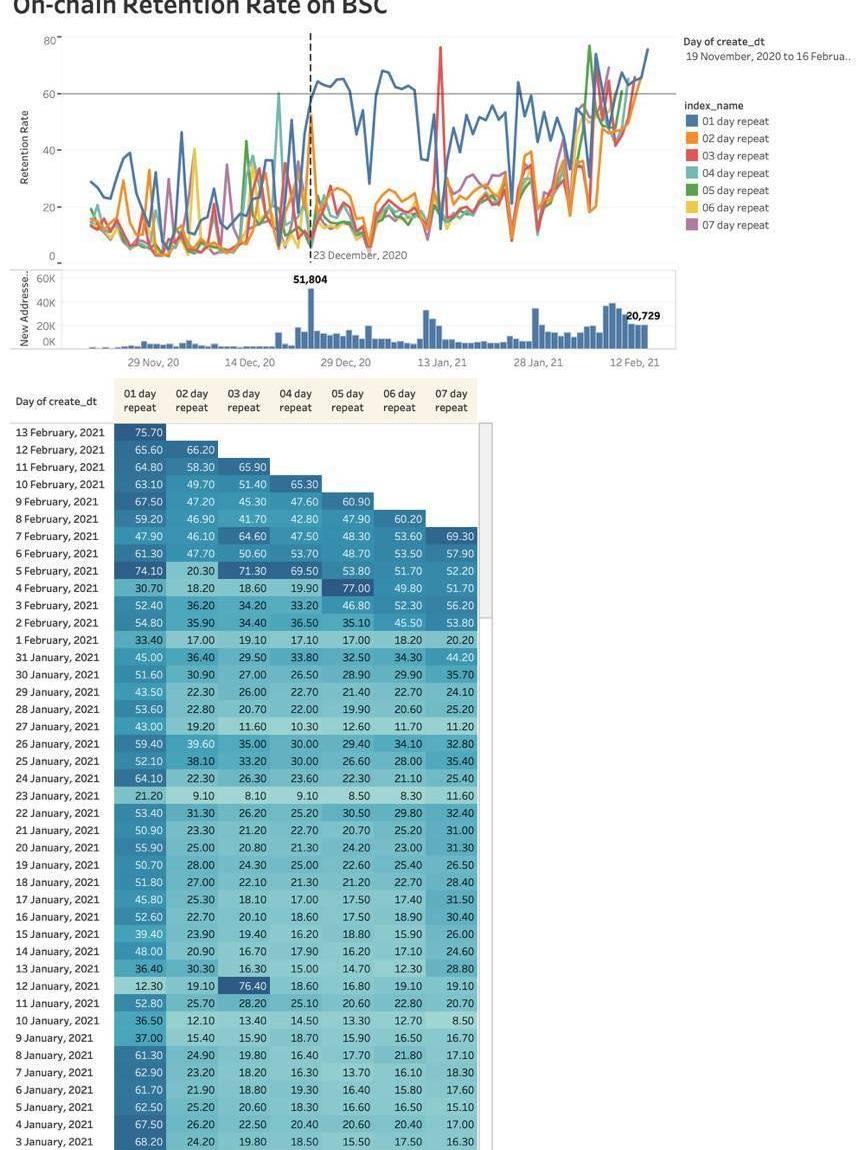

我們發現,幣安智能鏈被詬病最多的一個「可疑活動」就是其唯一地址活動,該指標數據之所以會出現激增,主要是因為大量CHI代幣被鑄造出來,之后BSCscan調整了算法并排除CHI合約生成的地址,該指標很快就下降并回歸到正常態勢。

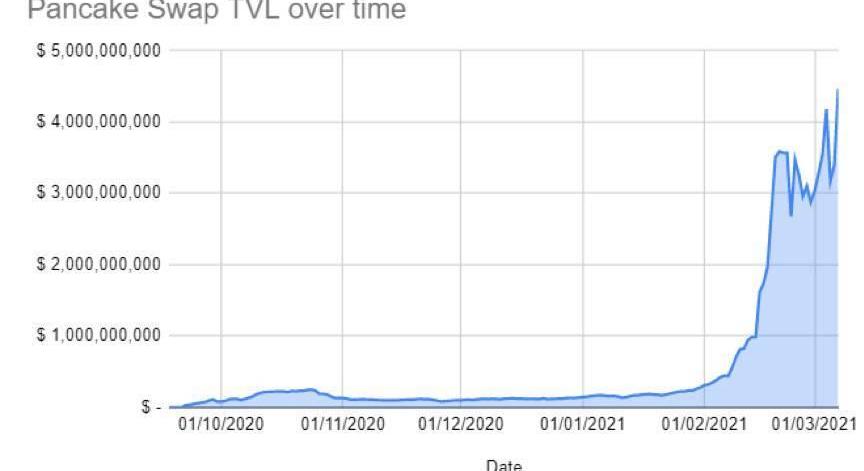

另一個讓人產生質疑的,可能是PancakeSwap過高的鎖倉量。當然,這可能是因為不少人本身對亞洲加密貨幣交易所存在一些偏見,認為他們或多或少都會有一些清洗交易的「壞名聲」。但是,如果我們深入了解一下PancakeSwap的自動化做市商機制,或許就能明白為什么他們會在短時間內獲得那么多鎖倉量了。

OneCash已在幣安智能鏈部署CNH穩定幣:據悉,OneCash 穩定幣 CNHC 已完成在 BSC 公鏈部署智能合約。此前 OneCash 已經基于TRON、ETH 發行了圓幣和HKC。

CNHC是 OneCash 發行的合規穩定幣。[2021/10/28 21:04:58]

首先,我們需要明白一件事,即:在去中心化交易所上進行清洗交易,往往要比在中心化交易所上進行清洗交易難的多。盡管幣安智能鏈并不是完全抵制審查,但交易數據依然是開放且可驗證的,這與CEX上的交易狀況有很大不同,CEX上的交易量數據比較容易偽造。

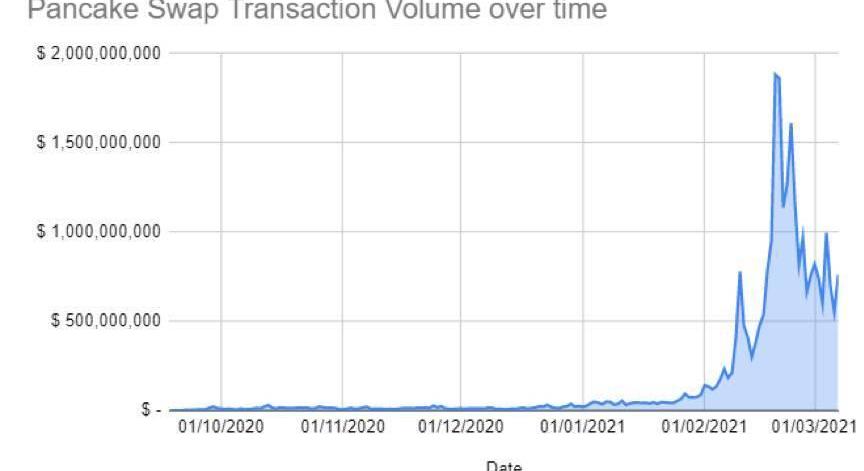

在幣安智能鏈上,如果他們要執行清洗交易,意味著就必須支付費用,而不是像某些CEX那樣可以進行費用返還或直接放棄。幣安智能鏈日均交易額為10億美元,如果按照20%左右的費率計算,意味著每天可能需要支付大約200萬美元費用,一年下來就是7.3億美元。

幣安智能鏈上AMM協議BeltFinance遭到閃電貸攻擊:5月30日消息,PeckShield“派盾”預警顯示,BSC鏈上結合多策略收益優化的AMM協議BeltFinance遭到閃電貸攻擊。[2021/5/30 22:56:01]

假設幣安口袋里有足夠多的錢,完全可以支付上述費用,又會發生什么狀況呢?讓我們繼續分析下去。通常,在識別虛假交易的時候,需要比較流動性狀況和交易額。倘若一家交易所的交易額很高,但流動性很低,那么很可能會引發比較嚴重的問題。

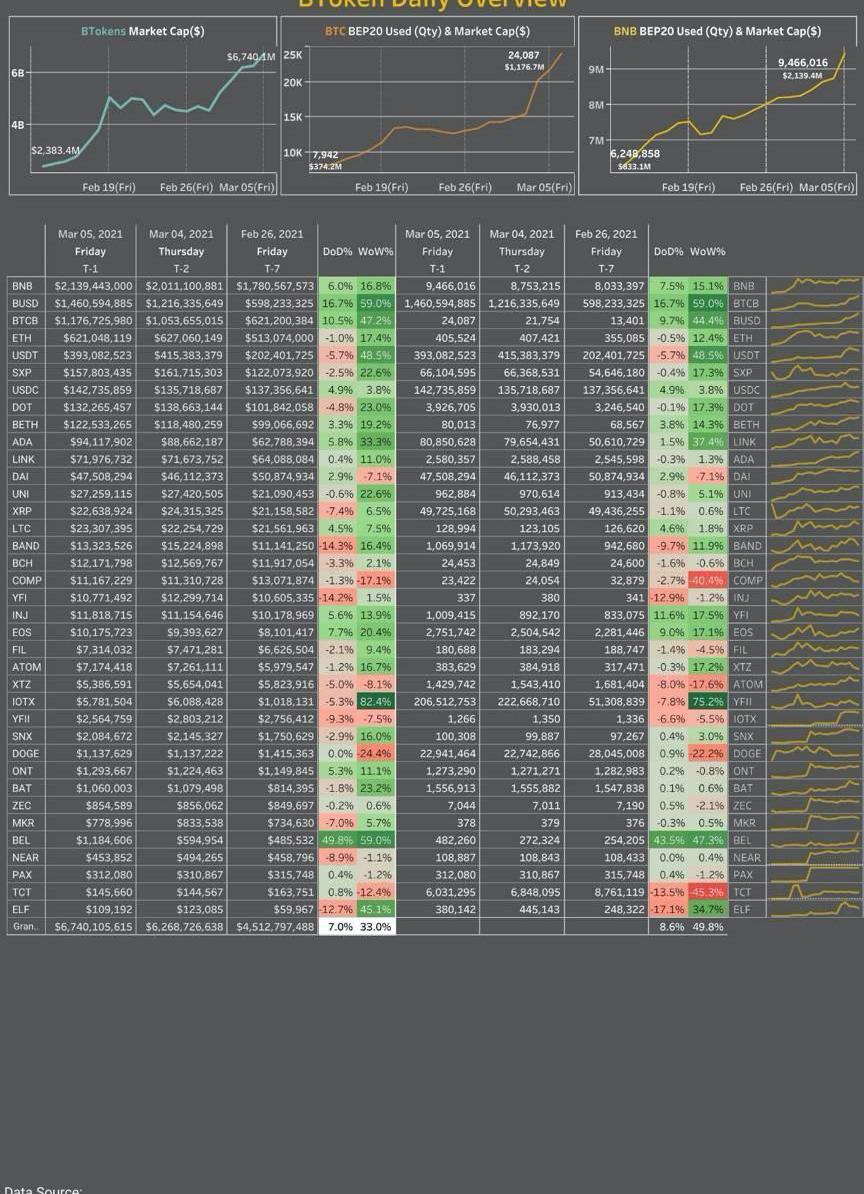

對于CEX來說,有很多方法來評估流動性,最佳方式就是測試交易平臺的訂單滑點。早在2018年,知名交易員SylvainRibes就對此進行過出色的分析。對于自動化做市商DEX來說,評估流動性實際上要簡單的多,其中鎖倉量就是流動性的直接表現,而且易于量化。不可否認的是,幣安智能鏈上存在真正的流動性。正如預期的那樣,隨著鎖倉量的增加,交易額也水漲船高,流動性助力交易額上漲,交易額上漲又反哺流動性。

幣安智能鏈上線穩定幣TUSD:據官方最新消息,幣安智能鏈(BSC)現已上線全球最透明, 完全抵押并經鏈上實時驗證的美元穩定幣TUSD,進一步豐富BSC穩定幣生態版圖。幣安Binance主站在已支持ERC20和BEP2類型TUSD的基礎上新增了BEP20-TUSD充提入口,以方便用戶全面參與BSC生態,歡迎用戶前來體驗。?

據悉,穩定幣TrueUSD(TUSD)是全球首個經獨立第三方機構審計驗證、可 1:1 兌換美元的數字資產,目前已上線70+中心化交易所,在數十個DeFi交易及借貸平臺中流通。穩定幣TUSD通過與多家國際知名銀行合作、秉承托管賬戶機制以及第三方資金驗證,減少交易風險,確保交易透明,為代幣持有者提供合法可靠的數字美元資產,目前全球流通量已超過三億枚。[2021/4/26 21:01:04]

CoinWind已于今日20:00正式登陸幣安智能鏈:據官方消息,DeFi智能單幣挖礦金融平臺CoinWind已于2021年4月12日20:00(UTC+8)正式登陸幣安智能鏈BSC。

據了解,CoinWind是一個DeFi智能單幣挖礦金融平臺,通過合約自動將質押的幣種進行撮合配對,配合對沖無常損失策略,解決用戶單幣種挖礦收益低、LP挖礦無常損失大等風險問題。CoinWind已上線復投策略,可以將挖礦產生的收益投入到高收益率的項目,產生的新收益再次復投,有效提升了收益資金的利用率,同時提高了用戶的收益。[2021/4/12 20:11:22]

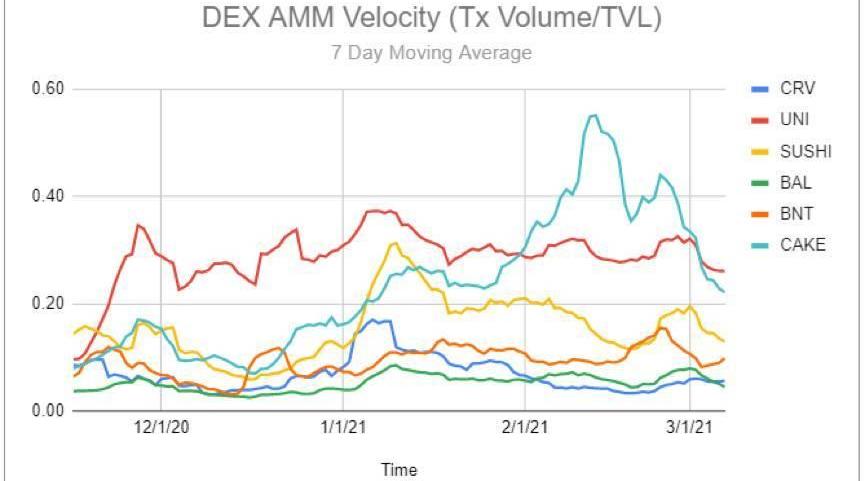

接下來,我們再來介紹另一個概念:去中心化交易所自動化做市商速度,即交易量和鎖倉量之間的比率,這個指標可以用來追蹤AMM資金周轉速度,如果指標數字較高,意味著資金被更快轉移,資金流可被細分成兩類:

Elysia(愛立廈)已上線幣安智能鏈:據官方消息,房地產區塊鏈項目Elysia(愛立廈)已于3月31日上線幣安智能鏈新產品。

據悉,韓國房地產區塊鏈項目Elysia(愛立廈)一直在使用以太坊公鏈發行房地產代幣,并使用智能合約進行交易和結算。

Elysia(愛立廈)作為一個區塊鏈房地產投資平臺,將交易成本保持在最低是至關重要的,公鏈的相關手續費用不應超過房地產代幣價值的0.1%。經過一個月的測試,Elysia(愛立廈)在使用幣安智能鏈后,將相關房地產代幣的交易手續費降低80%,交易速度也變得更快。[2021/4/1 19:37:18]

非套利資金流

套利資金流

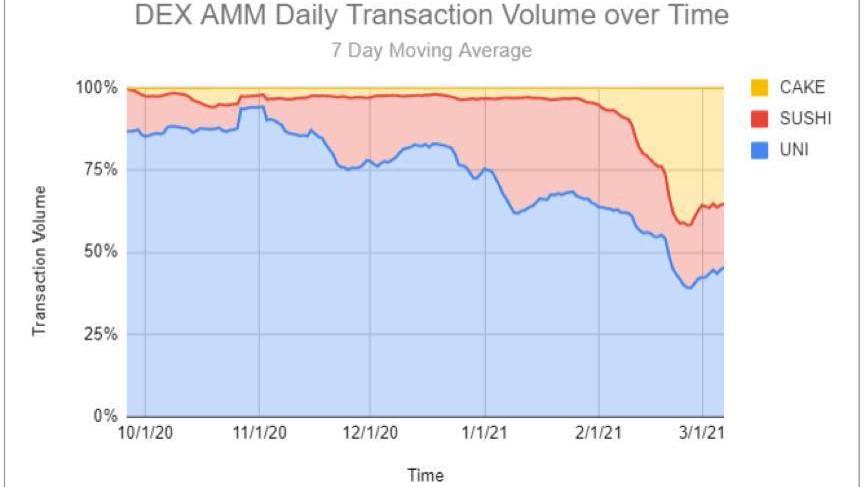

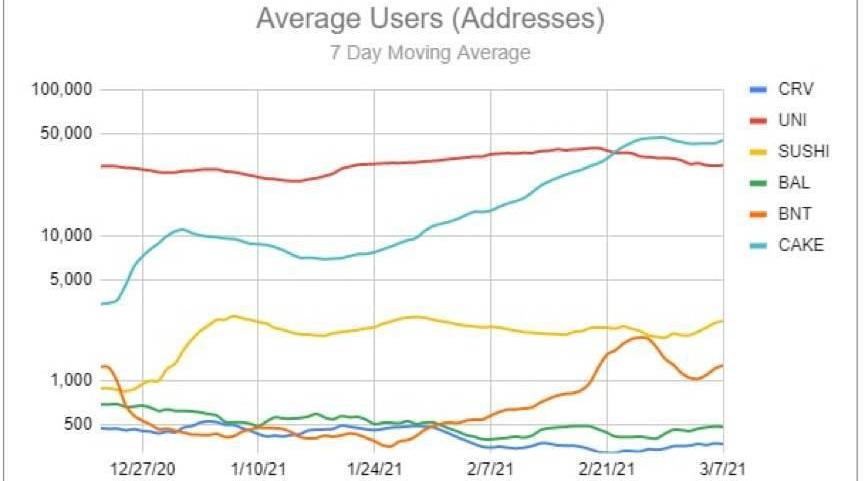

非套利資金流本質上來自于真實用戶的交易活動。在這方面,Uniswap顯然具有很多優勢,因為該DEX是大多數交易者首選的交易網站。但根據DappRadar的交易數據,我們發現PancakeSwap的用戶量其實并不少。

相比之下,其他所有DEX用戶量都沒有Uniswap和PancakeSwap的多,這表明Uniswap和PancakeSwap上相對存在更多非套利資金流。另外,在用戶量指標方面,目前只有PancakeSwap和Bancor兩家DEX在不斷增長,盡管SushiSwap的鎖倉量和流量也很高,但每天只能穩定「吸引」2000-3000名用戶。

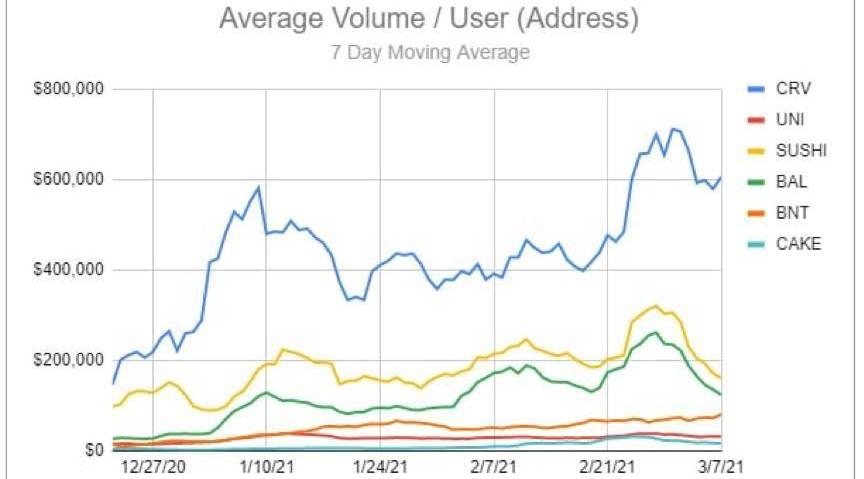

如果我們再比較一下「交易額/用戶量」指標,就會發現:

交易額/用戶量全面增加,反映出較高的資產價格;

Curve平臺上單筆交易的交易額更高;

Sushiswap和Balancer擁有較高的交易額/用戶量,表明這兩個平臺上主要由「巨鯨」主導,而且存在套利交易;

相比之下,Uniswap和PancakeSwap是散戶投資者的首選。

這里有一個問題需要注意:如果「交易額/用戶量」比率結果較低,并不意味著套利資金量同樣較低。Uniswap和PancakeSwap上也有較高的套利交易,這是因為兩家交易所的鎖倉量都很高,同時gas費用很低,更高的流動性和更低的交易成本都會帶來更大的套利機會。

幣安智能鏈上的PancakeSwap交易成本比Uniswap上的交易成本便宜100倍,交易費率只有20%,因此你會在PancakeSwap上看到更多套利機會。想要深入理解這一點,讓我們想象這樣一個場景:

在一家中心化加密貨幣交易所上,ETH價格先是上漲了35%,然后又下跌35%。

在Uniswap上,就算考慮到CEX/DEX的交易費用、gas成本、滑點等因素,一個套利機器人的交易總成本也不會超過35個基點。在PancakeSwap上,套利交易成本可能會達到25個基點,因此套利交易可以同時在這兩個平臺上進行。

簡而言之,相比于其他DEX,執行費用更低的DEX能夠以更高的交易頻次獲得流動性。為了進一步說明相關論述,我們抓取了各種幣安智能鏈渠道的社交媒體,比如Twitter、Telegram等。由于不是定量分析,因此我們沒有漂亮的圖表,但幣安智能鏈的社區參與度很高,也非常真實——實際參與數量級甚至比以太坊上的項目還要高。

考慮到幣安交易所本身就擁有龐大的用戶群,以及以太坊DeFi項目較高的成本,幣安智能鏈在短時間內涌入大量交易是有可能的。至于保留率、項目級活動、以及平臺幣等其他方面,目前通過數據分析并沒有顯示出太大差異。

總體來說,基于我們的分析,并沒有太多證據可以證實幣安智能鏈上存在大量虛假交易活動和機器人活動。相反,幣安智能鏈上許多快速增長的交易活動都是真實的,這些活動基本上是由不太成熟的新晉散戶投資者發起。

Tags:智能鏈SWAPANCCAKESWAP智能鏈幣ZNLswap幣發行量Doge AlliancePancakeSwap

人在鏈圈,遵從本心、順其自然地“鏈賺”。我有“4PAI”計劃:實在參與的“行動派”系列、興致研討的“隨心Pie”系列、全球引智的“薏米Pie”系列、學習進階的“學緣Pie”系列.

1900/1/1 0:00:00加密分析公司Messari高級研究分析師RyanWatkins推測,一旦Eth2和PoS徹底完成,以太坊可能會取代比特幣成為最大的加密資產.

1900/1/1 0:00:00本周技術周刊包含以太坊、以太經典、波卡、Filecoin、IRISnet等網絡的技術類新聞。 以太坊網絡 以太坊核心開發者eric.eth考慮創建EIP,以將區塊獎勵從2ETH減少到1ETH以太.

1900/1/1 0:00:00近日,超現實藝術家Beeple創作的NFT藝術品「Everydays:TheFirst5000Days」在佳士得拍賣會上以逾6900萬美元競拍成功,引起業內外軒然大波.

1900/1/1 0:00:00市場概述: 繼上期報告所述,此次下跌雖有效跌破前高,但仍維持三月以來上升趨勢,目前于前高下方震蕩,或將延續調整.

1900/1/1 0:00:00據報道,2021年3月18日,由于Filecoin的遠程過程調用(RPC)代碼中的“嚴重錯誤”,出現了“雙花”問題。這些說法是不正確的,而且具有誤導性.

1900/1/1 0:00:00