BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD+1.3%

LTC/HKD+1.3% ADA/HKD+2.97%

ADA/HKD+2.97% SOL/HKD+0.83%

SOL/HKD+0.83% XRP/HKD+2.07%

XRP/HKD+2.07%比推數據顯示,過去24小時,AAVE和COMP價格均呈現V型走勢,短暫超跌10%后又恢復至先前的價格水平。

Compound自2018年推出以來一直是最受歡迎的DeFi借貸協議,但根據最新數據走勢,Aave極有機會彎道超車,取代它成為DeFi借貸龍頭。

在《比推》專訪中,Aave整合主管MarcZeller曾表示,Aave將致力于將DeFi打造成為每一個人服務的工具,而不僅限于富人。

去年8月份,Aave代幣當時仍未更名,并很快就達到了5億美元的市值,即便如此,我們仍在懷疑AAVE是否能發展成為Compound殺手。不出半年,Aave市值增長了八倍,超過60億美元。

在價格表現方面,AAVE已遠遠超過了COMP。今年年初,COMP的股價約為145美元左右,而AAVE的股價僅在88美元附近。截至2月初,COMP和AAVE的股價均在500美元左右。AAVE自1月初以來增長了450%以上,而COMP的增長幅度相對較小為240%。

一巨鯨向Huobi存入了80,870枚AAVE,隨后又將AAVE轉移至Binance:金色財經報道,據Lookonchain監測,7小時前,一巨鯨向Huobi存入了80,870枚AAVE(約合640萬美元)。6小時前,該巨鯨又將huobi上的80,870枚AAVE(約合640萬美元)轉到Binance地址。[2023/7/15 10:57:05]

市值指標更加凸顯了這一點。截至2月14日數據,Compound的市值近22億美元,AAVE是它的2.7倍。

這里應該注意的是,只有43%的COMP代幣正在流通。對于AAVE來說,是77%。如果要計算兩者的完全稀釋市值,則50億美元的Compound更接近80億美元的Aave。盡管如此,30億美元的差額也是巨大的。

但是,Aave超越Compound這種說法有依據嗎?本文將通過比較幾個重要指標來進行分析。

Aave和Compound的總鎖倉價值

TVL數據代表了協議中抵押資產的全部價值,這與AAVE價格相對于COMP的大幅增長相呼應。DeFiPulse2月14日數據顯示,Aave目前的TVL為57.5億美元,Compound為46.7億美元,差額約12億美元。

Aave V2的最新更新使得約1.1億美元資產無法提款:5月20日消息,Aave V2 的最新更新使得 Polygon 上 Aave V2 上約 1.1 億美元的 WETH、USDT、WBTC、WMATIC 無法提款,也無法進行借款和償還操作。目前 Aave 已提交了修復該問題的補丁,將在投票通過后部署。出現問題的原因為 Aave V2 的 Polygon 實現為其利率策略合約使用了一個略有不同的函數定義列表,使得更新后存在 bug。[2023/5/20 15:15:15]

而2020年底,Compound和Aave的TVL不相上下,兩者在年底前均接近20億美元。

?Aave與COMP的TVL。資料來源:DefiPulse

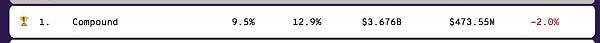

值得注意的是,TVL也衡量借入資產的供應凈額。DeFiPulse2月14日數據顯示,Compound的未償還貸款約為36.76億美元。Aave的未償貸款為5.38億美元。

Celsius向Aave還款約840萬枚USDC并取回約1.05萬枚stETH:7月13日消息,PeckShield監測顯示,Celsius相關地址(0x8ace)向Aave還款約840萬枚USDC并取回約1.05萬枚stETH抵押品。目前該地址在Aave上的債務僅余約7.24萬美元。[2022/7/13 2:09:55]

Aave與Compound的未償還貸款。資料來源:DefiPulse

代幣設計

COMP代幣總供應量價值約為1.52億美元,占Compound平臺總供應量的2.2%。

Compound的總供應量。來源:CompoundFinance

相比之下,Aave平臺的總發行量中約有30%是其本機代幣AAVE。根據協議本身,這些僅是用戶存入的作為借入穩定幣的抵押品。實際上,該協議不允許用戶借用其治理代幣,以避免潛在的治理攻擊,因為有人可能會使用借來的AAVE代幣來獲得額外的投票權。

AAVE招聘業務發展經理,以推動機構和DeFi生態的增長:官方消息, AAVE正招聘業務發展經理,以推動機構和DeFi生態的增長。該職位需要良好的普通話和英語口語,崗位在新加坡。[2021/3/19 19:01:06]

這些數據清楚地表明,與Compound相比,更多的AAVE本地代幣被用作抵押物。AAVE目前提供的產品中有將近25%存入了協議本身,而Compound則只有7.5%。因此,與前者相比,AAVE價格賣壓可能會比COMP更低,因為前者進一步收緊了當前的流通供應。

AAVE在代幣設計方面比Compound具有另一個吸引人的優勢,即80%的協議費用用于購買和銷毀AAVE代幣。在Compound協議下,收入用于創建平臺儲備金,這些收入由社區管理。

在這種模式下,Aave在過去六個月中賺取了將近1100萬美元的費用,Compound的費用為4180萬美元。這表明,盡管Aave的某些指標數據看起來不錯,但Compound的活躍度更高,并從中產生了更多的收入。但是,COMP代幣持有者不一定能從中受益,而AAVE持有者會通過銷毀更多代幣并由此對AAVE價格產生通縮效應來間接受益。

數據:SushiSwap總鎖倉量跌破9億美元,Aave鎖倉量躋身第一:隨著9月6日凌晨ETH價格暴跌,DeFi鎖倉總價值也驟降, DeBank數據顯示總鎖倉量已跌破90億美元關口,當前為88.9億美元,其中Sushiswap鎖倉量跌幅最大,目前已經跌破9億美元(8.651億美元),距其最高鎖倉量已縮水超55%。現在鎖倉量排名前五位的DeFi協議分別是:Aave(13億美元)、Uniswap(13億美元)、Maker(13億美元)、Curve(11億美元)、YFI(10億美元)。[2020/9/6]

Aave和Compound用戶

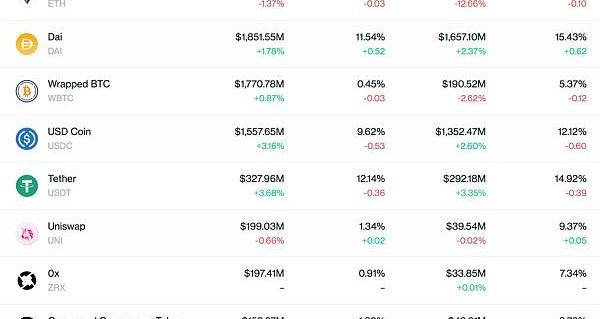

根據DuneAnalytics的數據,就唯一的錢包地址數量而言,Compound的用戶仍然比Aave多。

Compound錢包數量趨勢圖。資料來源:DuneAnalytics

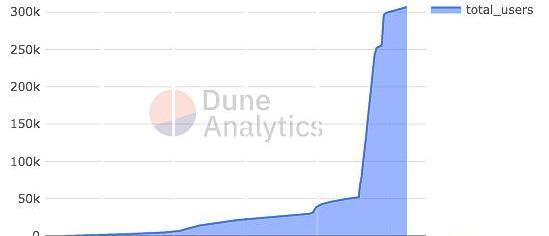

當然,這個度量標準也不是絕對的,因為理論上用戶可以擁有多個錢包。因此,有可能人為地夸大了該度量標準,無法1:1轉換為實際用戶數。盡管如此,它仍然提供了有用的信息:Compound已擁有超過30萬個錢包地址。明顯高于Aave的4萬多個地址。

Aave錢包數量趨勢圖。資料來源:DuneAnalytics

盡管Aave面世的時間晚于Compound,但兩種協議在2020年都實現了用戶的大幅度增長。Aave用戶數量增長趨勢相對穩定;而Compound在2020年1月達到了約2.2萬個地址數量后,從10月中旬到12月底,實現了從5萬到近30萬的大躍進。然而,自2021年初以來,Compound的用戶增長一直低于Aave。因此,從這個角度看,Aave逆轉的趨勢很明顯。

信用額

在貸款量方面,Compound也優于Aave,市場份額接近77%。Aave的23%份額分配在其V1和V2之間。然而,Compound在整個2020年保持約80%至90%的貸款份額,因此其在2021年的表現略有下降。因此,趨勢可能再次發生變化。

Compound通過COMP獎勵其貸方和借方,從而在貸款指標方面比Aave更具競爭優勢。這導致了“COMP挖礦”,其中一些COMP用戶以較高的利率借貸,以最大化其COMP回報。

Aave首席運營官JordanLazaroGustave表示,Compound的較高貸款額和用戶數量是其激勵措施的直接結果。他認為,如果Aave協議為流動性提供者實施類似的治理獎勵,那么他們的指標也會有類似的趨勢。

可以肯定地說,如果我們排除激勵性措施,Aave協議在所有方面都優于Compound。

此外,Jordan提供了可能的Alpha:

“我期待看到Aave開啟流動性挖礦后,前所未有的信貸數字將如何增長”。

Aavevs.Compound:哪個是更具創新性的協議?

盡管兩者在概念上都是非常相似的協議,但事實證明,Aave在實施附加服務方面更快、更具有創新性。Aave支持20多種不同的資產,而Compound僅支持11種。Aave協議還提供穩定的利率,而Compound不提供。

Aave引領了DeFi的發展,包括閃電貸款和信貸委托保險庫。去年12月份,Compound宣布計劃推出Compound鏈,這是一個獨立的區塊鏈,可在多個區塊鏈中提供貨幣市場功能。但是,到目前為止,確切的發布日期仍未公布。

Aave整合主管MarcZeller對《比推》說:

“Aave的主要特征和優勢之一就是創新,創新,和創新,我們不會止步于此。我們要構建很多東西。截至今天,我們已經對Aave協議進行了一百五十多次整合”。

Compound的創始人RobertLeshner沒有對具體數字發表評論,他說:

“Compound和Aave都在發展。兩種協議都將在2021年實現驚人的增長”。

結論

從目前的數據來看,由于Aave的快速增長,它將來在各個方面都可能取代Compound成為DeFi最受歡迎的借貸協議,這匹黑馬已在許多指標上遙遙領先。它的代幣設計對投資者來說也更具吸引力。

不過,話不能說的太早。迄今為止的銷售數據表明,Aave當前的估值主要來源于市場對其創新的設計、未來發展潛力的押注。畢竟,與其他DeFi協議相比,Aave本身的現金流并不十分可觀。

作者:LukasWiesflecker

編譯:MaryLiu

2月20日,CFTC公布了最新一期CME比特幣期貨周報,最新統計周期內BTC上漲腳步略有停滯,整個統計周期內僅取得了約1000美元的價格上漲.

1900/1/1 0:00:002021年1月26日,國務院總理李克強簽署第737號國務院令,公布《防范和處置非法集資條例》,自2021年5月1日起施行.

1900/1/1 0:00:00作者:冬兵,來源:吳說區塊鏈今年2月18日,比特幣再次創造了歷史,迎來了全球第一支比特幣ETF基金的到來.

1900/1/1 0:00:00原標題:今年狂漲22倍第九城市能靠比特幣“續命”多久第九城市于美東時間2月19日再次大漲。美東時間2月19日,第九城市以65.57美元開盤,盤中一度升至88.43美元.

1900/1/1 0:00:00以太坊協議所面臨的一個最為長久且尚未解決的挑戰,就是由于狀態數據規模不斷增長而帶來的問題。以太坊區塊鏈上的許多操作都會給以太坊添加狀態內容,而所有全節點都必須存儲全量的狀態數據,這樣才能驗證新區.

1900/1/1 0:00:00來源:澎湃新聞作者:葉映荷若市值萬億美元的比特幣崩盤,會引起金融危機嗎?2月22日,或受美國財政部長耶倫言論影響,比特幣價格出現了瀑布式下跌,從58000美元左右一度跌至最低48000美元以下.

1900/1/1 0:00:00