BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.61%

ETH/HKD-0.61% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-0.45%

ADA/HKD-0.45% SOL/HKD+0.44%

SOL/HKD+0.44% XRP/HKD-0.83%

XRP/HKD-0.83%昨夜美國新財政部長耶倫發出警告稱比特幣是投機資產,使得正沖刺6萬美元/枚的比特幣應聲暴跌,24小時內跌幅一度擴大至20%,比特幣總市值失守1萬億美元,約38萬人被爆倉。

“幣圈茅臺”崩了?

特斯拉創始人馬斯克振臂一呼曾令比特幣瘋漲,而本次大跌前馬斯克似乎進行了一番反思,“比特幣和以太坊的價格似乎確實很高”,而馬斯克的好友比爾·蓋茨提醒市場馬斯克不差錢,在市場引發四兩撥千斤的效果。

比特幣本輪牛市就此結束了嗎?暴跌是轉折的開始還是中途被閃了一下腰?

比特幣市值占比指標可靠嗎?時間還早呢

多個跡象顯示,當前市場仍處于牛市,爭議只是在牛市的早期還是中期。

時戳資本聯合創始人李宗乘提供了一個指標:若本輪牛市BTC市值占比降至33%內,則將迎來牛市的終局。

該論點依據是歷史數據。根據QKL123提供的數據,2013年5月至今,比特幣市值占加密貨幣市場總市值曾兩次一度降至40%以下:

一次是在2017年6月13日至29日,另一次是在2017年12月30日至2018年2月27日。

(BTC市值/加密貨幣總市值,來源:QKL123)

BTC突破28600美元:金色財經報道,行情顯示,BTC突破28600美元,現報28612.5美元,日內漲幅達到3.14%,行情波動較大,請做好風險控制。[2023/4/5 13:45:32]

相似的情況是“山寨幣”泡沫,這也是比特幣市值占比下降的原因,不同點是比特幣所處的位置不同,且市值占比低于40%的持續時長不一樣。2017年6月,比特幣的價格才開始起步,而在2017年末至2018年初,是我們通常認為上一輪牛市的時間,而比特幣的價格在該時期達到鼎盛,隨即由盛轉衰。

在股市,觀察中小市值票的表現有利于判斷牛市所處的階段,原因是從歷史表現看,中小市值票通常在牛市起步階段及牛市的中、末期,大市值則在中期偏前時期表現更勝,原因是大量資金入市的時間點在牛市中期偏前,這些資金往往會先配大市值股,后期由于邊際作用遞減存在轉換風格的需求,而推動中小市值在前期及中后期上漲的主因則是存量資金。

加密貨幣世界也遵循類似的規律。據一位沈姓的早期參與者回憶,2017年年初ICO忽然爆火,他參與了Vechain、Wanchain、EOS等項目的ICO,部分項目由于參與地早取得了數十倍的收益。

如今的我們所處的哪一個階段?根據QKL123的數據,本輪牛市的比特幣市值占比未曾低于40%,最低曾短暫達到55%左右,即在2020年9月1日至9月3日,而當時正是DeFi概念大熱的時候,如果將此視作牛市的前期,那么當前市值占比仍在60%以上,再配合眾多機構資金仍在不斷殺入,理論而言,本輪牛市處于中期偏前的位置。

幣安新增GNS為全倉保證金與逐倉保證金的可借資產:據官方公告,幣安已將GNS添加為全倉保證金、逐倉保證金與新保證金對的可借資產,新的全倉保證金對為:GNS/BTC、GNS/USDT,新的逐倉保證金 GNS/BTC、KEY/USDT、USTC/USDT。[2023/3/20 13:14:22]

前述沈姓參與者則直覺感受當前的情形類似2017年10-11月的情形,距離拐點的出現還有一段距離,但已談不上早期。不過,ViaBTC礦池CEO楊海坡于21日晚在微博中表示,當前處于牛市早期,因為BTC市值占比在60%以上,"BTC是場外資金的主要入口,然后逐步溢到其它幣身上……本輪牛市BTC大概率要達到5萬-10萬億美元的目標。這些資金隨便溢出一些到其他幣身上就是百億千億市值。”

不過,PrimitiveVentures創始合伙人萬卉認為比特幣市值占比是不靠譜的指標,發微博稱這一指標沒有考慮到些沒有流動性的加密貨幣,流動性加權可以反應高市值低流動性的垃圾項目以及僵尸幣市值,“有人之前做過我說的加權平均的算法,BTC市值占比高達92%"。

六一資本聯合創始人莉亞在接受巴比特采訪時表示,這次的牛市形態較以往或會有些不同,但中后期的共同特征都將是大量圈外散戶資金進場,”牛熊界限本就模糊,熊市中后期交易量和時長情緒都非常低迷,而牛市初期是這種低迷逐漸消散的時候。“

數據:約4434萬美元BTC轉入Coinbase:金色財經報道,2031枚BTC于今日08:21從未知錢包轉入Coinbase,價值約4434萬美元。1933枚BTC于今日08:39從Coinbase轉出至未知錢包,價值約4227 萬美元。[2023/2/10 11:58:06]

歷史會重演,但不會簡單重復。李宗乘認為,若以比特幣市值占比為指標,終局是比特幣、以太坊和其他幣種達到1:1:1的局面,而其他幣種有50%屬于波卡生態,“每一輪牛市比特幣市值占比都在創新低。”

問題是目前這輪牛市比特幣市值不曾達到過40%以下。

“永恒牛市”?本輪牛市會更持久

本輪牛市,坊間興起了一個說法,即"永恒牛市"。

市場普遍公認美聯儲印鈔直接助推比特幣走牛,因此,永恒牛市指的是若比特幣的通脹率小于美元的通脹率,那么永恒牛市就會到來,非持幣者的財富將永遠這不上持幣者的財富。

目前市場關心的是本輪牛市何時終結。知名財經博主熊越在微博中稱,比特幣接下來可能會有兩種趨勢:要么走2013年和2017年的老路,在快速推高后破滅,要么走向慢牛,熊越更傾向于慢牛。

萊比特礦池CEO江卓爾用演繹法分析了歷史上比特幣牛市的三次周期,認為比特幣體量越大波動性越低就越不容易出現“60日漲幅過大,新資金跟不上,導致高位崩盤”,江卓爾認為牛市持續的時間會越來越長。

Polygon聯合創始人:區塊鏈不能解決任何新問題:金色財經報道,Polygon聯合創始人Sandeep在Twitter上分享了他對區塊鏈系統應如何解決金融、社會和其他問題的看法。Sandeep表示,區塊鏈(大部分)沒有解決任何新問題,它們改進了我們以前解決這些問題的方式。貨幣、金融、資產等并不是正在解決的新問題,它們只是被更好地解決了。[2022/10/16 14:29:13]

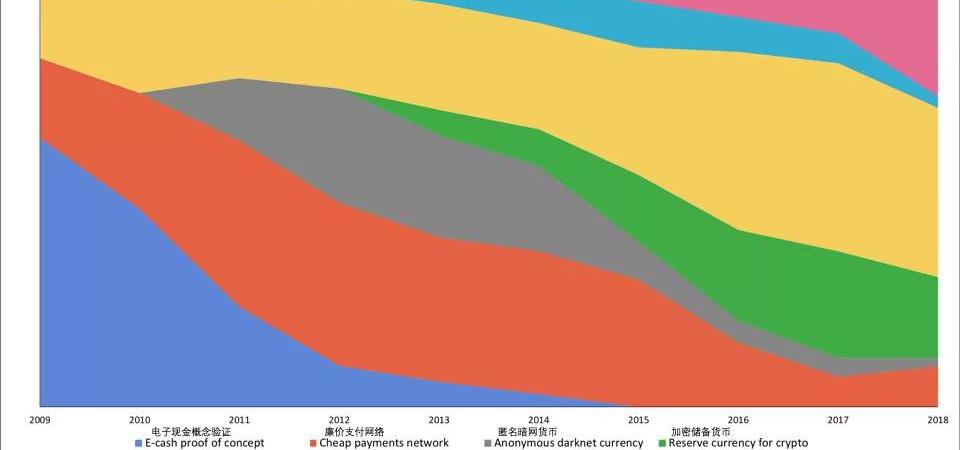

一名走訪了諸多投資人、礦圈人的個人投資者告訴筆者,他更樂觀,認為這一輪牛市還有很長時間,“比特幣前兩輪牛市對應的時間是2013年、2017年,兩輪牛市核心分別是黑產暗網黃賭交易,第二輪是ICO。前兩輪的核心邏輯已經被證偽。比特幣可以被跟蹤,所以比特幣是最差的洗錢工具,這個應用場景不成立;ICO同樣被證偽,在鏈上發行股權的項目幾乎無一成功。這一次牛市的核心邏輯是數字黃金,這個概念如果不能夠被證偽,那么買盤會一直下去,目前看來這個概念很難被證偽。”

一名投資機構的分析師認可了“數字黃金”這一觀點,但他認為,除了第一輪的牛市邏輯是黑產,2017年牛市和現在的牛市的核心邏輯是比特幣減半,并非是ICO和DeFi。“2017年的ICO是行情助推劑。減半后,以江某、楊某、吳某聯手的比特幣擴容戰爭催化了此后的ICO熱情,和本輪牛市十分類似。如果沒有去年5月比特幣的第三次減半,現在很多‘其他幣’無法取得β收益。這次牛市供給端是減半,需求催化劑是新冠疫情引發的貨幣放水,使得保羅·都鐸·瓊斯等正規軍入場。都鐸基金是華爾街一家對沖基金,是保羅·都鐸·瓊斯說比特幣是最快的一匹馬,華爾街機構才注意到這件事,而不是曝光熱度高的灰度基金。現在比特幣是SOV概念,數字黃金是圍繞這個概念進行炒作。”

Solana鏈上NFT市場Magic Eden交易總額突破10億美元:5月17日消息,據Dappradar數據顯示,Solana鏈上NFT市場Magic Eden交易總額已突破10億美元,截止目前為11.9億美元,交易者數量達到636,802個。數據顯示,過去30天,Magic Eden交易額大幅上漲達4,714,908.03SOL(約合2.6億美元),交易量超過110萬筆。[2022/5/18 3:23:28]

上述分析師不認為比特幣過往的概念已經被證偽,這只是比特幣敘事邏輯不斷演化的表現,隨著比特幣日漸成熟,數字黃金的概念可能不會像現在這么流行,未來可能會附帶國際件債券債務清算等功能。

蘋果和橋水什么時候會入場?

揣測蘋果公司和橋水基金入場是一件刺激的事情。

一個是手握數千億美元現金流的科技消費品巨頭,另一個是全球最大對沖基金,此前市場猜測兩家公司將入場,但目前尚未有明確消息表明有任何一家要配置比特幣。

根據Gartner數據,去年第四季度蘋果出貨量超越三星奪回全球最大智能手機廠商地位;橋水去年巨虧121億美元,其創始人達里奧繼又接連發表了對比特幣的看法。

“我認為短期內蘋果不會配置比特幣,蘋果沒有壓力。橋水很有可能會配置,因為推出比特幣產品有利于募資,投資機構存在這種壓力。”上述匿名個人投資者稱,“不過我認為特斯拉配置比特幣是因為馬斯克喜歡這類事物。現在還有很多公司與機構沒有入場,公司與機構錢多決策慢,只有等大量公司、機構入場時,才能稱得上是牛市中期。”

需要注意的是,橋水基金創始人近期稱美股的泡沫遠未到嚴重時刻,此外,橋水于去年第四季度清倉了質量問題頻發的特斯拉。

現在從市場上直接購入比特幣現貨的公司目前是少數,例如特斯拉、Square和MicroStrategy等。值得注意的是,MicroStrategy創始人MichaelSaylor曾建議馬斯克將特斯拉的資產負債表從美元轉成比特幣,以對股東產生益處,而值此大跌之際,MicroStrategy完成了10.5億美元的可轉債發行,后者將用于繼續從市場上購入比特幣。

不少知名投資機構購入的是比特幣衍生產品,例如近兩年投資市場風頭正盛的方舟資本(ArkInvest)購入的是灰度旗下的比特幣信托,資管巨頭貝萊德于今年1月份被報道已經入局,但被批準的是可投資比特幣期貨產品。此外,摩根史坦利旗下1500億美元的CounterpointGlobal部門目前尚在考慮投資相關產品。

當前比特幣ETF、ETP是機構間熱門話題。

繼特斯拉稱配置比特幣后,比特幣市場又迎來重磅玩家:北美首支比特幣ETFPurposeBitcoinETF于當地時間2月18日在加拿大多倫多證券交易所(TSX)正式上市。這支ETF的出現,牽扯出許多傳統投資機構/人態度微妙的轉變。根據TSX數據,BTCC當日成為所內交易最活躍的十大證券之一,目前已知購入該基金的有國內著名價值投資人、東方港灣董事長但斌。

繼BTCC后,還有多只比特幣ETF正在申請。不過,目前市場上存在的合規比特幣ETF贖回條款較為苛刻,想透過ETF贖回取得比特幣可能難度較高,因為贖回資產類別完全取決于基金管理人,大部分情況下將是現金。盡管如此,彭博社分析師稱在本周五,比特幣ETF的規模將達到10億美元。

警惕流動性枯竭下的大波動

本次大跌前摩根大通的策略分析師NikolaosPanigirtzoglou曾提醒,比特幣市場的流動性明顯低于標普500指數和黃金,比特幣現貨和期貨市場每天的交易量加起來約為100億美元,而黃金的交易量相當于1000億美元,交易體量相差較大。

比特幣的總供應量上限為2100萬枚,理論上是可以不斷切割的,但加密貨幣市場傾向于“囤幣”策略,例如灰度比特幣信托用閹割式的ETF從側面起到了鎖倉的效果,加之比特幣產量減半,致使流通中可交易的比特幣越來越少,后果是稍微有點風吹草動,二級市場的比特幣價格就會出現較大波動。

昨夜比特幣因美國財政耶倫言論出現大跌是流動性枯竭的表現之一。

如果音樂沒有停的話,那么這次的風吹草動可能是建倉或者追加的機會——昨夜美國的新冠疫情觸達新的里程碑,死亡人數超50萬,美國1.9萬億財政刺激計劃則將在周五即2月26日進行眾議院投票,疫情帶來的機會仍在繼續,大宗商品仍在大漲。

“一個人只能駕馭一兩種投資方法。當前的市場,心態很重要。如果你是長期價值投資者,不要追漲殺跌。當前應該研究值得重倉的標的,耐心持有,靜靜等待牛市后期的到來。”六一資本的莉亞建議。

只要有市場和人類,就有恐慌、癲狂以及崩盤,你對它們了解的越多,你從其中生還的可能性也就越大。

——巴頓?比格斯?

巴頓?比格斯認為,出色的投資人只會收集和整合市場的信息是沒用的,關鍵是做出自己的判斷。

Tags:比特幣BTCETF馬斯克如何把泰達幣換成比特幣的錢BTCZ幣MetFX Watch To Earn馬斯克最新消息狗狗幣交易

但斌,中國私募大佬,他最近在幣圈很火,因為他購買了比特幣ETF,這被定義為中國傳統投資人被比特幣“漲服”的代表和標志性事件.

1900/1/1 0:00:00原文標題:《主打低成本、自定義的衍生品交易,融資500萬美元的「Vega」做得咋樣了?》Vega是一個基于Layer2的去中心衍生品交易協議,提供的產品包含期貨、期權等.

1900/1/1 0:00:00.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00頭條 ▌新華社:比特幣急漲折射全球金融市場潛在風險2月20日消息,在全球資本市場流動性充足、投資者熱衷于追逐風險以及企業和機構投資者開始買入的推動下,加密貨幣比特幣價格今年以來繼續大幅上漲.

1900/1/1 0:00:00金色早報|鮑威爾講話偏鴿提振比特幣市場 金色早8點 剛剛 26 頭條 ▌美聯儲主席:寬松貨幣政策將繼續存在美聯儲主席鮑威爾表示,寬松貨幣政策將繼續存在.

1900/1/1 0:00:00比特幣匯率創下新歷史峰值。世界首款加密貨幣價格已高達4.8萬美元,其背景是萬事達卡和紐約梅隆銀行將使用數字資產。從2020年10月份開始,比特幣上漲已經超過3倍.

1900/1/1 0:00:00