BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD-2.59%

ETH/HKD-2.59% LTC/HKD-4.01%

LTC/HKD-4.01% ADA/HKD-2.69%

ADA/HKD-2.69% SOL/HKD-3.07%

SOL/HKD-3.07% XRP/HKD-2.31%

XRP/HKD-2.31%近日,灰度投資公司在其官網發布了一份最新的以太坊估值報告。該報告從貨幣、消費品、計息資產三個維度和相關指標探討和評估以太坊的價值,以幫助投資者了解比以太坊的投資案例,以及如何監控重要的基礎指標。

以下為報告正文:

自2015年推出以來,以太坊作為第二大區塊鏈網絡獲得了廣泛關注。但是,即使它已經成熟發展為可以進行數十億美元的點對點價值傳輸的強大結算層,投資者也常常很難去確認投資案例。

退后一步,考慮一下比特幣的價值主張是很有幫助的:它是一個全球性的、承諾可驗證的賬戶系統。這個由世界上最強大的計算網絡支持和保護的賬戶系統,允許用戶高度自信地跟蹤價值。

以太坊同樣提供驗證,但是具有更廣泛的邏輯和信息體系。換句話說,以太坊強大的網絡可確保應用程序按照編程的邏輯運行,不需要第三方,也不存在干擾的可能性。以太坊創造了一個信任的環境,從歷史上看,這是交易繁榮的前提。

這是否意味著以太坊比比特幣更好?不一定。它們沿著不同的邊界進行專業化,并相應地進行權衡。比特幣已經變“硬”且相對不靈活,人們相信它的賬戶系統不會隨意改變。以太坊具有適應性和靈活性,為創新和迭代創造了環境。以太坊和比特幣有著共生關系,吸引了外界的流動性,共識和價值。比特幣是數字生態系統中的首選價值存儲,而以太坊已成為領先的金融基礎設施,每日結算量超過120億美元。

隨著以太坊交易的增加,投資者對以太坊的投資案例以及如何評估以太坊網絡的本地資產ETH感到好奇。2020年8月,我們發布了一份有關評估比特幣價值的報告,以幫助投資者了解比特幣投資案例,以及如何監控重要的基礎指標。

灰度:Ordinals代表了比特幣采用的更大機會之一:金色財經報道,灰度在其官網上發文談BTC Ordinals,文章稱,Ordinals有效地在比特幣網絡上創建了一個NFT,雖然有些人批評Ordinals,警告不要讓區塊鏈膨脹或損害可替代性,但我們認為Ordinals代表了比特幣采用的更大機會之一,尤其是在比特幣網絡歷來被視為剛性區塊鏈生態系統的情況下。我們認為Ordinals在兩個關鍵方面對比特幣網絡有積極影響:1.導致比特幣礦工費用增加,2.可能促進比特幣社區內的文化轉型。??

此外,與 ERC721不同,Ordinals由于其不可變的性質、缺乏可編程性和強制性的鏈上銘文要求,呈現了不可替代數字資產的直接表現。盡管以太坊NFT擁有更強的可編程性,并且目前在數量和受歡迎程度方面主導著NFT市場,但對于那些在最成熟的可用區塊鏈上尋求直接、稀缺數字資產的人來說,Ordinal可能是一個有吸引力的選擇。[2023/4/30 14:35:41]

同樣,本文的目的是概述評估以太坊的重要考慮因素。不過,盡管比特幣被廣泛稱為數字黃金,但以太幣的名稱卻不那么明確。我們探討了三種方法和相關指標:ETH作為貨幣,ETH作為消費品,ETH作為計息資產。

ETH作為貨幣

ETH是新興的去中心化金融系統的基礎資產。

它被用作貸款和借款的最小化抵押品,并且是建立在以太坊之上的應用程序的主要資金來源。在撰寫本文時,以太坊網絡上大約有700萬個ETH被鎖定為去中心化協議的抵押品,按當前價格計算,價值超過90億美元。

灰度GBTC負溢價率小幅回落至43.9%:1月8日消息,據Coinglass數據顯示,當前灰度總持倉量達149.97億美元,主流幣種信托溢價率如下:BTC,-43.9%;ETH,-52.54%;ETC,-68.9%;LTC, -58.68%;BCH,-50%。[2023/1/8 11:00:35]

在許多方面,ETH在以太坊網絡上扮演著新時代數字貨幣的角色。每當用戶在以太坊網絡上部署智能合約,為應用程序提供流動性或在去中心化交易所進行交易時,都必須用ETH支付網絡費用。

盡管比特幣社區主張貨幣應該有固定供應,但以太坊的目標是發行所需的最低金額,以足夠在一段時間內維護網絡的安全。雖然比特幣的供應是它的主要焦點,但以太坊網絡上應用程序的效用推動了ETH的貨幣使用。對于ETH而言,這些實用程序推動其在以太坊網絡上用作貨幣商品。

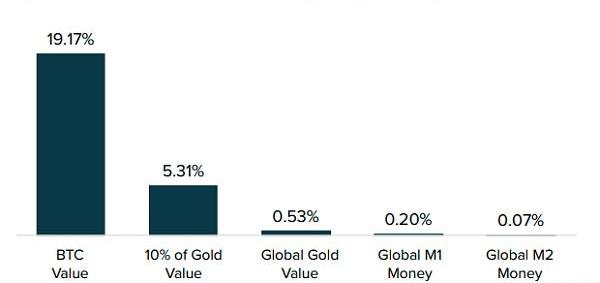

如果投資者真的認為ETH是貨幣,那么就值得探討它相對于其他貨幣競爭對手的相對價值。以目前的價格計算,它是否能夠以合理的價格從競爭對手那里獲得市場份額?

ETH市值占其他貨幣的比例

ETH在去中心化金融生態系統中作為抵押品的用途不斷擴大。然而,使用穩定幣和比特幣作為以太坊抵押品的使用率上升,可能會挑戰ETH作為生態系統首選抵押品的地位。

ByteTree首席投資官:灰度比特幣信托可能會“演變成系統性風險”:據CoinDesk消息,加密市場數據公司ByteTree的一份報告顯示,灰度比特幣信托(GBTC)可能會“演變成系統性風險” 。在報告中,ByteTree首席投資官Charlie Morris表示,進入比特幣的機構資金中有81%是通過GBTC流入的。從Osprey的比特幣基金到Bitwise加密貨幣指數,再到加拿大比特幣交易所交易基金(ETF),投資者現在有了更多選擇,可以輕松投資比特幣。GBTC曾經比比特幣價格高出許多的溢價已轉為折扣,反映出對該工具的需求下降。ByteTree表示,由于GBTC沒有溢價,機構資金流入可能進一步放緩,這意味著GBTC不會買入更多比特幣,這將消除對市場的支持。[2021/3/20 19:02:33]

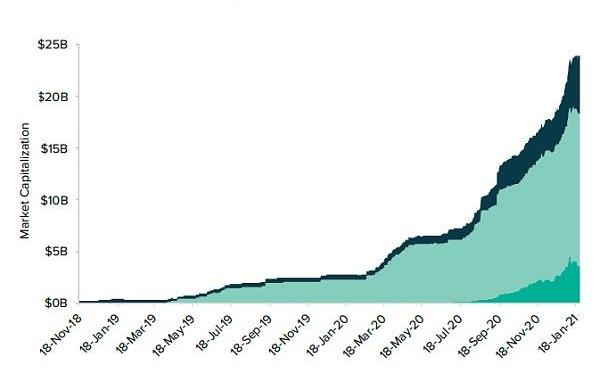

WBTC是以太坊上比特幣的一個合成版本,它使比特幣可以在以太坊網絡上傳輸。USDT和USDC是以太坊上最大的美元穩定幣。下圖顯示了WBTC,USDC和USDT的增長情況。盡管以太坊上替代資產的增長可能會挑戰ETH的抵押品使用,但ETH作為結算網絡的使用量的增加是一個積極的趨勢。

WBTC、USDC和USDT的市值增長情況

ETH作為消費品

灰度資產管理總規模升至369億美元:金色財經報道,據官方推特消息,截至美東時間3月1日,灰度資產管理總規模升至369億美元。比特幣信托基金(GBTC)交易價格為每份45.82美元,較前一日上漲6.06%;以太坊信托基金(ETHE)交易價格為每份16.06美元,較前一日上漲6.43%。[2021/3/2 18:05:57]

ETH是以太坊網絡不可或缺的一部分。網絡上的每筆交易都會產生一定的費用,該費用以ETH計價。然后,這些交易費用或網絡收入將分配給礦工。隨著對網絡需求的增加,費用也隨之增加——每筆交易必須通過增加相關費用來“競爭”給定區塊中的空間。

一些分析指出,可能沒有必要用ETH支付費用,而是可以用自己選擇的任何數字貨幣支付費用。這被稱為經濟抽象,并已被用來挑戰ETH的價值。同樣,一些人認為ETH也面臨著營運資本或無限速度問題——投資者認為,ETH只是一種交換資產的媒介,投資者可能希望將其持有的資產減至最少,只支付必要的服務費用,即ETH將被視為營運資金。

由于投資者可能希望將其營運資金減至最少,因此ETH的速率會增加,而根據交換方程M=PQ/V,ETH的價值會下降。換句話說,持續的拋售會壓低ETH的價格。

但是,以太坊計劃實施一個名為EIP-1559的方案。

除下其它事項外,這項提案將銷毀用于支付交易的ETH。這一點很重要,因為它將把ETH從交換資產的媒介轉變為消費品。ETH將變得更像可燃的gas而不是貨幣。如果這項提議得到實施,它還將確保以太坊的本地經濟單位是ETH——協議規則將規定只能燃燒ETH。這將降低經濟抽象的可能性。

動態 | 數字貨幣市場下跌導致灰度投資虧損超4億美元:據sludgefeed消息,因為加密貨幣市場下跌遭受重大損失,由Digital Currency Group創立的數字資產管理公司灰度投資在過去兩周內損失了4億美元的資產價值,凈值從11月13日的12.75億美元降至昨日的8.93億美元。[2018/11/22]

如果作為燃燒消耗的ETH超過了發行計劃,這種燃燒方法也可以作為一種通縮機制。如果活動增加,并且由于燃燒導致ETH供應減少,那么供需曲線將表明ETH單價增加,因為每個單位需要滿足更大比例的經濟活動。如果實施EIP-1559,它將建立一個消費機制,作為ETH價格的正反饋循環。

ETH作為一種商品,其價格會因市場供求關系而波動。幸運的是,以太坊區塊鏈是透明的,我們可以分析用戶活動,對ETH公平的潛在市場價格做出解釋。

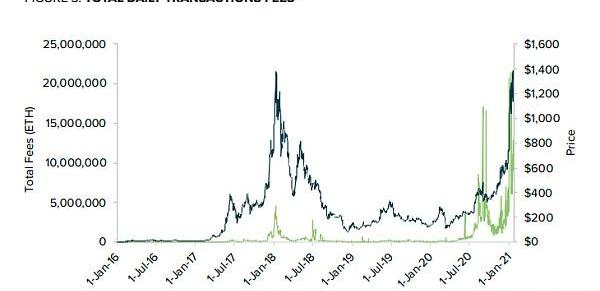

我們可以檢查在以太坊網絡上累計的每日總交易費用,作為對需求的衡量,如下所示。

由于ETH是支付這些費用的商品,因此高昂的費用推動了對ETH的需求,就像旅行的增加可能推動對汽油的需求一樣。值得注意的是,2021年1月的總交易費用幾乎是2018年1月峰值費用的5倍。然而,ETH的價格幾乎與2018年的峰值價格持平。

每日交易費用總額

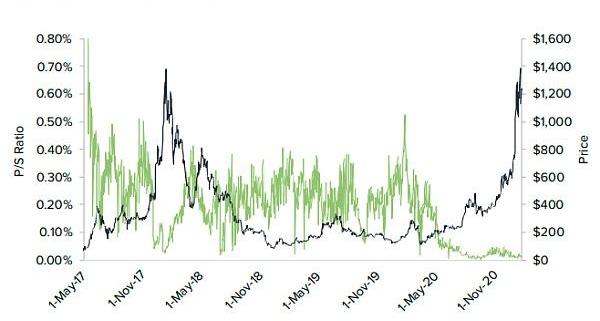

交易費用是在以太坊網絡上為交易支付的總金額。考慮ETH價值的另一種方法是將ETH的歷史價格與網絡上的成交額進行比較。下表用“價格與成交額”比率說明了這種關系——比率越低表明該網絡相對于ETH的歷史市值而言正在產生的收入越高,因此可能被低估了。

ETH價格與價格/銷售額比率

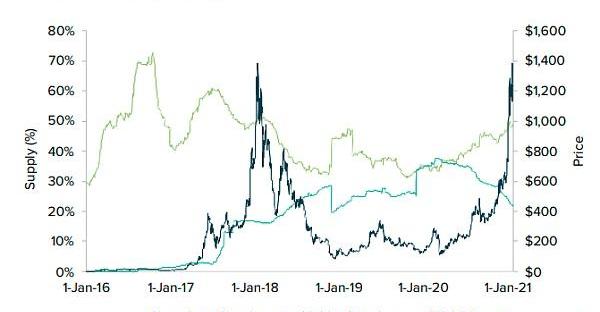

為了和供應方對等,我們可以檢查以太坊上的持有模式。我們之前在《比特幣估值》報告中引入了持有人對投機者指數,該指數將屬于持有人的資產指定為1-3年內未移動的資產,將屬于投機者的資產指定為過去90天內移動的資產。在以太坊網絡上,這種模式還不太清楚,但我們仍然可以看到持有人的資產在2020年ETH達到300%的表現之前達到了峰值。除了傳統的投資分析工具外,研究供給模式對投資者來說可能也是一個有用的工具。

持有人vs投機者

ETH作為一種生息資產

以太坊已經開始進入協議開發的下一階段,即以太坊2.0。以太坊2.0旨在成為一個可擴展的權益證明區塊鏈。這意味著持有人可以將自己的ETH作為抵押物,成為網絡上的驗證者,而無需礦工通過專門的計算機消耗能量。作為回報,驗證者將獲得交易費用的一部分及其在網絡通貨膨脹中所占的比例。

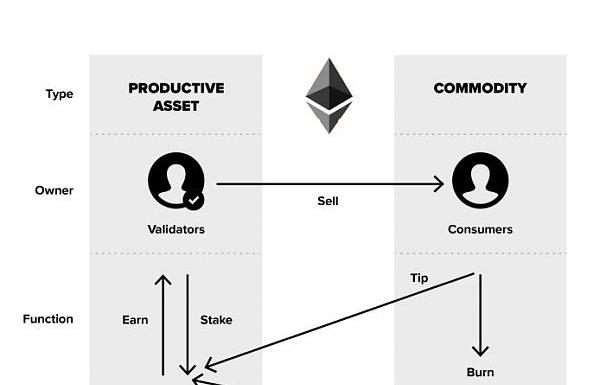

這是ETH價值的另一個關鍵轉變。以太坊2.0將把ETH從一種商品轉變為一種我們可以稱之為生產性商品的東西——持有者將能夠通過抵押ETH來產生興趣。這種資產結構不同于物理世界中的任何其他資產結構。在以太坊2.0下,ETH可以作為一種商品消費,也可以作為現金流的債權進行抵押,類似于股權。

其初始價值來源于其商品用途和市場供求動態。那些對ETH未來價格前景充滿信心的投資者可以通過抵押資產以賺取得抵押品的收益來支持其配置。這種情況可能會進一步減少ETH的浮動供應。如果大量的ETH被抵押,這將減少可供消費的供應,有可能成為ETH價格的正反饋循環。請參閱下表,了解價值如何通過以太坊2.0網絡流動。請記住,功能齊全的以太坊2.0網絡的推出日期尚未確定。

ETH經濟

其他相關指標

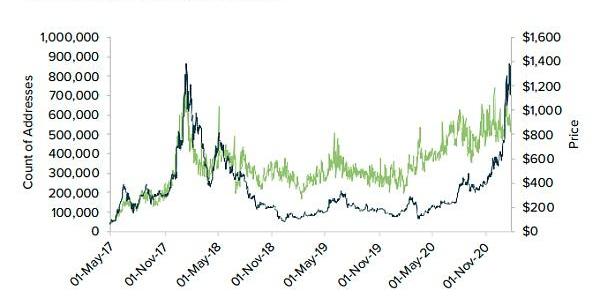

每日活躍地址是網絡增長的有用指標。梅特卡夫定律指出,網絡的價值與用戶數量的平方成正比,這一定律曾被用來評估Facebook。目前,以太坊每天有近70萬個活躍地址。

ETH活躍地址數

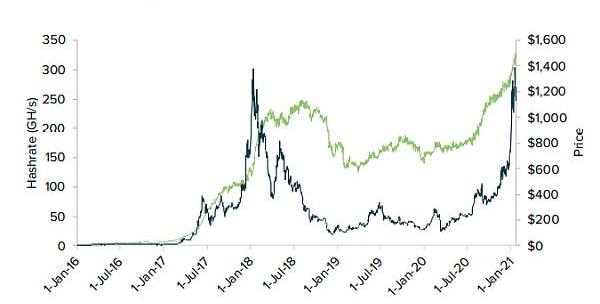

同樣,以太坊上的哈希率也達到了一個新的高度。哈希率用于衡量礦工用來驗證交易的計算機能力。由于礦工需要很長時間才能回本,這表明礦工有信心ETH將繼續產生高額交易費。如果礦工們認為交易費會下降,他們將不愿意為挖礦分配資源。

ETH價格與以太坊網絡哈希率

結論

以太坊比比特幣更年輕,并且協議將經歷重大轉變。因此,評估基礎資產ETH的方法是不透明的,而且是不斷變化的。將ETH視為貨幣、消費品或計息資產,可以讓投資者在為資產分配公允價值時考慮一系列可能的結果。

對ETH資產結構的改進,即通過代幣燃燒將其轉化為消費品,可以作為ETH價值的催化劑。該提案還支持ETH作為協議的固有資產,從而降低了先前可以從生態系統中刪除ETH的分析的有效性。最后,如果以太坊協議成功地轉移到以太坊2.0,投資者將有能力通過質押將ETH作為一種產生收益的資產。

在以太坊上的大量活動,以太坊的經濟改進以及以太坊2.0帶來的增強可擴展性的承諾之間,有很多東西值得以太坊社區興奮。我們可以從數據中觀察到,ETH的價格往往會隨著網絡上潛在的活動而變化。正如本報告中所指出的,多個指標正在達到新高,包括活躍地址、哈希率和網絡費用——這對投資者來說是一個積極的信號。

注:本報告不構成建議,也不考慮投資者的特定投資目標、財務狀況或需求。投資者不得將本報告的內容解釋為法律、稅務或投資建議,并應就數字資產投資咨詢自己的顧問。本研究所指資產的價格和價值以及由此產生的收入可能會波動。過去的業績并不代表此處提及的任何資產的未來業績。匯率波動可能對某些投資的價值、價格或收益產生不利影響。

Tags:ETH以太坊比特幣BTCEthereum Yield以太坊幣最新價格美元走勢比特幣價格行情怎么樣wbtc幣前景

本文來源:新浪財經 2月9日,比特幣首次站上4.6萬美元大關,此前特斯拉大手筆買入比特幣,加拿大皇家銀行稱,蘋果可能是下一個購買比特幣等加密貨幣的知名公司.

1900/1/1 0:00:00澳大利亞證券和投資委員會已經澄清了其與比特幣相關的交易所交易基金的立場。?根據《澳大利亞金融評論》2月12日的報告,該委員會此前拒絕了對于本地公司CosmosCapital的比特幣ETF倡議.

1900/1/1 0:00:00吳說作者|火小律 本期編輯|ColinWu中國法院并沒有否認比特幣具有財產屬性,但涉及到虛擬貨幣和法幣的兌換、結算,都是政策所禁止的,并在近期開始執行落地.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00OKLink鏈上周報:DeFi延續火熱以太坊礦工收益超過比特幣 OKLink 2分鐘前 586 比特幣市場 本周比特幣走出了前周的低迷態勢.

1900/1/1 0:00:00就像DEX補充CEX一樣,去中心衍生品的爆發、對中心化交易方式的取代只是時間問題。來源:Odaily星球日報,作者:黃雪姣在傳統金融領域,衍生品的體量是現貨的40到60倍.

1900/1/1 0:00:00