BTC/HKD-0.82%

BTC/HKD-0.82% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-0.99%

ADA/HKD-0.99% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-0.14%

XRP/HKD-0.14%摘要

DeFi的首要價值是金融普及和開放準入。但隨著GasPrice的高漲,DeFi日益變成了巨鯨的游戲。

Layer-1的資金池可以高效地推動DeFi普及,因為它們更加便宜,更加簡單。

但是,在Layer-1上加入、離開和再平衡一個資金池,依然是昂貴的

StarkEx解決了這個問題。我們提議的解決方案叫做DeFiPooling,把賬單放在Layer-1上,在Layer-2中完成倉位的再平衡。

StarkEx3.0將支持DeFiPooling的前置元件:L1LimitOrder。

背景

DeFi的目標是利用其可組合性和免準入來普及金融服務。但是,當gas價格太高的時候,只有財雄勢大的人才能參與。

如果我們希望DeFi保持包容性、獲得下一批1000萬用戶,我們就需要解決可擴展性問題,讓交易的成本能降下來。

PeckShield:DeFi協議Revest Finance遭到黑客攻擊:3月27日消息,DeFi協議Revest Finance遭到黑客攻擊。PeckShield表示,黑客利用了 Revest 合約的邏輯漏洞盜取了近 770 萬枚 ECO、579 枚 LYXe、近 7.15 億枚 BLOCKS 以及超 35 萬枚 RENA。黑客攻擊使用從 Tornado Cash 取出的資金發動了攻擊,目前部分攻擊所得正在通過 SushiSwap 進行交易。[2022/3/27 14:20:21]

在YieldOptimizer上我們已經看到了邁向可擴展性的一步。像YFI和Harvest這樣的項目,讓散戶也能參與更高級、更昂貴的交易策略。就以YFIUSDtCurve策略為例。

作為一個普通交易員,想要最大化在Curve項目中的存款收益率是非常復雜的。他們需要先把錢存進某個資金池,然后把該資金池的存款憑證存進Curvegauge中,確定鎖定周期以增加CRV獎勵,還要在鏈上投票來決定分配給自己所在池子的獎勵比例。

DeFi總鎖倉量達到485.7億美元:金色財經報道,據Debank數據顯示,DeFi當前總鎖倉量億為485.7美元,真實鎖倉量為353.1億美元,目前鎖倉量排名前三位的DeFi項目/協議分別是:Maker(58億美元)、WBTC(48億美元)、Compound(40億美元)、Uniswap(39億美元)、Curve(38億美元)。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2021/2/7 19:09:09]

有了YFI,上述過程都可以抽象掉了。用戶只需把錢存進YFIUSDtyVault合約里,然后該協議會自動完成剩余的部分。代價是,協議會對利潤收取20%的管理費。

對于大部分交易者來說,20%的費率比起那許多麻煩事以及做那些麻煩事的時候要支付的交易手續費,還是便宜的。

BK Capital(幣客資本)宣布戰略投資韓國跨鏈DeFi游戲平臺TKNT:近日,BK Capital(幣客資本)宣布戰略投資韓國跨鏈DeFi游戲平臺TKNT,同時BK Capital將與TKN.COM在多維度展開合作,幫助TKNT在中韓拓展更多的合作資源,未來雙方將在游戲加DeFi領域達成更多的戰略合作。TKNT將Bet-Mining和DeFi稍加混合,從而可以通過平臺游戲進行固定挖礦,構建可以在基于ERC20的所有DApp中實現游戲參與和應用內支付的系統,并結合各種金融服務。TKNT已經與TKN.COM達成合作,所有TKNT只能通過TKN.COM進行游戲才能獲得。

BK Capital隸屬必客集團,是集團旗下唯一一支涵蓋投資、孵化的數字貨幣基金,業務包括區塊鏈行業的一級市場的幣權投資和股權投資、二級市場的數字資產資管服務。[2020/10/9]

此外,因為YFI用戶的投票權也因此匯聚了起來,YFI就變成是一個投資基金了,而且能夠影響Curve,讓所有YFI的利益相關者受益:交易者和代幣持有者皆然。

Gate.io DeFi理財產品GT鎖倉理財即將上線,首批規模1000萬GT:據官方公告,Gate.io平臺“理財寶”DeFi理財產品,GT鎖倉理財即將上線,首批規模1000萬GT。據悉,Gate.io團隊將拿出約2000萬美金價值的區塊鏈資產用于DeFi流動性挖礦,投資所得的收益將以空投給參與GT鎖倉理財的用戶和激勵即將上線的Gate/GateChain DeFi平臺的形式全部回饋給用戶,平臺不收取任何額外費用。目前DeFi流動性挖礦項目年化收益率約為50-200%。詳情見原文鏈接。[2020/9/2]

但是,YFI在gas使用上還不是效率最高的,因為存錢進池子和取款,包括再平衡整個基金,都還是Layer-1上的操作。因此,這些操作往往還是貴到讓人望而卻步。

DeFiPooling正是來解決這個問題的:它可以把存款、取款、再平衡,等等,都搬到可擴展且低成本的Layer-2上!

Compound創始人稱大量資金涌入DeFi就像壓力測試,并非所有項目都能過關:DeFi Pluse發推稱,上周是DeFi最為瘋狂的一周,YAM、BASED、CRV等項目相繼出現。

Compound創始人Robert Leshner就此表示,用戶正在使用大量資金對金融產品和協議進行壓力測試,進而謀求回報。并不是所有的產品都能通過測試,請保持謹慎。[2020/8/17]

什么是DeFiPooling?

DeFiPooling這種新的機制,讓用戶可以用他們的Layer-2賬戶來交易,而且不需要花費手續費:他們可以在Aave和Compound上存錢,在YFI或者Harvest上投資,或者成為Uniswap、Balancer和Curve上的流動性提供者。

流程

我們以一個簡單的DeFi操作來舉例:投資USDtyVault。

參與者是:

交易者/用戶/終端用戶

Alice、Bob和Carol是在Layer-2上存有資金的交易者

鏈下部分

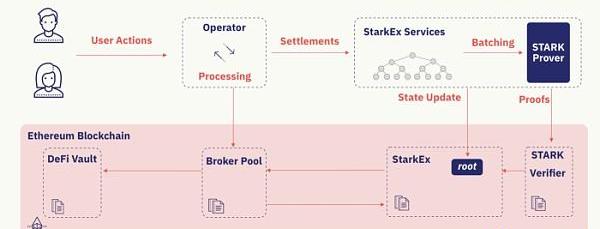

一個運營者,以及支撐運營者服務的StarkEx系統

鏈上部分

DeFi目標合約

StarkEx智能合約

代理池:一個新的鏈上智能合約,協調來自StarkEx合約的需求、管理池子的所有權,并自己與DeFi目標合約交互

在我們這個例子中,Alice和Bob想要把錢存進YFI,而Carole想要從YFI中取款。因此,Alice和Bob的需求正好與Carole匹配,只有差額部分才需要在鏈上轉移。

從Alice和Bob的角度來看,DeFiPooling的操作分兩個步驟:

將USDt換成StarkEx運營者從代理池出鑄造出的份額

把syUSDt換成yUSDt

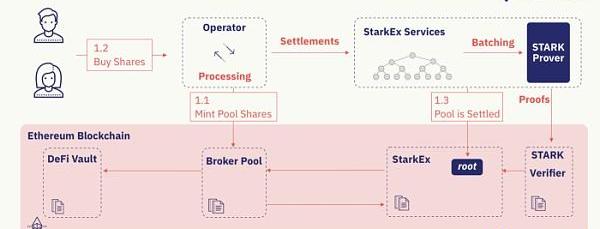

第一步:聚合需求

代理人合約鑄造代理池的份額

代理人合約通過一條主鏈上的限價訂單,把份額賣給交易者

StarkEx在鏈上結算這筆買賣

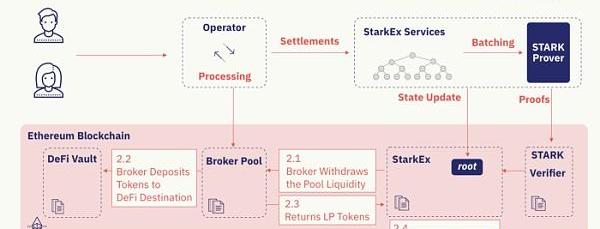

第二步:池子激活

代理人合約從StarkEx的智能合約中取出屬于資金池的資金

代理人合約把這些資金存入DeFiVault

代理人合約收到存款憑證

代理人合約創建一條鏈上限價訂單,給出存款憑證對池子份額的價格

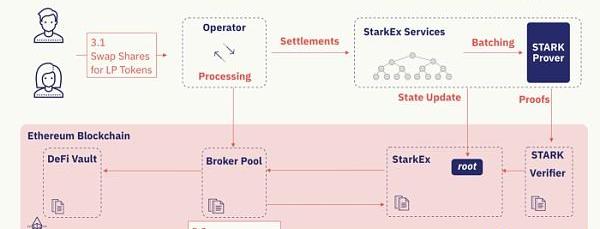

第三步:交易者收到存款憑證

Layer-2上的交易者用份額買回存款憑證

代理人合約銷毀份額

第四步:再平衡——錦上添花

有人可能注意到了,現在,一種策略可以被表示為鏈下的一個token。那么,像把yUSDt換成yETH這樣的再平衡操作,就可以簡化成找另一個交易員來交換token,因此可以完全在一個無需支付gas的環境中發生。

還差一個東西沒講清楚:鏈上限價訂單

還有一個東西我們上面沒解釋清楚的就是鏈上的限價訂單。StarkEx上有三種基本的操作:轉賬、條件性轉賬以及Layer-2限價交易。在下一個版本中,我們還會支持Layer-1的限價訂單,使得Layer-1上的智能合約能夠在Layer-2上發送交易。這就是現在大家缺少的那塊拼圖。

結論

要找回DeFi的金融普及的初心,我們需要提供更大規模的交易處理量和更低的交易成本。DeFiPooling就是這樣的解決方案。這就相當于用商業航空取代私人飛機。如果DeFi想要覆蓋下一個1000萬的交易者,這就是正道。

原文鏈接:

https://medium.com/starkware/defi-pooling-1332ddebff21

作者:?LouisGuthmann

翻譯:?阿劍

Tags:DEFIEFIDEFLAYEREarn DeFi CoinXDEFI Walletdefibox幣價格LAYERX價格

2020年,受新冠疫情影響,全球經濟的放緩成為不爭事實,加之不確定因素的存在,使得機構投資者爭相把目光投向了加密世界,整個加密資產行業的市值在2020年增加了3.3倍.

1900/1/1 0:00:00金色財經?區塊鏈1月31日訊?去中心化金融概念早在2019年就已經開始在加密貨幣市場興起,2020年更是被稱為“DeFi元年”.

1900/1/1 0:00:00古根海姆首席信息官ScottMinerd對比特幣的價格前景表達了另一種悲觀看法,他表示,沒有足夠的機構需求來支撐比特幣的價格超過3萬美元.

1900/1/1 0:00:001月27日,火幣生態鏈Heco公布首期“造物主計劃”獲獎名單,BasisGold、FilDA、Channels、EarnDefi和Beeswap榮獲“金牌造物主”稱號.

1900/1/1 0:00:00原標題:Tellor的Chorus預言機協議Tellor最近發布了其Chorus的計劃。簡單來說,Chorus是社區貨幣協議.

1900/1/1 0:00:00原標題:《ARK女股神2021最新"Bigidea":比特幣準備好了》ARK投資是近一年來美國市場上最風光的投資公司之一,其創始人和基金經理人凱瑟琳-伍德女士,被無數投資者奉為科技女股神.

1900/1/1 0:00:00